Tuy đầu tư công có gây ra “hiệu ứng k ch th ch” đầu tư tư nhân khi quy mô đầu tư công còn ở mức thấp và đầu tư công được quản lý tốt. Tuy nhiên, hiệu ứng tích cực như vậy là không tự động có và cũng không chắc chắn đối với tất cả các quy mô đầu tư công. Nếu đầu tư công vào những dự án không có tính lan toả ví dụ như đầu tư làm nhà bảo tàng, tượng đài hoành tráng v.v...khi kinh tế còn nghèo thì hầu như không có tác động k ch th ch đầu tư tư nhân. Đồng thời, khi quy mô đầu tư lớn sẽ gây áp lực lên trả nợ và làm cho chi phí vốn của khu vực tư nhân tăng cao do nhà nước cạnh tranh về nguồn vốn nhàn rỗi với tư nhân. Tới điểm giới hạn nhất định thì lợi ích tích cực do dự án đầu tư công lên tỷ suất sinh lợi của đầu tư tư nhân sẽ thấp hơn chi phí mà khu vực tư nhân phải trả cho chi phí vốn và các khoản thuế, phí nhà nước thu để tài trợ cho đầu tư công. Kết quả là đầu tư công lúc này sẽ tạo ra “hiệu ứng chèn lấn” đầu tư tư nhân, làm giảm tăng trưởng kinh tế. Mô hình của Barro năm 1990 đã chỉ ra ba giai đoạn mà theo đó quy mô đầu tư công sẽ có tác động kích thích hay chèn lấn đầu tư tư nhân. Trong giai đoạn đầu được gọi là “giai đoạn k ch th ch”, đầu tư công sẽ làm tăng tỷ suất sinh lợi của đầu tư tư nhân, tăng tỷ lệ tiết kiệm tư nhân và thúc đẩy đầu tư tư nhân hơn nữa dẫn đến tăng trưởng kinh tế. Sau quy mô tối ưu trong giai đoạn kích thích, việc tiếp tục gia tăng quy mô đầu tư công sẽ làm cho ảnh hưởng tiêu cực của thu thuế cao hơn (làm giảm tỷ suất sinh lợi của đầu tư tư nhân) dần lấn át ảnh hưởng tích cực của đầu tư công, vì thế, càng tăng đầu tư công thì càng giảm tỷ suất sinh lợi của đầu tư tư nhân. Giai đoạn này gọi là giai đoạn “chèn lấn hiệu quả” vì theo Barro (1990) trong giai đoạn này gia tăng đầu tư công vẫn thúc đẩy tăng trưởng kinh tế do đầu tư công vẫn có hiệu quả tương đối cao. Đến giai đoạn thứ ba, đầu tư công kém hiệu quả hơn và càng tăng đầu tư công càng làm giảm tỷ lệ tiết kiệm và đầu tư tư nhân, do đó càng làm giảm tăng trưởng kinh tế. Đây được gọi là giai đoạn “chèn lấn phi hiệu quả”. Quy mô tối ưu của đầu tư công, đo bằng tỷ trọng trong GDP, là điểm trước khi bắt đầu giai đoạn “chèn lấn phi hiệu quả”.

Mô hình của Barro (1990) giả định rằng đầu tư công được tài trợ thông qua thu ngân sách từ thuế. Khi nguồn vốn cho đầu tư công tới từ vay nợ, thì cũng có tác động tương tự vì khoản vay nợ cuối cùng cũng phải trả bằng thuế và ph . Khi đầu tư công dựa vào viện trợ, thì tác động của đầu tư công lên đầu tư tư nhân sẽ phức tạp

hơn do các khoản viện trợ không luôn là "bữa ăn miễn ph " mà nước nhận viện trợ phải chấp nhận những điều kiện bất lợi nhất định của nước viện trợ: ví dụ chấp nhận mở cửa thị trường để các doanh nghiệp của nước viện trợ vào cạnh tranh với các doanh nghiệp tư nhân nội địa, hoặc chấp nhận các chi ph đầu tư rất cao mặc dù lãi suất vay lớn nên cuối cùng thì vẫn phải trả nợ cao, v.v...những điều này có thể tạo ra hiệu ứng chèn lấn của viện trợ. Một số mô hình đã dự báo dạng tác động hình chữ U ngược tác động của đầu tư công đối với đầu tư tư nhân và tăng trưởng (ví dụ nghiên cứu của Lensink và White, 2001).

Gia tăng tổng cầu

Trong các mô hình của trường phái Keynes, đầu tư công ảnh hưởng tới quy mô thu nhập quốc gia thông qua tác động tới tổng cầu. Các mô hình này giả định rằng, do tiền lương và giá tương đối cứng nhắc, các nền kinh tế thường hoạt động dưới mức toàn dụng lao động. Khi đó việc gia tăng đầu tư công sẽ lập tức có tác động tích cực tới quy mô thu nhập quốc gia kéo theo đó là các tác động dương nhỏ hơn trong một số năm tiếp sau đó. Nói cách khác, với các nền kinh tế đang tăng trưởng dưới mức tiềm năng, đầu tư công tăng lên ban đầu sẽ làm thu nhập tăng mạnh sau đó tăng chậm dần.

Y = C+ Ig+ Ip + NX

Trong các mô hình của trường phái Keynes, đầu tư công ảnh hưởng tới quy mô thu nhập quốc gia thông qua tác động tới tổng cầu. Các mô hình này giả định rằng, do tiền lương và giá tương đối cứng nhắc, các nền kinh tế thường hoạt động dưới mức toàn dụng lao động. Khi đó việc gia tăng đầu tư công sẽ lập tức có tác động tích cực, trực tiếp tới quy mô thu nhập quốc gia và sau đó, các tác động tích cực sẽ nhỏ hơn trong một vài năm tiếp theo. Nói cách khác, với các nền kinh tế đang tăng trưởng dưới mức tiềm năng, đầu tư công tăng lên ban đầu sẽ làm thu nhập tăng mạnh sau đó tăng chậm dần.

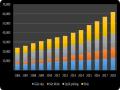

Thực tế cho thấy đầu tư là yếu tố chiếm tỷ trọng lớn trong tổng cầu của toàn bộ nền kinh tế quốc dân. Theo công bố của Ngân hàng Thế giới, đầu tư thường chiếm 24-28% trong cơ cấu tổng cầu của tất cả các nước trên thế giới. Đối với tổng cầu, tác động của đầu tư là ngắn hạn, khi mà tổng cung chưa thay đổi, sự tăng lên của đầu tư làm cho tổng cầu tăng.

Ngược lại, giảm đầu tư công và cụ thể là giảm đầu tư vào xây dựng cơ sở hạ tầng sẽ thu hẹp tổng cầu và suy giảm tăng trưởng. Calderson, Easterly và Serven (2003b) ước tính rằng giảm đầu tư vào hạ tầng trong những thập niên 1990 đã làm giảm tăng trưởng dài hạn khoảng 3 điểm % phần trăm một năm ở Achentina, Bolivia và Brazil, khoảng 1,5 -2 điểm phần trăm một năm ở Chile, Mexico và Peru.

Gia tăng tiết kiệm qu c gia

Đầu tư công cũng có khả năng thúc đẩy tăng trưởng thông qua tác động tích cực tới tiết kiệm quốc gia. Trong một số trường hợp, chính phủ có thể đánh thuế tiêu dùng, một mặt khuyến kh ch người dân tiết kiệm và mặt khác là sử dụng nguồn thu từ thuế để tài trợ cho đầu tư công. Để xảy ra hiệu ứng này, tỷ lệ tiết kiệm tư nhân phải không được giảm mạnh khi đầu tư công làm giảm tỷ suất sinh lợi của đầu tư tư nhân.

Tuy nhiên, liệu Chính phủ có thể gia tăng tiết kiệm quốc gia thông qua chính sách như vậy hay không vẫn còn nhiều tranh luận. Trong đó nổi bật nhất là lập luận định lý Ricardo về t nh tương đương và kết quả nghiên cứu của Barro (1974) cho rằng các thế hệ hiện tại sẽ phản ứng với việc tăng (hay giảm) thuế bằng cách điều chỉnh tiết kiệm của họ giảm (hay tăng) thay vì cắt giảm tiêu dùng, do đó mà tỷ lệ tiết kiệm quốc gia không đổi.

C c t c động khác

Đầu tư công tăng làm tổng mức đầu tư vượt quá khả năng tiết kiệm của nền kinh tế thì đầu tư công tăng làm tăng thâm hụt cán cân thương mại.

Y Yd T C I G NX (Yd C) (T G) I NX Sp Sg I S I NX

(11)

Phương trình thứ hai của công thức (11) cho thấy nếu S nhỏ I thì NX là âm. Hay nói cách khác nếu tiết kiệm nhỏ hơn đầu tư thì sẽ dẫn đến thâm hụt cán cân thương mại.

Tóm lược ảnh hưởng của đầu tư công tới tăng trưởng kinh tế thể hiện ở biểu dưới đây:

Bảng 1. 1: Tó lược tác động của đầu tư c ng tới t ng trưởng kinh tế

Tác động tới t ng trưởng | |

Bổ sung đầu tư tư nhân | + |

K ch th ch đầu tư tư nhân | + |

Chèn lấn đầu tư tư nhân | - |

Gia tăng tổng cầu | + |

Thúc đẩy hội nhập và mở rộng thị trường | + |

Gia tăng tiết kiệm quốc gia | + |

Gia tăng lạm phát | - |

Gia tăng thâm hụt cán cân thương mại | - |

Có thể bạn quan tâm!

-

Tổng Quan Về Tác Động Của Đầu Tư C Ng Đến T Ng Trưởng Inh Tế

Tổng Quan Về Tác Động Của Đầu Tư C Ng Đến T Ng Trưởng Inh Tế -

Cơ Sở Lý Luận Chung Về Đầu Tư C Ng, T Ng Trưởng Kinh Tế Và Lạm Phát

Cơ Sở Lý Luận Chung Về Đầu Tư C Ng, T Ng Trưởng Kinh Tế Và Lạm Phát -

Tác Động Của Đầu Tư C Ng Đến T Ng Trưởng Kinh Tế

Tác Động Của Đầu Tư C Ng Đến T Ng Trưởng Kinh Tế -

Bảng Chi Tiêu Đầu Tư C Ng Của Singapore Từ 2006-2018

Bảng Chi Tiêu Đầu Tư C Ng Của Singapore Từ 2006-2018 -

Tỷ Lệ Vốn Đầu Tư Công Của Nhật Bản So Với Tổng Đầu Tư Toàn Xã Hội

Tỷ Lệ Vốn Đầu Tư Công Của Nhật Bản So Với Tổng Đầu Tư Toàn Xã Hội -

Cơ Cấu Đầu Tư C Ng Trong Lĩnh Vực Dịch Vụ Inh Tế Của Hàn Quốc

Cơ Cấu Đầu Tư C Ng Trong Lĩnh Vực Dịch Vụ Inh Tế Của Hàn Quốc

Xem toàn bộ 255 trang tài liệu này.

Nguồn: Lensink và White, 2001

Bằng cách sử dụng mô hình VAR, Sturm (1998) phát hiện là đầu tư cơ sở hạ tầng ảnh hưởng dương lên sản lượng ở Hà Lan và bằng cách sử dụng mô hình tương tự để phân t ch các tác động của đầu tư công cho sáu nước công nghiệp, Mittnik và Neumann (2001) cho rằng đầu tư công có xu hướng gây ra một ảnh hưởng dương lên GDP. Ngoài ra, họ không phát hiện hiệu ứng chèn lấn giữa đầu tư công và đầu tư tư. Naqvy (2003), Ghani & Din(2006) kiểm tra mối quan hệ giữa tăng trưởng kinh tế, đầu tư công và đầu tư tư nhân bằng cách sử dụng mô hình VAR. Dựa trên chuỗi dữ liệu thời gian hàng năm cho Pakistan, phân t ch đề nghị là đầu tư công có tác động dương lên đầu tư tư và tăng trưởng kinh tế định hướng cả đầu tư tư và đầu tư công như được dự đoán bởi các mô hình-dựa trên sự tăng tốc.

Khan (1996) phát hiện ra tầm quan trọng tương đối của đầu tư công và tưtrong việc thúc đẩy tăng trưởng kinh tếcho một nhóm lớn các nước đang phát triển. Nghiên cứu sử dụng bộ dữ liệu của 95 nước đang phát triển thời kỳ1970 - 1990. Các kết quảcủa nghiên cứu chỉra là đầu tư công và tư có tác động khác biệt lên tăng trưởng kinh tế, trong đó đầu tư tư nhân có tác động lên tăng trưởng kinh tế nhiều hơn so với đầu tư công.

Devarajan và cộng sự (1996) trình bày bằng chứng cho 43 quốc gia đang phát triển, chỉ ra rằng tổng chi tiêu của chính phủ (gồm chi tiêu dùng và chi đầu tư) không có tác động ý nghĩa lên tăng trưởng kinh tế. Tuy nhiên, các tác giả phát hiện ra tác động riêng phần quan trọng của chi tiêu chính phủ: đó là sự gia tăng phần chi

tiêu dùng có tác động dương, ý nghĩa lên tăng trưởng kinhtếtrong khi sựgia tăng trong chi đầu tư công có tác động âm. Tác động âm cũng đúng cho mỗi thành phần chính của đầu tư công, bao gồm giao thông và viễn thông. Điều này đưa đến một qui tắc hơi đáng ngạc nhiên là Chính phủởcác nước đang phát triển tốt hơn nên được tư vấn là dịch chuyển các nguồn lực công từ đầu tư công sang chi tiêu dùng công.

Pritchett (1996) đề nghị một lý giải khác cho các phát hiện của Devarajan và cộng sự (1996) -giả thuyết “white elephant”. Pritchett (1996) cho rằng đầu tư công ở các nước đang phát triển thường được sử dụng cho các dự án không thích hợp và không hiệu quả. Kết quả là, phần đầu tư công có thể là thước đo rất kém của sự gia tăng thực trong vốn đầu tư hiệu quả về mặt kinh tế. Một mặt, đầu tư công cao hơn gia tăng tốc độ t ch lũy vốn quốc gia trên mức được chọn (với giả định theo cách hợp lý) bởi khu vực tư, vì thế, chi tiêu vốn công có thể gây ra sự chèn lấn chi đầu tư tư nhân. Mặt khác, vốn công -đặc biệt vốn đầu tư hạ tầng như đường cao tốc, hệ thống nước, cống rãnh và sân bay -có vẻ có mối quan hệ bổ sung với vốn tư trong công nghệ sản xuất tư nhân. Vì thế, đầu tư công cao hơn có thể gia tăng năng suất biên của vốn tư và qua đó hỗ trợ đầu tư tư nhân.

1.3. Tác động của đầu tư c ng đến lạm phát

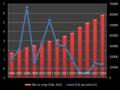

Tác động của đầu tư công lên lạm phát có thể được xem xét trong khuôn khổ lý thuyết tổng cung - tổng cầu (Hình 1.1 và Hình 1.2). Theo học thuyết kinh tế của trường phái Keynes, đầu tư công sẽ làm gia tăng tổng cầu, qua đó làm tăng tiêu dùng và đầu tư trong cả khu vực kinh tế nhà nước và khu vực kinh tế tư nhân. Giả định là tổng cung không co giãn trong ngắn hạn, một sự gia tăng trong tổng cầu sẽ đẩy mức giá lên cao hơn. Nhìn ở góc độ cung, trong trường hợp chính phủ phải vay mượn nhiều hơn để bù đắp chi tiêu công thông qua phát hành trái phiếu chính phủ, lãi suất sẽ tăng và làm giảm cầu tiêu dùng và đầu tư tư nhân, từ đó làm giảm tổng sản lượng. Kết quả là tổng cung giảm, đẩy mức giá thậm ch còn cao hơn. Hiệu ứng lấn át này có thể được bù trừ một phần hoặc toàn bộ với những ảnh hưởng của việc mở rộng chi tiêu công lên nền kinh tế.

Hình 1. 2: Tác động của tổng cầu lên mức giá

Hình 1. 3: Hà đầu tư và đường IS

Về mặt lý thuyết, nếu hiệu ứng lấn át này lớn, nó có thể làm số nhân chi tiêu

của chính phủ trở nên âm, có nghĩa là gia tăng trong chi tiêu công có thể làm sụt giảm tổng sản lượng. Bên cạnh đó, cơ chế tạo tiền của các ngân hàng trung ương nhằm bù đắp nhu cầu chi tiêu công của chính phủ cũng có thể làm tăng cung tiền và dư nợ tín dụng trong nền kinh tế, từ đó đẩy tổng cầu và lạm phát tăng lên.

Bernstein (1936) cho rằng mặc dù được sử dụng như một công cụ của chính sách kinh tế đặc biệt là trong những giai đoạn suy thoái với đặc trưng là chi ph thấp, sự gia tăng đáng kể của chi tiêu công có thể làm tăng mức giá và sản lượng. Eltis (1983) tìm thấy mối liên hệ rò nét giữa lạm phát và chi tiêu công khi lạm phát được xem như là hệ lụy của việc tăng cung tiền để bù đắp bội chi của chính phủ.

Buiter (1988) nghiên cứu những ảnh hưởng tới lạm phát từ việc cắt giảm chi tiêu công và nhấn mạnh sự khác biệt quan trọng giữa cắt giảm trong chi tiêu dùng công (có xu hướng làm giảm thâm hụt ngân sách) và cắt giảm trong chi đầu tư công (có thể có hiệu ứng ngược lại). Özatay (1997) nghiên cứu trường hợp của Thổ Nhĩ Kỳ trong giai đoạn 1997-1995 và chỉ ra rằng sự phối hợp hài hòa giữa chính sách tài khóa và chính sách tiền tệ giữ vai trò quan trọng trong việc thực hiện mục tiêu ổn định giá. Ruge-Murcia (1999) phát triển một mô hình kỳ vọng hợp lý động về lạm phát trong đó cung tiền là biến nội sinh được xác định bởi nhu cầu chi tiêu của chính phủ. Sử dụng số liệu của Brazil (1980-1989), tác giả chỉ ra rằng lạm phát và cung tiền có mối liên hệ ổn định trong cả hai chế độ chi tiêu công (chế độ thắt chặt chi tiêu đặc trưng bởi tỷ lệ lạm phát 8.22% và tốc độ tăng cung tiền 7.29%/tháng và tỷ lệ chi tiêu chính phủ/GDP là 22.73%; chế độ nới lỏng chi tiêu đặc trưng bởi tỷ lệ lạm phát 19.12%, tốc độ tăng cung tiền hàng tháng 19.25% và tỷ lệ chi tiêu công/GDP là 33.43%. Sử dụng dữ liệu bảng đối với Argentina, Brazil, Chile, Columbia, Costa Rica, Caribbean, Salvador, Guatemala, Honduras, Mexico, Peru và Venezuela trong giai đoạn 1970-1994, Aizenman và Hausmann (2000) thấy rằng sự tương quan giữa thâm hụt ngân sách và lạm phát là rất có ý nghĩa. Ezirim và Muoghalu (2006) phát hiện ra rằng khi quy mô của chi tiêu công/GDP vượt qua một ngưỡng nào đó, động lực để sản xuất kinh doanh sẽ giảm đi do gánh nặng về mức thuế cao, dẫn đến suy giảm tổng cung.

Kết quả của việc điều chỉnh giữa tổng cung và tổng cầu là một vòng xoáy lạm phát. Ezirim, Muoghalu và Elike (2008) nghiên cứu một quan hệ giữa tốc độ tăng trưởng chi tiêu công và tỷ lệ lạm phát ở Mỹ trong giai đoạn 1970-2002 và thấy rằng hai biến số này chuyển động cùng chiều với nhau. Các kết quả phân tích cho thấy lạm phát ảnh hưởng đến các quyết định chi tiêu công của chính quyền liên bang nhưng ngược lại cũng chịu tác động cả trong ngắn hạn và dài hạn. Một mặt, để kiềm chế lạm phát, chính phủ nên giảm chi tiêu công xuống mức thích hợp, mặt khác, để hạn chế sự gia tăng trong chi tiêu công, các nhà hoạch định chính sách nên kiểm soát sự biến động giá. Khuyến nghị trong trường hợp này là chính sách tài khóa nên giữ vai trò là một công cụ hữu hiệu trong việc kiểm soát lạm phát nhờ khả

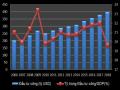

năng tác động trực tiếp lên chi tiêu công. Phân tích mối quan hệ giữa thâm hụt ngân sách và lạm phát ở các nền kinh tế có lạm phát cao, Pekarski (2010) thấy rằng tình trạng lạm phát cao bùng phát thường xuyên có thể được giải thích rò ràng bằng hiệu ứng trễ liên quan đến cơ chế số học của đường cong thuế lạm phát Laffer và hiệu ứng Patinkin (ngược lại của hiệu ứng Olivera-Tanzi,là cách gọi được trích dẫn thường xuyên hơn). Sử dụng số liệu chuỗi thời gian, Agha và Khan (2006), Serfraz và Anwar (2009) phát hiện bằng chứng cho thấy ảnh hưởng của thâm hụt ngân sách lên lạm phát ở Pakistan. Roubini và Sachs (1989) chứng minh giữa thâm hụt ngân sách và chi tiêu công tồn tại sự tương quan cùng chiều và có ý nghĩa. Sử dụng dữ liệu theo quý của 17 nước công nghiệp, Kandil (2006) thấy rằng các cú sốc về chi tiêu công và lạm phát có sự tương quan trái chiều đối với hầu hết các nước trong mẫu nghiên cứu. Han và Mulligan (2008) phát hiện bằng chứng thực nghiệm cho thấy lạm phát có mối liên hệ chặt chẽ và cùng chiều với quy mô chi tiêu của các chính phủ Mỹ và Anh, chủ yếu là do mối quan hệ giữa lạm phát và chi tiêu quốc phòng. Trong khi đó, Becker và Mulligan (2003) lại tìm thấy một sự tương quan trái chiều giữa chi tiêu chính phủ và lạm phát. Bằng những phân t ch định tính, HuỳnhBửuSơn (2010) lại cho rằng chính việc theo đuổi một chính sách tài khóa nới lỏng trong nhiều năm và sự lãng phí, kém hiệu quả trong đầu tư công là tác nhân chính gây ra lạm phát ở Việt Nam. Sử dụng mô hình định lượng về mối quan hệ giữa tăng trưởng, lạm phát, tiết kiệm và đầu tư, Nguyễn Đức Độ (2014) cho rằng khi tỷ lệ đầu tư/GDP vượt quá xa so với tỷ lệ tiết kiệm/GDP sẽ làm lạm phát gia tăng bất chấp tốc độ tăng trưởng GDP suy giảm. Theo tác giả, chính sách kích cầu đầu tư ở Việt Nam trong một thời gian dài đã dẫn đến chênh lệch giữa đầu tư và tiết kiệm ở mức cao vào các năm 2007-2008, và là nguyên nhân chính khiến cho chính sách kích cầu năm 2009 của Chính phủ không những không thúc đẩy được tăng trưởng kinh tế, mà còn dẫn đến sự mất ổn định của các biến số vĩ mô như lạm phát, nhập siêu, nợ công, lãi suất và tỷ giá.

Theo Ogbole & Momodu (2015), chi tiêu công (hay chi tiêu của Chính phủ) là khoản tiền mà Chính phủ của bất kỳ quốc gia nào chi ra để thực hiện trách nhiệm hiến pháp trong việc cung cấp các phúc lợi xã hội cho công dân của mình và bảo vệ sự toàn vẹn lãnh thổ quốc gia.