2.1.2. Khó khăn khi tiếp cận vốn vay ngân hàng của DNNVV

Theo nghiên cứu IFC (2013), DNNVV chiếm khoảng 90% tổng doanh nghiệp và hơn 50% việc làm trên toàn thế giới. Các DNNVV đóng góp 33% vào GDP của các nước đang phát triển World Bank (2010). Khảo sát DNNVV của Ngân hàng Thế giới (World Bank, 2013), với một cuộc khảo sát với 130.000 công ty ở 135 quốc gia, đã phát hiện ra rằng khả năng tiếp cận tài chính hạn chế được xếp ở đầu danh sách những trở ngại đối với sự tăng trưởng và phát triển của các DNNVV. Cả nguồn lực tài chính bên trong và bên ngoài đều cần thiết cho DNNVV để có thể tăng trưởng, mở rộng, phát triển và thịnh vượng (European Commission of Enterprise and Industry, 2009).

Xét về hành vi lựa chọn cơ cấu vốn của DNNVV: Trong nghiên cứu của Berger, A.N., and G.F. Udell (2002) cho thấy cơ cấu vốn của DN quy mô nhỏ như sau:

+ Các NHTM cung cấp 18,75% tổng nhu cầu tài chính,

+ Công ty tài chính cung cấp 4,91%,

+ Các tổ chức tài chính khác 3,00%,

+ Tín dụng thương mại cung cấp 15,78%,

+ Chủ sở hữu cung cấp 4,10%.

+ Các loại vốn còn lại (không được hiển thị riêng lẻ) bao gồm các loại khác Doanh nghiệp 1,74%, các cá nhân khác 1,47%, Chính phủ 0,49%, và thẻ tín dụng 0,14%.

Trong đó: Tài chính trong nội bộ (không liên quan đến các vấn đề về thông tin bất cân xứng) sẽ là lựa chọn đầu tiên. Thực tế, tài chính nội bộ có thể được ưu tiên hơn vì nó cho phép chủ sở hữu có quyền kiểm soát công ty. Đối với hầu hết các công ty, cho rằng nợ bên ngoài có thể tối ưu hóa theo sự suy giảm của tài chính nội bộ. Nghiên cứu kết luận rằng: vốn cổ phần bên ngoài chỉ được huy động sau khi vay nợ bên ngoài đối với các doanh nghiệp tăng trưởng cao. Việc tài trợ nợ bên ngoài sẽ chủ yếu được cung cấp bởi các NHTM và các tổ chức tài chính khác, cũng như bởi các chủ nợ thương mại.

Đồng nhất quan điểm: Các DNNVV phụ thuộc rất nhiều vào tài chính nội bộ, tuy nhiên nguồn vốn nội bộ không đủ để đáp ứng yêu cầu phát triển (Pandula, G.,2011). Tài chính nội bộ không hiệu quả so với vốn nợ (Ahmed, H. and Hamid, 2011). Điều này thúc đẩy nhu cầu ngày càng tăng đối với các nguồn tài chính bên ngoài. Một số học giả (Abor và Biekpe, 2007; Demirgüç-Kunt et al., 2008; Fatoki và Odeyemi, 2010) đã chỉ ra rằng vốn vay ngân hàng là nguồn tài chính bên ngoài rất quan trọng bên cạnh tài chính nội bộ cho các DNNVV.

Một số ít DNNVV được lựa chọn cho tài chính bên ngoài là thị trường chứng khoán tư nhân. Đây là những doanh nghiệp có tiềm năng tăng trưởng cao, thường là trong các ngành công nghệ cao đòi hỏi nhiều kiến thức, chủ yếu truy cập vào thị trường chứng khoán tư nhân để tài trợ giai đoạn đầu. Phần lớn các DNNVV mà việc tiếp cận tài chính bên ngoài gần như hoàn toàn hạn chế đối với thị trường nợ tư nhân. Bởi vì các doanh nghiệp này có ít tài sản hữu hình có thể được cầm cố để thế chấp, và có các rủi ro về đạo đức đáng kể, họ không thích hợp để dùng tài trợ ngân hàng và do đó thường có mức độ đòn bẩy thấp (Gompers và Lerner, 1999, Petersen, M.A., 2004).

Bằng chứng thực nghiệm cho thấy (Pandula, 2011; Berger và Udell, 1998; Beck và Demirguc-Kunt, 2006) rằng việc tiếp cận vốn vay bên ngoài vẫn là một thách thức đối với các DNNVV so với các doanh nghiệp lớn. Vấn đề này là đúng trên toàn cầu, nhưng điều đó còn khó khăn hơn nữa hơn trong trường hợp các nước đang phát triển (Fjose, S., Grünfeld, L.A. and Green, C.2010).

Về khó khăn khi tiếp cận vốn vay ngân hàng của DNNVV: Nghiên cứu của Dalberg (2008), Ayyagari et al (2006), Tambunan (2008) cho rằng đại đa số các DNNVV ở các quốc gia đều gặp khó khăn trong tiếp cận vốn. Mặc dù các nguồn tài trợ vốn cho DNNVV rất đa dạng. Chittenden et al (1996), Berger and Udell (1998), Baldwin, Gellaty và Gaudreault (2002), Baker et al (2007) cho rằng các DNNVV có thể huy động tài trợ từ bên trong như: vốn tự có, lợi nhuận giữ lại hoặc các nguồn tài trợ bên ngoài như: các khoản vay từ gia đình, bạn bè, các đối tượng cho vay cá nhân, tín dụng thương mại, quỹ đầu tư mạo hiểm, bao thanh toán, tín dụng từ các tổ chức tài chính, ...

Trong số các nguồn tài trợ cho DNNVV thì nguồn tài trợ từ tín dụng ngân hàng là quan trọng và phổ biến nhất ở hầu hết các quốc gia đặc biệt là các quốc gia đang phát triển (William T. and Carey M, 2000) do sự kém phát triển của hệ thống cơ sở hạ tầng và các tổ chức tài chính. Tuy nhiên, các ngân hàng lại phân phối tín dụng không hiệu quả, thiếu công bằng với các doanh nghiệp tư nhân do bị chi phối bởi Chính Phủ nên đã quá ưu ái cấp tín dụng cho các doanh nghiệp Nhà nước (Perotti, 1993). Điều này cũng dẫn đến tình trạng khan hiếm tín dụng và hạn chế tiếp cận tín dụng cho các DNNVV (Sherif et al 2002).

Trong các cuộc khảo sát toàn cầu, các DNNVV báo cáo rằng “Chi phí tiếp cận tài chính là thách thức lớn nhất cho sự phát triển” của họ và đánh giá việc “tiếp cận tài chính như là một thách thức lớn khác”. Có nghĩa rằng tỷ lệ DNNVV gặp khó khăn trong tiếp cận vốn vay được đánh giá cao hơn gần 1/3 so với các doanh nghiệp có qui mô lớn. Đặc biệt tại các quốc gia đang phát triển, gần 50% số lượng DNNVV gặp khó khăn

nghiêm trọng trong tiếp cận vốn vay ngân hàng. Sở dĩ các DNNVV khó vay vốn từ ngân hàng vì hồ sơ tài chính không đầy đủ, thiếu minh bạch, không có kiểm toán tin cậy hoặc yếu về tài sản thế chấp. Thực tế, một số NHTM cung cấp loại hình cho vay không yêu cầu tài sản thế chấp, mà chỉ dựa trên luân chuyển hàng hóa và tiền mặt (cho vay luuân chuyển, cho vay vốn lưu động), tuy nhiên hạn chế của loại hình cho vay này là thời gian đáo hạn ngắn, phụ thuộc vòng quay hàng hóa - tiền mặt của doanh nghiệp (thời hạn 6 tháng đến 1 năm). DNNVV có khả năng tiếp cận vốn vay ngắn hạn dựa trên luận chuyển hàng hóa - tiền mặt, hạn chế lớn nhất là với thời hạn cho vay ngắn, DNNVV không chủ động được dòng tiền về đúng thời điểm đáo hạn khoản vay, nên phát sinh chi phí lớn để DNNVV đảo nợ hoặc DNNVV thanh toán chậm sẽ ảnh hưởng đến mức xếp hạng tín nhiệm hiện tại. Thực trạng DNNVV rất cần vay vốn dài hạn (thiếu hụt trên 60% vốn kinh doanh dài hạn), và xét về nhiều khía cạnh, các khoản vay dài hạn là nơi vấn đề “phần giữa còn thiếu” xảy ra gay gắt nhất, đặc biệt là ở các quốc gia đang phát triển.

Cổ phần tư nhân

Quy mô đầu tư

“Phần giữa còn thiếu” Nợ và tài sản thế chấp | |

Gia đình và bạn bè | Những người cho vay |

Có thể bạn quan tâm!

-

Vai Trò Của Nhân Viên Tín Dụng Đến Quyết Định Cho Vay Của Ngân Hàng

Vai Trò Của Nhân Viên Tín Dụng Đến Quyết Định Cho Vay Của Ngân Hàng -

Những Đóng Góp Mới Về Mặt Học Thuật, Lý Luận

Những Đóng Góp Mới Về Mặt Học Thuật, Lý Luận -

Cơ Sở Lý Thuyết Về Quyết Định Cho Vay Đối Với Khách Hàng Dnnvv Tại Các Nhtm

Cơ Sở Lý Thuyết Về Quyết Định Cho Vay Đối Với Khách Hàng Dnnvv Tại Các Nhtm -

Xếp Hạng Tín Nhiệm Nội Bộ Của Ngân Hàng Thương Mại Trước Khi Đưa Ra Quyết Định Tín Dụng

Xếp Hạng Tín Nhiệm Nội Bộ Của Ngân Hàng Thương Mại Trước Khi Đưa Ra Quyết Định Tín Dụng -

Lý Thuyết Lựa Chọn Bất Lợi Của Thị Trường Tín Dụng (Adverse Selection)

Lý Thuyết Lựa Chọn Bất Lợi Của Thị Trường Tín Dụng (Adverse Selection) -

Khung Lý Thuyết Các Nhân Tố Ảnh Hưởng Đến Quyết Định Cho Vay

Khung Lý Thuyết Các Nhân Tố Ảnh Hưởng Đến Quyết Định Cho Vay

Xem toàn bộ 216 trang tài liệu này.

2 triệu USD

Tài chính vi mô

25 nghìn USD

Sơ đồ 2.1: Khó khăn tiếp cận vốn vay ngân hàng tại các quốc gia đang phát triển

Nguồn dữ liệu: Dalberg (2008) “Mạng Lưới Hỗ Trợ Các Doanh Nhân Phát Triển

của Aspen: Phân Tích Bối Cảnh”

Lehmann et al. (2004), ngoài lý thuyết trung gian tài chính và lý thuyết về mối quan hệ tín dụng, lý thuyết tương tác xã hội giải thích sự sẵn có của tín dụng ngân hàng và chi phí của nó. Ngoài ra Peirson et al (1999) cho rằng luôn tồn tại sự bất cân xứng thông tin giữa người cho vay và người đi vay và đây là một trở ngại rất lớn trong việc tiếp cận tín dụng ngân hàng của các DNNVV (Berger và Udell, 1998).

Các tập đoàn và các CT đa quốc gia | ||

Các DN lớn | ||

Các DN vừa | ||

Mục tiêu chính của ngân hàng

Các DN nhỏ

Các DN vi mô

Thiếu hụt tài chính

Tài chính vi mô

Sơ đồ 2.2: Thiếu hụt nguồn tín dụng chính thức cho DNNVV

Nguồn dữ liệu: Dalberg (2008)

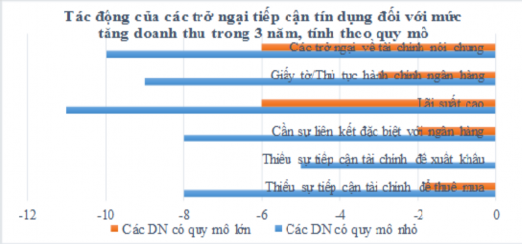

Các DNNVV phàn nàn rằng họ bị phân biệt đối xử khi tiếp cận tín dụng ngân hàng. Ví dụ: các công ty quy mô lớn dễ dàng tiếp cận tín dụng ngân hàng cao hơn 150% so với các công ty quy mô nhỏ, điều đó cho thấy sự khác biệt về quy mô doanh nghiệp ảnh hưởng đến phân bổ tín dụng của ngân hàng, các DNNVV đang cần được đối xử công bằng trong tiếp cận tín dụng ngân hàng. Hầu hết các nghiên cứu trong tổng quan cho thấy rằng các doanh nghiệp vừa và nhỏ bị hạn chế tiếp cận khoản vay ngân hàng đáng kể so với doanh nghiệp lớn. Đặc biệt, các doanh nghiệp vừa và nhỏ ở các nước đang phát triển có khả năng tiếp cận vốn vay ngân hàng thấp hơn nhiều so với các công ty lớn hơn (World Bank, 2010). Trong một nghiên cứu khảo sát về các doanh nghiệp vừa và nhỏ ở Tanzania, Kira (2013) phát hiện ra rằng 76,5% của tất cả các doanh nghiệp nhỏ áp dụng cho vay nợ đã bị từ chối; tiếp theo là các công ty trung bình, 19,8% doanh nghiệp vừa đăng ký vay đã bị từ chối trong khi chỉ có 3,7% doanh nghiệp lớn áp dụng cho các khoản vay bị từ chối. Nghiên cứu tương tự này cũng cho thấy các doanh nghiệp vừa và nhỏ khó tiếp cận vay ngân hàng như thế nào bằng cách chỉ ra rằng các doanh nghiệp vừa và nhỏ 96,3% doanh nghiệp có đơn bị từ chối là doanh nghiệp vừa và nhỏ. Ngoài ra, nó cho thấy 76,5% doanh nghiệp nhỏ, 19,8% doanh nghiệp vừa và 3,7% đơn xin vay vốn của doanh nghiệp lớn đã bị từ chối.

Trong tổng quan nghiên cứu cho thấy: các ngân hàng quy mô lớn thiên về loại hình cho vay dựa trên các thông tin cứng, các ngân hàng quy mô nhỏ (cấp địa phương) có lợi thế về thu thập thông tin mềm, dựa trên mối quan hệ cá nhân. Tuy nhiên, với xu thế cạnh trang hiện nay, nhiều ngân hàng quy mô lớn nhận thấy đối tượng khách hàng DNNVV mang lại lợi nhuận đáng kể cho ngân hàng, khả năng sinh lời cạnh tranh với các dịch vụ truyền thống khác, các NHTM có xu hướng dịch chuyển đối tượng khách hàng sang phát triển phân khúc thị trường cho vay các DNNVV. Thực tế cho thấy, các NHTM quy mô lớn không phù hợp với phương thức cho vay dựa trên mối quan hệ, các NHTM lớn khắc

phục bằng cách áp dụng công nghệ ngân hàng hiện đại, xây dựng các phương thức chấm điểm tín dụng dựa trên dữ liệu lịch sử tín dụng của từng khách hàng được lưu trữ trong CIC và mạng lưới điện tử liên ngân hàng quốc tế, theo đó, các DNNVV có hệ số điểm lịch sử tín dụng tốt được cung cấp nhiều sản phẩm dịch vụ cho vay tương ứng.

Các công ty có qui mô lớn thường dễ có khả năng tiếp cận tài chính ngân hàng để đầu tư mới

40%

30%

20%

10%

0%

Ngân hàng

Thuê mua

SE ME

Cổ phần

LE

Tài trợ thương mại

Biểu đồ 2.1: Các công ty lớn dễ dàng tiếp cận tài chính ngân hàng so với SME’

Nguồn dữ liệu: “Cuộc Khảo Sát Môi Trường Đầu Tư của WB” dựa trên 71 quốc gia phần lớn là đang phát triển, được đề cập trong Beck (2007)

Biểu đồ 2.2: Trở ngại của DNNVV khi tiếp cận tín dụng ngân hàng

Nguồn dữ liệu: “Cuộc Khảo Sát Môi Trường Đầu Tư của WB” dựa trên 71 quốc gia phần lớn là đang phát triển, được đề cập trong Beck (2007) ; “Ước tính tác động của trở ngại tiếp cận tài chính đối với mức tăng doanh thu trong 3 năm”

Ngân hàng thế giới thống kê 03 khó khăn thường gặp về cung ứng dịch vụ tín dụng ngân hàng cho DNNVV là (1) Hệ thống pháp luật chưa đảm bảo công bằng hỗ trợ phát triển cho vay thị trường DNNVV, (2) Hệ thống pháp lý của ngân hàng yếu kém, trong

các thủ tục hỗ trợ, điều hàng lãi suất, liên kết giữa ngân hàng và DNNVV, (3) Kinh tế vĩ mô và rủi ro cho các DNNVV. 03 nguyên nhân trên ảnh hưởng tới nguồn cung dịch vụ tín dụng ngân hàng cho DNNVV do bản thân ngân hàng kém hiệu quả, hoặc do các chính sách hạn chế phát triển DNNVV. Các chính sách hỗ trợ DNNVV của Chính phủ có thể gây hiệu ứng ngược (Ví dụ: áp lãi suất trần cho vay DNNVV nhằm đảm bảo DNNVV tiếp cận nguồn vốn “rẻ hơn”, tuy nhiên, quyết định cho vay nằm ở các NHTM, khi giảm lãi suất có nghĩa là lợi nhuận của ngân hàng sụt giảm, giảm cạnh tranh cho vay với các doanh nghiệp lớn, làm giảm nguồn cung tín dụng cho DNNVV, phân biệt đối xử DNNVV càng trầm trọng hơn).

Thứ hai, quy định bắt buộc về hệ thống báo cáo tài chính được kiểm toán minh bạch gây khó khăn cho các DNNVV, đã khiến các DNNVVkhông thể đáp ứng yêu cầu vay vốn ngân hàng. Bên cạnh đó, khi báo cáo tài chính hợp lệ thì DNNVV cũng chưa vay được vốn ngân hàng vì tính khả thi của dòng tiền phụ thuộc vào hợp đồng kinh doanh ký kết. Thực trạng hợp đồng kinh doanh với nhiều thời hạn khác nhau, liên quan đến hệ thống pháp lý từng giai đoạn theo chiến lược kinh tế vĩ mô của quốc gia, điều đó có thể gây khó khăn cho việc thực hiện đúng hợp đồng cam kết và mức độ ổn định của dòng tiền, chính điều đó đã làm tăng dự phòng rủi ro của DNNVV và chính ngân hàng cho vay vốn, gia tăng chi phí vay vốn và giảm xác suất nhận được vốn vay ngân hàng. Yếu tố chi phí cho vay tăng lên, giảm lợi nhuận đáng kể với quy mô vốn nhỏ, khiến các khoản vay quy mô nhỏ của các DNNVV kém hấp dẫn tương đối với việc cho vay các doanh nghiệp lớn, khi đó ngân hàng thương mại ưa thích việc từ chối cấp tín dụng cho DNNVV.

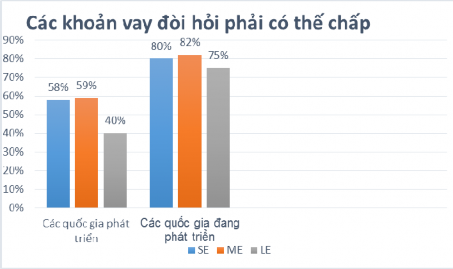

Biểu đồ 2.3: Sự khác biệt về yêu cầu về tài sản thế chấp giữa DN lớn và DNNVV khi tiếp cận tín dụng ngân hàng

Nguồn dữ liệu: Beck và cộng sự (2008) “Cuộc khảo sát Vòng quanh thế giới”.

Các DNNVV khó khăn tiếp cận vốn vay ngân hàng bởi yêu cầu khá cao về tài sản thế chấp: theo nghiên cứu của Beck và cộng sự (2008) cho thấy: tại các quốc gia phát triển thì yêu cầu về tài sản thế chấp đối với DNNVV cao hơn khoảng 19% so với các doanh nghiệp quy mô lớn, tại các quốc gia có nền kinh tế kém phát triển hơn thì tỷ lệ chênh lệch về yêu cầu tài sản thế chấp giảm xuống còn khoảng 7%. Yêu cầu về tài sản thế chấp cũng khiến DNNVV giảm nhu cầu vay vốn ngân hàng.

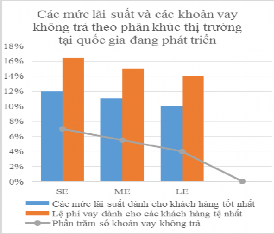

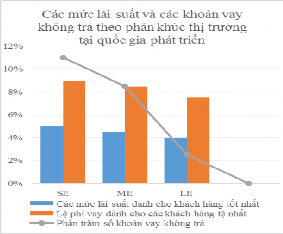

Biểu đồ 2.4: Ngân hàng tại các quốc gia đang phát triển áp dụng mức lãi suất cao hơn cho DNNVV cho dù DNNVV có tỷ lệ vỡ nợ thấp hơn

Nguồn dữ liệu: Beck và cộng sự (2008) cuộc khảo sát Vòng quanh thế giới

Chi phí vay vốn cao cũng là yếu tố cản trở DNNVV tiếp cận vốn vay ngân hàng. Có sự khác biệt rõ rệt giữa các mức lãi suất cho vay với khách hàng tốt, phí phạt với khách hàng tệ nhất ở hai nền kinh tế phát triển và đang phát triển: ở quốc gia phát triển, lãi suất thông thường khoảng 5%/năm với khách hàng tốt, mức phạt tương ứng dưới 10%; tại quốc gia đang phát triển, lãi suất thông thường với khách hàng tốt khoảng 11%, phí phạt cao nhất lên đến 17% với khách hàng xấu. Trong đó tại các nền kinh tế được khảo sát cho thấy DNNVV gánh chịu lãi suất cao hơn 1%-2% so với doanh nghiệp lớn.

Biến động kinh tế vĩ mô là nhân tố trở ngại thứ tiếp theo của các DNNVV khi tiếp cận vốn vay ngân hàng. Nhóm kinh tế vĩ mô: mức độ ổn định của nền kinh tế thế giới, mức độ biến động lãi suất thị trường và mức độ biến động về tỷ giá hối đoái. Tuy nhiên, các nhân tố vĩ mô sẽ ảnh hưởng tới tất cả các loại hình cho vay của ngân hàng chứ không chỉ riêng dịch vụ tín dụng cho DNNVV.

Biểu đồ 2.5: Biến động kinh tế vĩ mô là trở ngại hàng đầu đối với dịch vụ ngân hàng cho

đối tượng DNNVV.

Nguồn dữ liệu: Beck và cộng sự (2008), “Cuộc khảo sát Vòng quanh thế giới”

2.1.3. Quy trình và Quyết định cho vay đối với DNNVV

* Quy trình cho vay DNNVV tại các ngân hàng thương mại

Trong các hoạt động kinh doanh của ngân hàng thương mại, hoạt động cho vay chiếm tỷ trọng lớn nhất và mang lại lợi nhuận tương xứng cho ngân hàng. Tuy nhiên, đây cũng là khoản mục gánh chịu rủi ro khi khách hàng không hoàn trả khoản vay theo như cam kết. Khi đó, quy trình cho vay chặt chẽ là biện pháp giảm thiểu tổn thất cho ngân hàng. Quy trình cho vay là tổng hợp các nguyên tắc, quy định của ngân hàng trong việc cấp vốn cho khách hàng, bao gồm các bước, từ sàng lọc khách hàng, phân loại khách hàng theo tiêu chí định tính, định lượng, chấm điểm các chỉ tiêu tài chính, phi tài chính theo từng ngành, tổng hợp hệ số điểm tín dụng, là cơ sở đưa ra quyết định tín dụng và giải ngân, thu hồi vốn, trong suốt quá trình cho vay cần đảm bảo tuân thủ đúng quy trình, thống nhất, để giảm thiểu rủi ro xuống mức tối thiểu.

Các bước của quy trình cho vay:

=> Lập hồ sơ đề nghị vay vốn

=> Phân tích thẩm định

=> Quyết định tín dụng

=> Giải ngân

=> Giám sát, thu nợ và thanh lý khoản vay (cơ cấu nợ, gia hạn nợ)

Ngày 21/6/2006, Thống đốc ngân hàng Nhà nước Việt Nam đã ban hành Quyết

định số 1253/QĐ-NHNN “Cho phép trung tâm Thông tin tín dụng thực hiện chính thức