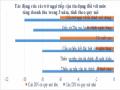

trả nợ của mình hơn so với ngân hàng. Thông tin bất cân xứng đóng một vai trò quan trọng trong việc kết hợp giữa lý thuyết kinh tế cổ điển với hành vi kinh tế quan sát. Do đó, thông tin bất cân xứng là một trong những vấn đề cơ bản nhất được nhiều nhà kinh tế hiện đại nghiên cứu. Hơn nữa thông tin bất cân xứng đặc biệt quan trọng trong lĩnh vực tài chính - ngân hàng, do đó nhận biết ảnh hưởng của thông tin bất cân xứng về sự tương tác của các chủ thể có vai trò quan trọng đối với việc hiểu biết cách thức, kết quả, hiệu quả của thông tin bất cân xứng mang lại.

Solomon (2004) cho rằng các nhà quản lý có đầy đủ thông tin về hoạt động kinh doanh của công ty, tuy nhiên các nhà quản lý thường không cung cấp những thông tin cần thiết cho các nhà đầu tư. Việc tìm kiếm các thông tin cần thiết của các nhà đầu tư bao gồm thông qua kênh chính thức như các báo cáo tài chính và các kênh phi tài chính như tư vấn của bên thứ ba. Như vậy có nghĩa là bên đầu tư gặp bất lợi về thông tin không hoàn hảo, bị phụ thuộc lớn vào việc công bố thông tin của công ty, dễ dẫn đến các quyết định sai lầm khi thông tin phán ánh không chính xác, đầy đủ và kịp thời.

Điều này cho thấy các đối tượng cùng giải quyết một vấn đề kinh tế, cùng tham gia giao dịch nhưng luôn có một bên có lợi hơn (hoặc bất lợi) về nắm giữ thông tin. Nguyên nhân của điều này là: các đối tượng thu thập nguồn thông tin khác nhau; hoặc thời điểm tiếp cận thông tin khác nhau; hoặc do trình độ xử lý thông tin của mỗi đối tượng là khác nhau. Thông tin bất cân xứng là nguyên nhân dẫn đến thị trường kém hiệu quả.

Ứng dụng lý thuyết bất cân ứng thông tin: Zoppa và McMahon (2002) chỉ ra rằng sự bất cân xứng của thông tin tạo rủi ro cao, đẩy chi phí cao lên các công ty có sự bất cân xứng thông tin cao, chính là các doanh nghiệp vừa và nhỏ có thông tin bất cân xứng cao. Thông tin bất cân xứng làm cho việc tài trợ vốn cho các doanh nghiệp vừa và nhỏ từ các nguồn bên ngoài trở nên khó khăn hơn.

Từ lý thuyết thông tin bất cân xứng được phát triển thành các lý thuyết sau:

2.2.1.1. Lý thuyết lựa chọn bất lợi của thị trường tín dụng (Adverse selection)

Lý thuyết này còn được gọi là lựa chọn ngược, lựa chọn đối nghịch, lựa chọn trái ý) “…là một tình trạng kinh tế có thể nảy sinh do tồn tại tình trạng thông tin bất cân xứng, người lựa chọn thứ tốt lại chọn phải thứ không tốt, đây là một loại thất bại của thị trường…Trong điều kiện thông tin đối xứng, các bên trong giao dịch nắm thông tin ngang nhau và đầy đủ về thứ được giao dịch. Khi đó, người ta có thể tìm được thứ tốt hoặc thứ tương xứng với cái giá mà họ phải bỏ ra. Nhưng trong điều kiện

thông tin không cân xứng, nghĩa là một bên trong giao dịch có nhiều thông tin về đối tượng giao dịch hơn bên kia, người có ưu thế về thông tin có thể cung cấp những thông tin không trung thực về đối tượng được giao dịch cho bên kém ưu thế thông tin. Kết quả là, bên kém ưu thế về thông tin đồng ý hoàn thành giao dịch và nhận được thứ không như mình mong muốn…” (Lê Văn Tám). Ví dụ điển hình cho ứng dụng của sự lựa chọn ngược là: “hiện tượng thị trường quả chanh”, trong hoạt động cho vay thì bên ngân hàng là bên yếu thế vì kém thông tin hơn khách hàng, các khách hàng rủi ro hơn luôn có xu hướng biểu hiện tích cực hoàn thiện hồ sơ và chủ động tiếp cận vốn vay hơn. Về khía cạnh “lựa chọn bất lợi” tồn tại trong hầu hết các lĩnh vực, không chỉ trong lĩnh vực tài chính ngân hàng, tuy nhiên, lựa chọn bất lợi trong hệ thống ngân hàng rất phổ biến, nhất là hoạt động cho vay và phân bổ định mức tín dụng, lựa chọn bất lợi cũng dễ xảy ra, do doanh nghiệp giữ những thông tin chính xác nhất về dự án kinh doanh của họ, dự án có thể khả thi hoặc không. Khi đó, một mức lãi suất trung bình cao hơn được đặt ra để bù đắp cho các rủi ro, dẫn đến loại bỏ các khách hàng có khả năng trả nợ tốt do đầu tư vào các lĩnh vực ít rủi ro hơn và còn lại nhiều hơn các khách hàng đầu tư vào những lĩnh vực rủi ro cao và lợi nhuận cao (Stiglitz và Weiss, 1981). Theo Stiglitz và Weiss (1981), dòng chảy tín dụng không tuân theo lý thuyết cung cầu tín dụng, bởi thực trạng có nhiều khách hàng tốt không được vay vốn trong khi hồ sơ khách hàng rủi ro lại được cho vay. Bởi vì, các tổ chức cho vay thiếu thông tin đầy đủ về khách hàng và bộ công cụ đánh giá rủi ro không đầy đủ.

Trong nghiên cứu của Awargal et al (2011) đã chỉ ra ảnh hưởng của lựa chọn bất lợi trong quá trình chứng khoán hóa các khoản cho vay có thế chấp của hệ thống ngân hàng Mỹ trong thời gian từ 2004 - 2008, trong đó các ngân hàng, do không có đầy đủ thông tin, đã giữ lại các khoản vay thực chất có độ rủi ro cao hơn, trong khi lại tập hợp các khoản vay có độ rủi ro thấp thành các danh mục và chuyển đổi thành chứng khoán được đảm bảo bằng thế chấp (MBS) và bán ra thị trường. Đây được cho là một trong những nguyên nhân làm tăng khả năng mất thanh khoản của hệ thống ngân hàng, góp phần dẫn đến khủng hoảng tài chính trên toàn hệ thống sau đó. Hệ thống ngân hàng Việt Nam thời điểm những năm 2006 - 2008 vừa qua đã chịu tác động lớn của “lựa chọn bất lợi”, đặc biệt từ cho vay bất động sản. Khi thị trường bất động sản đang đi lên, người vay đầu tư bất động sản sẵn sàng chấp nhận lãi suất cao bất chấp họ phải đối mặt với các mức độ rủi ro khác nhau. Ngân hàng trở nên bất cẩn, cho vay ồ ạt với mức lãi suất ngày càng gia tăng, do không thể và có thể cũng không muốn đánh giá khả năng trả nợ

và tiềm lực của các loại khách hàng khác nhau. Lúc này các bên tham gia thị trường đều bị mờ mắt bởi một tỷ suất lợi nhuận kỳ vọng có có vẻ như rất hấp dẫn.

2.2.1.2. Rủi ro đạo đức trong hoạt động của ngân hàng (Moral hazard)

“…Rủi ro đạo đức nảy sinh khi bên có ưu thế thông tin hiểu được tình thế thông tin bất cân xứng giữa các bên giao dịch và tự nhiên hình thành động cơ hành động theo hướng làm lợi cho bản thân bất kể hành động đó có thể làm hại cho bên kém ưu thế thông tin…” (Paul, 2009), cụ thể là “trường hợp khi một bên đưa ra các quyết định liên quan tới mức độ chấp nhận rủi ro, trong khi bên kia phải chịu tổn thất nếu các quyết định đó thất bại” (Paul, 2009). Các chủ thể phát sinh rủi ro đạo đức:

Rủi ro đạo đức phát sinh từ khách hàng vay vốn: khách hàng không sử dụng vốn vay theo mục đích đúng như cam kết trên hợp đồng tín dụng, tuy nhiên có hành vi gian lận, cố tình che giấu thống tin về sử dụng vốn vay. Ở mức độ nghiêm trọng, bên đi vay sử dụng hồ sơ giả để tiếp cận khoản vay, các báo cáo tài chính gian lận, tài sản thế chấp không đảm bảo,… Bên cho vay chịu ảnh hưởng bởi bất cân xứng thông tin, gánh chịu rủi ro đạo đức sau khi hợp đồng tín dụng được ký kết.

Rủi ro đạo đức phát sinh từ bên tổ chức cho vay: cụ thể với bộ phận quản lý, có mối quan hệ mật thiết với khách hàng, có sự chia sẻ lợi ích từ hoạt động cho vay. Khi hồ sơ tín dụng của khách hàng không đảm bảo: báo cáo tài chính yếu, tài sản thế chấp nhiều rủi ro, mục đích vay vốn không khả thi, cơ cấu cho vay không đảm bảo… thậm chí là khách hàng không đủ điệu kiện để được cấp vốn. Tuy nhiên, bản thân cán bộ tín dụng hoặc cấp quản lý vì lợi ích cá nhân, dùng kinh nghiệm và hiểu biết của bản thân để hướng dẫn khách hàng khai báo hồ sơ giả nhằm dễ dàng tiếp cận khoản vay. Trong trường hợp khách hàng gặp rủ ro thì cả khách hàng và ngân hàng đều gánh chịu tổn thất.

Rủi ro đạo đức xuất phát từ phía cán bộ cho vay: trong trường hợp cán bộ cho vay cố tình gian lận, nhằm hưởng lợi ích, hoặc thiếu trách nhiệm trong giám sát khoản vay dẫn đến tình trạng khách hàng có nợ xấu, không có khả năng trả nợ.

Theo Mushinski (1999) đưa ra những nguyên nhân dẫn đến sự không hoàn hảo của thị trường tài chính tại các nước đang phát triển là: lựa chọn bất lợi, rủi ro đạo đức và giám sát chi phí và thực thi hợp đồng và ông khẳng định lý do tác động đến việc thực thi các hợp đồng là vấn đề sở hữu. Từ các lý thuyết nêu trên cho thấy các thông tin và thực thi hợp đồng trong việc tín dụng ngân hàng có thể dẫn đến thị trường tín dụng không hoàn hảo. Như vậy, các DNNVV trong tiếp cận vốn tín dụng ngân hàng có thể

gặp khó khăn từ các thất bại thị trường phía cung (Các ngân hàng từ chối cho vay) vì tính khả thi của các đề xuất, thông tin trong đề xuất không đầy đủ, chi phí lãi cao,....

2.2.2. Lý thuyết phán xét và cảm nhận trong ra quyết định

Trong nghiên cứu của Brown, M., Matthias Schaller, Simone Westerfeld, and Markus Heusler (2012), các nhà quản lý trên thế giới đều thừa nhận là các nhà quản lý có “lý trí trong giới hạn”, và vì vậy, các quyết định quản lý thường không thể hoàn toàn “dựa trên lý trí”.

“Phán xét và cảm nhận là những quy tắc cảm nhận, quy trình suy luận, và đánh giá chủ quan của con người trong việc ra quyết định” (Weick, 1979; March, 1982) phán xét và cảm nhận chủ quan không dựa trên lý trí của chủ thể.

Tversky và Kahneman (1974) đã đưa ra khái niệm, cách đánh giá cảm nhận và phán xét chủ quan mà mọi người thường dùng khi ra quyết định. Những dạng cảm nhận chủ quan phù hợp nhất với nghiên cứu này:

Bảng 2.5: Mô tả một số dạng cảm nhận và phán xét chủ quan (Tversky và Kahneman’s, 1974)

Diễn giải | Ví dụ trong cho vay vốn ngân hàng | |

Tính đại diện | Nếu A có nét tương đồng với B thì A, B cùng một nhóm | Nếu một DN có nhiều điểm tương tự với nhóm vay vốn thành công, thì nhiều khả năng cho DN này vay vốn sẽ thành công. |

Chú trọng tính đại diện, bỏ qua xác suất trong quá khứ | Chú trọng đặc điểm tương đồng của nhóm nhỏ mà không xét tới đặc tính của tổng thể | DN A có điểm tượng đồng với các DN được vay vốn trước đây, nên kết luận là A sẽ được cho vay. Bỏ qua xác suất thực tế trong quá khứ |

Quy mô mẫu nhỏ làm giảm tính tin cậy | Mẫu càng nhỏ thì tính đại diện càng giảm tin cậy | Quyết định cho vay DN được dựa trên quan điểm một số cá nhân (mẫu nhỏ) |

Tính đại diện khác với hồi quy tương quan | Kết quả thường xoanh quanh điểm trung bình, tuy nhiên bỏ qua vai trò của độ lệch chuẩn | CBTD chấm điểm tín dụng cho DN dựa trên trọng số cơ bản, tuy nhiên chưa xem xét đến độ lệch chuẩn biểu thị độ tin cậy của kết quả |

Tính tiện lợi, sẵn có | Cơ sở ra quyết định chủ yếu dự trên các thông tin có sẵn, thuận tiện, dễ dàng tiếp cận. | CBTD dựa vào dữ liệu trong quá khứ dễ tiếp cận, sẵn có để đánh giá về DN |

Có thể bạn quan tâm!

-

Cơ Sở Lý Thuyết Về Quyết Định Cho Vay Đối Với Khách Hàng Dnnvv Tại Các Nhtm

Cơ Sở Lý Thuyết Về Quyết Định Cho Vay Đối Với Khách Hàng Dnnvv Tại Các Nhtm -

Khó Khăn Khi Tiếp Cận Vốn Vay Ngân Hàng Của Dnnvv

Khó Khăn Khi Tiếp Cận Vốn Vay Ngân Hàng Của Dnnvv -

Xếp Hạng Tín Nhiệm Nội Bộ Của Ngân Hàng Thương Mại Trước Khi Đưa Ra Quyết Định Tín Dụng

Xếp Hạng Tín Nhiệm Nội Bộ Của Ngân Hàng Thương Mại Trước Khi Đưa Ra Quyết Định Tín Dụng -

Khung Lý Thuyết Các Nhân Tố Ảnh Hưởng Đến Quyết Định Cho Vay

Khung Lý Thuyết Các Nhân Tố Ảnh Hưởng Đến Quyết Định Cho Vay -

Khái Quát Các Nhân Tố Ảnh Hưởng Đến Quyết Định Cho Vay Của Ngân Hàng Trong Các Nghiên Cứu Trước Đây

Khái Quát Các Nhân Tố Ảnh Hưởng Đến Quyết Định Cho Vay Của Ngân Hàng Trong Các Nghiên Cứu Trước Đây -

Đối Tượng Và Phương Pháp Nghiên Cứu Định Tính

Đối Tượng Và Phương Pháp Nghiên Cứu Định Tính

Xem toàn bộ 216 trang tài liệu này.

Nguồn dữ liệu: Tversky và Kahneman’s (1974)

Lý thuyết này được ủng hộ từ nghiên cứu thực nghiệm (Keh et al., 2002; Brown, M., Matthias Schaller, Simone Westerfeld, and Markus Heusler, 2012): trong moi quyết định tài chính, mọi người đều sử dụng cảm nhận chủ quan, tuy nhiên mức độ cảm nhận và lý trí ở mỗi người là khác nhau. Sự khác biệt trong tư duy cảm nhận - lý trí được gọi là “khuynh hướng doanh nhân” (Keh et al., 2002; Brown, M., Matthias Schaller, Simone Westerfeld, and Markus Heusler, 2012; Sarasvathy, 2001; 2004; Storrud-Barnes et al., 2010). Tổng quan nghiên cứu cho thấy: các doanh nhân thiên về lý trí nhiều hơn cảm nhận chủ quan, tuy nhiên vẫn có yếu tố “cảm nhận” tùy theo văn hóa và tổ chức.

Ví dụ: McNamara và Bromiley (1997) nghiên cứu thực nghiệm rủi ro tín dụng trong NHTM, nhận thấy cảm nhận chủ quan của cán bộ tín dụng chịu ảnh hưởng bởi văn hóa tổ chức của NHTM. Cũng từ góc độ văn hóa, Hofstede và Bond (1988) lập luận rằng “người phương Tây duy lý hơn và quan tâm nhiều hơn tới sự thực khách quan,....Người châu Á thì quan tâm hơn tới các chuẩn mực đức hạnh, và suy nghĩ của họ có tính truyền thống hơn”. Điều này gợi mở một điều là người phương Tây có thể sử dụng cảm nhận/phán xét ít hơn người châu Á. Theo nghiên cứu tổng quan thì có rất ít công trình trực tiếp nghiên cứu tác động của cảm nhận/phán xét (trong thế so sánh với lý trí) khi ra quyết định.

2.2.3. Lý thuyết vốn xã hội

Crane, D., and Robert Eccles (1988), Hauswald, R., and Robert Marquez (2006) Vốn xã hội bao gồm các mạng lưới xã hội, niềm tin trong xã hội, khả năng kết nối để thực hiện công việc. Vốn xã hội có ảnh hưởng quan trọng của cá nhân khi đưa ra các quyết định hành động. Nhà xã hội học và triết học người Pháp P Bourdieu được xem là đại diện tiêu biểu nhất trong quan niệm coi vốn xã hội là một dạng nguồn lực. Bourdieu (1986) đưa ra khái niệm về 03 loại vốn: vốn kinh tế, vốn văn hóa và vốn xã hội. Vốn xã hội theo lập luận của Bourdieu “là toàn bộ nguồn lực (thực tế hoặc tiềm ẩn) xuất phát từ mạng lưới quen biết trực tiếp hay gián tiếp,…Những cá nhân, gia đình hay tập thể nào có càng nhiều các quan hệ móc nối thì nắm giữ càng nhiều ưu thế;…Vốn xã hội là một thuộc tính của mỗi cá nhân trong bối cảnh xã hội. Bất cứ ai cũng có thể thu thập một sốn vốn xã hội nếu người đó nỗ lực và chú tâm làm việc ấy, và hơn nữa bất cứ ai cũng có thể dùng vốn xã hội để đem lại những lợi ích kinh tế thông thường…”

Mặc dù có những cách tiếp cận khác nhau và dựa trên các kết quả nghiên cứu trong nhiều lĩnh vực về vốn xã hội, song các tác giả đều gặp nhau ở những điểm sau đây: (1) Vốn xã hội gắn liền với mạng lưới xã hội, quan hệ xã hội. (2) Vốn xã hội là

nguồn lực cần thiết cho các loại hoạt động nhất là lao động sản xuất. (3) Vốn xã hội được tạo ra thông qua việc đầu tư vào thiết lập, duy trì, củng cố, phát triển các quan hệ xã hội, hoặc mạng lưới xã hội, và các cá nhân có thể sử dụng vốn xã hội để tìm kiếm hoặc tăng cường những lợi ích nhất định. (4) Bao gồm sự tin cậy và quan hệ qua lại/sự có đi-có lại.

Về vai trò hoặc tác động của vốn xã hội vào các quyết định nguồn vốn của doanh nghiệp: giúp các doanh nghiệp có được danh tiếng và tăng cường tính pháp lý. Nếu có được danh tiếng thì các doanh nghiệp sẽ có điều kiện được tiếp cận với các nguồn lực bên ngoài như các khoản vay từ các tổ chức tín dụng, đặc biệt là đối các DNNVV tại các nước chậm phát triển đang hoạt động trong môi trường bất cân xứng thông tin, trở ngại tiếp cận thị trường tín dụng, tài sản thế chấp có giá trị ít, luôn tiềm ẩn rủi ro đạo đức Biggs và Shah (2006), Anderson và cộng sự (2002). Một số nghiên cứu thực nghiệm được tiến hành trên toàn thế giới như nghiên cứu của Uzzi (1999), Gana và Ayari (2013), Ravina (2012), Moro và Fink (2013) đã chỉ ra rằng có tồn tại một mối liên hệ giữa vốn xã hội và nguồn vốn của doanh nghiệp.

Bảng 2.6. Một số định nghĩa tiêu biểu về vốn xã hội

Định nghĩa vốn xã hội | |

Wayne E.Baker | “Một nguồn tài nguyên mà các cá nhân nằm trong các cấu trúc xã hội cụ thể và sau đó sử dụng nó để theo đuổi lợi ích của mình, nó được tạo ra bởi những thay đổi trong mối quan hệ giữa các cá nhân”. |

Pierre Bourdieu và Loic Wacquant | “Tổng hợp các nguồn lực (thực tế hoặc ảo) tích lũy trong một cá nhân hoặc nhóm nhờ vào việc sở hữu một mạng lưới bền vững các mối quan hệ quen biết và công nhận lẫn nhau” |

Boxman, De Graai. Flap | “Số lượng người có khả năng sẽ cung cấp sự hỗ trợ và các nguồn lực để giúp đỡ một cá nhân”. |

Ronald S. Burt | “Bạn bè, đồng nghiệp, và các mối quan hệ rộng hơn qua đó một cá nhân có cơ hội sử dụng vốn con người và vốn tài chính của mình”. |

John Brehm và Wendy Rahn | “Mạng lưới của các mối quan hệ hợp tác giữa các cá nhân, tạo điều kiện thuận lợi cho sự giải quyết các vấn đề hành động tập thể”. |

Clive Y.Thomas | “Những phương tiện tự nguyện và quá trình phát triển trong xã hội dân sự mà thúc đẩy toàn bộ cộng đồng phát triển”. |

Glenn C. Loury | “Các mối quan hệ xã hội nảy sinh một cách tự nhiên giữa các cá nhân mà thúc đẩy hoặc hỗ trợ họ đạt được những kĩ năng hoặc những thứ có giá trị trong cuộc sống…nó được coi như một thứ tài sản quan trọng (giống quyền thừa kế tài sản) trong việc duy trì bất bình đẳng trong xã hội”. |

Định nghĩa vốn xã hội | |

Janine Nahapite | “Tổng các nguồn tài nguyên thực tế và tiềm năng mà cá nhân nhận được từ mạng lưới các mối quan hệ mà cá nhân hoặc xã hội sở hữu. Do đó vốn xã hội bao gồm cả mạng lưới và tài sản mà có thể được huy động thông qua mạng”. |

Francis Fukuyama | Vốn xã hội là những quy tắc, chuẩn mực không chính thức mà thúc đẩy sự hợp tác giữa hai hoặc nhiều cá nhân với nhau”. |

Michael Woolcock | “Thông tin, sự tin tưởng, quy tắc quan hệ có đi có lại gắn liền với mạng xã hội của một cá nhân”. |

Nguồn: Tổng hợp của tác giả

2.2.4. Lý thuyết ứng dụng trong quản trị tín dụng ngân hàng

Các ngân hàng thường gặp phải những rủi ro cao khi cho các DNVVN vay vốn (e.g., Blackwell and Winter, 1997; Le and Nguyen, 2009). Để hạn chế những rủi ro này, các ngân hàng thường sử dụng các chỉ tiêu áp dụng riêng cho các DNVVN vay vốn khác với cách cho các doanh nghiệp lớn. Các NHTM cố gắng đo lường mức độ tín nhiệm của DN, hay có nghĩa là đo lường mức độ rủi ro tín dụng khi cho một khách hàng DN vay vốn. Các thước đo hạng tín dụng của DN bao gồm: Năng lực tài chính của DN; Lịch sử tín dụng; Dòng tiền; Khả năng sinh lời; Thị trường tương lai; Chất lượng quản lý của chủ DN; Tài sản đảm bảo… Các mô hình ứng dụng được tác giả tổng quát lại trong bảng số liệu sau:

Bảng 2.7: Mô hình xếp hạng rủi ro tín dụng tại ngân hàng

5P‘s Fed (2004) | FAPE Abu Karsh (2005) | CAMPARI Business coaching (2008) | 5C‘s Peavler (2013) | |

Thanh khoản | Lịch sử | Tỷ lệ thanh khoản | Vốn | Vốn |

Hoạt động | Mục đích | Tỷ suất sinh lời | Khả năng thanh toán | Năng lực |

Khả năng sinh lời | Thanh toán | Tỷ lệ hoạt động | Ký quỹ (Biên độ tài chính) | Tài sản thế chấp |

Tiềm năng | Tài sản thế chấp | Tỷ lệ nợ | Mục đích | Điều kiện |

Kế hoạch KD | Tính cách | Số tiền | Quản lý | |

Hồ sơ tín dụng | Điều khoản thanh toán | Hồ sơ tín dụng | ||

Bảo hiểm |

Nguồn: Tổng hợp của tác giả

Mô hình xếp hạng tín dụng của khách hàng được áp dụng chủ yếu tại hệ thống ngân hàng thương mại tại Việt Nam:

Bảng 2.8: Mô hình 6C’s trong quản trị tín dụng ngân hàng

Nội dung | Vị trí | |

1.Character Tính chất, Đặc điểm, Phân loại | Mục đích vay vốn của khách hàng Dự báo về hiệu quả kinh doanh của khách hàng Lịch sử vay vốn của khách hàng Mối quan hệ vay vốn với các ngân hàng khác của khách hàng Uy tín, bảo lãnh, loại hình vay vốn của khách hàng | |

2.Capacity Năng lực Tài chính | Chủ DN và năng lực pháp lý Năng lực hành vi dân sự của chủ DN và của người bảo lãnh Tình hình tài chính quá khứ và hiện tại của khách hàng | Quan trọng nhất |

3.Capital Cấu trúc vốn | Các khoản thu và phân phối thu nhập của khách hàng Dự kiến thu nhập hiện tại và tương lai Tính thanh khoản của khách hàng dựa trên tài sản Chỉ tiêu tài chính: vòng quay vốn, hàng tồn kho Chỉ tiêu tài chính: cơ cấu vốn, tỷ lệ đòn bẩy tài chính Kiểm soát chi phí Khả năng trả gốc lãi của khách hàng Năng lực quản lý của chủ DN Lựa chọn phương pháp kế toán của DN | |

4.Collateral Tài sản đảm bảo | Bảo bảo bằng thế chấp hay cầm cố, bảo lãnh, tín chấp,... Giá trị tài sản đảm bảo Bảo hiểm phòng ngừa rủi ro trong kinh doanh của khách hàng Vị thế của ngân hàng đối với tài sảm đảm bảo | Yếu nhất |

5.Conditions Điều kiện | Năng lực cạnh tranh của DN với các đối thủ hiện tại Sản phẩm có lợi thế cạnh tranh gì Ảnh hưởng của kinh tế vĩ mô đến chu kỳ kinh doanh của DN Chất lượng nhân lực hiện tại Xu hướng phát triển của ngành kinh doanh Mức độ ảnh hưởng của yếu tố chính trị, pháp luật, công nghệ,… | |

6.Control Kiểm soát | Các luật, qui định, qui chế hiện hành liên quan đến khoản vay đang được xem xét Hợp đồng tín dụng được thực hiện đầy đủ Mức độ phù hợp với chiến lược, cơ cấu cho vay của ngân hàng Đánh giá của chuyên gia đến triển vọng của ngành, các yếu tố rủi ro, thuận lợi của khoản vay. |