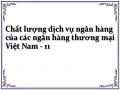

Biểu đồ 3.13: Giá trị giao dịch qua ATM, POS các NHTM Việt Nam

Đơn vị: Tỷ đồng

Nguồn: Ngân hàng Nhà nước Việt Nam

Thị trường thanh toán thẻ của Việt Nam có sự tăng trưởng mạnh, tuy nhiên, bên cạnh đó vẫn còn những hạn chế bất cập. Cụ thể: Việc phát hành thẻ tín dụng chủ yếu thiên về số lượng chứ chưa thiên về chất lượng; tỷ lệ thẻ nội địa vẫn cao (chiếm 91%) trong cơ cấu các loại thẻ; thanh toán thẻ đa số vẫn qua rút tiền tại máy ATM (chiếm tới 85%), chỉ có 15% là phát sinh qua thanh toán; tỷ lệ thẻ hoạt động của các ngân hàng chỉ rơi vào 60-70%…Tất cả các vấn đề trên có nguyên nhân do thói quen sử dụng tiền mặt của người Việt Nam, đặc biệt là khu vực nông thôn. Hệ thống máy ATM mặc dù phát triển nhanh, nhưng phân bố chưa đều. Số lượng máy ATM chủ yếu đặt ở khu vực thành thị, còn lại tại nông thôn miền núi còn hạn chế. Bên cạnh đó, lãi suất cho vay qua thẻ được áp dụng ở mức rất cao, cộng thêm các khoản phí phải trả như phí phát hành thẻ, phí

thương niên, phí in sao kê, phí chậm thanh toán, phí rút tiền mặt tại ATM, phí chuyển đổi ngoại tệ… Ngoài ra, các chính sách hỗ trợ phát triển thanh toán không dùng tiền mặt tuy đã có khá nhiều nhưng còn thiếu các chính sách mang tính đột phá để tạo một lực đẩy cho công cụ thanh toán thẻ và thanh toán điện tử phát triển mạnh mẽ hơn.

- Dịch vụ ngân hàng điện tử:

Các dịch vụ ngân hàng điện tử như E-Banking, Mobile-Banking, SMS Banking… đã được triển khai thực hiện và mang lại nhiều tiện ích cho khác hàng. Các dịch vụ ngân hàng điện tử cung cấp cho khách hàng các tiện ích như tra cứu thông tin, chuyển khoản, mở và tất toán tài khoản, chuyển tiền sang tài khoản tích lũy, thông báo số dư tài khoản và biến động tài khoản vào điện thoại cho khách hàng…một cách đơn giản và thuận tiện với mức độ bảo mật cao. Hiện nay hầu hết các ngân hàng thương mại đều đã triển khai các dịch vụ ngân hàng hiện đại, liên minh với nhau tạo ra các hệ thống liên minh giữa các ngân hàng, rất thuận tiện cho khách hàng, đáp ứng ngày càng tốt hơn nhu cầu khách hàng. Bên cạnh đó, tỷ lệ mức phí dịch vụ thu được từ dịch vụ ngân hàng điện tử ngày càng cao hơn trong tổng thu nhập của ngân hàng.

3.2.3. Hệ số đảm bảo an toàn vốn tối thiểu

Hệ số đảm bảo an toàn vốn tối thiểu (CAR) của hệ thống ngân hàng từ năm 2012 đến 2016 đều đạt trên 10% đảm bảo theo quy định về tỷ lệ an toàn vốn tối thiểu của hệ thống. Cụ thể: Năm 2012, hệ số CAR toàn hệ thống đạt 13,75, trong đó các NHTMNN đạt 10,28%, NHTMCP đạt 14,01%. Sang năm 2013 hệ số này giảm nhẹ lần lượt là 13,25%, 10,91%, 12,56%. Năm 2014 tiếp tục giảm nhẹ là 12,75%, 9,4%, 12,07%. Sang đến năm 2015, hệ số CAR bắt đầu có dấu hiệu tăng trở lại, hệ số CAR toàn hệ thống đạt 13%, các NHTMNN đạt 9,42%, các NHTMCP đạt 12,74%. Năm 2016 hệ số CAR vẫn

duy trì ổn định đạt mức 12,84% toàn hệ thống, các NHTMNN tăng nhẹ đạt 9,92%, các NHTMCP đạt 11,8%.

Hệ số CAR của các ngân hàng thương mại đều đạt trên 8%, trong đó các NHTMNN đạt xấp xỉ 10%, các NHTMCP đạt trên 10%, điều đó chứng tỏ hoạt động các ngân hàng thương mại khá ổn định, có mức vốn khá tốt.

Bảng 3.4: Hệ số đảm bảo an toàn vốn tối thiểu

Đơn vị: %

2012 | 2013 | 2014 | 2015 | 2016 | ||

Tỷ lệ an toàn vốn tối thiểu | NHTMNN | 10.28 | 10.91 | 9.40 | 9.42 | 9.92 |

NHTMCP | 14.01 | 12.56 | 12.07 | 12.74 | 11.80 | |

Toàn hệ thống | 13.75 | 13.25 | 12.75 | 13.00 | 12.84 |

Có thể bạn quan tâm!

-

Bài Học Đối Với Các Ngân Hàng Thương Mại Việt Nam

Bài Học Đối Với Các Ngân Hàng Thương Mại Việt Nam -

Thực Trạng Chất Lượng Dịch Vụ Của Các Ngân Hàng Thương Mại Việt Nam

Thực Trạng Chất Lượng Dịch Vụ Của Các Ngân Hàng Thương Mại Việt Nam -

Số Lượng Giao Dịch Của Hệ Thống Thanh Toán Quốc Gia

Số Lượng Giao Dịch Của Hệ Thống Thanh Toán Quốc Gia -

Tóm Tắt Các Hệ Số Về Mức Độ Phù Hợp Mô Hình Model Summary B

Tóm Tắt Các Hệ Số Về Mức Độ Phù Hợp Mô Hình Model Summary B -

Nguyên Nhân Thuộc Về Ngân Hàng Thương Mại

Nguyên Nhân Thuộc Về Ngân Hàng Thương Mại -

Định Hướng Nâng Cao Chất Lượng Dịch Vụ Ngân Hàng Thương Mại Việt Nam Đến Năm 2025

Định Hướng Nâng Cao Chất Lượng Dịch Vụ Ngân Hàng Thương Mại Việt Nam Đến Năm 2025

Xem toàn bộ 141 trang tài liệu này.

Nguồn: Báo cáo thường niên NHNN năm 2012, 2013, 2014, 2015, 2016

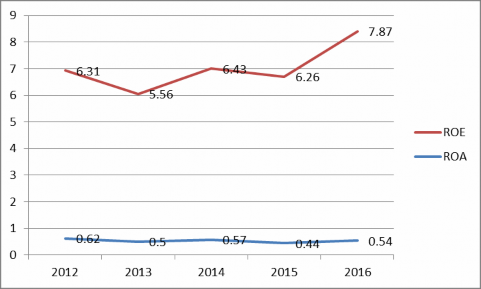

3.2.4. Tỷ suất sinh lời trên tổng tài sản (ROA) và vốn chủ sở hữu (ROE)

Khả năng sinh lời của Ngân hàng dùng để đánh giá tình hình hoạt động và những rủi ro có thể xảy ra đối với ngân hàng và khách hàng. Tỷ suất sinh lời trên tổng tài sản (ROA) và tỷ suất sinh lời trên vốn chủ sở hữu (ROE) của hệ thống ngân hàng năm 2012 là 0,62% và 6,31%. Trong đó, ROA và ROE của các NHTM Nhà nước là 0,79% và 10,34%, các NHTMCP hệ số này lần lượt là 0,49% và 5,1%. Sang năm 2013, ROA, ROE có giảm nhẹ, toàn hệ thống về mức 0,5% và 5,56%. Năm 2014 tăng lên là 0,57% và 6,43%, tuy nhiên đến năm 2015 giảm còn 0,44% và 6,26%. Năm 2016 đã có sự cải thiện đáng kể khi giá trị các hệ số này là ROA 0,54%, ROE 7,78%.Hệ số khả năng sinh lời của các ngân hàng mặc dù có giảm từ sau năm 2012, tuy nhiên sang tới năm 2016 đã tăng trở lại. Điều đó chứng tỏ tình hình hoạt động của các

ngân hàng thương mại đã được cải thiện, tình hình kinh doanh đã có sự ổn định và lợi nhuận thu được của ngân hàng tăng lên.

Biểu đồ 3.14: Hệ số khả năng sinh lời

Đơn vị: %

Nguồn: Báo cáo thường niên NHNN năm 2012, 2013, 2014, 2015, 2016

Năm 2016, VietinBank có mức lợi nhuận 8.250 tỷ đồng, tăng 12% so với năm 2015. Hệ số ROA và ROE lần lượt đạt 1% và 10,9% so với năm 2015 là 1% và 10,2%. Vietcombank đạt lợi nhuận trước thuế sau trích lập dự phòng là 8.212 tỷ đồng, tăng 23,4% so với 2015. ROA và ROE của Vietcombank đạt 0,9% và 14,2%. Ngân hàng Quân Đội đạt lợi nhuận trước thuế là 3.711 tỷ đồng, tăng 18% so với năm 2015, ROA, ROE lần lượt là 1,2% và 13,55% so với năm 2015 là 1,2% và 13,3%. TPBank đạt lợi nhuận

trước thuế 707 tỷ đồng, tăng 12,93% so với 2015, ROE đạt 12%...

Tổng hợp lại, với tình hình cung cấp sản phẩm dịch vụ như trên, các sản phẩm của dịch vụ huy động, dịch vụ tín dụng, dịch vụ thanh toán trong nước và quốc tế, dịch vụ thẻ và ngân hàng điện tử...về cơ bản, các ngân hàng

thương mại Việt Nam đã càng ngày càng nâng cao chất lượng các sản phẩm dịch vụ của mình. Xuất phát từ việc tìm hiểu nhu cầu của thị trường, nhu cầu của các đối tượng khách hàng khác nhau, các ngân hàng thương mại Việt Nam đã cung cấp các sản phẩm khá phù hợp với thị hiếu và nhu cầu của khách hàng. Bên cạnh đó, với việc cung ứng ngày càng đa dạng nhu cầu khách hàng và xã hội, số lượng khách hàng của các ngân hàng thương mại ngày càng tăng lên, thị phần và mạng lưới của các ngân hàng ngày càng rộng khắp, thu nhập và lợi nhuận do các dịch vụ ngân hàng mang lại cho các ngân hàng có xu hướng ngày càng cao.

3.3 KHẢO SÁT CHẤT LƯỢNG DỊCH VỤ NGÂN HÀNG THƯƠNG MẠI VIỆT NAM

3.3.1 Mục đích khảo sát

- Mục đích khảo sát:

Khảo sát thu thập dữ liệu để đánh giá mức độ hài lòng của khách hàng đối với các dịch vụ do các ngân hàng thương mại Việt Nam cung cấp, từ đó đánh giá chất lượng dịch vụ ngân hàng thương mại Việt Nam.

- Thiết kế bảng khảo sát: Phiếu khảo sát dạng Bảng câu hỏi được thiết kế gồm hai phần chính:

+ Phần một: Các câu hỏi liên quan đến thông tin cá nhân của người trả lời như: giới tính, độ tuổi, thu nhập hàng tháng, nghề nghiệp...Phần câu hỏi này sử dụng để phân tích mô tả các nhóm khách hàng.

+ Phần hai: Bao gồm 25 biến quan sát (22 biến thuộc 5 thành phần tin cậy, phương tiện hữu hình, đáp ứng, năng lực phục vụ, đồng cảm và 3 biến thuộc thành phần sự hài lòng khách hàng), sử dụng để khảo sát mức độ kỳ vọng và cảm nhận của khách hàng đối với các thành phần CLDV. Sử dụng thang đo Likert 5 mức độ: “1 - Hoàn toàn không đồng ý”, “2 - Không đồng ý”, “3 - Không ý kiến”, “4 – Đồng ý”, “5 - Hoàn toàn đồng ý” để đo lường

các biến này.

- Phương pháp lấy mẫu: Việc thu thập dữ liệu được thực hiện theo phương pháp lấy mẫu thuận tiện và theo những tiêu chí sau:

+ Đối tượng khảo sát: Khách hàng cá nhân và doanh nghiệp đang sử dụng dịch vụ tại một số NHTM có quy mô khá lớn tại Việt Nam bao gồm:

Nhóm 1 gồm Ngân hàng Thương mại Cổ phần Ngoại Thương Việt Nam (Vietcombank), Ngân hàng Thương mại Cổ phần Công thương Việt Nam (Vietinbank), Ngân hàng Thương mại Cổ phần Đầu tư và Phát triển Việt Nam (BIDV), Ngân hàng Nông nghiệp và phát triền nông thôn Việt Nam (Agribank).

Nhóm 2 gồm Ngân hàng Thương mại Cổ phần Kỹ thương Việt Nam (Techcombank), Ngân hàng Thương mại Cổ phần Việt Nam Thịnh Vượng (VPBank), Ngân hàng Thương mại Cổ phần Sài Gòn (SCB), Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank), Ngân hàng TMCP Á Châu (ACB), Ngân hàng TMCP Xuất nhập khẩu Việt Nam (Eximbank).

+ Địa bàn thực hiện khảo sát: Thành phố Hà Nội và Thành Phố Hồ Chí Minh.

+ Kích cỡ mẫu: Theo Bentler & Chou (1987), để phân tích thang đo trong phân tích nhân tố khám phá (Exploratory Factor Analysis - EFA) đạt đủ độ tin cậy thì kích cỡ mẫu phải gấp tối thiểu 5 lần tổng thang đo trong mô hình đo lường [45]. Do đó với mô hình đo lường gồm 25 biến để đạt đủ độ tin cậy thì kích cỡ mẫu phải lớn hơn 125. Từ đó, số lượng phiếu sử dụng để thu thập mẫu là 700 phiếu.

3.3.2. Tổ chức khảo sát

- Thời gian khảo sát:

Khảo sát trong khoảng thời gian từ tháng 07/2017 – 08/2017.

- Hình thức khảo sát:

Phiếu khảo sát được gửi trực tiếp cho khách hàng và qua đường bưu điện và email, số lượng phiếu khảo sát phát ra là 700 phiếu.

3.3.3. Kết quả khảo sát

3.3.3.1. Tổng hợp phiếu

Tổng số phiếu phát ra 700 phiếu, tổng số phiếu thu về 615 phiếu. Sau khi sàng lọc, số phiếu đáp ứng yêu cầu phân tích là 550 phiếu.

Bảng 3.5: Kết quả tổng hợp phiếu khảo sát

Số phiếu phát ra | Số phiếu thu về | Số phiếu đạt yêu cầu phân tích | |

VCB | 85 | 78 | 67 |

Vietinbank | 85 | 72 | 65 |

BIDV | 85 | 76 | 69 |

Agribank | 85 | 74 | 64 |

Techcombank | 60 | 51 | 47 |

VPBank | 60 | 52 | 49 |

SCB | 60 | 55 | 50 |

Sacombank | 60 | 53 | 48 |

ACB | 60 | 50 | 46 |

Eximbank | 60 | 54 | 45 |

Tổng | 700 | 615 | 550 |

Nguồn: Tổng hợp kết quả phiếu khảo sát

3.3.3.2. Kiểm định và xử lý số liệu

- Kết quả phân tích mẫu thống kê theo thông tin khách hàng

+ Kết quả phân tích thống kê mẫu như sau:

Giới tính khách hàng: Trong tổng số 550 khách hàng, số lượng khách hàng Nam chiếm 44,73% và số lượng khách hàng Nữ chiếm 55,27% .

Độ tuổi: Về độ tuổi, nhóm khách hàng với độ tuổi từ 18 - 30 tuổi chiếm tỷ lệ 17,9%, nhóm khách hàng từ 31 - 40 tuổi chiếm 27,45%, nhóm

khách hàng từ 51 - 50 tuổi chiếm 30,00% và nhóm khách hàng trên 50 tuổi chiếm 25,46%

Trình độ học vấn: nhóm khách hàng có trình độ dưới đại học chiếm 33,82%, đại học chiếm 55,45%, trên đại học chiếm 10,73%.

Thu nhập: Số lượng khách hàng có thu nhập dưới 5 triệu chiếm 16,55%, từ 5-10 triệu chiếm 24,73%, từ 10-20 triệu chiếm 35,45%, từ 20-30

triệu chiếm 16,91% và trên 30 triệu chiếm 6,36%.

Nghề nghiệp: Nhóm khách hàng tham gia trả lời lớn nhất là nhân viên văn phòng chiếm 46%, tiếp đó là công nhân, nội trợ 37,45%, sau đó là nghề nghiệp khác 9,82% và chủ doanh nghiệp 6,73%.

Đối tượng khách hàng: Đối tượng khách hàng cá nhân là chủ yếu chiếm 97,27%, khách hàng doanh nghiệp là 2,73%

Thời gian sử dụng dịch vụ ngân hàng: Từ kết quả khảo, khách hàng có thời gian sử dụng dịch vụ ngân hàng từ 1 đến dưới 5 năm chiếm tỷ lệ nhiều nhất là 56,73%, tiếp theo là nhóm từ 5 đến dưới 10 năm chiếm 30,55%, sau đó nhóm khách hàng trên 10 năm chiếm 7,45%, dưới 1 năm chiếm 5,27%.

Bảng 3.6: Kết quả thống kê thông tin khách hàng

Tiêu chí | Phân loại | Số lượng | Tỷ lệ | |

1 | Giới tính | Nam | 246 | 44.73% |

Nữ | 304 | 55.27% | ||

2 | Độ tuổi | 18 – 30 tuổi | 94 | 17.09% |

31 – 40 tuổi | 151 | 27.45% | ||

41 – 50 tuổi | 165 | 30.00% | ||

Trên 50 tuổi | 140 | 25.46% | ||

3 | Trình độ học vấn | Dưới đại học | 186 | 33.82% |

Đại học | 305 | 55.45% | ||

Trên đại học | 59 | 10.73% | ||

4 | Thu nhập trung bình | Dưới 5 triệu | 91 | 16.55% |

Từ 5 – 10 triệu | 136 | 24.73% | ||

Từ 10 – 20 triệu | 195 | 35.45% | ||

Từ 20 – 30 triệu | 93 | 16.91% | ||

Trên 30 triệu | 35 | 6.36% | ||

5 | Nghề nghiệp | Chủ doanh nghiệp | 37 | 6.73% |

Nhân viên văn phòng | 253 | 46.00% | ||

Công nhân, nội trợ | 206 | 37.45% | ||

Nghề nghiệp khác | 54 | 9.82% | ||

6 | Đối tượng KH | Khách hàng doanh nghiệp | 15 | 2.73% |

Khách hàng cá nhân | 535 | 97.27% | ||

7 | Thời gian sử dụng DVNH | Dưới 1 năm | 29 | 5.27% |

Từ 1 đến dưới 5 năm | 312 | 56.73% | ||

Từ 5 đến dưới 10 năm | 168 | 30.55% | ||

Trên 10 năm | 41 | 7.45% |

Nguồn: Kết quả phân tích qua phần mềm SPSS

+ Giá trị trung bình của từng thành phần:

Đối với thang đo Likert 5 mức độ trong bảng khảo sát, Giá trị khoảng cách = (Maximum – Minimum) / n = (5-1)/5 = 0,8. Khi đó, ý nghĩa các mức như sau:

Từ 1,00 – 1,80: Rất không đồng ý/ Rất không hài lòng Từ 1,81 – 2,60: Không đồng ý/ Không hài lòng

Từ 2,61 – 3,40: Không ý kiến/ Trung bình Từ 3,41 – 4,20: Đồng ý/ Hài lòng

Từ 4,21 – 5,00: Rất đồng ý/ Rất hài lòng

Giá trị trung bình của từng biến nói chung mặc dù lớn hơn 3 (là mức khách hàng cảm thấy trung bình) nhưng đều nhỏ hơn 3,4 (là mức giá trị khách hàng đồng ý/hài lòng đối với các biến quan sát) từ đó có thể thấy khách hàng cảm thấy dịch vụ ngân hàng cung cấp ở mức độ trung bình chưa thực sự khiến khách hàng cảm thấy thỏa mãn hay hài lòng. Trong đó, giá trị trung bình của Thành phần Năng lực phục vụ bị đánh giá là thấp nhất, chứng tỏ khách hàng đánh giá năng lực trình độ của đội ngũ cán bộ nhân viên và uy tín của ngân hàng là thấp nhất trong số các thành phần cấu thành chất lượng dịch vụ. Nhân viên chưa nắm vững kiến thức về sản phẩm dịch vụ, giải quyết công việc còn chậm, vẫn còn để xảy ra các sai sót trong quá trình tác nghiệp ... thái độ của nhân viên chưa thực sự tốt, chưa tạo cảm giác thoải mái và hài lòng cho khách hàng.

Bảng 3.7: Kết quả phân tích thống kê mô tả các thành phần của mô hình

Biến quan sát | Giá trị trung bình | |

Thành phần Tin cậy | 3.20 | |

1 | TC1 | 3.15 |

2 | TC2 | 3.18 |

3 | TC3 | 3.28 |

4 | TC4 | 3.21 |

TC5 | 3.19 | |

Thành phần Phương tiện hữu hình | 3.23 | |

6 | PT1 | 3.19 |

7 | PT2 | 3.21 |

8 | PT3 | 3.24 |

9 | PT4 | 3.26 |

Thành phần Đồng cảm | 3.22 | |

10 | DC1 | 3.19 |

11 | DC2 | 3.22 |

12 | DC3 | 3.23 |

13 | DC4 | 3.24 |

14 | DC5 | 3.21 |

Thành phần Năng lực phục vụ | 3.19 | |

15 | NL1 | 3.18 |

16 | NL2 | 3.23 |

17 | NL3 | 3.15 |

18 | NL4 | 3.21 |

Thành phần Đáp ứng | 3.23 | |

19 | DU1 | 3.24 |

20 | DU2 | 3.23 |

21 | DU3 | 3.27 |

22 | DU4 | 3.17 |

Thành phần Sự hài lòng của khách hàng | 3.21 | |

23 | HL1 | 3.22 |

24 | HL2 | 3.23 |

25 | HL3 | 3.19 |

Nguồn: Tổng hợp kết quả phân tích SPSS

- Kết quả kiểm định độ tin cậy Cronbach’s Alpha

Kết quả phân tích số liệu bằng phần mềm SPSS cho thấy hệ số Cronbach‟s Alpha của các biến số đều lớn hơn 0,7 nên đạt đủ độ tin cậy để làm thang đo chính thức. Xét về hệ số tương quan biến tổng thì nhìn chung giá trị của các thang đo đều đạt yêu cầu (lớn hơn 0,3). Vì vậy, từ kết quả phân tích trên cho thấy tất cả các biến quan sát của 5 thành phần đều đạt đủ độ tin cậy và phù hợp cho việc phân tích EFA ở bước tiếp theo.

Bảng 3.8: Kết quả kiểm định thang đo Cronbach’alpha tổng hợp các nhân tố

Số biến quan sát | Hệ số Cronbach‟alpha | Hệ số tương quan tổng nhỏ nhất | |

Tin cậy | 5 | 0,852 | 0,582 |

Phương tiện hữu hình | 4 | 0,823 | 0,533 |

Đồng cảm | 5 | 0,846 | 0,579 |

Năng lực phục vụ | 4 | 0,818 | 0,528 |

Đáp ứng | 4 | 0,844 | 0,599 |

Sự hài lòng khách hàng | 3 | 0,838 | 0,672 |

Nguồn: Kết quả phân tích qua phần mềm SPSS

Bảng 3.9: Kết quả kiểm định thang đo Cronbach’alpha chi tiết các nhân tố

TRUNG BÌNH THANG ĐO NẾU LOẠI BIẾN | PHƯƠNG SAI THANG ĐO NẾU LOẠI BIẾN | TƯƠNG QUAN BIẾN TỔNG | ALPHA NẾU LOẠI BIẾN NÀY | |

Thành phần Tin cậy: Cronbach’sAlpha = 0,852 | ||||

TC1 | 12.99 | 12.402 | .582 | .847 |

TC2 | 12.95 | 12.976 | .787 | .800 |

TC3 | 12.93 | 11.707 | .721 | .806 |

TC4 | 12.93 | 13.259 | .650 | .827 |