Việc thành lập các Khối, các Trung tâm, các phong ban Hội sở, chi nhánh…phụ thuộc vào kế hoạch kinh doanh và mục tiêu của các ngân hàng thương mại trong những giai đoạn cụ thể và điều đó ảnh hưởng đến chất lượng dịch vụ của các ngân hàng thương mại.

Để có thể nâng cao chất lượng dịch vụ, đáp ứng nhu cầu của các đối tượng khác nhau, các ngân hàng thương mại thành lập các khối như:

Khối Doanh nghiệp chuyên nghiên cứu, phát triển các sản phẩm dịch vụ để phục vụ khách hàng doanh nghiệp. Khối ngân hàng bán lẻ phụ trách nghiên cứu và phát triển các dịch vụ phục vụ nhóm đối tượng khách hàng cá nhân. Khối công nghệ thông tin chuyên nghiên cứu và phát triển mảng công nghệ thông tin, phần mềm sử dụng cho toàn hệ thống. Khối Kinh doanh tiền tệ phụ trách nghiên cứu phát triển các sản phẩm liên quan đến kinh doanh ngoại hối. Khối quản lý rủi ro để kiểm tra giám sát và quản lý các rủi ro có thể xảy ra, tìm ra các biện pháp để hạn chế rủi ro trong hoạt động kinh doanh của ngân hàng…

Tiếp theo, để có thể chuyên môn hóa các loại nghiệp vụ của mình, đáp ứng tốt nhất nhu cầu khách hàng, các khối lại chia thành các Trung tâm như Khối Ngân hàng bán lẻ thành lập Trung tâm Dịch vụ khách hàng chuyên nghiên cứu, phát triển sản phẩm liên quan đến cho huy động, phí dịch vụ, thẻ, ngân hàng điện tử…Trung tâm kinh doanh phụ trách các sản phẩm phục vụ khách hàng vay…Dưới các Trung tâm là các phòng ban nghiệp vụ cụ thể của Hội sở theo chuyên môn như phòng Sản phẩm khách hàng cá nhân, phòng Chăm sóc khách hàng, phòng Bán hàng qua điện thoại, phòng Thanh toán quốc tế, phòng Kinh doanh...Các phòng ban Hội sở hoạt động và tương tác thường xuyên với các Chi nhánh, Phòng giao dịch trên toàn hàng, thường xuyên cập nhật thông tin, tìm hiểu nhu cầu khách hàng và tình hình hoạt động kinh doanh của các chi nhánh, kiểm tra

đánh giá năng lực của cán bộ nhân viên để kịp thời đưa ra các sản phẩm phù hợp với nhu cầu khách hàng, có biện pháp nâng cao trình độ cán bộ nhân viên, hỗ trợ các chi nhánh trong công tác kinh doanh, từ đó nâng cao chất lượng dịch vụ ngân hàng.

3.2 THỰC TRẠNG CHẤT LƯỢNG DỊCH VỤ CỦA CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM

3.2.1. Số lượng khách hàng.

Hoạt động kinh doanh ngân hàng luôn lấy khách hàng làm trung tâm, trong đó sự thay đổi tăng giảm số lượng khách hàng của ngân hàng một phần phản ánh chất lượng dịch vụ ngân hàng. Khi chất lượng dịch vụ ngân hàng tăng, đáp ứng tốt hơn nhu cầu khách hàng, khách hàng sử dụng dịch vụ tại ngân hàng sẽ tăng lên và ngược lại. Trong số các khách hàng của ngân hàng, những khách hàng thường xuyên sử dụng dịch vụ của ngân hàng là những đối tượng khách hàng cần quan tâm chăm sóc hơn so với các khách hàng ít sử dụng dịch vụ hoặc các khách hàng vãng lai. Đa số các khách hàng thường xuyên sử dụng dịch vụ của ngân hàng thường mở tài khoản tại ngân hàng, do đó, mặc dù số lượng khách hàng và số lượng tài khoản tại ngân hàng là khác nhau nhưng số lượng tài khoản tại ngân hàng có thể sử dụng để đại diện cho số lượng khách hàng tại ngân hàng. Khi số lượng tài khoản khách hàng tại ngân hàng tăng thể hiện số lượng khách hàng sử dụng dịch vụ ngân hàng tăng lên.

Có thể bạn quan tâm!

-

Mối Quan Hệ Giữa Chất Lượng Dịch Vụ Và Sự Hài Lòng Khách Hàng

Mối Quan Hệ Giữa Chất Lượng Dịch Vụ Và Sự Hài Lòng Khách Hàng -

Nhân Tố Ảnh Hưởng Đến Chất Lượng Dịch Vụ Ngân Hàng Thương Mại

Nhân Tố Ảnh Hưởng Đến Chất Lượng Dịch Vụ Ngân Hàng Thương Mại -

Bài Học Đối Với Các Ngân Hàng Thương Mại Việt Nam

Bài Học Đối Với Các Ngân Hàng Thương Mại Việt Nam -

Số Lượng Giao Dịch Của Hệ Thống Thanh Toán Quốc Gia

Số Lượng Giao Dịch Của Hệ Thống Thanh Toán Quốc Gia -

Tỷ Suất Sinh Lời Trên Tổng Tài Sản (Roa) Và Vốn Chủ Sở Hữu (Roe)

Tỷ Suất Sinh Lời Trên Tổng Tài Sản (Roa) Và Vốn Chủ Sở Hữu (Roe) -

Tóm Tắt Các Hệ Số Về Mức Độ Phù Hợp Mô Hình Model Summary B

Tóm Tắt Các Hệ Số Về Mức Độ Phù Hợp Mô Hình Model Summary B

Xem toàn bộ 141 trang tài liệu này.

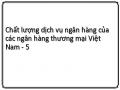

Số lượng tài khoản khách hàng tại các NHTM liên tục tăng qua các năm. Đến cuối năm 2016, số lượng tài khoản tăng khoảng 63% so với năm 2012. Cùng với việc tăng lên của số lượng tài khoản khách hàng, số dư tài khoản cũng tăng lên. Số dư tài khoản khách hàng cá nhân tăng từ 85.370 tỷ đồng năm 2012 đã tăng gấp 2,95 lần đạt 252.177 tỷ đồng năm 2016.

Biểu đồ 3.2: Số lượng tài khoản khách hàng cá nhân và số dư tài khoản

Nguồn: Báo cáo thường niên NHNN năm 2012, 2013, 2014, 2015, 2016

Chất lượng dịch vụ của các NHTM được ngày càng được cải thiện, các sản phẩm dịch vụ của hệ thống các ngân hàng thương mại ngày càng đáp ứng tốt hơn nhu cầu khách hàng, số lượng khách hàng mở tài khoản và duy trì số dư tài khoản tăng lên.

3.2.2 Doanh số hoạt động.

3.2.2.1 Dịch vụ huy động vốn

Chất lượng dịch vụ huy động vốn của các ngân hàng thương mại ngày càng được cải thiện và nâng cao, càng ngày càng đáp ứng nhu cầu khách hàng tốt hơn, số lượng dịch vụ ngày càng tăng, thị phần huy động ngày càng được mở rộng. Các ngân hàng thương mại triển khai các hình thức huy động vốn kịp thời và đồng bộ, đưa ra nhiều sản phẩm dịch vụ mới để có thể đáp ứng tốt nhất nhu cầu của khách hàng. Triển khai các chương trình khuyến mại dự thưởng hoặc quà tặng…ưu đãi cho khách hàng đã mang đến lợi ích khá cao cho cả ngân hàng và khách hàng. Hơn nữa, với các chính sách ưu đãi, linh hoạt về lãi suất và phí dịch vụ, các chính sách phục vụ và chăm sóc khách hàng được thực hiện ngày càng tốt hơn, việc thực hiện các giao dịch được nhanh gọn và đơn giản, chính xác, tạo thiện cảm tốt cho khách hàng.

Vốn huy động của các ngân hàng thương mại trong những năm qua không ngừng tăng lên. Hiện nay, các ngân hàng thương mại Việt Nam đã áp dụng các biện pháp và hình thức huy động vốn khác nhau, hấp dẫn và phong phú, chủ động nhạy bén trong công tác tiếp thị, đổi mới phong cách giao dịch phục vụ khách hàng và phát triển mạng lưới hợp lý để thu hút được nguồn tiền gửi lớn của các tầng lớp dân cư và các tổ chức kinh tế, xã hội, điều đó được thể hiện ở tổng nguồn vốn huy động và sự tăng trưởng nguồn vốn qua các năm:

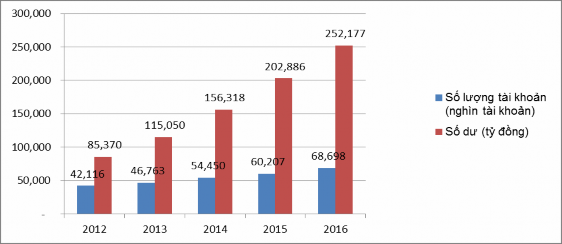

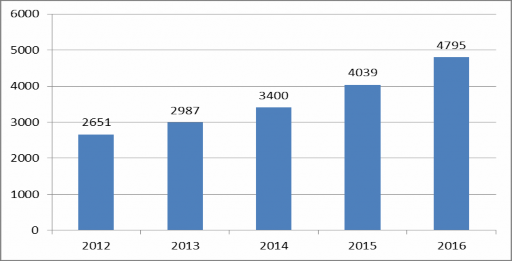

Biểu đồ 3.3: Tổng vốn huy động của các NHTM giai đoạn 2012-2016

Đơn vị: Nghìn tỷ đồng.

Nguồn: Báo cáo thường niên NHNN năm 2012, 2013, 2014, 2015, 2016

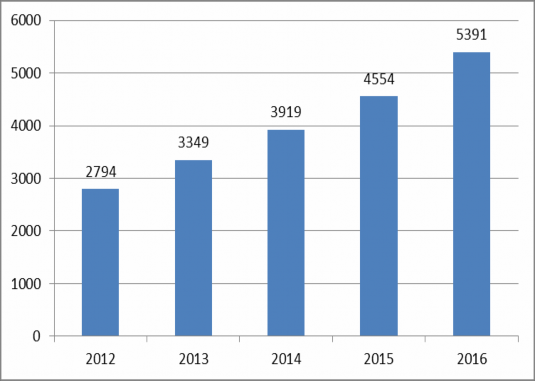

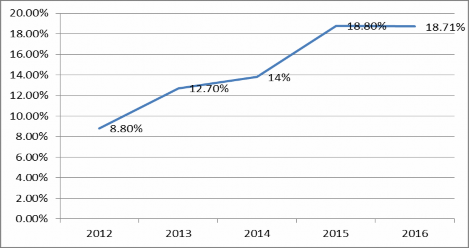

Biểu đồ 3.4: Tốc độ tăng trưởng nguồn vốn huy động giai đoạn 2012-2016

Đơn vị: %

Nguồn: Báo cáo thường niên NHNN năm 2012, 2013, 2014, 2015, 2016

Năm 2013 tổng nguồn vốn huy động đạt 2.987 nghìn tỷ đồng tăng 12,7% so với năm 2012, năm 2014 tổng nguồn vốn huy động đạt 3.400 nghìn tỷ đồng tăng 13,8% so với năm 2013, năm 2015 tổng nguồn vốn huy động đạt

4.039 nghìn tỷ đồng tăng 18,8% so với năm 2014, năm 2016 tổng nguồn vốn huy động đạt 5.391 nghìn tỷ đồng tăng 18,38% so với năm 2015.

Từ năm 2012 đến năm 2016, tổng nguồn vốn huy động của hệ thống ngân hàng thương mại Việt Năm tăng gần gấp đôi từ 2794 nghìn tỷ VND đến 5391 nghìn tỷ VND. Tốc độ tăng trưởng đạt mức tương đối ổn định với giá trị lần lượt các năm 2013, 2014, 2015, 2016 lần lượt là 12,7%, 13,8%, 18,8%, 18,38%.

Năm 2013, kinh tế Việt Nam đang dần ổn định với lạm phát được kiềm chế ở mức thấp, tăng trưởng kinh tế dần phục hồi, cán cân thương mại thặng dư nhẹ, cán cân tổng thể thặng dư lớn tạo điều kiện để ổn định tỷ giá và thị trường ngoại hối. Mặt bằng lãi suất tiếp tục giảm khá mạnh so với năm 2012 do chủ trương giảm lãi suất của Ngân hàng Nhà nước (NHNN): Lãi suất cho vay VND giảm từ 2-5%/năm, lãi suất huy động VND cũng giảm khoảng 2%-3% ở các kỳ hạn.

Thực tế, nguồn tiền huy động của toàn ngành nói chung và từng ngân hàng nói riêng luôn tăng trưởng ổn định ở mức tốt qua các tháng, do đây vẫn là kênh đầu tư hấp dẫn đối với người có tiền nhàn rỗi nếu so với các kênh khác ở giai đoạn hiện nay. Huy động tăng ổn định như vậy song cho vay ra tăng chậm, thậm chí giảm ở một số ngân hàng, khiến nguồn tiền nhận gửi của ngân hàng ngày càng dôi dư. Tuy nhiên, không vì thế mà các ngân hàng không tìm cách thu hút thêm tiền gửi. Cạnh tranh trong lĩnh vực huy động vẫn diễn ra sôi động. Tính đến cuối năm 2013, tổng nguồn vốn huy động tăng 19,9% so với năm 2012. Trong bối cảnh cạnh tranh gay gắt giữa các ngân hàng thương mại với các ngân hàng quốc doanh, ngân hàng nước ngoài và các tổ chức tín dụng khác về huy động tiền gửi từ khách hàng, các ngân hàng thương mại Việt Nam vẫn đạt được mức tăng trưởng tương đối tốt về nguồn vốn, bên cạnh cơ chế lãi suất phù hợp, mang tính cạnh tranh cao, góp phần không nhỏ vào tăng trưởng công tác huy động là sự đa dạng của các sản phẩm dịch vụ, chính sách khách hàng tiền gửi với những ưu đãi và lợi ích vượt trội dành cho khách hàng, thông qua đó đảm bảo việc giữ chân khách hàng cũ và thu hút khách hàng mới.

Năm 2014 NHNN đã điều hành linh hoạt, đồng bộ các công cụ chính sách tiền tệ để điều tiết tiền tệ phù hợp với mục tiêu kiểm soát lạm phát, ổn định kinh tế vĩ mô, hỗ trợ tăng trưởng kinh tế ở mức hợp lý, đảm bảo thanh khoản của tổ chức tín dụng và nền kinh tế. Mặt bằng lãi suất năm 2014 giảm 1,5-2 điểm phần trăm so với cuối năm 2013, trong đó mặt bằng lãi suất huy động giảm 1,5-2 điểm phần trăm/năm. Đường cong lãi suất hình thành rõ nét, qua đó tạo điều kiện cho các TCTD huy động được nguồn vốn kỳ hạn dài và ổn định hơn, giảm chênh lệch kỳ hạn giữa tài sản có và tài sản nợ và giúp cho việc phân bổ vốn hiệu quả trong nền kinh tế. Tính đến cuối năm 2014, tổng nguồn vốn huy động tăng 17% so với năm 2013, giảm nhẹ so với tỷ lệ tăng 19,9% giữa năm 2013 và 2012.

Môi trường kinh doanh và kết quả hoạt động kinh doanh của ngành Ngân hàng đã có sự cải thiện trong năm 2015 so với năm 2014, thanh khoản dồi dào, tỷ lệ nợ xấu/dư nợ tín dụng giảm đáng kể về mức dưới 3%, mức độ rủi ro của các nhóm khách hàng tiếp tục xu hướng giảm, cầu của nền kinh tế và điều kiện kinh doanh, tài chính của khách hàng cải thiện tích cực, nhu cầu đối với sản phẩm dịch vụ ngân hàng gia tăng. Bên cạnh đó, mặt bằng lãi suất đã có dấu hiệu tăng trở lại từ đầu tháng 6/2015, sau thời gian dài liên tục giảm. Lãi suất huy động tăng, huy động vốn của hệ thống ngân hàng tiếp tục tăng trưởng. Tính đến cuối năm 2015, tổng nguồn vốn huy động tăng 16,2% so với năm 2014.

Năm 2016, trong tám tháng đầu năm, lãi suất huy động cơ bản ổn định, có xu hướng tăng nhẹ 0,2-0,3% từ tháng hai đến tháng ba. Lãi suất tiền gửi VND có xu hướng tăng nhẹ trong nửa cuối năm 2016 do các NHTM đẩy mạnh huy động vốn trung và dài hạn nhằm cân đối nguồn vốn trước các quy định sửa đổi của Thông tư 06/2016/TT-NHNN.

Để đạt được kết quả trên, bên cạnh cơ chế điều hành lãi suất của Ngân hàng nhà nước, các ngân hàng thương mại Việt Nam luôn linh hoạt và chủ động trong việc triển khai các sản phẩm tiền gửi, chính sách khách hàng phù hợp với biến động thị trường và nhu cầu khách hàng, với mục tiêu đem đến lợi ích cao nhất cho khách hàng, trên cơ sở những kết quả đạt được, thực hiện hoàn thiện và phát triển sản phẩm, chính sách tiền gửi hấp dẫn hơn, đáp ứng nhu cầu ngày càng đa dạng nhu cầu của khách hàng, qua đó giữ vững và tăng cường nguồn vốn huy động từ dân cư và các tổ chức kinh tế trong và ngoài nước. Một số cách thức huy động của các NHTM như:

Về kỳ hạn: Có nhiều loại kỳ hạn cho khách hàng lựa chọn như: tiền gửi không kỳ hạn, có kỳ hạn tuần, có kỳ hạn 1,2,3,6,9,12 tháng…

Về cách thức gửi tiền và rút tiền, loại lĩnh lãi: khách hàng có thể gửi một

nơi rút nhiều nơi, có thể gửi bằng tiền VNĐ, ngoại tệ...lĩnh lãi tháng, quý, lĩnh lãi trước, lĩnh lãi cuối kỳ… và để tăng tính hấp dẫn, tuỳ theo điều kiện cụ thể, các ngân hàng vẫn trả lãi tiền gửi cho khách hàng trong trường hợp khách hàng rút vốn trước hạn hoặc nhập lãi vào vốn khi đến hạn khách hàng chưa rút vốn đối với loại tiền gửi có kỳ hạn…

Các NHTM triển khai rất nhiều các sản phẩm huy động tập trung khai thác khách hàng khác nhau. Một số các sản phẩm huy động các ngân hàng triển khai như:

Đối với không kỳ hạn:

Dành cho khách hàng Cá nhân có tài khoản thanh toán thông thường, tài khoản thanh toán đa năng, tài khoản thanh toán lộc phát...mỗi loại tài khoản có một ưu đãi khác nhau. Đối với loại tài khoản thanh toán thông thường, khách hàng chỉ cần duy trì số dư tối thiểu là một số tiền theo quy định tương đối nhỏ (khoảng 50.000 VND) và sử dụng tài khoản để thanh toán, chuyển tiền...các loại tài khoản khác có thêm một số điều kiện ràng buộc (như duy trì số dư cao hơn tài khoản thanh toán thông thường trong tài khoản) nhưng sẽ được ưu đãi nếu khách hàng sử dụng các loại dịch vụ khác đi kèm như miễn phí chuyển tiền trong nước, tặng thêm lãi suất, quà tặng khi tham gia gửi tiết kiệm với các kỳ hạn khác nhau (với điều kiện không vượt lãi suất trần của ngân hàng nhà nước)...

Đối với khách hàng Doanh nghiệp, ngoài tài khoản thanh toán thông thường, các NHTM triển khai các sản phẩm như tài khoản thanh toán đa lợi, tài khoản thành toán 100+...với một số các điều kiện ràng buộc về số tiền duy trìn tài khoản...khách hàng sẽ được ưu đãi khi sử dụng một số dịch vụ của ngân hàng như giảm phí chuyển tiền, giảm phí phát hành Séc...

Đối với tiền gửi tiết kiệm:

Các NHTM đưa ra rất nhiều các sản phẩm khác nhau phục vụ cho các

đối tượng khách hàng khác nhau. Các sản phẩm của các NHTM trên thị trường như Tiết kiệm Phú Quý, Tiết kiệm Kỳ hạn vàng – Lãi suất vàng, Tích lũy linh hoạt, Ưu đãi trao ngay... mang lại lãi suất khá hấp dẫn. Ngoài ra còn kết hợp với các chương trình khuyến mại bốc thăm trúng thưởng ngay khi gửi tiền và quay số cuối chương trình trúng nhiều giải thưởng có giá trị cao như xe ô tô, tivi, tủ lạnh, máy giặt, chuyến du lịch trong nước và nước ngoài dành cho bản thân khách hàng hoặc với người thân...Bên cạnh đó, các NHTM có chính sách khách hàng VIP dành cho các khách hàng thân thiết, với các tiêu chí về số dư tiền gửi duy trì tại ngân hàng trong một khoảng thời gian nhất định. Thông thường là khách hàng có số dư duy trì bình quân tại ngân hàng trong thời gian 12 tháng là 01 tỷ VND khách hàng sẽ được xét là khách hàng VIP, việc xét cấp này thông thường khoảng từ 03 tháng đến 06 tháng sẽ xét một lần. Khi đã là khách hàng VIP khách hàng sẽ được hưởng nhiều ưu đãi như: được cộng thêm lãi suất khi gửi tiết kiệm (với điều kiện lãi suất sau khi cộng thêm không vượt lãi suất trần theo quy định của Ngân hàng nhà nước), hơn nữa, các khách hàng VIP còn được tặng quà nhân các dịp lễ tết, sinh nhật...và có phòng VIP để được ưu tiên phục vụ.

Một số dịch vụ tiền gửi được các ngân hàng khai thác để thu hút khách hàng như: nhận chuyển nhượng các công cụ tiền gửi, cho vay cầm cố sổ tiết kiệm, thu hộ, chi hộ tận nơi…Bên cạnh đó, một số ngân hàng thương mại thực hiện mở rộng thời gian giao dịch với khách hàng gửi tiền thông qua việc tổ chức huy động tiết kiệm ngoài giờ chia ca ra làm việc kể cả buổi chiều tối. Việc này bước đầu đạt kết quả khá khả quan vì lượng khách hàng đến giao dịch vào những thời điểm này khá đông, sau giờ làm việc của khách hàng nên thuận tiện cho khách hàng không phải ra ngoài gửi tiền trong giờ làm việc, điều đó đã thu hút một số lượng vốn tiền gửi khá lớn.

Các ngân hàng thương mại triển khai các chính sách tiền gửi ưu đãi đối với

khách hàng, đưa ra nhiều sản phẩm và chính sách mới, thuận tiện cho khách hàng từ đó thu hút hiệu quả nguồn vốn huy động cho ngân hàng. Hơn nữa, tình trạng cạnh tranh ngày càng gay gắt giữa các ngân hàng trong nước với ngân hàng nước ngoài, và chính bản thân các ngân hàng thương mại với nhau đã thúc đẩy các ngân hàng thương mại muốn tồn tại và phát triển phải ngày càng đổi mới về mọi mặt, số lượng cũng như chất lượng các sản phẩm dich vụ của mình để huy động tối đa các nguồn vốn mang lại hiệu quả hoạt động.

3.2.2.2. Dịch vụ tín dụng

Hoạt động tín dụng trong những năm qua đang trên đà tăng trưởng khá tốt, là một trong những kênh quan trọng trong việc mang lại thu nhập và lợi nhuận cho các ngân hàng thương mại. Các sản phẩm dịch vụ tín dụng ngày càng đa dạng, các ngân hàng thương mại thường xuyên đổi mới với các đối tượng khách hàng khác nhau, thời hạn và mục đích cho vay khác nhau đáp ứng tốt hơn nhu cầu ngày càng tăng của khách hàng. Cùng với các sản phẩm cho vay truyền thống cần tài sản đảm bảo, các ngân hàng thương mại đã mở rộng thêm nhiều sản phẩm cho vay như đối với cán bộ nhân viên các doanh nghiệp cho vay tín chấp, hỗ trợ tiểu thương, cho vay du học, cho vay thấu chi… Bên cạnh đó, với lãi suất và phí của các ngân hàng ngày càng cạnh tranh, thái độ phục vụ khách hàng của đội ngũ cán bộ tín dụng nhiệt tình, chăm sóc khách hàng chu đáo cùng với việc xử lý nhanh hồ sơ, thủ tục giao dịch đơn giản ngày càng đáp ứng tốt hơn nhu cầu khách hàng, khiến khách hàng hài lòng hơn. Bên cạnh đó, các ngân hàng thực hiện việc kiểm soát chất lượng tín dụng khá chặt chẽ, nợ xấu tại các ngân hàng ngày càng được xử lý hiệu quả mang lại lợi nhuận cho ngân hàng.

Nghiệp vụ tín dụng của các ngân hàng thương mại chủ yếu dưới hình thức cho vay như cho vay sản xuất kinh doanh, cho vay tiêu dùng, cho vay sản xuất nông nghiệp, cho vay mua sắm bất động sản, tài trợ xuất nhập khẩu,

cho vay du học… dư nợ tín dụng đối với nền kinh tế của các ngân hàng thương mại như sau:

Biểu đồ 3.5: Dư nợ tín dụng của các NHTM với nền kinh tế

Đơn vị: Nghìn tỷ đồng.

Nguồn: Báo cáo thường niên NHNN năm 2012, 2013, 2014, 2015, 2016

Biểu đồ 3.6: Tốc độ tăng trưởng tín dụng qua các năm

Đơn vị: %

Nguồn: Báo cáo thường niên NHNN năm 2012, 2013, 2014, 2015, 2016

Qua bảng số liệu trên ta nhận thấy dư nợ tín dụng tăng qua các năm: Năm 2012 đạt 2.651 nghìn tỷ đồng tăng 8,8% so với năm 2011, năm 2013

đạt 2.987 nghìn tỷ đồng tăng 12,7% so với năm 2012, năm 2014 đạt 3.400

nghìn tỷ đồng tăng 13,8% so với năm 2013, năm 2015 đạt 4.039 nghìn tỷ đồng tăng 18,8% so với năm 2014, năm 2016 đạt 4.795 nghìn tỷ đồng tăng 18,71% so với năm 2015.

Năm 2012, ngành Ngân hàng gặp nhiều khó khăn, thách thức do những tác động bất lợi của kinh tế vĩ mô trong nước và ngoài nước. Hệ thống các TCTD bước vào năm 2012 trong điều kiện thanh khoản căng thẳng, rủi ro tiềm ẩn lớn, một bộ phận các TCTD có nguy cơ mất khả năng chi trả, mặt bằng lãi suất ở mức cao, cạnh tranh huy động vốn trên thị trường gay gắt do nhu cầu thanh khoản lớn dẫn đến tình trạng vi phạm trần lãi suất khá phổ biến, nợ xấu có chiều hướng gia tăng. Trước thực trạng đó, bám sát Nghị quyết số 01/NQ-CP ngày 3/1/2012, Nghị quyết số 13/NQ-CP ngày 10/5/2012 của Chính phủ và chỉ đạo của Thủ tướng Chính phủ, NHNN đã triển khai quyết liệt, đồng bộ các giải pháp chỉ đạo, điều hành nhằm đảm bảo thanh khoản, ổn định thị trường tiền tệ, thị trường ngoại tệ, vàng, giảm nhanh mặt bằng lãi suất cho vay, và tái cơ cấu hệ thống ngân hàng. Điều hành lãi suất đã định hướng, dẫn dắt thị trường, đồng thời có sự điều chỉnh linh hoạt, phù hợp với diễn biến kinh tế vĩ mô và tiền tệ; mặt bằng cho vay đã giảm mạnh so với cuối năm 2011. Đến cuối năm 2012, mặt bằng lãi suất cho vay giảm 5-9%/năm so với cuối năm 2011 và đã trở về mức lãi suất vào cuối năm 2007.

Các giải pháp tín dụng được điều hành linh hoạt theo hướng mở rộng tín dụng đi đôi với an toàn hoạt động của TCTD, cơ cấu tín dụng chuyển hướng tích cực phù hợp với chủ trương chống đô la hóa và tập trung vốn vào hoạt động sản xuất-kinh doanh, nhất là các lĩnh vực ưu tiên của Chính phủ. Đến cuối năm 2012, tăng trưởng tín dụng đạt khoảng 8,8%. Trong đó, tín dụng VND tăng 11,51%, tín dụng bằng ngoại tệ giảm 1,56% so với cuối năm 2011, phù hợp với chủ trương hạn chế đô la hóa của Chính phủ. Tín