dụng nông nghiệp, nông thôn tăng khoảng 8%, tín dụng xuất khẩu tăng khoảng 14%, tín dụng doanh nghiệp nhỏ và vừa tăng khoảng 6,15%. Dư nợ cho vay các lĩnh vực không khuyến khích giảm và chiếm tỷ trọng khoảng 4,4% so tổng dư nợ cho vay nền kinh tế. Hệ thống ngân hàng quyết liệt thực hiện nhiều giải pháp theo chỉ đạo của Chính phủ để tháo gỡ khó khăn cho hoạt động sản xuất, kinh doanh(về chi phí vay vốn và khả năng tiếp cận vốn vay ngân hàng). Tín dụng mặc dù tăng trưởng thấp nhưng đã tăng dần trở lại qua các tháng; tỷ trọng dư nợ cho vay với lãi suất trên 15%/năm đã giảm mạnh từ mức 65,8% trước ngày 15/7/2012 xuống còn 19,2% vào cuối năm 2012. Các TCTD đã chủ động phối hợp với khách hàng vay rà soát, đánh giá khả năng trả nợ của khách hàng để tháo gỡ khó khăn trong việc trả nợ vốn vay phù hợp với chu kỳ sản xuất-kinh doanh, thời hạn thu hồi vốn của dự án, phương án vay vốn, khả năng trả nợ của khách hàng.

Năm 2013, Ngân hàng Nhà nước (NHNN) có thể hỗ trợ nguồn vốn cho các tổ chức tín dụng vay với lãi suất (LS) hợp lý hơn để đẩy mạnh tín dụng cho các lĩnh vực ưu tiên. NHNN chỉ đạo tổ chức tín dụng tập trung vốn cho hoạt động sản xuất kinh doanh, đặc biệt là các lĩnh vực ưu tiên, nhưng không kiểm soát tỉ trọng cho vay đối với lĩnh vực không khuyến khích. NHNN cũng cho phép các tổ chức tín dụng tự quyết định cho vay ngắn hạn bằng ngoại tệ đối với các nhu cầu vốn để thanh toán ra nước ngoài tiền hàng nhập khẩu xăng dầu...Tăng trưởng tín dụng đạt 12,7% so với năm 2012 vượt mốc 12% như kế hoạch đề ra. Để đạt được mức tăng trưởng nói trên, riêng quý 4/2013 tín dụng đã có sự tăng trưởng mạnh tới gần 4%. Tính đến ngày 31/12/2013, tổng phương tiện thanh toán tăng 18,51%. Năm 2013, gần

40.000 tỷ đồng nợ xấu đã được Công ty Quản lý Tài sản của các tổ chức tín dụng (VAMC) mua lại từ các ngân hàng. Khiến tỷ lệ nợ xấu trong hệ thống ngân hàng giảm xuống còn 3,79%, giảm gần 1% so với hồi đầu năm 2013.

Năm 2014, Ngân hàng Nhà nước Việt Nam (NHNN) đã điều hành linh hoạt, đồng bộ các công cụ chính sách tiền tệ để điều tiết tiền tệ phù hợp; thực hiện đồng bộ các giải pháp ổn định tỷ giá, thị trường ngoại hối và vàng; triển khai các giải pháp tín dụng linh hoạt gắn kết với các chính sách tín dụng ngành, lĩnh vực để hỗ trợ các tổ chức tín dụng (TCTD) mở rộng tín dụng có hiệu quả đi đôi với an toàn, chất lượng tín dụng; tăng cường công tác thanh tra, giám sát thị trường tiền tệ và hoạt động ngân hàng, triển khai quyết liệt, đồng bộ các giải pháp cơ cấu lại hệ thống các TCTD, xử lý nợ xấu theo lộ trình tại Đề án đã được Thủ tướng Chính phủ phê duyệt; phối hợp chặt chẽ với các chính sách vĩ mô khác, đảm bảo kiểm soát lạm phát, tăng cường ổn định kinh tế vĩ mô và hỗ trợ tăng trưởng kinh tế ở mức hợp lý. Mặt bằng lãi suất giảm 1,5-2%/năm so với cuối năm 2013, tiếp tục hỗ trợ sản xuất kinh doanh nhưng vẫn đảm bảo kiểm soát được lạm phát, hỗ trợ ổn định tỷ giá và thị trường ngoại hối. Trong đó, mặt bằng lãi suất huy động giảm 1,5-2%/năm, lãi suất cho vay giảm khoảng 2%/năm, đưa mặt bằng lãi suất thấp hơn mức lãi suất của giai đoạn 2005-2006. Lãi suất của các khoản vay cũ tiếp tục được các TCTD tích cực điều chỉnh giảm; dư nợ cho vay bằng VND có lãi suất trên 15%/năm chiếm khoảng 3,9% tổng dư nợ cho vay VND, giảm so với tỷ trọng 6,3% cuối năm 2013; dư nợ có lãi suất trên 13%/năm chiếm 10,65%, giảm so với tỷ trọng 19,72% cuối năm 2013. Đường cong lãi suất hình thành rõ nét, qua đó tạo điều kiện cho các TCTD huy động được nguồn vốn kỳ hạn dài và ổn định hơn, giảm chênh lệch kỳ hạn giữa tài sản có và tài sản nợ và giúp cho việc phân bổ vốn hiệu quả trong nền kinh tế. Tăng trưởng tín dụng năm 2014 đạt 13,8%, đảm bảo chỉ tiêu định hướng 12-14% đề ra từ đầu năm. Cơ cấu tín dụng tiếp tục chuyển dịch theo hướng tích cực, tập trung vào các lĩnh vực sản xuất kinh doanh, đặc biệt là các lĩnh vực ưu tiên theo chủ trương của Chính phủ. Các chương trình, chính sách tín dụng ngành, lĩnh vực đã được hệ thống ngân hàng triển khai kịp thời, góp phần hỗ trợ tăng trưởng kinh tế và đảm bảo an sinh xã hội.

Tín dụng năm 2015 tăng trưởng tốt và tăng cao ngay từ đầu năm, dải đều trong các tháng chứ không tăng giật cục như các năm trước. Tính đến hết tháng 9/2015, dư nợ tín dụng đối với toàn nền kinh tế ở mức hơn 4,45 triệu tỷ đồng, tăng 12,12% so với cuối năm 2014. Trong đó, dư nợ đối với lĩnh vực công nghiệp và xây dựng là hơn 1,52 triệu tỷ đồng, tăng 8,8% so với cuối năm 2014. Riêng dư nợ tín dụng cho xây dựng đạt 435.000 tỷ đồng, tăng trưởng 14,29% so với cuối năm 2014. Dư nợ tín dụng đối với các hoạt động thương mại, vận tải và viễn thông ở mức gần 939.000 tỷ đồng, tăng 7,16% so với cuối năm 2014. Riêng tín dụng đối với hoạt động dịch vụ khác đạt mức tăng trưởng 18,74% với dư nợ hơn 1,54 triệu tỷ đồng. Đáng chú ý, lĩnh vực nông nghiệp, lâm nghiệp và thủy sản tăng trưởng tín dụng đạt 13,08% so với cuối năm 2014. Dù vậy, với hơn 443.000 tỷ đồng dư nợ, tín dụng một trong 5 nhóm ưu tiên vốn của nền kinh tế này chiếm chưa đầy 10% tổng dư nợ nền kinh tế. Đến tháng 10/2015, tỷ lệ cấp tín dụng so với nguồn vốn huy động của toàn hệ thống đạt 89,28%. Trong đó, NHTM Nhà nước (bao gồm BIDV, Vietcombank, Vietinbank, Agribank, Ngân hàng Chính sách, Ngân hàng Xây dựng, Oceanbank, GPBank) đạt 97,95%; các ngân hàng thương mại cổ phần đạt 79,29%; các ngân hàng Liên doanh, nước ngoài đạt 69,93%; công ty tài chính, cho thuê tài chính đạt 396,51%.

Năm 2015 dư nợ tín dụng nền kinh tế tăng 18,8% so với cuối năm 2014. Trong đó, dư nợ cho vay phục vụ phát triển nông nghiệp nông thôn – 1 trong 5 lĩnh vực ưu tiên- của các tổ chức tín dụng (không bao gồm dư nợ cho vay của Ngân hàng chính sách xã hội và Ngân hàng Phát triển Việt Nam) đến cuối tháng 12/2015 tăng 13,32% so với 31/12/2014. Dư nợ cho vay đối với 4 lĩnh vực ưu tiên còn lại mới cập nhật số liệu đến cuối tháng 11/2015, với Cho vay lĩnh vực doanh nghiệp ứng dụng công nghệ cao tăng 43,07%; cho vay lĩnh vực công nghiệp ưu tiên phát triển tăng 9,89% và doanh nghiệp nhỏ và vừa tăng 7,56%; cho vay lĩnh vực xuất khẩu giảm

Có thể bạn quan tâm!

-

Nhân Tố Ảnh Hưởng Đến Chất Lượng Dịch Vụ Ngân Hàng Thương Mại

Nhân Tố Ảnh Hưởng Đến Chất Lượng Dịch Vụ Ngân Hàng Thương Mại -

Bài Học Đối Với Các Ngân Hàng Thương Mại Việt Nam

Bài Học Đối Với Các Ngân Hàng Thương Mại Việt Nam -

Thực Trạng Chất Lượng Dịch Vụ Của Các Ngân Hàng Thương Mại Việt Nam

Thực Trạng Chất Lượng Dịch Vụ Của Các Ngân Hàng Thương Mại Việt Nam -

Tỷ Suất Sinh Lời Trên Tổng Tài Sản (Roa) Và Vốn Chủ Sở Hữu (Roe)

Tỷ Suất Sinh Lời Trên Tổng Tài Sản (Roa) Và Vốn Chủ Sở Hữu (Roe) -

Tóm Tắt Các Hệ Số Về Mức Độ Phù Hợp Mô Hình Model Summary B

Tóm Tắt Các Hệ Số Về Mức Độ Phù Hợp Mô Hình Model Summary B -

Nguyên Nhân Thuộc Về Ngân Hàng Thương Mại

Nguyên Nhân Thuộc Về Ngân Hàng Thương Mại

Xem toàn bộ 141 trang tài liệu này.

3,43% so với cuối năm 2014. Chương trình cho vay hỗ trợ nhà ở theo Nghị quyết 02, đến 31/12/2015, có 41.146 khách hàng được ký hợp đồng tín dụng trong gói tín dụng hỗ trợ nhà ở với tổng số tiền cam kết cho vay từ các ngân hàng đạt hơn 27.400,0 tỷ đồng; chiếm tỷ trọng khoảng 91,3% tổng nguồn vốn dành cho chương trình, tăng 183% so với 31/12/2014.

Năm 2016 các ngân hàng đã có nhiều nỗ lực cải thiện điều kiện tín dụng theo hướng thuận lợi về thủ tục, áp dụng lãi suất cả huy động và cho vay linh hoạt và giảm dần, phù hợp với mục tiêu điều hành chính sách tiền tệ, hướng mạnh và cân đối hơn vào các lĩnh vực sản xuất kinh doanh, nhất là các ngành, lĩnh vực ưu tiên của Chính phủ. NHNN đã thực hiện đồng bộ các giải pháp giảm lãi suất cho vay, hỗ trợ cho hoạt động sản xuất kinh doanh của nền kinh tế, cố gắng giữ nguyên mức lãi suất điều hành, hỗ trợ, giảm bớt áp lực về giới hạn an toàn (các chỉ tiêu an toàn được quy định với thời hạn, lộ trình cụ thể); chỉ đạo các TCTD rà soát, bảo đảm thanh khoản ở các kỳ hạn và tăng trưởng tín dụng một cách hợp lý, giảm bớt áp lực về chênh lệch kỳ hạn; chưa nâng mạnh ngay hệ số rủi ro cho vay bất động sản; giãn lộ trình nâng giới hạn tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn; mở lại tín dụng ngoại tệ. Hoạt động tái cấp vốn qua trái phiếu đặc biệt VAMC cũng góp phần tái tạo nguồn, hỗ trợ thanh khoản và góp phần hạ nhiệt lãi suất. Từ cuối tháng 4-2016, các NHTM Nhà nước và một số NHTM cổ phần đã giảm 0,5%/năm lãi suất cho vay ngắn hạn; trong đó, đáng ghi nhận là quán triệt Nghị quyết số 35/NQ-CP của Chính phủ về hỗ trợ và phát triển DN đến năm 2020, Vietcombank, VietinBank, BIDV và SHB... đã công bố áp trần lãi suất cho vay trung dài hạn ở mức 10%/năm. Hơn nữa, năm 2016, tín dụng ngoại tệ bị hạn chế và tiền gửi doanh nghiệp và cá nhân bằng USD đều về 0%. Điều này đã trực tiếp làm tăng nhu cầu tín dụng quốc gia bằng VND (trong nửa đầu năm 2016 đã tăng 8,11% so với cuối năm 2015, tăng 22,95% so với cùng kỳ năm trước và chiếm 90,8% tổng tín dụng nền kinh tế).

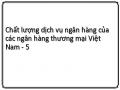

Chất lượng dịch vụ tín dụng của các ngân hàng thương mại Việt Nam trong những năm qua đã có những chuyển biến tích cực. Tỷ lệ nợ xấu của hệ thống ngân hàng giảm dần qua các năm từ 4,08% vào quí 4 năm 2012 xuống còn 2,53% vào quí 3 năm 2016.

Do tác động của cuộc khủng hoảng và suy thoái kinh tế trên phạm vi toàn cầu, năm 2012 là năm khó khăn với các NHTM, môi trường kinh doanh trong nước gặp nhiều khó khăn ảnh hưởng lớn tới hoạt động sản xuất kinh doanh, tổng cầu trong nền kinh tế giảm, hàng tồn kho lớn, thị trường bất động sản đóng băng… chất lượng của hoạt động tín dụng giảm, nợ xấu ở mức khá cao. Ngân hàng nhà nước đã áp dụng nhiều biện pháp để xử lý như quy định về phân loại tài sản Có, mức trích, phương pháp trích lập dự phòng rủi ro, quy định việc sử dụng dự phòng để xử lý rủi ro...từ đó, nợ xấu đã từng bước được xử lý, khơi thông dòng vốn, đảm bảo an toàn trong hoạt động ngân hàng và nâng cao chất lượng dịch vụ tín dụng.

Biểu đồ 3.7: Tỷ lệ nợ xấu

Đơn vị: %

Nguồn: Báo cáo thường niên NHNN năm 2012, 2013, 2014, 2015, 2016

Hiện nay các ngân hàng thương mại đang áp dụng các hình thức cho vay với nhiều đối tượng cho vay khác nhau, nhiều ngành nghề khác nhau, đa dạng hoá các sản phẩm tín dụng để đáp ứng ngày càng tốt hơn nhu cầu tín dụng của khách hàng và của nền kinh tế, đã rất nỗ lực trong việc mở rộng đầu tư, tìm kiếm khách hàng, mở rộng hoạt động cho vay tiêu dùng, cho vay xuất khẩu lao động, cho vay mua ô tô, cho vay dưới hình thức chiết khấu bộ chứng từ…có nhiều biện pháp tích cực đẩy mạnh cho vay đối với các loại hình doanh nghiệp, chú trọng triển khai các phương thức và đối tượng cho vay như: cho vay đồng tài trợ, uỷ thác cho vay, cho vay tiêu dùng, uỷ thác cho vay, dịch vụ cho vay thấu chi tài khoản… Chủ động tiếp cận với khách hàng, củng cố khách hàng truyền thống, tăng cường tiếp thị để có thể thu hút thêm nhiều khách hàng mới, có chính sách ưu đãi lãi suất đối với khách hàng có tiềm lực tài chính, có uy tín trong hoạt động tín dụng và khách hàng vay vốn sản xuất kinh doanh hàng xuất khẩu có nguồn thu ngoại tệ… nhờ đó đẩy nhanh tốc độ tăng trưởng dư nợ.

3.2.2.3. Dịch vụ thanh toán

- Dịch vụ thanh toán trong nước

Chất lượng dịch vụ chuyển tiền trong nước của các ngân hàng thương mại ngày càng được nâng cao, đáp ứng ngày càng tốt hơn nhu cầu khách hàng, ngày càng khiến khách hàng hài lòng hơn, mang lại nguồn thu nhập cao hơn cho các ngân hàng thương mại.

Đây là hoạt động dịch vụ có bước phát triển nhanh và đạt được những kết quả rất tích cực. Chính quá trình phát triển và ứng dụng công nghệ hiện đại trong hoạt động thanh toán đã tạo ra khả năng thanh toán nhanh, chính xác, an toàn và bảo mật. Với những ưu điểm đó, hoạt động dịch vụ thanh toán đã mang lại lợi ích kinh tế thực sự cho khách hàng và cho nền kinh tế, thu hút và hấp dẫn nhiều khách hàng quan hệ giao dịch và thanh toán với

ngân hàng, nổi bật nhất là hoạt động dịch vụ chuyển tiền điện tử, dịch vụ thẻ, thanh toán trực tuyến. Bên cạnh đó, mô hình giao dịch một cửa cũng đem lại sự thuận tiện cho khách hàng trong quá trình giao dịch, tạo cho hoạt động thanh toán của các tổ chức tín dụng có ưu thế trong quá trình cạnh tranh và phát triển.

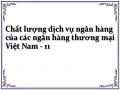

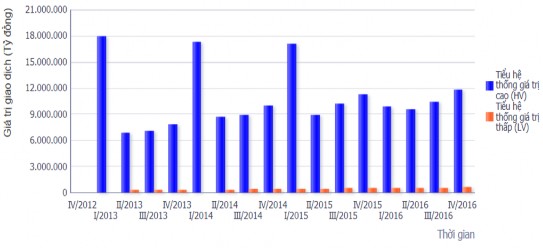

Biểu đồ 3.8: Số lượng giao dịch của hệ thống thanh toán quốc gia

Đơn vị: Món

Nguồn: Ngân hàng Nhà nước Việt Nam

Biểu đồ 3.9: Giá trị giao dịch của hệ thống thanh toán quốc gia

Đơn vị: Tỷ đồng

Nguồn: Ngân hàng Nhà nước Việt Nam

- Dịch vụ thanh toán quốc tế

Các ngân hàng thương mại trong những năm qua đang trên đà mở rộng và phát triển, phục vụ tốt nhu cầu thanh toán xuất, nhập khẩu của khách hàng. Mặc dù những năm qua khá khó khăn về nguồn ngoại tệ thanh toán, tuy nhiên doanh số thanh toán hàng xuất và hàng nhập cũng như chi trả kiều hối qua các năm đều tăng. Một số hình thức thanh toán quốc tế áp dụng đối với các doanh nghiệp hiện nay như: hình thức thư tín dụng (L/C), hình thức chuyển tiền điện tử, thanh toán qua nhờ thu D/P và D/A… Các ngân hàng thương mại hiện nay đang cố gắng thay đổi và áp dụng các phương thức thanh toán đơn giản, hiệu quả nhất, đáp ứng một cách tốt nhất nhu cầu của khách hàng, từ đó đẩy mạnh hoạt động thanh toán quốc tế.

Đối với dịch vụ chi trả kiều hối của các ngân hàng thương mại , hiện nay các kênh chuyển tiền kiều hối ngày càng đa dạng như như hệ thống chuyển tiền Western Union, MoneyGram, MoneyTrans, IME, Express Money, Chinatrust đã ngày càng đáp ứng nhu cầu chuyển tiền của kiều bào nước ngoài chuyển tiền về cho người thân tại Việt Nam. Chính phủ Việt Nam dành cho Việt Kiều sống ở nước ngoài một số các chính sách ưu đãi, các ngân hàng hiện nay không ngừng cải tiến và gia tăng các tiện ích dịch vụ để có thể thu hút khách hàng như: đơn giản hóa thủ tục, giấy tờ, khuyến mãi hấp dẫn, thời gian thực hiện chuyển tiền nhanh chóng…Bên cạnh đó, từ năm 2003, các NHTM trong nước đã được ngân hàng nhà nước cho phép được thành lập thêm một số công ty kiều hối có tư cách pháp nhân và hạch toán độc lập bằng vốn tự có với mạng lưới chi nhánh ngày càng rộng khắp để có thể tạo điều kiện thuận lợi cho khách hàng nhận kiều hối... Từ đó đã góp phần cải thiện đáng kể cán cân thanh toán tổng thể của Việt Nam, làm tăng dự trữ ngoại hối và ổn định tỷ giá cho nền kinh tế.

3.2.2.4. Dịch vụ kinh doanh ngoại tệ

Dịch vụ kinh doanh ngoại tệ của các ngân hàng thương mại Việt Nam đã có những thay đổi khá tích cực, chất lượng ngày càng được nâng cao, thị

phần mở rộng đáp ứng ngày càng tốt hơn nhu cầu khách hàng và mang lại nguồn thu nhập và lợi nhuận ngày một gia tăng cho các ngân hàng.

Hiện nay, Ngân hàng nhà nước điều hành chính sách tỷ giá ngày càng linh hoạt, các dịch vụ kinh doanh ngoại hối của ngân hàng thương mại có điều kiện thuận lợi để phát triển. Các ngân hàng thương mại (BIDV, Vietcombank, ACB, Techcombank..) ngoài các dịch vụ truyền thống như mua bán ngoại tệ đã bắt đầu thực hiện các dịch vụ mua bán ngoại tệ phái sinh hiện đại như: dịch vụ mua bán ngoại tệ giao ngay, dịch vụ hoán đổi ngoại tệ, dịch vụ mua bán ngoại tệ kỳ hạn, quyền chọn ngoại tệ. Bên cạnh đó, các ngân hàng thương mại Việt Nam còn chủ động trong việc mở rộng mạng lưới hệ thống ngân hàng trên thị trường quốc tế và doanh số hoạt động mua bán ngoại hối trong những năm qua đã có những thay đổi khả quan.

Năm 2016 kinh doanh ngoại hối có bước chuyển đáng kể, các ngân hàng đua nhau thu lợi từ kinh doanh ngoại hối. Không chỉ có các ngân hàng lớn như VietinBank hay BIDV, các ngân hàng tầm trung như Sacombank, Techcombank, ACB hay Eximbank cũng đẩy rất mạnh hoạt động kinh doanh ngoại hối, thậm chí có trường hợp còn vượt ngân hàng lớn.

Trong nửa đầu năm 2016, Vietcombank vẫn dẫn đầu về lãi thuần từ kinh doanh ngoại hối với mức lãi 1.083 tỷ đồng. Tuy nhiên mức tăng so với cùng kỳ năm 2015 chỉ là 18%. VietinBank cũng có mức tăng trưởng lãi thuần từ kinh doanh ngoại hối rất mạnh trong nửa đầu năm 2015, lãi thuần từ kinh doanh ngoại hối của VietinBank đạt mức 343 tỷ đồng, tăng vọt 429% so với con số 65 tỷ đồng cùng kỳ năm ngoái. Sacombank là ngân hàng đứng ở vị trí số 3 về lãi thuần từ kinh doanh ngoại hối trong nửa đầu năm 2016 chứ không phải BIDV. Con số mà Sacombank đạt được là 262 tỷ đồng, tăng 123% so với 6 tháng đầu năm 2015. BIDV đạt 205 tỷ đồng trong nửa đầu năm 2016, tăng 294% so với cùng kỳ năm 2015. Eximbank lại có mức lãi thuần từ kinh doanh

ngoại hối khá đáng nể, đạt mức 122 tỷ đồng nửa đầu năm 2016, tăng 83% so với cùng kỳ năm ngoái. ACB và Techcombank lần lượt đạt mức lãi thuần 98,7 tỷ đồng và 87,7 tỷ đồng từ kinh doanh ngoại hối, tăng lần lượt 110% và 712% so với 6 tháng đầu năm 2015.

3.2.2.5. Dịch vụ thẻ và ngân hàng điện tử

Chất lượng dịch vụ thẻ của các ngân hàng thương mại ngày càng tăng, càng ngày càng đáp ứng nhu cầu khách hàng tốt hơn, số lượng thẻ tăng trưởng nhanh, thị phần ngày càng được mở rộng. Các ngân hàng thương mại liên tục đưa ra nhiều sản phẩm mới, nhiều dòng thẻ mới để có thể đáp ứng tốt nhất nhu cầu của khách hàng. Thực hiện các chương trình khuyến mại quà tặng… mang đến nhiều lợi ích khách hàng, các chính sách ưu đãi về lãi suất và phí dịch vụ, các chính sách phục vụ và chăm sóc khách hàng được thực hiện ngày càng tốt hơn làm khách hàng ngày càng hài lòng hơn.

Hiện tại, Dịch vụ thẻ là dịch vụ đang được quan tâm chú trọng phát triển, các ngân hàng thương mại hiện nay đang thực hiện triển khai khá thành công các loại dịch vụ thẻ như thẻ ATM, thẻ thanh toán, thẻ tín dụng Mastercard, thẻ Visa…đáp ứng các nhu cầu khác nhau cho các đối tượng khách hàng, từ đó khiến cho doanh số thanh toán thẻ của các ngân hàng thương mại Việt Nam cũng tăng qua các năm.

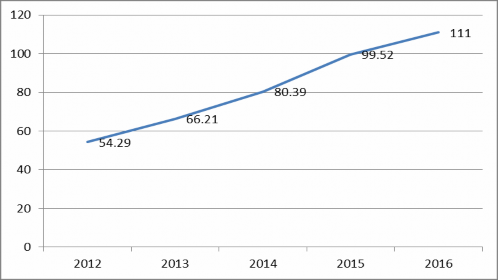

Đến cuối năm 2015, số lượng thẻ phát hành trên toàn hệ thống là 99,52 triệu thẻ, tăng hơn 3 lần so với năm 2010, gần 17 nghìn máy ATM và 230 nghìn thiết bị chấp nhận thẻ… Trong đó, 67 tổ chức cung cấp dịch vụ thanh toán qua Internet và 34 tổ chức cung cấp dịch vụ thanh toán qua mobile. Năm 2015 số lượng thanh toán thẻ qua Internet đạt tới 2,2 triệu khách hàng.

Đến cuối năm 2016, số lượng thẻ phát hành là 111 triệu thẻ, tăng 11,5 triệu thẻ so với năm 2015. Bên cạnh đó, số lượng thẻ quốc tế phát hành cũng

có tăng trưởng không ngừng qua các năm. Cuối năm 2016, số lượng thẻ trên thị trường đạt trên 12 triệu thẻ, tăng 30% so với năm 2015.

Biểu đồ 3.10: Số lượng thẻ phát hành các NHTM Việt Nam

Đơn vị: Triệu thẻ

Nguồn: Ngân hàng Nhà nước Việt Nam

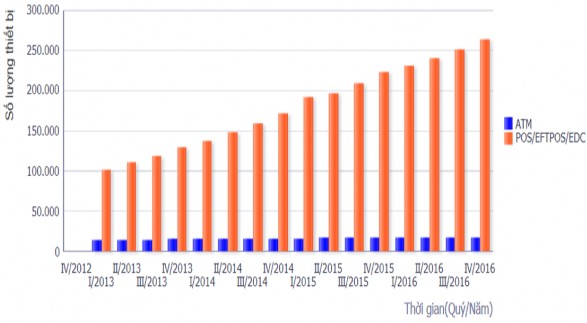

Biểu đồ 3.11: Số lượng thiết bị ATM, POS các NHTM Việt Nam

Đơn vị: Thiết bị

Nguồn: Ngân hàng Nhà nước Việt Nam

Cùng với sự gia tăng sử dụng thẻ là sự gia tăng của doanh số sử dụng và doanh số thanh toán. Doanh số thanh toán nội địa tăng 597% từ 2012 – 2016, tăng 48% từ 2015 – 2016; doanh số thanh toán quốc tế tăng 319% từ 2012 – 2016, tăng 47% từ 2015 – 2016.

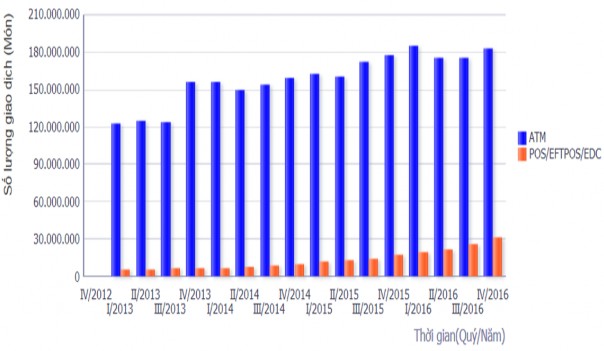

Biểu đồ 3.12: Số lượng giao dịch qua ATM, POS các NHTM Việt Nam

Đơn vị: Món

Nguồn: Ngân hàng Nhà nước Việt Nam

Nếu năm 2011 doanh số sử dụng là hơn 724 nghìn tỷ đồng và doanh số thanh toán hơn 895 nghìn tỷ đồng doanh số thanh toán. Đến năm 2015, các con số này lần lượt là hơn 1.637.000 tỷ đồng, 1.685.000 tỷ đồng. Năm 2016 doanh số sử dụng thẻ quốc tế đạt hơn 224 nghìn tỷ đồng, tăng 29% so với năm 2015. Các sản phẩm thẻ tín dụng càng ngày càng được đa dạng hoá. Hầu hết các thương hiệu quốc tế như American Express, Visa, MasterCard, JCB, Diners, Club, Discover, UnionPay đều đã có mặt tại Việt Nam.