tiếp cận các giải pháp ngân hàng đa dạng với đầy đủ tính năng giao dịch và các đặc quyền dành riêng cho khách hàng.

Tiếp theo, để nâng cao chất lượng dịch vụ, ngân hàng tập trung đào tạo nguồn nhân lực có chất lượng cao, các chuyên viên quan hệ khách hàng nắm vững nghiệp vụ tư vấn cho khách hàng các giải pháp khác nhau tùy theo nhu cầu của khách hàng.

Đối với việc phát triển các sản phẩm dịch vụ mới, Standard Chartered tập trung tăng tiện ích của sản phẩm dịch vụ và phát triển các sản phẩm dịch vụ mới được điều chỉnh theo nhu cầu của khách hàng. Từ đó, các sản phẩm Standard Chartered triển khai có nội dụng và tiện ích phù hợp nhu cầu khách hàng, đáp ứng yêu cầu và khiến khách hàng hài lòng.

2.3.2. Bài học đối với các ngân hàng thương mại Việt Nam

Từ kinh nghiệm nâng cao chất lượng dịch vụ ở một số ngân hàng trên thế giới, các NHTM Việt Nam có thể rút ra một số bài học kinh nghiệm phát triển và nâng cao chất lượng dịch vụ cho các NHTM ở Việt Nam như sau:

Một là, phải xác định được lộ trình và có chiến lược dài hạn trong việc nâng cao chất lượng dịch vụ

Các ngân hàng cần xây dựng một chiến lược phát triển sản phẩm dịch vụ ngân hàng toàn diện trên cơ sở nghiên cứu thị trường, xác định năng lực và mục tiêu phát triển của từng ngân hàng. Bên cạnh đó phải xác định được lộ trình phát triển sản phẩm dịch vụ của ngân hàng trong từng giai đoạn cụ thể với những điều kiện nhất định của mình. Tiếp đó, cần phân tích thị trường và khả năng cạnh tranh để đưa ra chiến lược phát triển phù hợp. Chiến lược kinh doanh của ngân hàng cần mang tầm dài hạn, phải xác định mục tiêu cụ thể cho từng giai đoạn của chiến lược. Hơn nữa, cần xác định rõ phân khúc thị trường và đối tượng khách hàng mục tiêu cụ thể để có chiến lược cạnh tranh phù hợp cho từng phân khúc thị trường và từng đối tượng khách hàng cụ thể.

Hai là, nắm bắt nhu cầu khách hàng để xây dựng chính sách khách hàng hiệu quả

Các ngân hàng cần xây dựng một chính sách khách hàng hiệu quả và nâng cao chất lượng trong công tác phục vụ khách hàng. Phải dựa trên hệ thống thông tin của khách hàng đầy đủ để triển khai xây dựng chính sách khách hàng có hiệu quả. Hơn nữa, để nâng cao chất lượng phục vụ các ngân hàng cần xây dựng phong cách phục vụ chuẩn mực, đáp ứng yêu cầu khách hàng nhanh chóng, quan tâm chú trọng tới việc tư vấn khách hàng…Chỉ khi ngân hàng nắm bắt được nhu cầu khách hàng mới tạo ra được sản phẩm dịch vụ phù hợp và được khách hàng đón nhận.

Ba là, liên tục đổi mới, đa dạng hóa sản phẩm dịch vụ để thu hút khách hàng, xây dựng các sản phẩm theo đối tượng khách hàng

Các ngân hàng thương mại Việt Nam nên chú trọng đa dạng hóa sản phẩm dịch vụ, đổi mới sản phẩm, đẩy mạnh công tác phát triển các sản phẩm như thẻ tín dụng, cho vay tín chấp và các dịch vụ tài chính cá nhân khác để có thể tạo sự khác biệt trong cạnh tranh. Bên cạnh đó, không ngừng nâng cao chất lượng sản phẩm dịch vụ để thỏa mãn tối đa nhu cầu của khách hàng và đảm bảo thực hiện các cam kết về sản phẩm dịch vụ đã cung cấp. Nghiên cứu xây dựng đưa ra các gói sản phẩm đa dạng phù hợp với từng đối tượng khách hàng và đáp ứng nhu cầu đa dạng của khách hàng. Từ đó tạo nên các dịch vụ phù hợp với nhu cầu của từng đối tượng khách hàng, giúp các NHTM Việt Nam nâng cao chất lượng dịch vụ và có thể mở rộng được quy mô thị trường

Bốn là, chú trọng trong công tác chăm sóc khách hàng

Chú trọng đến vấn đề chăm sóc khách hàng, thực hiện chăm sóc khách hàng với phong cách phục vụ chuyên nghiệp và có chất lượng tốt sẽ tạo nên uy tín cho ngân hàng đối với khách hàng. Việc xây dựng một mối quan hệ bền chặt lâu dài với khách hàng cũng là một nhân tố góp phần quan trọng trong việc củng

cố lòng trung thành của khách hàng với ngân hàng.

Năm là, phát triển mạnh mạng lưới kênh giao dịch, mở rộng thị trường hoạt động

Tận dụng tối đa lợi thế về mạng lưới chi nhánh rộng khắp và hiểu rõ nhu cầu, sở thích của dân cư để tiếp cận ngày càng nhiều khách hàng. Vừa mở rộng mạng lưới hoạt động đồng thời nâng cao chất lượng hoạt động của mạng lưới, thực hiện cải tiến hoặc xóa bỏ những đơn vị hoạt động yếu kém.

Sáu là, đào tạo và phát triển nguồn nhân lực

Xây dựng và phát triển đội ngũ cán bộ nhân viên chuyên nghiệp, có chất lượng cao (nhận thức, tầm nhìn, trình độ chuyên môn, nghiệp vụ, tác phong giao dịch, đạo đức nghề nghiệp, kỹ năng giao tiếp), ổn định để đảm bảo hiệu quả hoạt động kinh doanh ngân hàng. Nâng cao trình độ của đội ngũ cán bộ nhân viên, thực hiện xây dựng bộ tiêu chuẩn chất lượng phục vụ khách hàng.

Bảy là, đầu tư và nâng cao ứng dụng công nghệ thông tin

Nâng cao việc ứng dụng công nghệ thông tin trong việc phát triển sản phẩm dịch vụ ngân hàng, đặc biệt nên tập trung phát triển các dịch vụ ngân hàng điện tử để có thể vừa mang lại nhiều tiện ích cho khách hàng và vừa có thể giảm chi phí cho ngân hàng. Đẩy mạnh việc phát triển các giao dịch từ xa như giao dịch qua fax, qua email…mở rộng kênh phân phối qua các Đại lý như đại lý chi trả kiều hối, đại lý phát hành thẻ ATM…Tập trung đầu tư cho công nghệ để tạo lập cơ sở hạ tầng cần thiết cho phát triển dịch vụ, đáp ứng nhu cầu ngày càng cao của khách hàng. Tận dụng những thành tựu công nghệ mới nhằm tăng tiện ích cho khách hàng, giảm chi phí quản lý và chi phí giao dịch, đồng thời có biện pháp kỹ thuật để chủ động phòng ngừa và kiểm soát rủi ro tốt.

KẾT LUẬN CHƯƠNG 2

Chương 2 chủ yếu tập trung vào nghiên cứu các vấn đề cơ sở lý luận liên quan đến chất lượng dịch vụ ngân hàng, đưa ra các cơ sở lý thuyết những vấn đề cơ bản về dịch vụ ngân hàng thương mại, chất lượng dịch vụ ngân hàng thương mại, mô hình và các công cụ đánh giá chất lượng dịch vụ cũng như các nhân tố ảnh hưởng đến chất lượng dịch vụ ngân hàng thương mại.

Tiếp theo, trong chương 2, trên cơ sở phân tích một số kinh nghiệm của một số ngân hàng thương mại trên thế giới trong việc nâng cao chất lượng dịch vụ, tác giả đã đưa ra các bài học kinh nghiệm đối với việc nâng cao chất lượng dịch vụ cho các ngân hàng thương mại Việt Nam.

CHƯƠNG 3

THỰC TRẠNG CHẤT LƯỢNG DỊCH VỤ

CỦA CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM

3.1. CÁC ĐẶC ĐIỂM VỀ TỔ CHỨC VÀ HOẠT ĐỘNG CÓ TÁC ĐỘNG ĐẾN CHẤT LƯỢNG DỊCH VỤ CỦA CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM

3.1.1. Quá trình thành lập và phát triển.

Ngân hàng Quốc Gia Việt Nam được thành lập theo Sắc lệnh số 15/SL ngày 06/05/1951 của Chủ tịch Hồ Chí Minh và hoạt động theo mô hình một cấp, ngày 26/10/1961 được đổi tên thành Ngân hàng Nhà nước Việt Nam. Đến năm 1990 theo 02 Pháp lệnh của Hội đồng Nhà nước: Pháp lệnh số 37- LCT/HĐNN8 ngày 23/05/1990 về Ngân hàng Nhà nước Việt Nam và Pháp lệnh số 38-LCT/HĐNN8 ngày 23/05/1990 về Ngân hàng Nhà nước Việt Nam về Ngân hàng, Hợp tác xã tín dụng và Công ty tài chính chuyển thành mô hình hai cấp. Trong đó, chức năng của Ngân hàng nhà nước thu hẹp lại với mục tiêu hàng đầu là bình ổn tiền tệ và kiểm soát lạm phát, thực hiện việc phát hành tiền, giám sát chính sách tiền tệ, quản lý hệ thống tín dụng, quản lý dự trữ ngoại hối, giám sát các ngân hàng thương mại. Còn các NHTM thực hiện chức năng trung gian tài chính (huy động và phân bổ vốn), các ngân hàng thương mại thực hiện các dịch vụ tổng hợp về kinh doanh tiền tệ như nhận tiền gửi của khách hàng , cung cấp lại vốn đầu tư… và chịu sự giám sát chặt chẽ của Ngân hàng Nhà nước.

- Số lượng ngân hàng thương mại Việt Nam

Trong những năm qua ngành ngân hàng đã có sự tăng trưởng nhanh chóng cả về số lượng và quy mô, năm 1991 có 9 ngân hàng, đến năm 2009 số lượng tăng lên 93 ngân hàng và năm 2010 là 101 ngân hàng. Việc gia tăng số

lượng chủ yếu tập trung vào 2 khối NHTMCP và khối NHNNg & LD đã cho thấy sức hấp dẫn của ngành ngân hàng Việt Nam đối với các nhà đầu tư trong nước cũng như các tổ chức tài chính quốc tế. Trong đó, có 5 ngân hàng thuộc khối NHTMQD, 37 ngân hàng thuộc khối NHTMCP, 59 ngân hàng thuộc khối NHNNg&LD (gồm: ngân hàng 100% vốn nước ngoài, chi nhánh ngân hàng nước ngoài, và ngân hàng liên doanh).

Tuy nhiên, dưới tác động của cuộc khủng hoảng kinh tế thế giới cũng như thực hiện chủ trương tái cấu trúc toàn diện hệ thống ngân hàng của ngân hàng nhà nước được ban hành theo Quyết định số 254/QĐ-TTg ngày 1/3/2012 về việc cơ cấu lại hệ thống các TCTD giai đoạn 2011 - 2015, nên nhiều TCTD đã đẩy mạnh tiến trình tái cơ cấu toàn diện hệ thống ngân hàng nhằm củng cố và phát triển theo hướng tăng cường năng lực quản lý về tài chính, đồng thời sáp nhập, hợp nhất hoặc bán lại các NHTMCP yếu kém về hiệu quả kinh doanh. Đến cuối năm 2016, số lượng NHTMCP giảm từ 33 xuống còn 28 thông qua các hình thức sáp nhập, hợp nhất, giải thể, dẫn đến tổng số lượng ngân hàng trên thị trường Việt Nam giảm xuống còn 90 ngân hàng. Chẳng hạn như Ngân hàng TMCP Sài Gòn (SCB) hợp nhất với 2 Ngân hàng Việt Nam Tín Nghĩa (TNB) và Ngân hàng Đệ Nhất (FCB), Ngân hàng Đại Á sáp nhập với Ngân hàng Phát triển Nhà (HD Bank), MDBank sáp nhập vào Maritime Bank, Ngân hàng Phương Nam (SouthernBank) sáp nhập vào Sacombank và ngân hàng MHB sáp nhập vào BIDV. Bên cạnh đó, NHNN cũng đã thu hồi giấy phép của 2 chi nhánh ngân hàng nước ngoài; 3 chi nhánh ngân hàng nước ngoài khác đã được chuyển đổi hình thức, tiến hành mua lại 1 công ty tài chính.

Bảng 3.1: Số lượng NHTM tại Viêt Nam giai đoan 1991 - 2016

1991 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | |

NHTMNN | 4 | 5 | 5 | 5 | 5 | 5 | 5 | 7 | 7 |

NHTMCP | 4 | 38 | 37 | 37 | 34 | 33 | 33 | 28 | 28 |

NHNNg&LD | 1 | 50 | 59 | 54 | 54 | 57 | 55 | 55 | 55 |

Tổng cộng | 9 | 93 | 101 | 96 | 93 | 95 | 93 | 90 | 90 |

Có thể bạn quan tâm!

-

Những Vấn Đề Cơ Bản Về Dịch Vụ Ngân Hàng Thương Mại

Những Vấn Đề Cơ Bản Về Dịch Vụ Ngân Hàng Thương Mại -

Mối Quan Hệ Giữa Chất Lượng Dịch Vụ Và Sự Hài Lòng Khách Hàng

Mối Quan Hệ Giữa Chất Lượng Dịch Vụ Và Sự Hài Lòng Khách Hàng -

Nhân Tố Ảnh Hưởng Đến Chất Lượng Dịch Vụ Ngân Hàng Thương Mại

Nhân Tố Ảnh Hưởng Đến Chất Lượng Dịch Vụ Ngân Hàng Thương Mại -

Thực Trạng Chất Lượng Dịch Vụ Của Các Ngân Hàng Thương Mại Việt Nam

Thực Trạng Chất Lượng Dịch Vụ Của Các Ngân Hàng Thương Mại Việt Nam -

Số Lượng Giao Dịch Của Hệ Thống Thanh Toán Quốc Gia

Số Lượng Giao Dịch Của Hệ Thống Thanh Toán Quốc Gia -

Tỷ Suất Sinh Lời Trên Tổng Tài Sản (Roa) Và Vốn Chủ Sở Hữu (Roe)

Tỷ Suất Sinh Lời Trên Tổng Tài Sản (Roa) Và Vốn Chủ Sở Hữu (Roe)

Xem toàn bộ 141 trang tài liệu này.

Nguồn: Ngân hàng Nhà nước Việt Nam

Như vậy, năm 2012 việc cơ cấu lại chỉ tập trung vào một số NHTMCP yếu kém có nguy cơ đổ vỡ nhưng từ năm 2013 trở đi, việc tái cơ cấu các TCTD đã mang tính chủ động và tự nguyện từ phía các TCTD.

- Mạng lưới hoạt động ngân hàng thương mại Việt Nam

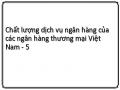

Về quy mô mạng lưới hoạt động của các NHTM Việt Nam trong thời gian trước năm 2009 tăng lên nhanh chóng. Trước đây, tại vùng nông thôn, thông thường chỉ có Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam nhưng đến giai đoạn hiện nay tại nông thôn đã có thêm các NHTMCP khác. Tuy vậy, dù phát triển với tốc độ khá nhanh nhưng quy mô mạng lưới Chi nhánh, Phòng giao dịch, và Quỹ Tiết kiệm của các ngân hàng vẫn còn khá chênh lệch. Dẫn đầu về quy mô mạng lưới hoạt động chủ yếu tập trung vào khối NHTMNN (gồm: Agirbank, BIDV, Vietcombank, Vietinbank), trong đó Agribank vẫn giữ vai trò chủ đạo trong phát triển đầu tư cho nông nghiệp nên có mạng lưới hoạt động rộng khắp, BIDV, Vietcombank, Vietinbank còn có thêm các công ty con hoặc văn phòng đại diện ở nước ngoài.

Cuối năm 2016, hệ thống ngân hàng Việt Nam có hơn 10 nghìn điểm giao dịch, một số ngân hàng còn có điểm giao dịch tại nước ngoài. Trong đó, Agribank có hơn 2.300 chi nhánh, phòng giao dịch, VietinBank có 155 chi nhánh và hơn 1.000 điểm giao dịch, BIDV sau khi nhận sáp nhập MHB đã có 191 chi nhánh và 815 điểm giao dịch, Vietcombank có 460 điểm giao dịch,

LienVietPostBank có 130 chi nhánh, phòng giao dịch và hơn 10.000 điểm chấp nhận giao dịch (là các điểm bưu điện) cung cấp sản phẩm, dịch vụ đến huyện, xã. Trong số 10.000 điểm này có hơn 1.000 điểm đã được online hóa và giao dịch gần như một phòng giao dịch ngân hàng bình thường…

Không chỉ mở rộng mạng lưới ở trong nước, nhiều ngân hàng đã mở rộng mạng lưới tại các nước trong khu vực và thế giới. Điển hình như VietinBank mở chi nhánh tại Đức, ngân hàng Sacombank và SHB có ngân hàng con tại Lào và chi nhánh tại Campuchia. Agribank mở chi nhánh ở Campuchia. Ngân hàng BIDV mở chi nhánh BIDV Yangon tại Myanmar.

Mặc dù từ cuối năm 2013, Ngân hàng Nhà nước đã siết chặt việc mở rộng mạng lưới của các ngân hàng bằng các tiêu chuẩn như quy định về vốn tối thiểu, tỷ lệ nợ xấu, địa điểm...nhưng các ngân hàng vẫn không ngừng nỗ lực để được mở thêm chi nhánh, phòng giao dịch càng nhiều càng tốt nhằm cạnh tranh thu hút khách hàng.

Biểu đồ 3.1: Mạng lưới hoạt động các NHTM Việt Nam năm 2016

Đơn vị: Điểm giao dịch

Nguồn: Tổng hợp các BCTN của các NHTM

- Vốn và Tổng tài sản ngân hàng thương mại Việt Nam

+ Vốn:

Vốn điều lệ của các NHTM Việt Nam tăng qua các năm. Từ năm 2012 vốn điều lệ toàn hệ thống là 392,15 nghìn tỷ đồng, sang đến năm 2016 vốn điều lệ trên toàn hệ thống tăng lên 96,27 nghìn tỷ đồng đạt 499,42 nghìn tỷ đồng, trong đó các NHTM nhà nước tăng 34,99 nghìn tỷ, các NHTMCP tăng 23,23 nghìn tỷ.

Vốn tự có năm 2012 vốn điều lệ toàn hệ thống là 425,98 nghìn tỷ đồng, sang đến năm 2016 vốn điều lệ trên toàn hệ thống tăng lên 213,68 nghìn tỷ đồng đạt 639,66 nghìn tỷ đồng, trong đó các NHTM nhà nước tăng 92,23 nghìn tỷ, các NHTMCP tăng 71,01 nghìn tỷ.

Bảng 3.2: Vốn điều lệ và vốn tự có các NHTM Việt Nam

Đơn vị: Nghìn tỷ đồng

2012 | 2013 | 2014 | 2015 | 2016 | ||

Vốn điều lệ | NHTMNN | 111.55 | 128.09 | 134.21 | 137.09 | 146.54 |

NHTMCP | 177.62 | 193.53 | 191.12 | 193.98 | 200.86 | |

Toàn hệ thống | 392.15 | 423.90 | 435.65 | 460.28 | 488.42 | |

Vốn tự có | NHTMNN | 137.27 | 137.71 | 169.70 | 203.33 | 229.50 |

NHTMCP | 183.14 | 182.86 | 203.15 | 236.34 | 254.15 | |

Toàn hệ thống | 425.98 | 466.90 | 496.57 | 578.02 | 639.66 |

Nguồn: Báo cáo thường niên NHNN năm 2012, 2013, 2014, 2015, 2016

+ Tổng tài sản:

Bên cạnh việc gia tăng về số lượng ngân hàng thì quy mô tổng tài sản của hệ thống NHTM cũng gia tăng đáng kể qua các năm. Năm 2012, tổng tài

sản của hệ thống ngân hàng thương mại là 5.085 nghìn tỷ đồng, trong đó một số ngân hàng nhỏ nhất hệ thống như MDBank tổng tài sản chỉ đạt gần 9 nghìn tỷ đồng, hay các ngân hàng như MDBank, BaoVietBank, SaigonBank, NamABank,VietBank, Kienlongbank, DaiABank và PGBank có tổng tài sản dưới 20 nghìn tỷ đồng, còn ngân hàng có quy mô tổng tài sản lớn nhất là Agribank với số tổng tài sản 560 nghìn tỷ đồng. Tuy nhiên đến năm 2016, tổng tài sản toàn hệ thống NHTM đã tăng lên là 8.503 nghìn tỷ đồng, chỉ còn Saigonbank dưới 20 nghìn tỷ đồng, còn ngân hàng có quy mô tổng tài sản lớn nhất là BIDV với quy mô tổng tài sản là hơn 930 nghìn tỷ đồng sau khi BIDV nhận sáp nhập MHB.

Bảng 3.3: Tổng tài sản NHTM Việt Nam

Đơn vị: Nghìn tỷ đồng

2012 | 2013 | 2014 | 2015 | 2016 | ||

Tổng tài sản | NHTMNN | 2,201.66 | 2,504.87 | 2,876.17 | 3,304.00 | 3,861.94 |

NHTMCP | 2,159.36 | 2,463.44 | 2,780.98 | 2,928.15 | 3,422.83 | |

Toàn hệ thống | 5,085.78 | 5,755.80 | 6,514.90 | 7,319.32 | 8,503.57 |

Nguồn: Báo cáo thường niên NHNN năm 2012, 2013, 2014, 2015, 2016

3.1.2. Cơ cấu tổ chức hoạt động và sự ảnh hưởng đến chất lượng dịch vụ ngân hàng thương mại Việt Nam

Hiện nay, đối với các NHTM cổ phần, NHTM cổ phần do Nhà nước sở hữu trên 50% vốn điều lệ cơ cấu tổ chức bao gồm: Đại hội đồng cổ đông, Hội đồng quản trị, Ban Kiểm soát, Tổng giám đốc và bộ máy giúp việc. Còn đối với các NHTM Nhà nước do Nhà nước sở hữu 100% vốn điều lệ cơ cấu tổ chức bao gồm: Hội đồng quản trị, Ban Kiểm soát, Tổng giám đốc và bộ máy giúp việc. Trong đó, mỗi bộ phận có chức năng nhiệm vụ khác nhau.

Đại hội đồng cổ đông có các quyền và nhiệm vụ như: Thông qua định hướng phát triển của ngân hàng, Quyết định sửa đổi, bổ sung Điều lệ ngân hàng, thông qua Quy định nội bộ về tổ chức hoạt động, chức năng, trách

nhiệm, quyền hạn của Hội đồng quản trị và Ban Kiểm soát, bầu, miễn nhiệm, bãi nhiệm thành viên Hội đồng quản trị, thành viên Ban Kiểm soát; thông qua phương án thay đổi mức vốn điều lệ; quyết định loại cổ phần và tổng số cổ phần của từng loại được quyền chào bán, quyết định thành lập công ty trực thuộc, quyết định tổ chức lại, giải thể hoặc yêu cầu phá sản ngân hàng…

Hội đồng quản trị là cơ quan quản trị ngân hàng, có quyền nhân danh ngân hàng để quyết định, thực hiện các quyền và nghĩa vụ của ngân hàng. Tùy vào các định hướng phát triển, hội đồng quản trị của ngân hàng thương mại đưa ra các quyết định chiến lược, kế hoạch phát triển trung hạn và kế hoạch kinh doanh hàng năm của ngân hàng, quyết định về cơ cấu tổ chức bộ máy hoạt động của ngân hàng, chịu trách nhiệm về các vấn đề có liên quan đến bộ phận kiểm toán nội bộ, hệ thống kiểm tra, kiểm soát nội bộ theo quy định của Ngân hàng Nhà nước. Kiểm tra, giám sát, chỉ đạo Tổng giám đốc trong việc thực hiện nhiệm vụ được phân công; đánh giá hàng năm về hiệu quả làm việc của Tổng giám đốc. Ban hành các Quy định nội bộ liên quan đến tổ chức, quản trị và hoạt động của ngân hàng …

Ban Kiểm soát là cơ quan giám sát hoạt động ngân hàng nhằm đánh giá chính xác hoạt động kinh doanh, thực trạng tài chính của ngân hàng.

Tổng giám đốc là người điều hành công việc kinh doanh hàng ngày của ngân hàng, chịu sự giám sát của Hội đồng quản trị và Ban Kiểm soát, chịu trách nhiệm trước Hội đồng quản trị và trước pháp luật về việc thực hiện quyền và nhiệm vụ phù hợp với quy định của pháp luật và Điều lệ của ngân hàng.

Bộ máy giúp việc là Hội sở, các Khối, phòng ban Hội sở, các Chi nhánh, Phòng giao dịch…thực hiện nhiệm vụ kinh doanh của ngân hàng. Về cơ bản, các NHTM có Hội sở chính, sau đó là các Khối thường được chia theo chức năng nghiệp vụ như: Khối Ngân hàng Bán lẻ, Khối Doanh

nghiệp, Khối Kinh doanh tiền tệ, Khối Kế toán, Khối Quản lý rủi ro, Khối vận hành, Khối quản trị tài chính và nguồn vốn, Khối Kinh doanh tiền tệ, Khối pháp chế, Khối công nghệ thông tin…Các khối lại chia thành các trung tâm như Khối Ngân hàng bán lẻ có Trung tâm Dịch vụ khách hàng, Trung tâm kinh doanh, Trung tâm thẻ và ngân hàng điện tử…Khối Doanh nghiệp chia thành các trung tâm như Trung tâm tài trợ thương mại và Thanh toán quốc tế…Từ các trung tâm chia thành các phong ban chuyên môn nghiệp vụ. Dưới Hộ sở là các Chi nhánh, các phòng ban nghiệp vụ tại chi nhánh như Phòng Dịch vụ khách hàng, Phòng Kinh doanh, Phòng Kế Toán…và các Phòng giao dịch trực thuộc Chi nhánh thực hiện các công việc kinh doanh theo kế hoạch của ngân hàng.

Hội đồng quản trị

Ban kiểm soát

Sơ đồ 3.1: Cơ cấu tổ chức NHTM Việt Nam

Đại hội đồng cổ đông

Tổng giám đốc

Hội sở

Khối (Bán lẻ, DN…)

Trung tâm (TT DVKH, Kinh doanh…)

Chi nhánh

Phòng ban Hội sở

Phòng giao dịch

Nguồn: Tổng hợp cơ cấu tổ chức của các NHTM