Số lượng và giá trị thanh toán qua POS tiếp tục tăng nhanh, đạt mức trên 14 triệu giao dịch và 47.778 tỷ đồng trong quý III/2015; nhận thức về thanh toán thẻ qua POS đã có sự chuyển biến tích cực ở các địa phương, việc sử dụng thẻ thanh toán qua POS đang dần trở nên phổ biến ở các thành phố lớn; nhận thức chung của xã hội về thanh toán không dùng tiền mặt đang thay đổi, xu hướng thanh toán bằng thẻ của dân cư cũng bắt đầu gia tăng.

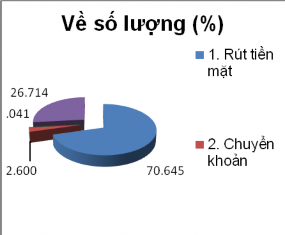

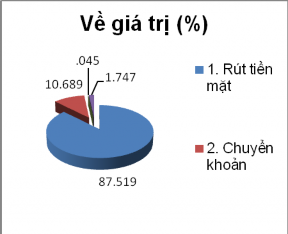

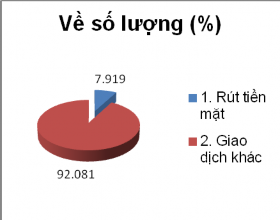

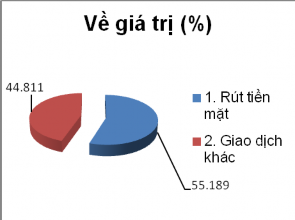

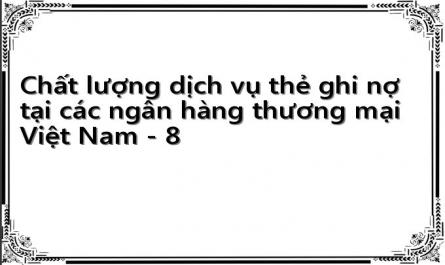

Số liệu tháng 5/2012, giao dịch rút tiền mặt qua ATM chiếm 70,64% về số lượng và 87,52% về giá trị; giao dịch rút tiền mặt qua POS/EFTPOS/EDC chiếm 7,92% về số lượng và 55,19% về giá trị.

Đơn vị tính: %

Hình 3.13. Tình hình giao dịch qua ATM

(Nguồn: Ngân hàng Nhà nước Việt Nam – tháng 5/2012)

Đơn vị tính: %

Hình 3.14. Tình hình giao dịch qua POS/EFT/POS/EDC

Nguồn: Ngân hàng Nhà nước Việt Nam – tháng 5/2012

Thanh toán không dùng tiền mặt đã trở thành phương thức thanh toán chủ đạo của người dân tại các nước phát triển. Tại Việt Nam, dịch vụ thẻ ghi nợ cũng đã có sự tăng trưởng đáng kể, thể hiện thông qua các tiêu chí về số lượng thẻ, tiện ích, giao dịch thanh toán đều tăng. Tuy nhiên, tỷ trọng rút tiền mặt tại ATM/POS vẫn còn ở mức cao. Do đó, để dịch vụ thẻ ghi nợ phát triển bền vững và hiệu quả, cần những giải pháp phù hợp hướng tới mục tiêu đẩy mạnh thanh toán không dùng tiền mặt.

3.3. Phân tích và đánh giá điều kiện đảm bảo chất lượng dịch vụ thẻ ghi nợ tại các ngân hàng thương mại Việt Nam

Các kết quả phản ảnh chất lượng tốt cũng như chưa tốt (phân tích trong mục 3.2.) do nhiều nguyên nhân chủ quan và khách quan. Nói cách khác, chất lượng - kết quả - dịch vụ thẻ ghi nợ được tạo nên bởi điều kiện đảm bảo chất lượng của mỗi ngân hàng cũng như toàn hệ thống ngân hàng và toàn xã hội. Luận án tập trung phân tích và đánh giá một số điều kiện/nhân tố ảnh hưởng sau:

3.3.1. Hành lang pháp lý cho hoạt động dịch vụ thẻ ghi nợ

* Thành công

Nhằm hỗ trợ cho việc phát triển thị trường thẻ thanh toán tại Việt Nam, Chính phủ đã tăng cường hoàn thiện hệ thống khung pháp lý điều chỉnh hoạt động cung ứng thẻ của các ngân hàng thương mại trong thời gian qua. Các quy định gồm thanh toán không dùng tiền mặt, thanh toán điện tử, phát hành và thanh toán thẻ nói chung và thẻ ghi nợ nói riêng. Các quy định này đều ảnh hưởng tới chất lượng dịch vụ thẻ ghi nợ của các ngân hàng thương mại:

+ Thủ tướng Chính phủ đã ký Quyết định số 2453/QĐ-TTg phê duyệt Đề án đẩy mạnh thanh toán không dùng tiền mặt tại Việt Nam giai đoạn 2011-2015, ban hành Nghị định số 101/2012/NĐ-CP ngày 22/11/2012 về thanh toán không dùng tiền mặt; đây là các văn bản quan trọng định hướng trong lĩnh vực thanh toán không dùng tiền mặt nói chung và hoạt động dịch vụ thẻ ngân hàng nói riêng.

+ Ngày 28/12/2012, Ngân hàng Nhà nước đã ban hành Thông tư quy định về phí dịch vụ thẻ ghi nợ nội địa (Thông tư 35), trong đó quy định nguyên tắc thu phí, biểu khung phí theo lộ trình, tổ chức phát hành thẻ không được thu thêm phí ngoài biểu khung phí dịch vụ thẻ đã ban hành, đơn vị chấp nhận thẻ không được thu phí giao dịch POS đối với chủ thẻ, nhằm đảm bảo hài hòa lợi ích của các chủ thể liên quan, góp phần nâng cao chất lượng dịch vụ và phát triển bền vững; ban hành Thông tư quy định về trang bị, quản lý, vận hành và đảm bảo an toàn hoạt động của ATM (Thông tư 36)

nhằm thực hiện song hành đồng bộ với Thông tư 35 từ ngày 01/03/2013, qua đó tăng cường nghĩa vụ và trách nhiệm đảm bảo chất lượng, hiệu quả sử dụng ATM của các tổ chức cung ứng dịch thanh toán có trang bị ATM và các đơn vị liên quan.

+ Liên quan đến hoạt động thẻ, trước đây Thống đốc Ngân hàng Nhà nước đã ban hành Quyết định số 20/2007/QĐ-NHNN ngày 15/5/2007 về Quy chế phát hành, thanh toán, sử dụng và cung cấp dịch vụ hỗ trợ hoạt động thẻ ngân hàng (nay là Văn bản hợp nhất số 04/VBHN-NHNN ngày 24/4/2014), Quyết định số 38/2007/QĐ- NHNN ngày 30/10/2007 về Quy chế cấp, sử dụng và quản lý mã tổ chức phát hành thẻ ngân hàng và Quyết định số 32/2007/QĐ-NHNN ngày 09/7/2007 về hạn mức số dư đối với thẻ trả trước vô danh.

+ Đối với dịch vụ thẻ, Ngân hàng Nhà nước thường xuyên chỉ đạo, đôn đốc, nhắc nhở Ngân hàng Nhà nước chi nhánh, các ngân hàng thương mại có trang bị ATM tăng cường kiểm tra, giám sát hoạt động, rà soát, bổ sung các quy trình, quy định cần thiết trong lắp đặt, sử dụng ATM; phát hiện, xử lý kịp thời những sự cố phát sinh. Trong năm qua, mặc dù đôi khi vẫn còn xảy ra các trường hợp trục trặc, ngưng hoạt động, quá tải, gây bức xúc cho khách hàng, nhưng nhìn chung dịch vụ thẻ đã đáp ứng khá tốt nhu cầu giao dịch của khách hàng, vấn đề chất lượng dịch vụ, an ninh, an toàn cho người sử dụng cũng đã được chú trọng cải thiện, số vụ phá hoại ATM giảm mạnh; hệ thống được vận hành khá thông suốt và hiệu quả, giảm bớt tình trạng phàn nàn từ phía khách hàng.

+ Ngân hàng Nhà nước đã triển khai một số hoạt động tuyên truyền, cung cấp thông tin về các phương tiện, dịch vụ thanh toán không dùng tiền mặt, nhất là kết quả triển khai Quyết định 2453, chủ trương thu phí dịch vụ thẻ nội địa, phát triển thanh toán thẻ qua POS, nhằm giúp cho công chúng, người sử dụng và các tổ chức trong xã hội hiểu, tiếp cận và sử dụng các phương tiện, dịch vụ thanh toán không dùng tiền mặt một cách đầy đủ, kịp thời và tạo được sự chuyển biến bước đầu về thói quen sử dụng tiền mặt.

+ Ngân hàng Nhà nước đã có văn bản gửi các Bộ, ngành liên quan đề nghị chủ động triển khai hoặc phối hợp Ngân hàng Nhà nước triển khai các nhiệm vụ được Thủ tướng Chính phủ giao, đồng thời làm đầu mối theo dõi, đôn đốc thực hiện các nội dung, nhiệm vụ theo kế hoạch đã đề ra. Nhìn chung, công tác phối hợp giữa Ngân hàng Nhà nước với các Bộ, ngành, địa phương được tăng cường và có chuyển biến tích cực hơn, nhất là phối hợp với UBND các tỉnh, thành phố để chỉ đạo, triển khai, lồng ghép các nội dung, nhiệm vụ của Quyết định 2453 vào các chương trình, kế hoạch phát triển của địa phương.

+ Ngành Ngân hàng chủ động và tăng cường phối hợp với Bộ Công an, đặc biệt là Cục Cảnh sát phòng chống tội phạm công nghệ cao (C50), trong việc phòng chống tội phạm, đảm bảo an ninh, an toàn trong hoạt động thanh toán; thiết lập các kênh trao đổi thông tin để kịp thời phối hợp, xử lý nhiều vụ việc gian lận, lừa đảo trong thanh toán thẻ, thanh toán điện tử, góp phần giảm bớt rủi ro trong thanh toán, bảo vệ quyền, lợi ích hợp pháp của tổ chức, cá nhân có liên quan.

* Hạn chế

Thời gian qua, mặc dù hệ thống các văn bản pháp quy phục vụ cho hoạt động cung ứng dịch vụ thẻ đã cải thiện nhiều nhưng vẫn chưa được hoàn thiện, thiếu đồng bộ, đặc biệt là những vấn đề liên quan đến thanh toán điện tử và thương mại điện tử. Do đó, các giải pháp đưa ra để phát triển thanh toán không dùng tiền mặt qua thẻ chưa phát huy được hiệu quả cao.

Sự bất cập, thiếu đồng bộ của hệ thống các văn bản pháp quy phục vụ cho hoạt động cung ứng dịch vụ được thể hiện như sau: (i). chưa có chính sách hỗ trợ thuế giá trị gia tăng cho điểm bán hàng; (ii). hoặc giảm thuế cho phần doanh thu mà doanh nghiệp được giao dịch qua thẻ; (iii). giảm thuế nhập khẩu các thiết bị công nghệ thẻ như ATM, POS, máy sản xuất thẻ…; (iv). đàm phán với các tổ chức phát hành thẻ quốc tế để có mức phí giao dịch phù hợp; (v). phát triển các gói hỗ trợ tín dụng cho điểm bán hàng thông qua doanh số giao dịch qua thẻ tại ngân hàng… Việt Nam hiện cũng chưa có quy định nào bắt buộc các cơ sở kinh doanh phải trang bị thiết bị thanh toán thẻ làm ảnh hưởng đến nhu cầu thanh toán thẻ của người dân. Ngoài ra, hệ thống pháp lý bảo vệ thông tin cá nhân vẫn còn thiếu những quy định, chế tài cụ thể về bảo vệ đối tượng sử dụng thương mại điện tử, chưa có những chế tài để xử lý đối với các hành vi gian lận khi tham gia thương mại điện tử, khi mua bán hàng hóa qua mạng, nên khi xảy ra tranh chấp, gian lận, người mua là người phải chịu thiệt.

3.3.2. Cơ sở hạ tầng phục vụ thanh toán thẻ

Cơ sở hạ tầng phục vụ thanh toán thẻ là điều kiện quan trọng quyết định các yếu tố nhanh, thuận tiện, đơn giản/dễ tiếp cận, rẻ, an toàn, nhằm thỏa mãn nhu cầu khách hàng, đảm bảo chất lượng dịch vụ thẻ. Cơ sở hạ tầng cụ thể như ATM/POS, các phòng giao dịch, cao hơn như đường truyền, bảo mật thông tin...

* Thành công

+ Hệ thống thanh toán liên ngân hàng

Hệ thống này do Ngân hàng Nhà nước thiết lập, đây là hệ thống thanh toán xương sống của quốc gia, tạo ra bước phát triển đột phá về nền tảng cơ sở vật chất, kỹ thuật cho thanh toán không dùng tiền mặt, đồng thời làm cơ sở cho việc phát triển các phương tiện, dịch vụ thanh toán mới. Hệ thống thanh toán kết nối các đơn vị thành viên thuộc Ngân hàng Nhà nước và các đơn vị thành viên trực tiếp (chi nhánh) thuộc các tổ chức tín dụng thành viên (Hội Sở chính) trên toàn quốc. Việc hoàn thành và đưa vào vận hành hệ thống thanh toán giai đoạn II, đánh dấu bước phát triển mới của hệ thống thanh toán ngân hàng với những thay đổi cơ bản về kỹ thuật, công nghệ tiên tiến, hiệu năng xử lý và quy trình nghiệp vụ hiện đại theo thông lệ quốc tế, đáp ứng nhu cầu thanh, quyết toán tức thời và số lượng giao dịch thanh toán ngày càng cao của nền kinh tế, có khả năng đáp ứng tăng trưởng thanh toán đến năm 2020 với năng lực xử lý đến 2 triệu giao dịch/ngày.

+ Xây dựng Trung tâm chuyển mạch thẻ thống nhất

Thống nhất các liên minh thẻ được coi là thành công quan trọng về quản lý nhà nước đối với hoạt động kinh doanh thẻ của các ngân hàng thương mại, tạo cơ sở hạ tầng công nghệ quan trọng cho thanh toán thẻ nói chung và thẻ ghi nợ nói riêng.

Liên minh thẻ của Ngân hàng TMCP Ngoại thương Việt Nam (Công ty cổ phần Dịch vụ thẻ Smartlink); liên minh thẻ của Ngân hàng TMCP Đông Á (Công ty cổ phần Thẻ thông minh Vina-VNBC) và liên minh Banknetvn (Công ty cổ phần Chuyển mạch tài chính quốc gia Việt Nam). Các liên minh này trong giai đoạn đầu đã giúp ngân hàng nhỏ sử dụng mạng lưới ATM của ngân hàng lớn trong thanh toán thẻ. Tuy nhiên trong tiến trình phát triển, việc có nhiều liên minh sẽ tạo nên "chia cắt" lãng phí. Ngân hàng Nhà nước đã chỉ đạo các công ty chuyển mạch triển khai Đề án xây dựng Trung tâm chuyển mạch thẻ thống nhất theo lộ trình đã được Thủ tướng Chính phủ phê duyệt trên cơ sở lựa chọn Công ty cổ phần chuyển mạch tài chính Quốc gia Việt Nam (Banknetvn) là hạt nhân và chuyển kết nối hệ thống ATM/POS của các ngân hàng thành viên của các công ty chuyển mạch tập trung về Banknetvn, tăng tính thuận tiện cho người sử dụng dịch vụ thanh toán thẻ, tiết kiệm chi phí đầu tư. Sự kiện sáp nhập hai tổ chức chuyển mạch thẻ lớn nhất Việt Nam vào ngày 01/04/2015 là Banknetvn (Công ty Chuyển mạch Tài chính Quốc gia Việt Nam) và Smartlink (CTCP Dịch vụ thẻ Smartlink) thành một đơn vị duy nhất tạo điều kiện thuận lợi cho các ngân hàng thương mại và khách hàng sử dụng thẻ, mở rộng mạng lưới chấp nhận thanh toán trên thị trường thẻ Việt Nam. Hiện Banknetvn đang cung cấp hạ tầng và các dịch vụ thanh toán điện tử cho gần 50 ngân hàng thành viên, 80 triệu chủ thẻ và 300 Đơn vị chấp nhận thẻ tại Việt Nam.

Công ty cổ phần chuyển mạch Tài chính quốc gia (Banknetvn) đã và đang đẩy mạnh việc tập trung hóa chức năng chuyển mạch - triển khai kết nối liên thông hệ thống thanh toán thẻ trên toàn quốc và kết nối với các tổ chức chuyển mạch thẻ nước ngoài. Hiện tại, Banknetvn đã mở rộng kết nối chuyển mạch tới 5 quốc gia trong khu vực và trên thế giới thông qua việc hợp tác với các Tổ chức chuyển mạch như UnionPay (Trung Quốc), UC (Liên bang Nga), và các Tổ chức chuyển mạch thuộc Mạng thanh toán châu Á - Asian Payment Network (APN) như: KFTC (Hàn Quốc), ITMX (Thái Lan), MEPS (Malaysia). Đồng thời, Banknetvn đang trong quá trình triển khai với các Tổ chức chuyển mạch của các quốc gia khác như Singapore, Philipine, New Zealand...

+ Hiện đại hóa công nghệ thanh toán của ngân hàng thương mại

Mỗi ngân hàng thương mại tùy theo tình hình tài chính của mình đã thực hiện đầu tư rất lớn cho công nghệ. Các ngân hàng xác định, lựa chọn kỹ thuật và công nghệ hiện đại, có khả năng mở rộng, phù hợp với điều kiện Việt Nam. Hầu hết các nghiệp vụ đã được xử lý trên mạng, nhiều nghiệp vụ đã được xử lý tức thời như thanh toán điện tử giá trị cao, giao dịch kế toán tức thời. Đến nay, hệ thống mạng của các ngân hàng thương mại khá phát triển trên cơ sở kết cấu hạ tầng về truyền thông quốc gia, tiết kiệm chi phí cho ngành ngân hàng.

Hệ thống thanh toán nội bộ của các ngân hàng thương mại, nhất là các ngân hàng lớn, đã có sự phát triển nhờ sự đầu tư về cơ sở hạ tầng và triển khai ứng dụng công nghệ phục vụ cho hoạt động thanh toán. Hầu hết, các ngân hàng thương mại đã thiết lập được hệ thống ngân hàng lõi (core banking), hệ thống thanh toán nội bộ với kỹ thuật, công nghệ tiên tiến, cho phép các ngân hàng thương mại cung ứng các dịch vụ, phương tiện thanh toán hiện đại, mang lại nhiều tiện ích cho khách hàng.

+ Gia tăng các công cụ thanh toán cho thẻ ghi nợ

Trong những năm qua, cơ sở hạ tầng phục vụ cho thanh toán thẻ tiếp tục được các ngân hàng thương mại đầu tư và cải thiện. Đến cuối quý III/2015, toàn hệ thống ngân hàng thương mại đã trang bị ATM, POS với số lượng trên 16.857 ATM và hơn

208.474 POS. Đáng chú ý, số lượng ATM của những ngân hàng lớn như Vietcombank, Agribank và BIDV không tăng trong năm 2014. Còn VietinBank tăng 76 máy, Techcombank tăng 2 máy. Agribank tiếp tục dẫn đầu thị trường với 2.300 máy, chiếm 14,38% thị phần, tiếp theo là Vietcombank với 2.127 máy, Vietinbank đứng thứ ba. Các ngân hàng đang tích cực phát triển POS. Số lượng POS đã tăng gần 33% trong năm 2014, lên 172.036 máy. Vietinbank dẫn đầu về thị phần POS với

57.950 máy (tương đương 32,68% thị phần), Vietcombank xếp thứ hai với 55.576 máy. Xếp thứ ba về thị phần POS là BIDV với 14.344 máy (Bizlive, 2015).

Bảng 3.11. Số lượng ATM, POS

Đvt: Máy

2010 | 2011 | 2012 | 2013 | 2014 | III/2015 | |

ATM | 1.696 | 13.648 | 14.442 | 15.265 | 16.018 | 16.857 |

POS | 53.952 | 77.468 | 104.427 | 129.653 | 172.036 | 208.474 |

Có thể bạn quan tâm!

-

Phương Pháp Nghiên Cứu Chất Lượng Dịch Vụ Thẻ Ghi Nợ Theo Cảm Nhận Của Khách Hàng

Phương Pháp Nghiên Cứu Chất Lượng Dịch Vụ Thẻ Ghi Nợ Theo Cảm Nhận Của Khách Hàng -

Tổng Quan Tình Hình Hoạt Động Của Các Ngân Hàng Thương Mại Việt Nam

Tổng Quan Tình Hình Hoạt Động Của Các Ngân Hàng Thương Mại Việt Nam -

Tổng Số Lượng Thẻ Ngân Hàng Đã Phát Hành Lũy Kế

Tổng Số Lượng Thẻ Ngân Hàng Đã Phát Hành Lũy Kế -

D. Cơ Cấu Nhà Cung Cấp Dịch Vụ Thẻ Mẫu Khảo Sát Khách Hàng

D. Cơ Cấu Nhà Cung Cấp Dịch Vụ Thẻ Mẫu Khảo Sát Khách Hàng -

Kết Quả Phân Tích Phương Sai Các Biến Theo Nhà Cung Cấp

Kết Quả Phân Tích Phương Sai Các Biến Theo Nhà Cung Cấp -

Ước Lượng Tác Động Đến Biến Tổng Thể (Gap) Của Các Biến Thành Phần Nhóm

Ước Lượng Tác Động Đến Biến Tổng Thể (Gap) Của Các Biến Thành Phần Nhóm

Xem toàn bộ 142 trang tài liệu này.

Nguồn: Vụ Thanh toán - NHNN Việt Nam

Năm 2011 có mức tăng ATM so với 2010 rất lớn. Số ATM tăng phục vụ tốt hơn nhu cầu rút tiền (phần lớn người dân sử dụng ATM để rút tiền mặt). Khi các ngân hàng thương mại kết nối ATM (trong Banknetvn), để cho thẻ của 1 ngân hàng có thể dùng tại các ATM của nhiều ngân hàng khác, thực sự tạo thuận tiện rất lớn cho dịch vụ này, tăng mức độ thỏa mãn của khách hàng khi sử dụng thẻ ghi nợ.

Bên cạnh tiện ích rút tiền mặt, tính năng thanh toán qua ATM được tăng dần (trả tiền điện, nước, chuyển tiền qua tài khoản...).

Số POS gia tăng cho thấy tăng điểm chấp nhận thanh toán: cửa hàng, siêu thị, quầy vé, bệnh viện, trường học... tạo điều kiện thuận tiện hơn cho khách hàng dùng thẻ, từ đó làn giảm lượng rút tiền mặt qua ATM.

Một số đơn vị chấp nhận thẻ đã có những nhận thức tích cực về lắp đặt và chấp nhận thanh toán thẻ qua POS. Trong khi đó, mạng lưới bán lẻ hiện đại ở Việt Nam đang có sự thay đổi nhanh chóng. Theo Bộ Công Thương, tính đến hết năm 2013, Việt Nam có khoảng 700 siêu thị, 125 trung tâm thương mại, và đến năm 2020, cả nước sẽ có khoảng 1.200 - 1.300 siêu thị, 180 trung tâm thương mại. Cũng theo thống kê của Bộ Công thương, trong giai đoạn tháng 1 đến hết tháng 9 năm 2014, mỗi tháng có khoảng 12 siêu thị/cửa hàng tiện lợi mới được khai trương với rất nhiều tên tuổi lớn: Satrafoods, Coopfood, Guardian, Big C, Lotte, New Chợ... Các hệ thống bán lẻ này đều trang bị máy thanh toán thẻ để đem lại tiện ích cho người tiêu dùng và đã dần tạo được thói quen thanh toán thẻ của một bộ phận lớn chủ thẻ.

Để thực sự phát huy tác dụng làm giảm tiền mặt trong việc sử dụng thẻ, Ngân hàng Nhà nước đã chỉ đạo triển khai kết nối liên thông mạng lưới POS và phát triển thanh toán thẻ qua POS. Với mục tiêu nâng cao chất lượng dịch vụ thẻ, đảm bảo hệ thống ATM hoạt động ổn định, an toàn, hiệu quả, các ngân hàng đã chú trọng triển

khai nhiều biện pháp đảm bảo giao dịch ATM thông suốt theo đúng chủ trương của Chính phủ (Nghị định 96/2014/NĐ-CP), Ngân hàng Nhà nước như: Thường xuyên kiểm tra tình trạng hoạt động của ATM; Đảm bảo duy trì đủ lượng tiền mặt tiếp quỹ ATM; Bố trí cán bộ trực 24/24 trong 7 ngày/tuần. Ngoài ra, các đơn vị phát hành thẻ còn chú trọng đến việc tăng độ an toàn, bảo mật của thẻ thanh toán như ứng dụng công nghệ Chip trong hoạt động phát hành và thanh toán thẻ, như phát hành và chấp nhận thanh toán thẻ chip chuẩn EMV.

* Hạn chế

Những hạn chế trong đầu tư công nghệ của các ngân hàng thương mại đó là việc đầu tư cho phần mềm trong lĩnh vực thanh toán chưa đồng bộ, mỗi ngân hàng một phần mềm, tính tương thích thấp, ảnh hưởng không tốt tới việc kết nối và gây lãng phí. Việc mua phần mềm lạc hậu dẫn đến phải tăng chi phí để nâng cấp và khó đáp ứng yêu cầu đồng bộ. Đường truyền thông thuê bao dung lượng còn nhỏ nên hay bị nghẽn đường truyền, làm ảnh hưởng đến tốc độ giao dịch thanh toán.

Hiện nay, chất lượng ATM cũng còn nhiều vấn đề phải bàn. Tình trạng các ATM “chết” không có tiền, treo máy, hệ thống đường truyền hay bị tắc nghẽn, bị nuốt thẻ... gây phiền phức cho người sử dụng. Cơ sở hạ tầng thanh toán phân bố chưa đều, tập trung chủ yếu ở khu vực thành thị, nên phát triển dịch vụ thanh toán, nhất là thanh toán thẻ qua POS ở khu vực nông thôn, miền núi còn gặp nhiều trở ngại.

Tốc độ tăng trưởng thiết bị thanh toán chưa tương xứng với tốc độ tăng của thẻ ngân hàng là bởi chi phí đầu tư và vận hành ATM là khá lớn, gồm chi phí mua máy móc, bảo trì hệ thống, tiếp quỹ, thuê mặt bằng đặt máy... Về chất lượng hệ thống thanh toán, theo thống kê, gần 70% ATM hiện nay đã có 5 năm sử dụng nên nguy cơ hỏng hóc khá cao, hạn chế trong việc đáp ứng nhu cầu giao dịch tăng cao đột biến của người dân, đặc biệt là vào các dịp lễ, tết.

Hệ thống Core Banking mặc dù đã được triển khai rộng rãi nhưng hiện vẫn gặp nhiều khó khăn và chưa được quản lý đồng đều, việc ứng dụng vẫn phụ thuộc nhiều vào vốn và kinh nghiệm của từng ngân hàng. Có nhiều phần mềm được sử dụng tại các ngân hàng với 27% ngân hàng sử dụng hệ thống T24, 19% sử dụng hệ thống I-Flex, 8,1% sử dụng hệ thống TCBS, 8,1% sử dụng hệ thống Symbol System, 8,1% sử dụng hệ thống Smart Bank, Micro Bank với 5,4% và 24,3% sử dụng các hệ thống Core Banking khác như Bank 2000, Huyndai, Siba… Điều này khiến cho khả năng liên kết giữa các ngân hàng trong quá trình cung cấp dịch vụ bị giảm xuống, tăng chi phí và thời gian thực hiện, hạn chế khả năng khai thác công nghệ của các Ngân hàng thương

mại. Thêm nữa, việc kết nối công nghệ giữa các ngân hàng còn gặp nhiều khó khăn. Việc kết nối công nghệ mới chỉ chủ yếu được thực hiện ở các thành phố lớn như Hà Nội, thành phố Hồ Chí Minh… còn ở các chi nhánh, phòng giao dịch địa phương thì vẫn còn nhiều hạn chế. Do đó việc cung cấp dịch vụ ngân hàng điện tử mới chỉ tập trung ở các thành phố lớn đông dân cư chứ hầu như chưa được triển khai tới các vùng nông thôn, vùng hẻo lánh.

Hệ thống ATM tuy phát triển nhanh, nhưng phân bố lại chưa đều. Số lượng máy tập trung chủ yếu ở khu vực thành thị, nơi phát triển dịch vụ thanh toán, trong khi ở khu vực nông thôn, miền núi còn hạn chế. Một phần nguyên nhân cũng do người dân khu vực này chủ yếu có thu nhập thấp, nên họ thích lưu trữ tiền mặt hơn là sử dụng các dịch vụ ngân hàng. Sự phân bố chưa đều còn ở chỗ, có nơi nhu cầu lớn, thì chỉ đặt một máy, có nơi nhu cầu ít hơn, lại đặt 2 hay nhiều máy hơn tại cùng một vị trí (chủ yếu ở thành phố lớn). Điều này đã gây nhiều bất tiện cho người sử dụng, nhất là trong thời kỳ cao điểm, như: thời điểm trả lương, mua sắm Tết…

Nhiều điểm chấp nhận thẻ hiện nay vẫn chưa khuyến khích khách hàng thanh toán bằng thẻ vì còn phải trả một khoản phí cho ngân hàng. Do vậy, có tình trạng đơn vị chấp nhận thẻ thu phụ phí của khách hàng thanh toán bằng thẻ, khiến người sử dụng muốn chuyển sang thanh toán bằng tiền mặt.

Bên cạnh đó, một số ngân hàng chưa tích cực hoàn thành việc chuyển đổi mã tổ chức phát hành thẻ (mã định dạng ngân hàng - BIN) để mở rộng các dịch vụ giá trị gia tăng cho thẻ thanh toán.

Thẻ chip chưa được phổ biến rộng rãi. Từ những năm đầu phát triển thị trường, 100% thẻ ngân hàng đều là thẻ nội địa (thẻ ATM). Đến hơn 10 năm sau, tỷ lệ thẻ nội địa có sự sụt giảm, nhưng vẫn chiếm hơn 91% trong cơ cấu các loại thẻ. Thẻ thanh toán nội địa có tính năng thanh toán bị hạn chế và công nghệ duy nhất là thẻ từ. Trong khi trên thế giới, thẻ chip là công nghệ mới mà nhiều nước trên thế giới đang sử dụng do thẻ chip có nhiều ưu điểm, vượt trội hơn hẳn thẻ từ thì tại Việt Nam thẻ chip còn chưa phổ biến, thị trường cũng chưa có một bộ tiêu chuẩn thẻ chip đồng nhất để áp dụng đồng bộ cho các ngân hàng. Các ngân hàng Việt Nam chậm chuyển đổi sang thẻ chip do loại thẻ này có chi phí làm thẻ cao hơn thẻ từ, đó là chưa kể chi phí giao nhận, kích hoạt thẻ và các khoản khác. Việc ứng dụng công nghệ thẻ chip ở Việt Nam gặp khó khăn lớn chủ yếu là do chi phí đầu tư cho việc chuyển đổi thẻ từ sang thẻ chip và kèm theo là sự đồng bộ của hệ thống chấp nhận thẻ (POS), hệ thống ATM và hệ thống chuyển mạch nội bộ...

Tính bảo mật, đảm bảo an toàn khi thanh toán hàng hóa, dịch vụ qua mạng hiện nay vẫn còn nhiều rủi ro, kể cả khi dùng thẻ quốc tế hay nội địa. Thời gian qua dù các ngân hàng tại Việt Nam đã thực hiện nhiều biện pháp như lắp các thiết bị chống gian lận thẻ, lắp camera giám sát tại điểm chấp nhận thẻ nhưng các vụ ăn cắp thông tin thẻ vẫn diễn ra. Năm 2014 đã có gần 2 triệu cuộc tấn công bằng mã độc nhằm lấy cắp tiền thông qua dịch vụ online banking và Việt Nam đứng thứ 8 thế giới về danh sách người dùng bị ảnh hưởng theo Báo cáo tổng kết của Kaspersky (Kaspersky Security Bulletin 2014). Việt Nam cũng xếp thứ 6 thế giới về số người dùng thiết bị di động bị tấn công bới mã độc và số 4 thế giới về người dùng Internet trên máy tính dễ bị ảnh hưởng bới mã độc. Trước đây Malaysia là quốc gia có tỷ lệ thẻ giả cao nhất thế giới, nhưng nay họ là một trong những quốc gia đầu tiên hoàn thành chuyển đổi sang thẻ chip. Do đó, tội phạm trong lĩnh vực này đã dịch chuyển sang Việt Nam. Vì vậy, điều mà các ngân hàng cần vượt qua là giải quyết tâm lý lo ngại về tính bảo mật của ứng dụng và gia tăng sự tự tin khi giao dịch của khách hàng.

KẾT LUẬN CHƯƠNG 3

Chương 3, luận án trình bày thực trạng dịch vụ thẻ ghi nợ tại các ngân hàng thương mại Việt Nam. Ở chương này, tác giả đã tổng quan tình hình hoạt động của các ngân hàng thương mại Việt Nam về quy mô mạng lưới và tổng tài sản, tình hình cân đối giữa huy động vốn và dư nợ tín dụng, rủi ro trong hoạt động ngân hàng nói chung, khả năng sinh lời của các ngân hàng thương mại, vốn chủ sở hữu,… đây là những cơ sở chung cho hoạt động dịch vụ thẻ của ngân hàng phát triển.

Nội dung chính của chương tập trung phân tích và đánh giá chất lượng dịch vụ thẻ ghi nợ, bao gồm kết quả - phản ảnh chất lượng trên quan điểm lợi ích của khách hàng và của nền kinh tế - và các điều kiện đảm bảo chất lượng về phía Nhà nước và các ngân hàng thương mại Việt Nam.

Thứ nhất, kết quả đạt được - phản ảnh chất lượng trên quan điểm lợi ích của khách hàng và của nền kinh tế được đánh giá qua tỷ lệ thanh toán không dùng tiền mặt tăng và tiện ích của thẻ ghi nợ tăng.

Thứ hai, các điều kiện đảm bảo chất lượng về phía Nhà nước và các ngân hàng thương mại Việt Nam đánh giá qua khuôn khổ pháp lý, cơ sở hạ tầng công nghệ quốc gia và của mỗi ngân hàng ngày càng được đầu tư nhiều và hiện đại (với số lượng ATM, POS gia tăng, thống nhất mạng thanh toán ATM trong cả nước - Banknetvn.).

Các điều kiện đảm bảo chất lượng thẻ ghi nợ được phân tích và đánh giá trên 2 khía cạnh - thành công và hạn chế. Đây chính là các nhân tố tác động tới sự thỏa mãn nhu cầu của khách hàng sẽ được tác giả khảo sát tại chương 4.

Qua đó, chương này đi đến kết luận về những kết quả đạt được cũng như những hạn chế còn tồn tại của thực trạng dịch vụ thẻ tại các ngân hàng thương mại Việt Nam.

Chương 4

CHẤT LƯỢNG DỊCH VỤ THẺ GHI NỢ TẠI CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM THEO QUAN ĐIỂM KHÁCH HÀNG

4.1. Thống kê mô tả

4.1.1. Số lượng phiếu trả lời và tình trạng thu thập thông tin

Khảo sát đã thu về được 228 quan sát, trong đó số quan sát không đủ thông tin theo mỗi câu hỏi tối đa là 28 chiếm khoảng 12% (thấp hơn điều tra thử). Các thông tin thiếu này chủ yếu thuộc về các câu hỏi tổng hợp nhóm (mục cảm nhận). Các câu hỏi chi tiết trong nhóm tỷ lệ thiếu thông tin rất nhỏ (dưới 8%).

Tiến hành khảo sát thử ngẫu nhiên 50 trường hợp, có 42 trường hợp đầy đủ

thông tin, tính được Max(Sj) =1,24.

Chọn I0 = 0,5 (giá trị trung bình luôn chỉ gần 1 giá trị nguyên). Kích thước mẫu chưa loại trừ quan sát thiếu thông tin là n = 164. Điều chỉnh cỡ mẫu theo tỷ lệ quan sát đủ thông tin tính được n*= 218.

Một cơ sở dữ liệu đã được hình thành trên SPSS. Các giá trị tối thiểu được lấp

đầy bởi giá trị trung bình của các biến (thủ tục được thực hiện nhờ SPSS).

Frequency | Percent | Percent | ||

nam | 93 | 40.8 | 40.8 | |

Valid | nữ | 135 | 59.2 | 59.2 |

Total | 228 | 100.0 | 100.0 | |

Cấu trúc dữ liệu theo khách hàng và ngân hàng cung cấp dịch vụ thẻ ghi nợ Bảng 4.1a. Cơ cấu giới tính mẫu khảo sát khách hàng

Do tỷ lệ không chênh lệch nhiều theo giới tính cho phép sử dụng các phân tích riêng trong các chỉ tiêu về chất lượng dịch vụ.

Bảng 4.1b. Cơ cấu tuổi mẫu khảo sát khách hàng

Frequency | Percent | Percent | ||

25 -34 | 56 | 24.6 | 24.6 | |

35 - 44 | 36 | 15.8 | 15.8 | |

Valid | 45 - 54 55 trở lên | 15 9 | 6.6 3.9 | 6.6 3.9 |

Dưới 25 | 112 | 49.1 | 49.1 | |

Total | 228 | 100.0 | 100.0 |