102

* Doanh số tại 10 thị trường chính chưa loại trừ tính trùng nên không tương đương với số liệu toàn cầu do BIS đã điều chỉnh (áp dụng cả bảngiểu số 3.33).

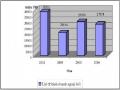

Hoạt động ngoại hối truyền thống và hoạt động ngoại hối phái sinh tập trung chủ yếu ở các thị trường phát triển. Số liệu tại biểu số 2 và số 3bảng số3.2 và bảngsố3.3 cho thấy chỉ riêng trong 10 thị trường đã chiếm khoảng 85 đến trên 90% doanh số toàn cầu và chủ yếu là ở thị trường Anh và Mỹ chiếm tới trên dưới 60% doanh số toàn cầu.

Bảng 3.3: Hoạt động của thị trường ngoại hối phái sinh

2004 | 2007 | |||||||

Thị trường | Tỷ USD | % | Thị trường | Tỷ USD | % | Thị trường | Tỷ USD | % |

1. Anh | 275 | 36 | 1. Anh | 643 | 42.6 | 1. Anh | 1081 | 43 |

2. Mỹ | 135 | 17.7 | 2. Mỹ | 355 | 23.5 | 2. Mỹ | 607 | 24 |

3. Đức | 97 | 12.7 | 3. Pháp | 154 | 10.2 | 3. Pháp | 183 | 7.2 |

4. Pháp | 67 | 8.8 | 4. Đức | 46 | 3 | 4. Đức | 93 | 3.7 |

5.Hà Lan | 25 | 3.3 | 5. Ý | 41 | 2.7 | 5. Nhật Bản | 88 | 3.5 |

6. Ý | 24 | 3.1 | 6. Nhật Bản | 37 | 2.6 | 6. Ai len | 85 | 3.4 |

7. Nhật Bản | 22 | 2.9 | 7. Bỉ | 32 | 2.1 | 7. Thụy Sỹ | 73 | 2.9 |

8. Tây Ban Nha | 21 | 2.7 | 8. Hà Lan | 22 | 1.5 | 8. Singapore | 69 | 2.7 |

9. Thụy Sĩ | 15 | 2 | 9. Úc | 18 | 1.2 | 9. Ý | 32 | 1.3 |

10. Bỉ | 14 | 1.8 | 10.Thụy Sỹ | 18 | 1.2 | 10.Úc | 29 | 1.2 |

Tổng số | 695 | 81 | Tổng số | 1368 | 90.6 | Tổng số | 2340 | 92 |

Có thể bạn quan tâm!

-

Độ Sâu Tài Chính M2/gdp Tại Một Số Quốc Gia Trong Khu Vực

Độ Sâu Tài Chính M2/gdp Tại Một Số Quốc Gia Trong Khu Vực -

Doanh Số Thực Hiện Quyền Chọn Tiền Tệ Trong 2 Năm 2006-2007

Doanh Số Thực Hiện Quyền Chọn Tiền Tệ Trong 2 Năm 2006-2007 -

Một Số Giải Pháp Nhằm Phát Triển Nghiệp Vụ Quyền Chọn Tiền Tệ Tại Các Ngân Hàng Thương Mại Việt Nam

Một Số Giải Pháp Nhằm Phát Triển Nghiệp Vụ Quyền Chọn Tiền Tệ Tại Các Ngân Hàng Thương Mại Việt Nam -

Bài Học Kinh Nghiệm Từ Các Nước Phát Triển Đối Với Việt Nam

Bài Học Kinh Nghiệm Từ Các Nước Phát Triển Đối Với Việt Nam -

Mục Tiêu Phát Triển Nghiệp Vụ Quyền Chọn Tiền Tệ Tại Các Ngân Hàng Thương Mại Việt Nam

Mục Tiêu Phát Triển Nghiệp Vụ Quyền Chọn Tiền Tệ Tại Các Ngân Hàng Thương Mại Việt Nam -

Xây Dựng Cơ Cấu Bộ Máy Của Trung Tâm Giao Dịch Ngoại Tệ

Xây Dựng Cơ Cấu Bộ Máy Của Trung Tâm Giao Dịch Ngoại Tệ

Xem toàn bộ 159 trang tài liệu này.

Nguồn: [5]

Formatted: Right, Indent: First line: 0.39", Right: 0.29", Space Before: 6 pt, After: 6 pt, Tab stops: 0.59", Left

Formatted: Font: 12 pt, Italic

103

Bảng 3.4: Doanh số hoạt động ngoại hối theo cặp tiền tệ

Năm 1995 | Năm 1998 | Năm 2001 | Năm 2004 | Năm 2007 | ||||||

Số tiền | % | Số tiền | % | Số tiền | % | Số tiền | % | Số tiền | % | |

USD/EUR | 354 | 30 | 501 | 28 | 840 | 27 | ||||

USD/DEM | 244 | 22 | 290 | 20 | ||||||

USD/FRF | 51 | 4 | 58 | 4 | ||||||

USD/JPY | 242 | 21 | 256 | 18 | 231 | 20 | 296 | 17 | 397 | 13 |

USD/GBP | 78 | 7 | 117 | 8 | 125 | 11 | 245 | 14 | 361 | 12 |

USD/CAD | 38 | 3 | 50 | 3 | 50 | 4 | 71 | 4 | 115 | 4 |

USD/AUD | 29 | 3 | 42 | 3 | 47 | 4 | 90 | 5 | 175 | 6 |

USD/Khác | 68 | 6 | 164 | 11 | 189 | 16 | 286 | 16 | 573 | 19 |

EUR/JPY | 30 | 3 | 51 | 3 | 70 | 2 | ||||

EUR/GBP | 24 | 2 | 43 | 2 | 64 | 2 | ||||

EUR/Khác | 21 | 2 | 39 | 2 | 112 | 4 | ||||

… | ||||||||||

DEM/JPY | 24 | 2 | 24 | 2 | ||||||

DEM/GBP | 21 | 2 | 31 | 2 | ||||||

DEM/FRF | 34 | 3 | 10 | 1 | ||||||

DEM/Khác | 16 | 1 | 20 | 1 | ||||||

… | ||||||||||

Các cặp khác | 30 | 3 | 38 | 3 | 26 | 2 | 41 | 2 | 122 | 4 |

Tất cả các cặp tiền tệ | 1137 | 100 | 1430 | 100 | 1174 | 100 | 1773 | 100 | 3081 | 100 |

Nguồn [5]

104

Bảng 3.5: Doanh số hoạt động quyền chọn theo cặp tiền tệ

1998 | 2001 | 2004 | 2007 | ||

USD/Tiền khác | 68 | 48 | 92 | 158 | |

EURO | 16 | 31 | 43 | ||

MÁC ĐỨC | 17 | ||||

YÊN NHẬT | 33 | 17 | 27 | 38 | |

BẢNG ANH | 4 | 3 | 9 | 19 | |

KHÁC | 8 | 12 | 26 | 57 | |

….. | |||||

EURO/TIỀN KHÁC | 9 | 20 | 37 | ||

YÊN NHẬT | 6 | 10 | 16 | ||

BẢNG ANH | 2 | 3 | 4 | ||

FRAN THỤY SĨ | 4 | 8 | |||

KHÁC | 1 | 4 | 10 | ||

DEM/TIỀN KHÁC | 16 | ||||

YÊN NHẬT | 5 | ||||

BẢNG ANH | 5 | ||||

KHÁC | 4 | ||||

….. | |||||

TẤT CẢ CÁC CẶP TIỀN TỆ | 87 | 60 | 117 | 212 | |

Nguồn: [5]

Nhìn vào bảng 3.5 trên ta thấy đồng USD vẫn duy trì được vị trí dẫn đầu doanh số từ năm 1998 cho đến năm 2007. Sau USD phải kể đến EUR và hai đồng tiền này chiếm tỷ trọng áp đảo trong thị trường quyền chọn tiền tệ. Trong khi đó

105

theo thống kê của BIS, trung bình một ngày doanh số dự đoán của nghiệp vụ quyền chọn trên thế giới vào khoảng 120 tỷ USD.

3.1.2. Kinh nghiệm của một số nước trong việc phát triển thị trường quyền chọn và bài học đối với Việt Nam

Có thể nói, nghiệp vụ quyền chọn tiền tệ là một nghiệp vụ còn khá mới mẻ đối với Việt Nam, chính vì vậy, việc học tập kinh nghiệm của các nước có thị trường tài chính phát triển như Mỹ, Anh, Nhật là một yêu cầu cần thiết trong việc phát triển thị trường này ở Việt Nam. Chính vì vậy, trong phần sau đây, luận văn sẽ đề cập đến những kinh nghiệm mà các nước Mỹ, Anh, Nhật đã áp dụng trong việc phát triển thị trường quyền chọn tiền tệ và rút ra bài học đối với Việt Nam.

3.1.2.1 Kinh nghiệm của Mỹ

![]() Đạo luật về mua bán hàng hóa (CEA)

Đạo luật về mua bán hàng hóa (CEA)

Năm 1974, Mỹ thành lập Ủy ban mua bán hàng hóa (Community futures trading Commission - CFTC). Ủy ban Ban hành đạo luật về mua bán hàng hóa (Commodity Exchange Act - CEA) để quy định về các nguyên tắc và luật lệ mua bán trao đổi hàng hóa.

Sau đó, sửa đổi lần thứ 1 của CEA mở rộng khái niệm về hàng hóa bao gồm: hàng hóa, vật phẩm, dịch vụ, quyền lợi …..mà việc giao hàng xảy ra trong tương lai nhưng các điều kiện (ví dụ giá cả) lại được xác định tại thời điểm hiện tại. Tuy nhiên, việc xác định tiền tệ thuộc loại nào vẫn còn là vấn đề gây tranh cãi, có ý kiến cho rằng tiền tệ là một loại hàng hóa, nhưng cũng có ý kiến cho rằng tiền tệ là một loại dịch vụ hay quyền lợi. Tuy nhiên các luồng tư tưởng thiên về ý kiến thứ hai hơn.

Với nền tảng là khái niệm về hàng hóa đã được mở rộng, CFTC đã ban hành các quy định giao dịch cụ thể hơn. Đồng tiền giao dịch phải là đồng nội tệ trừ trường hợp giao dịch đó là giao dịch kỳ hạn.

106

![]() Cấm giao dịch quyền chọn và các sửa đổi về kinh doanh tiền tệ (treasury amendment)

Cấm giao dịch quyền chọn và các sửa đổi về kinh doanh tiền tệ (treasury amendment)

Trong những năm đầu, CFTC đưa ra một loạt các quy định về việc đặt lệnh và bán các quyền chọn hàng hóa. Nhưng năm 1978, CFTC đã cấm hầu hết các loại hình quyền chọn hàng hóa do tệ nạn tham nhũng lan tràn. Quốc hội cũng ra lệnh cấm sau đó nhưng tuy nhiên lại trao cho quyền miễn trừ đối với những người mua là “người sản xuất, gia công, sử dụng hoặc vận hành loại hàng hóa đó” (quy định trong đạo luật miễn trừ đối với quyền chọn). Một thời gian sau đó, Quốc hội đã nới lỏng lệnh cấm. Năm 1981, các giao dịch quyền chọn tiền tệ được chuyển sang sàn giao dịch chứng khoán. Trong một phiên tòa xử một vụ kiện của CFTC với một công ty bán quyền chọn ngoại tệ ra công chúng, tòa án đã chấp nhận các giao dịch liên quan đến ngoại tệ (khác với giao dịch bằng ngoại tệ). Thông qua trường hợp này đã mở đường cho việc mở rộng phạm vị giao dịch dù các quy định về giao dịch vẫn chưa chính thức cho phép.

Tuy nhiên ở việc sửa đổi (hay mở rộng) trong Treasury Amendment chủ yếu diễn ra ở các hợp đồng tương lại giữa các ngân hàng và các nhà giao dịch mà không đề cập đến các giao dịch quyền chọn ngoại tệ cũng không gây ảnh hưởng gì vì thị trường quyền chọn tiền tệ chỉ phát triển vào 8 năm sau đó. Thị trường quyền chọn tiền tệ khi đó hoạt động không chính thức như thị trường OTC của chứng khoán.

![]() Điều khoản miễn trừ với các giao dịch quyền chọn:

Điều khoản miễn trừ với các giao dịch quyền chọn:

Điều khoản miễn trừ được áp dụng với những người giao dịch mà : “có lý do để tin rằng người mua là “người sản xuất, gia công, sử dụng hoặc vận hành loại hàng hóa đó”. Sau đó Ủy ban thị trường (Division of Trading and Market ) cũng bổ sung thêm rằng các ngân hàng cũng được quyền thực hiện các giao dịch quyền chọn để phục vụ cho nhu cầu sử dụng trực tiếp cho hoạt động kinh doanh.chứ không phải vì hoạt động đầu cơ.

![]() Luật chứng khoán liên bang:

Luật chứng khoán liên bang:

107

Theo đạo luật năm 1982, SEC (ủy ban chứng khoán) chứ không phải CFTC có quyền đối với các giao dịch FCO trên sàn giao dịch chứng khoán, còn CFTC lại có quyền với các giao dịch FCO trên sàn giao dịch hàng hóa. Tuy nhiên SEC cũng không có thẩm quyền đối với các giao dịch FCO trên thị trường OTC.

Điều này là do trong một số vụ án về các giao dịch quyền chọn trên thị trường OTC chỉ mang tính chất đầu cơ mà không liên quan đến hàng hóa vẫn được tòa án công nhận nên vô hình chung đã tách bỏ quyền quản lý của SEC cũng như CFTC đối với các giao dịch OTC.

![]() Chứng khoán phái sinh:

Chứng khoán phái sinh:

Do thị trường các loại chứng khoán phái sinh chưa phát triển, nên các luật lệ và quy định để hợp pháp hóa hoạt động của nó cũng chưa hoàn thiện, cụ thể. Do đó dẫn đến tình trạng nếu giao dịch này tuân thủ theo quy định kia (chẳng hạn tuân thủ theo quy định của American Stock Exchange) thì lại trái với quy định của CFTC. Một số trường hợp phái sinh liên quan đến giá dầu, kim loại quý hoặc ngoại tệ đã thực hiện hai năm qua, gây tranh cãi hoặc kiện tụng về mặt luật pháp, cũng chưa đi được đến phán quyết cuối cùng.

Nhận thức được sự mâu thuẫn giữa luật pháp và thực tiễn, CFTC đã ban hành một cuốn sách dự thảo luật và xin ý kiến về các dự luật cho các giao dịch phái sinh này.

Dự thảo đó đưa ra định nghĩa về các loại chứng khoán phái sinh như sau:

- Chứng khoán phái sinh là một dạng hợp đồng hàng hóa kỳ hạn hoặc hợp đồng hoặc quyền chọn hàng hóa mà không được định nghĩa tại CEA, ví dụ như tiền thưởng, tiền lương hưu hoặc các hợp đồng lao động mà giá trị của nó phụ thuộc vào các chỉ số kinh tế nào đó.

- Hoặc là những công cụ quyền chọn hàng hóa được định nghĩa trong CFTC nhưng vì bản chất thứ cấp của nó hoặc là sự mở rộng phạm vi trong quá trình thực hiện mà dẫn đến việc vượt ra ngoài quy định của CFTC.

108

- Hoặc là một số những giao dịch thương mại nhất định mà có các yếu tố của hợp đồng kỳ hạn mà theo đó các giao dịch hàng hóa có thể không cần phải được thực hiện thực tế.

- Hoặc cuối cùng là những giao dịch hàng hóa ngoài thị trường tự do không rơi vào ba trường hợp trên nhưng vẫn nằm trong quy định của CFTC và sẽ được xử lý căn cứ vào các tình huống cụ thể.

3.1.2.2 Kinh nghiệm của Anh

Năm 1986, Anh ban hành Đạo luật dịch vụ tài chính (Financial Service Act - FSA) tạo ra khung pháp lý cho các công cụ đầu tư, đạo luật chứng tỏ sự tiến bộ hơn hẳn so với các đạo luật Mỹ cùng thời điểm.

FSA chi phối cả các giao dịch quyền chọn và kỳ hạn thực hiện trên sàn hay ngoài thị trường tự do. Bản phát hành đầu tiên của FSA chủ yếu quy định về các quyền chọn tiền tệ (cũng như hợp đồng tương lai, hay các hoạt động đầu cơ ăn chênh lệch và các giao dịch quyền chọn vàng bạc. Theo FSA, những người tham gia giao dịch phải là những người được cho phép bởi Ủy ban Đầu tư và Chứng khoán (SIB – Securities and Investment Board) hoặc là thành viên của một tổ chức nào đó như Hiệp hội Môi giới (AFBD – Association of Future Broker and Dealer) hoặc Hiệp hội chứng khoán (TSA – The Securities Association) và hoạt động theo các nguyên tắc của Hiệp hội. Cả AFBD và TSA đều công bố tiêu chuẩn khi tham gia giao dịch như: tiêu chuẩn về vốn, độ rủi ro, tiêu chuẩn về nguồn tài chính riêng biệt, và yêu cầu báo cáo hàng ngày.

Chủ trương của FSA, AFBD và TSA đều hướng về bảo vệ các nhà đầu tư và người chơi nhỏ (thị trường bán lẻ) hơn là những người chơi lớn (thị trường bán buôn). Riêng đối với những nhà đầu tư là ngân hàng hay các quỹ tiền gửi thì vẫn thực hiện theo Luật Ngân hàng năm 1987. Phần 43 của FSA khẳng định vai trò của Ngân hàng Trung ương Anh đối với thị trường bán buôn và loại bỏ khỏi danh sách các tổ chức (Listed Institution) bị chi phối bởi đạo luật cũng như các tổ chức giao dịch tiền, vàng, bạc với số lượng lớn.

109

Bản sửa đổi lần thứ năm của FSA đặt nền móng cho các hoạt động của các tổ chức trên cũng như quy định về các giao dịch tiền vàng bạc với số lượng lớn.

Tờ báo “Grey Paper” của Anh cũng như các bài phát biểu của giám đốc Ban quản lý thị trường bán buôn (Whole sale market Division) của Ngân hàng Trung ương Anh quốc đều ngụ ý rằng Ngân hàng sẽ đưa ra các quy định cụ thể về các giao dịch tài chính bao gồm: chứng chỉ tiền gửi, giao dịch quyền chọn trên thị trường tự do, giao dịch kỳ hạn tiền vàng bạc cũng như quyền chọn về lãi suất, thỏa thuận tỷ giá trong tương lai hay các giao dịch mua lại (repos). Tuy nhiên, không như trước đây, Ngân hàng Trung ương sẽ không bắt buộc yêu cầu các giao dịch phải được thực hiện trên các thị trường được thừa nhận. Các tổ chức tham giao dịch chỉ cần thông báo với Ngân hàng Trung ương về giao dịch của họ và đáp ứng đủ các tiêu chuẩn về vốn.

3.1.2.3 Kinh nghiệm của Nhật

Có thể nói thị trường giao dịch tự do quyền chọn tại Nhật phát triển rất mạnh. Các ngân hàng nước ngoài chiếm tới 45% thị trường giao dịch tiền tệ và cũng chiếm một thị phần tương tự như thế tại thị trường quyền chọn.

Thị trường bắt đầu phát triển từ tháng 12 năm 1980 khi bản sửa đổi chính thức của Luật điều chỉnh giao dịch ngoại thương và hối đoái (Foreign Exchange and Foreign Trade Control Law) được ban hành, bản sửa đổi bãi bỏ lệnh cấm người cư trú thực hiện các giao dịch hối đoái. Theo Luật này người cư trú có quyền gửi tiền hoặc vay tiền bằng ngoại tệ. Tuy nhiên vẫn có những hạn chế nhất định như người giao dịch phải căn cứ trên nhu cầu thực (tức là việc sử dụng ngoại tệ phải chứng minh được nguồn gốc xuất xứ), đến năm 1984 thì hạn chế này mới bị loại bỏ.

Hầu hết các giao dịch quyền chọn tiền tệ tại Tokyo đều được hợp pháp hóa tuy nhiên vẫn có nhiều điểm không rõ ràng. Thứ nhất, theo như giải thích của Điều 65 của Luật chứng khoán và ngoại hối (Security and Exchange Law - SEL), các công ty chứng khoán trong nước và nước ngoài không được thực hiện các giao dịch trên thị trường ngoại hối hoặc trên thị trường quyền chọn. Nó phù hợp với Luật về các