cho sự phát triển bền vững của chi nhánh trong hành trình khẳng định uy tín và thương hiệu.

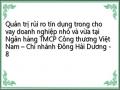

2.1.2. Cơ cấu tổ chức

Cơ cấu tổ chức bộ máy tại Vietinbank – CN Đông Hải Dương được thể hiện trong sơ đồ dưới đây:

Hình 2.1. Mô hình cơ cấu tổ chức tại Vietinbank – CN Đông Hải Dương

(Nguồn: Phòng TC-HC Vietinbank – CN Đông Hải Dương)

2.1.3. Kết quả hoạt động kinh doanh

Vietinbank – CN Đông Hải Dương đã đạt được nhiều kết quả kinh doanh khả quan trong 4 năm gần đây. Cụ thể:

Bảng 2.1: Kết quả hoạt động kinh doanh của Vietinbank – CN Đông Hải Dương giai đoạn 2017 – 2020

Đơn vị: Tỷ đồng

Năm 2017 | Năm 2018 | Năm 2019 | Năm 2020 | |

Tổng tài sản | 7.476 | 8.622 | 10.646 | 12.864 |

Tổng nguồn vốn | 7.476 | 8.622 | 10.646 | 12.864 |

Tổng dư nợ | 7.335 | 8.523 | 10.448 | 12.546 |

Thu dịch vụ | 10,51 | 13,5 | 20,7 | 20 |

Lợi nhuận | 165 | 288 | 281 | 276 |

Số lao động | 176 | 177 | 178 | 162 |

Có thể bạn quan tâm!

-

Những Vấn Đề Cơ Bản Về Cho Vay Doanh Nghiệp Nhỏ Và Vừa Và Quản Trị Rủi Ro Tín Dụng Trong

Những Vấn Đề Cơ Bản Về Cho Vay Doanh Nghiệp Nhỏ Và Vừa Và Quản Trị Rủi Ro Tín Dụng Trong -

Quản Trị Rủi Ro Tín Dụng Trong Cho Vay Doanh Nghiệp Nhỏ Và Vừa

Quản Trị Rủi Ro Tín Dụng Trong Cho Vay Doanh Nghiệp Nhỏ Và Vừa -

Các Yếu Tố Ảnh Hưởng Đến Kết Quả Quản Trị Rủi Ro Tín Dụng Trong Cho Vay Doanh Nghiệp Nhỏ Và Vừa

Các Yếu Tố Ảnh Hưởng Đến Kết Quả Quản Trị Rủi Ro Tín Dụng Trong Cho Vay Doanh Nghiệp Nhỏ Và Vừa -

Cơ Cấu Doanh Số, Dư Nợ Cho Vay Doanh Nghiệp Nhỏ Và Vừa

Cơ Cấu Doanh Số, Dư Nợ Cho Vay Doanh Nghiệp Nhỏ Và Vừa -

Phân Tích Thực Trạng Quản Trị Rủi Ro Tín Dụng Trong Cho Vay Doanh Nghiệp Nhỏ Và Vừa Tại Ngân Hàng Tmcp Công Thương Việt Nam – Chi Nhánh Đông Hải Dương

Phân Tích Thực Trạng Quản Trị Rủi Ro Tín Dụng Trong Cho Vay Doanh Nghiệp Nhỏ Và Vừa Tại Ngân Hàng Tmcp Công Thương Việt Nam – Chi Nhánh Đông Hải Dương -

Quản trị rủi ro tín dụng trong cho vay doanh nghiệp nhỏ và vừa tại Ngân hàng TMCP Công thương Việt Nam – Chi nhánh Đông Hải Dương - 9

Quản trị rủi ro tín dụng trong cho vay doanh nghiệp nhỏ và vừa tại Ngân hàng TMCP Công thương Việt Nam – Chi nhánh Đông Hải Dương - 9

Xem toàn bộ 120 trang tài liệu này.

(Nguồn: Trích Báo cáo KQKD năm 2017, 2018, 2019, 2020 Vietinbank – CN Đông

Hải Dương)

Tổng tài sản của chi nhánh tăng dần qua các năm từ 7.476 tỷ đồng năm 2017 lên 12.864 tỷ đồng năm 2020, chứng tỏ quy mô của chi nhánh đang ngày càng mở rộng. Hoạt động kinh doanh của chi nhánh cũng đem lại kết quả khả quan. Lợi nhuận của chi nhánh tăng mạnh qua các năm. Năm 2017, lợi nhuận của chi nhánh là 165 tỷ đồng thì đến năm 2020, lợi nhuận của chi nhánh đã tăng lênvà đạt 276 tỷ đồng.

2.1.3.1. Huy động vốn

Quy mô huy động vốn của Vietinbank – CN Đông Hải Dương không ngừng tăng lên qua các năm. Chi nhánh không ngừng đa dạng hoá đối tượng khách hàng, đa dạng hoá hình thức huy động, cung cấp các loại hình dịch vụ linh hoạt với mức phí hấp dẫn, đặc biệt khuyến khích phục vụ khách hàng trọn gói từ khâu thanh toán, tài trợ thương mại đến tư vấn miễn phí… cho khách hàng. Tuy nhiên, xét trong tổng thể các NHTM trên địa bàn, kết quả huy động vốn của Vietinbank – CN Đông Hải Dương hiện còn thấp và chưa tương xứng với tiềm năng, quy mô của một NHTM nhà nước lớn (thị phần huy động vốn của Vietinbank – CN Đông Hải Dương chỉ đứng thứ 4 trên địa bàn tỉnh Hải Dương vào năm 2020).

Bảng 2.2. Kết quả huy động vốn của Vietinbank – CN Đông Hải Dương giai đoạn 2017-2020

ĐVT: tỷ đồng

Năm 2017 | Năm 2018 | Năm 2019 | Năm 2020 | |

Tổng nguồn vốn huy động | 3.120 | 3.512 | 3.706 | 4.193 |

Ngắn hạn | 2.104 | 2.234 | 2.469 | 2.896 |

Trung và dài hạn | 1.016 | 1.278 | 1.237 | 1.297 |

(Nguồn: Trích Báo cáo KQKD năm 2017, 2018, 2019, 2020 Vietinbank – CN Đông

Hải Dương)

2.1.3.2. Hoạt động cấp tín dụng

Quy mô hoạt động cấp tín dụng của Vietinbank – CN Đông Hải Dương không ngừng tăng qua các năm. Tính đến hết 31/12/2020, Vietinbank – CN Đông Hải Dương đang là TCTD dẫn đầu về dư nợ cho vay trên địa bàn tỉnh Hải Dương với dư nợ tín dụng đạt 12.546 tỷ đồng, tỷ lệ nợ xấu chỉ chiếm 0,69% trên tổng dư nợ. Sở

dĩ tỷ lệ nợ xấu của Chi nhánh có gia tăng trong năm 2020 là do ảnh hưởng tiêu cực của dịch Covid-19 đến nền kinh tế. Kết quả cấp tín dụng của Chi nhánh được thể hiện trong bảng dưới đây:

Bảng 2.3: Dư nợ cho vay của Vietinbank – CN Đông Hải Dương giai đoạn 2017-2020

(ĐVT: Tỷ đồng)

Năm 2017 | Năm 2018 | Năm 2019 | Năm 2020 | |

Tổng dư nợ | 7.335 | 8.523 | 10.448 | 12.546 |

Trong đó: | ||||

Dư nợ bán buôn | 6.754 | 7.246 | 8.718 | 10.527 |

Dư nợ SME | 295 | 493 | 654 | 896 |

Dư nợ thể nhân | 286 | 784 | 1.076 | 1.123 |

* Nợ xấu | 87 | 63 | 50 | 86 |

- Tỷ lệ nợ xấu/ Tổng dư nợ | 1,18% | 0,74% | 0,48% | 0,69% |

(Nguồn: Trích báo cáo KQHĐKD giai đoạn 2017-2020 của Vietinbank – CN

Đông Hải Dương) Không dừng lại ở những mảng đầu tư truyền thống, thực hiện chủ trương Nhà nước khuyến khích phát triển các thành phần kinh tế ngoài quốc doanh, cũng như thực hiện chiến lược của Vietinbank chuyển dần từ ngân hàng bán buôn sang ngân hàng đa năng, Vietinbank – CN Đông Hải Dương đã không ngừng đa dạng đầu tư vào lĩnh vực dịch vụ du lịch, thương mại, nông, lâm ngư nghiệp chế biến thuỷ, hải sản…Vì vậy, tỷ trọng cho vay các SMEs, các hộ sản xuất kinh doanh cá thể ngày càng tăng với dư nợ cho vay càng lớn. Nếu như trước đây mảng cho vay bán lẻ, cho vay tiêu dùng chỉ chiếm rất nhỏ trong tổng dư nợ khoảng 3-5% thì những năm gần

đây đã tăng dần, hiệnnay chiếm trên 16% tổng dư nợ.

Bên cạnh việc mở rộng cho vay, tăng quy mô dư nợ đáp ứng yêu cầu của sự phát triển, Vietinbank – CN Đông Hải Dương còn rất chú trọng đến việc đảm bảo chất lượng tín dụng. Do vậy, cùng với nguyên tắc cho vay không hạ chuẩn tín dụng, Vietinbank – CN Đông Hải Dương còn không ngừng tăng cường các biện pháp thu hồi nợ xấu, nợ ngoại bảng. Nhờ đó, tỷ lệ nợ xấu tại Chi nhánh đã giảm cả về số tuyệt đối và số tương đối. Tại thời điểm cuối năm 2020, nợ xấu của chi nhánh là 86 tỷ đồng, chỉ chiếm 0,69% trên tổng dư nợ. Điều này cho thấy rủi ro trong hoạt động tín dụng của chi nhánh ở mức rất thấp.

2.2. Thực trạng cho vay doanh nghiệp nhỏ và vừa tại Ngân hàng TMCP Công thương Việt Nam – Chi nhánh Đông Hải Dương

2.2.1. Sản phẩm, khách hàng

2.2.1.1. Sản phẩm cho vay doanh nghiệp nhỏ và vừa

Hiện tại, ngân hàng Vietinbank – CN Đông Hải Dương đã và đang cung cấp sản phẩm đa dạng phù hợp với từng nhu cầu của từng đối tượng khách hàng SMEs.

- Cho vay ngắn hạn thông thường: Là sản phẩm cho vay bổ sung vốn lưu động phục vụ nhu cầu sản xuất, kinh doanh của doanh nghiệp nhỏ và vừa.

Đặc điểm: đối tượng cho vay là các khách hàng SMEs thanh toán các chi phí liên quan đến hoạt động sản xuất kinh doanh phù hợp theo quy định của pháp luật. Với sản phẩm này, ngân hàng cung cấp cho khách hàng 02 phương thức cho vay là cho vay từng lần và cho vay theo hạn mức với thời hạn tối đa là 12 tháng.

- Cho vay trung dài hạn thông thường: Là sản phẩm tài trợ nhu cầu vốn đầu tư trung, dài hạn cho Doanh nghiệp nhỏ và vừa.

Đặc điểm: đối tượng cho vay là các khách hàng SMEs thanh toán chi phí đầu tư tài sản cố định như mua sắm máy móc, thiết bị, phương tiện vận tải, xây dựng nhà xưởng, văn phòng…

- Cho vay đầu tư tài sản cố định gián tiếp: ngân hàng Vietinbank – CN Đông Hải Dương đáp ứng linh hoạt các nhu cầu đầu tư tài sản cố định của doanh nghiệp và tổ chức hành chính sự nghiệp có thu để phục vụ mục đích đầu tư kinh doanh.

Đặc điểm: đối tượng cho vay là các khách hàng SMEs có nhu cầu thanh toán TSCĐ hữu hình có nguyên giá đến mười lăm (15) tỷ đồng, không trực tiếp tạo ra doanh thu (hoặc có tạo ra doanh thu nhưng khó bóc tách, tính toán chính xác được doanh thu đem lại từ việc đầu tư tài sản đó) và được khách hàng đầu tư, mua sắm độc lập với Dự án đầu tư mới/Dự án đầu tư mở rộng.

- Cho vay thấu chi doanh nghiệp: Là sản phẩm cho vay bổ sung vốn lưu động, đáp ứng nhu cầu đột xuất của doanh nghiệp để bù đắp thiếu hụt vốn kinh doanh tạm thời, theo đó, khách hàng được tiêu vượt số tiền (dư có) trên tài khoản tiền gửi thanh toán mở tại Vietinbank.

Đặc điểm: khách hàng SMEs có tài khoản tiền gửi thanh toán VND tại Vietinbank, đáp ứng tiêu chí về tình hình tài chính và uy tín thanh toán.

Ngoài ra, ngân hàng Vietinbank – CN Đông Hải Dương còn cung cấp các gói sản phẩm, chương trình ưu đãi đối với từng đối tượng khách hàng cụ thể, như sau:

- Cấp tín dụng cho doanh nghiệp siêu nhỏ

- Sản phẩm tài trợ doanh nghiệp công nghiệp hỗ trợ

- Sản phẩm tài trợ doanh nghiệp cung ứng

- Sản phẩm tài trợ đại lý và khách hàng SMEs mua xe ô tô

- Sản phẩm cấp tín dụng không có TSBĐ đối với SMEs

2.2.1.2. Khách hàng

Các SMEs có quan hệ tín dụng với chi nhánh hoạt động trong rất nhiều ngành nghề, lĩnh vực kinh doanh. Trong đó, chiếm đông đảo nhất là các doanh nghiệp hoạt động lĩnh vực ngành nghề dịch vụ (76%), tiếp đến là ngành công nghiệp và xây dựng (22,49%), cuối cùng là nông lâm ngư nghiệp (1,46%).

Hình 2.2: Cơ cấu SMEs có quan hệ tín dụng với chi nhánh theo ngành nghề kinh doanh năm 2020

1%

23%

76%

Dịch vụ

Công nghiệp và xây dựng Nông, Lâm, Ngư nghiệp

(Nguồn: Trích báo cáo KQHĐKD giai đoạn 2017-2020 của Vietinbank – CN

Đông Hải Dương)

Do đại đa số các SMEs có quan hệ tín dụng với chi nhánh đang hoạt động trong lĩnh vực dịch vụ và sản xuất công nghiệp nên tập trung chủ yếu ở các trọng điểm kinh tế, nơi có hoạt động giao thương đông đúc của thành phố như các khu công nghiệp, quanh đường quốc lộ. Các SMEs này đã tạo việc làm cho hàng ngàn lao động của thành phố mỗi năm với mức tăng trung bình trên 9%/năm, góp phần giải quyết việc làm cho 25 – 26% lực lượng lao động toàn TX Kinh Môn, góp phần chuyển dịch cơ cấu lao động theo đúng định hướng chuyển dịch cơ cấu kinh tế của tỉnh Hải Dương là tăng tỷ trọng khu vực dịch vụ, giảm dần sự phụ thuộc vào ngành công nghiệp.

Nhìn chung, SMEs có quan hệ tín dụng với chi nhánh đều được đánh giá là năng động và thích ứng nhanh với những thay đổi của thị trường. Tuy nhiên, đặc điểm chung của các doanh nghiệp SMEs trên địa bàn đều hạn chế cả về nguồn vốn và trình độ quản lý điều hành, quy mô sản xuất nhỏ, trình độ quản lý điều hành còn hạn chế, hệ thống báo cáo chưa thực sự minh bạch và đầy đủ, hoạt động sản xuất kinh doanh kém hiệu quả, khó tiếp cận vốn ngân hàng, máy móc thiết bị lạc hậu, khó tiếp cận thông tin. Điều này đem lại rủi ro cho Chi nhánh. Chi nhánh khó có thể thu hồi vốn tín dụng nếu doanh nghiệp kinh doanh không hiệu quả. Việc cấp vốn chủ yếu cho các SMEs trong ngành công nghiệp – xây dựng và thương mại - dịch vụ giúp hạn chế rủi ro cho chi nhánh do các doanh nghiệp này có tỷ lệ rủi ro thấp hơn so với các SMEs trong ngành nông – lâm – thủy sản.

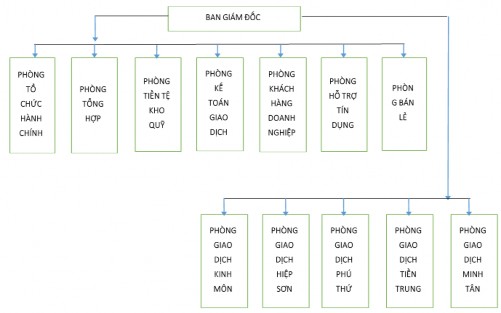

2.2.2. Quy trình cho vay doanh nghiệp nhỏ và vừa

Quy trình cho vay khách hàng SMEs là các bước mô tả công việc của ngân hàng từ khi tiếp nhận hồ sơ vay vốn của một khách hàng cho đến khi quyết định cho vay, giải ngân thu nợ và thanh lý hợp đồng cho vay. Quy trình cho vay khách hàng SMEs tại Vietinbank – CN Đông Hải Dương hiện đang áp dụng chung với quy trình cho vay nói chung, giống với các đối tượng khách hàng doanh nghiệp lớn. Cụ thể như sau:

Phê duyệt cấp

TD

Giám sát kiểm soát

sau giải ngân

Giải ngân

Các thủ tục thực hiện sau

phê duyệt

Thu nợ lãi, phí

Xử lý trường hợp

phát sinh nợ quá hạn

Thanh lý hợp đồng

Tiếp thị khách

hàng

Thẩm định rủi

ro

Hình 2.2. Quy trình cho vay khách hàng SMEs

(Nguồn: Phòng tín dụng Vietinbank – CN Đông Hải Dương)

Bước 1: Tiếp thị khách hàng, lập Báo cáo đề xuất tín dụng và phê duyệt đề xuất tín dụng

- Tiếp thị, nhận hồ sơ: Cán bộ quản lý khách hàng tiếp thị, tiếp nhận nhu cầu của khách hàng, hướng dẫn khách hàng lập Hồ sơ tín dụng gồm: (i) Giấy đề nghị tín dụng; (ii) Hồ sơ pháp lý của khách hàng; (iii) Hồ sơ về tình hình tài chính của khách hàng; (iv) Hồ sơ về dự án, phương án tín dụng; (v) Hồ sơ bảo đảm tiền vay.

- Cán bộ quản lý khách hàng thực hiện đánh giá chung về khách hàng, về tình hình tài chính của khách hàng; lập Báo cáo đề xuất tín dụng;

- Phê duyệt đề xuất tín dụng: căn cứ thẩm quyền được giao, Trưởng Phòng giao dịch/Phó Giám đốc phụ trách Khối quản lý khách hàng phê duyệt đề xuất tín dụng. Trường hợp vượt thẩm quyền của Chi nhánh: trình Hội sở chính (Ban Quản lý rủi ro tín dụng đầu mối) sau khi đã được Giám đốc Chi nhánh phê duyệt đồng ý.

Bước 2: Thẩm định rủi ro

Phòng quản lý rủi ro tiếp nhận Báo cáo đề xuất tín dụng và Hồ sơ tín dụng từ Phòng quản lý khách hàng và Phòng Giao dịch, thẩm định rủi ro và lập Báo cáo thẩm định rủi ro trình cấp có thẩm quyền phê duyệt rủi ro tại Chi nhánh (Phó Giám đốc Quản lý rủi ro, Giám đốc Chi nhánh, Hội đồng tín dụng cơ sở).

Bước 3: Phê duyệt cấp tín dụng

- Trường hợp cấp tín dụng không qua thẩm định rủi ro: Phó Giám đốc Quản lý khách hàng/cấp có thẩm quyền ký phê duyệt đồng ý cấp tín dụng.

Trường hợp khách hàng có nhu cầu tín dụng thuộc thẩm quyền phê duyệt tín dụng của Lãnh đạo Phòng Giao dịch thì Lãnh đạo Phòng Giao dịch ký phê duyệt đồng ý cấp tín dụng trên Báo cáo đề xuất tín dụng.

- Trường hợp cấp tín dụng qua thẩm định rủi ro: đồng thời được Phó Giám đốc Quản lý khách hàng phê duyệt Báo cáo đề xuất tín dụng và Giám đốc/Phó Giám đốc Quản lý rủi ro phê duyệt Báo cáo thẩm định rủi ro.

- Đối với khoản tín dụng thuộc thẩm quyền phê duyệt rủi ro của Hội đồng tín dụng cơ sở: Cán bộ quản lý rủi ro gửi Hồ sơ cho các thành viên Hội đồng tín dụng cơ sở để xem xét, quyết định.

- Trường hợp ý kiến phê duyệt đề xuất tín dụng khác biệt với ý kiến phê duyệt rủi ro thì Phó Giám đốc Quản lý rủi ro phải trao đổi trực tiếp với Phó Giám đốc Quản lý khách hàng để đi đến thống nhất. Trong trường hợp không thống nhất được, Giám đốc Chi nhánh xem xét để đưa ra quyết định cuối cùng.

Bước 4. Các thủ tục thực hiện sau phê duyệt

- Soạn thảo Quyết định cấp tín dụng: Trường hợp cấp tín dụng phải qua thẩm định rủi ro, bộ phận quản lý rủi ro chịu trách nhiệm soạn thảo Quyết định cấp tín dụng. Trường hợp cấp tín dụng không phải qua thẩm định rủi ro, Báo cáo đề xuất tín dụng có ký duyệt đồng ý của cấp có thẩm quyền là Quyết định cấp tín dụng.

- Cán bộ quản lý khách hàng thông báo cho khách hàng, soạn thảo, ký kết Hợp đồng, tăng cường các thủ tục khác (đăng ký giao dịch đảm bảm, công chứng, ...).

Bước 5: Giải ngân

- Bộ phận quản lý khách hàng tiếp nhận hồ sơ giải ngân, kiểm tra mục đích, điều kiện giải ngân, hạn mức tín dụng và lập đề xuất giải ngân (hồ sơ giải ngân).

- Trình duyệt giải ngân: Bộ phận quản trị tín dụng kiểm tra tính đầy đủ, hợp lý của hồ sơ giải ngân, trình cấp có thẩm quyền phê duyệt;

- Thực hiện giải ngân và lưu trữ hồ sơ.

Bước 6: Giám sát và kiểm soát sau giải ngân

- Bộ phận quản lý khách hàng theo dõi quá trình giải ngân; thực hiện phân loại nợ; đánh giá lại tài sản bảo đảm; thực hiện các biện pháp phòng ngừa rủi ro; đôn đốc khách hàng trả nợ; chịu trách nhiệm đề xuất các phương án xử lý và trực tiếp xử lý các khoản nợ xấu.