Kì hạn trái phiếu: Năm 2019, với mục tiêu tái cơ cấu danh mục nợ công theo hướng kéo dài kì hạn vay của ngân sách nhà nước, tăng cường tính bền vững của danh mục nợ, KBNN tập trung phát hành trái phiếu chính phủ kỳ hạn 5 năm trở lên, đặt biệt là trái phiếu có kỳ hạn từ 10 năm trở lên, chiếm 92% tổng khối lượng huy động vốn qua phát hành trái phiếu.

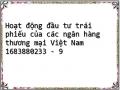

Lãi suất: Những năm gần đây, lãi suất TPCP có xu xuống giảm thấp (xem biểu đồ 4). Năm 2019 lãi suất trúng thầu của cả 3 kỳ hạn trái phiếu (ngắn, trung, dài hạn) đều giảm bình quân 1,2% - 1,5%/năm so với lãi suất trái phiếu trúng thầu năm 2018. Nếu xét theo kỳ hạn chuẩn 10 năm, TPCP Việt Nam cao hơn 376 điểm cơ bản (bps) so với TPCP Đức, cao hơn 348 bps so với Nhật Bản, 346 bps so với Pháp, 306 bps so với Tây Ban Nha, 267 bps so với Anh (100 bps tương ứng với 1%).

Hình 3.4: Kết quả đầu thấu trái phiếu Chính phủ

.

* Trái phiếu doanh nghiệp

Nguồn: Sở Giao dịch chứng khoán Hà Nội – HNX

Hoạt động phát hành TPDN tại Việt Nam thực hiện theo một trong các hình thức: (i) Đấu thầu; (ii) Bảo lãnh; (iii) Đại lý; và (iv) Bán trực tiếp cho nhà đầu tư (bán lẻ). Hiện nay hầu hết các đợt phát hành TPDN được thực hiện thông qua hình thức bảo lãnh và phát hành riêng lẻ (chiếm tỉ lệ gần 99%). Sự ra đời của Nghị định

số 163/2018/NĐ-CP với những quy định gia tăng tính minh bạch về thông tin phát hành và sự tham gia tích cực của các định chế trung gian phân phối đã tạo điều kiện thuận lợi cho sự phát triển của thị trường TPDN. Bên cạnh đó, các chính sách của NHNN nhằm phòng ngừa rủi ro tín dụng cũng khiến các doanh nghiệp chuyển từ kênh huy động tín dụng ngân hàng sang kênh phát hành trái phiếu. Quy mô phát hành TPDN nhìn chung tăng trưởng qua các năm, năm 2018 đạt 224.000 tỷ đồng; năm 2019 đạt 280.141 tỉ đồng, tăng 25% so với năm 2018. Nhờ đó, quy mô thị trường trái phiếu tăng mạnh từ mức 9% GDP lên mức 11,3% GDP vào năm 2019. Trong tổng số 211 doanh nghiệp chào bán trái phiếu ra công chúng năm 2019, có 129 doanh nghiệp chưa niêm yết.

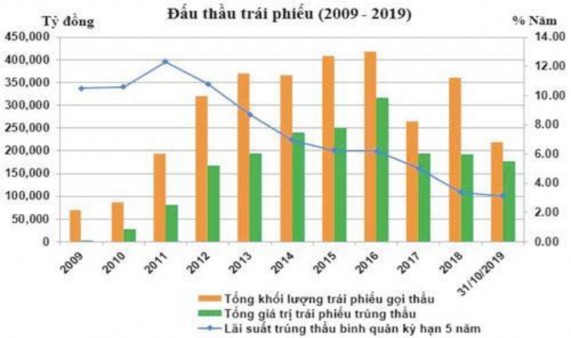

Cơ cấu lĩnh vực kinh doanh của doanh nghiệp phát hành: Năm 2019, NHTM là các tổ chức phát hành trái phiếu nhiều nhất chiếm 41%, tiếp theo là các doanh nghiệp bất động sản chiếm 38%, các công ty năng lượng và khoáng sản, công ty phát triển hạ tầng, công ty chứng khoán và các doanh nghiệp khác chiếm tỉ lệ từ 3%-9%.

Hình 3.5: Cơ cấu phát hành trái phiếu doanh nghiệp theo ngành kinh tế

Nguồn: Sở Giao dịch chứng khoán Hà Nội – HNX

Với các doanh nghiệp phi tài chính, bên cạnh việc phát hành trái phiếu để huy động vốn trung dài hạn đầu tư cho các dự án, một số trường hợp phát hành nhằm cơ cấu lại nợ vay, đảo nợ, thanh toán các khoản nợ vay chuẩn bị đến hạn. Từ

đầu năm 2019, một số doanh nghiệp kinh doanh bất động sản ở Việt Nam đang gặp khó khăn về vốn do NHTM đang thực hiện lộ trình hạn chế tín dụng đối với bất động sản theo chủ trương của NHNN, dẫn đến doanh nghiệp bất động sản, các chủ đầu tư dự án khó tiếp cận nguồn vốn tín dụng ngân hàng. Mặc dù không có số liệu chi tiết về thực tế sử dụng vốn huy động từ phát hành TPDN, nhưng theo nhận định của một số chuyên gia, do doanh nghiệp tiếp tục gặp khó khăn, không có khả năng trả nợ gốc và lãi trái phiếu đến hạn, nên việc doanh nghiệp phát hành trái phiếu để cơ cấu nợ là điều có khả năng xảy ra.

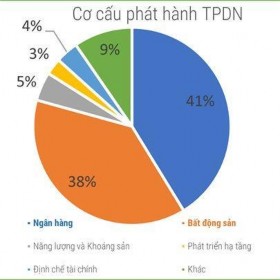

Với các doanh nghiệp thuộc ngành ngân hàng, trong số 11 ngân hàng phát hành trái phiếu kỳ hạn trên 5 năm (năm 2019), BIDV, Vietinbank, Seabank, Lienvietpostbank là những ngân hàng có quy mô phát hành nhiều nhất. Lãi suất các loại trái phiếu kỳ hạn dài dao động ở mức 7,5%-8,5%/năm. BIDV phát hành trái phiếu với tổng giá trị 18.371 tỷ đồng, gồm các kỳ hạn từ 6-15 năm, trong đó 45,7% là trái phiếu kỳ hạn 6 năm có kèm theo cam kết mua lại sau 1 năm. Vietinbank phát hành 5.500 tỷ đồng trái phiếu các kỳ hạn 7-15 năm chủ yếu dưới hình thức phát hành ra công chúng.

Bảng 3.3: Kết quả phát hành trái phiếu năm 2019 của các NHTM Việt Nam

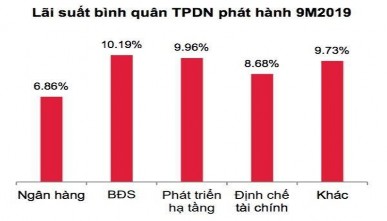

Lãi suất: Nhìn chung, lãi suất TPDN cao hơn lãi suất TPCP và có mức độ cao thấp khác nhau giữa các loại hình doanh nghiệp. Lãi suất TPDN bất động sản và cơ sở hạ tầng cao nhất, lĩnh vực ngân hàng và định chế tài chính có mức lãi suất thấp nhất (xem hình 3.6).

Hình 3.6: Lãi suất trái phiếu doanh nghiệp phát hành năm 2019

Nguồn: Sở Giao dịch chứng khoán Hà Nội – HNX Cơ cấu nhà đầu tư: Các tổ chức mua TPDN phần lớn là công ty chứng khoán, công ty quản lý quỹ, quỹ đầu tư chuyên nghiệp, các NHTM (trực tiếp hoặc

qua công ty con). Đây là nhóm tổ chức có nguồn vốn lớn, có năng lực đánh giá,

định giá trái phiếu và sẵn sàng chấp nhận rủi ro từ việc mua trái phiếu. Các NHTM mua TPDN nhằm đa dạng hóa hoạt động kinh doanh và trong điều kiện khả năng tăng trưởng các hình thức tín dụng khác bị hạn chế. Ngoài ra, việc mua trái phiếu doanh nghiệp, so với cho vay, sẽ giúp NHTM linh hoạt hơn trong tạo nguồn thanh khoản vì ngân hàng có thể bán lại một phần trái phiếu này cho các tổ chức, quỹ đầu tư và khách hàng cá nhân khi cần điều chỉnh các khoản mục tài sản trên bảng cân đối kế toán.

Hình 3.7: Cơ cấu các nhà đầu tư TPDN trên thị trường sơ cấp

Trên thị trường thứ cấp, mặc dù chỉ giao dịch thông qua phương thức thỏa thuận, song thanh khoản thị trường TPDN vẫn tiếp tục tăng trưởng đáng kể nhất là từ khi có sự tham gia của một số công ty niêm yết có quy mô lớn và uy tín như Tập đoàn Vingroup, Công ty Cổ phần Vinhomes, Công ty Massan.

3.1.2. Tổng quan về hệ thống các ngân hàng thương mại Việt Nam

3.1.2.1. Số lượng ngân hàng thương mại

Bảng 3.4: Số lượng NHTM tại Việt Nam giai đoạn 2015-2019 (Số liệu ngày 31/12 hàng năm)

2015 | 2016 | 2017 | 2018 | 2019 | |

NHTM nhà nước | 7 | 4 | 4 | 4 | 4 |

NHTM cổ phần | 28 | 31 | 31 | 31 | 31 |

NH liên doanh | 3 | 2 | 2 | 2 | 2 |

NH 100% vốn nước ngoài | 5 | 8 | 9 | 9 | 9 |

Chi nhánh NH nước ngoài | 50 | 51 | 49 | 49 | 49 |

Có thể bạn quan tâm!

-

Tính Hai Mặt Trong Hoạt Động Đầu Tư Trái Phiếu Của Ngân Hàng Thương Mại

Tính Hai Mặt Trong Hoạt Động Đầu Tư Trái Phiếu Của Ngân Hàng Thương Mại -

Mô Hình Nghiên Cứu Tác Động Của Hoạt Động Đầu Tư Trái Phiếu Đến Kết Quả Kinh Doanh Của Ngân Hàng Thương Mại

Mô Hình Nghiên Cứu Tác Động Của Hoạt Động Đầu Tư Trái Phiếu Đến Kết Quả Kinh Doanh Của Ngân Hàng Thương Mại -

Vài Nét Khái Quát Về Thị Trường Trái Phiếu Việt Nam

Vài Nét Khái Quát Về Thị Trường Trái Phiếu Việt Nam -

Vốn Tự Có Của Các Nhtm Ở Việt Nam Giai Đoạn 2015-2019

Vốn Tự Có Của Các Nhtm Ở Việt Nam Giai Đoạn 2015-2019 -

Thực Trạng Kết Quả Hoạt Động Đầu Tư Trái Phiếu Của Các Ngân Hàng Thương Mại Việt Nam

Thực Trạng Kết Quả Hoạt Động Đầu Tư Trái Phiếu Của Các Ngân Hàng Thương Mại Việt Nam -

Cơ Cấu Đầu Tư Trái Phiếu Chính Phủ Của Các Nhtm Việt Nam Giai Đoạn 2015-2019 (Theo Kì Hạn Của Trái Phiếu)

Cơ Cấu Đầu Tư Trái Phiếu Chính Phủ Của Các Nhtm Việt Nam Giai Đoạn 2015-2019 (Theo Kì Hạn Của Trái Phiếu)

Xem toàn bộ 247 trang tài liệu này.

(Nguồn: Website Ngân hàng Nhà nước) Tính đến ngày 31/12/2019, hệ thống NHTM Việt Nam có 31 NHTMCP, 4 NHTM Nhà nước (gồm Ngân hàng Nông nghiệp và Phát triển Nông thôn và 3 NHTM cổ phần được NHNN mua lại 0 đồng vào năm 2015, đó là: Ngân hàng Xây dựng Việt Nam, Ngân hàng Dầu khí toàn cầu và Ngân hàng Đại dương). Trong 31 ngân hàng thương mại cổ phần (NHTMCP) có 10 ngân hàng niêm yết trên Sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh (NHTMCP Đầu tư và Phát triển Việt Nam, NHTMCP Công Thương Việt Nam, NHTMCP Xuất nhập khẩu Việt Nam, NHTMCP Quân đội, NHTMCP Sài Gòn Thương Tín, NHTMCP Ngoại thương Việt nam, NHTMCP Phát triển Thành phố Hồ Chí Minh, NHTMCP Kỹ thương Việt Nam, NHTMCP Tiên Phong, NHTMCP Việt Nam Thịnh vượng), 3 ngân hàng niêm yết trên Sở Giao dịch Chứng khoán Hà Nội (NHTMCP Á Châu, NHTMCP Quốc Dân, NHTMCP Sài Gòn - Hà Nội) và 3 ngân hàng niêm yết trên thị trường công ty đại chúng chưa niêm yết - Upcom (NHTMCP Bắc Á, NHTMCP Bưu Điện Liên

Việt, NHTMCP quốc tế Việt Nam).

3.1.2.2. Tình hình tài sản của các ngân hàng thương mại

Bảng 3.5 cho thấy tổng giá trị tài sản của toàn hệ thống ngân hàng và giá trị tài sản bình quân của một ngân hàng ở Việt Nam liên tục tăng, từ 151.412,43 tỉ đồng năm 2015 lên 243.967,13 tỉ đồng năm 2019 (số liệu chi tiết của từng ngân hàng xem phụ lục III). Căn cứ vào quy mô tài sản có thể chia hệ thống ngân hàng Việt Nam thành ba nhóm: (i) Nhóm 1: gồm các ngân hàng có quy mô tài sản năm 2019 trên 1.000.000 tỉ đồng. Đây là những ngân hàng có quy mô giá trị tài sản lớn nhất trong hệ thống của các ngân hàng ở Việt Nam hiện nay, gồm: Nông nghiệp, Đầu tư, Công Thương, Ngoại thương, gấp 5-6 lần mức trung bình của một ngân hàng; (ii) Nhóm 2: gồm các ngân hàng có quy mô tài sản năm 2019 từ trên 300.000 tỉ đến trên 500.000 tỉ đồng (không có ngân hàng nào có quy mô tài sản từ 600.000 tỉ đến 1.000.000 tỉ đồng); (iii) Nhóm 3: gồm các ngân hàng có quy mô tài sản năm 2019 từ dưới 300.000 tỉ đồng, trong đó có 7 ngân hàng có quy mô tài sản dưới

100.000 tỉ đồng.

Bảng 3.5: Tình hình tài sản của các NHTM ở Việt Nam giai đoạn 2015-2019

Đơn vị tính: tỉ đồng

Tên ngân hàng | 12/2015 | 12/2016 | 12/2017 | 12/2018 | 12/2019 | |

Nhóm ngân hàng có giá trị tài sản năm 2019 lớn (trên 1.000.000 tỉ đồng) | ||||||

1 | Công Thương | 795.192,9 | 963.492,5 | 1.109.853,0 | 1.176.601,9 | 1.252.393,3 |

2 | Đầu tư | 858.605,3 | 1.012.105,4 | 1.188.632,9 | 1.295.698,7 | 1.471.101,3 |

3 | Ngoại thương | 678.407,0 | 793.160,0 | 1.040.648,0 | 1.078.413,4 | 1.226.105,2 |

4 | Nông nghiệp | 928.679,0 | 1.055.375,4 | 1.200.798,6 | 1.299.519,3 | 1.464.630,2 |

Nhóm ngân hàng có giá trị tài sản năm 2019 từ trên 300.000 tỉ đến trên 500.000 tỉ đồng | ||||||

1 | Sài Gòn | 312.843,5 | 362.714,8 | 445.507,6 | 510.751,7 | 569.702,2 |

2 | Sài Gòn Thương tín | 292.815,8 | 332.537,1 | 366.863,3 | 404.304,4 | 451.871,7 |

3 | Quân Đội | 221.462,2 | 252.276,6 | 309.059,6 | 355.025,1 | 401.258,0 |

Á Châu | 202.840,9 | 234.675,6 | 285.269,0 | 330.614,5 | 385.153,7 | |

5 | Sài Gòn Hà Nội | 205.704,2 | 234.988,8 | 277.630,9 | 318.274,4 | 364.672,4 |

Nhóm ngân hàng có giá trị tài sản năm 2019 dưới 300.000 tỉ đồng | ||||||

1 | Đông Á | 75.511,3 | 76.574,9 | 71.782,4 | 64.008,7 | 61.405,9 |

2 | Sài Gòn CT | 18.514,5 | 19.819,6 | 22.102,5 | 21.151,2 | 23.601,0 |

3 | Bản Việt | 29.742,1 | 33.102,1 | 40.607,9 | 47.309,4 | 52.173,8 |

4 | Quốc Dân | 48.693,8 | 69.576,4 | 72.471,9 | 72.914,1 | 81.067,0 |

5 | Kiên Long | 25.499,9 | 30.571,3 | 37.601,7 | 42.775,8 | 51.788,6 |

6 | Việt Á | 42.126,2 | 61.810,7 | 64.764,6 | 71.709,4 | 76.907,5 |

7 | Bảo Việt | 30.893,5 | 34.499,1 | 49.121,6 | 56.150,1 | 60.192,9 |

8 | Đại chúng | 98.675,8 | 115.651,2 | 126.666,9 | 141.236,2 | 164.593,4 |

Tổng giá trị tài sản | 6.510.734,5 | 7.597.559,1 | 8.988.185,7 | 9.896.447,9 | 11.222.488,1 | |

Trung bình 1 ngân hàng | 151.412,43 | 176.687,42 | 199.737,46 | 215.140,17 | 243.967,13 | |

Nguồn: Tổng hợp từ Báo cáo của NHNN, của các công ty kiểm toán qua các năm

3.1.2.3. Thực trạng nguồn vốn của các ngân hàng thương mại

* Vốn điều lệ

Bảng 3.6 cho thấy vốn điều lệ của toàn hệ thống ngân hàng và số vốn điều lệ bình quân của một ngân hàng ở Việt Nam tăng nhẹ qua các năm, trong đó 4 ngân hàng giữ vị trí nhóm 1 về tài sản (gồm: Đầu tư, Công Thương, Ngoại thương, Nông nghiệp) và Kĩ thương có vốn điều lệ gấp khoảng 3 lần mức trung bình của một ngân hàng. Một số ngân hàng có mức vốn điều lệ tăng nhanh trong hai năm gần đây như Kĩ Thương, Việt Nam Thịnh Vượng... (số liệu chi tiết của từng ngân hàng xem phụ lục I).

Bảng 3.6: Vốn điều lệ của các NHTM ở Việt Nam giai đoạn 2015-2019

Đơn vị tính: tỉ đồng

Tên ngân hàng | 12/2015 | 12/2016 | 12/2017 | 12/2018 | 12/2019 | |

Nhóm ngân hàng có vốn điều lệ năm 2019 trên 30.000 tỉ đồng | ||||||

1 | Công Thương | 37.234,0 | 37.234,0 | 37.234,0 | 37.234,0 | 37.234,0 |

2 | Đầu tư | 34.187,2 | 34.187,2 | 34.187,2 | 34.187,2 | 40.220,2 |

3 | Ngoại thương | 26.650,2 | 35.977,7 | 35.977,7 | 35.977,7 | 37.088,8 |

4 | Nông nghiệp | 29.003,6 | 29.126,4 | 30.354,5 | 30.347,0 | 30.591,5 |

5 | Kĩ Thương | 8.878,1 | 8.878,1 | 11.655,3 | 34.965,9 | 35.001,4 |

Nhóm ngân hàng có vốn điều lệ năm 2019 từ trên 15.000 tỉ đến dưới 30.000 tỉ đồng | ||||||

1 | VN Thịnh vượng | 8.056,5 | 9.181,0 | 15.706,2 | 25.299,7 | 25.299,7 |

2 | Quân Đội | 16.000,0 | 17.127,4 | 18.155,1 | 21.604,5 | 23.727,3 |

3 | Sài Gòn Thương tín | 18.852,2 | 18.852,2 | 18.852,2 | 18.852,2 | 18.852,2 |

4 | Á Châu | 9.377,0 | 9.377,0 | 10.273,2 | 12.885,9 | 16.627,4 |

5 | Sài Gòn | 14.294,8 | 14.294,8 | 14.294,8 | 15.231,7 | 15.231,7 |

Các ngân hàng còn lại có vốn điều lệ từ 3.000 tỉ đến dưới 15.000 tỉ đồng | ||||||

Tổng vốn điều lệ | 360.826,9 | 378.838,7 | 400.257,7 | 457.603,1 | 486.493,0 | |

Trung bình 1 ngân hàng | 8.391,3 | 8.810,2 | 8.894,6 | 9.947,9 | 10.575,9 | |

Nguồn: Tổng hợp từ Báo cáo của NHNN, của các công ty kiểm toán qua các năm

* Vốn tự có

Bảng 3.7 cho thấy vốn tự có của toàn hệ thống ngân hàng và số vốn tự có bình quân của một ngân hàng ở Việt Nam tăng nhẹ qua các năm, riêng ngân hàng