cả của chứng khoán A với các nhà tạo lập thị trường để có thể đạt được mức giá tối ưu. Giao dịch sẽ được thực hiện khi nhà kinh doanh tìm được nhà tạo lập thị trường bán số chứng khoán A với mức giá thấp nhất. Thông thường các nhà tạo lập thị trường là những nhà môi giới đã được đăng ký. Tuy nhiên, không phải tất cả các nhà môi giới đã đăng ký đều là những nhà tạo lập thị trường. Để có thể trở thành một nhà tạo lập thị trường thì người môi giới phải thực sự quan tâm đến việc tạo dựng thị trường cho một loại chứng khoán. Vai trò của các nhà tạo lập thị trường được thể hiện thông qua các hoạt động sau:

- Duy trì tính linh hoạt của thị trường đối với một loại chứng khoán khi chứng khoán đó được phát hành ra thị trường.

- Tăng khả năng thực hiện giao dịch một loại chứng khoán có thể sinh lời do sự cạnh tranh về giá cả đặt ra giữa các nhà tạo lập thị trường khác nhau đối với cùng loại chứng khoán đó.

- Thu hút sự quan tâm của các nhà đầu tư tới một loại chứng khoán không niêm yết trên thị trường.

- Tăng tính linh hoạt của thị trường đối với một loại chứng khoán khi tăng số lượng các nhà tạo lập thị trường.

Có thể nói các nhà tạo lập thị trường trái phiếu đóng vai trò: người môi giới và tự doanh trái phiếu. Họ thu lợi nhuận từ các hoạt động này. Thứ nhất, với tư cách là người môi giới trái phiếu, các nhà tạo lập thị trường có thể thu lợi từ phí môi giới. Thứ hai, với tư cách là người kinh doanh trái phiếu, họ thu tiền nhờ hưởng chênh lệch giá. Giá trái phiếu phụ thuộc vào lãi suất, giá tăng khi lãi suất giảm và ngược lại. Tuy nhiên, hoạt động tạo lập thị trường trái phiếu hàm chứa rủi ro cao hơn hoạt động môi giới chứng khoán. Đóng vai trò là người tạo lập thị trường, các yêu cầu đặt ra rất cao và đòi hỏi chi phí lớn: (i) nắm giữ một lượng lớn trái phiếu và tiền mặt, (ii) cơ sở hạ tầng công nghệ cao, (iii) đội ngũ nhân viên có trình độ kĩ thuật cao và tác phong chuyên nghiệp. Hơn nữa, khi giá trái phiếu giảm, hay xảy ra rủi ro không trả được nợ

thì những nhà tạo lập thị trường cũng sẽ bị thua lỗ. Các thông tin mà những nhà tạo lập thị trường thu được là các dữ liệu thô, do đó họ có thể có lợi thế, nhưng họ cũng có thể bị thua lỗ khi xuất hiện các thông tin nội bộ. Người tạo lập thị trường phải mua khi giá tăng và bán khi giá giảm. Khả năng thua lỗ trên thị trường này sẽ rất lớn khi giá trái phiếu bị ảnh hưởng nặng nề bởi tâm lý của nhà đầu tư. Ở những thị trường tài chính kém hiệu quả, tâm lý của nhà đầu tư chính là yếu tố mang tính định hướng ảnh hưởng tới các quyết định mua hay bán trái phiếu. Các nhà tạo lập thị trường chính là những người giúp cân bằng áp lực cung - cầu khi xuất hiện thông tin thất thiệt. Các thành viên của thị trường trái phiếu bao gồm các ngân hàng thương mại, các công ty chứng khoán, bảo hiểm, các quĩ đầu tư, các công ty tài chính và các tổ chức tài chính trung gian khác. Tuy nhiên, các nhà tạo lập thị trường có tiềm lực nhất vẫn là NHTM và các công ty chứng khoán. Các công ty chứng khoán là những nhà kinh doanh chuyên nghiệp trên thị trường chứng khoán. Họ có lợi thế trong việc môi giới và mua bán chứng khoán, do đó có thể tạo dựng các mối quan hệ mật thiết với các nhà đầu tư là các tổ chức hoặc cá nhân, từ đó nâng cao tính thanh khoản của trái phiếu đầu tư. Với sự bùng nổ của thị trường chứng khoán vào năm 2006 và đầu năm 2007, tất cả các công ty chứng khoán bị hấp dẫn bởi các khoản hoa hồng và lợi nhuận từ việc kinh doanh cổ phiếu, họ dường như không còn hứng thú với việc mua bán và kinh doanh trái phiếu. Khi TTTP tách bạch với thị trường cổ phiếu, họ hy vọng sẽ đa dạng hoá được danh mục đầu tư chứng khoán, từ đó đóng góp vào sự phát triển của các nhà tạo lập thị trường. Nhưng hiện nay chúng ta chưa thiết lập được hệ thống các nhà tạo lập thị trường. Tính cho đến thời điểm này ở Việt Nam mới chỉ có Vietcombank (VCB) và IncomBank (ICB) hoạt động như những công ty môi giới và bảo lãnh trái phiếu chuyên nghiệp. Hai ngân hàng thương mại thuộc sở hữu nhà nước khác là VBARD và BIDV, một số ngân hàng cổ phần và ngân hàng nước ngoài như CitiBank, HSBC, Deutsch Bank, Standard

Có thể bạn quan tâm!

-

Khối Lượng Trái Phiếu Doanh Nghiệp Của Việt Nam Phát Hành Từ 2005 Đến 2008

Khối Lượng Trái Phiếu Doanh Nghiệp Của Việt Nam Phát Hành Từ 2005 Đến 2008 -

So Sánh Giá Trị Trái Phiếu Niêm Yết Và Giao Dịch Tại Ttgdck Hà Nội

So Sánh Giá Trị Trái Phiếu Niêm Yết Và Giao Dịch Tại Ttgdck Hà Nội -

Quy Mô Của Thị Trường Còn Nhỏ, Tính Thanh Khoản Thấp

Quy Mô Của Thị Trường Còn Nhỏ, Tính Thanh Khoản Thấp -

Một Số Đề Xuất Phát Triển Thị Trường Trái Phiếu Việt Nam

Một Số Đề Xuất Phát Triển Thị Trường Trái Phiếu Việt Nam -

Một Số Đề Xuất Nhằm Phát Triển Thị Trường Trái Phiếu Việt Nam.

Một Số Đề Xuất Nhằm Phát Triển Thị Trường Trái Phiếu Việt Nam. -

Hoạt động của thị trường trái phiếu Việt Nam và giải pháp phát triển - 13

Hoạt động của thị trường trái phiếu Việt Nam và giải pháp phát triển - 13

Xem toàn bộ 120 trang tài liệu này.

Chartered Banks cũng đang ở bước đầu thực hiện hoạt động này (Nguồn: www.vdf.org.vn/Doc/2008/VDFConf_WIPTuVie.pdf). Hơn nữa, việc thiếu các công cụ phái sinh trên thị trường trái phiếu như hoán đổi, quyền lựa chọn, hợp đồng kỳ hạn, hợp đồng tương lai khiến cho Việt Nam chưa có các nhà tạo lập thị trường theo đúng nghĩa.

2.4.3. Thiếu tổ chức xếp hạng tín nhiệm chuyên biệt

Một trong những lý do khiến các nhà đầu tư chưa dám đầu tư mạnh mẽ vào thị trường Việt Nam như chúng ta mong đợi, cũng là vì thiếu một công ty định mức tín nhiệm trên thị trường vốn. Hiện tại các công ty ĐMTN chưa phát triển nên các nhà đầu tư đầu tư chủ yếu dựa trên cảm tính, phân tích của bản thân hay những luồng thông tin mà họ có được. Khi quy mô thị trường ngày càng mở rộng, một cá nhân không thể phân tích tổng hợp được khối lượng thông tin khổng lồ thì thị trường xuất hiện yếu tố cần để phát triển hệ thống định giá tín nhiệm trái phiếu. Dựa trên các kết quả công ty ĐMTN mang lại, các nhà đầu tư mới có công cụ để thẩm định, lựa chọn danh mục đầu tư, dự báo tình hình phát triển doanh nghiệp và đưa ra quyết định đầu tư. Thông qua bảng xếp hạng tín dụng, nhà đầu tư sẽ hiểu rõ hơn về sức mạnh tài chính của các công ty, dễ dàng đánh giá các tổ chức tài chính có quan hệ kinh doanh hoặc quan tâm tới việc mua cổ phiếu trên thị trường chứng khoán của các công ty này. Các nhà đầu tư luôn muốn biết về những rủi ro khi mua một trái phiếu trước khi họ đi đến quyết định mua nó. Là một nhà đầu tư trái phiếu, hoàn toàn hợp lý khi bạn muốn biết chắc chắn rằng bạn có được khoản lợi tức hoàn trả đúng thời hạn và nhận về khoản đầu tư gốc khi trái phiếu đáo hạn. Một cá nhân thì hầu như không thể tự mình thực hiện các nghiên cứu cần thiết về thị trường trái phiếu, nhưng dịch vụ đánh giá có thể thực hiện việc đó. Các công ty phát hành trái phiếu hiếm khi công khai hoá các đánh giá của họ. Vì vậy, nhà đầu tư cần tìm kiếm thông tin từ chính các dịch vụ đánh giá, từ báo chí tài chính, người môi giới hoặc từ nhà tư vấn tài chính.

Một mối nguy hiểm mà những người sở hữu trái phiếu thường phải đối mặt và họ lại không thể biết trước đó là khi một công ty cung cấp dịch vụ đánh giá có thể đánh giá thấp xếp hạng của một công ty hay chính quyền trong suốt thời hạn của một trái phiếu. Điều này sẽ xảy ra nếu tình hình tài chính của công ty phát hành trái phiếu bị xấu đi, hoặc nếu công ty đánh giá nhận thấy một quyết định kinh doanh nào đó có thể tạo ra một hậu quả xấu. Nếu xuất hiện những đánh giá thấp như vậy, các nhà đầu tư lập tức sẽ đòi hỏi phải có một lợi suất cao hơn cho các trái phiếu hiện đang có trên thị trường. Có nghĩa là trái phiếu đó sẽ bị rớt giá trên thị trường thứ cấp. Cũng có nghĩa là nếu công ty phát hành muốn lưu hành một trái phiếu mới, trái phiếu đó phải được chào bán với lãi suất coupon cao hơn thị trường để thu hút người mua. Nói tóm lại, tổ chức định mức tín nhiệm có chức năng làm xoá tan khoảng tối thông tin giữa người đi vay và cho vay. Nói như một chuyên gia của ngân hàng thế giới (WB) thì chìa khoá cho sự phát triển thị trường trái phiếu là việc thành lập các tổ chức định mức tín nhiệm. Khi các tổ chức xếp hạng tín dụng có tên tuổi ra đời, đánh giá doanh nghiệp theo tiêu chuẩn quốc tế sẽ tạo lập được lòng tin cho các nhà đầu tư. Đó là yếu tố không thể thiếu trong việc phát triển thị trường vốn. Ở các nước có thị trường tài chính phát triển như Mỹ, Anh, Australia, việc thuê tổ chức định mức tín nhiệm cung cấp dịch vụ được các doanh nghiệp thực hiện định kỳ như việc thuê kiểm toán báo cáo tài chính hàng năm, việc cung cấp hệ số định mức tín nhiệm cùng với các đợt phát hành được coi như một yêu cầu không thể thiếu. Các nước trong khu vực (trừ Lào, Campuchia) đều đã thiết lập công ty ĐMTN trên dưới 15 năm. Khối ASEAN cũng đã thành lập Diễn đàn các doanh nghiệp ĐMTN như một tổ chức doanh nghiệp ngành nghề của các nước Đông Nam Á. Hiệp hội các ĐMTN của châu Á đã được thiết lập với sự trợ giúp của Ngân hàng Phát triển châu Á (ADB) (Nguồn: vietbao.vn/Kinh-te/Thuc-te-dinh-muc-tin-nhiem- doanh-nghiep-o-Viet-Nam/55157039/88/).

Ở Việt Nam, khái niệm định mức tín nhiệm còn rất mới mẻ. Hiện cả nước mới chỉ có một số đơn vị hoạt động trong lĩnh vực có liên quan tới định mức tín nhiệm như: Công ty Cổ phần tín nhiệm và xếp hạng doanh nghiệp, Trung tâm Thông tin tín dụng (CIC- thuộc Ngân hàng Nhà nước) và Trung tâm Đánh giá tín nhiệm doanh nghiệp (CRVC-thuộc Công ty Phần mềm và truyền thông Vietnamnet). Nhưng thực tế, các đơn vị này vẫn chưa phải là tổ chức đánh giá định mức tín nhiệm theo đúng nghĩa, bởi lẽ hoạt động chính vẫn chỉ là cung cấp thông tin có liên quan tới các doanh nghiệp mà chưa thực hiện nghiệp vụ đánh giá định mức tín nhiệm theo chuẩn mực quốc tế. Các công ty kiểm toán mặc dù đã rất nỗ lực trong việc đa dạng hoá các dịch vụ cung cấp, song với nguồn lực còn khan hiếm như hiện nay, thị trường mục tiêu của các công ty này vẫn chỉ là cung cấp các dịch vụ kiểm toán các công ty niêm yết hay tư vấn cổ phần hoá, định giá doanh nghiệp. Những thông tin này rất quan trọng đối với các ngân hàng và các nhà đầu tư, tuy nhiên chúng chỉ có ý nghĩa tại thời điểm xếp hạng. Nếu việc xếp hạng tín dụng doanh nghiệp được thực hiện định kỳ, ít nhất là hàng tháng hoặc hàng quý, chắc chắn chúng sẽ trở nên hữu ích hơn cho người sử dụng. Hiện nay, CIC mới chỉ cung cấp dịch vụ xếp hạng tín dụng theo yêu cầu, chưa phổ biến ra công chúng do chi phí khá cao. Ở Việt Nam, hiện nay thực chất chưa có một công ty đánh giá tín nhiệm nào được gọi là chuyên nghiệp, khuôn khổ pháp lý cho hoạt động của các công này cũng chưa được thiết lập. Trong điều kiện còn thiếu khuôn khổ pháp lý và thị trường vốn còn non trẻ, còn rất nhiều khó khăn cho việc phát triển hệ thống định mức tín nhiệm chuyên nghiệp (Nguồn: www.vdf.org.vn/Doc/2008/VDFConf_WIPTuVie.pdf).

Thực tế hiện nay, hầu hết các doanh nghiệp phát hành trái phiếu đều là các công ty lớn nhất trong ngành. Các điều kiện về tài chính của họ tốt hơn nhiều so với mặt bằng chung của toàn ngành. Bên cạnh đó, một số doanh nghiệp được chính phủ bảo đảm, do vậy rủi ro không có khả năng chi trả của

họ là rất thấp. Mặt khác, thị trường Việt Nam được coi là khá dễ tính khi sẵn sàng tiếp nhận các đợt phát hành trái phiếu lớn của các doanh nghiệp mà không cần phải đánh giá ĐMTN. Vì thế, hầu như các doanh nghiệp ở Việt Nam vẫn chưa quan tâm đúng mức đến việc ĐMTN cho doanh nghiệp mình. Ngân hàng Đầu tư và Phát triển Việt Nam (BIDV) là doanh nghiệp đầu tiên được xếp hạng tín nhiệm bởi một tổ chức xếp hạng tín nhiệm quốc tế và có uy tín như Moody’s và đây cũng là tổ chức xếp hạng cho Chính phủ Việt Nam.

Tuy nhiên, để phát triển thị trường trong đó tất các loại hình doanh nghiệp đều có thể phát hành trái phiếu, cần thiết phải thành lập một chuẩn mực về xếp hạng tín dụng hay xếp hạng trái phiếu doanh nghiệp. Đặc biệt, trong xu thế toàn cầu hoá, khi một doanh nghiệp được niêm yết trên thị trường chứng khoán nước ngoài, trái phiếu của doanh nghiệp đó phải được xếp hạng theo tiêu chuẩn quốc tế.

2.4.4. Nhận thức của các doanh nghiệp, nhà đầu tư về trái phiếu còn hạn chế

Các doanh nghiệp Việt Nam vẫn chưa nhận thức hết ưu điểm và tầm quan trọng của phương thức huy động vốn thông qua phát hành trái phiếu. Hiện nay, một số các doanh nghiệp nhà nước còn được hưởng ưu đãi trong việc vay vốn ngân hàng nên không muốn phát hành trái phiếu. Ngoài ra, các tổ chức chuyên nghiệp hoạt động trong lĩnh vực chứng khoán chưa thật sự phát triển, doanh nghiệp phát hành chưa hưởng được dịch vụ từ những tổ chức này cung cấp, chưa có niềm tin về hiệu quả phát hành trái phiếu, tâm lý e ngại phát hành trái phiếu của doanh nghiệp dẫn đến kết quả nguồn cung trên thị trường sơ cấp bị hạn chế và giao dịch trên thị trường thứ cấp tẻ nhạt. Trong giai đoạn 2006-2007 khi thị trường chứng khoán phát triển nóng, các công ty cổ phần cảm thấy dường như thật dễ dàng khi huy động vốn bằng việc phát hành cổ phiếu và được lợi từ việc có thêm thặng dư vốn cổ phần. Một lý do nữa là trong thời gian qua, việc huy động vốn bằng cách phát hành cổ phiếu trở nên

dễ dàng hơn so với việc vay tiền ngân hàng hay phát hành trái phiếu. Thậm chí ngay cả đối với các công ty chưa ra đời, mới chỉ là đề án thành lập trên giấy cũng có thể dễ dàng bán hết số cổ phiếu phát hành chỉ trong thời gian ngắn. Các nhà đầu tư phổ thông dễ bị hấp dẫn bởi những cổ phiếu được bán gấp 2 hoặc 3 lần mệnh giá. Rõ ràng, việc phát hành cổ phiếu tràn lan như vậy tiềm ẩn rủi ro rất lớn cho các nhà đầu tư.

Sau khi phát hành, cổ đông khó có thể kiểm soát được công ty có sử dụng vốn vào mục đích gì, có đúng như bản kế hoạch huy động vốn cam kết hay không. Có công ty đã phát hành cổ phiếu sau đó đem tiền gửi ngân hàng, lãi ngân hàng thừa đủ để trả cổ tức, công ty không cần phải kinh doanh gì cả. Điều này nghe có vẻ phi lý nhưng đó là sự thật. Bởi vì số thặng dư vốn (tổng vốn thu được nhờ bán cổ phiếu ở mức giá cao hơn nhiều so với mệnh giá), lãi tiền gửi (tính theo số tiền này) cao hơn nhiều so với cổ tức phải trả cho các cổ đông (tính theo mệnh giá). Việc này không thể xảy ra ở các thị trường tài chính hoạt động hiệu quả, nhưng lại xảy ra ở Việt Nam. Giá cổ phiếu bị đẩy lên quá cao so với giá trị hiện tại (PV), khiến các nhà đầu tư phải đối mặt với cả rủi ro kinh doanh và rủi ro về tài chính trong tương lai gần khi doanh nghiệp kinh doanh thất bại.

Mặt khác, chi phí vốn khi huy động vốn bằng cách phát hành cổ phiếu thấp hơn nhiều so với phát hành trái phiếu hay vay ngân hàng. Thậm chí kể cả khi phí vốn vay được khấu trừ trước khi tính thuế thu nhập thì số thặng dư vốn vẫn làm giảm chi phí vay vốn sau thuế, chính điều này đã khuyến khích các doanh nghiệp phát hành cổ phiếu chứ không phải trái phiếu. Do vậy, các doanh nghiệp tỏ ra thờ ơ với việc huy động vốn bằng phát hành trái phiếu, chỉ khi nào giá trị cổ phiếu được định giá một cách chính xác, doanh nghiệp mới phải lựa chọn giữa việc phát hành cổ phiếu hay trái phiếu trong cơ cấu vốn của mình nhằm tối đa hoá giá trị doanh nghiệp, vì khi đó, lãi suất cổ phiếu và trái phiếu mới phản ánh chính xác rủi ro của các chứng khoán này. Tuy nhiên,

khi việc phát hành cổ phiếu ồ ạt, cung vượt cầu, thị trường bắt đầu bão hoà và sụt giảm như hiện nay, nhà đầu tư không còn chen chân trong các đợt phát hành, đấu giá để cố mua cổ phiếu bằng mọi giá, chỉ số Vn-Index giảm mạnh thì đã đến lúc doanh nghiệp cần phải xem xét việc huy động vốn thông qua các kênh khác trong đó có trái phiếu.

Đến cuối năm 2007 số tài khoản đăng ký giao dịch chứng khoán lên đến hơn 330.000 tài khoản, tăng đến hơn 330% so với năm 2006 với 100.000 tài khoản đăng ký giao dịch. Tuy nhiên, số tài khoản đăng ký giao dịch chứng khoán ở Việt Nam chiếm chưa đến 0,4% so với dân số cả nước, con số này thấp rất xa so với nhiều nước trong khu vực, ở châu Á và trên thế giới (Nguồn: saleoff.com.vn/News/Details.aspx?cpi=38&ci=38&t=614). Điều này cũng cho thấy hiện nay số người quan tâm và tham gia thị trường chứng khoán còn khá hạn chế. Tuy vậy, không phải tất cả những người tham gia thị trường chứng khoán ở Việt Nam có thể phân tích báo cáo tài chính, phân tích kỹ thuật một cách thấu đáo để đưa ra quyết định đầu tư của mình. Đội ngũ tham gia thị trường tại Việt Nam được đánh giá là còn non trẻ, đầu tư theo bầy đàn nên rất dễ bị các nhà đầu tư ngoại thao túng dẫn dắt thị trường.

2.4.5. Tính cạnh tranh của trái phiếu còn thấp

Các hình thức gửi tiết kiệm, đầu tư kỳ phiếu ở các NHTM với tính thuận tiện hơn nên được ưa chuộng hơn đầu tư vào trái phiếu, cùng với tính thanh khoản kém hơn nên trái phiếu chưa thu hút được tiền nhàn rỗi của các tổ chức kinh tế và cá nhân, đặc biệt là tiềm năng về vốn trong dân cư hiện nay là rất lớn.

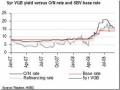

Cơ chế lãi suất là nguyên nhân làm cho trái phiếu có tính cạnh tranh thấp. Cơ chế lãi suất trái phiếu quá cứng nhắc không theo kịp với xu hướng biến động của lãi suất thị trường. Lãi suất tín phiếu đôi lúc còn cao hơn lãi suất trái phiếu, có thời điểm lãi suất thực sau lạm phát âm, đã làm cho trái phiếu mất đi tính hấp dẫn đối với nhà đầu tư. Điều này cũng có thể dẫn tới tình trạng khối