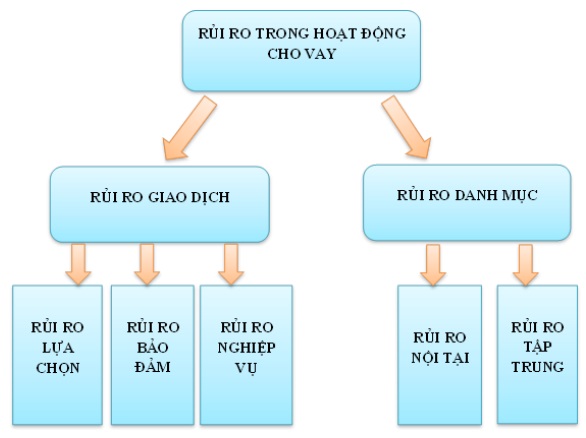

Hoạt động cho vay là hoạt động cơ bản của hầu hết các ngân hàng nên rủi ro tập trung trên danh mục cho vay cũng là loại rủi ro cơ bản nhất trong phạm vi một ngân hàng” Theo định nghĩa của Ủy ban Basel “rủi ro tập trung là bất kỳ rủi ro đơn lẻ hoặc nhóm rủi ro nào có khả năng tạo ra tổn thất đủ lớn liên quan đến mức vốn của ngân hàng, tài sản có của ngân hàng hoặc tổng tổn thất của ngân hàng.

Hình 2.1: Cơ cấu các loại rủi ro trong hoạt động cho vay của NHTM

Nguồn: Tham khảo từ sách Quản trị Ngân hàng

2.4 Tác động của danh mục cho vay đến lợi nhuận của ngân hàng

- Lý thuyết ngân hàng truyền thống cho rằng các ngân hàng cần đa dạng danh mục đầu tư cho vay của họ, thông qua việc mở rộng những sản phẩm cho vay của họ đến những lĩnh vực mới, lúc này xác suất vỡ nợ của ngân hàng sẽ được giảm đi.

[Diamond, 1984]. Diamond cho thấy rằng sự đa dạng hóa cho phép giảm thiểu rủi ro ngân hàng, rủi ro gánh chịu bởi người gửi tiền và chi phí giám sát ngân hàng. Ý tưởng là do thông tin bất cân xứng, đa dạng hóa làm giảm chi phí trung gian tài chính. Hơn nữa, các ngân hàng ít đa dạng sẽ dễ bị tổn thương khi suy thoái kinh tế bởi vì họ chỉ được tiếp cận với vài lĩnh vực. Nhiều cuộc khủng hoảng ngân hàng trong 25 năm qua xảy ra, trong số những lý do khác, danh mục cho vay tập trung của ngân hàng hỗ trợ quan điểm cho rằng rủi ro là rất cao khi sử dụng chiến lược này [BIS,1991]. Quan điểm này cũng được chứng minh thực nghiệm bởi các ngân hàng Argentinean về cuộc khủng hoảng tài chính Argentina năm 2001 và 2002 [Bebczuck và Galindo, 2008] và của các ngân hàng Austrian trong những năm qua 1997-2003 [Rossi et al., 2009].

- Mặt khác, lý thuyết tài chính doanh nghiệp hỗ trợ ý tưởng rằng các công ty nên tập trung hoạt động của mình trên một lĩnh vực cụ thể hoặc nhóm ngành để có lợi ích của chuyên môn hóa khi kinh doanh trong các lĩnh vực này (Jensen, 1986, Denis etal., 1997, Meyer and yeager, 2001, Stomper, 2004, Acharya et al., 2004).

Một lập luận phản đối cho rằng đa dạng hóa danh mục cho vay có thể dẫn đến tăng sự cạnh tranh với các ngân hàng khác, làm cho chiến lược này kém hấp dẫn. Đặc biệt, Winton (1999) bảo vệ quan điểm cho rằng đa dạng hóa chỉ làm giảm sự thất bại của ngân hàng trong trường hợp rủi ro vỡ nợ mặc định. Khi các rủi ro thấp, ngân hàng có thể hưởng lợi nhiều hơn từ việc chuyên môn hóa hơn từ đa dạng hóa vì khả năng thất bại thấp. Ngược lại, khi xác suất không trả được nợ cao, đa dạng hóa thậm chí có thể làm trầm trọng thêm tình hình vì các ngân hàng sẽ được tiếp cận với nhiều lĩnh vực và sự suy thoái của một lĩnh vực cũng có thể đủ để dẫn ngân hàng này đến phá sản. Theo nghiên cứu của Acharya (2004) về tác động của danh mục cho vay đến các ngân hàng tại Ý đã nhận xét rằng đa dạng hóa làm suy giảm lợi nhuận và có nguy cơ làm tăng rủi ro. Việc đa dạng hóa có ảnh hưởng tích cực đến các ngân hàng có rủi ro vừa phải nhưng làm giảm lợi nhuận của các ngân hàng đặc trưng có rủi ro cao. Acharya đã kết luận rằng “Đa dạng hóa không đảm bảo làm tăng lợi nhuận và sự an toàn của ngân hàng”.

Đồng quan điểm với Acharya, một nghiên cứu của Elyasiani và Deng (2004) về tác động của đa dạng hóa của các công ty dịch vụ tài chính tại Hoa Kỳ cũng kết luận đa dạng hóa dẫn tới sự suy giảm lợi nhuận cũng như giảm thu nhập, vấn đề đa dạng hóa là một câu hỏi điển hình của sự cân bằng giữa rủi ro và lợi nhuận.

Có thể bạn quan tâm!

-

Nghiên cứu tác động của danh mục cho vay đến lợi nhuận của các ngân hàng thương mại cổ phần Việt Nam - 1

Nghiên cứu tác động của danh mục cho vay đến lợi nhuận của các ngân hàng thương mại cổ phần Việt Nam - 1 -

Nghiên cứu tác động của danh mục cho vay đến lợi nhuận của các ngân hàng thương mại cổ phần Việt Nam - 2

Nghiên cứu tác động của danh mục cho vay đến lợi nhuận của các ngân hàng thương mại cổ phần Việt Nam - 2 -

Cơ Sở Lý Luận Về Lợi Nhuận Của Ngân Hàng Thương Mại

Cơ Sở Lý Luận Về Lợi Nhuận Của Ngân Hàng Thương Mại -

Thống Kê Một Số Chỉ Tiêu Cơ Bản ( Đến 31/12/2014, Tốc Độ Tăng Trưởng So Với Thời Điểm Cuối Năm Trước Liền Kề)

Thống Kê Một Số Chỉ Tiêu Cơ Bản ( Đến 31/12/2014, Tốc Độ Tăng Trưởng So Với Thời Điểm Cuối Năm Trước Liền Kề) -

Tác Động Của Danh Mục Cho Vay Đến Rủi Ro Của Ngân Hàng Tmcp

Tác Động Của Danh Mục Cho Vay Đến Rủi Ro Của Ngân Hàng Tmcp -

Tỷ Trọng Dư Nợ Cho Vay Của Một Ngành So Với Vốn Chủ Sở Hữu

Tỷ Trọng Dư Nợ Cho Vay Của Một Ngành So Với Vốn Chủ Sở Hữu

Xem toàn bộ 170 trang tài liệu này.

Bên cạnh đó, Benjamin M. Tabak, Dimas M.Fazio and Daniel O.Cajueiro (2010) cũng đưa ra kết luận danh mục cho vay tập trung dường như cải thiện hiệu suất của các ngân hàng Brazil trong lợi nhuận và rủi ro vỡ nợ. Chỉ số đo lường mức độ tập trung có tác động tích cực đến lợi nhuận và tiêu cực đến rủi ro. Lý do là tập trung dư nợ cho vay tăng hiệu quả giám sát khi các ngân hàng chuyên môn hóa trong các lĩnh vực mà họ cho vay. Đa dạng hóa làm giảm hiệu quả này vì nó gây khó khăn hơn cho các ngân hàng trong việc theo dõi khách hàng tín dụng của họ, đồng thời các ngân hàng cũng có thể đối mặt với việc cạnh trên với các ngân hàng khác.

Vì vậy, kết luận chung là mối quan hệ giữa danh mục cho vay của ngân hàng và lợi nhuận là mối quan hệ phi tuyến tính trong rủi ro ngân hàng (Đảo ngược hình chữ U). Để được chính xác, đa dạng hóa các ngành vay giúp lợi nhuận của ngân hàng cao nhất khi các khoản vay có tiếp xúc vừa phải với suy thoái ngành (rủi ro giảm giá); khi các khoản vay có rủi ro đi xuống thấp, đa dạng hóa có lợi ích rất ít, khi các khoản vay có rủi ro giảm giá đủ cao, đa dạng hóa thực sự có thể làm giảm lợi nhuận của mình.

2.5 Tác động của danh mục cho vay đến rủi ro

Trong lý thuyết về danh mục hiện đại, sự đa dạng hóa được xem là chìa khóa quan trọng để giảm thiểu rủi ro tập trung. Đa dạng hóa phải thỏa mãn hai điều kiện cơ bản:

Thứ nhất danh mục bao gồm một số lượng lớn những khoản vay có giá trị tương đối nhỏ, sao cho biến cố rủi ro nếu xảy ra thì tổn thất mà một khoản vay mang lại không tác động quá lớn đến giá trị danh mục.

Thứ hai những khoản vay trên danh mục phải có tính độc lập, ít phụ thuộc với nhau, tức là khả năng vỡ nợ của một khoản vay trên danh mục không ảnh hưởng tới khả năng vỡ nợ của các khoản vay còn lại.

Có thể thấy rằng, hạn chế rủi ro giao dịch là công việc bắt buộc của tất cả các ngân hàng trong quá trình cho vay, nhằm giảm thiểu hiện tượng không thu hồi được gốc và lãi của từng khoản cho vay. Tuy nhiên đứng ở góc độ toàn danh mục cho vay, rủi ro danh mục không chỉ phụ thuộc vào rủi ro cá biệt của từng khoản vay với tư cách tồn tại độc lập mà còn phụ thuộc vào sự tương quan giữa các khoản cho vay trên danh mục. Độ tương quan giữa các khoản vay trên danh mục càng cao, thì mức độ rủi ro của sự tập trung càng lớn, khả năng tổn thất xảy ra có thể đem lại hậu quả hết sức nặng nề cho ngân hàng. Do vậy trong hoạt động cho vay, bên cạnh rủi ro giao dịch các ngân hàng thương mại đồng thời phải quan tâm đến rủi ro danh mục cho vay.

Vào những năm đầu thập niên 90 tại nhiều quốc gia trên thế giới, xuất hiện nhiều bài nghiên cứu, các cuộc hội thảo khoa học về tác động của chiến lược tập trung hoặc đa dạng hóa trên danh mục cho vay đối với hiệu quả kinh doanh của ngân hàng thương mại. Đã có nhiều cuộc khảo sát trên bình diện rộng diễn ra tại các quốc gia như Úc, Đức, Mỹ … liên quan đến vấn đề này.

Tại Úc cũng có tình trạng tương tự như tại Đức: xuất hiện những cuộc tranh luận khoa học kéo theo sự tham gia của nhiều nhà nghiên cứu cũng như các nhà quản trị ngân hàng. Trong số các nghiên cứu đó, nổi bật là của nhóm tác giả Stefania P.S.

Rossi, Markus S. Schwaiger, Gerhard Winkler năm 2009. Nhóm này đã sử dụng các mô hình toán để kiểm chứng các giả thuyết liên quan đến mức độ ảnh hưởng của đa dạng hóa trên danh mục cho vay của ngân hàng đối với rủi ro, hiệu quả hoạt động và mức độ vốn hóa tại các ngân hàng thương mại Úc. Đối tượng khảo sát là 96 ngân hàng thương mại lớn nhất nước Úc (xét theo quy mô tài sản) trong vòng 7 năm từ 1997 - 2003. Kết luận công bố sau nghiên cứu cho thấy những lợi ích rõ rệt của việc đa dạng hóa danh mục cho vay đối với hiệu quả hoạt động của ngân hàng. Cụ thể đa dạng hóa (nhất là đa dạng về ngành nghề cho vay) sẽ làm giảm dự phòng nợ xấu trong tương lai, đồng thời ngân hàng có thể hoạt động với mức vốn thấp hơn, từ đó giảm chi phí, tiết kiệm nguồn lực, gia tăng hiệu quả lợi nhuận cho ngân hàng. Theo nghiên cứu này, các ngân hàng Úc nhất trí rằng quản trị danh mục yếu kém là nguyên nhân chính làm giảm chất lượng danh mục cho vay. Từ đó các ngân hàng cho rằng cần phải áp dụng biện pháp đa dạng hoá trong quản trị danh mục, đặc biệt việc tăng cường giám sát theo ủy ban Basel (thông qua các tiêu chuẩn an toàn cũng như quy trình giám sát) là điều kiện hết sức cần thiết để quản trị thành công danh mục cho vay tại các ngân hàng.

2.6 Mô hình tác động của danh mục cho vay đến lợi nhuận

Nhiều bài nghiên cứu, các cuộc hội thảo khoa học đã sử dụng mô hình hồi quy để phân tích tác động của chiến lược tập trung hoặc đa dạng hóa trên danh mục cho vay đối với hiệu quả kinh doanh của ngân hàng thương mại. Điển hình là hai bài nghiên cứu dưới đây về tác động của danh mục cho vay đến lợi nhuận của các ngân hàng tại Ý và Brazil 2.6.1 Mô hình hồi quy của Acharya et al. (2004)

Acharya et al. (2004) “Should Banks Be Diversified? Evidence fromIndividual Bank Loan Portfolios” phân tích những tác động của đa dạng hóa danh mục cho vay đến rủi ro và lợi nhuận. Họ phân tích 105 ngân hàng Ý trong giai đoạn từ năm 1993 đến năm 1999 dựa trên 23 ngành nghề là: (1) Nông nghiệp, Lâm nghiệp, và các thủy sản, (2) các sản phẩm năng lượng, (3) Sắt và phi sắt Chất liệu và quặng, (4) Quặng và các sản phẩm dựa trên khoáng sản không kim loại, (5) Hóa chất, (6) Sản phẩm kim loại, ngoài máy móc, phương tiện vận chuyển, (7) Nông nghiệp và máy móc công nghiệp, (8) Văn phòng, EDP Máy móc, và những người khác, (9) vật liệu điện, (10) Giao thông vận tải, (11) Thực phẩm sản phẩm, đồ uống, và thuốc lá dựa trên sản phẩm, (12) Dệt may, da, giày, và các sản phẩm may mặc, (13) giấy, xuất bản, và các sản phẩm in ấn, (14) Cao su và các sản phẩm nhựa, (15) sản phẩm công nghiệp khác, ( 16) Xây dựng (17) Dịch vụ thương mại và tương tự, (18) Khách sạn và các công ty công, (19) Dịch vụ vận chuyển nội bộ, (20) Đường biển và hàng không, (21) Dịch vụ vận tải liên quan, (22) Dịch vụ truyền thông, và (23) Kinh doanh dịch vụ liên quan khác.

Bài nghiên cứu này, Acharya sử dụng chỉ số Hirschman-Herfindahl Index (HHI), để tính toán mức độ đa dạng hóa của ngành công nghiệp. Các HHI công nghiệp (I-HHI) là tổng các bình phương của tỷ trọng theo phân loại cho các ngành kinh doanh.

Tác động của việc đa dạng hóa đến lợi nhuận và rủi ro được phân tích bằng cách sử dụng mô hình hồi quy. Trong đó, Return= αi0 + α1 ∗ I–HHIit−1 + α2 ∗ A–HHIit−1 + ∑1999 X s=1995 κsTIMEs + it. (1) Return đại diện bởi chỉ số ROA (return on asset) và SR ( Stock return) - IHHI:

- A-HHI:

- Times:

2.6.2 Mô hình hồi quy của Benjamin M. Tabak, Dimas M.Fazio and Daniel O.Cajueiro (2010)

Bài nghiên cứu “The effects of loan Porfolio Concentration on Brazilian bank’s return and risk” của Benjamin M. Tabak, Dimas M.Fazio and Daniel O.Cajueiro (2010) sử dụng một bảng điều khiển dữ liệu tần số cao không cân bằng của 96 ngân hàng thương mại trong thời gian 74 tháng kể từ tháng một năm 2003 đến tháng hai năm 2009, tổng hợp của 5175 quan sát. Các dữ liệu của mỗi ngân hàng được cung cấp bởi Ngân hàng Trung ương Brazil.

Bài nghiên cứu phân tích tác động của danh mục cho vay đến lợi nhuận bằng cách phân tích hồi quy. Trong phân tích hồi quy, với lợi nhuận ngân hàng là biến phụ thuộc, bài nghiên cứu sử dụng phương pháp bình phương tổi thiểu tổng quát khả thi (Feasible Generalized Least Squares, FGLS). Những ưu điểm của mô hình này là cho phép hiện tượng phương sai thay đổi và hệ số tự tương quan bậc nhất (first order autocorrelation). Điều này là do phương sai thay đổi giữa các nhóm và phương sai không đổi trong nhóm, đây chính xác là một trong các giả định của mô hình FGLS. Kiểm tra giả thuyết này bằng cách sử dụng kiểm định Wald được sửa đổi với giả thuyết không (H0) là không có hiện tượng phương sai thay đổi. Nếu giả thuyết bị bác bỏ, chúng ta có thể kết luận rằng mô hình FGLS có kết quả tốt.

Câu hỏi cơ bản nhất liên quan đến chủ đề này là liệu rằng mức độ tập trung danh mục cho vay có làm tăng lợi nhuận hay không. Nó có thể được trả lời bằng cách dùng phương pháp đo lường mức độ tập trung để hồi quy lợi nhuận,như trong phương trình hồi quysau:

Returnbt= βb0+ β1.CMbt-1 +µ Vbt-1 + t+ bt (2)

Trong đó:

- Returnbtlà lợi nhuận của NH b tại thời điểm t và được đo bằng tỷ số lợi nhuận trên trên tài sản (ROAbt) hoặc tỷ số lợi nhuận trên vốn chủ sở hữu (ROEbt).

- Vbt-1 bao gồm một vectorcủa các biếnkiểm soát (control variables), chẳng hạn như kích thướccủa NH (Bank’s size, SIZEbt) (dùng giá trị logarit tự nhiên), tỷ lệ vốn chủ sở hữu (Euity ratio, EQbt), và biến giả hình thức sở hữu NH (BankOwnership dummies).

- CMbt-1, một cách riêng biệt, là một trong những biện pháp đo lường mức độ tập trung đã được giải thích trước đó của NH b tại thời điểm t; - tlà biến giả thời gian.Biến giả thời gian được thể hiện các điều kiện kinh tế vĩ mô của Brazil trong từng thời kỳ phân tích.

- bt là giá trị còn lại.

Nếu 1>0, lợi nhuận ngân hàng cao hơn nếu danh mục cho vay tập trung và chuyên môn hóa. Nếu không, 1<0 có nghĩa là lợi nhuận ngân hàng cao hơn nếu danh mục cho vay đa dạng giữa các ngành.Tuy nhiên, cần lưu ý rằng trong trường hợp này không kiểm soát rủi ro trong hồi quy.

Ngoài ra, bài nghiên cứu cũng quan tâm kiểm tra xem kiểm soát quyền sở hữu có ảnh hưởng đến kết quả về mối quan hệ giữa mức độ tập trung danh mục cho vay và lợi nhuận. Do đó, bài nghiên cứu đã ước tính phương trình thể hiện ảnh hưởng của mức độ tập trung của danh mục cho vay và lợi nhuận từ một mô hình bao gồm các tương tác của các biện pháp đo lường mức độ tập trungvới hai biến giả, như trong phương trình sau:

Returnbt= βb0+ β1.CMbt-1 j. CMbt-1 Owner. Dummyj+µ Vbt-1 + t+ bt (3) Trong đó j thể hiện loại hình sở hữu ngân hàng: ngân hàng thuộc sở hữu nhà nước, ngân hàng tư nhân hoặc ngân hàng nước ngoài.

Các bài nghiên cứu trên thế giới về tác động danh mục cho vay đến lợi nhuận của ngân hàng đều sử dụng mô hình hồi quy để phân tích. Trong số 3 mô hình hồi quy đã đề cập như trên (mô hình (1), (2), (3)), thì mô hình hồi quy số (3) đề cập đến loại hình sở hữu của ngân hàng. Đây là mô hình phân tích đầy đủ nhất tác động của danh mục cho vay đến các loại hình sở hữu ngân hàng. Tuy nhiên, tại Việt Nam việc thu thập dữ liệu khó khăn nên tác giả lựa chọn mô hình hồi quy loại bỏ biến sở hữu ngân hàng.

KẾT LUẬN CHƯƠNG 2

Với ý nghĩa hình thành khung lý thuyết cho toàn bộ luận văn, chương 2 đã tập hợp những lý luận căn bản nhất về danh mục cho vay và tác động của danh mục cho vay đến lợi nhuận của ngân hàng thương mại. Những nội dung đã được giải quyết trong chương 2 gồm có:

- Thứ nhất: Làm rõ khái niệm danh mục cho vay và phân loại các loại hình danh mục cho vay bao gồm danh mục cho vay tập trung và danh mục cho vay đa dạng hóa. Đồng thời làm rõ các chỉ số đo lường mức độ tập trung của một danh mục cho vay.

- Thứ hai: Đưa ra cơ sở lý luận tác động của danh mục cho vay đến lợi nhuận và rủi ro. Bên cạnh đó, luận văn cũng trình bày các nghiên cứu trên thế giới liên quan đến việc tác động của danh mục cho vay đến lợi nhuận của các ngân hàng.

CHƯƠNG 3: THỰC TRẠNG DANH MỤC CHO VAY TẠI CÁC NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN VIỆT NAM

3.1 Tổng quan tình hình hoạt động của hệ thống ngân hàng Việt Nam

3.1.1 Sự phát triển mạnh mẽ trên phương diện gia tăng số lượng ngân hàng và quy mô tài sản của hệ thống ngân hàng

Hệ thống ngân hàng 2 cấp với sự đa dạng về sở hữu (nhà nước, tập thể, liên doanh, 100% vốn nước ngoài, cổ phần), loại hình (ngân hàng thương mại (NHTM), ngân hàng phát triển, ngân hàng chính sách, chi nhánh ngân hàng nước ngoài, ngân hàng 100% vốn nước ngoài, công ty tài chính, công ty cho thuê tài chính, quỹ tín dụng nhân dân (QTDND), tổ chức tài chính vi mô) và quy mô (lớn, vừa và nhỏ/vi mô).

Trong xu thế hội nhập quốc tế, cùng với sự phát triển của hệ thống các tổ chức tín dụng nói chung, ngành ngân hàng đã có những thay đổi lớn về số lượng đơn vị hoạt động cũng như quy mô tài sản. Tính đến cuối năm 2014, hệ thống ngân hàng Việt Nam có 5 ngân hàng thương mại sở hữu Nhà nước (bao gồm các ngân hàng thương mại do nhà nước nắm quyền sở hữu toàn bộ hoặc nắm cổ phần chi phối), 1 ngân hàng phát triển, 1 ngân hàng chính sách, 37 ngân hàng TMCP do các tổ chức cá nhân ngoài nhà nước sở hữu, 50 chi nhánh ngân hàng nước ngoài, 5 ngân hàng 100% vốn nước ngoài, 5 ngân hàng liên doanh, 18 công ty tài chính, 12 công ty cho thuê tài chính, 1 QTDND Trung ương, hơn 1000 QTDND cơ sở và 1 tổ chức tài chính vi mô. Sự tồn tại của nhiều loại hình TCTD với quy mô khác nhau đã tạo điều kiện đáp ứng nhu cầu đa dạng dịch vụ ngân hàng. Không chỉ tăng nhanh về số lượng ngân hàng, mạng lưới chi nhánh và phòng giao dịch của hệ thống cũng được mở rộng, trong đó ngân hàng Nông nghiệp và phát triển nông thôn với mạng lưới lớn nhất gồm 2,300 chi nhánh và phòng giao dịch phủ khắp các địa bàn trên toàn quốc.