trong kinh doanh, từ đó ảnh hưởng đến sự phát triển bền vững của hệ thống ngân hàng Việt Nam.

2.2.2.2 Hệ số đòn bẩy tài chính:

Hệ số đòn bẩy tài chính phản ánh mối quan hệ giữa tổng nợ phải trả và vốn chủ sở hữu, nhờ đó ta có thể đánh giá được mức độ lệ thuộc vào các khoản nợ phải trả của các ngân hàng thương mại.

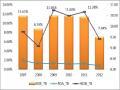

Đồ thị 2.7: Hệ số đòn bẩy tài chính của các ngân hàng thương mại cổ phần giai đoạn 2007 – 2012 (ĐVT: lần)

Nguồn: Tổng hợp từ báo cáo thường niên của các ngân hàng thương mại

Hệ số đòn bẩy của các ngân hàng thương mại Việt Nam đạt cao nhất trong giai đoạn 2009

– 2011 với tỷ lệ lần lượt là 9.9 lần, 9.6 lần và 9.7 lần. Nguyên nhân, giai đoạn này hầu hết các kênh đầu tư đều gặp khó khăn như bất động sản đóng băng, chứng khoán giảm điểm, thị trường vàng biến động bất thường làm cho người dân có xu hướng gửi tiết kiệm nhiều hơn. Tuy nhiên, đến năm 2012, tỷ lệ giảm xuống ở mức khá thấp chỉ còn lại 8.7 lần. Điều này cho thấy khả năng đảm bảo về vốn của các ngân hàng thương mại vẫn còn ở mức cao, chưa phụ thuộc quá nhiều vào các khoản nợ. Nói cách khác, khả năng đảm bảo an toàn vốn của các ngân hàng thương mại Việt Nam khá cao chủ yếu là do tăng vốn điều lệ trong thời gian qua.

Tóm lại, mặc dù được đánh giá là giai đoạn khó khăn trong hoạt động của các ngân hàng nhưng phần lớn các ngân hàng thương mại vẫn tạo ra được mức lợi nhuận đáng kể trên đồng vốn thể hiện thông qua mức tăng trưởng của chỉ tiêu (ROE), chỉ tiêu NIM. Tuy nhiên, xét về hiệu quả sử dụng tài sản để tạo ra lợi nhuận và tỷ lệ NNIM các ngân hàng lại đang có xu hướng giảm. Ngoài sự tác động của tình hình kinh tế bất ổn thì những yếu tố nội sinh như tài sản, nguồn vốn… cũng ảnh hưởng không nhỏ đến hiệu quả hoạt động của các ngân hàng thương mại Việt Nam.

2.3 KIỂM ĐỊNH CÁC NHÂN TỐ ẢNH HƯỞNG ĐẾN KHẢ NĂNG SINH LỜI CỦA NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN VIỆT NAM GIAI ĐOẠN 2007 – 2012 BẰNG MÔ HÌNH ĐỊNH LƯỢNG

2.3.1 Lựa chọn biến

2.3.1.1 Biến phụ thuộc

Cơ sở lý thuyết cho thấy có 4 chỉ tiêu thường được các nhà phân tích sử dụng để đánh giá khả năng sinh lời của các ngân hàng thương mại là (ROA), (ROE), NIM, NNIM. Mỗi chỉ tiêu đều có những ưu và nhược điểm riêng trong quá trình đánh giá khả năng sinh lời của các ngân hàng thương mại. Trong phạm vi nghiên cứu, đề tài sẽ tập trung vào hai chỉ tiêu là lợi nhuận trên tổng tài sản (ROA) và chỉ tiêu lợi nhuận trên vốn chủ sở hữu (ROE) tương tự như Dietrich và Wanzenried (2011), Stefan van Ommeren (2011) và một số những nhà nghiên cứu khác. Trong đó, đề tài tập trung chủ yếu phân tích chỉ tiêu (ROA) bởi vì: (1) giúp đánh giá được khả năng tạo ra lợi nhuận của các tài sản nội bảng tại các ngân hàng thương mại như thế nào; (2) không chịu ảnh hưởng nhiều của đòn bẩy tài chính như chỉ tiêu (ROE).

2.3.1.2 Biến độc lập

Dựa trên cơ sở lý luận trong chương 1 cũng như thừa kế kết quả nghiên cứu của các công trình khoa học trước đó như Molyneux và Thornton (1992), Barth et al (1997), Pasiouras và Kosmidou (2007), đề tài sẽ chia các biến độc lập thành 2 nhóm là các biến chủ quan và các biến khách quan. Cụ thể, các biến chủ quan là những biến phản ánh các yếu tố nội bộ mà các nhà quản lý ngân hàng có thể kiểm soát được, trong khi, các biến khách quan

không thể kiểm soát được do đây là những yếu tố vĩ mô bên ngoài. Trên cơ sở nêu ra các biến, tác giả sẽ đưa ra lý giải và dấu kỳ vọng tương ứng cho từng biến.

Biến chủ quan

Lợi nhuận của ngân hàng được cấu thành từ nhiều yếu tố như thu nhập, hiệu quả sử dụng vốn, mức chấp nhận rủi ro và đòn bẩy tài chính. Nói cách khác, lợi nhuận của ngân hàng cao hay thấp phụ thuộc vào khả năng tạo ra thu nhập cũng như tiết kiệm chi phí hoạt động. Ngoài ra, do đặc thù là trung gian tài chính nên yếu tố rủi ro và việc sử dụng đòn bẩy tài chính cũng tác động rất lớn đến lợi nhuận. Kết quả các nghiên cứu trước cho thấy rằng rủi ro cao hơn thường mang lại nhiều lợi nhuận hơn. Việc chấp nhận rủi ro có thể ảnh hưởng đến chất lượng cũng như tính thanh khoản của tài sản và cơ cấu vốn của ngân hàng. Thêm vào đó, việc sử dụng đòn bẩy tài chính có hiệu quả sẽ làm tăng khả năng tạo ra lợi nhuận của ngân hàng nhưng ngược lại, có thể làm giảm lợi nhuận nếu hoạt động không thuận lợi. Dựa trên những phân tích trên, đề tài sẽ sử dụng những biến nội sinh dưới đây để đánh giá các nhân tố ảnh hưởng đến khả năng sinh lời của ngân hàng thương mại.

Tỷ số tổng chi phí hoạt động/doanh thu TCTR

Chỉ tiêu chi phí hoạt động được đề cập ở đây là các khoản chi phí điều hanh, lương nhân viên, chi phí cố định khác. Đây là chỉ tiêu phản ánh mối quan hệ giữa đầu vào và đầu ra của các ngân hàng thương mại. Chỉ tiêu này thấp chứng tỏ các ngân hàng sử dụng tiết kiệm được chi phí trong hoạt động so với doanh thu, từ đó, tăng khả năng tạo ra lợi nhuận. Ngược lại, tỷ lệ này cao chứng tỏ chi phí chiếm phần lớn doanh thu của các ngân hàng thương mại, kéo theo lợi nhuận của những ngân hàng này sẽ thấp. Do đó, kỳ vọng về dấu của biến này là dấu âm hay còn hiểu là tương quan nghịch chiều với khả năng sinh lời của ngân hàng.

Tỷ số vốn chủ sở hữu/tổng tài sản TE/TA

Vốn chủ sở hữu đóng vai trò quan trọng trong hoạt động của ngân hàng thương mại. Trong bộ chỉ số lành mạnh tài chính theo IMF, chỉ tiêu vốn chủ sở hữu/ tổng tài sản

(TETA) là một trong những chỉ số để đánh giá độ lành mạnh tài chính của ngân hàng thương mại. Trước hết, chỉ số này phản ảnh những điều kiện quản lý đối với ngân hàng như quy định về vốn, quy định về tỷ lệ an toàn vốn…Đồng thời, xét về mặt lý thuyết, chỉ số này vừa có thể ảnh hưởng tích cực cũng như tiêu cực đến hiệu quả của ngân hàng. Cụ thể, chỉ số này cao hay ngân hàng sử dụng vốn chủ sở hữu nhiều cho hoạt động của mình làm cho chi phí sử dụng vốn tăng lên, ảnh hưởng không tốt đến khả năng sinh lời của ngân hàng mặc dù ngân hàng sẽ an toàn hơn.

Kết quả của các nghiên cứu trước cho thấy việc dự báo tác động của chỉ tiêu vốn chủ sở hữu/tổng tài sản đến khả năng sinh lời của ngân hàng là tương đối phức tạp. Nếu dựa vào lý thuyết, những ngân hàng có tỷ lệ vốn chủ sở hữu/tổng tài sản cao hơn thường được xem là ít rủi ro hơn so với các ngân hàng có tỷ lệ này thấp hơn. Do đó, dựa trên mối quan hệ lý thuyết về mối quan hệ giữa rủi ro và lợi nhuận, đề tài kỳ vọng những ngân hàng nào có tỷ lệ này thấp hơn sẽ có lợi nhuận cao hơn so với các tổ chức có cơ cấu vốn an toàn. Tuy nhiên, trái ngược với lý thuyết rủi ro – lợi nhuận, kết quả nghiên cứu của Berger (1995) theo lý thuyết về chi phí kiệt quệ tài chính và lý thuyết tín hiệu lại cho thấy rằng ngân hàng có tỷ lệ vốn an toàn hơn vẫn sẽ thu được lợi nhuận ngay cả trong thời kỳ kinh tế khó khăn. Thêm vào đó, các ngân hàng có mức độ rủi ro thấp hơn sẽ đáng tin cậy hơn từ đó giảm các chi phí trong huy động vốn. Ngoài ra, các ngân hàng có tỷ lệ vốn chủ sở hữu/tổng tài sản cao thường sẽ giảm bớt nhu cầu nguồn vốn từ bên ngoài nên ảnh hưởng tích cực đến lợi nhuận. Như vậy, theo quan điểm này, tỷ lệ vốn chủ sở hữu/tổng tài sản cao hơn sẽ tác động thuận chiều đến khả năng sinh lời của các ngân hàng. Do đó, để xác định được xu hướng tác động của tỷ lệ vốn chủ sở hữu/tổng tài sản đến khả năng sinh lời, cần trả lời bằng kết quả nghiên cứu thực nghiệm tại Việt Nam.

Quy mô tài sản của ngân hàng LNSIZE

Một trong những biến được dùng để đo lường các nhân tố ảnh hưởng đến khả năng sinh lời của ngân hàng thương mại là quy mô tài sản. Quy mô ngân hàng trong đề tài được ước lượng bằng cách sử dụng logarit cơ số tự nhiên của tổng tài sản và được ký hiệu là LNSIZE. Câu hỏi được đặt ra trong nghiên cứu đó là quy mô nào sẽ tối đa hóa khả năng

sinh lời của ngân hàng. Parisouras và Kosmidou (2007) cho rằng việc mở rộng quy mô sẽ ảnh hưởng tích cực đến lợi nhuận của ngân hàng. Nguyên nhân là do các ngân hàng lớn có khả năng nâng cao chất lượng sản phẩm, đa dạng hóa danh mục tài sản, đặc biệt là danh mục cho vay hơn các ngân hàng nhỏ. Điều này giúp các ngân hàng lớn giảm thiểu rủi ro và tăng thêm lợi ích kinh tế do lợi thế về quy mô. Tuy nhiên, một ngân hàng có quy mô cực lớn sẽ ảnh hưởng tiêu cực đến lợi nhuận của ngân hàng do tốn kém trong các chi phí đại diện, chi phí liên quan đến việc điều hành một doanh nghiệp lớn. Do đó, khó có thể đưa ra kết luận về mối tương quan giữa quy mô tài sản và khả năng sinh lời của các ngân hàng. Trong thực tế hiện nay cho thấy, những ngân hàng lớn ở nước ta đang chiếm ưu thế cao trong việc tạo ra lợi nhuận. Đồng thời, nếu so sánh tổng tài sản của các ngân hàng thương mại nước ta với các ngân hàng trong khu vực và trên thế giới, quy mô của các ngân hàng nước ta cũng ở trong khoảng quy mô trung bình và nhỏ. Vì vậy, trong nghiên cứu của mình, tác giả kỳ vọng sẽ có tương quan thuận chiều giữa quy mô tài sản và khả năng sinh lời của các ngân hàng.

Tỷ lệ dư nợ/tổng tài sản LNTA

Dư nợ/tổng tài sản (LNTA) là chỉ tiêu phản ánh cơ cấu tài sản có của ngân hàng thương mại, cho biết ngân hàng sử dụng vốn vào cho vay là bao nhiêu. Ngân hàng nào tập trung phát triển hoạt động tín dụng sẽ có tỷ lệ này lớn và ngược lại, nếu tỷ lệ này thấp kết hợp với cơ cấu tài sản của ngân hàng đa dạng sẽ cho thấy ngân hàng đa dạng hóa danh mục tài sản. Bởi vì hoạt động tín dụng là hoạt động tạo ra phần lớn thu nhập cho các ngân hàng thương mại nên tỷ trọng dư nợ/tổng tài sản cao kết hợp với chất lượng tài sản tốt thường làm tăng khả năng sinh lời của ngân hàng thương mại. Kỳ vọng sẽ có tương quan dương giữa tỷ lệ dư nợ/tổng tài sản và khả năng sinh lời của các ngân hàng.

Tỷ lệ nợ xấu NPL

Như đã phân tích, chất lượng tài sản là một trong những yếu tố ảnh hưởng quan trọng đến khả năng sinh lời của ngân hàng. Một trong những hoạt động cơ bản, tạo ra phần lớn lợi nhuận của các ngân hàng thương mại, đặc biệt các ngân hàng thương mại Việt Nam, chính là hoạt động cấp tín dụng. Vì vậy, để đo lường chất lượng tín dụng ảnh hưởng đến

khả năng sinh lời, đề tài sử dụng chỉ tiêu tỷ lệ nợ xấu (NPL). Tỷ lệ này cao cho thấy chất lượng tín dụng của ngân hàng có vấn đề, kéo theo đó là việc tăng chi phí cho các khoản trích lập dự phòng cũng như công tác thu hồi nợ, và nếu trầm trọng hơn có thể đẩy ngân hàng đến rủi ro mất khả năng thanh khoản và phá sản. Ngược lại, chỉ tiêu này thấp cho thấy chất lượng tài sản của ngân hàng cao, khả năng thu hồi gốc và lãi trong hoạt động cấp tín dụng tốt và từ đó sẽ nâng cao lợi nhuận. Vì vậy, chỉ tiêu này được kỳ vọng sẽ có tương quan nghịch chiều với khả năng sinh lời của ngân hàng thương mại.

Tỷ lệ tiền gửi khách hàng/tổng dư nợ (DLR)

Tỷ lệ tiền gửi khách hàng/tổng dư nợ phản ánh khả năng sử dụng nguồn vốn huy động của ngân hàng đó trong việc tạo ra thu nhập thông qua cho vay. Như vậy, nếu tỷ lệ này cao chứng tỏ ngân hàng chưa sử dụng tốt nguồn vốn huy động trong việc cho vay để tạo ra thu nhập từ lãi. Ngược lại, khi sử dụng nguồn vốn huy động vào những khoản vay tốt hay chỉ tiêu này thấp thì thu nhập từ lãi của ngân hàng sẽ cao hơn và hiệu quả sẽ tốt hơn. Nói cách khác, tỷ lệ tiền gửi khách hàng/dư nợ được kỳ vọng có mối tương quan âm đối với hiệu quả hoạt động.

Biến khách quan

Tốc độ tăng trưởng GDP của Việt Nam

Tăng trưởng GDP là biến vĩ mô thường được sử dụng để phản ánh sức khỏe của nền kinh tế. Theo nghiên cứu của Athanasoglou và cộng sự (2008) về mối quan hệ giữa tăng trưởng kinh tế và lợi nhuận trong lĩnh vực tài chính, GDP sẽ có ảnh hưởng tích cực đến lợi nhuận của ngân hàng. Điều này là do khi nền kinh tế tăng trưởng sẽ tạo điều kiện để mở rộng sản xuất kinh doanh cũng như nhu cầu chi tiêu của các thành phần trong nền kinh tế. Điều này làm cho nhu cầu vốn tăng cao và kéo theo sự tăng trưởng của hoạt động tín dụng và từ đó làm tăng lợi nhuận của ngân hàng.

Tỷ lệ lạm phát

Tỷ lệ lạm phát cũng là một nhân tố quan trọng khác tác động đến lợi nhuận của ngân hàng. Nói chung, tỷ lệ lạm phát cao có liên quan với lãi suất vay cao và thu nhập do đó cũng sẽ cao theo quan điểm của Perry (1992), tuy nhiên, khẳng định rằng tác động của

lạm phát đến hiệu suất sinh lời của ngân hàng phụ thuộc nhiều vào khả năng dự đoán lạm phát dự kiến. Nếu lạm phát được dự đoán chính xác và lãi suất được điều chỉnh phù hợp thì lạm phát sẽ có tác động tích cực đến lợi nhuận của ngân hàng. Ngược lại, sự gia tăng không mong đợi của lạm phát có thể khiến cho khách hàng gặp khó khăn trong dự toán dòng tiền dẫn đến các thỏa thuận vay có thể bị chấm dứt sớm và gây ra những tổn thất về tín dụng. Thật vậy, nếu các ngân hàng chậm trong việc điều chỉnh lãi suất của họ có thể dẫn đến chi phí ngân hàng cao hơn doanh thu ngân hàng. Hoggarth và cộng sự (1998) thậm chí còn chỉ ra rằng lạm phát cao sẽ khiến các ngân hàng khó khăn trong việc lập kế hoạch và đàm phán cho vay. Như vậy, những phát hiện về mối quan hệ giữa lạm phát và lợi nhuận ngân hàng có sự trái ngược nhau. Mặc dù các nghiên cứu tại Hồng Kông của Jiang và cộng sự (2003) và tại Malaysia của Guru và cộng sự đã cho thấy rằng tỷ lệ lạm phát cao sẽ dẫn đến lợi nhuận cao hơn thì nghiên cứu Abreu và Mendes (2000) lại cho ra kết quả tiêu cực về mối quan hệ của lạm phát và khả năng sinh lời của các ngân hàng châu Âu. Ngoài ra, Demirguc-Kunt và Huizinga (1999) nhận thấy rằng các ngân hàng ở các nước đang phát triển có xu hướng có ít lợi nhuận hơn trong môi trường lạm phát, đặc biệt là khi học có một tỷ lệ vốn cao. Trong các quốc gia này, chi phí ngân hàng thực sự tăng cao hơn so với doanh thu của ngân hàng. Như vậy, lạm phát sẽ có tác động tích cực nếu thu nhập của ngân hàng tăng nhanh hơn so với chi phí của nó, ngược lại nó sẽ ảnh hưởng tiêu cực đến khả năng sinh lợi của ngân hàng.

Bảng 2.2: Kỳ vọng về dấu của hệ số các biến độc lập

Biến độc lập | Diễn giải | Kỳ vọng về dấu | |

1 | LNSIZE | Quy mô tài sản ngân hàng | + |

2 | TETA | Vốn chủ sở hữu/tổng tài sản của ngân hàng | +/- |

3 | TCTR | Tổng chi phí hoạt động/doanh thu | - |

4 | DLR | Tiền gửi khách hàng/tổng dư nợ | - |

5 | LNTA | Tỷ lệ dư nợ/tổng tài sản | + |

6 | NPL | Tỷ lệ nợ xấu | - |

7 | GDP | Tốc độ tăng trưởng của nền kinh tế | + |

8 | CPI | Tỷ lệ lạm phát qua các năm | +/- |

Có thể bạn quan tâm!

-

Cơ Sở Lý Luận Về Khả Năng Sinh Lời Của Các Ngân Hàng Thương Mại

Cơ Sở Lý Luận Về Khả Năng Sinh Lời Của Các Ngân Hàng Thương Mại -

Các Phương Pháp Đánh Giá Các Nhân Tố Ảnh Hưởng Đến Khả Năng Sinh Lời Của Các Ngân Hàng Thương Mại

Các Phương Pháp Đánh Giá Các Nhân Tố Ảnh Hưởng Đến Khả Năng Sinh Lời Của Các Ngân Hàng Thương Mại -

Các Nhân Tố Ảnh Hưởng Đến Khả Năng Sinh Lời Của Ngân Hàng Thương Mại Cổ Phần Việt Nam Giai Đoạn 2007 – 2012.

Các Nhân Tố Ảnh Hưởng Đến Khả Năng Sinh Lời Của Ngân Hàng Thương Mại Cổ Phần Việt Nam Giai Đoạn 2007 – 2012. -

Mô Hình Ước Lượng (Roa) Bảng 2.4: Kết Quả Hồi Quy (Roa)

Mô Hình Ước Lượng (Roa) Bảng 2.4: Kết Quả Hồi Quy (Roa) -

Những Hạn Chế Trong Hoạt Động Ngân Hàng Thương Mại Việt Nam

Những Hạn Chế Trong Hoạt Động Ngân Hàng Thương Mại Việt Nam -

Giải Pháp Trong Việc Ứng Dụng Công Nghệ Kỹ Thuật

Giải Pháp Trong Việc Ứng Dụng Công Nghệ Kỹ Thuật

Xem toàn bộ 97 trang tài liệu này.

Nguồn: Tổng hợp của tác giả

2.3.2 Thống kê mô tả các biến nhập lượng

Để mô tả các biến sử dụng trong mô hình, đề tài sử dụng phương pháp phân tích cổ điển và thống kê trong phần mềm Eviews để thấy được sự biến động, thay đổi của các chỉ tiêu trong giai đoạn 2007 – 2012.

Bảng 2.3: Thống kê mô tả các biến độc lập và phụ thuộc trong mô hình nghiên cứu

(ROA) | (ROE) | TCTR | LNSIZE | TETA | LNTA | NPL | DLR | GDP | CPI | |

Mean | 0.0119 | 0.1057 | 0.4553 | 17.362 | 0.1309 | 0.5083 | 0.0202 | 1.8222 | 0.0630 | 0.1269 |

Median | 0.0109 | 0.0994 | 0.4242 | 17.000 | 0.1029 | 0.5038 | 0.0195 | 1.6692 | 0.0610 | 0.1218 |

Max | 0.0475 | 0.2846 | 0.9483 | 20.000 | 0.4638 | 0.9356 | 0.0840 | 5.0489 | 0.0846 | 0.1989 |

Min | 0.0001 | 0.0008 | 0.1619 | 14.000 | 0.0296 | 0.1547 | 0.0002 | 0.6091 | 0.0503 | 0.0652 |

Std | 0.0075 | 0.0590 | 0.1499 | 1.3347 | 0.0838 | 0.1457 | 0.0122 | 0.7072 | 0.0113 | 0.0518 |

Nguồn: Tác giả tổng hợp từ kết quả phần mềm Eviews 5.1

Từ bảng thống kê mô tả 2.3, ta có thể thấy (ROA) của tất cả các ngân hàng trong mẫu được quan sát trong giai đoạn 2007 – 2012 có giá trị trung bình là 1.19%, giá trị cao nhất quan sát được là 4.75% và thấp nhất là 0.01%, độ lệch chuẩn biến phụ thuộc của mẫu là 0.75%.