Hầu hết các NHTM nói chung, các ngân hàng tiểu vùng Tây Bắc nói riêng chỉ muốn cho DNNVV vay ngắn hạn bổ sung vốn lưu động, vì lo ngại rủi ro trong tương lai, trong khi nhu cầu sử dụng vốn đầu tư trung và dài hạn của DNNVV là khá cao (60% đến 80% tổng nhu cầu vốn). Thông thường một ngân hàng cho vay ra nền kinh tế chỉ khoảng 2-3 năm ngân hàng phải xác định thu hồi và tính toán hiệu quả kinh doanh nhằm hạn chế những rủi ro trên thị trường. Nếu cho vay ngắn hạn, nhân tố biến động giá cả thị trường và lạm phát nền kinh tế cũng giảm thiểu được rủi ro hơn việc cấp tín dụng dài hạn. Theo số liệu thu thập được từ các NHTM tiểu vùng Tây Bắc giai đoạn 2013 - 2017 cho thấy cơ cấu cho vay ngắn hạn - dài hạn tăng trưởng ổn định qua các năm và có xu hướng tập trung nguồn vốn cho vay ngắn hạn. Tỷ trọng dư nợ cho vay DNNVV ngắn hạn luôn chiếm trên 60% tổng dư nợ cho vay tại các ngân hàng thương mại. Trung bình tăng trưởng dư nợ cho vay ngắn hạn giai đoạn 2013 - 2017 là 4,9%/năm. Năm 2013, dư nợ cho vay ngắn hạn là 7.014.901 triệu đồng, năm 2017 là 8.480.462 triệu đồng, tăng

1.466 tỷ đồng (tương ứng tăng 20,1%) so với năm 2013. Các NHTM đang tập trung nhiều hơn vào việc thiết kế ra các sản phẩm tín dụng ngắn hạn thay vì cho vay trung dài hạn như những năm trước đây. Sự dịch chuyển cơ cấu kỳ hạn cho vay còn làm cho nguồn vốn của các ngân hàng thương mại ổn định hơn. Khi vòng quay vốn nhanh sẽ cắt giảm các tài chính liên quan, đồng thời tạo thuận lợi cho các ngân hàng giữ được ổn định lãi suất huy động. Các ngân hàng từ chỗ tìm kiếm những dự án cho vay trung dài hạn, thì nay tập trung nhiều hơn vào các dự án quy mô nhỏ để đầu tư ngắn hạn, giảm thiểu rủi ro, hạn chế tối đa nợ xấu như đã từng xảy ra trong giai đoạn 2007 - 2008.

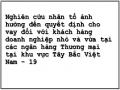

4.1.5. Lợi nhuận cho vay DNNVV tiểu vùng Tây Bắc

Biểu đồ 4.5: Lợi nhuận cho vay DNNVV tại các ngân hàng thương mại tiểu vùng Tây Bắc

Nguồn: Tổng hợp của tác giả

Trong giai đoạn 2013 - 2017, trung bình tỷ trọng lợi nhuận từ hoạt động cho vay DNNVV/Lợi nhuận từ hoạt động tín dụng khoảng 24,25%, trung bình tỷ trọng lợi nhuận từ hoạt động cho vay DNNVV/Tổng lợi nhuận ngân hàng khoảng 18,9% và có xu hướng suy giảm qua các năm. Tính đến 30/12/2018, lợi nhuận từ hoạt động cho vay DNNVV là 3.177 tỷ đồng, chiếm khoảng 19% tổng lợi nhuận từ hoạt động tín dụng, chiếm 23% tổng lợi nhuận của ngân hàng. Điều đó cho thấy, mặc dù quy mô dư nợ cho vay DNNVV vẫn tăng trưởng đều qua các năm, đem lại nguồn thu nhập lớn cho ngân hàng, nhưng tăng trưởng Tổng tín dụng (cho vay, cho thuê tài sản, chiết khấu, bảo lãnh...) có xu hướng tăng cao hơn tốc độ tăng của lợi nhuận từ cho vay. Phù hợp với mức tăng trưởng dư nợ cho vay DNNVV giai đoạn 2013 - 2016 từ 6,2% lên 10,2%; Tăng trưởng dư nợ cho vay toàn tiểu vùng Tây Bắc từ 20,5% lên đến 35,1%. Hơn nữa, thu nhập của các ngân hàng thương mại tiểu vùng Tây Bắc cũng tăng nhanh chóng qua các nghiệp vụ đầu tư, thị trường chứng khoán, cung ứng các dịch vụ tài chính trong: thanh toán, tín dụng, ủy thác, quản lý tài sản, ký quỹ... Chứng tỏ các NHTM tiểu vùng Tây Bắc ngày càng đa dạng hóa các nghiệp vụ, sản phẩm, dịch vụ tài chính, công nghệ ngân hàng, hướng tới mô hình ngân hàng hiện đại.

4.1.6. Chất lượng tín dụng cho vay DNNVV tiểu vùng Tây Bắc

Bảng 4.10: Chất lượng tín dụng cho vay DNNVV tại các NHTM tiểu vùng Tây Bắc

Đvt: Tỷ đồng

2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

Dư nợ cho vay DNNVV | 10.792 | 11.460 | 12.065 | 12.665 | 13.952 | 16.723 |

Nợ quá hạn DNNVV | 219 | 328 | 377 | 596 | 751 | 672 |

Nợ xấu DNNVV | 121 | 182 | 209 | 331 | 417 | 357 |

Tổng giá trị TSĐB cho tổng dư nợ DNNVV | 17.375 | 18.451 | 19.424 | 20.391 | 22.462 | 37.357 |

Tỷ trọng Nợ xấu/Tổng dự nợ DNNVV | 1.13% | 1.59% | 1,739% | 2,618% | 2,991% | 2,13% |

Có thể bạn quan tâm!

-

Tổng Hợp 08 Nhóm Nhân Tố Sau Nghiên Cứu Định Tính

Tổng Hợp 08 Nhóm Nhân Tố Sau Nghiên Cứu Định Tính -

Thực Trạng Cho Vay Của Các Ngân Hàng Thương Mại Đối Với Doanh Nghiệp Nhỏ Và Vừa Tiểu Vùng Tây Bắc

Thực Trạng Cho Vay Của Các Ngân Hàng Thương Mại Đối Với Doanh Nghiệp Nhỏ Và Vừa Tiểu Vùng Tây Bắc -

Vai Trò Của Thông Tin Cứng - Thông Tin Mềm Trong Quyết Định Tín Dụng

Vai Trò Của Thông Tin Cứng - Thông Tin Mềm Trong Quyết Định Tín Dụng -

Thống Kê Mô Tả Mức Độ Đáp Ứng Các Thông Tin Cho Vay Của Các Dnnvv Tiểu Vùng Tây Bắc

Thống Kê Mô Tả Mức Độ Đáp Ứng Các Thông Tin Cho Vay Của Các Dnnvv Tiểu Vùng Tây Bắc -

Nhóm Nhân Tố Được Xác Định Sau Kiểm Định Efa

Nhóm Nhân Tố Được Xác Định Sau Kiểm Định Efa -

Kết Quả Trả Lời Giả Thuyết Nghiên Cứu Thứ Nhất

Kết Quả Trả Lời Giả Thuyết Nghiên Cứu Thứ Nhất

Xem toàn bộ 216 trang tài liệu này.

Nguồn: Báo cáo của NHNN và các NHTM các tỉnh Tây Bắc

Trung bình nợ quá hạn cho vay DNNVV khoảng 455 tỷ đồng/năm trong giai đoạn 2013 - 2017 và có xu hướng tăng nhanh trong 2 năm 2016 và 2017. Cao điểm nợ quá hạn cho vay DNNVV tiểu vùng Tây Bắc năm 2016 là 596,746 triệu đồng, tăng 219,076 triệu đồng, tương ứng tăng 58% và tăng gấp 1.58 lần so với năm 2013. Đây là

dấu hiệu cảnh báo công tác quản trị rủi ro và mức rủi ro tín dụng cao của các ngân hàng thương mại đối với DNNVV còn nhiều bất cập và các ngân hàng thương mại chưa có ứng phó kịp thời đối với những biến động của kinh tế vĩ mô tác động tới đối tượng DNNVV trong giai đoạn hiện nay.

Có thể nhận thấy nguyên nhân gây ra nợ quá hạn và nợ xấu của khối DNNVV gồm nhiều lý do như: Thị trường tiền tệ nhiều biến động dẫn đến tăng chi phí đầu vào của DNNVV; Đồng thời thị trường sản xuất kinh doanh gặp khó khăn đầu ra dẫn đến lợi nhuận của DNNVV bị sụt giảm nghiêm trọng; Về tài sản đảm bảo bị giảm giá trị quá nhanh trong một thời gian ngắn như bất động sản, hàng tồn kho...; Cuối cùng là khâu xử lý tài sản thế chấp vướng nhiều thủ tục, mất nhiều thời gian (từ 1 đến 3 năm), một số tài sản thế chấp tại ngân hàng nhưng lại liên quan đến vụ án khác, khiến tòa án phải giữ lại tài sản để điều tra dẫn tới ngân hàng không thể giải quyết được tài sản, khoản nợ vẫn còn tồn đọng.

Tổng giá trị tài sản đảm bảo cho vay DNNVV tiểu vùng Tây Bắc có xu hướng tăng nhanh qua các năm cả về giá trị tuyệt đối và tương đối. Cụ thể: năm 2016 giá trị tài sản đảm bảo cho vay của DNNVV tại các ngân hàng thương mại tiểu vùng Tây Bắc khoảng 20.392 tỷ đồng (tăng 17.4% so với năm 2013); năm 2018 giá trị tài sản đảm bảo tăng thêm khoảng 14.894 tỷ đồng, tương ứng tăng 115% so với năm 2013. Bên cạnh đó tỷ trọng cho vay DNNVV so với tổng giá trị tài sản đảm bảo khoảng 60%, năm 2018 tỷ trọng cho vay giảm xuống 50% tài sản đảm bảo, điều đó cho thấy các ngân hàng ngày càng thận trọng khi cấp tín dụng cho đối tượng DNNVV nhằm thắt chặt nợ xấu theo chỉ đạo của ngân hàng Nhà nước. Tuy nhiên, sự thận trọng của các ngân hàng thương mại đã hạn chế khả năng tiếp cận nguồn vốn tín dụng của các DNNVV tiểu vùng Tây Bắc. Vì DNNVV là đối tượng đã gặp nhiều khó khăn trong vấn đề huy động vốn do đặc thù kinh doanh; vậy nên, cần có những biện pháp cụ thể nhằm thúc đẩy tín dụng cho những doanh nghiệp này, giúp doanh nghiệp bổ sung vốn hoạt động, đảm bảo dòng vốn có hiệu quả và đảm bảo an toàn cho các ngân hàng.

4.1.7. Xếp hạng tín nhiệm DNNVV tại các NHTM tiểu vùng Tây Bắc

Tính đến thời điểm 31/12/2018, số lượng DNNVV tiểu vùng Tây Bắc là 5.174 DNNVV, trong đó chỉ có 2.127 DNNVV nhận được vốn vay của ngân hàng (2.127 DNNVV còn dư nợ tại các NHTM chiếm 41%). Tuy nhiên, thực trạng xếp hạng tín dụng của đối tượng khách hàng DNNVV có nhiều mức độ tương ứng với đặc thù tính điểm và phân loại tín dụng từng NHTM. Tổng hợp thống kê của nghiên cứu như sau:

Bảng 4.11: Thực trạng xếp hạng tín dụng nội bộ của các DNNVV tiểu vùng Tây Bắc Việt Nam (1)

Vietinbank | LienViet postbank | ||||

Số lượng | Tỷ lệ % | Số lượng | Tỷ lệ % | ||

AAA | Rủi ro rất thấp | 0 | 9,154 | 0 | 9,635 |

AA+ | Rủi ro rất thấp | 0 | 0 | ||

AA | Rủi ro tương đối thấp | 5 | 0 | ||

A+ | Rủi ro tương đối thấp | 17 | 13 | ||

A | Rủi ro tương đối thấp | 31 | 16 | ||

BBB | Rủi ro thấp | 207 | 88,256 | 69 | 89,037 |

BB+ | Rủi ro thấp | 115 | 57 | ||

BB | Rủi ro thấp | 76 | 67 | ||

B+ | Rủi ro thấp | 108 | 58 | ||

B | Rủi ro trung bình | 5 | 2,591 | 17 | 1,329 |

CCC | Rủi ro trung bình | 6 | 2 | ||

CC+ | Rủi ro trung bình | 7 | 1 | ||

C | Rủi ro trung bình | 2 | 1 | ||

C+ | Rủi ro cao | 0 | 0 | 0 | 0 |

C | Rủi ro cao | 0 | 0 | ||

D | Rủi ro rất cao | 0 | 0 | ||

Tổng số DNNVV | 579 | 100% | 301 | 100% | |

Nguồn: Tác giả tổng hợp từ NHTM Vietinbank vẫn đứng đầu trong cơ cấu thị phần cung ứng tín dụng cho khối DNNVV tiểu vùng Tây Bắc (có 579 DNNVV có dư nợ tại Vietinbank, chiếm trên 20% tổng số DNNVV tiếp cận được vốn vay của ngân hàng). Tuy nhiên, dựa trên thang điểm tín dụng nội bộ của ngân hàng (16 mức) thì tất cả DNNVV tại tiểu vùng Tây Bắc Việt Nam không đạt mức Rủi ro rất thấp để được cấp vốn 100%; chỉ có 9,154% số DNNVV đạt mức Rủi ro tương đối thấp, tương ứng mức cấp vốn 95% tổng nhu cầu vốn. Đa số DNNVV tiểu vùng Tây Bắc nằm ở mức rủi ro thấp (Vietinbank 88% và LienVietPostbank 89% tương ứng mức giải ngân vốn vay khoảng 80% tổng nhu cầu vốn). Lý giải cho thực trạng xếp hạng tín nhiệm như vậy là nguyên nhân từ các DNNVV chưa

đảm bảo chủ yếu về chỉ tiêu thông tin cứng như: chất lượng các báo cáo tài chính thấp, lập phương án kinh doanh hiệu quả thấp, tỷ lệ sinh lời thấp, đa số sử dụng vốn sai mục đích, giá trị tài sản thế chấp không cao, đặc biệt là rủi ro bất cân xứng thông tin và rủi ro đạo đức cao, nên các NHTM hạn chế trong đánh giá thông tin mềm, đồng thời nâng cao tỷ trọng tiêu chí chất lượng tài sản thế chấp trong cơ cấu điểm tín dụng.

Bảng 4.12: Thực trạng xếp hạng tín dụng nội bộ của các DNNVV tiểu vùng Tây Bắc Việt Nam (2)

BIDV | Mbank | Agribank | ABBank | |||||||

Số lượng | Tỷ lệ % | Số lượng | Tỷ lệ % | Số lượng | Tỷ lệ % | Số lượng | Tỷ lệ % | |||

AAA | Loại tối ưu | Thượng hạng | 0 | 31,55 | 0 | 26,221 | 0 | 25,24 | 0 | 25,97 |

AA | Loại ưu | Rất tốt | 15 | 23 | 17 | 11 | ||||

A | Loại tốt | Tốt | 197 | 79 | 115 | 69 | ||||

BBB | Loại khá | Khá | 279 | 41,52 | 121 | 31,11 | 207 | 39,58 | 97 | 31,5 |

BB | Loại TB khá | TB | 53 | 24,26 | 106 | 39,33 | 89 | 31,17 | 68 | 39,61 |

B | Loại TB | TB | 110 | 47 | 74 | 54 | ||||

CCC | Loại dưới TB | Dưới TB | 15 | 2,68 | 12 | 3,34 | 21 | 4,01 | 9 | 2,92 |

CC | Loại xa dưới TB | Dưới chuẩn | 3 | 1 | 0 | 0 | ||||

C | Loại yếu kém | Yếu kém | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

D | Loại rất yếu kém | Yếu kém | 0 | 0 | 0 | 0 | ||||

Tổng số DNNVV | 572 | 100% | 289 | 100% | 467 | 100% | 308 | 100% | ||

Nguồn: Tác giả tổng hợp từ NHTM Tương tự tại các NHTM chi nhánh tiểu vùng Tây Bắc: BIDV, MBank, Agribank,ABBank, các DNNVV hiện nay có trên 80% số DNNVV xếp hạng Khá và Tốt, có khả năg thu hồi. Tuy nhiên có 2% - 4% số DNNVV đang bị chuyển nợ xấu, 100% các DNNVV này thuộc khối doanh nghiệp sản xuất, gặp khó khăn trong phát triển thị trường tiêu thụ hàng hóa. Agribank có khoảng 4% số lượng DNNVV xếp hạng dưới trung bình, 100% số DNNVV này sản xuất nông nghiệp, giai đoạn 2015 - 2018 đang gặp khó khăn trong kết nối thị trường tiêu thụ sản phẩm, bên cạnh đó, nhiều DNNVV sử dụng vốn vay sai mục đích do trình độ nhận thức kém, nên hiện tại không

có khả năng hoàn trả gốc lãi đúng thời hạn cho NHTM.

4.2. Thống kê mô tả kết quả khảo sát

4.2.1. Thống kê đặc điểm đối tượng được khảo sát

Từ 570 bảng khảo sát phát ra, tác giả thu về được 355 phiếu đã trả lời hoàn chỉnh các câu hỏi với tỷ lệ là 62,2%, một tỷ lệ tương đối cao cho một khảo sát lẫy mẫu ngẫu nhiên, 100% phiếu đạt yêu cầu (dựa trên mối quan hệ gia đình, đồng nghiệp, đặc biệt là học viên lớp Thạc sỹ K20 ngành Tài chính - Ngân hàng khóa 2011 - 2013 tại trường Đại học Tây Bắc, hiện nay đã ra trường và là lãnh đạo tại các NHTM tại 04 tỉnh thuộc tiểu vùng Tây Bắc).

Các đặc điểm nhân khẩu học của đối tượng khảo sát được trình bày trong bảng 4.13.

Bảng 4.13: Đặc điểm của các cán bộ tín dụng được khảo sát

Mẫu nghiên cứu | |||

Số lượng | Tỷ lệ (%) | ||

Giới tính | Nam | 208 | 58,6 |

Nữ | 147 | 41,4 | |

Tổng cộng | 355 | 100 | |

Trình độ học vấn | Cao đẳng/đại học | 263 | 74,1 |

Sau đại học | 92 | 25.9 | |

Tổng cộng | 355 | 100 | |

Chức vụ | Cán bộ tín dụng | 299 | 84,2 |

Trưởng phòng tín dụng | 43 | 12,1 | |

Giám đốc chi nhánh | 13 | 3.7 | |

Tổng cộng | 355 | 100 |

Nguồn: Kết quả phân tích của tác giả

Bảng 4.13 cho thấy giới tính của đối tượng khảo sát có 58,6% là Nam giới, còn lại 41,4% là Nữ giới. Đối với trình độ học vấn của đối tượng khảo sát thì tất cả các cán bộ tín dụng đều có trình độ cử nhân trở lên trong đó có 25,9% có trình độ sau đại học. Liên quan đến vị trí công việc của các đối tượng khảo sát thì được tác giả chia thành ba nhóm trong đó: 84,2% số người khảo sát là cán bộ tín dụng, 12,1% số người khảo sát là trưởng phòng tín dụng, còn lại 3,7 % là giám đốc các chi nhánh tại các tỉnh. Ngoài ra tất cả các đối tượng khảo sát đều tham gia trực tiếp vào việc thẩm định, phê duyệt vay vốn cho DNNVV.

Các đặc điểm khác của đối tượng khảo sát về tuổi, kinh nghiệm làm tín dụng, thời gian xử lý các khoản vay, số hồ sơ phụ trách đối tượng DNNVV được thể hiện ở bảng 4.14.

Bảng 4.14. Thống kê đặc điểm đối tượng khảo sát

N | Minimum | Maximum | Mean | |

Tuổi | 355 | 23 | 50 | 35,6 |

Số năm kinh nghiệm | 355 | 1 | 26 | 11,7 |

Số hồ sơ cho vay trong tháng | 355 | 3 | 30 | 15,15 |

Thời gian xử lý 1 hợp đồng vay | 355 | 4 | 30 | 9,34 |

Nguồn: Kết quả phân tích của tác giả

Theo bảng 4.14 giá trị thấp nhất của độ tuổi và số năm kinh nghiệm cho vay tương ứng 355 đối tượng khảo sát lần lượt là 23 tuổi và 1 năm, lớn nhất là 50 tuổi và 26 năm kinh nghiệm cho vay DNNVV, giá trị trung bình của mẫu 355 đối tượng được khảo sát là trên 35 tuổi và trên 11 năm cho vay DN. Đặc biệt thời gian sử lý các khoản vay từ 4 đến 30 ngày, trung bình khoảng 10 ngày/duyệt 1 khoản vay, và mỗi cán bộ tín dụng phụ trách từ 3 đến 30 hồ sơ trong một tháng tùy thuộc vào số năm kinh nghiệm và chức vụ đảm nhiệm.

4.2.2. Thống kê mô tả các thông tin ảnh hưởng đến quyết định cho vay của ngân hàng thương mại

Các câu trả lời cho các câu hỏi về các thông tin ảnh hưởng đến quyết định cho vay của ngân hàng thương mại đối với các DNVNV được sử dụng thang đo Likert 5 điểm theo mức 1 - rất không quan trọng đến 5 - rất quan trọng. Đánh giá của các đối tượng khảo sát về tầm quan trọng của các thông tin khi quyết định cho vay đối với các DNVNV được thể hiện trong bảng 4.15.

Bảng 4.15: Thống kê mô tả các thông tin ảnh hưởng đến quyết định cho vay của

ngân hàng thương mại

Nhỏ nhất | Lớn nhất | Trung bình | Độ lệch chuẩn | ||

DN1 | Quy mô của DNVVN | 1 | 5 | 3.43 | 1.053 |

DN2 | Sự công nhận thương hiệu của DN (danh tiếng) | 1 | 4 | 3.27 | .807 |

DN3 | Thông tin về nguồn lực của DN | 3 | 5 | 3.85 | .673 |

DN4 | Nguyên lý và hệ thống quản lý | 1 | 5 | 3.36 | 1.041 |

Nhỏ nhất | Lớn nhất | Trung bình | Độ lệch chuẩn | ||

DN5 | Triển vọng kinh doanh | 2 | 5 | 3.84 | .643 |

DN6 | Kế hoạch kinh doanh | 3 | 5 | 4.09 | .627 |

DN7 | Thông tin về khách hàng, thị trường, nhà cung cấp | 2 | 5 | 3.40 | .801 |

TC1 | Hệ thống và báo cáo kế toán rõ ràng và chuyên nghiệp | 3 | 5 | 4.36 | .629 |

TC2 | Doanh thu và lợi nhuận của DNVVN | 3 | 5 | 4.47 | .643 |

TC3 | Tài sản và nguồn vốn của DNVVN | 1 | 5 | 4.14 | .916 |

TC4 | Tỷ số khả năng thanh toán bằng tiền mặt | 3 | 5 | 4.19 | .716 |

TC5 | Tỷ số cấu trúc vốn | 3 | 5 | 4.29 | .674 |

TC6 | Tỷ số sinh lợi | 3 | 5 | 4.37 | .657 |

TC7 | Tỷ số vận hành | 3 | 5 | 4.17 | .691 |

TC8 | Báo cáo lưu chuyển tiền tệ | 3 | 5 | 4.17 | .656 |

TSTC1 | Tài sản cá nhân của chủ doanh nghiệp ở DNVVN | 3 | 5 | 4.58 | .607 |

TSTC2 | Khả năng cầm cố thế chấp bất động sản của DNVVN | 3 | 5 | 4.70 | .467 |

TSTC3 | Khả năng cầm cố các tài sản thế chấp hữu hình khác của DNVVN | 3 | 5 | 4.72 | .460 |

NLCSH1 | Chủ DN có nền tảng giáo dục | 2 | 5 | 3.16 | .658 |

NLCSH2 | Chủ DN có kinh nghiệm trong lĩnh vực kinh doanh | 2 | 5 | 3.54 | .785 |

NLCSH3 | Chủ DN có kinh nghiệm trong quản lý | 2 | 5 | 3.49 | .661 |

NLCSH4 | Chủ DN có khả năng lên kế hoạch | 2 | 4 | 3.32 | .637 |

NLCSH5 | Chủ DN sử dụng IT vào quản lý kinh doanh | 1 | 4 | 2.57 | .727 |

NLCSH6 | Chủ DN giỏi trong việc lựa chọn và quản lý nguồn tài nguyên cần thiết. | 2 | 5 | 3.47 | .677 |

NLCSH7 | Chủ DN giỏi trong việc am hiểu biến đổi thị trường. | 2 | 5 | 3.36 | .705 |

NLCSH8 | Chủ DN tạo ấn tượng tích cực với ngân hàng thông qua việc chứng tỏ kiến thức và kĩ năng. | 2 | 5 | 3.26 | .703 |

TSCSH1 | Chủ DN thể hiện sự tiếp thu tích cực với các thủ tục của ngân hàng | 2 | 5 | 3.29 | .815 |

TSCSH2 | Chủ DN được giới thiệu là liêm chính (từ bên thứ ba) | 2 | 5 | 3.05 | .761 |

TSCSH3 | Chủ DN tự nguyện chia sẻ những thông tin chân thật và nhạy cảm với ngân hàng | 2 | 4 | 3.06 | .759 |

TSCSH4 | Chủ DN có kinh nghiệm tốt khi làm việc với ngân hàng. | 2 | 4 | 3.06 | .815 |

TSCSH5 | Chủ DN thích ứng lợi ích của họ với lợi ích của các đối tác thương mại. | 2 | 4 | 2.88 | .669 |

TSCSH6 | Chủ DN chú ý đến nhu cầu của người lao động. | 1 | 4 | 2.14 | .706 |

TSCSH7 | Chủ DN hoàn toàn thành thật trong quá trình đàm phán với đối tác thương mại. | 2 | 4 | 3.10 | .843 |

TSCSH8 | Chủ DN kiên định với hành động và quyết định của mình. | 2 | 4 | 3.14 | .777 |