ROS giúp ta xác định khả năng mang lại lợi nhuận của một đồng doanh thu. Đồng thời đánh giá hiệu quả quản lý thu nhập của ngân hàng. Cụ thể, chỉ số này cao chứng tỏ ngân hàng đã có những biện pháp tích cực trong việc giảm chi phí và tăng thu nhập cho ngân hàng.

+ Tỷ suất sinh lợi trên tổng tài sản:

Lợi nhuận sau thuế

ROA = x 100 (%)

Tổng tài sản Có bình quân

ROA giúp ta xác định hiệu quả kinh doanh của một đồng tài sản Có. ROA cao khẳng định hiệu quả kinh doanh tốt, ngân hàng có cơ cấu tài sản Có hợp lý, có sự điều động linh hoạt giữa các hạng mục trên tài sản Có trước những biến động của nền kinh tế. Tài sản Có sinh lời càng lớn thì hệ số nói trên càng lớn.

+ Tỷ suất sinh lợi trên vốn cổ phần:

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến chỉ tiêu lợi nhuận của các ngân hàng thương mại Việt Nam - 1

Các nhân tố ảnh hưởng đến chỉ tiêu lợi nhuận của các ngân hàng thương mại Việt Nam - 1 -

Các nhân tố ảnh hưởng đến chỉ tiêu lợi nhuận của các ngân hàng thương mại Việt Nam - 2

Các nhân tố ảnh hưởng đến chỉ tiêu lợi nhuận của các ngân hàng thương mại Việt Nam - 2 -

Thực Trạng Các Nhân Tố Tác Động Đến Lợi Nhuận Của Các Nhtm Việt Nam

Thực Trạng Các Nhân Tố Tác Động Đến Lợi Nhuận Của Các Nhtm Việt Nam -

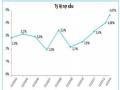

Roa Trung Bình Các Ngân Hàng Từ 2007-2010 Và 2011-2014

Roa Trung Bình Các Ngân Hàng Từ 2007-2010 Và 2011-2014 -

Mối Quan Hệ Giữa Tỷ Lệ Cho Vay Trên Tổng Tài Sản Với Tỷ Suất Lợi Nhuận

Mối Quan Hệ Giữa Tỷ Lệ Cho Vay Trên Tổng Tài Sản Với Tỷ Suất Lợi Nhuận

Xem toàn bộ 97 trang tài liệu này.

Lợi nhuận sau thuế

ROE = x 100 (%)

Vốn chủ sở hữu bình quân

Chỉ tiêu này cho thấy hiệu quả hoạt động kinh doanh của ngân hàng hay khả năng sinh lời trên một đồng vốn chủ sở hữu. Nếu ROE quá lớn so với ROA chứng tỏ vốn chủ sở hữu chiếm tỷ lệ rất nhỏ trong tổng nguồn vốn, ngân hàng đã huy động vốn nhiều để cho vay. Trong trường hợp đó, một sự điều chỉnh lại vốn chủ sở hữu theo một tỷ lệ hợp lý với vốn huy động sẽ là cần thiết để đảm bảo tính vận hành nghiêm túc của ngân hàng.

2.3. Vai trò của lợi nhuận

2.3.1. Vai trò của lợi nhuận đối với ngân hàng thương mại

Lợi nhuận là một trong những quan tâm đầu tiên của ngân hàng trong quá trình hoạt động. Đây là chỉ tiêu mang tính chất sống còn của ngân hàng, bởi lẽ nếu

thu nhập tạo ra không đủ để bù đắp chi phí thì ngân hàng sẽ lâm vào tình trạng phá sản. Đặc biệt trong điều kiện kinh tế thị trường hội nhập, cạnh tranh diễn ra gay gắt giữa không chỉ khối ngân hàng trong nước mà còn có sự tham gia của khối ngân hàng liên doanh nước ngoài. Lợi nhuận lúc này đóng vai trò tiên quyết trong việc mở rộng mạng lưới, thu hút nguồn nhân lực chất lượng cao, cải tiến công nghệ và đảm bảo uy tín cho ngân hàng.

Lợi nhuận cao thể hiện sức mạnh tài chính của ngân hàng. Nó cũng thể hiện trình độ quản lý tốt, hiệu quả sử dụng các nhân tố đầu vào cao.

Lợi nhuận không chia trích từ lợi nhuận là một phần quan trọng trong vốn tự có của ngân hàng. Đây là nguồn quan trọng trong việc gia tăng vốn tự có mà không mất chi phí, không bị phụ thuộc vào thị trường vốn, không sợ bị làm loãng quyền kiểm soát của cổ đông và không yêu cầu hoàn trả.

2.3.2. Vai trò của lợi nhuận đối với nền kinh tế

Kinh doanh đem lại lợi nhuận sẽ giúp ngân hàng thể hiện trách nhiệm của mình đối với nền kinh tế thông qua nộp ngân sách đầy đủ và đóng góp cho nền kinh tế ngày một tăng trưởng.

Việc kinh doanh hiệu quả của khối ngân hàng cũng giúp nhà nước dễ dàng thực hiện các chính sách kinh tế giúp ổn định kinh tế vĩ mô và đưa đất nước ngày một phát triển.

Lợi nhuận cao sẽ giúp các ngân hàng thương mại mở rộng mạng lưới, qua đó giúp hiện đại hóa nền kinh tế, tạo công ăn việc làm, đem lại tăng trưởng cho quốc gia. Đồng thời đây cũng là động lực để ngân hàng thực hiện các chính sách phúc lợi, an sinh cho dân tộc.

2.4. Tổng hợp kết quả một số bài nghiên cứu liên quan

2.4.1. Các chỉ tiêu đo lường lợi nhuận của ngân hàng

Kosmidou & cộng sự (2007), và rất nhiều nhà nghiên cứu khác đồng ý rằng tỉ suất sinh lời trên tổng tài sản (return on assets - ROA) là cách đo lường khả năng

sinh lời tốt nhất vì tài sản có tác động trực tiếp đến cả doanh thu và chi phí. Bên cạnh đó, tỷ suất sinh lời trên vốn chủ sở hữu (return on equity – ROE) cũng có thể là một cách đo lường khả năng sinh lời quan trọng.

Theo Marijana Ćuraka, Klime Poposkib và Sandra Pepura (2011), ROA phản ánh các khía cạnh rộng nhất của kinh doanh ngân hàng vì nó phản ánh khả năng quản trị ngân hàng nhằm tạo ra lợi nhuận từ tổng tài sản. Hơn nữa, nó được coi là một chỉ số hiệu quả hoạt động cốt lõi được sử dụng trong phần lớn các nghiên cứu thực nghiệm.

Theo Andreas Dietrich và Gabrielle Wanzenried (2014), các biến phổ biến nhất để đo lường khả năng sinh lời trong hoạt động ngân hàng là ROA, ROE và tỷ lệ thu nhập lãi cận biên (NIM). ROA phản ánh khả năng quản trị của ngân hàng nhằm tạo ra lợi nhuận từ nguồn tài sản. Nó thể hiện lợi nhuận kiếm được trên mỗi đồng vốn tài sản và cho thấy khối tài sản được sử dụng hiệu quả như thế nào nhằm tạo ra doanh thu. Theo Golin (2001), ROA là chỉ số quan trọng trong việc đánh giá khả năng sinh lời của ngân hàng và là yếu tố phổ biến nhất trong các bài nghiên cứu. Trong khi đó, ROE không quan tâm đến đòn bẩy tài chính và các rủi ro liên quan, vì vậy nên xem xét ROA là tỷ lệ quan trọng trong đánh giá khả năng sinh lời của ngân hàng và xem kết quả của ROE làm bằng chứng bổ sung. Ngoài ra, trong khi ROA và ROE phản ánh hiệu quả trong việc sử dụng tài sản ngân hàng, NIM chỉ tập trung vào lợi nhuận kiếm được đối với các thu nhập và chi phí từ lãi.

Trong phạm vi bài luận văn này, tác giả sẽ đi vào phân tích các nhân tố ảnh hưởng đến lợi nhuận của ngân hàng thông qua hai chỉ tiêu ROA và ROE.

2.4.2. Các nhân tố ảnh hưởng đến tỷ suất lợi nhuận của ngân hàng

Hiện nay, có rất nhiều bài nghiên cứu về các nhân tố ảnh hưởng đến lợi nhuận của ngân hàng. Andreas Dietrich và GabrielleWanzenried (2014) xem xét mức độ ảnh hưởng của các nhân tố ảnh hưởng đến khả năng sinh lời của các ngân hàng tại các khu vực có mức thu nhập khác nhau. Dennis Olson và Taisier A. Zoubi (2011) đo lường các yếu tố ảnh hưởng đến lợi nhuận của ngân hàng trong phạm vi các nước

khu vực Trung Đông và Bắc Phi, Panayiotis Athanasoglou và cộng sự (2006) chỉ ra các yếu tố ảnh hưởng đến lợi nhuận của các ngân hàng Tây Âu. Nhìn chung, các yếu tố ảnh hưởng đến lợi nhuận của ngân hàng có thể chia thành 2 nhóm cơ bản: các yếu tố bên trong và các yếu tố bên ngoài. Trong đó, các yếu tố bên trong bao gồm các yếu tố nói lên đặc tính riêng của mỗi ngân hàng và đặc tính chung của ngành Ngân hàng, các yếu tố bên ngoài là các yếu tố kinh tế vĩ mô.

2.4.3. Các yếu tố trong nội bộ ngân hàng

2.4.3.1. Vốn chủ sở hữu trên tổng tài sản (ETA)

Bashir (2000) đã nghiên cứu các yếu tố tác động đến tỷ suất sinh lợi ngân hàng (ROA, ROE, NIM) tại tám quốc gia ở khu vực Trung Đông trong giai đoạn 1993 - 1998. Kết quả chỉ ra rằng tỷ lệ vốn chủ sở hữu tác động có ý nghĩa thống kê đến tỷ suất lợi nhuận của ngân hàng.

Theo Trịnh Quốc Trung và Nguyễn Văn Sang (2013), tỷ lệ vốn chủ sở hữu trên tổng tài sản có tác động cùng chiều đến tỷ suất lợi nhuận của ngân hàng. ETA lớn thì lợi nhuận trên vốn tự có tăng, điều này giúp thông báo đến các trái chủ và cổ đông rằng việc tài trợ cho tài sản bằng vốn tự có tăng giúp làm giảm rủi ro cho họ.

Nhiều nghiên cứu như các nghiên cứu của Athanasoglou và cộng sự (2008) và Iannotta, Nocera, và Sironi (2007), Andreas Dietrich và Gabrielle Wanzenried (2014) đo lường mức độ mạnh của vốn bằng tỉ số đơn giản vốn chủ sở hữu trên tổng nguồn vốn thay vì đo lường mức độ rủi ro nguồn vốn phức tạp như trong Basel II và Basel

III. Nhìn chung, ngân hàng nào có tỷ lệ vốn chủ sở hữu cao thì được tin tưởng là an toàn. Theo lý thuyết đánh đổi giữa rủi ro và lợi nhuân, tỷ số vốn chủ sở hữu trên tổng tài sản sẽ có tác động ngược chiều tới tỷ suất lợi nhuận của ngân hàng. Tuy nhiên, mức độ rủi ro thấp sẽ làm tăng độ tín nhiệm của ngân hàng, dẫn đến chi phí huy động vốn của ngân hàng giảm xuống. Thêm vào đó, những ngân hàng có tỷ số này cao thường giảm nguồn tài trợ vốn từ bên ngoài – nguồn vốn có chi phí cao hơn so với tài trợ nội bộ. Dưới góc nhìn này, tỷ lệ vốn chủ sở hữu trên tổng tài sản có tác động cùng chiều với tỷ suất lợi nhuận. Như vậy, tỷ lệ vốn chủ sở hữu trên tổng tài sản có

thể vừa có tác động tích cực hoặc tiêu cực đến tỷ suất lợi nhuận của ngân hàng. Sau bài nghiên cứu này, tác giả hy vọng biết được tác động nào lớn hơn đến tỷ suất lợi nhuận của các ngân hàng tại Việt Nam.

2.4.3.2. Tỷ lệ cho vay trên tổng tài sản (LOANTA)

Cho vay là một trong những hoạt động chính của ngân hàng thương mại nhằm đem lại lợi nhuận. Đây là chỉ tiêu phản ánh rủi ro thanh khoản của ngân hàng bởi vì tỷ lệ này cho thấy phần tài sản được sử dụng vào những tài sản kém thanh khoản nhất. Thông thường cho vay càng nhiều thì lợi nhuận đem lại càng cao. Tuy nhiên, nếu khoản vay không tốt và biến thành nợ xấu thì sẽ gây thiệt hại cho ngân hàng và làm giảm lợi nhuận.

Theo Nguyễn Việt Hùng (2008) thì ngân hàng sẽ có chi phí hoạt động thấp hơn nếu thực hiện cho vay hiệu quả, từ đó giúp tăng thị phần cho vay trong toàn ngành. Aper và Anbar (2011) tìm thấy mối quan hệ ngược chiều giữa cho vay và lợi nhuận trong khi các nghiên cứu của Gur Irshad và Zadman (2011), Sufian (2011) và Sasrosuwito Suzuki (2011) cho kết quả ngượi lại. Thông qua bài luận văn ta cũng sẽ tìm hiểu xem tại thị trường tài chính Việt Nam thì biến này sẽ có tác động như thế nào đến tỷ suất lợi nhuận.

2.4.3.3. Chi phí hoạt động trên doanh thu (TCTR)

Tỷ số chi phí hoạt động trên tổng doanh thu đo lường tác động của hiệu quả quản lý lên tỷ suất lợi nhuận của ngân hàng. Chi phí hoạt động là toàn bộ chi phí tiền lương, chi phí khấu hao, chi phí quản lý, không tính chi phí dự phòng rủi ro tín dụng. Theo bài nghiên cứu của Trịnh Quốc Trung & Nguyễn Văn Sang (2013) khi nghiên cứu dữ liệu của 39 NHTM Việt Nam giai đoạn 2005-2012 thì tỷ suất lợi nhuận của ngân hàng chịu sự tác động ngược chiều của tỷ lệ chi phí hoạt động trên doanh thu. Điều này cho thấy nếu chi phí hoạt động càng lớn hoặc doanh thu càng giảm (hoặc cả hai) thì lợi nhuận ngân hàng càng giảm.

Trong bài nghiên cứu này tỷ số chi phí hoạt động trên doanh thu được kì vọng có tác động ngược chiều lên khả năng sinh lợi cũng theo như kết quả nghiên cứu của Abreu và Mendes (2001) khi nghiên cứu tại một số quốc gia châu Âu.

2.4.3.4. Rủi ro tín dụng (PROVILOAN)

Đối với ngân hàng thương mại rủi ro tín dụng phát sinh trong trường hợp ngân hàng không thu được đầy đủ cả gốc và lãi của các khoản cho vay, hoặc là việc thanh toán nợ gốc và lãi vay không đúng hạn. Rủi ro này có thể gây sụt giảm lợi nhuận của ngân hàng. Các nghiên cứu cuả Sufian (2011), Alexio và Sofoklis (2009) và Alper và Abbar (2011) tìm thấy mối quan hệ nghịch biến giữa rủi ro tín dụng và lợi nhuận.

Trong bài nghiên cứu này tác giả sử dụng biến tỷ lệ trích lập dự phòng trên dư nợ để đo lường rủi ro tín dụng. Tỷ số này được kì vọng có tác động ngược chiều lên khả năng sinh lợi của ngân hàng.

2.4.4. Yếu tố kinh tế vĩ mô

Biến động chu kỳ kinh doanh và lợi nhuận của khu vực ngân hàng cũng có mối liên hệ với nhau theo một số nghiên cứu. Tình hình kinh tế khó khăn có thể làm xấu đi chất lượng của các danh mục khoản vay, từ đó dẫn đến rủi ro tín dụng và làm giảm lợi nhuận ngân hàng. Ngoài ra, lợi nhuận ngân hàng cũng mang tính chu kỳ vì tăng trưởng GDP cũng ảnh hưởng đến thu nhập lãi ròng thông qua hoạt động cho vay cũng như nhu cầu đi vay ngày càng tăng (giảm) trong chu kỳ kinh tế đang đi lên (xuống). Vì vậy chu kỳ kinh doanh có tác động cùng chiều lên lợi nhuận ngân hàng (Albertazzi và Gambacorta, 2009; Athanasoglou & cộng sự, 2008; Bikker và Hu, 2002; Demirguc-Kunt và Huizinga, 1999).

Tăng trưởng và lợi nhuận từ hoạt động kinh doanh ngân hàng cũng chịu tác động từ tốc độ tăng trưởng của nền kinh tế (Bashir, 2003). Theo đó, nếu nền kinh tế tăng trưởng tốt, ngân hàng với quản trị vững chắc sẽ gia tăng lợi nhuận từ hoạt động cho vay, kinh doanh chứng khoán và gia tăng nhu cầu các giao dịch tài chính khác.

Ngược lại, hầu hết các ngân hàng đều suy giảm lợi nhuận trong suốt thời kỳ suy thoái kinh tế.

TÓM TẮT CHƯƠNG 2

Lợi nhuận của ngân hàng thương mại là khoản chênh lệch được xác định bằng tổng doanh thu phát sinh trong kỳ trừ đi tổng các khoản chi phí hợp lý phát sinh trong kỳ. Theo giá trị tuyệt đối, lợi nhuận bao gồm lợi nhuận trước thuế và lợi nhuận sau thuế. Tính theo giá trị tương đối thì tỷ suất lợi nhuận được đại diện bằng ROA, ROE và ROS. Trong phạm vi bài luận văn này tác giả đo lường tỷ suất lợi nhuận bằng ROA và ROE. Theo các nghiên cứu trước đây, các nhân tố tác động đến tỷ suất lợi nhuận có thể chia thành hai nhóm: Các yếu tố trong nội bộ ngân hàng và các yếu tố kinh tế vĩ mô. Trong đó các yếu tố trong nội bộ ngân hàng có thể kể đến là: tỷ lệ vốn chủ sở hữu trên tổng tài sản, tỷ lệ chi phí trên doanh thu, tỷ lệ cho vay trên tổng tài sản, dự phòng rủi ro tín dụng trên tổng dư nợ. Yếu tố kinh tế vĩ mô được nghiên cứu trong bài là tỷ lệ tăng trưởng GDP.