- Danh mục cho vay của các ngân hàng TMCP có dấu hiệu tiềm ẩn rủi ro tập trung khá lớn. Những rủi ro này sẽ trở thành tổn thất tài chính nghiêm trọng cho các ngân hàng một khi nền kinh tế biến chuyển bất lợi. Điều này đã được minh chứng thông qua kết quả hoạt động thực tế của ngân hàng Việt Nam những năm kế tiếp.

3.3 Lợi nhuận của các ngân hàng TMCP tại Việt Nam

- Cơ cấu thu nhập chưa đa dạng, chủ yếu phụ thuộc vào hoạt động cho vay Cơ cấu đóng góp vào thu nhập hoạt động của ngành ngân hàng Việt Nam vẫn chủ yếu từ nghiệp vụ ngân hàng truyền thống: huy động vốn và cho vay, và mảng này thể hiện ở thu nhập ròng từ lãi vay đã đóng góp từ 70% đến 90% trong tổng thu nhập hoạt động của một ngân hàng, tùy vào chiến lược của ngân hàng đó. Tỷ trọng thu nhập ròng từ lãi vay và không phải từ lãi vay ở các ngân hàng hoạt động tại các thị trường tài chính đã phát triển thông thường là ngang ngửa, và thu nhập ròng từ lãi vay có thể chiếm tỷ lệ trội hơn (ví dụ: 60%:40%), do các thị trường này đã phát triển, nhu cầu về các dịch vụ tài chính đa dạng, không còn sơ khai, chỉ dừng lại ở việc cho vay, huy động vốn như thị trường tài chính Việt Nam. Ở các thị trường tài chính phát triển này, các nghiệp vụ ngân hàng rất phong phú, bao gồm các nghiệp vụ nâng cao như nghiệp vụ quản lý tài sản, ngân hàng đầu tư, dịch vụ thẻ các loại v.v… Do đặc thù thị trường ngân hàng Việt Nam, chúng ta chỉ chú trọng đến thu nhập ròng từ lãi vay đóng góp vào cơ cấu thu nhập hoạt động của một ngân hàng ở mảng này, tình hình tăng trưởng của nó.

Bảng thu nhập hoạt động từ lãi và thu nhập hoạt động ngoài lãi được thể hiện tại phụ lục 5

Bảng 3.5: Thu nhập từ hoạt động cho vay theo tỷ trọng

ĐVT: %

| 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

| ABB | 89.97% | 62.66% | 76.95% | 80.41% | 82.28% | 82.28% | 89.93% | 101.87% | 95.34% | 78.84% | 88.11% |

| ACB | 49.72% | 126.93% | 112.74% | 43.40% | 64.35% | 56.75% | 75.85% | 86.41% | 117.76% | 77.64% | 78.69% |

| BAOVIET | 0.00% | 0.00% | 0.00% | 0.00% | 0.00% | 99.02% | 80.76% | 84.09% | 92.49% | 0.00% | 0.00% |

| BIDV | 81.06% | 84.56% | 58.24% | 69.47% | 88.05% | 68.69% | 80.01% | 81.99% | 79.19% | 72.62% | 76.89% |

| CTG | 163.20% | 86.30% | 77.55% | 80.56% | 82.69% | 81.99% | 81.58% | 89.60% | 83.87% | 83.90% | 83.59% |

| DONGA | 180.93% | 93.97% | 93.59% | 60.14% | 59.62% | 66.53% | 71.21% | 86.64% | 89.62% | 87.87% | 68.41% |

| HDBANK | 169.03% | 154.08% | 84.10% | 76.61% | 53.26% | 47.64% | 73.52% | 104.98% | 55.84% | 19.95% | 56.20% |

| EIB | 65.39% | 60.35% | 59.58% | 67.34% | 69.75% | 76.66% | 78.56% | 85.03% | 90.98% | 84.22% | 92.10% |

| KIENLONG | 0.00% | 90.61% | 73.71% | 92.23% | 92.37% | 95.50% | 105.25% | 95.86% | 97.27% | 97.27% | 99.03% |

| LIENVIET | 0.00% | 0.00% | 0.00% | 0.00% | 73.54% | 95.50% | 105.25% | 97.94% | 106.17% | 106.16% | 108.42% |

| MBB | 81.73% | 79.97% | 76.60% | 74.39% | 102.73% | 69.27% | 86.08% | 101.46% | 84.50% | 79.95% | 78.73% |

| MDB | 0.00% | 185.55% | 100.75% | 99.63% | 106.93% | 96.15% | 98.80% | 102.70% | 101.86% | 108.95% | 113.75% |

| MHB | 86.71% | 85.07% | 46.51% | 91.95% | 78.91% | 81.31% | 92.25% | 92.09% | 97.98% | 93.51% | 100.16% |

Có thể bạn quan tâm!

-

Cơ Sở Lý Luận Về Lợi Nhuận Của Ngân Hàng Thương Mại

Cơ Sở Lý Luận Về Lợi Nhuận Của Ngân Hàng Thương Mại -

Cơ Cấu Các Loại Rủi Ro Trong Hoạt Động Cho Vay Của Nhtm

Cơ Cấu Các Loại Rủi Ro Trong Hoạt Động Cho Vay Của Nhtm -

Thống Kê Một Số Chỉ Tiêu Cơ Bản ( Đến 31/12/2014, Tốc Độ Tăng Trưởng So Với Thời Điểm Cuối Năm Trước Liền Kề)

Thống Kê Một Số Chỉ Tiêu Cơ Bản ( Đến 31/12/2014, Tốc Độ Tăng Trưởng So Với Thời Điểm Cuối Năm Trước Liền Kề) -

Tỷ Trọng Dư Nợ Cho Vay Của Một Ngành So Với Vốn Chủ Sở Hữu

Tỷ Trọng Dư Nợ Cho Vay Của Một Ngành So Với Vốn Chủ Sở Hữu -

Tồn Tại - Mức Độ Đa Dạng Hóa Trên Danh Mục Không Cao, Hầu Hết Các Ngân Hàng Chủ Yếu Cho Vay Khoảng 3 – 4 Ngành Tương Tự Nhau.

Tồn Tại - Mức Độ Đa Dạng Hóa Trên Danh Mục Không Cao, Hầu Hết Các Ngân Hàng Chủ Yếu Cho Vay Khoảng 3 – 4 Ngành Tương Tự Nhau. -

Mức Độ Tập Trung Truyền Thống Chỉ Số Hirshmann- Herfindahl (Hhi):

Mức Độ Tập Trung Truyền Thống Chỉ Số Hirshmann- Herfindahl (Hhi):

Xem toàn bộ 170 trang tài liệu này.

| MSB | 0.00% | 100.00% | 100.00% | 81.16% | 90.46% | 76.32% | 74.41% | 64.56% | 76.73% | 66.81% | 50.21% |

| NAMA | 155.41% | 100.00% | 84.14% | 76.50% | 70.01% | 92.07% | 65.65% | 80.62% | 70.24% | 59.31% | 87.04% |

| OCB | 155.41% | 100.00% | 84.14% | 76.50% | 70.01% | 92.07% | 65.65% | 80.62% | 70.24% | 59.31% | 87.04% |

| OCEAN | 0.00% | 0.00% | 100.00% | 40.96% | 40.96% | 82.48% | 103.53% | 102.94% | 110.05% | 96.51% | 0.00% |

| PGBANK | 0.00% | 100.00% | 0.00% | 86.61% | 66.07% | 68.15% | 77.79% | 93.72% | 84.64% | 76.53% | 87.44% |

| PNB | 77.87% | 82.45% | 61.21% | 61.21% | 50.99% | 54.24% | 29.24% | 14.53% | -21.87% | 23.33% | 0.00% |

| SAIGONBANK | 68.04% | 82.89% | 90.51% | 88.45% | 72.96% | 87.66% | 47.28% | 91.18% | 91.91% | 89.66% | 85.12% |

| SCB | 391.03% | 221.65% | 84.16% | 64.10% | 82.93% | 78.08% | 30.39% | 0.00% | 96.53% | 77.58% | 64.98% |

| SHB | 0.00% | 0.00% | 89.50% | 34.10% | 33.66% | 74.82% | 81.83% | 85.15% | 63.81% | 88.85% | 83.69% |

| STB | 93.26% | 72.92% | 64.03% | 47.18% | 46.73% | 56.22% | 76.95% | 86.49% | 94.80% | 87.19% | 79.58% |

| TECHCOMBANK | 96.42% | 95.10% | 89.08% | 89.50% | 60.93% | 63.80% | 67.48% | 79.53% | 88.79% | 76.77% | 81.23% |

| VCB | 66.69% | 77.25% | 73.55% | 71.14% | 67.26% | 69.98% | 71.07% | 83.53% | 72.55% | 69.53% | 68.04% |

| VIETA | 141.09% | 85.32% | 58.59% | 56.22% | 69.90% | 63.48% | 72.74% | 75.84% | 59.07% | 103.86% | 94.91% |

| VIETCAPITAL | 0.00% | 182.53% | 38.53% | 44.56% | 158.49% | 82.80% | 94.31% | 72.93% | 70.30% | 80.22% | 70.48% |

| VPBANK | 0.00% | 88.45% | 99.69% | 70.64% | 93.17% | 83.98% | 82.30% | 81.31% | 94.69% | 80.23% | 84.37% |

Nguồn: BCTC của các ngân hàng

Hiệu quả kinh doanh của hệ thống ngân hàng nhìn chung có xu hướng giảm sút qua các năm Qui mô ngành tăng lên, đi kèm với mức lợi suất ROE toàn ngành cũng được duy trì ở mức rất cao, trung bình ngành ở mức trên 10%, trong cả điều kiện xấu của nền kinh tế, và suy thoái của ngành theo nền kinh tế, và nếu xét theo trung bình một chu kỳ kể từ năm 2008 - 2014 thì ROE trung bình ngành Ngân hàng ở mức 15,42%, như số liệu ở bảng sau Bảng 3.6: Tỷ suất lợi nhuận trên vốn chủ sở hữu ROE

ĐVT: %

| 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

| ABB | 0.00% | 8.75% | 8.44% | 8.82% | 1.54% | 7.38% | 10.85% | 6.55% | 8.30% | 2.64% | 2.04% |

| ACB | 33.39% | 30.09% | 34.43% | 44.49% | 31.53% | 24.63% | 21.74% | 27.49% | 7.64% | 6.38% | 6.58% |

| BAOVIET | 0.00% | 0.00% | 0.00% | 0.00% | 0.00% | 4.04% | 8.25% | 6.96% | 3.78% | 0.00% | 0.00% |

| BIDV | 10.44% | 8.81% | 15.20% | 15.90% | 15.77% | 18.12% | 17.97% | 13.16% | 12.90% | 15.27% | 13.84% |

| CTG | 6.50% | 8.54% | 11.33% | 14.12% | 15.70% | 13.48% | 22.21% | 26.83% | 19.87% | 13.25% | 10.50% |

| DONGA | 15.04% | 16.20% | 13.62% | 13.99% | 15.98% | 15.23% | 13.71% | 16.86% | 0.00% | 5.47% | 9.69% |

| EIB | 0.00% | 3.09% | 18.58% | 11.25% | 7.43% | 8.65% | 13.51% | 20.39% | 13.32% | 4.32% | 0.39% |

| HDBANK | 13.05% | 12.69% | 12.66% | 16.75% | 4.97% | 11.20% | 12.97% | 14.44% | 7.30% | 3.11% | 5.71% |

| KIENLONG | 0.00% | 22.59% | 9.99% | 11.26% | 4.42% | 8.47% | 9.00% | 11.81% | 10.17% | 9.06% | 5.14% |

| LIENVIET | 0.00% | 0.00% | 0.00% | 0.00% | 12.87% | 14.85% | 17.21% | 18.26% | 12.42% | 7.72% | 6.36% |

| MB | 17.53% | 19.50% | 22.63% | 20.62% | 17.62% | 20.75% | 22.13% | 20.68% | 20.62% | 16.32% | 15.79% |

| MDB | 0.00% | 22.73% | 17.69% | 15.92% | 11.75% | 12.34% | 6.68% | 9.89% | 2.93% | 1.60% | 2.63% |

| MHB | 4.31% | 6.39% | 8.33% | 14.04% | 4.75% | 4.96% | 3.70% | 2.62% | 9.44% | 3.04% | 0.00% |

| MSB | 0.00% | 13.27% | 15.20% | 16.86% | 12.90% | 28.48% | 23.42% | 10.08% | 2.44% | 3.57% | 1.51% |

| NAMA | 17.99% | 5.34% | 6.48% | 11.87% | 0.99% | 4.29% | 7.89% | 9.03% | 5.62% | 4.13% | 5.68% |

| OCB | 17.99% | 20.47% | 22.83% | 13.55% | 4.01% | 10.51% | 11.13% | 8.79% | 6.07% | 6.20% | 5.53% |

| OCEAN | 0.00% | 0.00% | 5.23% | 7.20% | 4.20% | 13.65% | 16.42% | 11.18% | 5.33% | 4.27% | 0.00% |

| PGBANK | 0.00% | 0.00% | 0.00% | 7.53% | 8.35% | 16.51% | 13.40% | 18.73% | 8.30% | 1.19% | 4.00% |

| PNB | 18.55% | 14.07% | 13.34% | 8.79% | 5.15% | 9.33% | 12.87% | 5.94% | 2.88% | 0.41% | 0.00% |

| SGBANK | 15.55% | 14.74% | 15.47% | 14.43% | 11.12% | 12.34% | 29.12% | 8.90% | 8.69% | 4.91% | 5.18% |

| SCB | 18.69% | 18.69% | 21.54% | 14.91% | 16.93% | 8.51% | 5.98% | 0.00% | 0.56% | 0.35% | 0.69% |

| SHB | 0.00% | 0.00% | 1.38% | 9.44% | 8.76% | 13.60% | 14.98% | 15.04% | 22.00% | 8.56% | 7.59% |

| STB | 18.78% | 16.72% | 19.76% | 27.36% | 12.64% | 18.25% | 15.55% | 13.97% | 7.10% | 14.49% | 12.56% |

| TECHCOMBANK | 21.03% | 2.25% | 1.84% | 1.79% | 2.37% | 2.24% | 1.71% | 1.91% | 0.42% | 0.39% | 0.65% |

| VCB | 15.36% | 16.57% | 29.44% | 19.51% | 9.88% | 25.87% | 22.98% | 17.08% | 12.60% | 10.43% | 10.76% |

| VIETA | 13.38% | 11.54% | 9.91% | 14.07% | 5.22% | 13.31% | 10.43% | 7.12% | 4.62% | 1.69% | 1.31% |

| VIETCAPITAL | 0.00% | 7.14% | 7.42% | 13.07% | 0.55% | 5.06% | 3.55% | 10.04% | 6.22% | 3.18% | 4.96% |

| VPBANK | 0.00% | 21.07% | 19.49% | 15.03% | 6.23% | 11.88% | 12.98% | 14.28% | 10.19% | 14.17% | 15.01% |

Nguồn: BCTC của các ngân hàng

Bảng 3.7: Tỷ suất lợi nhuận trên tổng tài sản ROA

ĐVT: %

| 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

| ABB | 0.00% | 2.42% | 3.07% | 1.59% | 0.32% | 1.56% | 1.54% | 0.77% | 0.91% | 0.27% | 0.19% |

| ACB | 1.61% | 1.51% | 1.47% | 2.71% | 2.32% | 1.61% | 1.25% | 1.32% | 0.55% | 0.34% | 0.48% |

| BAOVIET | 0.00% | 0.00% | 0.00% | 0.00% | 0.00% | 0.87% | 1.26% | 0.86% | 0.69% | 0.00% | 0.00% |

| BIDV | 0.64% | 0.50% | 0.76% | 0.84% | 0.88% | 1.04% | 1.13% | 0.83% | 0.74% | 0.83% | 0.78% |

| CTG | 0.29% | 0.41% | 0.48% | 0.76% | 1.00% | 0.77% | 1.12% | 1.51% | 1.28% | 1.08% | 0.93% |

| DONGA | 1.28% | 1.35% | 1.48% | 1.68% | 1.73% | 1.52% | 1.34% | 1.56% | 0.00% | 0.46% | 0.86% |

| EIB | 0.00% | 0.21% | 1.74% | 1.78% | 1.74% | 1.99% | 1.85% | 1.93% | 1.21% | 0.39% | 0.03% |

| HDBANK | 1.59% | 1.93% | 2.15% | 1.36% | 0.51% | 1.35% | 1.01% | 1.07% | 0.67% | 0.31% | 0.51% |

| KIENLONG | 0.00% | 2.71% | 3.02% | 3.56% | 1.45% | 1.76% | 1.94% | 2.59% | 1.93% | 1.57% | 0.79% |

| LIENVIET | 0.00% | 0.00% | 0.00% | 0.00% | 5.95% | 4.35% | 2.61% | 2.14% | 1.42% | 0.78% | 0.52% |

| MB | 1.43% | 1.48% | 2.01% | 2.28% | 1.88% | 2.07% | 1.95% | 1.54% | 1.48% | 1.28% | 1.31% |

| MDB | 0.00% | 3.47% | 3.06% | 5.01% | 3.68% | 4.37% | 1.64% | 2.77% | 1.22% | 0.84% | 1.53% |

| MHB | 0.42% | 0.50% | 0.47% | 0.61% | 0.17% | 0.15% | 0.18% | 0.17% | 0.73% | 0.28% | 0.00% |

| MSB | 0.00% | 0.74% | 1.23% | 1.26% | 1.33% | 1.60% | 1.29% | 0.69% | 0.20% | 0.30% | 0.14% |

| NAMA | 2.05% | 1.51% | 1.41% | 1.65% | 0.17% | 0.67% | 1.09% | 1.44% | 1.04% | 0.60% | 0.57% |

| OCB | 2.05% | 4.84% | 5.18% | 3.70% | 1.17% | 2.45% | 2.39% | 1.81% | 1.32% | 1.08% | 0.65% |

| OCEAN | 0.00% | 0.00% | 0.94% | 0.60% | 0.32% | 0.95% | 1.17% | 0.83% | 0.38% | 0.29% | 0.00% |

| PGBANK | 0.00% | 0.00% | 0.00% | 0.87% | 1.21% | 2.11% | 1.63% | 2.63% | 1.30% | 0.17% | 0.52% |

| PNB | 1.65% | 1.44% | 1.62% | 1.11% | 0.62% | 0.88% | 0.88% | 0.35% | 0.17% | 0.02% | 0.00% |

| SGBANK | 2.50% | 2.14% | 2.26% | 2.08% | 1.51% | 1.82% | 5.54% | 1.89% | 1.97% | 1.17% | 1.16% |

| SCB | 1.12% | 1.48% | 1.65% | 1.41% | 1.44% | 0.68% | 0.49% | 0.00% | 0.04% | 0.03% | 0.04% |

| SHB | 0.00% | 0.00% | 0.53% | 1.85% | 1.46% | 1.52% | 1.26% | 1.23% | 1.80% | 0.65% | 0.51% |

| STB | 1.71% | 1.92% | 2.40% | 3.13% | 1.44% | 1.94% | 1.49% | 1.36% | 0.68% | 1.42% | 1.26% |

| TECHCOMBANK | 1.16% | 2.25% | 1.84% | 1.79% | 2.37% | 2.24% | 1.71% | 1.91% | 0.42% | 0.39% | 0.65% |

| VCB | 0.92% | 1.01% | 1.89% | 1.32% | 0.64% | 1.65% | 1.53% | 1.25% | 1.13% | 0.99% | 0.88% |

| VIETA | 1.88% | 2.81% | 8.27% | 10.40% | 2.68% | 6.27% | 4.60% | 1.97% | 0.87% | 0.27% | 0.16% |

| VIETCAPITAL | 0.00% | 1.30% | 1.85% | 4.57% | 0.18% | 1.64% | 0.98% | 2.14% | 1.08% | 0.47% | 0.66% |

| VPBANK | 0.00% | 1.09% | 1.40% | 1.61% | 0.78% | 1.27% | 1.15% | 1.12% | 0.69% | 0.91% | 0.88% |

Nguồn: BCTC của các ngân hàng

Nhìn chung chỉ số ROA, ROE của các ngân hàng đều tăng cao ở giai đoạn 2008-2010, từ giai đoạn 2011-2014 đã bắt đầu giảm dần. Năm 2008, là giai đoạn bắt đầu khủng hoảng kinh tế thế giới, nền kinh tế Việt Nam cũng chịu ảnh hưởng chung, lạm phát tăng cao, lãi suất của các ngân hàng tăng mạnh. Tình hình này đã ảnh hưởng đến tâm lý của người dân và các doanh nghiệp. Vì lãi suất tiền gửi tăng cao đã thu hút được lượng tiền nhàn rỗi trong xã hội, tài sản của các ngân hàng tăng mạnh trong khi vốn chủ sở hữu lại không thay đổi. Bên cạnh đó, thị trường bất động sản lại đang tăng trưởng mạnh, các ngân hàng đều tập trung vốn đẩy mạnh cho vay kinh doanh BĐS để gia tăng lợi nhuận. Lợi nhuận tăng, vốn chủ sở hữu lại không đổi nên ROE của các ngân hàng đều tăng mạnh. ROA và ROE đã bắt đầu giảm từ năm 2011. NHTMCP có tỷ lệ ROA và ROE trung bình thấp nhất và dao động nhiều nhất do kết quả kinh doanh yếu kém của một số NHTMCP nhỏ.

Trong khi bầu không khí ảm đạm bao trùm toàn bộ ngành ngân hàng năm 2012, một vài ngân hàng vẫn hoạt động tốt, tăng trưởng lợi nhuận cao hơn như CTG, BIDV, VCB, STB. Trong số đó, tỷ suất lợi nhuận của STB là ấn tượng nhất, với tỷ suất lợi nhuận thuần ở mức 24,5%, cao gần gấp hai lần so với ngân hàng xếp vị trí thứ hai về khả năng sinh lợi (MBB 13,7%).

3.4 Tác động của danh mục cho vay đến rủi ro của Ngân hàng TMCP

Để đánh giá mức độ tập trung rủi ro trên danh mục, ngoài việc xem xét mức độ đa dạng hóa, còn có thể so sánh tỷ trọng dư nợ một ngành nào đó trong tổng dư nợ toàn danh mục với các giới hạn an toàn cho phép. Nội dung của quyết định 457/QĐ-NHNN quy định các tỷ lệ đảm bảo an toàn trong hoạt động của các tổ chức tín dụng. Trong đó giới hạn tối đa cho vay một khách hàng không vượt quá 15% vốn tự có của ngân hàng, tổng cho vay và bảo lãnh không vượt quá 25% vốn tự có. Đối với một nhóm khách hàng cho vay không quá 50% vốn tự có; tổng giới hạn cho vay và bảo lãnh không quá 60% vốn tự có. Ngoài ra trong quyết định này cũng quy định: đối với các khoản vay/ bảo lãnh (với một khách hàng) có giá trị vượt 5% vốn tự có ngân hàng phải có chính sách và cách thức theo dõi. Còn nếu khoản vay và tổng các khoản cho vay một khách hàng vượt quá 10% vốn tự có của ngân hàng phải được Hội đồng quản trị/ hoặc người được ủy quyền thông qua. Quy định này cho thấy, khi tỷ trọng các khoản vay vượt 5% (đặc biệt là vượt 10%) vốn tự có của một ngân hàng phải được xem là rủi ro tập trung và cần được theo dõi cẩn trọng. Để hướng dẫn các ngân hàng thực hiện, quyết định 457/QĐ-NHNN có mô tả rõ về nhóm khách hàng có liên quan, trong đó bao gồm nhóm khách hàng có quan hệ sở hữu, nhóm khách hàng có quan hệ quản trị, điều hành, thành viên.

Sau quyết định 457/QĐ-NHNN ra đời ngày 19/4/2005, một số các văn bản khác được ngân hàng Nhà nước ban hành như: chỉ thị 03/2007/CT-NHNN ngày 28/5/2007 (hiệu lực từ tháng 1/2008); quyết định 03/2008/QĐ-NHNN ngày 1/02/2008, thay thế cho chỉ thị 03; thông tư 13/2010/TT-NHNN ngày 20/5/2010 (hiệu lực từ 1/10/2010) thay thế quyết định 457; thông tư số 19/2010/TT-NHNN ngày 27/9/2010 sửa đổi thông tư 13 (hiệu lực từ 1/10/2010). Những văn bản có tính pháp lý nói trên là cơ sở để cho các ngân hàng thương mại cụ thể hóa chính sách giới hạn cho vay của từng ngân hàng.

Căn cứ các quyết định, chỉ thị và thông tư trên có thể thấy được biểu hiện rủi ro tập trung trong danh mục cho vay của các ngân hàng TMCP tại Việt Nam khá cao.

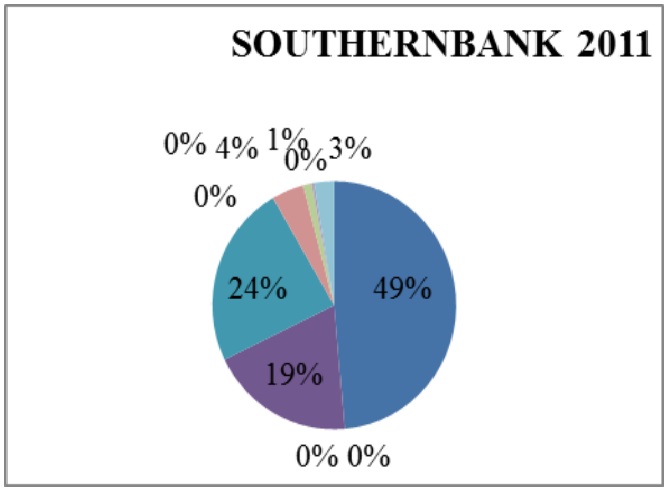

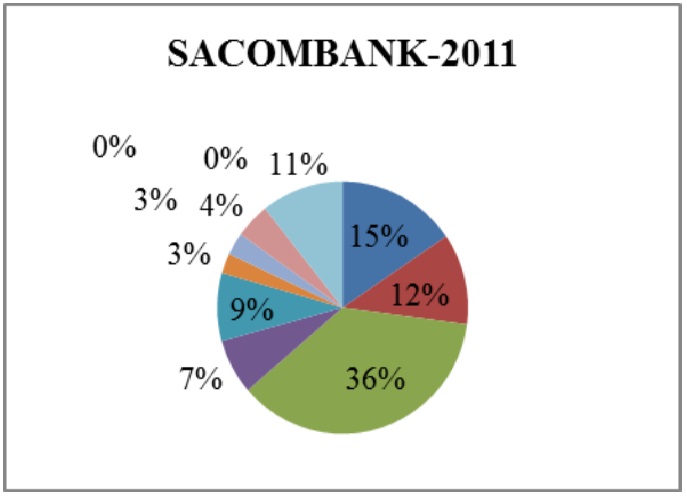

Ví dụ điển hình thông qua hình 3.1

Hình 3.1: Cơ cấu danh mục cho vay theo ngành nghề

Nguồn: Tác giả tự tính

Cụ thể hình 3.1, nhận thấy tại các ngân hàng TMCP quy mô lớn như ACB, Sacombank tỷ trọng dư nợ của một ngành lớn nhất trên danh mục cho vay thường dao động ở mức trên 30 - 40% tổng dư nợ. Năm 2011, ngân hàng Sacombank có tỷ trọng dư nợ cho vay sản xuất chế biến trên tổng dư nợ là 26%, ngân hàng Phương Nam dư nợ cho vay ngành có tỷ trọng lớn nhất là thương mại lên tới 49%. Đây là biểu hiện tập trung dư nợ khá cao nếu so với quy định trong các văn bản đã nêu trên tại Việt Nam.