Dư nợ tín dụng của Vietinbank Chi nhánh KCN Quế Võ bình quân năm 2019 đạt 4.510 tỷ đồng tăng 151 tỷ đồng so với năm 2018. Dư nợ bình quân năm 2020 là

4.356 tỷ đồng giảm 154 tỷ đồng so với năm 2019 giảm 3,4% so với năm 2019, theo kế hoạch chi nhánh đặt ra thì mới hoàn thành được 92% kế hoạch năm 2020.

Dư nợ tín dụng những năm qua có sự biến động tăng giảm nhưng không đáng kể và nhìn chung đang giữ xu hướng tăng dần, cho thấy Chi nhánh KCN Quế Võ có khả năng phát triển dư nợ tương đối tốt. Dư nợ tín dụng cuối năm 2020 giảm so với năm 2019 là do việc thực hiện điều chỉnh lại một số chỉ tiêu kinh doanh để phù hợp theo định hướng của phương án cơ cấu lại gắn với xử lý nợ xấu giai đoạn 2016 - 2020 của Ngân hàng TMCP Công thương Việt Nam được Hội đồng quản trị phê duyệt thời điểm cuối năm 2019, định hướng thúc đẩy tăng trưởng trọng tâm vào các phân khúc có hiệu quả sinh lời cao như khách hàng bán lẻ, khách hàng doanh nghiệp vừa và nhỏ; đồng thời duy trì thị phần phù hợp, giữ vững khách hàng tốt, khách hàng có khả năng phát triển đa dạng dịch vụ và bán chéo ở phân khúc khách hàng doanh nghiệp lớn, khách hàng doanh nghiệp FDI.

- Trong cơ cấu dư nợ của Vietinbank Chi nhánh KCN Quế Võ theo loại đồng tiền cho vay thì đồng VND chiếm tỷ trọng lớn và có xu hướng tăng dần, thể hiện sự phù hợp theo quy định của Ngân hàng nhà nước trong việc cho vay bằng ngoại tệ của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với khách hàng vay là người cư trú theo định hướng thu hẹp dần đối tượng được cho vay bằng ngoại tệ (theo thông tư 42/2018/TT-NHNN thì cho vay ngắn hạn bằng đồng USD sẽ thu hẹp đối tượng từ 31/03/2019 và cho vay trung dài hạn bằng đồng USD sẽ thu hẹp từ 30/09/2019). Tỷ lệ dư nợ bằng VND/tổng dư nợ qua các năm 2018, 2019 và 2020 lần lượt là 77,6%, 74,4% và 82,2%.

- Về cơ cấu dư nợ cho vay theo phân khúc: cơ cấu dư nợ cho vay phân khúc khách hàng bán lẻ trong giai đoạn 2018 - 2020 nhìn chung ở mức ổn định về quy mô, năm 2018 chiếm 24,6%, năm 2019 chiếm 21,8%, năm 2020 chiếm 24,8% tổng dư nợ, mặc dù Ngân hàng TMCP Công thương Việt Nam có định hướng kinh doanh là thúc đẩy tăng trưởng khách hàng bán lẻ tuy nhiên với đặc thù là chi nhánh thành

lập trên địa bàn Khu công nghiệp với nhiều khách hàng FDI thì dư nợ của phân khúc bán lẻ như vậy là khá phù hợp.

Về chất lượng nợ, theo báo cáo kết quả hoạt động kinh doanh của Vietinbank Chi nhánh KCN Quế Võ giai đoạn 2018 - 2020, phân tích thêm nợ quá hạn. Cụ thể, tổng nợ quá hạn đến các thời điểm 31/12/2018 là 77,29 tỷ đồng chiếm 2,44% tổng dư nợ và 31/12/2019 là 74,20 tỷ đồng chiếm 2,47% tổng dư nợ, 31/12/2020 là 74,20 tỷ đồng, chiếm 2.62% tổng dư nợ.

Bảng 2.2: Tình hình nợ quá hạn, nợ xấu (bao gồm nợ bán VAMC) giai đoạn 2018 - 2020

Đơn vị tính: Tỷ đồng, %

Năm 2018 | Năm 2019 | Năm 2020 | ||||||||

Số tiền | Tỷ trọng | Số tiền | Tỷ trọng | 2019/2018 | Số tiền | Tỷ trọng | 2020/2019 | |||

Tuyệt đối | Tương đối | Tuyệt đối | Tương đối | |||||||

Nợ quá hạn, Nợ xấu, nợ xử lý rủi ro | 77 | 1,77% | 74 | 1,64% | -3 | -3,89% | 74 | 1,7% | - | - |

Tổng dư nợ | 4.359 | 100,0% | 4.510 | 100,0 % | 151 | 3,46% | 4.356 | 100,0 % | -154 | -3,41% |

Có thể bạn quan tâm!

-

Một Số Yếu Tố Ảnh Hưởng Đến Chất Lượng Dịch Vụ Cho Vay Ngắn Hạn Dành Cho Khách Hàng Doanh Nghiệp Của Ngân Hàng Thương Mại

Một Số Yếu Tố Ảnh Hưởng Đến Chất Lượng Dịch Vụ Cho Vay Ngắn Hạn Dành Cho Khách Hàng Doanh Nghiệp Của Ngân Hàng Thương Mại -

Sự Cần Thiết Nâng Cao Chất Lượng Dịch Vụ Cho Vay Ngắn Hạn Dành Cho Khách Hàng Doanh Nghiệp Của Ngân Hàng Thương Mại

Sự Cần Thiết Nâng Cao Chất Lượng Dịch Vụ Cho Vay Ngắn Hạn Dành Cho Khách Hàng Doanh Nghiệp Của Ngân Hàng Thương Mại -

Kết Quả Kinh Doanh Của Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam - Chi Nhánh Khu Công Nghiệp Quế Võ Giai Đoạn 2018 - 2020

Kết Quả Kinh Doanh Của Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam - Chi Nhánh Khu Công Nghiệp Quế Võ Giai Đoạn 2018 - 2020 -

Quy Trình Thực Hiện Cấp Tín Dụng Đối Với Khách Hàng Doanh Nghiệp Của Chi Nhánh Kcn Quế Võ

Quy Trình Thực Hiện Cấp Tín Dụng Đối Với Khách Hàng Doanh Nghiệp Của Chi Nhánh Kcn Quế Võ -

Lãi Từ Hoạt Động Cho Vay Ngắn Hạn Đối Với Dnvvn Tại Vietinbank Cn Kcn Quế Võ

Lãi Từ Hoạt Động Cho Vay Ngắn Hạn Đối Với Dnvvn Tại Vietinbank Cn Kcn Quế Võ -

Số Lượng Nhân Viên Phụ Trách Tín Dụng Khdn Vvn Giai Đoạn 2018 - 2020

Số Lượng Nhân Viên Phụ Trách Tín Dụng Khdn Vvn Giai Đoạn 2018 - 2020

Xem toàn bộ 156 trang tài liệu này.

(Nguồn: Báo cáo kết quả hoạt động kinh doanh của Vietinbank

Chi nhánh KCN Quế Võ 2018 - 2020) Trong khi đó, tổng nợ xấu và nợ bán cho VAMC đến các thời điểm 31/12/2018 là 77 tỷ đồng chiếm 1,77% tổng dư nợ, 31/12/2019 là 74 tỷ đồng chiếm 1,64% tổng dư nợ và 31/12/2020 là 74 tỷ đồng chiếm 1,7% tổng dư nợ. Trong đó nợ đã bán cho VAMC từ năm 2015 là 71 tỷ đồng, đây đều là các khoản nợ tồn đọng từ năm 2014 chưa thu hồi được, đang trong quá trình khởi kiện tại tòa án. Trong năm 2018, Chi nhánh không phát sinh thêm các khoản nợ xấu có giá trị lớn, năm 2019 một khách hàng chuyển nợ xấu là 7 tỷ đồng và Chi nhánh đã thu hồi được 5 tỷ đồng nợ xấu phát sinh từ những năm trước, một số khoản nợ quá hạn khác được thu triệt

để ngay khi phát sinh. Qua số liệu trên ta thấy tỷ lệ nợ xấu của Vietinbank Chi nhánh KCN Quế Võ là thấp hơn tỷ lệ nợ xấu của toàn ngành (ở mức khoảng 6,6% theo công bố của Ngân hàng nhà nước tại Hội nghị chuyên đề xử lý nợ xấu tổ chức tháng 8 năm 2018) và thấp hơn mức cho phép của Vietinbank là 3%. Điều này thể hiện chất lượng tín dụng của Vietinbank Chi nhánh KCN Quế Võ được đảm bảo trong định mức quản trị rủi ro tín dụng của Vietinbank, cho thấy năng lực quản trị rủi ro tín dụng của Chi nhánh là tốt trong giai đoạn 2018 - 2020.

2.1.2.3. Hoạt động phát triển thị phần và thị trường

Theo thống kê của Ngân hàng Nhà nước chi nhánh tỉnh Bắc Ninh đến cuối cuối 2020, tại địa bàn tỉnh Bắc Ninh có 10 Chi nhánh NHTM nhà nước, 21 Chi nhánh NHTM cổ phần, 01 Chi nhánh Ngân hàng Chính sách Xã hội; 02 Chi nhánh Ngân hàng 100% vốn nước ngoài; 01 Chi nhánh Ngân hàng Hợp tác xã; 01 Chi nhánh Tổ chức tài chính vi mô TNHH một thành viên tình thương và 26 Quỹ tín dụng nhân dân đang hoạt động. Một số ngân hàng lớn như Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam, Ngân hàng TMCP Ngoại Thương Việt Nam, Ngân hàng TMCP Đầu tư và Phát triển Việt Nam, Ngân hàng TMCP Sài Gòn Thương Tín, Ngân hàng TMCP Quân Đội, các Chi nhánh Vietinbank khác,… đều đã hoạt động kinh doanh tại đây từ rất lâu, có cơ sở khách hàng lớn, ổn định và am hiểu thị trường. Các NHTM này đều có nhiều sản phẩm, dịch vụ hiện đại, hấp dẫn, mang đến nhiều tiện ích cho khách hàng. Trong khi đó, Vietinbank Chi nhánh KCN Quế Võ mới được thành lập và đi vào hoạt động khoảng hơn 12 năm từ nửa cuối năm 2007 đến nay, vì thế việc tìm kiếm khách hàng mới nhằm phát triển thị trường và thị phần đối với Vietinbank Chi nhánh KCN Quế Võ gặp những khó khắn nhất định. Tuy nhiên, Vietinbank Chi nhánh KCN Quế Võ cũng đã xác định được thị trường mục tiêu, tập trung vào các phân khúc mà chi nhánh có thế mạnh từ đó đã đạt được những kết quả khả quan. Một vài số liệu về quy mô, tỷ trọng hoạt động của Vietinbank Chi nhánh KCN Quế Võ trên địa bản tỉnh tính đến thời điểm 31/12/2020 được thống kê như sau:

- Về huy động vốn: Vietinbank Chi nhánh KCN Quế Võ tại 31/12/2020 đạt

7.144 tỷ đồng chiếm khoảng 3,1% trong tổng nguồn vốn huy động của các TCTD trên địa bàn.

- Về tín dụng: Dư nợ tín dụng của Chi nhánh tại 31/12/2020 đạt 4.356 tỷ đồng chiếm khoảng 3,7% trong tổng dư nợ của các TCTD trên địa bàn.

- Về mạng lưới hoạt động: Chi nhánh có 01 trụ sở chính đặt tại KCN Quế Võ, phường Vân Dương, thành phố Bắc Ninh, tỉnh Bắc Ninh, 02 phòng giao dịch tại Thành phố Bắc Ninh và 01 phòng giao dịch tại Thị xã Từ Sơn.

2.1.2.4. Kết quả hoạt động kinh doanh

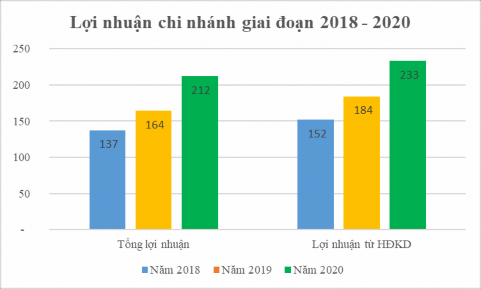

Hình 2.7: Kết quả hoạt động kinh doanh giai đoạn 2018 - 2020

(Nguồn: Báo cáo kết quả hoạt động kinh doanh của Vietinbank

Chi nhánh KCN Quế Võ 2018 - 2020)

Lợi nhuận từ HĐKD năm 2020 đạt 233 tỷ đồng - tăng 49 tỷ đồng và tương ứng tăng 26,6% so với năm 2019, trong khi kế hoạch lợi nhuận đặt ra là 176 tỷ đồng - vượt 32% so với kết hoạch năm 2020.

Tổng lợi nhuận năm 2020 đạt 212 tỷ đồng - tăng 29% so với 2019, hoàn thành 87% kế hoạch năm 2020.

Trong 3 năm trở lại đây, hoạt động kinh doanh của Vietinbank Chi nhánh KCN Quế Võ có sự tăng trưởng mạnh mẽ cả về doanh thu và lợi nhuận.

Có được điều này một phần là do tình hình kinh tế trong nước phát triển thuận lợi và một phần là kết quả của công tác quản trị tại Chi nhánh trong các năm qua, từ việc quản lý chi phí hiệu quả, tăng trưởng doanh thu từ những hoạt động đem lại biên lợi nhuận tốt như huy động tiền gửi không kỳ hạn, thu phí dịch vụ, kinh doanh ngoại tệ, giảm sự lệ thuộc quá lớn vào thu nhập từ lãi tiền vay, góp phần vào giảm rủi ro chung.

2.1.3. Chương trình ưu đãi cho vay ngắn hạn dành cho khách hàng doanh nghiệp tại Vietinbank

2.1.3.1. Chương trình Đồng hành cùng khách hàng doanh nghiệp vừa và nhỏ

Đối tượng áp dụng

KHDN vay vốn ngắn hạn, trung dài hạn bằng VND/USD thuộc phân khúc KHDN VVN để phục vụ hoạt động sản xuất kinh doanh.

Điều kiện áp dụng

Đầu tiên, khách hàng là khách hàng mới hoặc KHDN hiện hữu bị TCTD khác lôi kéo bằng lãi suất.

Kế đến, tại thời điểm phê duyệt và thời điểm giải ngân, toàn bộ nợ vay của khách hàng tại các TCTD đều là nợ nhóm 1.

Bên cạnh đó, khách hàng không có nợ xấu trong thời gian 01 năm tại các TCTD và xếp hạng tín dụng từ hạng A trở lên.

Cuối cùng là sử dụng ít nhất 04 sản phẩm dịch vụ trong Gói sản phẩm kết hợp của NHCT, tối thiểu gồm: Mở tài khoản thanh toán, thanh toán qua NHCT, internet và SMS banking.

Ưu đãi lãi suất

Thời gian ưu đãi lãi suất: tối đa 12 tháng đối với mỗi Khoản vay/giấy nhận nợ (GNN) bằng VND kể từ ngày tính lãi đầu tiên; tối đa 06 tháng đối với mỗi Khoản vay/GNN bằng USD kể từ ngày tính lãi đầu tiên. Phương thức áp dụng lãi suất cho vay: thả nổi, tần suất điều chỉnh lãi suất: theo quy định của NHCT từng thời kỳ.

2.1.3.2. Chương trình Đồng hành cùng khách hàng doanh nghiệp lớn

Đối tượng áp dụng

KHDN vay vốn ngắn hạn, trung dài hạn bằng VND/USD thuộc phân khúc KHDN Lớn để phục vụ hoạt động sản xuất kinh doanh:

Điều kiện áp dụng

Đầu tiên, khách hàng là khách hàng mới hoặc KHDN hiện hữu bị TCTD khác lôi kéo bằng lãi suất.

Kế đến, tại thời điểm phê duyệt và thời điểm giải ngân, toàn bộ nợ vay của Khách hàng tại các TCTD đều là nợ nhóm 1.

Bên cạnh đó, khách hàng không có nợ xấu trong thời gian 01 năm tại các TCTD và xếp hạng tín dụng từ hạng A trở lên.

Cuối cùng là sử dụng ít nhất 04 sản phẩm dịch vụ trong Gói sản phẩm kết hợp của NHCT, tối thiểu gồm: Mở tài khoản thanh toán, thanh toán qua NHCT, internet và SMS banking.

Ngoài ra, có một số điều kiện riêng đối với khách hàng hiện hữu thuộc phân khúc KHDN Lớn như sau:

- Thu nhập hoạt động bình quân tháng (TOI) >= 100 triệu đồng.

- Tỷ lệ doanh số tiền về/doanh số giải ngân ngắn hạn >= 110%

Ưu đãi lãi suất

Thời gian ưu đãi lãi suất: tối đa 12 tháng đối với mỗi Khoản vay/giấy nhận nợ (GNN) bằng VND kể từ ngày tính lãi đầu tiên; tối đa 06 tháng đối với mỗi Khoản vay/GNN bằng USD kể từ ngày tính lãi đầu tiên. Phương thức áp dụng lãi suất cho vay: thả nổi, tần suất điều chỉnh lãi suất: theo quy định của NHCT từng thời kỳ.

2.1.3.3. Chương trình Đồng hành cùng khách hàng doanh nghiệp FDI

Đối tượng áp dụng

KHDN vay vốn ngắn hạn, trung dài hạn bằng VND/USD thuộc phân khúc KHDN FDI để phục vụ hoạt động sản xuất kinh doanh.

Điều kiện áp dụng

Đầu tiên, khách hàng là khách hàng mới hoặc KHDN hiện hữu bị TCTD khác lôi kéo bằng lãi suất.

Kế đến, tại thời điểm phê duyệt và thời điểm giải ngân, toàn bộ nợ vay của Khách hàng tại các TCTD đều là nợ nhóm 1.

Bên cạnh đó, khách hàng không có nợ xấu trong thời gian 01 năm tại các TCTD và xếp hạng tín dụng từ hạng A trở lên.

Cuối cùng là sử dụng ít nhất 04 sản phẩm dịch vụ trong Gói sản phẩm kết hợp của NHCT, tối thiểu gồm: mở tài khoản thanh toán, thanh toán qua NHCT, Internet và SMS banking.

Ngoài ra, có một số điều kiện riêng đối với khách hàng hiện hữu thuộc phân khúc KHDN FDI như sau:

Đối với KHDN FDI Lớn đảm bảo thu nhập hoạt động bình quân tháng (TOI)

>= 100 triệu đồng; đối với KHDN FDI VVN đảm bảo TOI >= 40 triệu đồng và tỷ suất sinh lời ngoài lãi vay >= 0,2%/năm.

- Tỷ lệ doanh số tiền về/doanh số giải ngân ngắn hạn >= 110%

Ưu đãi lãi suất

Thời gian ưu đãi lãi suất: tối đa 12 tháng đối với mỗi Khoản vay/GNN bằng VND kể từ ngày tính lãi đầu tiên; tối đa 06 tháng đối với mỗi Khoản vay/GNN bằng USD kể từ ngày tính lãi đầu tiên.

Ngoài các chương trình tín dụng nòng cốt trên thì Vietinbank thường xuyên triển khai các gói ưu đãi lãi suất theo thời gian ngắn để thúc đẩy tăng trưởng dư nợ ngắn hạn và thu hút khách hàng mới cần cạnh tranh bằng lãi suất hay sản phẩm đặc thù về quan hệ tại Vietinbank như: Gói tín dụng theo quý, Gói tín dụng dành cho các KHDN hoạt động trong ngành Thương mại phân phối, Sản phẩm đặc thù thiết kế riêng cho chuỗi các doanh nghiệp là nhà cung cấp có uy tín lớn và các nhà phân phối của các NCC như: Huyndai Thành Công, Sữa Nestle, Bayer Việt Nam…

2.1.4. Điều kiện và quy trình cấp tín dụng đối với khách hàng doanh nghiệp của Vietinbank

2.1.4.1. Điều kiện cấp tín dụng đối với khách hàng doanh nghiệp của Vietinbank

NHCT xét cấp tín dụng cho khách hàng khi đáp ứng các điều kiện sau:

- Pháp nhân Việt Nam có năng lực pháp luật dân sự; người đại diện pháp nhân phải có năng lực pháp luật dân sự và năng lực hành vi dân sự đầy đủ.:

- Pháp nhân nước ngoài có năng lực pháp luật dân sự; người đại diện pháp nhân phải có năng lực pháp luật dân sự, năng lực hành vi dân sự đầy đủ theo quy định pháp luật của nước nơi pháp nhân đó được thành lập. Khi pháp nhân xác lập, thực hiện các giao dịch dân sự tại Việt Nam thì năng lực pháp luật dân sự, năng lực hành vi dân sự của người đại diện pháp nhân được xác định theo pháp luật Việt Nam.

- Có khả năng tài chính lành mạnh, thông tin tài chính minh bạch đảm bảo thực hiện các nghĩa vụ với NHCT trong thời gian được cấp tín dụng.

- Thực hiện các biện pháp bảo đảm theo quy định hiện hành của NHCT. NHCT chỉ cấp tín dụng không có bảo đảm đối với khách hàng pháp nhân được đánh giá là có uy tín, có năng lực tài chính tốt, đảm bảo khả năng thực hiện nghĩa vụ với NHCT.

- Nhu cầu cấp tín dụng để sử dụng vào mục đích hợp pháp, trừ trường hợp ngân hàng nhà nước quy định khác hoặc không quy định theo các nghiệp vụ cấp tín dụng. Có phương án, dự án, kế hoạch liên quan tới nhu cầu đề nghị cấp tín dụng khả thi, trừ các trường hợp do Tổng giám đốc quy định trong từng thời kỳ phù hợp với quy định của ngân hàng Nhà Nước.