Bảng 2.9: Lãi từ hoạt động cho vay ngắn hạn đối với DNVVN tại Vietinbank CN KCN Quế Võ

Đơn vị tính: Tỷ đồng

Năm 2018 | Năm 2019 | Năm 2020 | |

Lãi dự thu KHDNVVN | 50.52 | 56.55 | 59.28 |

Lãi dự thu CN | 523.08 | 586.3 | 566.28 |

Lãi thực thu KHDNVVN | 48.04 | 53.38 | 54.77 |

Lãi thực thu CN | 497.45 | 553.47 | 523.24 |

Có thể bạn quan tâm!

-

Kết Quả Kinh Doanh Của Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam - Chi Nhánh Khu Công Nghiệp Quế Võ Giai Đoạn 2018 - 2020

Kết Quả Kinh Doanh Của Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam - Chi Nhánh Khu Công Nghiệp Quế Võ Giai Đoạn 2018 - 2020 -

Tình Hình Nợ Quá Hạn, Nợ Xấu (Bao Gồm Nợ Bán Vamc) Giai Đoạn 2018 - 2020

Tình Hình Nợ Quá Hạn, Nợ Xấu (Bao Gồm Nợ Bán Vamc) Giai Đoạn 2018 - 2020 -

Quy Trình Thực Hiện Cấp Tín Dụng Đối Với Khách Hàng Doanh Nghiệp Của Chi Nhánh Kcn Quế Võ

Quy Trình Thực Hiện Cấp Tín Dụng Đối Với Khách Hàng Doanh Nghiệp Của Chi Nhánh Kcn Quế Võ -

Số Lượng Nhân Viên Phụ Trách Tín Dụng Khdn Vvn Giai Đoạn 2018 - 2020

Số Lượng Nhân Viên Phụ Trách Tín Dụng Khdn Vvn Giai Đoạn 2018 - 2020 -

Giải Pháp Và Kiến Nghị Nhằm Nâng Cao Chất Lượng Dịch Vụ Cho Vay Ngắn Hạn Khách Hàng Doanh Nghiệp Vừa Và Nhỏ Của Ngân Hàng Thương Mại

Giải Pháp Và Kiến Nghị Nhằm Nâng Cao Chất Lượng Dịch Vụ Cho Vay Ngắn Hạn Khách Hàng Doanh Nghiệp Vừa Và Nhỏ Của Ngân Hàng Thương Mại -

Tăng Cường Hoạt Động Phòng Ngừa Và Xử Lý Rủi Ro

Tăng Cường Hoạt Động Phòng Ngừa Và Xử Lý Rủi Ro

Xem toàn bộ 156 trang tài liệu này.

70

60

56.55

59.28

50.52

53.38

54.77

50

48.04

40

30

20

10

0

Năm 2018

Năm 2019

Năm 2020

Lãi dự thu KHDNVVN

50.52

56.55

59.28

Lãi thực thu KHDNVVN

48.04

53.38

54.77

Axis Title

(Nguồn: Báo cáo kết quả kinh doanh)

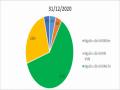

Hình 2.12: Lãi cho vay NH đối với DNVVN tại Vietinbank CN KCN Quế Võ

(Nguồn: Báo cáo kết quả kinh doanh)

Lãi dự thu từ cho vay ngắn hạn đối với DNVVN chỉ chiếm 1 tỷ trọng thấp so với tổng giá trị lãi dự thu cho vay của toàn CN (khoảng 10%). Lãi thực thu cho vay NH năm 2018 đối với DNVVN là 48.04 tỷ hấp hơn 2.4 tỷ so với lãi dự thu. Lãi thực thu cho vay NH năm 2019 đối với DNVVN là 53.38 tỷ hấp hơn 3.17 tỷ so với lãi dự thu. Lãi thực thu cho vay NH năm 2020 đối với DNVVN là 54.77 tỷ hấp hơn 4.51 tỷ so với lãi dự thu.

Về tỷ lệ thu lãi, chỉ tiêu này phản ánh khả năng thu hồi nợ của ngân hàng cũng như khả năng trả nợ vay của khách hàng có tốt hay không. Qua bảng số liệu, ta thấy công tác thu lãi của chi nhánh là rất thành công. Ngân hàng rất ít gặp khó khăn trong việc thu lãi, chỉ có một phần rất nhỏ khoản lãi chưa được thu hồi, vì vậy tỷ lệ thu lãi trong giai đoạn này luôn trên 95%. Nếu như hai chỉ tiêu tăng trưởng dư nợ và tăng trưởng doanh số cho vay, vẫn còn ẩn chứa nhiều rủi ro thì ở tiêu này, rủi ro tín dụng đã bị giảm đi rất nhiều. Một khoản nợ nếu có thể thu lãi đều đặn thì rất ít trường hợp không thể thu hồi gốc. Đặc biệt là với kế hoạch trả nợ có gốc và lãi trả dần, thì việc không thể thu hồi khoản nợ gốc chi xảy ra khi có một diễn biến rất bất thường, rủi ro tín dụng xảy ra là yếu tố khách quan. Với chỉ tiêu tỷ lệ thu lãi cao như vậy, có thể đánh giá hiệu quả hoạt động cho vay DNVVN của Ngân hàng TMCP Công thương Việt Nam Chi nhánh KCN Quế Võ là tốt.

2.3. Kết quả phân tích thang đo

2.3.1. Đánh giá độ tin cậy của thang đo bằng Cronbach alpha

Thành phần của các biến đưa vào nghiên cứu cần được kiểm tra xem biến nào đóng góp vào việc đo lường khái niệm nghiên cứu và những biến nào không. Điều này liên quan đến hai phép tính toán là tương quan giữa bản thân các biến với nhau và tương quan của điểm số của từng biến đối với điểm số của toàn bộ các biến cho một người trả lời. Và hệ số Cronbach alpha là một phép kiểm định thống kê về mức độ chặt chẽ và tương quan giữa các biến quan sát trong thang đo.

Theo Nguyễn Đình Thọ (2014), nếu một biến có hệ số tương quan biến tổng (hiệu chỉnh) lớn hơn 0,3 thì đạt yêu cầu và hệ số Cronbach alpha lớn hơn 0,6 được coi là thang đo có thể chấp nhận được về mặt độ tin cậy, có thể đưa vào phân tích những bước tiếp theo. Vì vậy phương pháp này giúp ta loại bỏ được những biến không phù hợp và hạn chế những biến không tốt trong mô hình.

Kết quả kiểm định Cronbach alpha của các thang đo trong bài nghiên cứu như sau (Chi tiết phụ lục 4A):

Đầu tiên là thang đo tin cậy: gồm có 4 biến quan sát là TC1, TC2, TC3, TC4. Hệ số Cronbach alpha của nhân tố tin cậy là 0,802 > 0.6. Hệ số tương quan

biến tổng (hiệu chỉnh) (Corrected Item-Total Correlation) của TC1, TC2, TC3, TC4 đều lớn hơn 0,3. Vậy, các biến đều thỏa và được giữ lại để chạy trong các bước sau. Tiếp đến là thang đo đáp ứng: gồm có 7 biến quan sát là DU1, DU2, DU3,

DU4, DU5, DU6, DU7. Hệ số Cronbach alpha của thang đo đáp ứng là 0,824 > 0,6. Hệ số tương quan biến tổng (hiệu chỉnh) của biến DU6 là 0,182 < 0,3 nên biến DU6 không đạt yêu cầu, còn lại cả 6 biến đều có hệ số tương quan biến tổng (hiệu chỉnh) lớn hơn 0,3. Sau khi loại biến DU6, ta tiến hành chạy lại lần 2.

Lúc này, hệ số Cronbach alpha là 0,87 > 0,6 và các biến DU1, DU2, DU3, DU4, DU5, DU7 có hệ số tương quan biến tổng (hiệu chỉnh) đều lớn hơn 0,3 nên các biến đều thỏa và được giữ lại để chạy trong các bước sau.

Kế đến là thang đo năng lực phục vụ: gồm có 4 biến quan sát là NLl, NL2, NL3, NL4. Hệ số Cronbach alpha là 0,808 > 0,6. Cả 4 biến này đều có hệ số tương quan biến tổng (hiệu chỉnh) lớn hơn 0,3 nên các biến đều thỏa và được giữ lại để chạy trong các bước sau.

Tiếp theo là thang đo đồng cảm: gồm có 4 biến quan sát là DC1, DC2, DC3, DC4. Hệ số Cronbach alpha của thang đo đồng cảm là 0,755 > 0,6. Biến DC1 có hệ số tương quan biến tổng (hiệu chỉnh) là 0.207 < 0,3. Ta loại biến DC1, chạy lần 2.

Lúc này, hệ số Cronbach alpha là 0,858 > 0,6 và hệ số tương quan biến tổng (hiệu chỉnh) của 3 biến DC2, DC3, DC4 lớn hơn 0,3 nên các biến đều thỏa và được giữ lại để chạy trong các bước sau.

Với thang đo phương tiện hữu hình: gồm có 5 biến quan sát là PTl, PT2, PT3, PT4, PT5. Hệ số Cronbach alpha là 0,884 > 0,6. Cả 5 biến này đều có hệ số tương quan biến tổng (hiệu chỉnh) lớn hơn 0,3 nên các biến đều thỏa và được giữ lại để chạy trong các bước sau.

Cuối cùng là thang đo sự hài lòng của KHDN vay vốn: gồm có 3 biến quan sát là HL1, HL2, HL3. Hệ số Cronbach alpha là 0,814 > 0,6. Cả 3 biến này đều có hệ số tương quan biến tổng (hiệu chỉnh) lớn hơn 0,3 nên các biến đều thỏa và được giữ lại để chạy trong các bước sau.

Như vậy, trong 24 biến quan sát, có 2 biến bị loại là: DU6 và DC1. Còn lại 22 biến đạt yêu cầu về đánh giá Cronbach alpha nên sẽ được đưa vào phân tích bước tiếp theo là phân tích nhân tố khám phá EFA.

2.3.2. Phân tích nhân tố khám phá EFA

Đây là một kỹ thuật để giảm bớt dữ liệu, giúp chúng ta rút gọn từ nhiều biến quan sát thành một hay một số biến gọi là nhân tố hay thành phần. Sau khi đã được rút trích thành một số nhân tố, các biến quan sát sẽ được tính một tỷ số, được gọi là hệ số tải nhân tố (factor loading). Hệ số này là hệ số tương quan đơn giữa các biến và các nhân tố cho biết mỗi biến quan sát sẽ thuộc về những nhân tố chủ yếu nào.

Phân tích nhân tố khám phá EFA yêu cầu một số tiêu chuẩn sau:

- Số lượng nhân tố được xác định ở nhân tố (dừng ở nhân tố) có eigenvalue phải lớn hơn 1.

- Hệ số KMO (Kaiser – Meyer-Olkin) lớn hơn 0,5.

- Mức ý nghĩa của kiểm định Bartlett nhỏ hơn 0,05, nghĩa là các biến có quan hệ với nhau.

- Hệ số tải nhân tố (factor loading) của từng biến quan sát lớn hơn 0,5.

- Tổng phương sai trích được lớn hơn 50%, dùng để giải thích các nhân tố trích được bao nhiêu phần trăm của các biến đo lường.

- Khác biệt hệ số tải nhân tố của một biến quan sát giữa các nhân tố phải lớn hơn 0,3 để tạo giá trị phân biệt giữa các nhân tố.

Kết quả phân tích nhân tố EFA của bài nghiên cứu như sau (Chi tiết phụ lục

4B).

2.3.2.1. Phân tích nhân tố khám phá EFA thang đo các nhân tố tác động đến sự hài lòng của KHDN VVN vay vốn ngắn hạn

Sau khi phân tích nhân tố khám phá EFA ta thấy: hệ số KMO = 0,811 > 0,5 và mức ý nghĩa của kiểm định Bartlett = 0,000 < 0,05 có nghĩa các biến quan sát có tương quan với nhau trong tổng thể và dữ liệu phù hợp để phân tích nhân tố.

Có 22 biến quan sát trong 5 thành phần thang đo chất lượng dịch vụ cho vay vẫn giữ nguyên 5 nhân tố. Tại mức Eigenvalue = 1,339 thì tổng phương sai trích

được là: 67,887% > 50% thể hiện rằng 5 nhân tố được trích ra giải thích được 67,887% biến thiên của dữ liệu. Các biến TC1, DC2, DC3 tải lên 2 nhân tố, ta loại biến TC1 vì hiệu số là 0,289 < 0,3. Ta tiến hành chạy lại, thang đo lúc này còn 21 biến.

Hệ số KMO sau là 0,806 > 0,5 và mức ý nghĩa của kiểm định Bartlett = 0,000 < 0,05 có nghĩa các biến quan sát có tương quan với nhau trong tổng thể và dữ liệu phù hợp để phân tích nhân tố. Kết quả phân tích nhân tố khám phá EFA cho thấy 21 biến quan sát trong 5 thành phần thang đo chất lượng dịch vụ cho vay vẫn giữ nguyên 5 nhân tố. Tại mức Eigenvalue = 1,336 thì tổng phương sai trích được là: 68,184% > 50%, thể hiện rằng 5 nhân tố được trích ra giải thích được 68,184% biến thiên của dữ liệu. Bên cạnh đó, DC2, DC3 tải lên 2 nhân tố có hiệu số > 0,3 nên được nhóm vào các nhân tố có hệ số tải lớn hơn.

Ta tiến hành đánh giá độ tin cậy thang đo bằng Cronbach alpha, hệ số Cronbach alpha sau khi trừ đi biến TC1 là 0,753 > 0,6, còn 3 biến TC2, TC3, TC4 có hệ số tương quan biến tổng (hiệu chỉnh) lớn hơn 0,3 nên thỏa yêu cầu.

2.3.2.2. Phân tích nhân tố khám phá EFA thang đo sự hài lòng của KHDN VVN vay vốn ngắn hạn

Sau khi tiến hành phân tích nhân tố khám phá EFA ta thấy: hệ số KMO = 0,705 > 0,5 và mức ý nghĩa của kiểm định Bartlett = 0,000 <0,05, các hệ số tải nhân tố đều lớn hơn 0,5 có nghĩa các biến quan sát có tương quan với nhau trong tổng thể và dữ liệu phù hợp để phân tích nhân tố.

Kết quả phân tích cho thấy 3 biến quan sát của thang đo sự hài lòng của KHDN VVN vay vốn ngắn hạn vẫn giữ nguyên 1 nhân tố. Tổng phương sai trích là 72,885% > 50% thể hiện nhân tố được rút ra giải thích 72,885% biến thiên của dữ liệu tại hệ số Eigenvalue = 2,187 > 1.

2.3.3. Phân tích ma trận hệ số tương quan Pearson

Trước khi tiến hành phân tích hồi quy tuyến tính bội, ta sẽ xem xét các mối tương quan tuyến tính giữa tất cả các biến, bao gồm mối quan hệ giữa từng biến độc lập với biến phụ thuộc và mối quan hệ giữa các biến độc lập với nhau. Theo Hoàng

Trọng và Chu Nguyễn Mộng Ngọc (2017), tương quan mặc dù là một kỹ thuật kém sức mạnh hơn hồi quy, nhưng lại được sử dụng như công cụ bổ trợ hữu ích cho hồi quy. Hệ số tương quan tuyến tính sẽ nằm trong khoảng (-1;1), nếu không có liên hệ tuyến tính thì hệ số tương quan tuyến tính sẽ bằng 0, càng gần về 1, mối liên hệ tuyến tính giữa các biến càng mạnh dần.

Bảng ma trận tương quan Pearson (Chi tiết phụ lục 4D) cho thấy:

Thứ nhất, 3 biến DU, NL, DC có hệ số tương quan lần lượt là: DU(0,574), NL(0,551), DC(0,554) nằm trong khoảng (0,4-0,6) và hệ số sig bằng 0,000<0,05 nên 3 biến DU, NL, DC có tương quan tuyến tính với biến chất lượng. Hơn nữa, hệ số tương quan tuyến tính của 3 biến này là số dương nên có mối liên hệ tuyến tính thuận với biến phụ thuộc.

Kế đến, 2 biến còn lại (TC và PT) có hệ số tương quan lần lượt là TC(0,157) và PT(0,145) < 0,2; tức là tương quan tuyến tính rất yếu.

2.3.4. Phân tích hồi quy

Kết quả phân tích hồi quy sẽ cho thấy mối quan hệ nhân quả giữa biến phụ thuộc và các biến độc lập, giúp đo lường được mức độ biến động của biến phụ thuộc khi biết trước giá trị của biến độc lập. Trong bài nghiên cứu, phân tích hồi quy được chọn theo phương pháp Enter với kết quả như sau:

Căn cứ vào bảng kết quả (Chi tiết phụ lục 4D), có thể thấy hệ số xác định điều chỉnh R2 = 0,526 và hệ số sig < 0,05; chứng tỏ mô hình hồi quy tuyến tính bội đưa ra được đánh giá là phù hợp với tập dữ liệu 52,6%, có nghĩa là 52,6% sự thay đổi của biến phụ thuộc có thể được giải thích bởi mô hình hồi quy bội.

Độ lớn của beta chuẩn hóa lần lượt là: DU (0,338) > NL (0,317) > DC (0,265). Ta tiến hành loại 2 nhân tố TC và PT ra khỏi mô hình hồi quy vì sigTC (0,201) và sigPT (0,088) > 0,05, tức là không có ý nghĩa thống kê.

VIF < 2 suy ra vấn đề đa cộng tuyến không ảnh hưởng đáng kể đến kết quả hồi quy.

Như vậy, mô hình hồi quy tuyến tính bội được xây dựng với hệ số Beta chuẩn hóa như sau:

Sự hài lòng của KHDN VVN = 0,338 Đáp ứng + 0,317 Năng lực phục vụ

+ 0,265 Đồng cảm + E (với E là đại diện cho các yếu tố chưa biết và sai số)

2.3.5. Kết quả nghiên cứu việc đo lường thực trạng chất lượng dịch vụ cho vay ngắn hạn KHDNVVN của Vietinbank KCN Quế Võ

Như vậy, thông qua mô hình định lượng, tác giả xác định 3 nhân tố tác động tới chất lượng dịch vụ cho vay ngắn hạn đối với KHDN VVN tại Vietinbank KCN Quế Võ lần lượt là: đáp ứng, năng lực phục vụ và đồng cảm. Tác giả sẽ tập trung phân tích các biến số của từng nhân tố nhằm tìm ra các nguyên nhân ảnh hưởng đến chất lượng dịch vụ cho vay.

2.3.5.1. Nhân tố sự đáp ứng

Nhân tố đáp ứng có tác động mạnh nhất đến chất lượng dịch vụ cho vay vì có hệ số Beta lớn nhất là 0,338.

- Trong các biến số của nhân tố đáp ứng, biến số DU2 được KHDN đánh giá ở mức tốt nhất với điểm trung bình là 3,47.:(Chi tiết phụ lục 4). DU2 phản ánh điều kiện cho vay của Chi nhánh có dễ dàng hay không, số lựa chọn hoàn toàn đồng ý là 70 (chiếm 26,9%) và số lựa chọn đồng ý là 51 (chiếm 19,6%). Tuy nhiên, sự chênh lệch giữa mức độ đồng ý, hoàn toàn đồng ý và mức độ trung hòa trở xuống là không đáng kể (46,5% - 53,5%).

Nguyên nhân: Theo thông tư 39/2016/TT-NHNN của Ngân hàng Nhà nước thì đối tượng vay vốn tại TCTD là: pháp nhân được thành lập và hoạt động tại Việt Nam, pháp nhân được thành lập ở nước ngoài và hoạt động hợp pháp tại Việt Nam. Theo thông tư này thì doanh nghiệp tư nhân sẽ không được vay vốn tại các TCTD và NHCT cũng không ngoại lệ. Bên cạnh đó, NHCT cũng đang yêu cầu BCTC nộp cho cơ quan thuế hay cơ quan nhà nước có thẩm quyền hoặc báo cáo đã được kiểm toán cũng là một rào cản cho các doanh nghiệp muốn vay vốn tại Vietinbank. Để cải

thiện thì NHCT KCN Quế Võ cần có những điều kiện cho vay thông thoáng hơn để khách hàng dễ dàng tiếp cận vốn vay.

- Biến số DU4 là biến số có điểm trung bình đứng thứ hai trong nhân tố: 3,33; phản ánh sự đa dạng và phong phú về các sản phẩm cho vay của Chi nhánh. Tuy nhiên, mức chênh lệch giữa điểm 3 trở xuống và mức lớn hơn 3 không chênh lệch nhau nhiều: 54,2% và 45,8%, chứng tỏ các sản phẩm cho vay không khác biệt nhiều với các ngân hàng trên điạ bàn.

Nguyên nhân: trong những năm qua, NHCT không ngừng thiết kế và tiến hành nhiều sản phẩm cho vay đối với KHDN và luôn được đón nhận nồng nhiệt. Tuy nhiên, việc thế chấp hàng tồn kho/khoản phải thu, cầm cố hàng hóa làm tài sản bảo đảm, đặc biệt đối với ngành hạn chế cấp tín dụng không được khuyến khích. Điều này không phù hợp với đặc điểm kinh doanh không bảo đảm/bảo đảm một phần bằng tài sản của các doanh nghiệp, đặc biệt là các doanh nghiệp sản xuất.

- Biến số có mức đánh giá thấp tiếp theo là DU1 với điểm trung bình là 3,20: phản ánh về thời gian xét duyệt hồ sơ của chi nhánh.

Nguyên nhân: Từ năm 2016, NHCT đã thực hiện chuyển đổi toàn diện quy trình thẩm định cho vay và giải ngân. Theo đó, việc thẩm định cho vay và giải ngân chia làm 2 hoặc 3 cấp độ: cấp thứ nhất thuộc về Phòng Hỗ trợ tín dụng, cấp thứ hai là Ban giám đốc chi nhánh và cấp thứ 3 là Trụ sở chính NHCT. NHCT ủy quyền mức phán quyết cho từng chi nhánh, nhằm giúp chủ động trong việc cấp tín dụng phục vụ khách hàng. Hiện tại thẩm quyền cấp GHTD của chi nhánh đối với KHDN là 40 tỷ đối với TSBĐ thông thường và 200 tỷ đối với tài sản bảo đảm có tính thanh khoản cao. Trong chi nhánh, việc giải ngân qua 2 đơn vi trực thuôc là phòng KHDN (hoăc Phòng giao dịch) và phòng hỗ trợ tín dụng. Sau khi nhận hồ sơ và thẩm định chi tiết khách hàng, 2 phòng sẽ phối hợp với nhau để làm các thủ tục nhận bảo đảm và giải ngân theo quy trình hiện hành. Các khách hàng có nhu cầu tín dụng nếu vượt mức ủy quyền thì chi nhánh sẽ thực hiện thẩm định và trình Trụ sở chính tái thẩm định lại. Các hồ sơ lớn sẽ được rà soát thêm một lần nữa nhằm đảm bảo việc cấp tín dụng tuân thủ các quy định, quy chế của NHCT.