sẽ làm giảm mức chênh lệch thu nhập ròng | ||

Were và Wambua (2014) | TNTL CPTL − Cho vay Tiền gửi | - Các ngân hàng có quy mô lớn; rủi ro tín dụng cao; chi phí hoạt động cao; lợi nhuận cao; thu nhập lãi thuần cao và lãi suất điều hành chính sách tiền tệ tăng thì sẽ làm gia tăng chênh lệch thu nhập ròng - Các ngân hàng có tính thanh khoản càng cao thì sẽ càng giảm mức chênh lệch thu nhập ròng |

Mwamtambulo và Ntulo (2018) | TNTL CPTL − Cho vay Tiền gửi | - Các ngân hàng có chi phí hoạt động càng cao thì sẽ làm gia tăng chênh lệch thu nhập ròng - Các ngân hàng thu được thu nhập ngoài lãi càng lớn thì sẽ làm giảm mức chênh lệch thu nhập ròng |

Có thể bạn quan tâm!

-

Các yếu tố tác động đến chênh lệch thu nhập ròng của ngân hàng thương mại tại Việt Nam - 2

Các yếu tố tác động đến chênh lệch thu nhập ròng của ngân hàng thương mại tại Việt Nam - 2 -

Các Yếu Tố Ảnh Hưởng Đến Chênh Lệch Thu Nhập Ròng

Các Yếu Tố Ảnh Hưởng Đến Chênh Lệch Thu Nhập Ròng -

Bảng Tóm Tắt Các Bằng Chứng Thực Nghiệm Nghiên Cứu Trước Đây.

Bảng Tóm Tắt Các Bằng Chứng Thực Nghiệm Nghiên Cứu Trước Đây. -

Kỳ Vọng Dấu Hồi Quy Các Biến Trong Mô Hình

Kỳ Vọng Dấu Hồi Quy Các Biến Trong Mô Hình -

Ma Trận Tương Quan Giữa Các Biến Độc Lập Và Intspread1

Ma Trận Tương Quan Giữa Các Biến Độc Lập Và Intspread1 -

Kết Quả Kiểm Tra Phương Sai Thay Đổi Và Tự Tương Quan

Kết Quả Kiểm Tra Phương Sai Thay Đổi Và Tự Tương Quan

Xem toàn bộ 96 trang tài liệu này.

(Nguồn: Tổng hợp từ tác

giả)

Bảng 2.1: Bảng tóm tắt các yếu tố được sử dụng trong các mô hình nghiên cứu.

Đo lường | Dấu kỳ vọng | Nghiên cứu trước | |

Phụ thuộc | |||

Intspread | Tỷ lệ thu nhập lãi thuần trên tổng tài sản | ||

Độc lập | |||

CR | Tỷ lệ nợ xấu trên dư nợ cho vay | + | Angbazo (1997) Gunter và các cộng sự (2013) Khawaja và Din (2007) Maudos và Solisa (2009) Barajas và các cộng sự (1999) Chirwa và Mlachila (2004) |

SIZE | Logarithm tự nhiên tổng tài sản ngân hàng | - | Maudos và Guevara Dabla – Norris và Floerkemeier (2007) Chirwa và Mlachila (2004) Were và Wambua (2014) |

LIQUID | Tỷ lệ tài sản thanh khoản trên tổng tài sản ngân hàng. | - | Gunter và các cộng sự (2013) Khawaja và Din (2007) Dumicic và Ridzak (2013) Were và Wambua (2014) |

PROFITT | Tỷ lệ lợi nhuận sau thuế trên tổng tài sản ngân hàng. | + | Gunter và các cộng sự (2013) Khawaja và Din (2007) Dumicic và Ridzak (2013) Chirwa và Mlachila (2004) |

Tỷ lệ chi phí hoạt động trên thu nhập hoạt động | - | Maudos và Guevara(2004) Gunter và các cộng sự (2013) Afanasieff và các cộng sự (2002) Dabla – Norris và Floerkemeier (2007) Khawaja và Din (2007) Maudos và Solisa (2009) Ramful (2001) Mujeri và Younus (2009) Were và Wambua (2014) Mwamtambulo và Ntulo (2018) | |

INDCON | Tỷ lệ 03 ngân hàng lớn nhất Việt Nam trong tổng tài sản của hệ thống ngân hàng | + | Dabla – Norris và Floerkemeier (2007) Dumicic và Ridzak (2013) Chirwa và Mlachila (2004) |

GDPGR | Sự gia tăng trong GDP | - | Gunter và các cộng sự (2013) Khawaja và Din (2007) Dumicic và Ridzak (2013) Chirwa và Mlachila (2004) Mujeri và Younus (2009) |

INFL | Sự gia tăng trong chỉ số giá tiêu dùng | - | Gunter và các cộng sự (2013) Dumicic và Ridzak (2013) Chirwa và Mlachila (2004) |

CHƯƠNG 3: PHƯƠNG PHÁP NGHIÊN CỨU

3.1 Dữ liệu nghiên cứu

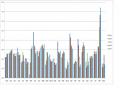

Như được trình bày trong chương 1, mục tiêu nghiên cứu của bài nghiên cứu là xem xét ảnh hưởng của các yếu tố đến chênh lệch thu nhập ròng của các ngân hàng đang hoạt động tại Việt Nam. Để giải quyết yêu cầu đó, bài nghiên cứu tổng hợp các số liệu tài chính của các NHTM tại Việt Nam có được từ các báo cáo tài chính và số liệu kinh tế vĩ mô Việt Nam trong giai đoạn từ năm 2005 – 2017. Trong đó các báo cáo tài chính của các ngân hàng được thu thập và tổng hợp bởi FiinPro; đồng thời dữ liệu về kinh tế vĩ mô và đặc điểm ngành ngân hàng của Việt Nam có được từ cơ sở dữ liệu của Ngân hàng Thế giới (WorldBank).

Bên cạnh đó, để đạt được mẫu nghiên cứu cuối cùng không bị chệch nhiều so với các ngân hàng đang hoạt động bình thường, bài nghiên cứu tiến hành lượt bỏ các ngân hàng không công bố báo cáo tài chính, các ngân hàng không có sẵn dữ liệu liên tục từ năm 2005 – 2017 hoặc các ngân hàng thương mại hoạt động yếu kém trong thời gian vừa qua, như là các ngân hàng đang hoạt động tại Việt Nam bị mua lại 0 đồng bởi Ngân hàng Nhà nước và các ngân hàng bị sáp nhập vào các ngân hàng khác (chẳng hạn Ngân hàng TMCP Đông Á, Ngân hàng TMCP Phương Nam, Ngân hàng TMCP Đại Dương…). Cho nên bài nghiên cứu cuối cùng bao gồm 25 NHTM cổ phần đang hoạt động tại Việt Nam trong mẫu nghiên cứu với chi tiết các ngân hàng được thể hiện trong bảng sau.

Bảng 3.1 Danh sách ngân hàng thương mại cổ phần trong mẫu nghiên cứu của Luận văn

Tên ngân hàng thương mại cổ phần | Giai đoạn | |

1 | Ngân hàng TMCP Á Châu | 2007 - 2017 |

2 | Ngân hàng TMCP Đầu tư và Phát triển Việt Nam | 2006 - 2017 |

3 | Ngân hàng TMCP Công thương Việt Nam | 2006 - 2017 |

4 | Ngân hàng TMCP Xuất Nhập Khẩu Việt Nam | 2006 - 2017 |

5 | Ngân hàng TMCP Kiên Long | 2006 - 2017 |

6 | Ngân hàng TMCP Quân Đội | 2008 - 2017 |

7 | Ngân hàng TMCP Quốc Dân | 2006 - 2017 |

8 | Ngân hàng TMCP Sài gòn Hà nội | 2006 - 2017 |

9 | Ngân hàng TMCP Sài gòn Thương tín | 2009 - 2017 |

10 | Ngân hàng TMCP Ngoại Thương Việt Nam | 2006 - 2017 |

11 | Ngân hàng TMCP Quốc tế | 2006 - 2017 |

12 | Ngân hàng TMCP An Bình | 2007 - 2017 |

13 | Ngân hàng TMCP Phát triển Nhà TP HCM | 2007 - 2017 |

14 | Ngân hàng TMCP Bưu Điện Liên Việt | 2007 - 2017 |

15 | Ngân hàng TMCP Hàng Hải | 2007 - 2017 |

16 | Ngân hàng TMCP Nam Á | 2009 - 2017 |

17 | Ngân hàng TMCP Bắc Á | 2008 - 2017 |

18 | Ngân hàng TMCP Phương Đông | 2008 - 2017 |

19 | Ngân Hàng TMCP Xăng Dầu Petrolimex | 2007 - 2017 |

20 | Ngân hàng TMCP Đông Nam Á | 2006 - 2017 |

21 | Ngân hàng TMCP Sài Gòn Công Thương | 2009 - 2017 |

22 | Ngân hàng TMCP Kỹ Thương Việt Nam | 2007 - 2017 |

23 | Ngân hàng TMCP Tiên Phong | 2006 - 2017 |

24 | Ngân hàng TMCP Việt Á | 2006 - 2017 |

25 | Ngân hàng TMCP Việt Nam Thịnh Vượng | 2007 - 2017 |

(Nguồn: Tổng hợp từ FiinPro)

3.2 Phương pháp nghiên cứu

3.2.1 Mô hình nghiên cứu - mô tả biến

Qua các bằng chứng thực nghiệm đã được trình bày trong chương 2, tác động của các yêu tố đặc điểm của ngân hàng, đặc điểm ngành và các yếu tố kinh tế vĩ mô đã được đề cập trong các nghiên cứu của: Demirguc – Kunt và Huizinga (1998), Chirwa và Mlachila (2004), Ben Naceur và Goaied (2008), Entrop và các cộng sự (2012), Siddiqui (2012)). Với mục tiêu nghiên cứu tác động của các yêu tố đến chênh lệch thu nhập ròng của các NHTM tại Việt Nam, bài nghiên cứu được tác giả thực hiện dựa trên mô hình nghiên cứu của Were và các cộng sự (2014) đã dùng. Bằng cách sử dụng các yếu tố như quy mô; rủi ro tín dụng; rủi ro thanh khoản; chi phí hoạt động; lợi nhuận làm đại diện cho các đặc điểm ngân hàng và các yếu tố mức độ tập trung ngành, tăng trưởng kinh tế và lạm phát làm đại diện cho các đặc điểm ngành và kinh tế vĩ mô. Ta có phương trình nghiên cứu như sau:

𝑰𝑵𝑻𝑺𝑷𝑹𝑬𝑨𝑫𝒊𝒕 = 𝜶𝟎 + 𝜶𝟏 ∗ 𝑪𝑹𝒊𝒕 + 𝜶𝟐 ∗ 𝑺𝑰𝒁𝑬𝒊𝒕 + 𝜶𝟑 ∗ 𝑷𝑹𝑶𝑭𝑰𝑻𝒊𝒕 + 𝜶𝟒 ∗

𝑶𝑪𝒊𝒕 + 𝜶𝟓 ∗ 𝑳𝑰𝑸𝑼𝑰𝑫𝒊𝒕 + 𝜶𝟔 ∗ 𝑰𝑵𝑫𝑪𝑶𝑵𝒊𝒕 + 𝜶𝟕 ∗ 𝑮𝑫𝑷𝑮𝑹𝒊𝒕 + 𝜶𝟖 ∗ 𝑰𝑵𝑭𝒍𝒊𝒕 + 𝜺𝒊𝒕

Trong đó,

𝑰𝑵𝑻𝑺𝑷𝑹𝑬𝑨𝑫𝒊𝒕 là biến phụ thuộc và thể hiện mức chênh lệch thu nhập ròng của ngân hàng. Như đã làm rõ ở Chương 2, mục 2.1, trong bài nghiên cứu của mình tác giả sử dụng định nghĩa chênh lệch thu nhập ròng theo hai hướng tiếp cận.

Định nghĩa theo hướng rộng: Chênh lệch thu nhập ròng là tỷ lệ thu nhập lãi thuần trên tổng tài sản,

𝐶ℎê𝑛ℎ 𝑙ệ𝑐ℎ 𝑡ℎ𝑢 𝑛ℎậ𝑝 𝑟ò𝑛𝑔 = 𝑇ℎ𝑢 𝑛ℎậ𝑝 𝑡ừ 𝑙ã𝑖 𝑡ℎ𝑢ầ𝑛

∑ 𝑡à𝑖 𝑠ả𝑛

(1)

Định nghĩa theo hướng hẹp: chênh lệch giữa tỷ lệ thu từ lãi trên cho vay và tỷ lệ chi phí từ lãi trên tiền gửi khách hàng

𝐶ℎê𝑛ℎ 𝑙ệ𝑐ℎ 𝑡ℎ𝑢 𝑛ℎậ𝑝 𝑟ò𝑛𝑔 = 𝑇ℎ𝑢 𝑛ℎậ𝑝 𝑡ừ 𝑙ã𝑖 − 𝐶ℎ𝑖 𝑝ℎí 𝑡ừ 𝑙ã𝑖

(2)

∑𝐶ℎ𝑜 𝑣𝑎𝑦 ∑𝑇𝑖ề𝑛 𝑔ử𝑖

𝑪𝑹𝒊𝒕 là rủi ro tín dụng và được tính bởi tỷ lệ nợ xấu trên dư nợ cho vay.

𝐶𝑅 =

𝑁ợ 𝑥ấ𝑢

𝐷ư 𝑛ợ 𝑐ℎ𝑜 𝑣𝑎𝑦

Các nghiên cứu trước đây cho rằng một trong những loại rủi ro có ảnh hưởng mạnh nhất đến lợi nhuận của ngân hàng chính là rủi ro tín dụng. Cụ thể, khi rủi ro tín dụng gia tăng thì lợi nhuận của ngân hàng sẽ giảm đi, gây ra các hệ lụy trong dài hạn ở tương lai (Athanasoglou và các cộng sự, 2008). Do đó, theo quan điểm này các ngân hàng có thể nâng cao lợi nhuận bằng cách giảm thiểu rủi ro tín dụng thông qua các việc làm như giám sát, theo dõi và kiểm soát các khoản vay sau khi đã cấp tín dụng cho các khách hàng của ngân hàng. Đồng thời, Miller và Noulas (1997) đã tìm thấy rằng các định chế tài chính càng đối mặt với rủi ro cho vay càng nhiều thì sẽ càng giữ nhiều nợ xấu trong danh mục cho vay và do đó sẽ có lợi nhuận thấp. Mặc dù tồn tại mối tương quan âm giữa rủi ro tín dụng và thu nhập lãi thuần như đã được tìm thấy ở các nghiên cứu trước đây, nhưng vẫn có một số bài nghiên cứu (Figlewski và các cộng sự, 2012; Lin và các cộng sự, 2012) cho rằng các khoản vay có rủi ro càng cao thì các nhà quản trị ngân hàng sẽ yêu cầu gia tăng lãi suất cho vay cũng như là một phần bù đắp cho rủi ro tín dụng mà ngân hàng đang gánh chịu, dẫn đến kết quả thu nhập lãi thuần của các ngân hàng này sẽ cao hơn. Vì vậy, bài nghiên cứu kỳ vọng rằng rủi ro tín dụng của ngân hàng sẽ có ảnh hưởng đáng kể đến chênh lệch thu nhập ròng của các ngân hàng.

Thêm vào đó, tương tự như cách đo lường của Were và các cộng sự (2014), rủi ro tín dụng được xác định bởi nợ xấu trên dư nợ cho vay của ngân hàng. Một sự gia tăng trong tỷ lệ này hàm ý rằng rủi ro tín dụng đang gia tăng của ngân hàng

𝑺𝑰𝒁𝑬𝒊𝒕 là quy mô ngân hàng và được tính bởi logarithm tự nhiên tổng tài sản ngân hàng.

𝑆𝐼𝑍𝐸𝑖𝑡 = 𝐿𝑜𝑔 (∑𝑇à𝑖 𝑠ả𝑛)

Quy mô ngân hàng được cho rằng là yếu tố có ảnh hưởng quan trọng đến các chính sách, chiến lược cũng như tình hình hoạt động của các ngân hàng, do đó sẽ có thể ảnh hưởng đến lợi nhuận của các ngân hàng. Đồng thời Athanasoglou và các cộng sự (2008) đã cho rằng quy mô có ảnh hưởng cùng chiều đến lợi nhuận của các doanh nghiệp. Theo khía cạnh này, Goddard và các cộng sự (2004) đã hỗ trợ bằng lập luận của các tác giả khi cho rằng các ngân hàng có thể tận dụng lợi thế quy mô để khuếch đại lợi nhuận. Các nghiên cứu trước đây cũng lập luận theo một khía cạnh khác, khi các ngân hàng càng có quy mô càng lớn thì sẽ càng có sự phức tạp trong quá trình kinh doanh do đó sẽ có thể phải gánh chịu rủi ro càng lớn, và cho nên sẽ phải gia tăng phần thu nhập lãi thuần để bù đắp phần rủi ro này, kết quả là sẽ cải thiện chênh lệch thu nhập ròng của các ngân hàng này (Moudos và Solis, 2009). Vì vậy bài nghiên cứu kỳ vọng rằng quy mô sẽ có tác động cùng chiều và đáng kể đến chênh lệch thu nhập ròng của các ngân hàng trong mẫu nghiên cứu.

Bên cạnh đó, tương tự như cách đo lường của Were và các cộng sự (2014), quy mô ngân hàng được tính toán bởi logarithm tự nhiên của tổng tài sản. Một sự gia tăng trong giá trị này hàm ý rằng quy mô ngân đang gia tăng..

𝑷𝑹𝑶𝑭𝑰𝑻𝒊𝒕 là lợi nhuận ngân hàng và được tính bởi tỷ lệ lợi nhuận sau thuế trên tổng tài sản ngân hàng.

𝑃𝑅𝑂𝐹𝐼𝑇 =

𝐿ợ𝑖 𝑛ℎ𝑢ậ𝑛 𝑠𝑎𝑢 𝑡ℎ𝑢ế

∑ 𝑇à𝑖 𝑠ả𝑛

Lợi nhuận thường được đo lường bởi tỷ lệ lợi nhuận sau thuế trên tổng tài sản và có khả năng giải thích được lợi nhuận tổng thể của ngân hàng từ việc sử dụng danh mục tài sản của ngân hàng (bao gồm cả cho vay và đầu tư). Chỉ số này