The paper explores the factors that affect the interest rate spread of 25 commercial banks in Vietnam in the period of 2006 - 2017. The paper uses GMM method to regress and analyze internal factors on bank characteristics including credit risk, bank size, operating costs, profits, liquidity and external factors in terms of industry and macroeconomic characteristics, including: level of industry concentration, economic growth and inflation. Research results show that: banks which are facing higher credit risks, larger scale, larger operating costs, and higher profits often tend to increase the interest rate spread. On the contrary, banks with good liquidity will often have relatively lower interest rate spread than banks with poor liquidity. In addition, the more concentration on Vietnamese banking industry is, the more Vietnam's economy growth will be, and high inflation will help banks operating in Vietnam achieve a higher interest rate spread. The quantitative results in the study can provide suggestions to commercial banks on capital mobilization, credit output, and managing the balance of factors: credit risk, scale, cost, operations, profits and liquid assets to optimize interest rate spread, which is one of the indicators to evaluate the performance of banks in income growth.

Key words: Interest rate spread, bank commercial, level of industry concentration, bank size.

CHƯƠNG 1: GIỚI THIỆU

1.1 Lý do chọn đề tài.

Cũng như các doanh nghiệp khác, ngân hàng phải có các khoản tài sản để đưa vào hoạt động kinh doanh và tạo ra lợi nhuận. Sự tồn tại bền vững của bất kỳ tổ chức tài chính nào với mục tiêu tìm kiếm lợi nhuận đều gắn liền với khả năng sinh lợi mà họ tạo ra. Ngân hàng, với vai trò là định chế trung gian tài chính cung cấp dịch vụ tài chính cho khách hàng của họ nhằm kiếm lợi nhuận. Ngân hàng huy động vốn từ tiền gửi của khách hàng hay vay từ các ngân hàng khác, và sau đó sử dụng khoản vốn này để cho vay lại hoặc mang đi đầu tư. Ngân hàng quy định mức lãi suất huy động tiền gửi và lãi suất cho vay. Có thể nói, chủ đề về khả năng sinh lợi của các NHTM luôn là chủ đề được các nhà nghiên cứu quan tâm và thực hiện. Có nhiều thước đo xác định khả năng sinh lợi của một ngân hàng: Tỷ lệ thu nhập trên vốn chủ sở hữu ROE, tỷ lệ thu nhập trên tổng tài sản tỷ ROA, tỷ lệ thu nhập lãi cận biên NIM, chênh lệch thu nhập ròng. Trong đó, chênh lệch thu nhập ròng là thước đo tính hiệu quả cũng như khả năng sinh lời trong việc duy trì sự tăng trưởng của các nguồn thu: chủ yếu là thu từ các khoản cho vay; so với mức tăng của chi phí: chủ yếu là chi phí trả lãi cho tiền gửi, những khoản vay trên thị trường tiền tệ. Theo Khawaja và Din (2007), chênh lệch thu nhập ròng là chênh lệch giữa thu nhập từ lãi trên cho vay và chi phí từ lãi trên tiền gửi khách hàng.

Đã có rất nhiều nghiên cứu phân tích về sự ảnh hưởng của các yếu tố quyết định chênh lệch thu nhập ròng trong hệ thống ngân hàng của các quốc gia trên thế giới. Dabla – Norris và Floerkemeier (2007) nghiên cứu các yếu tố quyết định chênh lệch thu nhập ròng của các ngân hàng ở Armenia phản ánh rằng ở các ngân hàng có chi phí hoạt động càng cao; lợi nhuận càng lớn; ngành ngân hàng càng tập trung; nền kinh tế tăng trưởng; lãi suất thị trường liên ngân hàng càng cao và tỷ giá hối đoái càng thay đổi thì sẽ làm gia tăng chênh lệch thu nhập ròng của các ngân hàng trong mẫu nghiên cứu. Bên cạnh đó, tác giả còn phát hiện tác động ngược chiều với chênh lệch thu nhập ròng của ngân hàng từ các yếu tố: quy mô ngân hàng; vốn an toàn; thanh khoản; thu nhập ngoài lãi. Thêm vào đó, Gunter và các cộng sự

Có thể bạn quan tâm!

-

Các yếu tố tác động đến chênh lệch thu nhập ròng của ngân hàng thương mại tại Việt Nam - 1

Các yếu tố tác động đến chênh lệch thu nhập ròng của ngân hàng thương mại tại Việt Nam - 1 -

Các Yếu Tố Ảnh Hưởng Đến Chênh Lệch Thu Nhập Ròng

Các Yếu Tố Ảnh Hưởng Đến Chênh Lệch Thu Nhập Ròng -

Bảng Tóm Tắt Các Bằng Chứng Thực Nghiệm Nghiên Cứu Trước Đây.

Bảng Tóm Tắt Các Bằng Chứng Thực Nghiệm Nghiên Cứu Trước Đây. -

Bảng Tóm Tắt Các Yếu Tố Được Sử Dụng Trong Các Mô Hình Nghiên Cứu.

Bảng Tóm Tắt Các Yếu Tố Được Sử Dụng Trong Các Mô Hình Nghiên Cứu.

Xem toàn bộ 96 trang tài liệu này.

(2013) nghiên cứu các yếu tố quyết định chênh lệch thu nhập ròng của các ngân hàng ở Áo, kết quả nghiên cứu của họ cho thấy các ngân hàng cho vay càng nhiều; chi phí nhân viên càng cao; chi phí hoạt động càng cao; nắm giữ nhiều tài sản rủi ro; năng lực cạnh tranh càng lớn; nền kinh tế tăng trưởng càng cao; lãi suất ngắn hạn và lãi suất dài hạn càng cao thì sẽ làm gia tăng chênh lệch thu nhập ròng của các ngân hàng trong mẫu nghiên cứu. Hay như Dumicic và Ridzak (2013) nghiên cứu các yếu tố quyết định chênh lệch thu nhập ròng của các ngân hàng ở các quốc gia thuộc khu vực Trung và Đông Âu cho thấy: các ngân hàng có chi phí hoạt động càng lớn; thu nhập ngoài lãi càng nhiều; nắm giữ càng nhiều tài sản thanh khoản; rủi ro tín dụng càng cao; lãi suất liên ngân hàng càng cao thì sẽ làm giảm mức chênh lệch thu nhập ròng của các ngân hàng. Năm 2018, Mwamtambulo và Ntulo nghiên cứu các yếu tố ảnh hưởng đến chênh lệch thu nhập ròng của các ngân hàng ở Tanzania cho thấy rằng, khi các ngân hàng thu được thu nhập ngoài lãi càng lớn thì sẽ làm giảm mức chênh lệch thu nhập ròng của các ngân hàng.

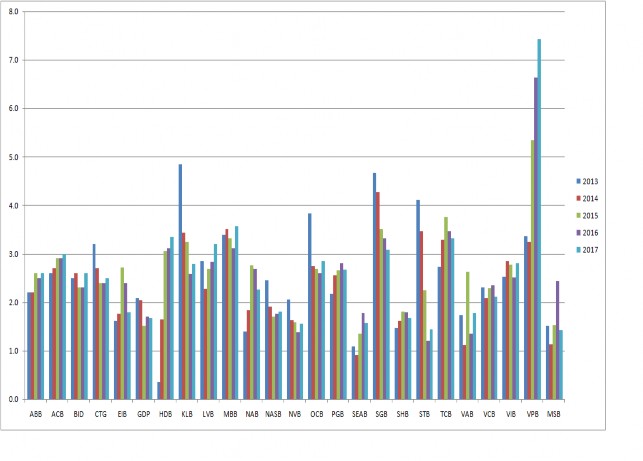

Nhìn chung, có rất nhiều yếu tố tác động đến chênh lệch thu nhập ròng của ngân hàng. Sự tác động của các nhân tố đó có thể làm tăng hoặc giảm chênh lệch thu nhập ròng của NHTM tại các quốc gia khác nhau. Ở Việt Nam, mặc dù hiện nay nguồn thu của các ngân hàng đã được đa dạng hóa từ các nguồn thu nhập ngoài lãi cho vay như kinh doanh ngoại hối, phí. Tuy nhiên, thu nhập từ lãi cho vay vẫn chiếm một tỷ trọng lớn trong tổng cơ cấu thu nhập của các NHTM, trên 70% tổng thu nhập của các NHTM (Nguyễn Minh Sáng và các cộng sự, 2014). Vì vậy, việc nghiên cứu về chênh lệch thu nhập ròng cũng như các yếu tố tác động đến chênh lệch thu nhập ròng là rất quan trọng, từ đó có thể đánh giá tính hiệu quả trong hoạt động kinh doanh, khả năng quản lý nợ và tài sản của các NHTM Việt Nam giai đoạn từ năm 2005 đến năm 2017. Các nhà kinh tế học cho rằng, một mức chênh lệch thu nhập ròng cao đóng vai trò cản trở việc mở rộng trung gian tài chính cần thiết cho sự tăng trưởng, phát triển của một nền kinh tế. Tuy nhiên, một mức chênh lệch thu nhập ròng cao còn cho thấy ngân hàng hoạt động hiệu quả trong tăng

trưởng thu nhập. Trong những năm qua, các ngân hàng thương mại Việt Nam đang có chênh lệch thu nhập ròng biến động tăng giảm liên tục.

Biểu đồ 1.1 Chênh lệch thu nhập ròng của các NHTM tại VN từ năm 2013 đến năm 2017

(Nguồn: Tổng hợp từ Fiinbro)

Cần làm gì để tác động điều chỉnh mức chênh lệch thu nhập ròng phù hợp với mục tiêu lợi nhuận của mỗi ngân hàng hay đưa ra khuyến nghị về chính sách điều hành của NHNN như thế nào trong từng giai đoạn tăng trưởng phát triển của nền kinh tế. Đó là lý do tác giả thực hiện đề tài phân tích các yếu tố ảnh hưởng đến chênh lệch thu nhập ròng của các ngân hàng thương mại Việt Nam giai đoạn từ năm 2005 đến năm 2017 cho Luận văn Thạc sĩ kinh tế củ mình.

1.2 Mục tiêu và câu hỏi nghiên cứu

Mục tiêu của bài nghiên cứu này là để phân tích các yếu tố tác động đến chênh lệch thu nhập ròng của các ngân hàng đang hoạt động tại Việt Nam . Để thực hiện mục tiêu nghiên cứu này, Luận văn đưa ra các câu hỏi nghiên cứu và tìm kiếm câu trả lời để làm rõ mục tiêu nghiên cứu mà Luận văn đề ra, cụ thể:

Thứ nhất: Có những yếu tố nào tác động đến chênh lệch thu nhập ròng của các ngân hàng thương mại?

Thứ hai: Tác động của các yếu tố này đến chênh lệch thu nhập ròng đáng kể không? Cùng chiều hay ngược chiều?

1.3 Phạm vi nghiên cứu

Các nghiên cứu đã được thực hiện và trưng ra bằng chứng cho thấy ảnh hưởng đến chênh lệch thu nhập ròng của các NHTM gồm rất nhiều yếu tố. Tuy nhiên, khi nghiên cứu cho các NHTM tại Việt Nam trong giai đoạn từ năm 2006 đến năm 2017, bài nghiên cứu tập trung chủ yếu đến các yếu tố: rủi ro tín dụng; rủi ro thanh khoản; lợi nhuận ngân hàng; quy mô ngân hàng; chi phí hoạt động; mức độ tập trung ngành ngân hàng; tăng trưởng kinh tế và lạm phát.

1.4 Phương pháp nghiên cứu

Luận văn phân tích các yếu tố ảnh hưởng đến chênh lệch thu nhập ròng của 25 NHTM tại Việt Nam trong giai đoạn 2006 – 2017 dựa trên dữ liệu là dạng dữ liệu bảng và để tránh nội sinh tồn tại trong mô hình nghiên cứu, tác giả sử dụng phương pháp ước lượng GMM hệ thống 2 bước để hồi quy phương trình nghiên cứu.

1.5 Bố cục

Luận văn bao gồm 5 chương:

Chương 1: Giới thiệu. Trong chương này Luận văn cứu trình bày lý do chọn đề tài, mục tiêu nghiên cứu, câu hỏi nghiên cứu đồng thời đưa ra phương pháp nghiên cứu và ý nghĩa mà đề tài mang lại.

Chương 2:Tổng quan các nghiên cứu trước. Luận văn giới thiệu tổng quan lý thuyết về các thước đo khả năng sinh lợi của các ngân hàng: ROE, ROA và chênh lệch thu nhập ròng. Sau đó Luận văn tiến hành tổng quan các yếu tố tác động chênh lệch thu nhập ròng thông qua bằng chứng thực nghiệm trước đây tại các quốc gia. Cuối cùng, Luận văn tóm tắt các nghiên cứu về các yếu tố và sự tác động tuơng quan của chúng với chênh lệch thu nhập ròng của ngân hàng.

Chương 3: Phương pháp nghiên cứu. Chương này Luận văn thể hiện quy trình thực hiện, mô hình nghiên cứu bao gồm các yếu tố nào, kỳ vọng tương quan của các yếu tố đó như thế nào? Đồng thời trình bày dữ liệu nghiên cứu, cách đo lường các biến số và phương pháp mà Luận văn dùng để ước lượng mô hình nghiên cứu.

Chương 4: Kết quả nghiên cứu. Trước khi tiến hành ước lượng ảnh hưởng của các yếu tố đến chênh lệch thu nhập ròng, đề tài thực hiện thống kê mô tả các biến số có trong mô hình nghiên cứu. Sau đó, xem xét ma trận tương quan giữa các biến để lựa chọn phương pháp ước lượng thích hợp. Cuối cùng Luận văn đi đến kết quả nghiên cứu và thảo luận mà Luận văn có được.

Chương 5: Kết luận. Chương này góp phần tổng kết cá kết luận chính mà Luận văn có được từ bài nghiên cứu, đưa ra các ý kiến đề xuất cho các nhà quản lý ngân hàng cũng như các nhà hoạch định chính sách khi có mong muốn cải thiện chênh lệch thu nhập ròng của các ngân hàng. Đồng thời ở chương này tác giả cũng nêu rõ những hạn chế và hướng phát triển của đề tài sau này

1.6 Ý nghĩa nghiên cứu

Mặc dù có khá nhiều nghiên cứu định lượng đã được tiến hành nhằm xác định các yếu tố ảnh hưởng đến chênh lệch thu nhập ròng của các ngân hàng ở nhiều nước trên thế giới, nhưng theo hiểu biết của tác giả, chưa có nhiều nghiên cứu rõ ràng về tác động các nhân tố đến chênh lệch thu nhập ròng được thực hiện tại Việt Nam. Nhằm tạo cơ sở cho việc đưa ra những khuyến nghị để nâng cao hiệu quả

hoạt động tại Việt Nam, tác giả đã nghiên cứu và tìm hiểu các yếu tố ảnh hưởng đến tỷ lệ chênh lệch thu nhập ròng của ngân hàng thương mại Việt Nam.

Về mặt học thuật: Thông qua việc xem xét các yếu tố tác động đến chênh lệch thu nhập ròng của ngân hàng, Bài nghiên cứu tóm tắt lại lý thuyết, khái niệm cũng như các bằng chứng thực nghiệm về các nghiên cứu liên quan đến chênh lệch thu nhập ròng của ngân hàng. Kết quả nghiên cứu được tác giả kỳ vọng sẽ nới rộng ra thêm các bằng chứng thực nghiệm về các yếu tố tác động đến chênh lệch thu nhập ròng tại các quốc gia mới nổi như Việt Nam.

Về mặt thực tiễn: Bài nghiên cứu được kỳ vọng sẽ giúp cho các NHTM Việt Nam nhận diện rõ hơn các nhân tố tác động đến chênh lệch thu nhập ròng của ngân hàng. Từ đó có nền tản cho ra giải pháp giúp các nhà quản trị ngân hàng và Chính phủ cải thiện thu nhập ròng của các NHTM

CHƯƠNG 2: TỔNG QUAN CÁC NGHIÊN CỨU TRƯỚC

2.1 Thước đo khả năng sinh lời của ngân hàng - chênh lệch thu nhập ròng

Đo lường khả năng sinh lợi của một ngân hàng có nhiều thước đo. Cũng như nhiều doanh nghiệp hoạt động trong lĩnh vực khác, tỷ suất sinh lợi trên vốn chủ sở hữu (ROE) và tỷ suất sinh lợi trên tổng tài sản (ROA) cũng là hai chỉ số tiêu biểu dùng để đánh giá khả năng sinh lợi của ngân hàng.

ROA là chỉ số lợi nhuận cho biết lợi nhuận ròng ngân hàng đạt được từ một trăm đồng đầu tư vào tổng tài sản.

𝑅𝑂𝐴 =

𝐿ợ𝑖 𝑛ℎ𝑢ậ𝑛 𝑟ò𝑛𝑔

𝑇ổ𝑛𝑔 𝑡à𝑖 𝑠ả𝑛 𝑐ó 𝑏ì𝑛ℎ 𝑞𝑢â𝑛

𝑥 100%

Đây là thước đo đo lường hiệu quả sử dụng tài sản của ngân hàng vì mọi tài sản đều là những khoản đầu tư. Một mức ROA thấp là kết quả của một chính sách đầu tư hay cho vay không hiệu quả hoặc chi phí hoạt động của ngân hàng quá mức. Ngược lại, mức ROA cao phản ánh ngân hàng sử dụng một cơ cấu tài sản hợp lý, chính sách kinh doanh và đầu tư tài sản hiệu quả.

ROE là chỉ số lợi nhuận cho biết lợi nhuận ròng ngân hàng đạt được từ một trăm đồng vốn chủ sở hữu.

𝑅𝑂𝐸 =

𝐿ợ𝑖 𝑛ℎ𝑢ậ𝑛 𝑟ò𝑛𝑔

𝑉ố𝑛 𝑐ℎủ 𝑠ở ℎữ𝑢

𝑥 100%

Đây là chỉ số cho thấy hiệu quả của vốn chủ sở hữu, chỉ số này cho biết một đơn vị vốn chủ sở hữu bỏ tạo ra được bao nhiêu đơn vị lợi nhuận ròng. ROE cao là mục tiêu tìm kiếm của bất kỳ người chủ sở hữu ngân hàng nào.

Hoạt động chính của một ngân hàng thương mại ngày càng đa dạng và phức tạp, ngoài hoạt động cơ bản là huy động tiền gửi và cho vay, càng ngày càng phát