PHỤ LỤC 1

TỔNG QUAN VÀ THỰC TRẠNG CẤU TRÚC VỐN CỦA CÁC NGÂN HÀNG THƯƠNG MẠI TẠI VIỆT NAM

1. Tổng quan tình hình hoạt động của các Ngân hàng trên thế giới và tại Việt Nam trong giai đoạn 2007 – 2011

1.1. Thế giới

Năm 2008 có thể coi là năm bi tráng nhất của nền kinh tế thế giới trong nhiều thập niên gần đây. Một cuộc khủng hoảng tài chính đã bùng phát bắt đầu tại Mỹ và sau đó lan rộng ra toàn cầu, kéo theo sự sụp đổ đồng loạt của nhiều định chế tài chính khổng lồ. Theo lời Ông Alan Greenspan – cựu chủ tịch Cục Dự trữ Liên Bang Mỹ (FED) cho rằng “đây là cuộc khủng hoảng tài chính tồi tệ hàng trăm năm mới có một lần”. Nguyên nhân sâu xa của cơn địa chấn tài chính bắt nguồn từ việc cho vay mua nhà “dưới chuẩn” với quy mô lớn ở Mỹ đây là khởi điểm cho quả “bong bóng” tại thị trường nhà đất ngày càng phình to ra. Các Ngân hàng cho vay cầm cố bất động sản đã không quan tâm đến khả năng chi trả của khách hàng làm cho dư nợ tín dụng trong lĩnh vực này nhảy từ 160 tỷ USD vào năm 2001 lên đến 540 tỷ USD vào năm 2004 và bùng nổ thành 1.300 tỷ USD vào năm 2007. Và một trong những chiến lược được đưa ra nhằm xử lý tình trạng “bong bóng” bất động sản cũng như giảm thiểu rủi ro cho những khoản vay này; các Ngân hàng, công ty bảo hiểm, tổ chức tài chính... đã mua lại các hợp đồng thế chấp và biến chúng thành tài sản đảm bảo để phát hành trái phiếu ra thị trường. Tuy nhiên, nó lại tạo ra hiệu ứng sụp đổ dây chuyền và khiến rủi ro bị đẩy lên cao. Hàng loạt công ty tài chính, Ngân hàng với uy tín và hoạt động lâu đời đã bị đánh sập một cách bất ngờ. Điển hình là vào tháng 08/2007, Country Financial – tập đoàn tài chính chuyên cho vay thế chấp địa ốc của Mỹ đã bị phá sản do nợ khó đòi. Cơn địa chấn tài chính đã thực sự nổ ra vào ngày 07/09/2008 khi hai tổ chức cho vay cầm cố khổng lồ của Mỹ là Freddie Mac và Fannie Mae buộc phải được Chính phủ tiếp quản để tránh khỏi nguy cơ phá sản.

Ngày 15/09/2008, Ngân hàng đầu tư lớn thứ tư của Mỹ là Lehman Brother sau 158 năm tồn tại đã tuyên bố phá sản. Đúng 10 ngày sau, Washington Mutual tạo nên vụ phá sản Ngân hàng lớn nhất trong lịch sử với tổng tài sản thiệt hại lên tới 307 tỷ USD. Ngân hàng đầu tư số một của Mỹ, Merill Lynch cũng bị thâu tóm bởi Bank of America. Theo thống kê của FDIC, trong năm 2010 đã có 157 Ngân hàng bị sụp đổ; năm 2011, con số này được cải thiện đáng kể khoảng 92 Ngân hàng và đến năm 2012 chỉ còn 51 Ngân hàng bị sụp đổ. Cuộc khủng hoảng tài chính từ Mỹ đã lan rộng sang nhiều nước trên thế giới làm phá sản nhiều Ngân hàng, Công ty tài chính, nhiều tập đoàn kinh tế lớn. Chính điều này đã làm suy giảm nghiêm trọng các quan hệ thương mại, tài chính, đầu tư quốc tế và kinh tế thế giới nói chung và nước Mỹ nói riêng. Các Ngân hàng Royal Bank (Scotland); Kaupthing, Landbanki, Glitnir (Iceland); Ngân hàng Northern Bank, Công ty tài chính Brandford & Binglay (Anh); các Ngân hàng IKB, DZ Bank, Deutsche Bank, Sachsen LB (Đức); Tập đoàn bảo hiểm Yamoto Life Insurance (Nhật Bản)...và nhiều Ngân hàng khác là nạn nhân của cuộc khủng khoảng tài chính Mỹ, buộc phải xin trợ giúp của Chính phủ hoặc bị Chính phủ quốc hữu hóa.

Chúng ta có thể thấy rằng, tác động của cuộc khủng hoảng này đến Việt Nam sẽ rất nhẹ hơn so với các nền kinh tế khác trên thế giới. Đó là vì hệ thống Ngân hàng Việt Nam không ở trong vòng ảnh hưởng trực tiếp của các trung tâm tài chính thế giới và lưu lượng tiền quốc tế. Ngoài ra, Việt Nam có rất ít nguy cơ đầu tư dưới chuẩn và tỷ lệ phụ thuộc vào đòn bẩy tài chính khá thấp. Tuy nhiên, giai đoạn từ năm 2007 - 2009 các Ngân hàng cũng đã đẩy mạnh cho vay vào khu vực bất động sản chiếm tỷ lệ cao cộng với điều kiện cho vay rất dễ dàng. Khi “bong bóng” bất động sản bị vỡ, cũng chính là lúc nợ xấu đối với lĩnh vực này tăng đột biến mặc dù các khoản vay này được đảm bảo bằng tài sản hữu hình nhưng với tình hình nền kinh tế đang bị suy thoái thì chúng trở nên khó chuyển nhượng. Như vậy, vấn đề đặt ra cho NHNN cần phải có những quy chế buộc các NHTM hạn chế trong việc cho vay bất động sản, cũng như các nhà quản trị của NHTM cần phải kiểm tra giám sát

chặt chẽ mục đích sử dụng vốn của khách hàng tránh trường hợp đầu cơ bất động sản để dẫn đến mất khả năng chi trả.

1.2. Việt Nam

Có thể nói, giai đoạn từ năm 2007 – 2011 là giai đoạn thăng trầm của hệ thống Ngân hàng Việt Nam. Tổng quan tình hình hoạt động của hệ thống Ngân hàng trong giai đoạn này thông qua tổng hợp về quy mô, lợi nhuận, huy động, cho vay….

+ Số lượng các Ngân hàng thương mại tại Việt Nam

Ở hầu hết các nước trên thế giới, ngành Ngân hàng được coi là một khu vực then chốt đảm bảo cho nền kinh tế quốc gia hoạt động một cách nhịp nhàng, vì vậy khu vực này luôn được Chính phủ các nước quan tâm hàng đầu và là một trong những ngành nhận được sự giám sát chặt chẽ nhất trong nền kinh tế, đặc biệt tại các nước đang phát triển như Việt Nam. Cùng với sự phát triển của đất nước và trong xu thế hội nhập kinh tế quốc tế, hệ thống Ngân hàng Việt Nam đã có những bước phát triển vượt bậc qua các năm. Với mục tiêu xây dựng một hệ thống Ngân hàng vững mạnh, NHNN đã thực hiện lần lượt các chính sách tái cơ cấu Ngân hàng, điển hình như một số Ngân hàng đã chuyển đổi mô hình hoạt động từ Ngân hàng nông thôn vươn lên trở thành Ngân hàng đô thị. Bên cạnh đó, sau thời điểm Việt Nam trở thành thành viên của Tổ chức thương mại Thế giới (WTO) vào năm 2007, thị trường tài chính Việt Nam sẽ phải mở cửa để đón nhận hoạt động kinh doanh của các Ngân hàng nước ngoài làm cho hệ thống Ngân hàng Việt Nam “phình to” về số lượng. Tính đến cuối năm 2011, số lượng NHTM Việt Nam đã lên đến 52 Ngân hàng chiếm khoảng 51% so với hệ thống Ngân hàng đang hoạt động tại Việt Nam.

Bảng 1: Số lượng Ngân hàng tại Việt Nam

1991 | 2001 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | |

NHTM nhà nước | 4 | 5 | 5 | 5 | 5 | 5* | 5* | 5* |

NHTM cổ phần | 4 | 39 | 34 | 34 | 38 | 38 | 38 | 38 |

NHTM liên doanh | 1 | 4 | 5 | 5 | 5 | 5 | 5 | 4 |

Chi nhánh Ngân hàng nước ngoài | 0 | 26 | 31 | 41 | 39 | 41 | 48 | 50 |

NHTM 100% vốn nước ngoài | 0 | 0 | 0 | 0 | 5 | 5 | 5 | 5 |

Tổng cộng | 9 | 74 | 75 | 85 | 92 | 94 | 101 | 102 |

Có thể bạn quan tâm!

-

Kết Quả Kiểm Định Các Nhân Tố Tác Động Đến Cấu Trúc Vốn Của Các Ngân Hàng Thương Mại Tại Việt Nam

Kết Quả Kiểm Định Các Nhân Tố Tác Động Đến Cấu Trúc Vốn Của Các Ngân Hàng Thương Mại Tại Việt Nam -

Kết Quả Nghiên Cứu Các Nhân Tố Tác Động Đến Ctv Của Các Nhtm

Kết Quả Nghiên Cứu Các Nhân Tố Tác Động Đến Ctv Của Các Nhtm -

Đối Với Các Ngân Hàng Thương Mại Tại Việt Nam

Đối Với Các Ngân Hàng Thương Mại Tại Việt Nam -

Thực Trạng Cấu Trúc Vốn Của Các Ngân Hàng Thương Mại Tại Việt Nam Trong Giai Đoạn 2007–2011

Thực Trạng Cấu Trúc Vốn Của Các Ngân Hàng Thương Mại Tại Việt Nam Trong Giai Đoạn 2007–2011 -

Các nhân tố ảnh hưởng đến cấu trúc vốn của hệ thống ngân hàng thương mại tại Việt Nam - 12

Các nhân tố ảnh hưởng đến cấu trúc vốn của hệ thống ngân hàng thương mại tại Việt Nam - 12 -

Các nhân tố ảnh hưởng đến cấu trúc vốn của hệ thống ngân hàng thương mại tại Việt Nam - 13

Các nhân tố ảnh hưởng đến cấu trúc vốn của hệ thống ngân hàng thương mại tại Việt Nam - 13

Xem toàn bộ 109 trang tài liệu này.

*NHTM nhà nước bao gồm Vietcombank và Vietinbank đã được cổ phần hóa

(Nguồn: Báo cáo thường niên của NHNN)

Bảng 1 cho thấy số lượng Ngân hàng tăng mạnh qua các năm. Tuy nhiên, quy mô về tài sản cũng như VCSH của NHTM Việt Nam còn thấp so với các nước trong khu vực.

+ Quy mô VCSH:

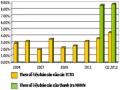

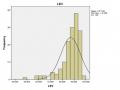

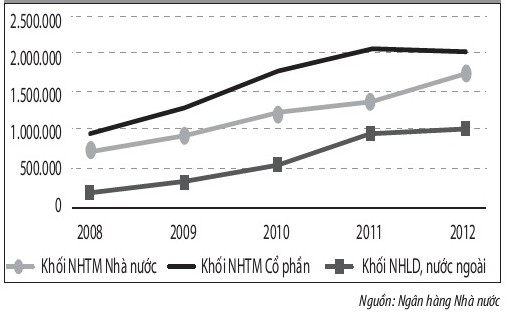

Để đáp ứng các chỉ tiêu an toàn vốn theo thông lệ Basel II, NHNN đã yêu cầu các NHTM cổ phần phải tăng vốn điều lệ lên mức tối thiểu là 3.000 tỷ đồng đến cuối năm 2011. Chính vì vậy, VCSH của nhóm Ngân hàng này đã được mở rộng tương ứng. Qua biểu đồ 1 ta nhận thấy quy mô VCSH của nhóm NHTM cổ phần tăng mạnh so với nhóm NHTM nhà nước và nhóm Ngân hàng liên doanh, ngân hàng nước ngoài. Điều này thể hiện khả năng cạnh tranh của khối NHTM cổ phần trong thị trường tài chính đầy sôi động này.

Biểu đồ 1: diễn biến VCSH của các nhóm Ngân hàng (ĐVT: tỷ đồng)

+ Quy mô tổng tài sản:

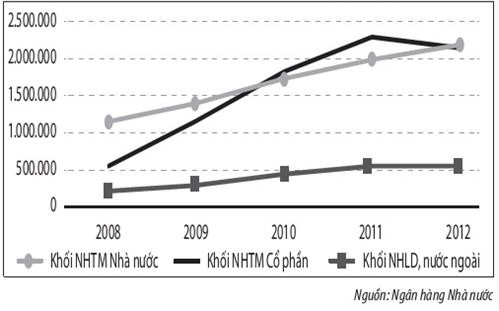

Cùng với đà tăng của VCSH, thì quy mô tổng tài sản của các NHTM cũng tăng trưởng vượt bậc. Lý do quy mô hoạt động của nhiều Ngân hàng đã được mở rộng, thặng dư cổ phiếu sau đợt IPO ra công chúng từ 3 NHTM nhà nước hoặc phát hành thêm cổ phiếu hay gia tăng quỹ dự trữ bổ sung vốn điều lệ từ lợi nhuận của các NHTM cổ phần. Một nguyên nhân nữa đã làm cho khối NHTM Nhà nước và NHTM cổ phần tăng lên đó là sự bùng nổ mạng lưới chi nhánh hoạt động của một số Ngân hàng có quy mô lớn dẫn đến tốc độ tăng trưởng vượt bậc về huy động vốn. Trong khi đó, quy mô tổng tài sản của các Ngân hàng nước ngoài tăng trưởng chậm một phần là do quy mô mạng lưới phát triển chậm, chỉ tập trung hoạt động ở hai thành phố lớn là Hồ Chí Minh và Hà Nội và do người dân chưa tiếp cận với nhóm Ngân hàng này.

Biểu đồ 2: Diễn biến tổng tài sản của các nhóm Ngân hàng (ĐVT: tỷ đồng)

+ Nguồn vốn từ huy động

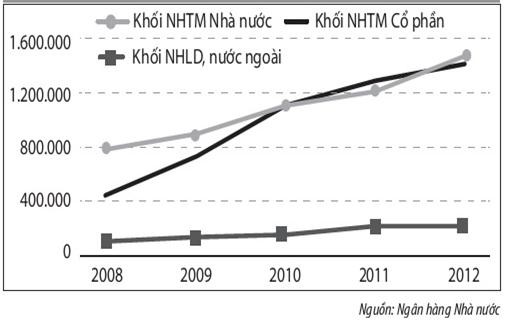

Huy động vốn từ nền kinh tế của ba khối Ngân hàng đã có sự chuyển biến rò ràng, đặc biệt là hai khối NHTM nhà nước và NHTM cổ phần. Tốc độ tăng trưởng huy động vốn bình quân của khu vực NHTM cổ phần tăng 33%/năm trong giai đoạn 2008 – 2012, trong khi NHTM nhà nước chỉ tăng trung bình 18% và Ngân hàng nước ngoài tăng 20%. Biểu đồ cho thấy huy động vốn của khu vực NHTM cổ phần có bước tăng đột biến trong ba năm 2009 – 2011 là do giai đoạn này các NHTM cổ phần vẫn được quyền sử dụng công cụ lãi suất để cạnh tranh huy động vốn. Trong khi đó huy động vốn của khu vực NHTM nhà nước lại tăng nhanh hơn trong năm 2012 là do sự cố tại một số NHTM cổ phần. Những thông tin mua bán, sáp nhập Ngân hàng hay sự thay đổi nhân sự tại một số NHTM cổ phần hàng đầu Việt Nam như: ACB, Eximbank, Sacombank đã tạo ra những tin đồn về mất khả năng thanh khoản tại các Ngân hàng này. Chính điều này đã làm ảnh hưởng đến tâm lý gửi tiền của người dân. Đối với các Ngân hàng nước ngoài có tốc độ tăng trưởng huy động cũng theo xu hướng chung của nền kinh tế.

Biểu đồ 3: Diễn biến huy động từ nền KT của các khối Ngân hàng

(ĐVT: tỷ đồng)

+ Hoạt động tín dụng:

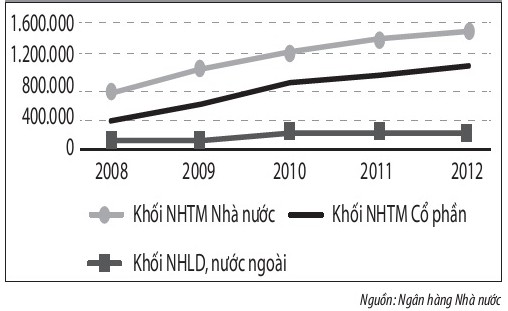

Nếu khoảng cách về số dư huy động vốn có sự thay đổi mạnh mẽ trong giai đoạn từ 2008 – 2012 thì dư nợ của các nhóm Ngân hàng này cũng có sự dịch chuyển nhưng chưa nhiều. Biểu đồ 4 cho thấy dư nợ tín dụng của ba khu vực này với tốc độ tăng trưởng tín dụng cao nhất trong hai năm 2009 và 2010 thuộc về nhóm NHTM cổ phần. Đây cũng chính là những năm tăng trưởng tín dụng nóng dẫn đến lạm phát bùng bổ năm 2011 lên tới 18%. Tuy nhiên từ năm 2011 trở đi, tốc độ tăng trưởng tín dụng đã chững lại do NHNN thực hiện chính sách tiền tệ thắt chặt thông qua kênh lãi suất bằng việc áp trần lãi suất huy động và thông qua kênh tín dụng như hạn mức tăng trưởng tín dụng hay hạn mức tín dụng thắt chặt cho một số ngành không khuyến khích đã chặn đà tăng trưởng tín dụng. Mặc dù tự do hóa tài chính của Việt Nam đã cho phép 5 Ngân hàng nước ngoài được phép hoạt động như một NHTM trong nước từ năm 2007 nhưng dư nợ tín dụng đã không theo kịp các NHTM cổ phần.

Biểu đồ 4: Diễn biến dư nợ tín dụng của các khối Ngân hàng

(ĐVT: tỷ đồng)

+ Lợi nhuận:

Bắt đầu từ năm 2008, thị trường tài chính thế giới nói chung và Việt Nam nói riêng bắt đầu gặp khó khăn do ảnh hưởng của khủng khoảng tài chính toàn cầu. Tuy nhiên, các NHTM Việt Nam vẫn duy trì được mức tăng trưởng lợi nhuận tốt với trung bình tăng trưởng của 8 NHTM hàng đầu là 46% trong năm 2008, 59% trong năm 2009 và 31% trong năm 2010. Kết quả kinh doanh của khối Ngân hàng nước ngoài không được công bố rộng rãi, tuy nhiên đại diện của khối này là HSBC Việt Nam đã đạt mức tăng trưởng 40% lợi nhuận sau thuế trong năm 2010. Năm 2011 tiếp tục là một năm đầy khó khăn với ngành Ngân hàng nhưng lợi nhuận của ngành này vẫn duy trì ở mức trung bình là trên 20%. Có thể nói đây là một ngành kinh doanh đầy hấp dẫn.

Để phát triển một hệ thống Ngân hàng Việt Nam ngày lớn mạnh và bền vững, tác giả xin phân tích một vài điểm mạnh, điểm yếu, cơ hội cũng như thách thức của các NHTM trong quá trình hội nhập kinh tế thế giới.