Kết luận Chương 3

Chương 3 nêu một cách khái quát phương pháp nghiên cứu, mẫu nghiên cứu, cách thu thập và xử lý dữ liệu. Từ đó xây dựng mô hình nghiên cứu dựa trên các giả thuyết giữa biến phụ thuộc và biến độc lập.

Trên cở sở các giả thuyết của mô hình này, trong Chương tiếp theo tác giả sẽ tiến hành nghiên cứu định lượng các nhân tố tác động lên CTV của NHTM tại Việt Nam, nhằm xác định mức độ tác động của chúng lên CTV Ngân hàng.

CHƯƠNG 4

NỘI DUNG VÀ KẾT QUẢ NGHIÊN CỨU

4.1. Kết quả kiểm định các nhân tố tác động đến cấu trúc vốn của các Ngân hàng thương mại tại Việt Nam

4.1.1. Mô tả thống kê các biến độc lập và đòn bẩy tài chính

Bảng 4.1: Thống kê mô tả biến phụ thuộc và các biến độc lập giai đoạn từ năm 2007 – 2011

LEV | SIZE | GROWTH | LIQ | TANG | PRO | ||

N | Valid | 150 | 150 | 150 | 150 | 150 | 150 |

Missing | 0 | 0 | 0 | 0 | 0 | 0 | |

Mean | 87.0997 | 748.5902 | 79.4461 | 71.9171 | 1.7115 | 1.6428 | |

Median | 89.4073 | 743.9921 | 41.4882 | 66.4210 | 1.1687 | 1.5202 | |

Std.Deviation | 8.28795 | 56.75462 | 151.61125 | 28.55037 | 1.83982 | .94901 | |

Minimum | 49.43 | 605.79 | -40.69 | 19.90 | .10 | .18 | |

Maximum | 96.95 | 866.33 | 1266.11 | 280.31 | 13.56 | 5.25 | |

Sum | 13064.95 | 112288.52 | 11916.92 | 10787.57 | 256.73 | 246.41 | |

Có thể bạn quan tâm!

-

Công Trình Nghiên Cứu Của Sajid Gul, Muhammad Bilal Khan, Nasir Razzaq Và Naveed Saif (2012) Về “Các Đặc Điểm Doanh Nghiệp Ảnh Hưởng Đến Cấu Trúc Vốn Trong

Công Trình Nghiên Cứu Của Sajid Gul, Muhammad Bilal Khan, Nasir Razzaq Và Naveed Saif (2012) Về “Các Đặc Điểm Doanh Nghiệp Ảnh Hưởng Đến Cấu Trúc Vốn Trong -

Công Trình Nghiên Cứu Của Nguyễn Hoàng Châu (2011) Về “Nhân Tố Tác Động Đến Cấu Trúc Vốn Tại Các Ngân Hàng Thương Mại Việt Nam”

Công Trình Nghiên Cứu Của Nguyễn Hoàng Châu (2011) Về “Nhân Tố Tác Động Đến Cấu Trúc Vốn Tại Các Ngân Hàng Thương Mại Việt Nam” -

Bảng Tóm Tắt Các Giả Thuyết Nghiên Cứu

Bảng Tóm Tắt Các Giả Thuyết Nghiên Cứu -

Kết Quả Nghiên Cứu Các Nhân Tố Tác Động Đến Ctv Của Các Nhtm

Kết Quả Nghiên Cứu Các Nhân Tố Tác Động Đến Ctv Của Các Nhtm -

Đối Với Các Ngân Hàng Thương Mại Tại Việt Nam

Đối Với Các Ngân Hàng Thương Mại Tại Việt Nam -

Tổng Quan Tình Hình Hoạt Động Của Các Ngân Hàng Trên Thế Giới Và Tại Việt Nam Trong Giai Đoạn 2007 – 2011

Tổng Quan Tình Hình Hoạt Động Của Các Ngân Hàng Trên Thế Giới Và Tại Việt Nam Trong Giai Đoạn 2007 – 2011

Xem toàn bộ 109 trang tài liệu này.

(Nguồn: Tác giả chạy mô hình từ phần mềm SPSS 20)

Bảng 4.1 cho thấy một cái nhìn tổng quát về CTV và các nhân tố tác động đến CTV của Ngân hàng, cụ thể như sau:

Tỷ lệ Tổng nợ/tổng tài sản bình quân (Leverage) là 87%, mức cao nhất là 96,95% và mức thấp nhất là 49,43%.

Tỷ lệ quy mô Ngân hàng bình quân (Size) là 748,59%, mức cao nhất là 866,33% và thấp nhất là 605,79%.

Tỷ lệ cơ hội tăng trưởng qua từng năm của Ngân hàng (Growth opportunities) là 79,45%, mức cao nhất là 1.266,11% và thấp nhất là -40,69%.

Tỷ lệ bình quân tính thanh khoản (Liquidity) của Ngân hàng là 71,92%, mức cao nhất là 280,31% và mức thấp nhất là 19,9%.

Tỷ lệ bình quân giữa tài sản cố định/tổng tài sản (Tangibility of assets) là 1,71%, mức cao nhất là 13,56% và mức thấp nhất là 0,1%.

Tỷ lệ bình quân giữa lợi nhuận trước thuế/tổng tài sản (Profitability) của Ngân hàng là 1,64%, mức cao nhất là 5,25% và mức thấp nhất là 0,18%.

Từ kết quả trên, nhận thấy rằng các NHTM tại Việt Nam có tỷ lệ nợ bình quân khá cao trong cấu trúc tài sản, điều này có thể ảnh hưởng mạnh mẽ đến tính thanh khoản của các Ngân hàng khi sử dụng đòn bẩy nợ cao trong hoạt động kinh doanh. Nhưng kết quả này lại khá tương đồng so với một số nghiên cứu trên thế giới cụ thể như: tỷ lệ nợ bình quân tại các Ngân hàng thuộc các quốc gia đang phát triển trong khu vực Châu Á # 91,96% (Hoa Nguyen, Zainab Kayani (2013)); tại Ngân hàng ở Pakistan # 85,78% (Sajid Gul và các cộng sự (2012); Khizer Ali và cộng sự (2011)); tại Ngân hàng ở Ghana # 87% (Mohammed Amidu (2007)).

4.1.2. Phân tích ma trận hệ số tương quan giữa các biến

Từ kết quả tính toán của phần mềm SPSS ta có kết quả về mối quan hệ tương quan giữa các biến độc lập với nhau; giữa biến phụ thuộc và biến độc lập như bảng sau:

Bảng 4.2: Mối quan hệ tương quan giữa các biến

LEV | SIZE | GROWTH | LIQ | TANG | PRO | ||

LEV | Pearson Correlation | 1 | |||||

Sig. (2-tailed) | |||||||

N | 150 | ||||||

SIZE | Pearson Correlation | .712** | 1 | ||||

Sig. (2-tailed) | .000 | ||||||

N | 150 | 150 | |||||

GROWTH | Pearson Correlation | -.001 | -.211** | 1 | |||

Sig. (2-tailed) | .988 | .009 | |||||

N | 150 | 150 | 150 | ||||

LIQ | Pearson Correlation | -.525** | -.259** | -.239** | 1 | ||

Sig. (2-tailed) | .000 | .001 | .003 | ||||

N | 150 | 150 | 150 | 150 | |||

TANG | Pearson Correlation | -.454** | -.370** | -.108 | .237** | 1 | |

Sig. (2-tailed) | .000 | .000 | .188 | .004 | |||

N | 150 | 150 | 150 | 150 | 150 | ||

PRO | Pearson Correlation | -.596** | -.321** | -.039 | .390** | .104 | 1 |

Sig. (2-tailed) | .000 | .000 | .632 | .000 | .204 | ||

N | 150 | 150 | 150 | 150 | 150 | 150 |

** Correlation is significant at the 0.01 level (2-tailed).

* Correlation is significant at the 0.05 level (2-tailed).

(Nguồn: Tác giả chạy mô hình từ phần mềm SPSS 20)

Theo bảng 4.2 nhận thấy rằng không có hiện tượng tương quan giữa các cặp biến độc lập trong mô hình và giá trị tương quan lớn nhất là 0,712. Điều này cho thấy các biến trong mô hình là phù hợp.

Bảng kết quả cho thấy hệ số tương quan giữa CTV và quy mô của Ngân hàng là khá lớn. Điều này một lần nữa khẳng định rằng các Ngân hàng có quy mô lớn sẽ dễ dàng trong việc huy động các nguồn vốn từ bên ngoài. Có mối tương quan tỷ lệ nghịch giữa CTV của Ngân hàng với lợi nhuận, tài sản hữu hình và tính thanh khoản. Điều này phù hợp với lý thuyết trật tự phân hạng là các Ngân hàng có lợi nhuận, tài sản cao cũng như tính thanh khoản tốt thường sử dụng ít nợ bởi vì để hạn chế sự bất cân xứng thông tin và giảm nguy cơ khó khăn tài chính trong hoạt động của mình.

4.1.3. Đánh giá mức độ phù hợp của mô hình

Bảng 4.3: Bảng đánh giá độ phù hợp của các mô hình và kiểm tra tự tương quan

R | R Square | Adjusted R Square | Std. Error of the Estimate | Durbin- Watson | |

(1) | (2) | (3) | (4) | (5) | (6) |

1 | .862a | 0.744 | 0.735 | 4.26919 | 1.507 |

(Nguồn: Tác giả chạy mô hình từ phần mềm SPSS 20)

Bảng kết quả cho thấy mô hình có giá trị R2 điều chỉnh là 0,735 tức là 73,5% biến phụ thuộc CTV được giải thích bởi các biến độc lập trong mô hình.

Với giá trị R2 điều chỉnh như trên thì mô hình được lựa chọn có tỷ lệ khá tương đồng so với nghiên cứu của Sajid Gul, Muhammad Bital Khan, Nasir Razzad, Naveed Saif tại Pakistan (2012) có R2 điều chỉnh là 66,56% trong giai đoạn từ năm 2002 – 2009 nhưng lại tương đối thấp so với nghiên cứu của Khizer Ali,

Muhammad Farhan Akhtar và Shama Sadaqat tại Pakistan (2011) trong giai đoạn 2006 – 2009 là 94%, hay nghiên cứu của Mohammad Amidu tại Ghana (2007) từ 1998 – 2003 là 99,4%. Lý do, thị trường tài chính của Việt Nam chưa phát triển hoàn chỉnh cũng như tính minh bạch thông tin của Ngân hàng chưa được rò ràng.

Do vậy, các nhân tố trong mô hình đã giải thích được 73,5% biến phụ thuộc là phù hợp và chấp nhận được.

4.1.4. Kiểm định độ phù hợp của mô hình

Để kiểm định mức độ phù hợp của mô hình hồi quy, tác giả sẽ kiểm định F nhằm chấp nhận hay bác bỏ giả thuyết H0. Nếu giá trị Sig. của thống kê F lớn hơn mức ý nghĩa xác định thì chấp nhận giả thuyết H0, ngược lại bác bỏ giả thuyết H0.

Bảng 4.4: Kết quả kiểm định mức độ phù hợp của mô hình hồi quy

Sum of Squares | df | Mean Square | F | Sig. | ||

(1) | (2) | (3) | (4) | (5) | (6) | |

1 | Regression | 7610.300 | 5 | 1522.060 | 83.511 | .000b |

Residual | 2624.537 | 144 | 18.226 | |||

Total | 10234.836 | 149 | ||||

a. Dependent Variable: LEV

b. Predictors: (Constant), PRO, GROWTH, TANG, LIQ, SIZE

(Nguồn: Tác giả chạy mô hình từ phần mềm SPSS 20)

Bảng 4.4 cho ta kết quả như sau: giá trị Sig. của thống kê F là 0.000 < 0.05 và F = 83.511 nên ta bác bỏ giả thuyết H0 cho rằng không có mối tương quan có ý nghĩa thông kê giữa các biến độc lập và đòn bẩy tài chính. Vậy mô hình mà ta đã xây dựng phù hợp với số liệu thu thập được.

Kết quả mô hình như sau:

LEVit = 45.384 + 0.070SIZE + 0.001GROWTH – 0.064LIQ – 0.843TANG – 2.934PRO

4.1.5. Kiểm tra hiện tượng đa cộng tuyến của mô hình

Đa cộng tuyến là trạng thái các biến độc lập trong mô hình có tương quan chặt chẽ với nhau. Dữ liệu xây dựng mô hình cho nghiên cứu này là dữ liệu chéo nên hiện tượng đa cộng tuyến rất có thể xảy ra. Việc kiểm tra hiện tượng đa cộng tuyến là rất cần thiết vì nếu hiện tượng này xảy ra thì các hệ số hồi quy trong mô hình trở nên không còn chính xác nữa.

Bảng 4.5: Kiểm tra hiện tượng đa cộng tuyến của mô hình

Unstandardized Coefficients | Standardized Coefficients | t | Sig. | Collinearity Statistics | ||||

B | Std.Error | Beta | Tolerance | VIF | ||||

(1) | (2) | (3) | (4) | (5) | (6) | (7) | (8) | |

1 | (constant) | 45.384 | 6.160 | 7.368 | .000 | |||

SIZE | .070 | .007 | .481 | 9.498 | .000 | .696 | 1.438 | |

GROWTH | .001 | .003 | .014 | .305 | .761 | .839 | 1.193 | |

LIQ | -.064 | .014 | -.221 | -4.532 | .000 | .747 | 1.339 | |

TANG | -0.843 | .211 | -.187 | -4.001 | .000 | .814 | 1.229 | |

PRO | -2.934 | .414 | -.336 | -7.083 | .000 | .791 | 1.264 | |

a.Dependent Variable: LEV

(Nguồn: Tác giả chạy mô hình từ phần mềm SPSS 20)

Kết quả cho thấy các hệ số khuếch đại phương sai (VIF) của các biến độc lập trong mô hình có giá trị rất nhỏ và nhỏ hơn 10. Vì vậy, hiện tượng đa cộng tuyến không xảy ra trong mô hình hồi quy này.

4.1.6. Kiểm tra giả định quan hệ tuyến tính và phương sai bằng nhau

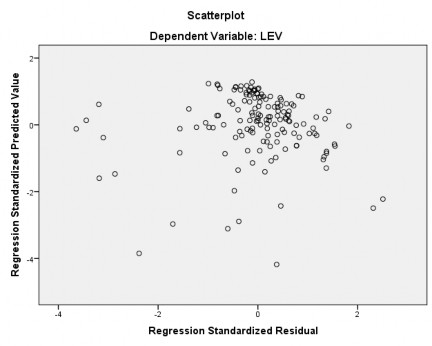

Biểu đồ 4.1: thể hiện sự phân tán giữa phần dư và giá trị dự đoán của LEV

Từ hình vẽ cho thấy rằng giả định liên hệ tuyến tính và phương sai của mô hình hồi quy được thỏa mãn vì trong hình vẽ trên không thấy sự liên hệ gì giữa giá trị dự đoán và phần dư, chúng được phân tán rất ngẫu nhiên.

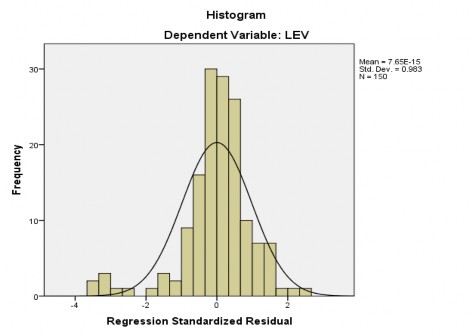

4.1.7 Kiểm tra giả định về phân phối chuẩn của các phần dư

Biểu đồ 4.2: phân phối của phần dư chuẩn hóa của LEV