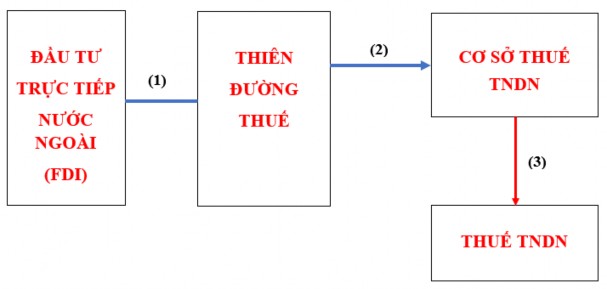

2.3.2 Khung phân tích ảnh hưởng của FDI từ thiên đường thuế đến cơ sở tính thuế tại các quốc gia đang phát triển

Từ những vấn đề về ảnh hưởng của FDI đến thuế TNDN, nổi bật là hiện tượng BEPS do FDI gây ra ảnh hưởng đến cơ sở thuế TNDN, luận án xây dựng khung phân tích ảnh hưởng của FDI từ thiên đường thuế đến cơ sở tính thuế tại các quốc gia đang phát triển theo sơ đồ sau:

Nguồn: Tác giả tổng hợp

Hình 2-3. Khung phân tích ảnh hưởng của FDI từ thiên đường thuế đến cơ sở thuế

Trong đó:

(1) : Mối quan hệ giữa FDI và các thiên đường thuế .

(2) : Tác động của FDI từ các thiên đường thuế cơ sở thuế TNDN

(3) : Ảnh hưởng của cơ sở thuế TNDN đến số thu thuế TNDN.

2.4 Lược khảo các công trình nghiên cứu có liên quan

Có thể bạn quan tâm!

-

Yếu Tố Điều Kiện “Đẩy – Kéo” Của Fdi

Yếu Tố Điều Kiện “Đẩy – Kéo” Của Fdi -

Khung Lý Thuyết Về Thuế Và Đầu Tư Trực Tiếp Nước Ngoài

Khung Lý Thuyết Về Thuế Và Đầu Tư Trực Tiếp Nước Ngoài -

Hiện Tượng Dịch Chuyển Lợi Nhuận Fdi Và Xói Mòn Cơ Sở Thuế (Beps)

Hiện Tượng Dịch Chuyển Lợi Nhuận Fdi Và Xói Mòn Cơ Sở Thuế (Beps) -

Tác Động Của Số Thu Thuế Thu Nhập Doanh Nghiệp Đến Fdi

Tác Động Của Số Thu Thuế Thu Nhập Doanh Nghiệp Đến Fdi -

Tổng Hợp Các Nghiên Cứu Thực Nghiệm

Tổng Hợp Các Nghiên Cứu Thực Nghiệm -

Mô Hình Tác Động Của Thuế Thu Nhập Doanh Nghiệp Đối Với Fdi

Mô Hình Tác Động Của Thuế Thu Nhập Doanh Nghiệp Đối Với Fdi

Xem toàn bộ 193 trang tài liệu này.

2.4.1 Tác động của thuế TNDN đến FDI

Xuất phát từ các lý thuyết về mối quan hệ giữa thuế và FDI, các nghiên cứu về tác động của thuế TNDN đến FDI tập trung vào các nội dung nghiên cứu và kết quả như sau:

2.4.1.1 Tác động của thuế suất luật định đến FDI

Các nghiên cứu thực nghiệm về tác động của thuế TNDN đến FDI đều xuất phát từ lý thuyết về mối quan hệ giữa thuế TNDN và FDI, và thực trạng áp dụng chính sách

hạ thấp thuế suất thuế TNDN trong thu hút FDI tại các quốc gia. Đầu tiên, thuế suất luật định được các nhà nghiên cứu quan tâm bởi vì nó phản ảnh một cách trực tiếp trước mắt, rõ ràng nhất đến FDI, ngoài ra dữ liệu về thuế suất luật định cũng có nhiều thuận lợi trong thu thập và xử lý dữ liệu (Feld & ctg, 2009). Sau đó, các nghiên cứu thực nghiệm dần mở rộng đến các loại thuế suất thuế TNDN khác như: thuế suất hiệu quả (hiệu dụng), thuế suất biên… vì đây là các loại thuế suất về thuế TNDN phản ánh thực sự các ưu đãi thuế và là tiêu chí tốt hơn để đánh giá tác động của thuế TNDN đến FDI (Devereux & Griffith, 2003).

Billington (1999) phân tích gánh nặng thuế theo thuế suất luật định của từng quốc gia cụ thể đối với FDI bằng cách sử dụng dữ liệu bảng trên dòng FDI song phương của các nước G7 trong giai đoạn 1986-1993. Nghiên cứu kết luận rằng thuế suất thuế doanh nghiệp theo luật định ảnh hưởng tiêu cực đáng kể đến FDI dòng vào.

Razin & ctg (2005) nghiên cứu dữ liệu FDI kinh tế vĩ mô song phương. Các tác giả phân tích dữ liệu bảng song phương với 24 nước OECD trong giai đoạn 1981 đến 1998 và giải quyết vấn đề lựa chọn mẫu cơ bản bằng phương pháp lựa chọn Heckman. Kết quả của họ cho thấy rằng thuế suất theo luật định quốc gia nguồn là một yếu tố quan trọng trong quá trình lựa chọn FDI, trong khi thuế suất nước chủ nhà ảnh hưởng đến quy mô đầu tư theo tác động ngược chiều.

Bénassy-Quéré & ctg (2005) nghiên cứu FDI song phương trên 11 quốc gia OECD trong giai đoạn 1984-2000, cho thấy thuế doanh nghiệp tương đối cao sẽ không khuyến khích dòng vốn FDI, ngay cả khi các yếu tố trọng lực vàviệc cung cấp hàng hóa công cộng được kiểm soát. Do đó, mặc dù tiềm năng thị trường không quan trọng, chênh lệch thuế doanh nghiệp cũng đóng một vai trò quan trọng trong việc thúc đẩy dòng vốn FDI Demekas & ctg (2007) nghiên cứu ảnh hưởng của thuế đến FDI của 16 quốc gia thuộc Trung và Đông Âu (CEEC) trong giai đoạn 1995 – 2003 thông qua thuế suất thuế thu nhập doanh nghiệp theo luật định. Nghiên cứu có xem xét đến điểm ngưỡng của thu nhập chịu thuế của FDI, và sử dụng phương pháp định lượng GMM để có kết luận FDI vào các nền kinh tế chuyển đổi châu Âu bị ảnh hưởng bởi một loạt các chính sách của

nước chủ nhà, trong đó thuế suất luật định tăng 1% thì dòng vốn FDI giảm 2%.

Mooij & Ederveen (2008) đã mở rộng nghiên cứu thực nghiệm bằng cách tổng hợp 6 nghiên cứu của các tác giả Buettner (2002), Desai & ctg (2004), Stowhase (2005), Mooij & Ederveen (2006), Buettner & Ruf (2007), để tạo thành mẫu tổng hợp gồm

427 quan sát, kết quả cho thấy thuế suất luật định có vai trò quan trọng trong việc dịch chuyển lợi nhuận FDI, nên dễ thu hút FDI trong cuộc cạnh tranh thuế và giảm thuế suất luật định của các quốc gia. Tác giả đã so sánh sự tác động của 5 yếu tố trong cơ sở thuế TNDN, và kết luận STR có độ co giãn với FDI cao nhất (là -1.2).

Azémar & Delios (2008) đã sử dụng dữ liệu về các lựa chọn địa điểm của công ty Nhật Bản từ năm 1990 đến năm 2000 để nghiên cứu sự khác biệt về thuế suất trong khu vực, và cho thấy sự bất cân xứng giữa các nước phát triển và đang phát triển trong thu hút FDI. Kết quả cho thấy thuế suất luật định tác động tiêu cực đến FDI tại các quốc gia đang phát triển (thuế suất tăng 1 điểm làm FDI giảm 1,9 điểm), tuy nhiên không tìm thấy tác động của thuế đến FDI tại các nước phát triển. Hơn nữa, nghiên cứu cho thấy rằng mặc dù cạnh tranh về thuế có thể diễn ra mạnh mẽ ở các nước đang phát triển, nhưng sự cạnh tranh này sẽ không dẫn đến mức thuế suất hiệu quả bằng 0 đối với các nước này trong cuộc cạnh tranh về dòng vốn FDI.

Egger & ctg (2009) đã ước tính tác động của việc đánh thuế doanh nghiệp đối với nguồn vốn đầu tư trực tiếp nước ngoài (FDI) ra nước ngoài giữa các nước OECD từ năm 1991 đến 2002. Các phát hiện chỉ ra rằng FDI ra nước ngoài có liên quan tích cực đến gánh nặng thuế của nước chủ nhà và nước sở tại và có liên quan tiêu cực với thuế suất hiệu dụng song phương. Việc chỉ dựa vào đơn phương mỗi quốc gia chứ không dựa vào thuế suất hiệu dụng cả đơn phương và song phương sẽ dẫn đến ước tính sai lệch về tác động của thuế doanh nghiệp đối với FDI.

Farah & ctg (2021), tác giả cho rằng các cân nhắc về thuế của nước sở tại là rất quan trọng đối với các quyết định đầu tư trực tiếp nước ngoài của doanh nghiệp đa quốc gia (MNE). Tác giả đề cập đến mối quan hệ giữa thuế suất thuế thu nhập doanh nghiệp (HCCITR) của nước sở tại và sự tồn tại của các công ty con nước ngoài. Mẫu nghiên cứu bao gồm 13.468 công ty con của MNE tại 78 quốc gia (1990–2013). Kết quả cho thấy HCCITR giảm một độ lệch chuẩn (7,7%) làm tăng số lượng của công ty con (tại bất kỳ thời điểm nào) lên 33%. Họ cũng gợi ý rằng HCCITR thấp hơn sẽ cải thiện triển vọng tồn tại của công ty con vì nó giảm gánh nặng thuế và cải thiện lợi nhuận sau thuế.

Bên cạnh đó, các nghiên cứu thực nghiệm cũng phát hiện tác động phi tuyến của thuế suất thuế TNDN đến FDI. Nổi bật là nghiên cứu của Bénassy-Quéré & ctg (2003). Sử dụng một bảng phân tích các dòng vốn FDI song phương trên 11 quốc gia OECD trong giai đoạn 1984-2000 và bốn thước đo thuế suất doanh nghiệp, nghiên cứu

cho thấy rằng việc đánh thuế doanh nghiệp tương đối cao không khuyến khích dòng vốn FDI, ngay cả khi các yếu tố trọng lực và việc cung cấp hàng hóa công được kiểm soát. Tác giả kết luận rằng dòng vốn FDI phản ứng với bốn loại thuế suất TNDN theo cách phi tuyến tính bởi vì vai trò của các chương trình thuế, cụ thể các hiệp định thuế song phương ban đầu khi được miễn giảm thuế, sẽ thu hút nhà đầu tư (thuế suất giảm làm FDI tăng), tuy nhiên sau đó nó phụ thuộc vào độ lớn của chênh lệch thuế, dấu hiệu của chênh lệch này và vào bản chất của các chương trình thuế song phương đang hoạt động (tín dụng so với miễn trừ). Những ước tính này phù hợp với đặc điểm của các chương trình tín dụng cho phép hoàn trả các khoản thuế thừa đã nộp ở nước ngoài nếu chúng có số lượng hạn chế, trong khi trong chương trình miễn trừ, bất kỳ khoản thuế thừa nào đã nộp ở nước ngoài sẽ được miễn cho nhà đầu tư. Mặt khác, tác giả cũng cho rằng không có cuộc cạnh tranh xuống đáy thuế suất thuế TNDN vì 2 lý do: thứ nhất là bởi vì tiềm năng thị trường và đầu tư công cũng quan trọng, và vì FDI phản ứng không cân xứng với chênh lệch thuế dương và âm nên động cơ thúc đẩy thuế cắt giảm về cơ bản rơi vào các nước có thuế cao. Thứ hai, do có sự bất cân xứng trong FDI xuất phát từ việc các quốc gia áp dụng miễn trừ hoặc tín dụng đối với lợi nhuận hồi hương, nên động cơ cạnh tranh về thuế phải phụ thuộc vào thành phần của các quốc gia đầu tư.

Becker & ctg (2012) lập luận rằng thuế không chỉ ảnh hưởng đến số lượng FDI mà còn ảnh hưởng đến mức độ mà FDI đóng góp vào số thu thuế doanh nghiệp. Bài báo sử dụng dữ liệu chi tiết về các công ty đa quốc gia ở 22 nước Châu Âu (giai đoạn 2000- 2006) để đo lường thực nghiệm ảnh hưởng về số lượng và chất lượng của việc đánh thuế doanh nghiệp đối với FDI. Đối với ảnh hưởng của số lượng, hệ số của vốn cổ phần đối với sự thay đổi thuế suất thuế doanh nghiệp là khoảng 1,6. Về tác động chất lượng, kết quả cho thấy ảnh hưởng của thuế doanh nghiệp đối với lợi nhuận trước thuế FDI có dạng phi tuyến tính. Các ước tính hệ số thực sự chỉ ra một hình dạng phi tuyến tính của ảnh hưởng thuế doanh nghiệp trở nên mạnh hơn đối với các mức thuế suất lớn hơn, ảnh hưởng của thuế doanh nghiệp đối với lợi nhuận trước thuế của công ty liên kết được xác định với 1,52 và do đó về mặt định lượng lớn hơn so với ước tính cơ sở tuyến tính.

Bên cạnh đó, một số các nghiên cứu cho rằng thuế suất thuế thu nhập chưa tác động cụ thể đến dòng FDI của các quốc gia, thậm chí cuộc đua trong cạnh tranh thuế suất xuống đáy trong hiện đại đã mang lại những tổn thất trước mắt đó là làm giảm chi tiêu của Chính phủ và các khoản thu thuế xuống mức không hiệu quả (Rendon-Garza,

2006). Chẳng hạn như: Slemrod (1990) đã xem xét lại các nghiên cứu đã thực hiện, và phân tích riêng FDI song phương của Mỹ từ bảy quốc gia khác nhau về chế độ giảm thuế kép, tác giả cho rằng không có kết luận rõ ràng về ảnh hưởng của thuế suất quốc gia đối với dòng vốn FDI. Sau đó, Wolff (2007), Razin & ctg (2005) theo cách tiếp cận thực nghiệm cho rằng thuế không tác động mạnh mẽ đến FDI. Tác giả sử dụng một dữ liệu bảng các dòng FDI song phương cho 27 quốc gia EU trong giai đoạn 1994 - 2003 và cho kết quả là ảnh hưởng của thuế đối với tổng vốn FDI và vốn chủ sở hữu không có tác động đáng kể.

2.4.1.2 Tác động của thuế suất hiệu quả đến FDI

Bên cạnh việc sử dụng các mức thuế suất theo luật định ở cấp quốc gia hoặc cấp khu vực, các nghiên cứu thực nghiệm dựa trên thuế suất hiệu quả. Hầu hết các nhà kinh tế cho rằng thuế suất theo luật định của quốc gia là biện pháp không hoàn hảo để xác định tác động đến hành vi đầu tư của các công ty đa quốc gia. Do đó thuế suất hiệu quả được cho là sự đánh giá tốt hơn về gánh nặng thuế đối với đầu tư nước ngoài (Mooij & Ederveen, 2001). Các công trình thực nghiệm tiếp tục cho thấy rằng ETR được phát triển bởi Devereux & Griffith (1999, 2003) và Yoo (2003) có nhiều khả năng thể hiện độ co giãn với FDI. Phân tích tổng hợp dữ liệu được thực hiện bởi De Mooij & Ederveen (2008) chỉ ra rằng trong bối cảnh Hoa Kỳ, 133 ước tính sử dụng thuế suất theo luật định của tiểu bang vì chúng có cơ sở chung của liên bang, trong khi các nghiên cứu cho các quốc gia khác sử dụng thuế suất theo luật định (29 nghiên cứu) hoặc thuế suất trung bình được tính từ tài khoản công ty (94 nghiên cứu) hoặc dữ liệu vĩ mô (61 nghiên cứu) khi nghiên cứu thuế TNDN tác động đến FDI.

Ngược lại với thuế suất luật định, thuế suất hiệu quả tính trên số thuế thực tế đã nộp nên phản ánh cơ sở tính thuế áp dụng thuế suất luật định. Chúng được tính toán trên cơ sở dữ liệu kinh tế vi mô hoặc kinh tế vĩ mô có sẵn và do đó được xem là gánh nặng thuế “thực sự” đối với các khoản đầu tư. Do đó, ngày càng có nhiều các tác giả dụng đồng thời cả 2 loại thuế suất STR và ETR, hoặc thậm chí nhiều hơn để đo lường và so sánh tác động của thuế TNDN đến FDI, nhằm có phân tích cụ thể và định hướng chính sách đúng đắn trong thu hút FDI, chẳng hạn:

Devereux & ctg (2002) cho rằng thuế suất hiệu quả là biện pháp thuế có thể phản ánh tốt khả năng sinh lời cơ bản của FDI vì các quyết định đầu tư thực tế thường không có cơ sở để so sánh hiệu quả hoạt động ở những quốc gia khác nhau. Cụ thể, việc cung

cấp các khoản ưu đãi về thuế thu nhập sẽ làm tăng vốn FDI cho các quốc gia do thuế suất hiệu quả giảm. Kết quả nghiên cứu trên mẫu gồm 7 nước OECD trong giai đoạn 1985-1989 kết luận rằng sự lựa chọn vị trí đầu tư FDI thực sự bị ảnh hưởng bởi thuế thu nhập hiệu quả.

Wei (2000), đã nghiên cứu ảnh hưởng của thuế suất thu nhập theo luật định, thuế suất hiệu quả, và tham nhũng đến đầu tư trực tiếp quốc tế từ 14 quốc gia nguồn tới 45 nước chủ nhà (gồm Châu Á và châu Mỹ). Kết quả cho thấy, nếu mức độ tham nhũng gia tăng 1 điểm, sẽ làm thuế suất hiệu quả tăng tương ứng 50 điểm, và khi đó sẽ giảm đầu tư trực tiếp nước ngoài đối với các quốc gia từ Singapor đến Mexico trong dữ liệu nghiên cứu.

Buettner (2002) trong nghiên cứu của mình, đã sử dụng chi phí vốn song phương trong khi hầu hết các tác giả khác nghiên cứu FDI dựa vào ảnh hưởng của các biện pháp thuế đơn phương. Dựa vào mẫu dữ liệu của khối EU từ năm 1991 đến năm 1998, ông cho rằng gánh nặng thuế cận biên (EMTR) và thuế suất theo luật định (STR) ảnh hưởng tiêu cực, trong khi thuế suất trung bình hiệu quả (EATR) ảnh hưởng tích cực trong việc xác định FDI.

Wijeweera (2007) sử dụng dữ liệu bảng của OECD từ 9 quốc gia đầu tư vào Hoa Kỳ trong khoảng thời gian từ năm 1982 đến năm 2000. Trong ước lượng hồi quy, sử dụng biến kiểm soát khác nhau về thuế, gồm thuế cận biên cũng như thuế suất theo luật định. Kết quả là thuế suất theo luật định ảnh hưởng đến FDI mạnh mẽ hơn đối với biện pháp thuế hiệu quả.

Bellak & Leibrecht (2009), cho rằng thuế suất theo luật định không phải là một chỉ số thích hợp về gánh nặng thuế, đặc biệt là trong trường hợp FDI vì nó không bao quát tất cả thu nhập chịu thuế. Nghiên cứu các quốc gia Trung Đông từ 1990 đến 2000, kết quả thực nghiệm cho thấy độ co giãn theo thuế suất luật định cao hơn, tác giả cũng ủng hộ thực nghiệm của DeMooij & Ederveen (2003, 2005) cho thấy độ co giãn theo thuế suất luật định là 9,3 và 5,9 khi sử dụng thuế suất hiệu quả đối với FDI.

Sato (2012), phân tích tập trung vào các khoản đầu tư trực tiếp nước ngoài trong số 30 quốc gia OECD (từ năm 1985 đến năm 2007) và sử dụng thuế suất theo luật định và thuế suất hiệu quả làm đại diện cho thuế suất doanh nghiệp cho dữ liệu bảng động và phương pháp ước lượng GMM. Kết quả ước tính khẳng định, trong tất cả các tình huống sử dụng thuế suất luật định, thuế suất hiệu dụng trung bình hoặc thuế suất hiệu dụng cận

biên, thuế doanh nghiệp có ảnh hưởng tiêu cực đáng kể đến đầu tư trực tiếp nước ngoài. Đặc biệt, cho thấy rằng việc giảm một điểm phần trăm trong thuế suất doanh nghiệp (thuế suất theo luật định có hiệu lực) của nước sở tại khiến vốn đầu tư trực tiếp nước ngoài vào nước sở tại tăng khoảng 2,4%. Tác giả cũng cho rằng lý tưởng nhất, nên phân tích tác động của thuế suất bằng cách sử dụng dữ liệu thuế suất hiệu quả.

Esteller-Moré & ctg (2020), sử dụng cả hai loại thuế suất luật định và thuế suất hiệu quả trong nghiên cứu và cho thấy thuế suất thuế TNDN ở nước sở tại quan trọng rất nhiều đối với dòng vốn FDI, nhưng chỉ đối với các nước không thuộc nhóm OECD. Kết quả là việc tăng thuế suất hiệu quả trong năm đầu tiên thêm 10 phần trăm sẽ làm giảm dòng vốn FDI từ 3,4 phần trăm xuống 1,9 phần trăm ở các nước ngoài nhóm OECD; và ảnh hưởng là vô hiệu đối với các nước OECD. Sự không đồng nhất này sẽ làm sai lệch tác động ước tính của thuế doanh nghiệp đối với dòng vốn FDI đối với các nước OECD và các nước không thuộc nhóm OECD.

Feld & Heckemeyer (2011) đã tổng hợp 45 nghiên cứu thực nghiệm về thuế và FDI từ năm 1984 đến 2008, tác giả đã tổng kết nhiều phương diện và cho kết quả: (i) Về hệ số co giãn của thuế tác động đến FDI từ 1,39 đến 1,68 cho thấy thuế TNDN có tác động đáng kể đến thu hút FDI. (ii) Về việc lựa chọn thuế suất, thuế suất hiệu quả bình quân không dẫn đến ước tính quy mô hoặc mức độ tác động của thuế TNDN đến FDI có thể cao hơn đáng kể so với thuế suất luật định. Thuế suất hiệu dụng thậm chí còn mang lại hiệu quả thấp hơn. Điều này có lẽ không phải do mức độ nhạy cảm về thuế của các quyết định đầu tư cận biên thấp hơn, bởi vì tác giả không tìm thấy bằng chứng cho thấy các lựa chọn đầu tư riêng lẽ kém nhạy cảm hơn. Thuế suất luật định song phương nắm bắt tốt nhất các ưu đãi thuế và mang lại ước tính quy mô hiệu ứng cao hơn đáng kể cũng như ý nghĩa cao hơn. (ii) Về các biến kiểm soát, điều thú vị nhất là các ước tính sơ cấp không bị ảnh hưởng đáng kể bởi việc chi tiêu công. Theo hầu hết các ước tính trong tài liệu, khía cạnh chi tiêu không điều chỉnh các tác động của thuế suất.

Bên cạnh đó, các nghiên cứu thực nghiệm cũng phát hiện tác động phi tuyến của thuế suất thuế TNDN đến FDI. Nổi bật là nghiên cứu của Bénassy-Quéré & Lahrèche- Révil (2003). Sử dụng một bảng phân tích các dòng vốn FDI song phương trên 11 quốc gia OECD trong giai đoạn 1984-2000 và bốn thước đo thuế suất doanh nghiệp, nghiên cứu cho thấy rằng việc đánh thuế doanh nghiệp tương đối cao không khuyến khích dòng vốn FDI, ngay cả khi các yếu tố trọng lực và việc cung cấp hàng hóa công được kiểm

soát. Tác giả kết luận rằng dòng vốn FDI phản ứng với bốn loại thuế suất TNDN theo cách phi tuyến tính bởi vì vai trò của các chương trình thuế, cụ thể các hiệp định thuế song phương ban đầu khi được miễn giảm thuế, sẽ thu hút nhà đầu tư (thuế suất giảm làm FDI tăng), tuy nhiên sau đó nó phụ thuộc vào độ lớn của chênh lệch thuế, dấu hiệu của chênh lệch này và vào bản chất của các chương trình thuế song phương đang hoạt động (tín dụng so với miễn trừ). Những ước tính này phù hợp với đặc điểm của các chương trình tín dụng cho phép hoàn trả các khoản thuế thừa đã nộp ở nước ngoài nếu chúng có số lượng hạn chế, trong khi trong chương trình miễn trừ, bất kỳ khoản thuế thừa nào đã nộp ở nước ngoài sẽ được miễn cho nhà đầu tư. Mặt khác, tác giả cũng cho rằng không có cuộc cạnh tranh xuống đáy thuế suất thuế TNDN vì 2 lý do: thứ nhất là bởi vì tiềm năng thị trường và đầu tư công cũng quan trọng, và vì FDI phản ứng không cân xứng với chênh lệch thuế dương và âm nên động cơ thúc đẩy thuế cắt giảm về cơ bản rơi vào các nước có thuế cao. Thứ hai, do có sự bất cân xứng trong FDI xuất phát từ việc các quốc gia áp dụng miễn trừ hoặc tín dụng đối với lợi nhuận hồi hương, nên động cơ cạnh tranh về thuế phải phụ thuộc vào thành phần của các quốc gia đầu tư.

Becker &ctg (2012) lập luận rằng thuế không chỉ ảnh hưởng đến số lượng FDI mà còn ảnh hưởng đến mức độ mà FDI đóng góp vào số thu thuế doanh nghiệp. Bài báo sử dụng dữ liệu chi tiết về các công ty đa quốc gia ở 22 nước Châu Âu (giai đoạn 2000- 2006) để đo lường thực nghiệm ảnh hưởng về số lượng và chất lượng của việc đánh thuế doanh nghiệp đối với FDI. Đối với ảnh hưởng của số lượng, hệ số của vốn cổ phần đối với sự thay đổi thuế suất thuế doanh nghiệp là khoảng 1,6. Về tác động chất lượng, kết quả cho thấy ảnh hưởng của thuế doanh nghiệp đối với lợi nhuận trước thuế FDI có dạng phi tuyến tính. Các ước tính hệ số thực sự chỉ ra một hình dạng phi tuyến tính của ảnh hưởng thuế doanh nghiệp trở nên mạnh hơn đối với các mức thuế suất lớn hơn, ảnh hưởng của thuế doanh nghiệp đối với lợi nhuận trước thuế của công ty liên kết được xác định với 1,52 và do đó về mặt định lượng lớn hơn so với ước tính cơ sở tuyến tính.

Bên cạnh đó, một số các nghiên cứu cho rằng thuế suất thuế thu nhập chưa tác động cụ thể đến dòng FDI của các quốc gia, thậm chí cuộc đua trong cạnh tranh thuế suất xuống đáy trong hiện đại đã mang lại những tổn thất trước mắt đó là làm giảm chi tiêu của Chính phủ và các khoản thu thuế xuống mức không hiệu quả (Rendon-Garza, 2006). Chẳng hạn như: Slemrod (1990) đã xem xét lại các nghiên cứu đã thực hiện, và phân tích riêng FDI song phương của Mỹ từ bảy quốc gia khác nhau về chế độ giảm