giá thị trường quá lớn đã giúp cho cổ phiếu của doanh nghiệp càng hấp dẫn với nhà đầu tư.

Việc xác định được giá trị hợp lý của doanh nghiệp để từ đó đưa ra giá đặt mua doanh nghiệp một cách hợp lý trở nên khó đoán hơn bao giờ hết cho nhà đầu tư. Còn đối với doanh nghiệp thì việc định giá doanh nghiệp mình một cách hợp lý cũng là điều khó khăn không dễ gì. Nếu định giá cao sẽ không ai mua, nếu định giá qua thấp thì chính doanh nghiệp sẽ bị thiệt. Để định ra mức giá mua hợp lý cũng như là quyết định xem mình có mua cổ phiếu của doanh nghiệp đó không thì trước tiên các nhà đầu tư tìm hiểu thông tin về doanh nghiệp. Tuy nhiên, những thông tin đó đước cập nhật quá trễ, thiếu những thông tin quan trọng và đôi khi thiếu tính xác thực bởi đa số những thông tin trên bản cáo bạch thì rất chung chung, các thông tin từ trang web của công ty (nếu có) thì cũng không đủ để nhà đầu tư đưa ra giá đặt mua.

Một yếu tố nữa cũng ảnh hưởng không ít đến giá cổ phần đó chính là tỷ lệ đặt mua trên đặt bán. Khi nhà đầu tư quá coi trọng yếu tố này thì có thể dẫn đến hiện tượng giá ảo. Bởi tỷ lệ đặt mua trên chào bán càng cao thì càng thể hiện rằng cầu đang lớn hơn cung. Khi cầu lớn hơn cung thì điều tất yếu sẽ đấy giá tăng. Đặc biệt là đối với các doanh nghiệp nhà nước phát hành cổ phiếu lần đầu, bởi vì yếu tố sở hữu của nhà nước còn quá nhiều, nên tỷ lệ phần trăm cổ phiếu bán ra bên ngoài thường là thấp. Khi phần trăm bán ra bên ngoài thấp, trong khi nhu cầu bên ngoài lại quá cao như hiện nay thì điều đương nhiên là giá cổ phiếu sẽ cao.

Có thể nói rằng, khi thực hiện định giá doanh nghiệp qua hình thức đấu giá, người mua sẽ là người quyết định giá mua cổ phiếu chứ không phải là người bán. Nhưng việc định giá chính xác doanh nghiệp mình cũng góp phần quan trọng vào sự thành công của doanh nghiệp bởi nếu giá khởi điểm của doanh nghiệp quá cao sẽ không có người mua và phải huỷ bỏ phát hành. Trên thực tế đã có một số công ty rơi vào các tình trạng như vậy, điển hình là công ty may Sài Gòn.

Việc định giá doanh nghiệp qua phương thức đấu giá mặc dù có nhiều ưu điểm, tuy nhiên, khi triển khai cũng gặp nhiều khó khăn:

Thứ nhất, Khó khăn về phương pháp định giá:

Trường hợp áp dụng phương pháp tài sản thuần để định giá thì rất khó bởi phương pháp này chỉ tính được giá trị sổ sách của tài sản cố định trong doanh nghiệp. Để xác định được giá thị trường của các loại tài sản hữu hình khác nhau của doanh nghiệp, cần phải có sự tham gia nhiều chuyên gia chuyên định giá cho nhiều loại tài sản khác nhau nên rất khó khăn bởi nếu nhà đầu tư cá nhân trên thị trường thì không có vốn để có thể thuê các chuyên gia định giá. Còn nếu có đủ điều kiện như các tổ chức đầu tư lớn hay các quỹ thì vấn đề tiếp cận thông tin và định giá thị trường của một số tài sản dường như là không thể.

Trường hợp định giá quyền sử dụng đất của nhiều doanh nghiệp tính theo giá thị trường thì rất lớn, thậm chí có thể còn lớn hơn cả giá trị của tất cả các tài sản khác nhau của doanh nghiệp. Nếu không tính đến giá trị của quyền sử dụng đất thì DNCN có thể bị định giá quá thấp. Khi định giá quá thấp DNCN, có thể nhà đầu tư đã không bỏ sót một cơ hội kiếm lời của mình, còn doanh nghiệp đương nhiên là bị lỗ.

Có thể bạn quan tâm!

-

Hoạt động tài chính của các doanh nghiệp công nghiệp trên thị trường chứng khoán ở Việt Nam - 13

Hoạt động tài chính của các doanh nghiệp công nghiệp trên thị trường chứng khoán ở Việt Nam - 13 -

Hoạt động tài chính của các doanh nghiệp công nghiệp trên thị trường chứng khoán ở Việt Nam - 14

Hoạt động tài chính của các doanh nghiệp công nghiệp trên thị trường chứng khoán ở Việt Nam - 14 -

Hoạt động tài chính của các doanh nghiệp công nghiệp trên thị trường chứng khoán ở Việt Nam - 15

Hoạt động tài chính của các doanh nghiệp công nghiệp trên thị trường chứng khoán ở Việt Nam - 15 -

Hoạt động tài chính của các doanh nghiệp công nghiệp trên thị trường chứng khoán ở Việt Nam - 17

Hoạt động tài chính của các doanh nghiệp công nghiệp trên thị trường chứng khoán ở Việt Nam - 17 -

Hoạt động tài chính của các doanh nghiệp công nghiệp trên thị trường chứng khoán ở Việt Nam - 18

Hoạt động tài chính của các doanh nghiệp công nghiệp trên thị trường chứng khoán ở Việt Nam - 18 -

Hoạt động tài chính của các doanh nghiệp công nghiệp trên thị trường chứng khoán ở Việt Nam - 19

Hoạt động tài chính của các doanh nghiệp công nghiệp trên thị trường chứng khoán ở Việt Nam - 19

Xem toàn bộ 256 trang tài liệu này.

Thêm một khó khăn nữa là về định giá tài sản vô hình. Một số doanh nghiệp lớn đều có thương hiệu và tên tuổi nổi tiếng, tài sản vô hình có thể có giá trị không kém tài sản hữu hình, thậm chí còn cao hơn nhiều nhưng hiện nay các phương pháp định giá tài sản vô hình rất ít được áp dụng ở Việt Nam. Ngay cả các công ty chứng khoán được thuê để định giá doanh nghiệp còn tỏ ra lúng túng đối với các tài sản vô hình thì các nhà đầu tư khó lòng định giá chính xác được.

Trường hợp áp dụng phương pháp chiết khấu dòng tiền ở Việt Nam cũng được nhiều người chấp nhận bởi giá tính theo phương pháp này phản ánh tương đối đầy đủ mọi mặt bản chất hoạt động sản xuất kinh doanh của công ty so với các phương pháp khác. Tuy nhiên, phương pháp này phức tạp tốn thời gian và khó sử dụng bởi nó có quá nhiều biến đổi liên quan cần phải xác định rõ, giá trị doanh nghiệp tính theo phương pháp này dao động lớn. Việc dự đoán doanh số chính xác, dòng tiền chính xác cho nhiều năm khá phức tạp. Mặt khác, giá trị đến hạn của doanh nghiệp luôn chiếm khoảng 50% trở lên trong giá trị doanh nghiệp, mà giá trị này sẽ rất là chênh lệch nếu như không xác định rõ thời kỳ xem xét là 5 – 10 năm. Không có một quy tắc chung nào cho việc xác định chính xác thời

gian, khoảng thời gian phân tích. Thời gian xem xét càng dài, giá trị doanh nghiệp càng cao và ngoài giá trị doanh nghiệp ra tổng lưu lượng tiền tệ quy về giá trị hiện tại càng lớn nếu thời gian xem xét dòng tiền phát sinh trong tương lại càng xa. Về phương diện của nhà đầu tư, khi sử dụng phương pháp chiết khấu dòng tiền để định giá cần phải hiểu rằng không có một giới hạn nào về chuẩn mực giá trị và phương pháp chiết khấu dòng tiền đã làm tối đa hoá giá trị doanh nghiệp mà người mua phải trả hay nói cách khác người mua có thể mua với giá cao và dẫn đến rủi ro cho người mua.

Thứ hai, khó khăn trong việc tiếp cận thông tin: Thông tin về công ty phát hành chưa có độ tin cậy cao, một số công ty chưa có báo cáo tài chính đã được kiểm toán. Ngay cả báo cáo tài chính đã được kiểm toán họ cũng chưa thực sự tin tưởng bởi vì các công ty kiểm toán là công ty trong nước (có thể xảy ra tình trạng thông đồng với nhau trong báo cáo kiểm toán), không phải công ty kiểm toán liên doanh hay 100% vốn nước ngoài. Hơn nữa, ở Việt Nam chưa có một tổ chức độc lập nào thực hiện giám định lại kết quả kiếm toán lần đầu tiên.

Thứ ba, khó khăn về pháp luật: Các quy định của Nghị định 187/2005/NĐ-CP và thông tư 126/TT-BTC không có quy định nào hạn chế hay cấm đối với những trường hợp tham gia đấu giá cổ phần. Tức là, những người có khả năng tài chính đều có quyền tham gia đấu giá không hạn chế. Tuy nhiên, thực tế có thể xảy ra là một số người hoặc cá nhân tham gia đấu giá có quan hệ mật thiết, ruột thịt với người lãnh đạo của tổ chức tài chính trung gian đứng ra bán cổ phần, thông qua đó họ có thể nắm vững thông tin về tình hình của doanh nghiệp (ở đây đề cập đến doanh nghiệp cổ phần hoá có khả năng sinh lợi cao) sẽ đấu giá cổ phần được chính xác hơn. Do vậy, họ có khả năng mạnh dạn trong việc quyết sách các mức giá để mua hay thâu tóm cổ phần. Hành động đó ảnh hưởng rất lớn tới tính bình đẳng trong đấu giá cổ phần và có thể làm méo mó kết quả đấu giá và gây ra những kiện tụng sau này.

Từ những vướng mắc trên đã dẫn đến những hẩu quả trong phương pháp định giá:

Thứ nhất, Các nhà đầu cơ đẩy giá lên cao, nhà đầu cơ dự kiến giá đặt mua thấp nhất là bao nhiêu đồng/cổ phiếu thì sẽ trúng đấu giá và đặt mua với số lượng lớn cổ phần ở mức giá này, đồng thời thuê một số người hoặc tự mình đến tham dự đấu giá và đặt giá mua cổ phần với giá rất cao, gấp hàng ngàn lần giá

khởi điểm (sẵn sàng bỏ tiền đã đặt cọc với những mức giá đặt mua cao “ngất trời”) với mục đích để giá trúng đấu giá thành công bình quân sẽ ở mức cao hơn nhiều so với giá đấu giá thành công thấp nhất như:

- Cổ phiếu của thuỷ điện Thác Mơ được mua cao nhất với giá 56.triệu/cổ phiếu, trong khi giá khởi điểm chỉ có 20.000đồng/cổ phiếu, đã đẩy mức giá bình quân lên là 67.929 đồng/cổ phiếu. Cổ phiếu của nhiệt điện Bà Rịa cũng có giá 40 triệu /cổ phiếu và giá bình quân lên đến 78.528 đồng/cổ phiếu trong khi giá khởi điểm chỉ có 15.750 đồng/cổ phiếu

- Ngoài ra cũng còn có khá nhiều cổ phiếu khác có mức giá cao nhất ở mức không tưởng như: Cổ phiếu khu công nghiệp Hiệp Phước là 20.1 triệu đồng, Công ty cổ phần KIDO là 80 triệu đồng …

Thứ hai, Từ chối mua cổ phiếu: Nhiều nhà đầu tư vẫn quan niệm mua cổ phiếu trong đợt phát hành lần đầu giá thường rẻ, mua được giá gốc. Lượng nhà đầu tư đăng ký tham gia đẩy giá thường rất cao, tạo tâm lý mua cho bằng được cổ phiếu. Vì vậy, có không ít trường hợp phải “bỏ của chạy lấy người” khi thị trường xuống giá. Một điều không may mắn đối với một số cuộc đấu giá cổ phần vừa qua là tổ chức đấu giá trong thời điểm chỉ số VN - Index tăng giá, nhưng nộp tiền nhận cổ phiếu lại trong thời kỳ thị trường xuống giá. Sự đối chiếu xu thế của giá cổ phiếu giữa hai thời điểm này đã tạo nên sự thua lỗ cho các nhà đầu tư dẫn đến tình trạng bỏ cọc không mua vào cổ phiếu. Chấp nhận mất tiền cọc còn hơn … Những phiên đấu giá trong thời điểm thị trường lên giá đều là những cuộc có mức đấu giá trung bình vượt xa giá khởi điểm gấp 2 - 3 lần. Phiên đấu giá Công ty Dây và Cáp điện Việt Nam (Cadivi) ngày 30/1/2007 diễn ra trong tình trạng nghẹt thở với số cổ phần đặt mua tới 67 triệu (gấp 20 lần số bán ra). Giá khởi điểm là 40.000 đồng/cổ phiếu, giá trúng thầu bình quân là 185.369 đồng/cổ phiếu. Đến nay, khi thị trường nằm trong xu thế xuống giá thì chỉ có

400.000 /cổ phiếu được nhà đầu tư nộp tiền mua (trong tổng số 3,4 triệu cổ phiếu), số còn lại các nhà đầu tư “bỏ của chạy lấy người” vì đã trót lỡ bỏ giá quá cao, khiến Nhà nước được hưởng không 12 tỉ đồng tiền bỏ cọc và SGDCKHN phải tổ chức đấu giá lại bán cổ phần lần 2 sẽ diễn ra vào ngày 8/5 với giá khởi điểm 40.000đ/cổ phiếu.

Ngoài ra, còn một số nhà đầu tư trên thị trường vốn không đủ tiền để thanh toán toàn bộ số tiền mua cổ phần. Họ tham gia đấu giá vì muốn sau khi đấu sẽ

sang tay ngay cho nhà đầu tư khác để có tiền thanh toán nhưng vì một lý do nào đó họ không sang tay được nên đành chấp nhận bỏ cọc vì không muốn bỏ thì tiền đâu để đóng.

2.2.2.2. Thực trạng hoạt động phát hành chứng khoán.

a. Hoạt động phát hành cổ phiếu lần đầu ra công chúng.

Sự ra đời của thị trường chứng khoán Việt Nam đã tạo ra những điều kiện thuận lợi và môi trường kinh tế - luật pháp cho các công ty cổ phần thực hiện huy động, tập trung vốn đầu tư thông qua việc phát hành chứng khoán. Khi muốn huy động vốn trên thị trường chứng khoán, các doanh nghiệp có thể huy động thông qua hình thức phát hành cổ phiếu hoặc phát hành trái phiếu. Tuy nhiên, đối với các doanh nghiệp nói chung và các doanh nghiệp công nghiệp nói riêng, chủ yếu là hoạt động phát hành cổ phiếu. Vào những năm trước 2003, hoạt động phát hành cổ phiếu lần đầu ra công chúng của các doanh nghiệp công nghiệp diễn ra hết sức trầm lắng, số lượng các công ty thực hiện phát hành cổ phiếu ra công chúng chiếm một tỷ lệ rất nhỏ.

Biểu đồ số lượng doanh nghiệp công nghiệp phát hành lần đầu ra công chúng

120

100

80

60

40

20

0

109

109

85

85

56

36

21

6

2002 2003 2004 2005 2006 2007 2008 6T/2009

Hình 2.17: Biểu đồ số lượng DNCN phát hành lần đầu ra công chúng.

Nguồn cung cấp: [13], [29]

Từ năm 1999 đến năm 2002 có 36 doanh nghiệp công nghiệp, với tổng số vốn điều lệ là 255,399 tỷ đồng, giá trị cổ phần bán cho người lao động là 154,615 tỷ đồng, chiếm 61% vốn điều lệ, giá trị cổ phần bán ra bên ngoài là 50,686 tỷ đồng, chiếm 19,9% vốn điều lệ. Trong đó Công ty cổ phần May Hồ Gươm, Công ty cổ phần Giấy Viễn Đông, Công ty cổ phần may 9 không có cổ phần bán ra bên ngoài, chỉ có cán bộ công nhân viên trong công ty mua cổ phần. Cũng trong giai đoạn này, hoạt động phát hành cổ phiếu lần đầu ra công chúng

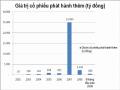

Biểu đồ tổng giá trị cổ phần phát hành lần đầu

của các DNCN qua các năm

90.000,00

80.000,00

70.000,00

60.000,00

50.000,00

40.000,00

30.000,00

20.000,00

10.000,00

-

85.063,77

56.040,99

42.112,80

1.265,57

15.971,51

7.542,89

16.195,45

3.287,40

của các doanh nghiệp công nghiệp diễn ra không nhiều. Tổng giá trị cổ phiếu phát hành lần đầu của các doanh nghiệp công nghiệp đạt 1.265.568 tỷ đồng.

Tỷ đồng

2002

2003

2004

2005

2006

2007

2008

6T/2009

Hình 2.18: Biểu đồ tổng giá trị cổ phần phát hành lần đầu của các DNCN qua các năm.

Nguồn cung cấp: [13], [27], [28] Sự ra đời của Nghị định số 64/2002/NĐ-CP ngày 19 tháng 6 năm 2002 về chuyển đổi DNNN thành công ty cổ phần và Thông tư số 80/2002/TT-BTC ngày 12/9/2002 của Bộ Tài chính, hướng dẫn những thủ tục và phương pháp bán cổ phần ra bên ngoài của các DNNN thực hiện cổ phần hóa, theo hình thức đấu giá hoặc bảo lãnh phát hành. Chính vì vậy, trong giai đoạn từ năm 2003 trở đi việc phát hành cổ phiếu lần đầu ra công chúng của các doanh nghiệp công nghiệp

diễn ra sôi động hơn các năm trước.

Biểu đồ giá trị cổ phần trong các doanh nghiệp công

nghiệp cổ phần hóa năm 2003

25.000

20.214

20.000

15.000

9.686

10.000

6.738

5.475

5.000

-

Cổ đông nhà Cổ đông ngoài Ưu đãi cho cán Cổ đông chiến nước doanh nghiệp bộ CNV lược

Tỷ đồng

Hình 2.19: Biểu đồ giá trị cổ phần của DNCN phát hành lần đầu năm 2003.

Nguồn cung cấp: [13], [27], [28]

Biểu đồ cơ cấu cổ phần trong các doanh nghiệp công

nghiệp năm 2003

Cổ đông nhà nước

13%

23%

48%

Cổ đông ngoài doanh nghiệp

Ưu đãi cho cán bộ CNV

16%

Cổ đông chiến lược

Hình 2.20: Biểu đồ cơ cấu cổ phần của DNCN phát hành lần đầu năm 2003.

Nguồn cung cấp: [13], [27], [28]

Biểu đồ giá trị cổ phần trong các doanh nghiệp công

nghiệp cổ phần hóa năm 2004

35.000

30.000

25.000

20.000

15.000

10.000

5.000

-

30.064

11.813

6.326

7.838

Cổ đông nhà nước

Cổ đông ngoài Ưu đãi cho cán

doanh nghiệp

bộ CNV

Cổ đông chiến lược

Năm 2003, toàn quốc cổ phần hóa được 89 doanh nghiệp công nghiệp với tổng vốn điều lệ 33.142.000 tỷ đồng. Ngoài ra, có 20 doanh nghiệp cổ phần ngoài quốc doanh cũng thực hiện phát hành cổ phiếu lần đầu với tổng vốn điều lệ đạt 8.970.800 tỷ đồng, cao hơn so với số doanh nghiệp cổ phần hoá. Tuy số doanh nghiệp cổ phần hóa được tương đối nhiều, song do ảnh hưởng của sự khủng hoảng thị trường chứng khoán từ đầu năm 2003, sự ra đi của nhiều nhà đầu tư trên thị trường chứng khoán đã mang theo bầu không khí trầm lắng trên TTCK và làm mất đi sự hưng phấn đối với quá trình cổ phần hóa và quá trình phát hành cổ phiếu lần đầu ra công chúng của các doanh nghiệp công nghiệp. Trong số 109 doanh nghiệp công nghiệp thực hiện phát hành cổ phiếu, chỉ có 53/109 doanh nghiệp thực hiện bán cổ phần ra bên ngoài.

Tỷ đồng

Hình 2.21: Biểu đồ giá trị cổ phần của DNCN phát hành lần đầu năm 2004.

Nguồn cung cấp: [13], [27], [28]

Biểu đồ cơ cấu cổ phần trong các doanh nghiệp công

nghiệp năm 2004

Cổ đông nhà nước

13,99%

21,08%

53,65%

Cổ đông ngoài doanh nghiệp

Ưu đãi cho cán bộ CNV

11,29%

Cổ đông chiến lược

Hình 2.22: Biểu đồ cơ cấu cổ phần của các DNCN phát hành lần đầu năm 2004.

Nguồn cung cấp: [13], [27], [28]

Năm 2004, với sự hồi phục dần của thị trường chứng khoán và sự quay trở lại của các nhà đầu tư, hoạt động cổ phần hóa và phát hành cổ phiếu lần đầu ra công chúng của các doanh nghiệp công nghiệp bắt đầu trở lên sôi nổi, năm 2004, toàn quốc đã cổ phần hóa được 100 doanh nghiệp công nghiệp, trong đó có 13 doanh nghiệp cơ khí, 15 doanh nghiệp hoạt động trong lĩnh vực dệt may, 3 doanh nghiệp hoạt động trong lĩnh vực điện, 7 doanh nghiệp hoạt động trong lĩnh vực hóa chất, 5 doanh nghiệp hoạt động trong lĩnh vực khai khoáng, 30 doanh nghiệp hoạt động trong lĩnh vực thực phẩm. Số các doanh nghiệp thực hiện bán cổ phiếu lần đầu ra công chúng cũng tăng lên nhiều so với năm 2003, với tổng số 85 doanh nghiệp thực hiện phát hành cổ phiếu lần đầu ra công chúng (65 doanh nghiệp cổ phần hoá và 20 doanh nghiệp cổ phần).

Trong số 85 doanh nghiệp thực hiện phát hành cổ phiếu lần đầu ra công chúng, có duy nhất công ty cổ phần xây lắp điện 1 thực hiện bán cổ phiếu cho cổ đông chiến lược với tổng giá trị cổ phiếu là 7.837.900 triệu đồng, chiếm 17,67% vốn điều lệ của công ty. Công ty cổ phần thủy điện Vĩnh Sơn Sông Hinh là công ty có số vốn điều lệ lớn nhất trong số 100 doanh nghiệp cổ phần hóa năm 2004, với tổng số vốn điều lệ là 1250 tỷ đồng, trong đó giá trị cổ phần nhà nước là 750 tỷ đồng, chiếm 60% vốn điều lệ, giá trị cổ phiếu thực hiện bán ra bên ngoài là 437,5 tỷ đồng, chiếm 35% vốn điều lệ, 5% còn lại là giá trị cổ phiếu ưu đãi cho cán bộ và cổ phiếu bán cho cán bộ công nhân viên.

Năm 2005, là năm chỉ số giá cổ phiếu VN – Index đi ngang, hoạt động IPO của các doanh nghiệp diễn ra không sôi nổi, tuy vây, trong ngành công nghiệp, cũng đã cổ phần hóa được 97 doanh nghiệp, trong đó có 15 doanh nghiệp