gia tăng số lượng KHCC là một chỉ tiêu cơ bản để đánh giá dịch vụ của NHTM có phát triển hay không.

Số lượng khách hàng sử dụng dịch vụ tăng hàng năm được thể hiện bằng hiệu số của số lượng khách hàng năm sau trừ đi năm trước và tính bằng tốc độ gia tăng số lượng khách hàng sử dụng DVNH dành cho KHCC năm sau cao hơn năm trước.

Công thức tính mức độ gia tăng số lượng KHCC được thể hiện như sau:

Mức độ gia tăng số lượng KHCC = Số lượng KHCC sử dụng DVNH dành cho KHCC năm n - Số lượng KHCC sử dụng DVNH dành cho KHCC năm (n-1)

![]()

b) Mức độ gia tăng số lượng DVNH dành cho KHCC và tỷ trọng sử dụng DVNH dành cho KHCC của mỗi KHCC

Để đánh giá sự phát triển DVNH dành cho KHCC, có thể đánh giá khả năng phát triển DVNH của một ngân hàng thông qua số lượng danh mục dịch vụ hoặc chủng loại trong mỗi danh mục mà NHTM cung cấp hàng năm. Các DVNH dành cho KHCC phát triển đa dạng sẽ giúp cho ngân hàng có cơ hội đáp ứng nhu cầu của khách hàng và tăng doanh thu. Tuy nhiên, quá trình gia tăng số lượng DVNH cần phải được xem xét trong tương quan so với nguồn lực hiện có của ngân hàng, tránh tình trạng dàn trải nguồn lực quá mức khi triển khai quá nhiều DVNH cùng một lúc và không đạt được hiệu quả kinh doanh.

Một trong những ví dụ điển hình là Ngân hàng Hana (Hàn Quốc). Hana đã phát triển mô hình mới theo hướng cung ứng các dịch vụ ngân hàng đầu tư (từ Private Banking chuyển sang Private Investment Banking) để đáp ứng nhu cầu của khách hàng hiện có và thu hút thêm các khách hàng mới, với các dịch vụ như ủy thác thừa kế, tiếp tục hoạt động kinh doanh, tư vấn chiến lược… Hana chú trọng các dịch vụ phi tài chính, đặc biệt là dịch vụ chăm sóc cuộc sống của khách hàng (Life care services) và quan trọng hơn là gìn giữ cho thế hệ sau. Mỗi Giám đốc quan hệ khách hàng vừa đóng vai trò là người quản lý tài chính, vừa là người chăm sóc cả gia đình của khách hàng. Rất nhiều dịch vụ được Hana Bank liên kết để cung cấp cho khách hàng như tổ chức đám cưới, dịch vụ kết đôi (Family Club); đua ngựa, đua thuyền, chơi golf (Leisure Club); nghệ thuật, hòa nhạc, triển lãm (Culture Club) hoặc thẻ tín dụng vàng (Member Exclusive). Bên cạnh đó, Hana Bank đưa ra những dịch vụ phục vụ nhu cầu của thế hệ tiếp theo như giáo dục… Trong vòng 5 tháng kể từ khi áp dụng mô hình mới này, cơ

sở khách hàng của Hana Bank đã tăng 123 người và đạt được mức lợi nhuận khoảng 248,9 tỷ won (tương đương 248,9 nghìn USD). Như vậy, việc gia tăng số lượng DVNH mới đã giúp cho Hana Bank thu hút thêm khách hàng và gia tăng lợi nhuận cho ngân hàng.

Công thức tính mức độ gia tăng số lượng DVNH dành cho KHCC và tỷ trọng sử dụng DVNH dành cho KHCC như sau:

![]()

![]()

Tỷ trọng DVNH dành cho KHCC của mỗi KHCC là số lượng DVNH dành cho KHCC trung bình do một KHCC sử dụng.

c) Mức độ gia tăng doanh số và lợi nhuận cho ngân hàng

Doanh số là chỉ tiêu quan trọng để đánh giá sự phát triển DVNH dành cho KHCC. Doanh số càng lớn đồng nghĩa với số lượng KHCC sử dụng DVNH ngày càng nhiều hoặc số lượng DVNH sử dụng tăng lên, do vậy thị phần ngày càng mở rộng, DVNH dành cho KHCC ngày càng đa dạng và hoàn thiện hơn.

Tuy nhiên, điều quan tâm của các NHTM chính là lợi nhuận mà KHCC mang lại cho ngân hàng. DVNH dành cho KHCC chỉ có thể coi là phát triển nếu mang lại lợi nhuận thực tế và ngày càng cao cho ngân hàng. Do vậy, lợi nhuận là một tiêu chí quan trọng đánh giá sự phát triển DVNH dành cho KHCC.

Công thức tính mức độ gia tăng doanh số và lợi nhuận từ DVNH dành cho KHCC được xác định như sau:

![]()

![]()

1.3.2.2. Chỉ tiêu đánh giá sự phát triển về chất của dịch vụ ngân hàng dành cho khách hàng cao cấp

Chất lượng dịch vụ có mối liên kết chặt chẽ với sự hài lòng của khách hàng (Loveman (1998), Rhian Silvestro và Stuart Cross (2000). Sự hài lòng của khách hàng chính là phản ánh rõ nét nhất của khách hàng về chất lượng dịch vụ cung cấp. Nếu như chất lượng dịch vụ ngày càng hoàn hảo thì khách hàng sẽ càng hài lòng, gắn bó lâu dài và chấp nhận ngân hàng (khách hàng trung thành với ngân hàng) và do đó mang lại lợi

nhuận cho ngân hàng (Ahmad Jamal&Kamal Naser, 2002). Theo Zeithaml và cộng sự (1996), sự hài lòng của khách hàng là chìa khoá thành công đối với kinh doanh trong dài hạn. Đo lường sự hài lòng của khách hàng ngày càng trở nên quan trọng đối với sự phát triển hoạt động kinh doanh của một doanh nghiệp (Scott và Brian, 1996).

Vì vậy, sự hài lòng và lòng trung thành của KHCC đối với DVNH dành cho NHCC được đưa ra như một số chỉ tiêu quan trọng để đánh giá sự phát triển về chất của DVNH dành cho KHCC.

a) Lý thuyết về sự hài lòng và lòng trung thành của khách hàng

* Sự hài lòng của khách hàng

Sự hài lòng của khách hàng có thể được hiểu là những ý định trong tương lai của khách hàng đối với các nhà cung cấp dịch vụ và liên quan nhiều đến thái độ (Levesque và cộng sự, 1996). Theo Hansemark và Albinsson (2004), sự hài lòng là một thái độ tổng thể của khách hàng đối với một nhà cung cấp dịch vụ hoặc phản ứng cảm xúc với sự khác biệt giữa những gì khách hàng mong đợi và những gì họ nhận được, liên quan đến việc thực hiện một số nhu cầu, mục tiêu hoặc mong muốn. Fornell (1992) định nghĩa “sự hài lòng là đánh giá tổng thể của khách hàng sau khi mua sản phẩm, dịch vụ”. Sự hài lòng chỉ xảy ra khi dịch vụ đáp ứng hoặc vượt quá mong đợi ban đầu của khách hàng (Rust và Oliver, 1994).

Các lý thuyết về sự hài lòng của khách hàng rất đa dạng và nhận được sự quan tâm đáng kể trong lịch sử nghiên cứu marketing như nghiên cứu của Luo và cộng sự (2010), Anderson và Fornell (2000), Oliver (1993), Fornell (1992), Churchill và Surprenant (1982), Oliver (1980)…

Bảng 1.5. Một số nghiên cứu về sự hài lòng của khách hàng trong lĩnh vực dịch vụ

Mô hình áp dụng | Lĩnh vực nghiên cứu | Kết quả nghiên cứu | |

Nghiên cứu ở nước ngoài | |||

Fornell (1992) | Chỉ số hài lòng của khách hàng Thụy Điển | 30 ngành công nghiệp | Sự hài lòng được hình thành từ chất lượng cảm nhận, sự mong đợi của khách hàng và giá cả. |

Anderson và | Chỉ số hài lòng | 40 ngành | Sự hài lòng của khách hàng được tạo thành trên cơ |

Fornell (2000); | của khách hàng | công nghiệp | sở sự mong đợi của khách hàng, chất lượng cảm |

Fornell và cộng | Mỹ (ACSI) | Mỹ | nhận và giá trị cảm nhận của khách hàng (là tỷ lệ |

sự (1996) | giữa chất lượng và giá cả dịch vụ). | ||

Martensen và cộng sự (2000) | Chỉ số hài lòng của khách hàng Châu Âu (ECSI) | Các sản phẩm, các ngành | Sự hài lòng của khách hàng là tác động tổng hòa của các nhân tố: hình ảnh, giá trị cảm nhận, chất lượng cảm nhận về các sản phẩm hữu hình và vô hình. |

Lassar và cộng | SERVQUAL, | DVNH dành | Nghiên cứu so sánh ảnh hưởng của chất lượng dịch |

sự (2000) | Gronroos | cho KHCC | vụ đến sự hài lòng của khách hàng, với 02 mô hình: |

(private banking) | - SERVQUAL (gồm 05 đặc tính chất lượng dịch vụ: phương tiện hữu hình, tin cậy, đáp ứng, năng lực | ||

Có thể bạn quan tâm!

-

Khái Quát Về Dịch Vụ Ngân Hàng Của Ngân Hàng Thương Mại

Khái Quát Về Dịch Vụ Ngân Hàng Của Ngân Hàng Thương Mại -

Nhu Cầu Về Dịch Vụ Ngân Hàng Dành Cho Khách Hàng Cao Cấp

Nhu Cầu Về Dịch Vụ Ngân Hàng Dành Cho Khách Hàng Cao Cấp -

Phát Triển Dịch Vụ Ngân Hàng Dành Cho Khách Hàng Cao Cấp Của Ngân Hàng Thương Mại

Phát Triển Dịch Vụ Ngân Hàng Dành Cho Khách Hàng Cao Cấp Của Ngân Hàng Thương Mại -

Nhân Tố Ảnh Hưởng Đến Sự Phát Triển Dịch Vụ Ngân Hàng Dành Cho Khách Hàng Cao Cấp Của Ngân Hàng Thương Mại

Nhân Tố Ảnh Hưởng Đến Sự Phát Triển Dịch Vụ Ngân Hàng Dành Cho Khách Hàng Cao Cấp Của Ngân Hàng Thương Mại -

Phát triển dịch vụ ngân hàng dành cho khách hàng cao cấp tại các ngân hàng thương mại ở Việt Nam - 8

Phát triển dịch vụ ngân hàng dành cho khách hàng cao cấp tại các ngân hàng thương mại ở Việt Nam - 8 -

Giá Dịch Vụ (Ký Hiệu Là Gi) Thể Hiện Cảm Nhận Của Khcc Về Giá Cả Dịch Vụ Của Ngân Hàng. Biến Này Được Thêm Vào Sau Khi Lấy Ý Kiến, Được Xây

Giá Dịch Vụ (Ký Hiệu Là Gi) Thể Hiện Cảm Nhận Của Khcc Về Giá Cả Dịch Vụ Của Ngân Hàng. Biến Này Được Thêm Vào Sau Khi Lấy Ý Kiến, Được Xây

Xem toàn bộ 199 trang tài liệu này.

Mô hình áp dụng | Lĩnh vực nghiên cứu | Kết quả nghiên cứu | |

phục vụ và sự đồng cảm). - Gronroos (gồm các nhân tố thuộc chất lượng kỹ thuật, chất lượng chức năng và hình ảnh). Kết quả cho thấy việc áp dụng mô hình SERVQUAL để đánh giá chất lượng dịch vụ private banking là chưa thực sự phù hợp so với mô hình chất lượng kỹ thuật chức năng của Gronroos. | |||

Seiler (2011) | Private banking | Xây dựng mô hình đánh giá sự hài lòng đối với dịch vụ private banking, gồm 08 yếu tố: (1) Khả năng tiếp cận; (2) Cơ sở vật chất; (3) Dịch vụ cung cấp; (4) Chất lượng tư vấn đầu tư; (5) Báo cáo; (6) Kết quả đối với danh mục quản lý; (7) Nhà tư vấn/Quản lý khách hàng; (8) Giá trị cảm nhận. Tuy nhiên, dữ liệu nghiên cứu của Seiler chưa đủ lớn để có thể đo lường hệ số tương quan dựa trên mô hình cấu trúc tuyến tính (SEM) với các thông số cơ bản. | |

Krume (2013) | Seiler | Private banking | Kết quả khảo sát 985 KHCC và phân tích dựa trên mô hình 8 nhân tố của Seiler cho thấy nhà quản lý khách hàng, kết quả danh mục quản lý và giá trị cảm nhận có ảnh hưởng mạnh mẽ đến sự hài lòng của khách hàng |

Seiler và Rudolf (2014) | Seiler | Private banking | - Bổ sung thêm 01 nhân tố vào mô hình nghiên cứu của Seiler (nhân tố chất lượng quan hệ). - Kết quả khảo sát 395 KHCC cho thấy các nhân tố giá trị cảm nhận, nhà quản lý khách hàng, chất lượng quản lý và dịch vụ cung cấp có tác động mạnh đến sự hài lòng của khách hàng, các yếu tố về kết quả, báo cáo hoặc khả năng tiếp cận có tác động rất ít đến sự hài lòng của KHCC đối với dịch vụ private banking. |

Seiler, Rudolf và Krume (2013) | Private banking | Đánh giá ảnh hưởng của biến nhân khẩu học đến sự hài lòng và lòng trung thành của KHCC khi sử dụng DVNH dành cho KHCC. Kết quả cho thấy nghề nghiệp, giá trị tài sản của khách hàng tại ngân hàng và loại hình ngân hàng cung cấp dịch vụ có ảnh hưởng đến sự hài lòng của khách hàng. | |

Nghiên cứu ở Việt Nam | |||

Lê Văn Huy, 2012 | Ngân hàng | Các nhân tố ảnh hưởng đến sự hài lòng của khách hàng trong lĩnh vực ngân hàng ở Việt Nam gồm: hình ảnh, sự mong đợi, chất lượng cảm nhận về sản phẩm dịch vụ, giá cả, giá trị cảm nhận. Tuy nhiên, chưa phân tích và đưa ra thang đo cụ thể đối với các nhân tố ảnh hưởng đến sự hài lòng của khách hàng trong lĩnh vực ngân hàng | |

Trần Đức Thắng, 2016 | Ngân hàng | Có mối liên hệ chặt chẽ giữa chất lượng dịch vụ ngân hàng điện tử tổng thể với sự thỏa mãn của khách hàng và sự thỏa mãn của khách hàng với lòng trung thành của khách hàng ở Việt Nam. Tác giả đã mở rộng mô hình nghiên cứu với 02 biến trung gian là chi phí chuyển đổi và sự tin tưởng của khách hàng, tuy nhiên trong bối cảnh ngân hàng điện tử tại Việt nam thì hai yếu tố này không có tác động. | |

Nguồn: Tổng hợp của tác giả

Có thể thấy rằng, nhiều nhà nghiên cứu đưa ra các mô hình về sự hài lòng của khách hàng trên cơ sở đánh giá nhiều nhân tố và phát triển cho rất nhiều ngành nghề khác nhau. Đối với DVNH dành cho KHCC, nghiên cứu của Seiler, Krume và Rudolf đã đưa ra những nhân tố tương ứng với đặc thù của dịch vụ, tuy nhiên, kết quả kiểm định mô hình cũng cho thấy những nhận định khá đa dạng và không đồng nhất giữa các nhóm khách hàng..

* Lòng trung thành của khách hàng

Theo Oliver (1999), lòng trung thành phản ánh “cam kết lâu dài để mua lại hoặc sử dụng lại một SPDV yêu thích”. Một số nghiên cứu khác như Cronin và cộng sự (2000) và Fornell và cộng sự (1996) đồng tình với quan điểm này và xem xét việc mua/sử dụng lại SPDV là dấu hiệu của lòng trung thành. Homburg và Giering (2001) và Zeithaml và cộng sự (1996) bổ sung thêm lòng trung thành thể hiện ở nhiều dấu nhiệu khác nhau như mua/sử dụng lại hoặc giới thiệu sử dụng tiếp. Theo Krume (2013), lòng trung thành là ý định tiếp tục và sẵn sàng giới thiệu sử dụng SPDV.

Lòng trung thành của khách hàng được định nghĩa như mối quan hệ bền vững giữa thái độ của cá nhân và sự mua lại, tượng trưng cho tỷ lệ, sự phối hợp và khả năng xảy ra việc mua lại với cùng một nhà cung cấp (Disk & Basu, 1994).

Trong môi trường cạnh tranh như hiện nay, khách hàng là nhân tố quyết định sự tồn tại của ngân hàng. NHTM nào dành được mối quan tâm và sự trung thành của khách hàng, ngân hàng đó sẽ phát triển. Khách hàng trung thành không chỉ làm tăng doanh thu cho ngân hàng thương mại mà còn có thể làm cho chi phí thu hút khách hàng mới thấp hơn những NHTM. Một khách hàng trung thành với NHTM sẽ có xu hướng tiếp tục sản phẩm dịch vụ của ngân hàng đó và có những đóng góp trong việc giới thiệu về thương hiệu và sản phẩm của ngân hàng.

Lòng trung thành của khách hàng và khả năng sinh lời có mối quan hệ chặt chẽ với nhau. Lợi nhuận của các ngân hàng thương mại sẽ tăng lên khi khách hàng trung thành góp phần cho ngân hàng thương mại tăng doanh thu, giảm chi phí marketing và các chi phí kinh doanh khác do khách hàng trung thành thường ít chuyển sang sử dụng sản phẩm dịch vụ của ngân hàng khác khi thay đổi về giá và họ thường mua nhiều hơn các khách hàng khác (Reichheld và Sasser, 1990). Khách hàng trung thành sẽ mang lại lợi ích cho các công ty. Theo ý kiến của Reichheld và Saser (1990) thì các công ty có thể tăng lợi nhuận từ 25% đến 85% nếu giảm tỷ lệ khách hàng bỏ đi được 5%. Chính vì vậy, việc các ngân hàng thương mại nhận ra và đầu tư xây dựng lòng trung thành sẽ là yếu tố quan trọng trong cạnh tranh và thúc đẩy sự phát triển DVNH.

b) Đề xuất mô hình đánh giá sự hài lòng và lòng trung thành của KHCC đối với DVNH dành cho KHCC tại các NHTM ở Việt Nam

Các nghiên cứu về sự hài lòng của khách hàng chủ yếu dựa trên mô hình không thừa nhận (disconfirmation diagram) (Bearden và Teel (1983), Churchill và Surpreant (1982), Oliver (1980). Trong mô hình này, sự cảm nhận được định nghĩa là sự chênh lệch giữa kỳ vọng trước khi mua SPDV và thực tế khi mua SPDV (Churchill và Surprenant, 1982). Với lưu ý đặc biệt đối với môi trường dịch vụ, cảm nhận xảy ra khi kết quả của dịch vụ cung ứng vượt quá sự mong đợi (cảm nhận tích cực) hoặc ít hơn mong đợi (cảm nhận tiêu cực). Sự hài lòng chỉ xảy ra khi dịch vụ đáp ứng hoặc vượt quá mong đợi ban đầu của khách hàng (Rust và Oliver, 1994).

Tuy nhiên từ khi xuất hiện những tranh luận về việc sự hài lòng ảnh hưởng của nhiều nhân tố (Rust và Oliver, 1994), các nghiên cứu khuyến khích đo lường sự hài lòng trong ngữ cảnh đa chiều (Yi, 1991). Trên cơ sở đó, đã xuất hiện nhiều nghiên cứu như: chỉ số hài lòng của khách hàng Mỹ (ACSI) (Anderson và Fornell, 2000; Fornell, 1996), chỉ số hài lòng của khách hàng Châu Âu (ECSI) (Martensen và cộng sự, 2000) và chỉ số hài lòng của khách hàng Hồng Kông (HKSCI) (Chan và cộng sự, 2003). Tuy nhiên, phần lớn mô hình đo lường sự hài lòng của khách hàng được phát triển cho rất nhiều ngành nghề khác nhau và tập trung vào yếu tố quyết định sự hài lòng của khách hàng. Đối với những ngành nghề đặc biệt, dường như cần phải tìm những yếu tố cụ thể phù hợp hơn, do các ngành nghề khác nhau đều có những SPDV khác nhau với nhiều cấp độ liên quan khác nhau (Chiou và Droge, 2006) cũng như mối liên hệ khác nhau (Mittal và Lassar, 1998).

Trong lĩnh vực ngân hàng, nghiên cứu đo lường sự hài lòng của khách hàng đối với DVNH bán lẻ tương đối phổ biến, với nhiều mô hình chủ yếu từ xuất phát từ chất lượng DVNH do chất lượng dịch vụ có mối liên kết chặt chẽ với sự hài lòng của khách hàng (Loveman (1998), Rhian Silvestro và Stuart Cross (2000). Một số mô hình phổ biến như mô hình chất lượng kỹ thuật chức năng của Gronross (1984), mô hình Bankserve của Avkiran (1994), mô hình các nhân tố dựa trên chất lượng dịch vụ của Robert Johnston (1997) hoặc mô hình khoảng cách - SERVSQUAL (Parasuraman, 1998)... Trong đó, mô hình SERVQUAL được sử dụng phổ biến nhất. Mô hình này gồm 5 thành phần chính là: (1) phương tiện hữu hình; (2) tin cậy; (3) đáp ứng; (4) năng lực phục vụ và (5) sự đồng cảm và cụ thể hóa bởi 22 biến quan sát. Tuy nhiên, Sureshchandar và cộng sự (2001) đã tiến hành xem xét lại 22 biến quan sát và nhận thấy phần lớn các biến này đều tập trung vào tương tác giữa nhân viên và khách hàng

trong quá trình cung cấp DVNH, phần còn lại là khía cạnh hữu hình như trang thiết bị, cơ sở vật chất của ngân hàng. Và mô hình này đã bỏ qua một số yếu tố quan trọng khác như: SPDV cốt lõi, hệ thống tiêu chuẩn cung cấp dịch vụ (các yếu tố không phải con người). Đây cũng chính là những yếu điểm của mô hình SERVQUAL.

Đối với DVNH dành cho KHCC cao cấp, Lassar và cộng sự (2000) đã nghiên cứu và đưa ra kết quả về việc áp dụng mô hình SERVQUAL để đánh giá chất lượng dịch vụ private banking là chưa thực sự phù hợp so với mô hình chất lượng kỹ thuật chức năng của Gronroos, tuy nhiên lại chưa đưa ra thang đo đối với chất lượng DVNH cao cấp. Sau đó, Horn và Rudolf (2011) đã kiểm định mô hình các nhân tố ảnh hưởng đến chất lượng DVNH cao cấp và sự hài lòng của khách hàng đối với DVNH cao cấp dựa trên lý thuyết ba nhân tố của Rust và Oliver (1994) và lý thuyết thứ bậc của Cronin và Brady (2000), tuy nhiên thực hiện khảo sát từ phía ngân hàng mà không phải từ khách hàng do việc tiếp cận KHCC khá khó khăn.

Seiler (2011) là người đầu tiên phát triển và kiểm định mô hình cụ thể để đo lường sự hài lòng và lòng trung thành của khách hàng đối với DVNH cao cấp dựa trên khảo sát từ chính khách hàng. Theo đó, Seiler (2011) đã sử dụng những đánh giá tổng quan chuyên sâu và nghiên cứu định tính để xác định các yếu tố cụ thể quyết định đến DVNH cao cấp, bao gồm: (1) Khả năng tiếp cận; (2) Môi trường xung quanh; (3) SPDV; (4) Đề xuất đầu tư; (5) Báo cáo; (6) Kết quả đối với danh mục quản lý; (7) Nhà tư vấn/Quản lý khách hàng; (8) Giá trị cảm nhận. Tuy nhiên, dữ liệu nghiên cứu của Seiler chưa đủ lớn để có thể đo lường hệ số tương quan dựa trên mô hình cấu trúc tuyến tính (SEM) với các thông số cơ bản. Đến năm 2013, Krume đã dựa trên mô hình của Seiler với dữ liệu đáng tin cậy để kiểm định mô hình này và đến năm 2014, Seiler và Rudolf một lần nữa kiểm định mô hình này.

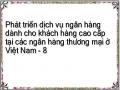

Với những đặc điểm khác biệt so với DVNH bán lẻ thông thường, tác giả đã dựa trên những nghiên cứu liên quan đến đặc thù của DVNH dành cho KHCC, cụ thể là dịch vụ private banking (nghiên cứu của Seiler, Krume, Seiler và Rudolf), đồng thời qua phương pháp nghiên cứu định tính (sẽ được trình bày tại Chương 2 dưới đây), tác giả đã đưa ra mô hình nghiên cứu đánh giá sự hài lòng của KHCC đối với DVNH tại các NHTM ở Việt Nam dựa trên các nhân tố: (1) Khả năng tiếp cận DVNH; (2) Cơ sở vật chất; (3) Phạm vi dịch vụ; (4) Chất lượng tư vấn đầu tư; (5) Kết quả danh mục tài sản; (6) Tính an toàn/bảo mật; (7) Nhà quản lý khách hàng và (8) Giá dịch vụ.

Ngoài ra, tác giả đề xuất đưa thêm biến kiểm soát là biến nhân khẩu học để chứng minh độ tuổi, giới tính, trình độ học vấn… của khách hàng có ảnh hưởng khác nhau tới sự hài lòng của khách hàng đối với DVNH dành cho KHCC. Đã có nhiều tác

giả nghiên cứu về mối quan hệ giữa biến nhân khẩu học với sự hài lòng của khách hàng trong các lĩnh vực khác nhau như lĩnh vực điện tử (Homburg và Giering, 2001), siêu thị (Zeithaml, 1985). Trong lĩnh vực ngân hàng, Albert Caruana (2002) đã chứng tỏ tuổi, trình độ học vấn có ảnh hưởng đến sự hài lòng và lòng trung thành khách hàng đối với DVNH bán lẻ; Seiler, Rudolf và Krume (2013) đã kiểm định và cho thấy mối liên hệ giữa tuổi, tài sản của khách hàng, số năm sử dụng DVNH… có tác động đến sự hài lòng và lòng trung thành khách hàng đối với DVNH dành cho KHCC.

Do vậy, sau khi nghiên cứu định tính qua thu thập tài liệu và lấy ý kiến chuyên gia, tác giả đã đưa ra mô hình đánh giá sự hài lòng của KHCC đối với DVNH dành cho KHCC tại Việt Nam như sau:

Khả năng tiếp

cận DVNH

Nhà quản lý

khách hàng

Biến nhân

khẩu học

Cơ sở vật chất

Phạm vi dịch vụ

Sự hài lòng

Lòng trung thành

Chất lượng tư

vấn đầu tư

Tính an toàn và

bảo mật

Kết quả danh

mục tài sản

Giá dịch vụ

Sơ đồ 1.1. Mô hình đánh giá sự hài lòng của khách hàng đối với dịch vụ ngân hàng dành cho khách hàng cao cấp