2.3.2 Các dịch vụ ngân hàng về tín dụng:

Đối với khách hàng doanh nghiệp: Navibank cung cấp dịch vụ cho vay

rất đa dạng với các loại sau:

– Cho vay bổ sung vốn lưu động

– Tài trợ nhập khẩu hàng hóa, nguyên vật liệu

– Tài trợ sản xuất, gia công hàng xuất khẩu

– Cho vay đầu tư nhà xưởng, nhà kho, văn phòng.

– Cho vay đầu tư tài sản cố định

– Cho vay thực hiện dự án nhà ở, đất ở

– Sản phẩm tín dụng dành cho các doanh nghiệp kinh doanh xe ô tô

Có thể bạn quan tâm!

-

Dịch Vụ Ngân Hàng Về Thanh Toán Và Ngân Quỹ

Dịch Vụ Ngân Hàng Về Thanh Toán Và Ngân Quỹ -

Kinh Nghiệm Của Các Ngân Hàng Quốc Tế Trong Việc Phát Triển Dịch Vụ Ngân Hàng Và Bài Học Kinh Nghiệm Cho Các Ngân Hàng Thương Mại Việt Nam.

Kinh Nghiệm Của Các Ngân Hàng Quốc Tế Trong Việc Phát Triển Dịch Vụ Ngân Hàng Và Bài Học Kinh Nghiệm Cho Các Ngân Hàng Thương Mại Việt Nam. -

Tăng Trưởng Huy Động Vốn Từ Cá Nhân Và Tổ Chức Kinh Tế

Tăng Trưởng Huy Động Vốn Từ Cá Nhân Và Tổ Chức Kinh Tế -

Khảo Sát Sự Hài Lòng Của Khách Hàng Về Dịch Vụ Ngân Hàng Của Ngân Hàng Tmcp Nam Việt.

Khảo Sát Sự Hài Lòng Của Khách Hàng Về Dịch Vụ Ngân Hàng Của Ngân Hàng Tmcp Nam Việt. -

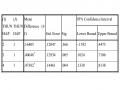

Thống Kê Mô Tả Các Yếu Tố Đánh Giá Mức Độ Hài Lòng Descriptive Statistics

Thống Kê Mô Tả Các Yếu Tố Đánh Giá Mức Độ Hài Lòng Descriptive Statistics -

Một Số Giải Pháp Phát Triển Dịch Vụ Ngân Hàng Tại Ngân Hàng Thương Mại Cổ Phần Nam Việt

Một Số Giải Pháp Phát Triển Dịch Vụ Ngân Hàng Tại Ngân Hàng Thương Mại Cổ Phần Nam Việt

Xem toàn bộ 102 trang tài liệu này.

– Cho vay đầu tư xe ô tô đối với các doanh nghiệp vận tải

– Cho vay đầu tư tàu biển đối với các doanh nghiệp vận tải

– Thấu chi tài khoản tiền gửi

– Chiết khấu bộ chứng từ xuất khẩu

– Bảo lãnh ngân hàng.

Đối với khách hàng cá nhân: Navibank cung cấp các dịch vụ như:

– Cho vay mua nhà ở, đất ở: mức vay tối đa 80% nhu cầu vay vốn của khách hàng, thời hạn vay tối đa 20 năm.

– Cho vay sữa chữa nhà: nếu nhu cầu vay vốn nhỏ hơn hoặc bằng 500 triệu Đồng thì mức vay tối đa/nhu cầu vay vốn là 100%. Nếu nhu cầu vay vốn lớn hơn 500 trệu Đồng thì mức vay tối đa/nhu cầu vay vốn là 80%. Thời hạn vay tối đa 05 năm.

– Cho vay ngắn hạn bổ sung vốn phục vụ sản xuất: dành cho khách hàng cá nhân có đăng ký kinh doanh hộ kinh doanh thuộc nhóm ngành sản xuất như: hàng thủ công mỹ nghệ, lương thực thực phẩm, hàng tiêu dùng, vật liệu xây dựng, gia công may mặc. Mức vay từ 100 triệu Đồng đến 2 tỷ Đồng, thời hạn vay có thể lên đến 36 tháng.

– Cho vay phục vụ đời sống: mức vay tối đa 500 triệu Đồng (đối với khách hàng cá nhân cư trú tại Hà Nội, TP. Hồ Chí Minh, Đà Nẵng, Hải Phòng, Cần Thơ), tối đa 300 triệu Đồng (đối với các tỉnh/thành còn lại) nhưng không vượt quá 60% giá trị tài sản đảm bảo. Thời hạn vay tối đa 03 năm.

– Cho vay du học: hỗ trợ chi phí du học như học phí, sinh hoạt phí… hoặc cung cấp dịch vụ chứng minh khả năng tài chính du học. Mức vay tối đa 100% học phí (theo thông báo nộp học phí), tối đa 15.000 USD/năm tiền sinh hoạt phí. Thời hạn vay tối đa 05 năm.

– Cho vay cầm cố sổ tiết kiệm, chứng chỉ tiền gửi: mức vay tối đa 95% giá trị các khoản tiền gửi dùng làm tài sản cầm cố. Thời hạn vay theo nhu cầu thực tế của khách hàng nhưng tối đa không vượt quá 12 tháng.

– Cho vay ngắn hạn bổ sung vốn lưu động phục vụ thương mại.

– Cho vay xây dựng nhà

– Cho vay mua xe ô tô.

2.3.3 Các dịch vụ ngân hàng về thanh toán và ngân quỹ

– Chuyển tiền trong nước: đáp ứng nhu cầu chuyển tiền cho người thân, bạn bè, đối tác kinh doanh,… của khách hàng ở bất cứ nơi đâu trên lãnh thổ Việt Nam một cách nhanh chóng, tiện lợi và an toàn, với mức phí dịch vụ hết sức cạnh tranh.

– Chuyển tiền ra nước ngoài: nhằm hỗ trợ khách hàng chuyển tiền ngoại tệ ra nước ngoài để sử dụng vào các mục đích khám chữa bệnh, du học, công tác, du lịch, thanh toán tiền hàng hóa. Việc chuyển tiền được thực hiện theo những mục đích hợp pháp, tuân thủ quy định về quản lý ngoại hối của NHNN

– Dịch vụ nhận tiền không cần có tài khoản tại Navibank

– Dịch vụ Western Union: giúp khách hàng có thể nhận tiền chuyền về từ nước ngoài chỉ trong vài phút.

– Dịch vụ thanh toán quốc tế: chuyển tiền bằng điện T/T, nhờ thu nhập khẩu/xuất khẩu, thư tín dụng nhập khẩu/xuất khẩu.

– Dịch vụ thu đổi ngoại tệ: cung cấp cho khách hàng có nhu cầu đổi ngoại tệ lấy VND

– Dịch vụ chi hộ lương: thực hiện việc trích từ tài khoản của khách hàng để chi hộ lương cho nhân viên của khách hàng.

– Dịch vụ thu chi hộ tiền mặt: Navibank thay mặt khách hàng thực hiện thu, chi tiền mặt tại các địa điểm do khách hàng chỉ định.

– Dịch vụ thu cước điện thoại: khách hàng có thể đến bất cứ điểm giao dịch nào của Navibank để thanh toán hóa đơn tiền điện thoại di động.

– Dịch vụ cất giữ hộ giấy tờ có giá, kim loại quý: giúp khách hàng có thể cất giữ tài sản tại két của Navibank một cách an toàn, tiện lợi.

2.3.4 Dịch vụ ngân hàng về ngoại hối:

Tuân thủ theo quy dịnh của Thông tư 03/2008/TT – NHNN ngày 11/08/2008 về cung ứng dịch vụ ngoại hối của tổ chức tín dụng. Hiện nay, Navibank đang cung cấp dịch vụ giao dịch hối đoái giao ngay (spot), giao dịch ngoại hối kỳ hạn (Forward) và giao dịch hoán đổi ngoại tệ (Swap).

2.3.5 Các dịch vụ ngân hàng hiện đại

2.3.5.1 Dịch vụ ngân hàng điện tử (e – banking)

– Internet banking: với dịch vụ internet banking của Navibank, thông qua việc kết nối internet, truy cập vào trang www.navibank.com.vn, khách hàng có thể theo dõi thông tin liên quan đến tài khoản tiền gửi, tiền vay, sao kê giao dịch, cập nhật thông tin về tỷ giá, lãi suất, mạng lưới giao dịch của Navibank, chuyển tiền thanh toán trong và ngoài hệ thống Navibank.

– Mobile banking: là dịch vụ mà Navibank cung cấp thông tin về tài khoản và các thông tin khác bằng hình thức tin nhắn gửi đến các thuê bao điện thoại của khách hàng thông qua mạng điện thoại di động. Ngoài ra, mobile banking còn cung cấp dịch vụ thông báo tự động biến động số dư qua điện thoại khi tài khoản có phát sinh để khách hàng có thể quản lý tài khoản từ xa

– Phone banking: là kênh dịch vụ cung cấp cho khách hàng các thông tin tự động liên quan đến sản phẩm dịch vụ của Navibank như thông tin về lãi suất, tỷ giá hối đoái, thông tin về các chương trình khuyến mãi, thông tin tài khoản của khách hàng,… thông qua điện thoại cố định hoặc điện thoại di động của khách hàng. Với dịch vụ này, khách hàng có thể truy vấn thông tin đang quan tâm dù ở bất cứ nơi đâu mà không cần trực tiếp đến ngân hàng. Dịch vụ Phone banking của Navibank là dịch vụ trả lời tự động hoạt động liên tục 24/24, khách hàng không phải trả bất kỳ khoản phí nào cho Navibank.

– Dịch vụ Vntopup: là dịch vụ nạp tiền vào tài khoản điện thoại di động qua tin nhắn với số tiền được trừ trực tiếp trong tài khoản của khách hàng tại Navibank. Với dịch vụ này khách hàng có thể chủ động nạp tiền điện thoại mọi lúc, mọi nơi và vẫn được hưởng những tiện ích và khuyến mãi như hình thức nạp tiền qua thẻ cào.

– Dịch vụ thanh toán trực tuyến – Ecom (triển khai từ ngày 19/12/2011): khách hàng có thể sử dụng thẻ Navicard để giao dịch thanh toán trực tuyến trên nhiều website thương mại điện tử. Hiện nay, danh sách website bán hàng có liên kết với Navibank đạt khoảng 47 đơn vị kinh doanh về hàng không, viễn thông, truyền thông giải trí, du lịch…

2.3.5.2 Dịch vụ ngân hàng thẻ:

– Thẻ ghi nợ nội địa do Navibank phát hành NaviCard – Debit là phương tiện thanh toán không dùng tiền mặt. Khách hàng có thể kết nối với tài khoản của mình mở tại Navibank mọi lúc, mọi nơi để thực hiện các giao dịch tại máy rút tiền tự động (ATM), phục vụ 24/24. Khách hàng không chỉ thực hiện được giao dịch tại các ATM của Navibank, mà còn có thể giao dịch ở tất cả các máy ATM của hệ thống Banknet, VNBC và Smartlink trên toàn quốc mà không phải trả phí. Hiện nay, Navibank đang phát hành 02 loại thẻ Navicard – debit là thẻ chuẩn với hạn mức rút tiền là 20 triệu đồng/ 01 ngày và thẻ vàng với hạn mức rút tiền 30 triệu đồng/ 01 ngày.

– Thẻ tín dụng nội địa NaviCard – Credit: là loại thẻ cho phép chủ thẻ sử dụng trước nguồn vốn của ngân hàng “chi tiêu trước – trả tiền sau” với thời hạn ưu đãi không tính lãi từ 15 đến 45 ngày. Có 02 hạng thẻ Navicard – Credit: hạng chuẩn với hạn mức tín dụng từ 10 triệu đồng đến 50 triệu đồng, hạng vàng với hạn mức tín dụng từ 50 triệu đồng đến 100 triệu đồng. Với thẻ Navicard – Credit, khách hàng có thể sử dụng để mua sắm hàng hóa, dịch vụ tại các điểm chấp nhận thẻ của Navibank (như siêu thị, nhà hàng, khách sạn…) cũng như giao dịch tại máy rút tiền tự động (ATM) hoạt động 24/24.

– Thẻ liên kết Payoo là sản phẩm thẻ hợp tác giữa Navibank và Công ty cổ phần dịch vụ trực tuyến cộng đồng Việt nhằm cung cấp cho khách hàng những ưu đãi đặc biệt đến từ đối tác Payoo, có đầy đủ tính năng của thẻ Navicard – Debit (hạng chuẩn). Sở hữu thẻ Payoo là khách hàng đã sở hữu một chiếc ví điện tử thông minh, giúp bạn giao dịch trực tuyến trên mạng internet một cách an toàn, dễ dàng, nhanh chóng.

2.4 Đánh giá mức độ phát triển dịch vụ ngân hàng thông qua phân tích mô hình SWOT tại Navibank.

2.4.1 Điểm mạnh

So với các ngân hàng nước ngoài vào đầu tư tại Việt Nam: đó chính là lợi thế sân nhà. Trong quá trình hội nhập nền kinh tế thế giới, sẽ có không ít các tập đoàn tài chính – ngân hàng nước ngoài vào đầu tư tại Việt Nam. Tuy nhiên, các ngân hàng nước ngoài khi vào Việt Nam phải mất một thời gian dài mới nắm được hết thông lệ kinh doanh, văn hóa kinh doanh của người Việt Nam, do đó đây cũng là lợi thế của các ngân hàng Việt Nam nói chung và Navibank nói riêng.

Đội ngũ cán bộ nhân viên trẻ, được đào tạo chính quy, sẵn sàng tiếp thu kiến thức mới

Có điều kiện để phát triển khách hàng trong các khu công nghiệp do các cổ đông của ngân hàng làm chủ đầu tư

Các cổ đông chiến lược có tiềm lực tài chính vững mạnh.

2.4.2 Điểm yếu

Công tác nghiên cứu và phát triển sản phẩm dịch vụ mới chưa được đầu tư đúng mức, chưa phù hợp với quy mô hoạt động của ngân hàng. Chưa có chính sách giá độc lập mà chủ yếu dựa vào sự điều chỉnh giá của các đối thủ cạnh tranh trên thị trường.

Công tác nghiên cứu thị trường chưa được quan tâm đúng mức để phân khúc, lựa chọn thị trường phù hợp dẫn đến chính sách chăm sóc khách hàng còn hạn chế.

Mạng lưới hoạt động còn ít, chưa rộng khắp: chủ yếu tập trung ở các tỉnh thành lớn nên chưa khai thác hết nguồn tiền gửi trong dân cư, chưa đưa được các dịch vụ ngân hàng Navibank đến với khách hàng xa địa bàn hoạt động.

Năng lực quản lý, điều hành còn bất cập: hiện cách thức tổ chức, quản lý, phân công, phân nhiệm chưa khoa học, gây sự chồng chéo và lãng phí nguồn nhân lực. Đồng thời cách xử lý sự việc còn tự phát, giải quyết tức thời khi có phát sinh nên không có sự chủ động gây khó khăn trong hoạt động kinh doanh.

Hệ thống công nghệ thông tin chưa được hoàn thiện dẫn đến việc cung cấp dịch vụ còn nhiều hạn chế về mặt thời gian.

Sản phẩm dịch vụ chưa đa dạng, phần lớn mang tính truyền thống.

Thương hiệu vẫn chưa được phổ biến rộng khắp.

2.4.3 Cơ hội

Việt Nam có dân số khoảng 88 triệu người, nhưng số lượng người dân sử dụng dịch vụ ngân hàng còn ít, chủ yếu tập trung ở các tỉnh thành lớn. Do đó, trong tương lai, thị trường Việt Nam còn rất nhiều cơ hội để khai thác, đặc biệt là tiềm năng vốn trong dân cư.

Tâm lý người dân thích giao dịch với các ngân hàng nội địa cũng là yếu tố thuận lợi đối với các ngân hàng trong nước so với các ngân hàng nước ngoài.

Ngân hàng Nhà nước luôn kiểm soát chặt và có những chủ trương, định hướng thích hợp cho hoạt động các ngân hàng Việt Nam về năng lực tài chính, đảm bảo an toàn trong hoạt động ngân hàng, về chính sách tín dụng, lãi suất.

Việc phát triển mạnh của công nghệ thông tin tạo cơ sở cho sự phát triển dịch vụ ngân hàng.

Trình độ dân trí của người dân ngày càng tăng cao, ngày càng nhiều người tìm hiểu và có nhu cầu sử dụng các dịch vụ ngân hàng hiện đại.

2.4.4 Thách thức

Thói quen sử dụng tiền mặt trong thanh toán của người dân vẫn còn tạo cản trở cho việc phát triển các dịch vụ ngân hàng điện tử, thẻ…

Năng lực cạnh tranh của các ngân hàng trong nước còn hạn chế so với các ngân hàng nước ngoài về quy mô vốn, công nghệ, kỹ năng quản trị điều hành và quản lý rủi ro.

Tình trạng chảy máu chất xám và vấn đề thu hút nguồn nhân lực chất lượng cao là thách thức hàng đầu hiện nay.

Việc hạn chế mở rộng mạng lưới hoạt động sẽ gây khó khăn cho các ngân hàng trong việc tăng trưởng thị phần.

Kinh tế suy thoái, doanh nghiệp làm ăn thua lỗ cũng là thách thức không nhỏ đối với ngành ngân hàng.