Triển khai dịch vụ chuyển tiền thanh toán lên đến 140 loại ngoại tệ, chuyển tiền bằng hối phiếu ngân hàng, tư vấn lập hộ bộ chứng từ xuất khẩu… đáp ứng nhu cầu đa dạng của khách hàng.

Chính thức trở thành đại lý cấp 1 của công ty Kiều hối Western Union, đánh dấu bước phát triển quan trọng trong hoạt động kiều hối tại SCB. Doanh số và số món chi trả kiều hối Western Union tăng đều trong năm, đem lại nguồn thu ổn định và giảm bớt chi phí quản lý ngoại tệ tiền mặt cho ngân hàng.

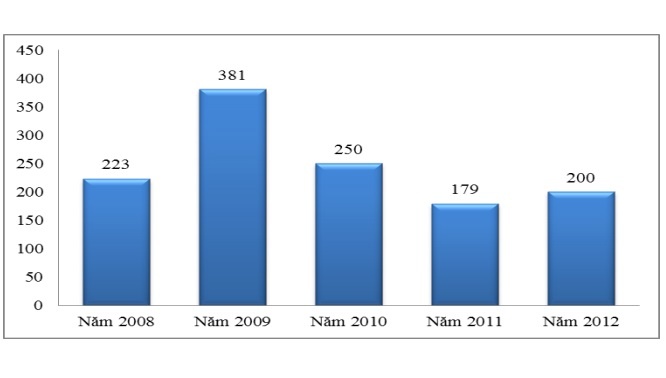

Biểu đồ 2.6: Doanh số hoạt động thanh toán quốc tế (Đvt: triệu USD)

(Nguồn: Báo cáo thường niên SCB 2008, 2009, 2010, 2012)

2.7.3.7. Các hoạt động dịch vụ khác

Kinh doanh ngoại hối

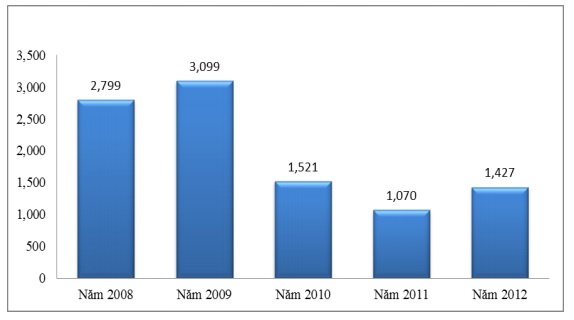

Kinh doanh ngoại hối của SCB tăng trưởng mạnh trong năm 2009 với doanh số 3,099 triệu USD. Tuy nhiên từ năm 2010 – 2011, doanh số bị giảm mạnh. Cuối năm 2011, doanh số thanh toán quốc tế đạt 1,070 triệu USD. Năm 2011 là năm biến động của thị trường vàng – ngoại tệ trong nước và quốc tế. Nhiều cá nhân, tổ chức kinh tế vẫn còn tâm lý găm giữ vàng – ngoại tệ. Điều này gây ra nhiều rủi ro không chỉ đối với ngân hàng mà còn đối với khách hàng. Nhận thức được điều đó, SCB một mặt luôn đảm bảo đủ số lượng vàng – ngoại tệ để đáp ứng đầy đủ nhu cầu của khách hàng với tỷ giá thích hợp và cạnh tranh theo từng thời điểm. Mặt khác, SCB còn chú trọng tăng cường tiếp thị các sản phẩm phái sinh như giao dịch kỳ hạn, giao dịch hoán đổi… nhằm giúp khách hàng có thêm công cụ trong việc phòng ngừa rủi ro tỷ giá, giúp khách hàng chủ động trong các phương án kinh doanh.

Ngoài ra, SCB còn có bản tin thị trường tiền tệ hàng ngày nhằm cung cấp đến khách hàng các thông tin kịp thời liên quan đến các loại ngoại tệ một cách tổng quan và khách quan nhất.

Có thể bạn quan tâm!

-

Sự Thỏa Mãn Của Khách Hàng Về Chất Lượng Dịch Vụ Ngân Hàng

Sự Thỏa Mãn Của Khách Hàng Về Chất Lượng Dịch Vụ Ngân Hàng -

Vai Trò Của Sự Thỏa Mãn Của Khách Hàng Đối Với Sự Phát Triển Của Ngân Hàng

Vai Trò Của Sự Thỏa Mãn Của Khách Hàng Đối Với Sự Phát Triển Của Ngân Hàng -

Đánh Giá Sự Thỏa Mãn Của Khách Hàng Đối Với Chất Lượng Dịch Vụ Tại Ngân Hàng Tmcp Scb Sau Hợp Nhất

Đánh Giá Sự Thỏa Mãn Của Khách Hàng Đối Với Chất Lượng Dịch Vụ Tại Ngân Hàng Tmcp Scb Sau Hợp Nhất -

Hiệu Chỉnh Mô Hình Nghiên Cứu Và Các Giả Thiết

Hiệu Chỉnh Mô Hình Nghiên Cứu Và Các Giả Thiết -

Đánh Giá Sự Thỏa Mãn Của Khách Hàng Đối Với Chất Lượng Dịch Vụ Tại Ngân Hàng Tmcp Sài Gòn Sau Hợp Nhất

Đánh Giá Sự Thỏa Mãn Của Khách Hàng Đối Với Chất Lượng Dịch Vụ Tại Ngân Hàng Tmcp Sài Gòn Sau Hợp Nhất -

Nhóm Giải Pháp Nâng Cao Sự Đồng Cảm Đối Với Khách Hàng

Nhóm Giải Pháp Nâng Cao Sự Đồng Cảm Đối Với Khách Hàng

Xem toàn bộ 137 trang tài liệu này.

Biểu đồ 2.7: Doanh số kinh doanh ngoại hối (Đvt: triệu USD)

(Nguồn: Báo cáo thường niên SCB 2008, 2009, 2010, 2012)

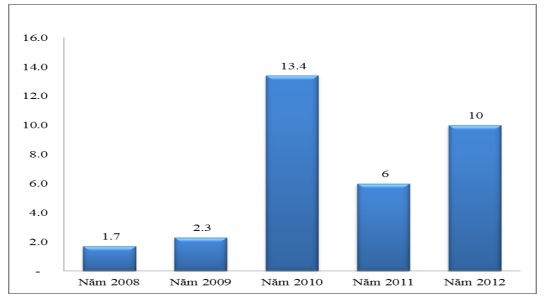

Dịch vụ ngân quỹ

Ngoài các dịch vụ như kiểm đếm, đổi tiền, kiểm định tiền, thu/chi tiền mặt… SCB còn có các dịch vụ thu chi hộ cho khách hàng tại nhà hoặc các địa điểm khác theo đề nghị của khách hàng. Doanh thu dịch vụ ngân quỹ năm 2012 là 10 tỷ đồng, tăng 66,66% so với năm 2011. Dịch vụ ngân quỹ cũng góp phần đa dạng hóa các sản phẩm dịch vụ tại SCB để đáp ứng nhu cầu của khách hàng.

Biểu đồ 2.8: Doanh thu dịch vụ ngân quỹ (Đvt:Tỷ đồng)

(Nguồn: Báo cáo thường niên SCB 2008, 2009, 2010, 2012)

Hoạt động đầu tư

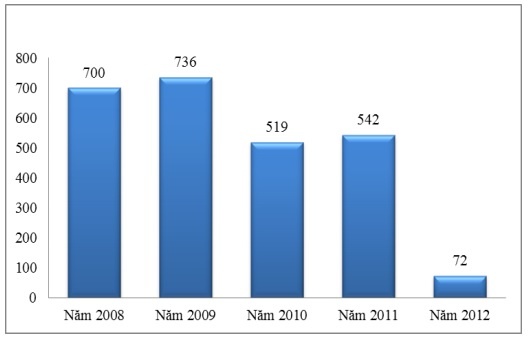

Nhằm đa dạng hóa hoạt động kinh doanh, hoạt động đầu tư của SCB ngày càng được chú trọng và đã có những bước tiến đáng ghi nhận. Hoạt động đầu tư của SCB tăng từ 700 tỷ đồng (năm 2008) lên 736 tỷ đồng (năm 2009). Tuy nhiên, hoạt động này lại giảm vào năm 2010 (519 tỷ đồng) và tăng lên lại vào năm 2011 (542 tỷ đồng). Năm 2012 là năm rất khó khăn nên SCB hạn chế đầu tư, do đó doanh số hoạt động đầu tư chỉ còn 72 tỷ đồng, giảm 490 tỷ đồng so với năm 2011.

Biểu đồ 2.9: Doanh số hoạt động đầu tư (Đvt: Tỷ đồng)

(Nguồn: Báo cáo thường niên SCB 2008, 2009, 2010, 2012)

Hoạt động đầu tư đã đem lại cho SCB nhiều lợi ích như cổ tức, giá trị các khoản đầu tư gia tăng, mở rộng quảng bá thương hiệu SCB. Đặc biệt, đầu tư góp vốn đã góp phần làm gia tăng việc sử dụng các sản phẩm dịch vụ và tiện ích của SCB tại các doanh nghiệp/chủ đầu tư như hoạt động thanh toán, chi lương qua thẻ…

2.8. Đánh giá thực trạng sự thỏa mãn của khách hàng về sản phẩm dịch vụ của Ngân hàng TMCP Sài Gòn

2.8.1. Kết quả đạt được

Trong những năm qua, mặc dù tình hình kinh tế trong nước và quốc tế có nhiều biến động ảnh hưởng rất lớn đến tình hình kinh tế xã hội, song SCB đã đạt được những kết quả sau:

– Nguồn vốn huy động của SCB liên tục tăng trưởng qua các năm 2008 đến 2012 là kết quả của việc áp dụng nhiều biện pháp gia tăng nguồn vốn huy động như triển khai các sản phẩm tiền gửi, chương trình huy động với lãi suất cạnh tranh, khuyến mãi hấp dẫn, chính sách ưu đãi dành cho khách hàng trung niên, khách hàng VIP, đa dạng hóa các hình thức huy động như phát hành các loại giấy tờ có giá.

– Ngoài ra, SCB cũng chú trọng phát triển các sản phẩm tiền gửi ngoại tệ nhằm thu hút nguồn tiền gửi bù đắp cho sự thiếu hụt nguồn vốn VNĐ do tình hình cạnh tranh ngày càng căng thẳng trên thị trường.

– Các dịch vụ hỗ trợ cũng được cải thiện tốt hơn như dịch vụ thanh toán trong nước, thanh toán quốc tế, dịch vụ về thẻ, nâng cấp chương trình ngân hàng điện tử với các tiện ích mới nhằm phục vụ tốt hơn nhu cầu giao dịch và quản lý tài khoản qua internet của khách hàng.

– Các chính sách chăm sóc khách hàng được SCB triển khai và thực hiện tốt trong thời gian qua thể hiện sự quan tâm và mong muốn tạo dựng mối quan hệ hợp tác lâu dài với khách hàng. Thông qua các chương trình như tặng quà sinh nhật cho khách hàng; tặng quà nhân ngày 8/3, ngày 20/10; các quà tặng thiết thực như áo mưa, nón bảo hiểm, dù… Tuy giá trị quà tặng không lớn nhưng đã giúp khách hàng cảm nhận được sự quan tâm của SCB dành cho mỗi khách hàng

– Bên cạnh đó, việc tiếp thu ý kiến đóng góp của khách hàng đối với các dịch vụ của SCB cũng rất được coi trọng với việc xây dựng bộ phận chăm sóc khách hàng và hoàn thiện quy trình xử lý các góp ý của khách hàng. Những nỗ lực của SCB trong việc chăm sóc khách hàng tốt hơn đã thu hút sự quan tâm của khách hàng đối với các dịch vụ của SCB.

– Hiện tại, SCB có mạng lưới giao dịch với hơn 230 điểm trên khắp 26 tỉnh thành trong cả nước cũng đã góp phần nâng cao lợi thế cạnh tranh, thị phần và quy mô hoạt động của SCB so với các ngân hàng khác.

– Bên cạnh việc nâng cao chất lượng cơ sở hạ tầng và mở rộng mạng lưới hoạt động, chất lượng dịch vụ của SCB cũng được cải thiện đáng kể, đặc biệt là bộ phận nhân viên trực tiếp phục vụ khách hàng. Với mục tiêu nâng cao chất lượng nguồn nhân lực, SCB đã rất chú trọng trong công tác tuyển dụng nhân viên mới cũng như công tác đào tạo nội bộ nhằm nâng cao và hoàn thiện kỹ năng, nghiệp vụ của đội ngũ nhân viên và lãnh đạo.

2.8.2. Hạn chế

Bên cạnh những kết quả đạt được, chất lượng dịch vụ của SCB cũng có những hạn chế nhất định:

– Dịch vụ internet banking tuy được cải tiến và dành nhiều ưu đãi cho khách hàng nhưng vẫn chưa tích hợp được tất cả các sản phẩm tiền gửi đang triển khai nên khách hàng vẫn phải đến thực hiện giao dịch tại các điểm giao dịch.

– Máy ATM hay trục trặc gây khó khăn cho khách hàng khi rút tiền.

– Chất lượng hoạt động tại các điểm giao dịch được cải thiện nhưng chủ yếu là tiếp xúc với khách hàng trực tiếp tại quầy nên còn tương đối thụ động, chưa phát huy tối đa khả năng của nhân viên và các nguồn lực sẵn có.

– Quy trình và thủ tục giao dịch tuy đã được ban hành thống nhất nhưng vẫn còn rườm rà, chưa thuận tiện, thời gian giao dịch còn chậm.

– Việc NHNN quy định mức trần lãi suất huy động cũng như lãi suất khi tất toán trước hạn dẫn đến một số sản phẩm và chương trình chăm sóc khách hàng của SCB phải ngưng thực hiện hoặc giảm đi tính hấp dẫn đối với khách hàng tham gia.

– Đồng phục của nhân viên gây khó khăn trong việc nhận diện thương hiệu, chưa thống nhất trong toàn hệ thống SCB sau hợp nhất.

– Thương hiệu của SCB chưa nổi bật khiến khách hàng dễ nhầm lẫn với Sacombank và Saigonbank.

– Điểm giao dịch nhỏ hẹp, trang trí còn đơn điệu, chưa bắt mắt. Một số điểm giao dịch cũ kỹ, xuống cấp.

– Các chính sách chăm sóc khách hàng như tặng quà sinh nhật có giá trị ít hơn so với các ngân hàng khác.

2.9. Nghiên cứu sự thỏa mãn của khách hàng đối với chất lượng dịch vụ tại Ngân hàng TMCP Sài Gòn sau hợp nhất

2.9.1. Mô hình nghiên cứu

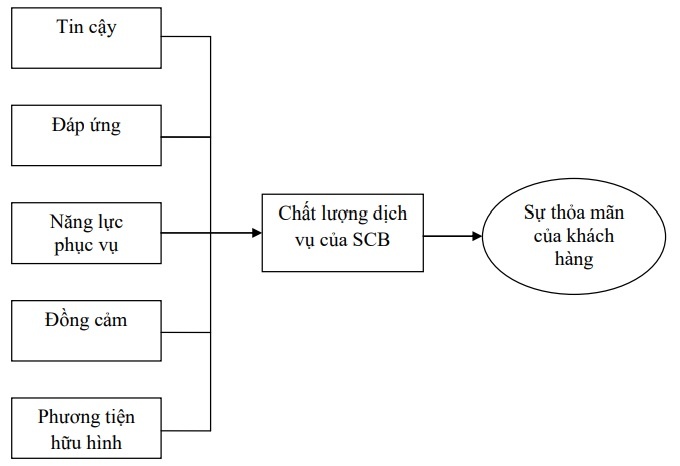

Nghiên cứu sử dụng mô hình SERVPERF để xây dựng mô hình nghiên cứu mối tương quan giữa chất lượng dịch vụ và sự thỏa mãn của khách hàng.

Hình 2.1: Mô hình nghiên cứu

2.9.2. Giả thiết nghiên cứu

Từ mô hình nghiên cứu (xem hình 2.1), các giả thiết được phát biểu như sau:

H1: Thành phần Tin cậy có tương quan dương với chất lượng dịch vụ và sự thỏa mãn của khách hàng.

H2: Thành phần Đáp ứng có tương quan dương với chất lượng dịch vụ và sự thỏa mãn của khách hàng.

H3: Thành phần Năng lực phục vụ có tương quan dương với chất lượng dịch vụ và sự thỏa mãn của khách hàng.

H4: Thành phần Đồng cảm có tương quan dương với chất lượng dịch vụ và sự thỏa mãn của khách hàng.

H5: Thành phần Phương tiện hữu hình có tương quan dương với chất lượng dịch vụ và sự thỏa mãn của khách hàng.

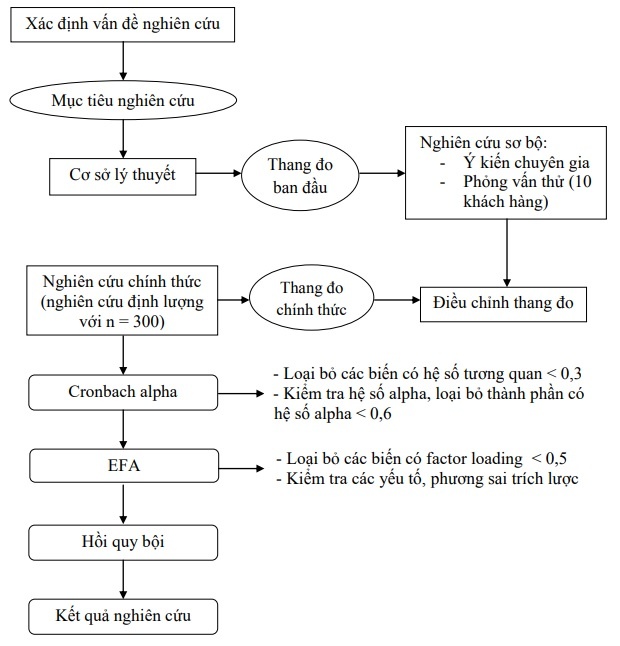

2.9.3. Quy trình nghiên cứu

Quy trình được thực hiện theo hai bước nghiên cứu chính là nghiên cứu sơ bộ và nghiên cứu chính thức (xem hình 2.2).

Nghiên cứu sơ bộ: được thực hiện với phương pháp định tính thông qua hai phần chính:

Trước tiên, thảo luận ý kiến chuyên gia trong lĩnh vực ngân hàng. Từ đó thành lập thang đo ban đầu, điều chỉnh và bổ sung các biến và thành phần để có được thang đo chính thức dựa theo mô hình SERVPERF và tham khảo thang đo theo nghiên cứu “Phương pháp đo lường chất lượng dịch vụ trong lĩnh vực ngân hàng” (Lê Văn Huy và Phạm Thanh Thảo, 2008) (xem phụ lục 1).

Sau đó, tiến hành phỏng vấn mười (10) khách hàng nhằm tìm hiểu người được hỏi có hiểu đúng các biến trong thang đo, các thành phần trong thang đo có phù hợp và có phát sinh thêm thành phần nào khác. Từ đó đưa ra bản câu hỏi chính thức dùng cho nghiên cứu chính thức. Kết quả nghiên cứu định tính cho thấy hầu như các câu hỏi được hiểu tương đối rõ ràng và đa số đều trả lời các vấn đề được thảo luận.

Nghiên cứu chính thức: Dữ liệu được thu thập từ mẫu dự kiến là 300 phiếu khảo sát theo phương pháp lấy mẫu thuận tiện. Sau khi được mã hóa và làm sạch, dữ liệu trải qua các bước phân tích nhân tố khám phá EFA, kiểm định hệ số tin cậy Cronbach alpha, phân tích tương quan, phân tích hồi quy bội để xác định các thành phần ảnh hưởng đến sự thỏa mãn của khách hàng và mức độ ảnh hưởng của các thành phần đó. Ngoài ra nghiên cứu cũng thực hiện các kiểm định T-test, phân tích ANOVA trong việc đánh giá sự thỏa mãn của các nhóm khách hàng khác nhau theo loại hình khách hàng (cá nhân, doanh nghiệp, độ tuổi, giới tính) với sự hỗ trợ của phần mềm SPSS phiên bản 16.

Hình 2.2: Quy trình nghiên cứu

2.9.4. Quy trình khảo sát

2.9.4.1. Thiết kế bản câu hỏi

Nghiên cứu sử dụng mô hình SERVPERF với năm thành phần Tin cậy, Đáp ứng, Năng lực phục vụ, Đồng cảm và Phương tiện hữu hình. Nghiên cứu sử dụng thang đo Likert 5 mức độ, từ (1) Không tốt đến (5) Rất tốt. Bản câu hỏi gồm năm phần sau:

Phần I: Một số thông tin cá nhân của khách hàng như tuổi, giới tính, thu nhập …

Phần II: Đánh giá tổng quan của khách hàng về các dịch vụ của SCB mà khách hàng đã hoặc đang sử dụng.

Phần III: Đánh giá của khách hàng về chất lượng dịch vụ của SCB trước và sau hợp nhất.

Phần IV: Mức độ thỏa mãn của khách hàng.

Phần V: Ý kiến của khách hàng để cải thiện chất lượng dịch vụ của SCB. Bản câu hỏi chính thức được thiết kế gồm 34 biến quan sát (xem phụ lục 3).

2.9.4.2. Xác định số lượng mẫu cần thiết

Nghiên cứu này sử dụng phương pháp lấy mẫu thuận tiện. Trong phương pháp phân tích dữ liệu, cỡ mẫu càng lớn thì càng tốt vì nó dựa vào lý thuyết phân phối mẫu lớn. Kích thước mẫu bao nhiêu là phù hợp thường được xác định theo kinh nghiệm (Nguyễn Đình Thọ và Nguyễn Thị Mai Trang, 2011). Thông thường, tính đại diện của số lượng mẫu được lựa chọn khảo sát sẽ thích hợp theo tỷ lệ một (1) biến quan sát cần tối thiểu năm (5) mẫu.

Mô hình khảo sát trong nghiên cứu này gồm 5 nhân tố độc lập với 34 biến quan sát nên số lượng mẫu cần thiết là 34×5=170 mẫu. Để thu được thông tin có độ tin cậy cao, tác giả dự kiến kích thước mẫu nghiên cứu là 300.

Để đạt được kích thước mẫu đề ra, 300 phiếu điều tra được tiến hành khảo sát trực tiếp khách hàng tại quầy giao dịch và gởi email đến khách hàng với sự hỗ trợ của các đồng nghiệp tại các nơi giao dịch trên địa bàn thành phố Hồ Chí Minh.

Kết quả nhận lại là 251 phiếu với tỷ lệ phản hồi được đảm bảo là 83,67% (251/300), trong đó có 17 phiếu bị loại do không hợp lệ. Vì vậy, số lượng mẫu còn lại để đưa vào phân tích là 234 mẫu.

2.9.4.3. Xây dựng thang đo

Thang đo đo lường sự thỏa mãn của khách hàng đối với chất lượng dịch vụ tại SCB gồm 34 biến quan sát với 5 thành phần. Trong đó thành phần Tin cậy gồm 6 biến quan sát; thành phần Đáp ứng gồm 9 biến quan sát; thành phần Năng lực phục vụ gồm 6 biến quan sát; thành phần Đồng cảm gồm 6 biến quan sát; thành phần Phương tiện hữu hình gồm 7 biến quan sát. Các biến quan sát được mã hóa để thuận tiện cho việc sử dụng phần mềm SPSS 16.0 (xem phụ lục 4).

2.9.5. Phân tích kết quả nghiên cứu

2.9.5.1. Mô tả mẫu khảo sát

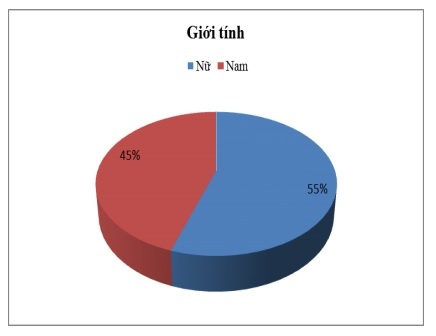

- Giới tính, có 55,1% khách hàng là nữ và 44,9% khách hàng là nam. Cho thấy khá đồng đều, không có sự chênh lệch lớn giữa khách hàng nam và nữ (xem biểu đồ 2.10).

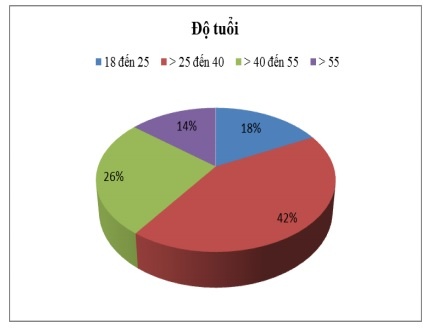

- Độ tuổi, khách hàng có độ tuổi trên 25 đến 40 chiếm tỷ lệ cao nhất (42,3%) và khách hàng trên 55 tuổi chiếm tỷ lệ thấp nhất (14,1%), các khách hàng còn lại chiếm tỷ lệ tương đối (từ 17,5% đến 26,1%). Độ tuổi của mẫu khảo sát khá đồng đều, không tập trung chủ yếu vào nhóm độ tuổi nào (xem biểu đồ 2.11).

Biểu đồ 2.10: Giới tính

Biểu đồ 2.11: Độ tuổi

(Nguồn: Phụ lục 5)

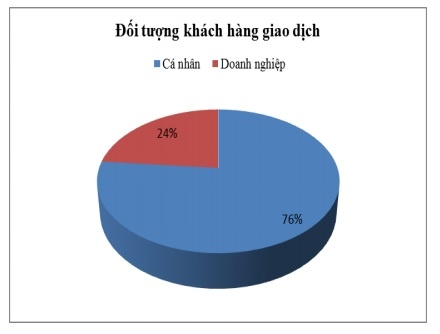

- Về đối tượng khách hàng giao dịch, khách hàng cá nhân chiếm 76,5% và khách hàng doanh nghiệp là 23,5%, cho thấy có sự chênh lệch lớn, tuy nhiên sự chênh lệch này là phù hợp vì khách hàng cá nhân chiếm 95% khách hàng trên toàn hệ thống SCB (xem biểu đồ 2.12).

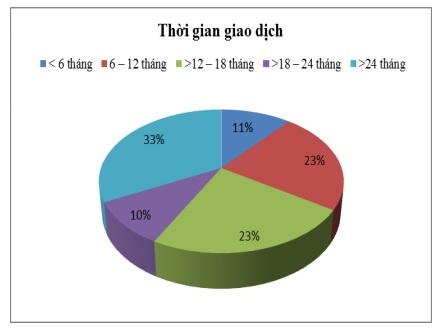

- Về thời gian giao dịch, khách hàng giao dịch trên 24 tháng chiếm tỷ lệ cao nhất (32,5%), tiếp đến là khách hàng giao dịch từ 6 tháng đến 12 tháng (23,1%), khách hàng giao dịch trên 12 tháng đến 18 tháng (23,5%). Còn lại là khách hàng giao dịch dưới 6 tháng và trên 18 tháng đến 24 tháng (xem biểu đồ 2.13).

Biểu đồ 2.12: Đối tượng khách hàng

Biểu đồ 2.13: Thời gian giao dịch

(Nguồn: Phụ lục 5)

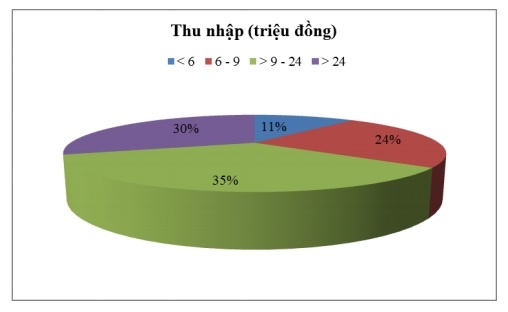

Về thu nhập, khách hàng có thu nhập từ 9 triệu đồng đến 24 triệu đồng chiếm tỷ trọng cao nhất (35%), tiếp đến là khách hàng có thu nhập trên 24 triệu đồng (30%), khách hàng có thu nhập từ 6 triệu đồng đến 9 triệu đồng (24%) và cuối cùng là khách hàng có thu nhập dưới 6 triệu đồng.

Biểu đồ 2.14: Thu nhập của khách hàng

(Nguồn: Phụ lục 5)