Cuối cùng, đối với những nghiên cứu về sự thỏa mãn của khách hàng trong lĩnh vực ngân hàng thì mô hình chất lượng kỹ thuật và chất lượng kỹ năng của Grönross tỏ ra hợp lý hơn (Lassar et al, 1998). Tuy nhiên nghiên cứu này không xem xét yếu tố Hình ảnh doanh nghiệp nên không sử dụng mô hình này. Mô hình Kỳ vọng – Cảm nhận của Oliver cũng loại bỏ vì nghiên cứu này không thực hiện đo lường sự kỳ vọng của khách hàng.

Kết luận chương 1

Chương 1 đã trình bày cơ sở lý thuyết về dịch vụ, dịch vụ ngân hàng, chất lượng dịch vụ, chất lượng dịch vụ ngân hàng, sự thỏa mãn của khách hàng về chất lượng dịch vụ ngân hàng và mối quan hệ giữa chất lượng dịch vụ ngân hàng và sự thỏa mãn của khách hàng. Đồng thời nêu ra các chỉ tiêu đo lường hiệu quả chất lượng dịch vụ ngân hàng. Ngoài ra, các mô hình đo lường chất lượng dịch vụ cũng được đề cập. Nghiên cứu đã chọn mô hình lý thuyết phù hợp là mô hình SERVPERF.

CHƯƠNG 2: ĐÁNH GIÁ SỰ THỎA MÃN CỦA KHÁCH HÀNG ĐỐI VỚI CHẤT LƯỢNG DỊCH VỤ TẠI NGÂN HÀNG TMCP SCB SAU HỢP NHẤT

2.6. Tổng quan về Ngân hàng TMCP Sài Gòn sau hợp nhất

2.6.1. Giới thiệu chung

Tên tiếng Việt: Ngân hàng thương mại cổ phần Sài Gòn.

Tên tiếng Anh: Saigon Commercial Bank.

Tên thương hiệu: SCB.

Có thể bạn quan tâm!

-

Đánh giá sự thỏa mãn của khách hàng đối với chất lượng dịch vụ tại ngân hàng TMCP Sài Gòn sau hợp nhất - 2

Đánh giá sự thỏa mãn của khách hàng đối với chất lượng dịch vụ tại ngân hàng TMCP Sài Gòn sau hợp nhất - 2 -

Sự Thỏa Mãn Của Khách Hàng Về Chất Lượng Dịch Vụ Ngân Hàng

Sự Thỏa Mãn Của Khách Hàng Về Chất Lượng Dịch Vụ Ngân Hàng -

Vai Trò Của Sự Thỏa Mãn Của Khách Hàng Đối Với Sự Phát Triển Của Ngân Hàng

Vai Trò Của Sự Thỏa Mãn Của Khách Hàng Đối Với Sự Phát Triển Của Ngân Hàng -

Đánh Giá Thực Trạng Sự Thỏa Mãn Của Khách Hàng Về Sản Phẩm Dịch Vụ Của Ngân Hàng Tmcp Sài Gòn

Đánh Giá Thực Trạng Sự Thỏa Mãn Của Khách Hàng Về Sản Phẩm Dịch Vụ Của Ngân Hàng Tmcp Sài Gòn -

Hiệu Chỉnh Mô Hình Nghiên Cứu Và Các Giả Thiết

Hiệu Chỉnh Mô Hình Nghiên Cứu Và Các Giả Thiết -

Đánh Giá Sự Thỏa Mãn Của Khách Hàng Đối Với Chất Lượng Dịch Vụ Tại Ngân Hàng Tmcp Sài Gòn Sau Hợp Nhất

Đánh Giá Sự Thỏa Mãn Của Khách Hàng Đối Với Chất Lượng Dịch Vụ Tại Ngân Hàng Tmcp Sài Gòn Sau Hợp Nhất

Xem toàn bộ 137 trang tài liệu này.

Hội sở chính: 927 Trần Hưng Đạo, Q5, Tp.HCM.

Vốn điều lệ: kể từ ngày 01/01/2012, vốn điều lệ của SCB là 10.584 tỷ đồng

2.6.2. Quá trình hình thành và phát triển

Ngân hàng TMCP Sài Gòn tiền thân là Ngân hàng TMCP Quế Đô được thành lập từ năm 1992 theo giấy phép hoạt động số 00018/NH-GP ngày 06/06/1992 của Thống đốc Ngân hàng Nhà nước Việt Nam và theo giấy phép thành lập số 308/GPUB ngày 26/06/1992 của Ủy ban Nhân dân thành phố Hồ Chí Minh.

Sau một quá trình tồn tại và phát triển, Ngân hàng TMCP Quế Đô chính thức đổi tên thành Ngân hàng thương mại cổ phần Sài Gòn theo quyết định 336/QĐNHNN ngày 08/04/2003 của Thống đốc Ngân hàng Nhà nước Việt Nam.

Ngày 26/12/2011, Thống đốc NHNN chính thức cấp Giấy phép số 238/GPNHNN về việc thành lập và hoạt động Ngân hàng TMCP Sài Gòn (SCB) trên cơ sở hợp nhất tự nguyện ba ngân hàng: Ngân hàng TMCP Sài Gòn (SCB), Ngân hàng TMCP Đệ Nhất (Ficombank), Ngân hàng TMCP Việt Nam Tín Nghĩa (TinNghiaBank). Ngân hàng TMCP Sài Gòn (Ngân hàng hợp nhất) chính thức đi vào hoạt động từ ngày 01/01/2012.

Trên cơ sở thừa kế những thế mạnh vốn có của ba ngân hàng, Ngân hàng hợp nhất đã có ngay lợi thế mạnh trong lĩnh vực ngân hàng và nằm trong nhóm năm ngân hàng cổ phần lớn nhất tại Việt Nam. Cụ thể: Vốn điều lệ đạt 10.584 tỷ đồng, Tổng tài sản ngân hàng đã đạt khoảng 154.000 tỷ đồng, Nguồn vốn huy động từ tổ chức tín dụng, kinh tế và dân cư của ngân hàng đạt hơn 110.000 tỷ đồng. Lợi nhuận trước thuế lũy kế đạt trên 1.300 tỷ đồng. Hiện hệ thống của ngân hàng tính trên tổng số lượng trụ sở chính, sở giao dịch, chi nhánh, phòng giao dịch, quỹ tiết kiệm, và điểm giao dịch ước khoảng 230 đơn vị trên cả nước sẽ giúp khách hàng giao dịch một cách thuận lợi và tiết kiệm nhất.

Từ những thế mạnh sẵn có cùng sự quyết tâm của Hội đồng Quản trị, Ban điều hành và toàn thể cán bộ nhân viên, sự hỗ trợ của Ngân hàng Nhà nước, Ngân hàng Đầu tư và Phát triển (BIDV), đặc biệt là sự tin tưởng và ủng hộ của khách hàng, cổ đông, Ngân hàng TMCP Sài Gòn (Ngân hàng hợp nhất) chắc chắn sẽ phát huy được thế mạnh về năng lực tài chính, quy mô hoạt động và khả năng quản lý điều hành để nhanh chóng trở thành một trong những tập đoàn tài chính ngân hàng hàng đầu Việt Nam và mang tầm vóc quốc tế, đủ sức cạnh tranh mạnh mẽ trên thị trường trong và ngoài nước. Qua đó, cung cấp giải pháp tài chính linh hoạt, chất lượng cao nhằm đáp ứng nhu cầu của mọi đối tượng khách hàng cũng như nâng cao giá trị và quyền lợi cho cổ đông.

2.6.3. Các sản phẩm dịch vụ đang cung cấp

Huy động vốn

– Khách hàng cá nhân: Tiền gửi không kỳ hạn, có kỳ hạn thông thường bằng VNĐ và ngoại tệ; tiền gửi tiết kiệm không kỳ hạn, có kỳ hạn thông thường; tiền gửi online.

– Khách hàng doanh nghiệp: đầu tư trực tuyến; đầu tư kỳ hạn ngày; tiền gửi có kỳ hạn thông thường; đầu tư linh hoạt; tiền gửi online.

– Kỳ phiếu, chứng chỉ tiền gửi …

Cho vay

– Khách hàng cá nhân: cho vay tiểu thương; cho vay chứng minh năng lực tài chính; cho vay cầm cố sổ tiết kiệm, giấy tờ có giá và số dư tài khoản tiền gửi; cho vay ủy thác; cho vay du lịch dành cho người cao tuổi; cho vay mua xe ô tô; cho vay mua nhà, đất và xây dựng, sửa chữa nhà, trang trí nội thất; cho vay hỗ trợ học tập.

– Khách hàng doanh nghiệp: cho vay ủy thác; vay ngắn hạn, vay trung dài hạn; cho vay VNĐ tài trợ xuất khẩu lãi suất USD; đồng tài trợ.

Dịch vụ thanh toán

– Chuyển tiền trong nước và quốc tế.

– Chi trả lương của doanh nghiệp qua tài khoản, thẻ ATM.

– Chi trả kiều hối, Western Union.

– Thanh toán hóa đơn điện thoại, nước, điện.

– Dịch vụ nạp tiền điện thoại.

Dịch vụ thẻ

– Thẻ ATM

Dịch vụ ngân hàng điện tử

– SMS Banking, Internet Banking.

Dịch vụ ngân quỹ

– Kiểm đếm.

– Thu đổi ngoại tệ.

– Thu đổi khác mệnh giá.

– Chi hộ tận nơi.

– Thu hộ tận nơi.

Dịch vụ khác

– Dịch vụ ký quỹ để thành lập doanh nghiệp và duy trì hoạt động kinh doanh.

– Dịch vụ xác nhận số dư chứng minh năng lực tài chính.

– Dịch vụ cung ứng và thanh toán séc ghi danh trong nước.

– Dịch vụ tư vấn và lập bộ hồ sơ chứng từ xuất khẩu.

– Dịch vụ nhờ thu séc trong nước.

– Bảo lãnh.

– Bao thanh toán.

– Kinh doanh ngoại tệ – vàng.

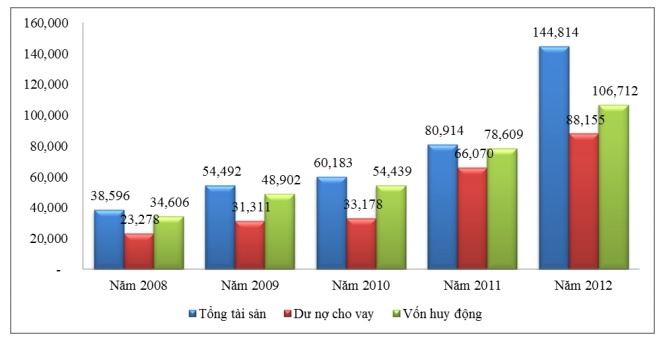

2.7. Thực trạng hoạt động kinh doanh của Ngân hàng TMCP Sài Gòn từ năm 2008 đến 2012

Năm 2012 là năm đầy sóng gió của ngành ngân hàng nói chung khi có quá nhiều biến động và áp lực trong bối cảnh khủng hoảng tài chính toàn cầu, nền kinh tế thế giới và trong nước đều bị suy giảm. SCB là ngân hàng đầu tiên hợp nhất đúng vào giai đoạn nền kinh tế gặp khó khăn. Dù vậy, SCB đã nỗ lực vượt qua khó khăn. Kết thúc năm 2012, SCB đã đạt được kết quả thể hiện qua các chỉ số hoạt động sau:

2.7.1. Tăng trưởng quy mô

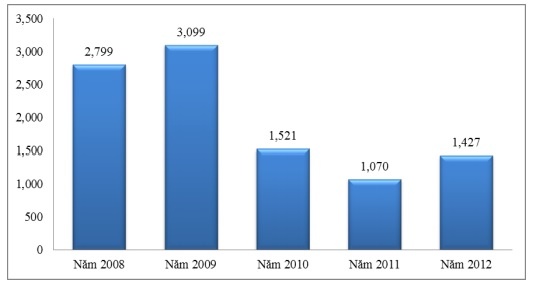

- Tổng tài sản

Tổng tài sản của SCB tăng dần qua các năm. Cuối năm 2008, tổng tài sản của SCB là 38.596 tỷ đồng. Đến cuối năm 2011, tổng tài sản của SCB là 80.914 tỷ đồng, tăng 42.318 tỷ đồng so với năm 2008. Đặc biệt, trong năm 2012, tổng tài sản SCB là 144.814 tỷ đồng, tăng 78,97% do hợp nhất từ ba ngân hàng SCB, TNB và Ficombank.

- Hoạt động huy động vốn

Nguồn vốn huy động của SCB tăng rất cao từ 34.606 tỷ đồng (cuối năm 2008) lên 106.712 tỷ đồng vào cuối năm 2012. Với chính sách trần lãi suất huy động giảm từ 14%/năm từ đầu năm xuống còn 8%/năm cuối năm, cộng với những khó khăn chung của nền kinh tế và ngành ngân hàng, đồng thời là ngân hàng đầu tiên hợp nhất tại Việt Nam là những thách thức mà SCB phải vượt qua. Bằng nhiều giải pháp quyết liệt và tích cực, tăng trưởng nguồn vốn thông qua các kênh huy động, đảm bảo an toàn thanh khoản và tuân thủ các quy định của NHNN, đến 31/12/2012, số dư huy động đạt 106.712 nghìn tỷ đồng, tăng trưởng 35,75% so với năm 2011.

- Hoạt động cho vay

Hoạt động cho vay của SCB cũng tăng lên từ 23.278 tỷ đồng (cuối năm 2008) lên 88.155 tỷ đồng (cuối năm 2012). Năm 2012, hoạt động tín dụng của ngành ngân hàng bị ảnh hưởng mạnh bởi những khó khăn chung của nền kinh tế (tăng trưởng âm trong 6 tháng đầu năm 2012). Sang quý III/2012, kinh tế vĩ mô được cải thiện.

Tổng dư nợ cho vay khách hàng đến 31/12/2012 của SCB đạt 88 nghìn tỷ đồng, tăng 33,43% so với năm 2011.

Biểu đồ 2.1: Tăng trưởng quy mô (Đvt: Tỷ đồng)

(Nguồn: Báo cáo thường niên SCB năm 2012)

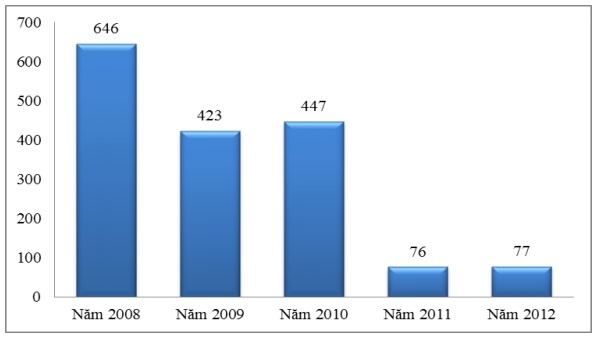

2.7.2. Lợi nhuận trước thuế

Mặc dù trong năm 2012 môi trường kinh doanh gặp nhiều khó khăn, tình hình lãi suất, tỷ giá diễn biến phức tạp và là năm đầu tiên hợp nhất nhưng SCB đã cố gắng đạt lợi nhuận trước thuế là 77 tỷ đồng.

Biểu đồ 2.2: Lợi nhuận trước thuế (Đvt: Tỷ đồng)

(Nguồn: Báo cáo thường niên SCB năm 2012)

2.7.3. Thực trạng sản phẩm dịch vụ của Ngân hàng TMCP Sài Gòn

2.7.3.1. Về hoạt động huy động vốn

Tính chung cho cả năm 2012, tổng nguồn vốn huy động từ tổ chức kinh tế và dân cư của SCB đạt 106.712 tỷ đồng, tăng 28.103 tỷ đồng, tỷ lệ tăng tương đương 35,75% so với năm 2011, tốc độ tăng trưởng bình quân trên 2.300 tỷ đồng/tháng (xem biểu đồ 2.1). Trong năm 2012, SCB đã liên tục triển khai nhiều sản phẩm, chính sách huy động tiền gửi hấp dẫn với cơ chế lãi suất phù hợp, mang tính cạnh tranh cao, tự hào là một trong những ngân hàng uy tín, ghi dấu ấn đối với khách hàng bởi những sản phẩm, chính sách huy động tiền gửi linh hoạt và toàn diện. Có thể kể đến một số sản phẩm tiền gửi dành cho khách hàng cá nhân như: “Hợp nhất triệu lộc xuân”, “Tận hưởng mùa hè cùng SCB”, “Vận may tỷ phú”, “Giáng sinh lung linh – Rinh quà đẳng cấp”…; các sản phẩm huy động dành cho khách hàng doanh nghiệp như: “Thanh toán đa lợi”, “Đầu tư linh hoạt”, “SCB 100+” cùng các chính sách khách hàng VIP, chính sách ưu đãi dành cho khách hàng trung niên, cao tuổi. Thông qua đó, SCB đã thu hút được sự quan tâm và ủng hộ của khách hàng trên cả nước; tạo dựng được một lực lượng khách hàng trung thành, đồng thời giúp SCB tiếp cận và thu hút thêm khách hàng mới.

2.7.3.2. Về hoạt động tín dụng

Tính đến 31/12/2012, tổng mức dư nợ cho vay của SCB đạt mức 88.155 tỷ đồng, tăng 22.085 tỷ đồng, tỷ lệ tăng 33,4% so với năm 2011. Trong đó nợ quá hạn của SCB giảm 8,4% so với năm 2011, chủ yếu do hoạt động tín dụng trong năm 2012 tập trung vào các hoạt động cơ cấu, thu hồi nợ nhằm cải thiện chất lượng danh mục cho vay (xem biểu đồ 2.1).

Bên cạnh đó, với chủ trương đồng hành, chia sẻ khó khăn đối với khách hàng, đặc biệt là khách hàng doanh nghiệp, SCB chủ trương tăng trưởng tín dụng có chọn lọc, trong đó tập trung doanh nghiệp thuộc các lĩnh vực ưu tiên, với các sản phẩm cho vay tiêu biểu như: “Cho vay phát triển nông nghiệp nông thôn”, “Cho vay thu mua lúa gạo”, “Cho vay nuôi, chế biến thủy hải sản”. Ngoài ra, SCB vẫn tiếp tục áp dụng các chính sách ưu đãi cho khách hàng như Chính sách ưu đãi lãi suất đối với khách hàng chuyển doanh thu về SCB. Đặc biệt, trong năm 2012, thực hiện chủ trương của NHNN, SCB đã liên tục giảm lãi suất cho vay nhằm hỗ trợ các doanh nghiệp gặp khó khăn trong hoạt động sản xuất kinh doanh.

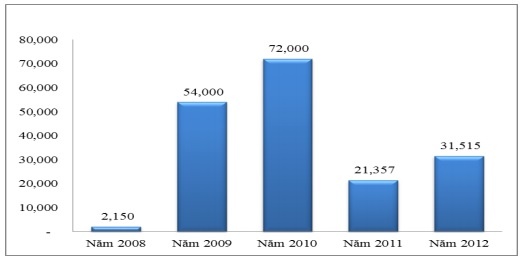

2.7.3.3. Về hoạt động kinh doanh ngoại hối

Luôn đảm bảo số lượng vàng và ngoại tệ đáp ứng nhu cầu của khách hàng với tỷ giá thích hợp và cạnh tranh theo từng thời điểm. Tính đến ngày 31/12/2012, tổng doanh số mua bán USD và ngoại tệ khác của SCB đạt hơn 1,426.8 triệu USD.

Biểu đồ 2.3: Doanh thu hoạt động kinh doanh ngoại hối (Đvt: Triệu USD)

(Nguồn: Báo cáo thường niên SCB 2008, 2009, 2010, 2012)

Phát triển nhiều sản phẩm phái sinh như giao dịch kỳ hạn, giao dịch hoán đổi v.v… nhằm giúp khách hàng chủ động trong việc phòng ngừa rủi ro tỷ giá. Doanh số trong năm 2012 của các sản phẩm này đạt hơn 188 triệu USD.

2.7.3.4. Thẻ ATM

Tính đến cuối năm 2012, SCB có 138 máy ATM hoạt động khắp cả nước và phát hành hơn 31.515 thẻ ghi nợ nội địa, trong đó bao gồm thẻ đồng thương hiệu, Rose card và bộ thẻ Tài – Lộc – Phú – Quý với màu sắc phong thủy và hạn mức giao dịch vượt trội nhằm đáp ứng các nhu cầu khác nhau của nhiều đối tượng khách hàng. Bên cạnh đó, nhằm khuyến khích khách hàng sử dụng thẻ ATM, SCB không thực hiện thu phí các giao dịch cơ bản của chủ thẻ tại máy ATM như rút tiền, tra cứu số dư, chuyển khoản, in sao kê giao dịch…

Tính đến cuối năm 2012, SCB đã triển khai lắp đặt 133 máy POS tại các khách sạn, nhà hàng, trung tâm thương mại, siêu thị, cửa hàng bán lẻ với doanh số thanh toán đạt 188 tỷ đồng. Ngoài ra, SCB đã triển khai dịch vụ chi lương qua thẻ cho 51 doanh nghiệp với tổng doanh số chi lương đạt 524 tỷ đồng. Đồng thời hoàn tất việc triển khai dự án thẻ tín dụng quốc tế MasterCard.

SCB đã kết nối thành công vào hệ thống Banknetvn và VNBC. SCB đã tiên phong trong việc tham gia làm thành viên của liên minh thẻ Smartlink, đồng thời SCB cũng là một trong bốn ngân hàng đầu tiên của liên minh này kết nối thành công vào hệ thống Banknetvn. Ngày 10/06/2010, SCB đã kết nối thành công với hệ thống ATM của Ngân hàng TMCP Đông Á thuộc liên minh VNBC, nâng tổng số ngân hàng liên minh mà thẻ SCB có thể giao dịch lên đến 30 ngân hàng với hàng ngàn máy ATM phủ khắp toàn quốc.

Biểu đồ 2.4: Số thẻ ATM (thẻ)

(Nguồn: Báo cáo thường niên SCB năm 2008, 2009, 2010, 2012)

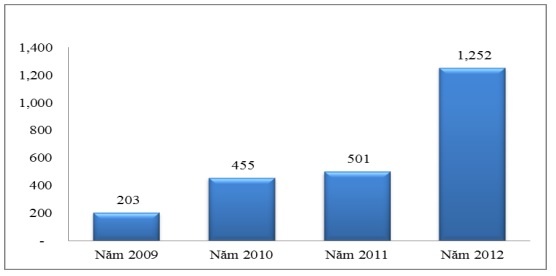

2.7.3.5. Về ngân hàng điện tử

Tính đến cuối năm 2012, doanh số giao dịch qua kênh ebanking đạt hơn 1.252 tỷ đồng, tăng 751 tỷ đồng so với năm 2011. Khách hàng có thể sử dụng các tiện ích do dịch vụ ebanking mang lại như: chuyển tiền online trong và ngoài hệ thống, gửi/ tất toán/ tái tục tài khoản tiết kiệm, tra cứu thông tin tài khoản, topup, thanh toán hóa đơn tiền điện, tiền nước, điện thoại, ADSL, thanh toán mua sắm trên mạng như vé máy bay, game, vé xem phim… và các thao tác khác mà không ngại rủi ro, không sợ bị đánh cắp hoặc sao chép thông tin. Đây là một phương thức giao dịch nhanh chóng, tiết kiệm thời gian, mọi lúc mọi nơi, khách hàng có thể thực hiện các giao dịch 24/7 mà không cần phải đến ngân hàng.

SCB đã nhận chứng chỉ xác thực của Verisign trong việc mã hóa đường truyền. Đồng thời, SCB cũng phát triển đa dạng phương thức nhận xác thực qua SMS và Entrust token. Các giao dịch tài chính của khách hàng được kiểm tra và xác thực qua hai vòng bằng mật khẩu và chuỗi bảo mật sinh ra ngẫu nhiên từ hệ thống nhằm đảm bảo giao dịch được xử lý chính xác, an toàn và bảo mật.

Biểu đồ 2.5: Doanh số giao dịch ngân hàng điện tử (Đvt: Tỷ đồng)

(Nguồn: Báo cáo thường niên SCB năm 2009, 2010, 2012)

2.7.3.6. Về hoạt động thanh toán quốc tế

Doanh số thanh toán quốc tế năm 2009 tăng vọt so với năm 2008 (tăng 70,8%). Đây là giai đoạn hoạt động thanh toán quốc tế của SCB phát triển mạnh mẽ. Tuy nhiên, năm 2010 – 2011, doanh số thanh toán quốc tế lại bị giảm do tình hình sản xuất kinh doanh của các doanh nghiệp gặp nhiều khó khăn dẫn đến họat động xuất nhập khẩu bị giảm sút. Nguyên nhân sâu xa là do nền kinh tế thế giới bị khủng hoảng nặng nề đã làm ảnh hưởng sâu sắc đến kinh tế Việt Nam. Bước sang năm 2012, tổng doanh số hoạt động thanh toán quốc tế trong năm 2012 đạt gần 200 triệu USD (tăng 11,73% so với 2011). Trong đó, doanh số thanh toán xuất khẩu năm 2012 tăng 61% so với cùng kỳ năm trước góp phần quan trọng trong việc tăng nguồn cung ngoại tệ cho SCB.