Đối với dịch vụ cho vay: dịch vụ cho vay của NHTM chủ yếu tập trung vào khách hàng là cá nhân và doanh nghiệp (theo báo cáo thường niên của Vietcombank, tỷ trọng dư nợ cho vay đối với nhóm khách hàng cá nhân là 16%, doanh nghiệp vừa và nhỏ là 19,5% và doanh nghiệp khác là 68,98% tổng dư nợ).

Tương ứng với đặc thù của từng đối tượng khách hàng mà các NHTM đưa ra nhiều DVNH hoặc gói DVNH ngày một đa dạng với các cơ cấu kỳ hạn vay khác nhau (ngắn hạn, trung hạn, dài hạn) hoặc cơ cấu loại tiền vay khác nhau (VND, USD). Nếu như dịch vụ cho vay khách hàng cá nhân mang tính chất hướng tới mục đích sử dụng của khách hàng (như cho vay mua nhà, cho vay mua ô tô, cho vay du học, cho vay sản xuất kinh doanh nhỏ lẻ, cho vay cầm cố sổ tiết kiệm…) thì dịch vụ cho vay khách hàng doanh nghiệp thường là gói dịch vụ tập trung vào tính kỳ hạn của sản phẩm như cho vay ngắn hạn (vay vốn lưu động, cho vay thấu chi, vay thanh toán UPAS L/C…), cho vay trung, dài hạn (vay đầu tư dự án, vay hợp vốn…) hoặc cho vay theo các chương trình tín dụng quốc tế, cho vay tài trợ chuỗi cung ứng… Tuy nhiên, nhìn chung các dịch vụ cho vay của các NHTM ở Việt Nam vẫn là các DVNH truyền thống, chưa có những gói DVNH mang tính chất phức tạp. Nguyên nhân chủ yếu là do cơ chế chính sách tại Việt Nam chưa hoàn thiện, mặt khác, các ngân hàng chưa đủ khả năng cung ứng các dịch vụ phức tạp hơn, trong khi hầu hết tâm lý của người đi vay cũng ở mức độ khá thận trọng.

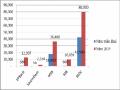

Trong giai đoạn 2010 – 2014, kết quả hoạt động cho vay khách hàng tại các NHTM ở Việt Nam có những biến động nhất định. Trước hết, hoạt động này chịu ảnh hưởng của sự suy giảm kinh tế thế giới và trong nước, đặc biệt là sự đóng băng của thị trường bất động sản khiến cho các khoản vay liên quan đến bất động sản – là những khoản vay có giá trị tương đối lớn hầu hết đều rơi vào tình trạng khó khăn và chuyển thành nợ xấu. Trong bối cảnh đó, chính sách tiền tệ thắt chặt của NHNN thông qua việc đặt ra hạn mức tăng trưởng tín dụng đối với các NHTM cũng có ảnh hưởng nhất định đến tốc độ tăng trưởng dư nợ cho vay khách hàng tại các NHTM (NHNN đã duy trì hạn mức tăng trưởng tín dụng toàn ngành ngân hàng trong khoảng 9-14% trong giai đoạn 2011 – 2014). Tuy nhiên, về cơ bản, tăng trưởng cho vay đối với khách hàng cá nhân vẫn đạt mức tăng trưởng khá ổn định và có xu hướng gia tăng qua các năm.

Bảng 3.3 Cho vay khách hàng cá nhân tại một số NHTM ở Việt Nam giai đoạn 2011 – 2015

Đơn vị: tỷ đồng

2011 | 2012 | 2013 | 2014 | 2015 | |

Vietinbank | 52.643 | 49.724 | 58.425 | 73.760 | 111.743 |

Vietcombank | 20.851 | 28.774 | 37.250 | 51.740 | 77.827 |

BIDV | 38.300 | 47.361 | 58.620 | 79.776 | 136.950 |

MB | 8.066 | 9.173 | 12.279 | 20.518 | 31.279 |

Sacombank | 27.179 | 32.913 | 43.293 | 56.182 | - |

ACB | 35.847 | 44.348 | 45.547 | 52.396 | 65.169 |

Techcombank | 22.647 | 27.532 | 22.851 | 30.903 | 49.553 |

VPBank | 16.947 | 17.741 | 22.950 | 37.456 | 64.271 |

VIB | 18.225 | 16.152 | 19.093 | 23.336 | 29.004 |

MSB | 3.589 | 1.514 | 4.891 | 2.896 | 7.577 |

Có thể bạn quan tâm!

-

Phát triển dịch vụ ngân hàng dành cho khách hàng cao cấp tại các ngân hàng thương mại ở Việt Nam - 8

Phát triển dịch vụ ngân hàng dành cho khách hàng cao cấp tại các ngân hàng thương mại ở Việt Nam - 8 -

Giá Dịch Vụ (Ký Hiệu Là Gi) Thể Hiện Cảm Nhận Của Khcc Về Giá Cả Dịch Vụ Của Ngân Hàng. Biến Này Được Thêm Vào Sau Khi Lấy Ý Kiến, Được Xây

Giá Dịch Vụ (Ký Hiệu Là Gi) Thể Hiện Cảm Nhận Của Khcc Về Giá Cả Dịch Vụ Của Ngân Hàng. Biến Này Được Thêm Vào Sau Khi Lấy Ý Kiến, Được Xây -

Dịch Vụ Ngân Hàng Tại Các Ngân Hàng Thương Mại Ở Việt Nam

Dịch Vụ Ngân Hàng Tại Các Ngân Hàng Thương Mại Ở Việt Nam -

Dịch Vụ Ngân Hàng Dành Cho Khách Hàng Cao Cấp Tại Các Ngân Hàng Thương Mại Ở Việt Nam

Dịch Vụ Ngân Hàng Dành Cho Khách Hàng Cao Cấp Tại Các Ngân Hàng Thương Mại Ở Việt Nam -

Kết Quả Kiểm Định Sự Tin Cậy Thang Đo Các Nhân Tố

Kết Quả Kiểm Định Sự Tin Cậy Thang Đo Các Nhân Tố -

Đánh Giá Về Tính An Toàn, Bảo Mật Của Dịch Vụ

Đánh Giá Về Tính An Toàn, Bảo Mật Của Dịch Vụ

Xem toàn bộ 199 trang tài liệu này.

Nguồn: Báo cáo tài chính năm của các ngân hàng

Đối với dịch vụ thanh toán: Các NHTM thực hiện cung cấp dịch vụ thanh toán trong nước và nước ngoài với các hình thức dùng tiền mặt và không dùng tiền mặt. Tuy nhiên, theo thống kê của NHNN, tỷ lệ sử dụng tiền mặt trên tổng phương tiện thanh toán đang có xu hướng giảm dần từ 20,3% năm 2004, xuống 14% năm 2015 và đến cuối năm 2016 tỷ lệ giảm xuống còn 11,49%. Theo thống kê của NHNN, tính đến thời điểm Quý IV/2016, số lượng tài khoản tiền gửi thanh toán của cá nhân tại các NHTM đạt 66.698 nghìn tài khoản (so với 16,8 triệu tài khoản năm 2010).

Đối với thị trường thẻ ngân hàng, đã có sự phát triển mạnh mẽ và trở thành phương tiện thanh toán đa dụng, tiện ích và được các NHTM chú trọng phát triển. Hơn 10 năm về trước, một cột mốc được cho là điểm khởi đầu của thị trường thẻ ngân hàng Việt Nam. Khi đó, toàn thị trường chỉ có 2 loại thẻ nội địa dùng trên máy ATM là Connect 24 của Vietcombank và F@st Access của Techcombank với tổng số lượng phát hành đạt 234 nghìn thẻ nhưng đến cuối năm 2014, số lượng thẻ phát hành đã đạt tới mức 80,39 triệu thẻ, trong đó, thẻ ghi nợ chiếm tỷ trọng cao nhất (91,54% tổng số thẻ phát hành), tiếp sau là thẻ trả trước (4,37%) và thẻ tín dụng (4,09%). Theo số liệu

do NHNN công bố, tính đến cuối năm 2015, tổng số thẻ phát hành đã tăng lên 99,52 triệu thẻ và đạt 111 triệu thẻ vào cuối năm 2016.

Nhìn chung, thời gian qua các ngân hàng vừa đi sâu khai thác các sản phẩm DVNH truyền thống, vừa thử nghiệm và đưa vào cung ứng các sản phẩm DVNH mới, hiện đại, tận dụng tối đa lợi thế công nghệ thông tin (như các sản phẩm phái sinh, dịch vụ quản lý tài sản, tư vấn đầu tư, internet banking, SMS banking...) Điều này thể hiện sự quan tâm đến nhu cầu của khách hàng cũng như khả năng bắt kịp trình độ tiên tiến của thế giới. Bên cạnh đó, chất lượng dịch vụ cũng được tăng cường, trong đó, quan hệ khách hàng đóng vai trò quan trọng trong việc tạo kết nối giữa ngân hàng và khách hàng, theo dõi nhu cầu của khách hàng và tư vấn giải pháp phù hợp. Một số ngân hàng hiện nay cũng đã thiết lập các bộ phận riêng phục vụ những đối tượng khách hàng nhất định, đặc biệt là KHCC. Các khách hàng này khi đến ngân hàng sẽ được phục vụ trong không gian riêng với những tiện ích phù hợp. Theo khảo sát của Viện Chiến lược ngân hàng đưa ra tại Hội thảo Banking Việt Nam 2015, 90% doanh nghiệp được hỏi đánh giá DVNH là tiện lợi, 100% đánh giá đảm bảo an toàn và 70% đánh giá chi phí dịch vụ là hợp lý. Có thể thấy rằng, DVNH chính là thước đo uy tín và hình ảnh của ngân hàng. Nhiều ngân hàng hiện nay đã tạo dựng được niềm tin từ dân cư và doanh nghiệp và phục vụ ngày càng tốt hơn cho các đối tượng khách hàng của mình.

3.2. Thực trạng phát triển dịch vụ ngân hàng dành cho khách hàng cao cấp tại các ngân hàng thương mại ở Việt Nam

3.2.1. Các ngân hàng thương mại cung cấp dịch vụ ngân hàng dành cho khách hàng cao cấp ở Việt Nam

DVNH dành cho KHCC mặc dù hình thành từ lâu trên thế giới xong còn khá mới mẻ ở Việt Nam. Từ năm 2003, NHTM đầu tiên ở Việt Nam là Ngân hàng TMCP Ngoại thương Việt Nam (VCB) đã thành lập Phòng Khách hàng đặc biệt nhằm mục đích phục vụ những cá nhân có số dư tiền gửi trung bình tại VCB đạt khoảng từ 3 tỷ đồng/năm trở lên, tuy nhiên chưa triển khai thành loại hình dịch vụ đặc thù dành cho KHCC với thương hiệu riêng về DVNH dành cho KHCC.

Năm 2008, cùng với sự xuất hiện của một số ngân hàng 100% vốn nước ngoài như HSBC, Standard Chartered Bank, ANZ, DVNH dành cho KHCC chính thức được hình thành tại Việt Nam. Bên cạnh các DVNH truyền thống, các ngân hàng này bước đầu đưa ra những SPDV phức hợp dành cho khách hàng như quản lý nguồn tài chính dành cho khách hàng, tư vấn đầu tư chuyên sâu kết hợp những ưu đãi về bảo hiểm, hưu trí, chăm sóc gia đình… cho khách hàng. Trong đó, một số dịch vụ đòi hỏi đội

ngũ chuyên gia giỏi, am hiểu thị trường để đưa ra những giải pháp đầu tư tốt nhất cho khách hàng.

Đối với các NHTM trong nước, Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank) là ngân hàng đầu tiên thử nghiệm cung cấp DVNH dành cho KHCC, sau đó là một loạt các ngân hàng TMCP khác như Tiên phong (TPB – 2009), Sài gòn thương tín (Sacombank – 2011), Quân đội (MB – 2011), Hàng Hải (MSB – 2012), Đầu tư và phát triển Việt Nam (BIDV – 2014), Công thương Việt Nam (Vietinbank - 2015)… và phát triển mạnh mẽ cho đến nay. Tuy nhiên, một số ngân hàng đã triển khai DVNH dành cho KHCC nhưng triển khai không thành công hoặc do hợp nhất/sáp nhập vào các ngân hàng khác (gồm Đông Á, Nhà Hà Nội, Bảo Việt, Nhà Đồng bằng Sông Cửu long).

Đến hết tháng 12/2016, có các ngân hàng sau đang cung cấp DVNH dành cho KHCC tại Việt Nam:

Bảng 3.4. Các ngân hàng nước ngoài cung cấp dịch vụ ngân hàng dành cho khách hàng cao cấp tại Việt Nam

Ngân hàng | Tên thương hiệu | Năm triển khai | Logo | |

1 | HSBC Việt Nam | HSBC Premier | 2008 |

|

2 | Standard Chartered Việt Nam | Standard Chartered Priority Banking | 2009 |

|

3 | ANZ Việt Nam | ANZ Signature Priority Banking | 2010 |

|

4 | Hongleong Việt Nam | Hong Leong Priority Banking | 2011 |

|

Nguồn: thông tin từ website của các ngân hàng

Như vậy, hầu hết các ngân hàng 100% vốn nước ngoài đang cung cấp DVNH dành cho KHCC (4/5 ngân hàng). Trong khi đó, tỷ lệ NHTM trong nước cung cấp dịch vụ này đạt 33% (10/33 ngân hàng TMCP tại Việt Nam).

Bảng 3.5. Các ngân hàng trong nước cung cấp dịch vụ ngân hàng dành cho khách hàng cao cấp tại Việt Nam

Ngân hàng | Tên thương hiệu | Năm triển khai | Logo | |

1 | Kỹ thương | Techcombank Priority Banking | 2009 |

|

2 | Tiên phong | TPBank Premier | 2009 |

|

3 | Sài gòn Thương tín | Sacombank Imperial | 2011 |

|

4 | Quân đội | MB Private | 2011 |

|

5 | Hàng Hải | MSB First Class Banking | 2012 |

|

6 | Xuất nhập khẩu | Eximbank VIP | 2013 |

|

7 | Đầu tư và Phát triển Việt nam | BIDV Premier | 2014 |

|

8 | Việt Nam Thịnh Vượng | VPBank Gold Club | 2014 |

|

9 | Công thương | Vietinbank Premium | 2015 |

|

10 | Á Châu | ACB Privilege Banking | 2016 |

|

Nguồn: thông tin từ website của các ngân hàng

3.2.2. Các loại hình dịch vụ ngân hàng dành cho khách hàng cao cấp tại các ngân hàng thương mại ở Việt Nam

a. Dịch vụ Nhận tiền gửi

Nắm bắt được thị hiếu của người Việt Nam luôn ưa thích lựa chọn các sản phẩm an toàn trên thị trường mà vẫn thu lợi tương đối ổn định, các ngân hàng đều đưa ra nhiều sản phẩm tiền gửi với nhiều ưu đãi khác nhau nhằm thu hút và phục vụ các KHCC.

Một số ngân hàng hiện nay đã đưa ra các sản phẩm tiền gửi đặc thù đối với KHCC như Tiền gửi tiết kiệm phát lộc (Vietinbank); Tiết kiệm phát lộc, tiết kiệm đắc lộc, tiết kiệm kết hợp bảo hiểm, Superkid (Techcombank); Tiết kiệm Phú – An – Thuận, Tiết kiệm Ong vàng, Tiết kiệm gửi trả lãi ngay (MSB) hoặc Tiết kiệm Private (MB); Tiết kiệm bảo toàn thịnh vượng, các chứng chỉ tiền gửi dài hạn ghi danh, tiết kiệm gửi góp linh hoạt, tiết kiệm kỳ hạn ngày (VPBank)… Về cơ bản, các sản phẩm tiền gửi này đều là sản phẩm tiền gửi truyền thống kèm thêm các mức ưu đãi lãi suất đặc biệt đối với KHCC hoặc các chương trình khuyến mại kèm theo. Ví dụ như HSBC Việt Nam luôn ưu đãi cộng lãi suất cho khách hàng Premier với mức 0.1% -0.5% các kỳ hạn khác nhau (trong khi lãi thực tế Premier HSBC luôn luôn thấp hơn khách thường của các ngân hàng trong nước); hoặc Eximbank có chính sách ưu đãi cộng lãi suất cho khách hàng VIP ở mức từ 0,7-0,9% so với lãi suất thông thường. Ngoài ra, một số sản phẩm tiền gửi ưu đãi về tỷ giá, linh hoạt về kỳ hạn hoặc các sản phẩm đặc thù tiết kiệm cho tương lai… Bên cạnh đó, các ngân hàng đều miễn cho KHCC toàn bộ các loại phí liên quan đến mở tài khoản tiền gửi tại ngân hàng.

b. Dịch vụ cho vay

Dịch vụ cho vay dành cho KHCC hiện nay khá đa dạng, từ cho vay mua nhà, mua ô tô, vay sản xuất kinh doanh, vay cầm cố giấy tờ có giá, vay du học, vay tiêu dùng, vay tín chấp, ứng sổ tiết kiệm… và được các ngân hàng chú trọng khai thác ở hai đặc điểm:

Một là, KHCC được ưu đãi mức lãi suất cho vay ở một mức độ nhất định so với lãi suất cho vay thông thường. Ví dụ như: Vietinbank giảm lãi suất từ 0,1% - 1%; MSB giảm lãi suất 0,5%; MB giảm lãi suất 0,3%; Eximbank giảm lãi suất từ 0,1% - 0,5%...

Hai là, KHCC được giảm thiểu một số thủ tục với thời gian xử lý nhanh gọn. Hiện nay, HSBC Việt Nam có sản phẩm cho vay thế chấp nhà đất cho KHCC mà không cần chứng minh thu nhập như khách hàng thông thường; hoặc Techcombank có sản phẩm vay “phê duyệt trước” được thiết kế dành riêng cho KHCC.

Một trong những sản phẩm cho vay được các KHCC ưa chuộng là vay mua nhà.

Trường hợp này, các ngân hàng liên kết với các dự án đầu tư hoặc các công ty bất động sản để đưa ra những hỗ trợ cho vay đối với khách hàng. Hiện nay, có những ngân hàng cam kết hỗ trợ cho vay tới 80% dự án và không thu phí trả trước hạn, lãi suất cũng thấp hơn so với thị trường. Điều đặc biệt là KHCC khi vay mua nhà thì có thể mua rất nhiều căn một lúc, do vậy, ngân hàng có thể hưởng lợi từ việc cung cấp sản phẩm cho vay này.

c. Dịch vụ thanh toán

Trong các sản phẩm về thanh toán thì sản phẩm thẻ có những ưu thế vượt trội vì gắn với nhu cầu tiêu dùng và các tiện ích khác của KHCC. Bên cạnh đó, thủ tục phát hành thẻ tương đối đơn giản trong khi giao dịch rất nhanh chóng, tiện lợi và có thể sử dụng ở mọi lúc, mọi nơi.

Nắm bắt được nhu cầu này, các ngân hàng đều đưa ra rất nhiều sản phẩm thẻ tương xứng với “đẳng cấp” của các KHCC. Một số loại thẻ có ưu đãi nổi bật trên thị trường hiện nay như Thẻ ghi nợ Prioriry, Thẻ tín dụng Platinum (Techcombank); Thẻ ghi nợ và thẻ tín dụng Premium Mastercard Banking (Vietinbank), Thẻ Platinum Master Credit (MSB), Thẻ Sacombank Visa Imperial Signature (Sacombank); Thẻ tín dụng Priority Platinum và Vietnamairlines Platinum (VPBank), Thẻ HSBC Premier Platinum (HSBC) hoặc TPBank World Master Card (TPBank)….

Đối với thẻ ghi nợ, các khách hàng thường được ưu đãi hạn mức giao dịch (rút tiền/thanh toán, chuyển khoản) rất cao (tại Vietinbank, chủ thẻ ghi nợ Platinum có hạn mức giao dịch lên tới 200 triệu đồng/ngày). Đối với thẻ tín dụng, các khách hàng được hạn mức tín dụng cao, có thể đến 2 tỷ đồng.

Đối với các KHCC, các ngân hàng thường miễn phí phát hành, phí thường niên cho chủ thẻ chính và thẻ phụ, miễn phí cấp lại thẻ trong trường hợp mất thẻ. Bên cạnh đó, khách hàng được hưởng ưu đãi phí giao dịch quốc tế hoặc lãi suất.

Để đáp ứng nhu cầu của KHCC, đặc biệt là các khách hàng thường xuyên đi công tác và du lịch, các ngân hàng thường đưa ra rất nhiều chương trình ưu đãi kết hợp khi sử dụng thẻ tín dụng. Ngoài các ưu đãi về ẩm thực, thời trang, giải trí gắn liền với nhu cầu cá nhân, một số ngân hàng đưa ra các loại thẻ đồng thương hiệu với các doanh nghiệp có uy tín như các hãng hàng không (loại thẻ ưu tiên sử dụng phòng chờ VIP) , các câu lạc bộ Golf… Điều này giúp cho doanh số kinh doanh thẻ của KHCC tại các NHTM tăng lên nhanh chóng trong thời gian qua (Sacombank hiện có 3.338 thẻ, VPBank có 9.281 thẻ; TPBank có 1.260 thẻ).

d. Dịch vụ quản lý tài sản

Trên thế giới, các sản phẩm đầu tư và quản lý tài sản chính là “linh hồn” của

DVNH dành cho KHCC. Tại Việt Nam thời gian qua, bên cạnh các DVNH truyền thống, các ngân hàng có quan tâm phát triển một số sản phẩm mang tính chất đầu tư nhằm đưa ra thêm những cơ hội thu lời cho khách hàng. Một số sản phẩm điển hình như:

- Sản phẩm tiền gửi cấu trúc: Đây là sự kết hợp giữa tiền gửi truyền thống và sản phẩm phái sinh, với lợi nhuận dựa trên độ biến động của các công cụ tài chính gắn kết, bao gồm tỷ giá hối đoái, giá vàng… Điều này giúp khách hàng có thêm những lựa chọn trong danh mục đầu tư và có khả năng thu lại lợi nhuận cao hơn mà vẫn bảo toàn được giá trị khoản tiền gửi ban đầu. Hiện nay một số ngân hàng đang cung cấp sản phẩm này như HSBC, Standard Charterd Bank…

- Sản phẩm tiền gửi gắn với quyền chọn ngoại tệ: đây là một sản phẩm đầu tư ngắn hạn cho phép nhà đầu tư cơ hội đầu tư liên quan đến nhiều hơn một loại ngoại tệ. Theo đó, KHCC sẽ “lựa chọn bất kì ngoại tệ nào trong số các ngoại tệ tự do chuyển đổi, đến ngày đáo hạn tiền vốn và lãi suất sẽ được thanh toán bằng đồng tiền cơ sở hoặc đồng tiền đối ứng thay thế và được chuyển đổi với tỷ giá hối đoái được ấn định trước”. Lãi suất cao hơn của sản phẩm có thể đạt được nhờ vào việc nhà đầu tư bán quyền chọn tiền tệ này. Một số ngân hàng tiên phong trong cung cấp sản phẩm này như HSBC Việt Nam, ANZ Việt Nam (khi đó gọi là sản phẩm tiền gửi song tệ, tiền gửi đầu tư tháp vàng), sau đó là Techcombank, Sacombank, VPBank. Tuy nhiên, đến nay các ngân hàng đã dừng cung cấp 02 sản phẩm trên theo yêu cầu của NHNN do một số rủi ro tiềm tàng về ngoại hối.

- Dịch vụ liên kết đầu tư chứng khoán: các NHTM liên kết với các công ty chứng khoán để hỗ trợ khách hàng trong giao dịch mua/bán chứng khoán. Nếu như MB đem lại những ưu đãi về phí giao dịch chứng khoán và KHCC có thể dùng tài khoản MB VIP để đầu tư chứng khoán thì Techcombank lại cung cấp cho khách hàng hệ thống đầu tư online TCInvest, trong đó, khách hàng được mở tài khoản và giao dịch online nhanh chóng, thuận tiện; hiển thị và báo cáo chi tiết danh mục đầu tư của khách hàng. Có thể thấy rằng, đây là một công cụ đầu tư tiên tiến tại Việt Nam hiện nay.

- Phân phối chứng chỉ quỹ mở: các NHTM liên kết với Công ty quản lý quỹ để mang lại cơ hội đầu tư sinh lời an toàn cho KHCC vào các Quỹ Mở - là một hình thức quỹ tương hỗ (quỹ được góp vốn bởi nhiều nhà đầu tư có cùng mục tiêu đầu tư và quản lý bởi một Công ty Quản lý Quỹ đầu tư), trong đó nhà đầu tư góp vốn cho một mục đích đầu tư chung trong một khoảng thời gian không giới hạn. Vì thế, quỹ "mở" về mặt thời hạn và số lượng các nhà đầu tư tham gia. Quỹ Mở cho phép nhà đầu tư bán lại chứng chỉ quỹ theo giá đóng cửa của chứng chỉ - Giá trị Tài sản ròng (NAV) vào bất kỳ ngày giao dịch nào của quỹ. Một số NHTM đang cung cấp SPDV này như