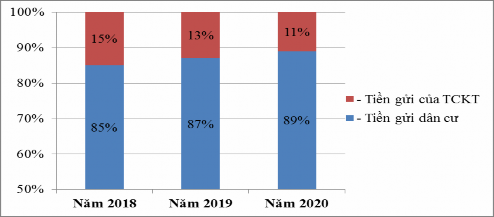

Hình 2.4: Huy động vốn theo đối tượng của NCB Bắc Ninh giai đoạn 2018-2020

ĐVT: %

(Nguồn: Báo cáo KQKD giai đoạn 2018-2020 của NCB Bắc Ninh)

Về thị phần huy động vốn dân cư

Thị phần huy động vốn từ dân cư của NCB Bắc Ninh luôn dao động trong khoảng 2.7-2.8% trong giai đoạn 2018-2020.

Bảng 2.5: Tỷ trọng nguồn vốn dân cư của NCB Bắc Ninh trên địa bàn giai đoạn 2018 – 2020

ĐVT: Tỷ đồng

Chỉ tiêu | Năm 2018 | Năm 2019 | Năm 2020 | So sánh (%) | Tốc độ phát triển BQ (%) | ||

2019/ 2018 | 2020/ 2019 | ||||||

1 | Huy động từ dân cư của NCB Bắc Ninh | 1.659 | 2.057 | 2.667 | 24% | 29% | 26% |

2 | Tổng huy động dân cư tại các TCTD trên địa bàn | 60.993 | 74.529 | 93.908 | 22% | 26% | 24% |

3 | Tỷ trọng huy động dân cư của NCB Bắc Ninh so với tổng huy động dân cư tại các TCTD | 2.72% | 2.76% | 2.84 | - | - |

Có thể bạn quan tâm!

-

Các Nhân Tố Tác Động Tới Sự Phát Triển Của Dịch Vụ Ngân Hàng Bán Lẻ

Các Nhân Tố Tác Động Tới Sự Phát Triển Của Dịch Vụ Ngân Hàng Bán Lẻ -

Bài Học Kinh Nghiệm Đối Với Ngân Hàng Tmcp Quốc Dân – Chi Nhánh Bắc Ninh

Bài Học Kinh Nghiệm Đối Với Ngân Hàng Tmcp Quốc Dân – Chi Nhánh Bắc Ninh -

Kết Quả Hoạt Động Kinh Doanh Của Ngân Hàng Tmcp Quốc Dân Chi Nhánh Bắc Ninh Giai Đoạn 2018-2020

Kết Quả Hoạt Động Kinh Doanh Của Ngân Hàng Tmcp Quốc Dân Chi Nhánh Bắc Ninh Giai Đoạn 2018-2020 -

Kênh Phân Phối Dịch Vụ Tín Dụng Bán Lẻ Tại Ncb Bắc Ninh Giai Đoạn 2018-2020

Kênh Phân Phối Dịch Vụ Tín Dụng Bán Lẻ Tại Ncb Bắc Ninh Giai Đoạn 2018-2020 -

Doanh Thu Từ Dịch Vụ Thẻ Tại Ncb Bắc Ninh Giai Đoạn 2018-2020

Doanh Thu Từ Dịch Vụ Thẻ Tại Ncb Bắc Ninh Giai Đoạn 2018-2020 -

Đánh Giá Chung Về Phát Triển Dịch Vụ Ngân Hàng Bán Lẻ Tại Ncb Bắc Ninh

Đánh Giá Chung Về Phát Triển Dịch Vụ Ngân Hàng Bán Lẻ Tại Ncb Bắc Ninh

Xem toàn bộ 121 trang tài liệu này.

(Nguồn: Số liệu của NHNN Việt Nam – CN Bắc Ninh)

Dù là một ngân hàng TMCP có quy mô không lớn trên địa bàn, NCB Bắc Ninh đã rất tích cực phát huy các thế mạnh của mình, đưa ra các chính sách lãi suất cạnh tranh, hấp dẫn, triển khai các chương trình marketing hiệu quả nhằm gia tăng thị phần huy động trên địa bàn tỉnh.

Về số lượt khách hàng giao dịch

Bảng 2.6: Thống kê số lượt khách hàng cá nhân gửi tiền tại NCB Bắc Ninh giai đoạn 2018-2020

Đơn vị: lượt, %

Năm 2018 | Năm 2019 | Năm 2020 | Năm 2019 so với 2018 | Năm 2020 so với 2019 | |||

(+/-) | Tỷ trọng % | (+/-) | Tỷ trọng % | ||||

Số lượt khách hàng cá nhân | 16.281 | 20.142 | 25.409 | 3.861 | 23.7% | 5.267 | 26.1% |

(Nguồn: Báo cáo KQKD giai đoạn 2018-2020 của NCB Bắc Ninh)

Số lượt khách hàng cá nhân giao dịch gửi tiền tại chi nhánh có sự tăng trưởng về qua từng năm. Trong đó, năm 2019 số lượt khách hàng cá nhân giao dịch đạt mức 20.142 lượt giao dịch, tăng 3.861 lượt so với năm 2018 tương ứng 23.7%. Đến cuối năm 2020, số lượt khách hàng giao dịch đạt mức 25.409 lượt với tốc độ tăng trưởng đạt 26.1%. Điều này chứng tỏ dịch vụ huy động vốn tại NCB chi nhánh Bắc Ninh đã có những bước phát triển tốt trong giai đoạn vừa qua, sản phẩm dịch vụ đáp ứng được nhu cầu của khách hàng, và được khách hàng tín nhiệm sử dụng.

Về kênh phân phối

Kênh phân phối của dịch vụ huy động vốn có thể chia thành hai loại: kênh phân phối truyền thống và và kênh phân phối hiện đại.

Kênh phân phối truyền thống có thể kể đến như: Mạng lưới chi nhánh, Marketing trực tiếp, Bancassurance,....

Kênh phân phối hiện đại là kênh phân phối ứng dụng các thành tựu CNTT nhằm tạo những phương thức phân phối mới thay thế và hỗ trợ hệ thống phân phối truyền

thống của ngân hàng để đưa các SPDV ngân hàng đến người tiêu dùng. Cụ thể như: Website, mạng xã hội, Internet banking, phone banking, SMS banking...

Bảng 2.7: Kênh phân phối dịch vụ huy động vốn tại NCB Bắc Ninh giai đoạn 2018-2020

Đơn vị: lượt, %

Năm 2018 | Năm 2019 | Năm 2020 | Năm 2019 | Năm 2020 so với 2019 | |||

so với 2018 | |||||||

(+/-) | Tỷ | (+/-) | Tỷ trọng % | ||||

trọng % | |||||||

Giao dịch tại quầy | 14653 | 16919 | 19565 | 2266 | 15% | 2646 | 16% |

Tỷ trọng | 90% | 84% | 77% | ||||

Giao dịch qua ATM | 488 | 806 | 1270 | 317 | 65% | 465 | 58% |

Tỷ trọng | 3% | 4% | 5% | ||||

Giao dịch qua Internet Banking | 977 | 1813 | 3557 | 836 | 86% | 1744 | 96% |

Tỷ trọng | 6% | 9 | 14% | ||||

Giao dịch qua Mobile Banking | 163 | 604 | 1016 | 441 | 271% | 412 | 68% |

Tỷ trọng | 1% | 3% | 4% | ||||

Tổng số lượt khách hàng cá nhân giao dịch | 16281 | 20142 | 25409 | 3861 | 24% | 5267 | 26% |

(Nguồn: Báo cáo KQKD giai đoạn 2018-2020 của NCB Bắc Ninh)

Nhìn vào bảng 2.. có thể thấy kênh phân phối của dịch vụ huy động vốn tăng đều qua từng năm. Cụ thể, năm 2018 khách hàng chủ yếu sử dụng phương thức giao dịch tại quầy đạt 14.653 lượt giao dịch chiếm 90% tỷ trọng số lượt giao dịch của chi nhánh, sang đến năm 2019 tỷ trọng giao dịch tại quầy giảm còn 84%, đến cuối năm 2020, tỷ trọng giao dịch tại quầy chỉ chiếm 77%. Điều này cho thấy khách hàng đã có xu hướng chuyển từ giao dịch trực tiếp sang giao dịch online, vừa tiết kiệm được thời gian, tạo sự chủ động cho khách hàng trong giao dịch cũng như kiểm tra lại thông tin các giao dịch.

2.2.1.2. Phát triển dịch vụ tín dụng bán lẻ

Trong giai đoạn 2018 - 2020, thực hiện định hướng phát triển KT-XH của tỉnh và sự chỉ đạo của NCB, NCB Bắc Ninh đã chủ động mở rộng cho vay tìm kiếm khách hàng cá nhân trên địa bàn.

Trong năm 2020, hoạt động kinh doanh của NCB đã chú trọng hơn cho mục tiêu phát triển bền vững đối với công tác sử dụng vốn, đặc biệt là hoạt động cho vay khách hàng cá nhân. Bên cạnh việc tiếp tục tăng cường cải tiến mạnh mẽ hơn chất lượng cho các sản phẩm cho vay chiến lược Nhà – Xe trong phân khúc bán lẻ, Ban Điều hành NCB đã chỉ đạo công tác chủ động tái cấu trúc dần danh mục cho vay sang các phân khúc khách hàng hiệu quả hơn, ưu tiên cho phân khúc khách hàng doanh nghiệp vừa và nhỏ, tập trung khai thác khách hàng vay trung dài hạn; tập trung khai thác các sản phẩm cho vay có margin cao đen lại hiệu quả lợi nhuận tốt.

Bảng 2.8: Kết quả hoạt động tín dụng bán lẻ tại NCB – chi nhánh Bắc Ninh giai đoạn 2018-2020

ĐVT: Tỷ đồng

Năm 2018 | Năm 2019 | Năm 2020 | Năm 2019 so với 2018 | Năm 2020 so với 2019 | |||

(+/-) | Tỷ trọng % | (+/-) | Tỷ trọng % | ||||

Dư nợ tín dụng bán lẻ | 872 | 1.138 | 1.476 | 266 | 31% | 338 | 30% |

- Dư nợ cho vay ngắn hạn | 445 | 491 | 527 | 46 | 10% | 66 | 13% |

- Dư nợ cho vay trung, dài hạn | 427 | 647 | 919 | 220 | 51% | 272 | 42% |

Tổng dư nợ toàn chi nhánh | 1.225 | 1.528 | 1.935 | 303 | 25% | 407 | 21% |

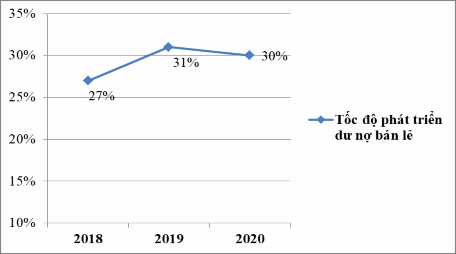

Tốc độ tăng trưởng tín dụng bán lẻ | 27% | 31% | 30% | ||||

Tỷ trọng dư nợ bán lẻ/ Tổng dư nợ tín dụng | 71% | 74% | 76% |

(Nguồn: Báo cáo KQKD giai đoạn 2018-2020 của NCB Bắc Ninh)

Về doanh số và tốc độ tăng trưởng dư nợ tín dụng bán lẻ

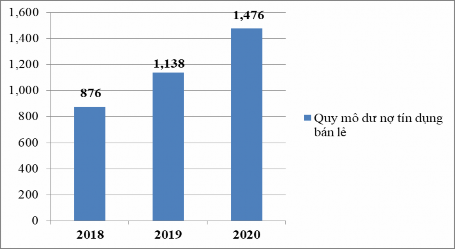

Mặc dù phát triển hoạt động tín dụng bán lẻ muộn so với các ngân hàng thương mại trên địa bàn, nhưng quy mô tín dụng bán lẻ của NCB Bắc Ninh đã không ngừng tăng trưởng cao: năm 2020 đạt 1.476 tỷ đồng, tăng 674 tỷ đồng so với năm 2018 (69.2%) và tăng 338 tỷ đồng so với năm 2019 tương ứng với 30%.

Hình 2.5: Quy mô dư nợ tín dụng bán lẻ tại NCB Bắc Ninh giai đoạn 2018-2020

ĐVT: Tỷ đồng

(Nguồn: Báo cáo KQKD giai đoạn 2018-2020 của NCB Bắc Ninh)

Trong quy mô dư nợ bán lẻ nêu trên, NCB Bắc Ninh tập trung vào 3 sản phẩm tín dụng chủ yếu (chiếm tới hơn 80% trong dư nợ tín dụng bán lẻ) là cho vay sản xuất kinh doanh (42%); cho vay hỗ trợ nhu cầu nhà ở (23%) và cho vay tiêu dùng, mua xe ô tô (15%). Có thể thấy đây là một trong những sản phẩm "thế mạnh" và có tiềm năng phát triển của NCB Bắc Ninh. Ngoài ra, NCB Bắc Ninh đã cung cấp thêm nhiều sản phẩm tín dụng phục vụ đa dạng nhu cầu của khách hàng cá nhân như: cho vay tín chấp, Cho vay có bảo đảm bằng giấy tờ có giá, thẻ tiết kiệm …

Năm 2020 tốc độ tăng trưởng dư nợ bán lẻ tại NCB Bắc Ninh có phần chậm lại so với năm 2019, tổng dư nợ chỉ tăng thêm 338 tỷ đồng lên mức 1.476 tỷ đồng. Mặc dù tốc độ tăng trưởng dư nợ bán lẻ của NCB Bắc Ninh có phần chậm lại so với giai đoạn 2 năm trước nhưng đứng trước sự cạnh tranh gay gắt và khốc liệt từ các ngân hàng TMCP trên địa bàn thì con số này là hoàn toàn khả quan.

Hình 2.6: Tốc độ tăng trưởng dư nợ tín dụng bán lẻ tại NCB Bắc Ninh giai đoạn 2018-2020

Đơn vị tính: %

(Nguồn: Báo cáo KQKD giai đoạn 2018-2020 của NCB Bắc Ninh)

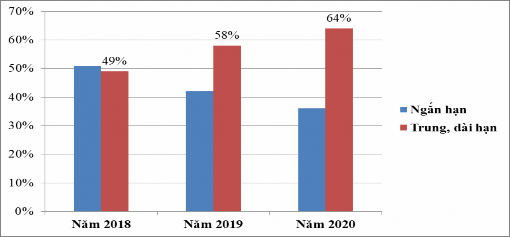

Về cơ cấu dư nợ tín dụng bán lẻ

Nhìn vào biểu đồ 2.7 nhận thấy, cơ cấu dư nợ bán lẻ cũng có những chuyển biến phù hợp, giảm tỷ trọng cho vay ngắn hạn, tăng tỷ trọng cho vay trung, dài hạn phù hợp với nhu cầu và mục đích sử dụng vốn vay của đa số khách hàng sử dụng sản phẩm tín dụng cho vay mua nhà, xe ô tô, thời hạn các sản phẩm này thường kéo dài 5-10 năm, thậm chí tới 15, 20 năm.

Hình 2.7: Cơ cấu dư nợ tín dụng cá nhân theo kỳ hạn của NCB Bắc Ninh giai đoạn 2018-2020

ĐVT: %

(Nguồn: Báo cáo KQKD giai đoạn 2018-2020 của NCB Bắc Ninh)

Về thị phần dư nợ tín dụng từ khách hàng cá nhân

Hoạt động tín dụng bán lẻ đang là sự cạnh tranh giữa các ngân hàng trong việc phát triển thị phần và bán chéo sản phẩm, trong những năm qua NCB Bắc Ninh đã có nhiều nỗ lực nhằm duy trì, ổn định thị phần về TDBL kết quả đạt được như sau:

Bảng 2.9: Tỷ trọng dư nợ TDBL của NCB Bắc Ninh trên địa bàn giai đoạn 2018 - 2020

ĐVT: Tỷ đồng

Chỉ tiêu | Năm 2018 | Năm 2019 | Năm 2020 | So sánh (%) | ||

2019/ 2018 | 2020/ 2019 | |||||

1 | Tổng dư nợ TDBL của NCB Bắc Ninh | 872 | 1.138 | 1.476 | 31% | 30% |

2 | Tổng Dư nợ bán lẻ tại các TCTD trên địa bàn | 21.497 | 24.877 | 30.450 | 15,7% | 22,4% |

3 | Tỷ trọng dư nợ TDBL của NCB Bắc Ninh so với tổng Dư nợ tại các TCTD | 4.05% | 4.57% | 4.84% | - | - |

(Nguồn: Số liệu của NHNN Việt Nam – CN Bắc Ninh)

Năm 2018 tỷ trọng dư nợ TDBL so với tổng dư nợ của các TCTD trên địa bàn là 4.05%, năm 2019 là 4.57%, năm 2020 là 4.84%. Do NCB là một ngân hàng TMCP quy mô nhỏ nên chiếm thị phần trung mức 4-5% so với tổng dư nợ của các ngân hàng trên địa bàn tỉnh. Những ngân hàng chiếm thị phần nhiều nhất trên địa bàn phải kể đến 4 ngân hàng thương mại Nhà nước: Vietcombank, BIDV, Vietinbank, Agribank. Vì vậy NCB Bắc Ninh cần có những chiến lược và chính sách cụ thể để gia tăng thị phần tín dụng bán lẻ trong thời gian tới.

Về số lượt khách hàng giao dịch

Bình quân dư nợ tín dụng bán lẻ trên mỗi khách hàng ngày càng tăng năm

sau cao hơn năm trước như: Năm 2018 đạt 303,19 triệu đồng/khách hàng, năm 2019 đạt 344,95 triệu đồng/khách hàng, thì đến năm 2020 đạt 377.81 triệu đồng/khách hàng (tăng 1,24 lần so với năm 2018).

Bảng 2.10: Số lượt khách hàng cá nhân vay vốn tại NCB Bắc Ninh giai đoạn 2018-2020

Đơn vị: lượt, triệu đồng

Năm 2018 | Năm 2019 | Năm 2020 | Năm 2019 so với 2018 | Năm 2020 so với 2019 | |||

(+/-) | Tỷ trọng % | (+/-) | Tỷ trọng % | ||||

Số lượt khách hàng cá nhân | 2.876 | 3.299 | 4.092 | 423 | 15% | 993 | 24% |

Bình quân dư nợ tín dụng bán lẻ cá nhân | 303 | 345 | 378 |

(Nguồn: Báo cáo KQKD giai đoạn 2018-2020 của NCB Bắc Ninh) Quy mô khách hàng tại NCB Bắc Ninh không ngừng tăng, năm 2018 là 2.876 khách hàng, năm 2019 là: 3.299 khách hàng tăng 423 khách hàng so với năm 2018 tương ứng với 15%, đến 31/12/2020 là: 4.092 khách hàng tăng 993 khách hàng so với năm 2019 ứng với 24%. Như vậy số lượng khách hàng cá nhân vay vốntăng qua các năm tăng đột biến năm 2020. Đây được đánh giá là sự nỗ lực của tập thể ban lãnh đạo chi nhánh cũng như toàn bộ cán bộ công nhân viên trong giai đoạn khó

khăn chung của nền kinh tế.

Về kênh phân phối

Kênh phân phối của dịch vụ tín dụng bán lẻ chủ yếu qua các kênh chính như sau: Marketing trực tiếp (tư vấn trực tiếp, thư trực tiếp, quảng cáo có phản hồi trực tiếp,...), bán hàng qua điện thoại, bán hàng qua các mạng xã hội...Trong giai đoạn 2018-2020, bên cạnh kênh phân phối truyền thống, chi nhánh Bắc Ninh đã tích cực triển khai các mở rộng các kênh phân phối hiện đại nhằm đẩy nhanh tốc độ phục vụ,