H4: Trong dịch vụ ngân hàng bán lẻ, hình ảnh công ty có tác động tích cựcđến lòng trung thành của khách hàng

1.6. Kết luận

Chương này trình bày tổng quan về dịch vụ ngân hàng bán lẻ và cơ sở lýthuyết về chất lượng dịch vụ cảm nhận, sự hài lòng, hình ảnh công ty và sự tincậy. Trên cơ sở tham khảo các mô hình nghiên cứu đã được thực hiện trong nước vàtrên thế giới, tác giả đã sử dụng mô hình lòng trung thành đối với dịch vụ ngân hàngbán lẻ tại Ma Rốc của Abdul Naveed Tariq và Nadia Moussaoui (2009) để nghiên cứu lòng trung thành củakhách hàng đối với dịch vụ ngân hàng bán lẻ tại BIDV Đông Sài Gòn.

Chương tiếp theo, tác giả sẽ xem xét thực trạng hoạt động ngân hàng bán lẻ tại BIDV Đông Sài Gòn để đánh giá tổng quan về điểm mạnh, điểm hạn chế của Chi nhánh trong hoạt động bán lẻ.

CHƯƠNG 2: THỰC TRẠNG HOẠT ĐỘNG DỊCH VỤ NGÂN HÀNG BÁN LẺ TẠI NGÂN HÀNG TMCP ĐẦU TƯ VÀ PHÁT TRIỂN VIỆT NAM - CHI NHÁNH ĐÔNG SÀI GÒN

2.1 Đánh giá môi trường hoạt động kinh doanh NHBL tại Việt Nam:

Tình hình kinh tế Việt Nam năm 2012 tiếp tục bị ảnh hưởng bởi sự bất ổn kinh tế thế giới và suy thoái toàn cầu. Tuy nhiên bức tranh kinh tế đã được cải thiện đáng kể với các chỉ số dần đi vào ổn định. GDP cả nước tăng 5,03% so với năm trước, lạm phát được kiềm chế ở mức dưới hai con số là 9,21% so với năm 2011, kim ngạch xuất nhập khẩu tăng cao, đạt 10,4 tỷ USD, giá vàng được kiềm chế ở mức ổn định và biến động theo xu hướng của giá vàng thế giới.

Cùng với sự phát triển của kinh tế, ngành ngân hàng phát triển khá mạnh, tăng trưởng về quy mô, đồng thời đầu tư công nghệ, phát triển danh mục sản phẩm dịch vụ đa đạng và hiện đại và gia tăng thị phần bán lẻ nhanh chóng để hòa nhập với xu hướng phát triển chung của các ngân hàng trên thế giới.

Đánh giá về hoạt động NHBL, mỗi nhóm ngân hàng đều có thế mạnh và lợi thế riêng. Nhóm NH trong nước có lợi thế về mạng lưới, hiểu biết về văn hóa và hành vi tiêu dùng của khách hàng; nhóm ngân hàng nước ngoài có thế mạnh về vốn và sản phẩm dịch vụ tiên tiến thế giới. VCB thế mạnh về dịch vụ ngân hàng hiện đại, dịch vụ thẻ; Vietinbank với mạng lưới rộng nhưng năm gần đây hoạt động thẻ phát triển rất mạnh; Khối Ngân hàng TMCP đặc biệt là những đơn vị có đối tác chiến lược nước ngoài tập trung mạnh vào khách hàng cá nhân với các sản phẩm chuyên biệt, chất lượng dịch vụ tốt. Trong khi đó, khối NH nước ngoài tập trung vào phân khúc khách hàng cá nhân có thu nhập khá với các sản phẩm ngân hàng điện tử (ANZ, HSBC) và thẻ tín dụng (HSBC).

Áp lực cạnh tranh giữa các ngân hàng trong lĩnh vực bán lẻ ngày càng gay gắt đặc biệt trong thời gian gần đây có sự chuyển dịch mạnh mẽ về thị phần từ khối NHTM có vốn Nhà nước sang khối NHTMCP, chủ yếu là thị phần KH cá nhân và

khách hàng DNVVN. Bên cạnh đó trong những năm qua đã xuất hiện rất nhiều các công ty tài chính, công ty cho thuê tài chính cung cấp các dịch vụ tài chính cho các khách hàng cá nhân đã tạo ra một áp lực cạnh tranh không nhỏ đối với các NH trong hoạt động kinh doanh NHBL.

Các NHNNg thâm nhập vào lĩnh vực NHBL tại VN ngày càng nhiều, nhất là khi VN thực hiện dỡ bỏ hoàn toàn các bảo hộ về tài chính và Ngân hàng vào năm 2011 theo cam kết khi gia nhập WTO. Hiện tại các NHNNg có mặt tại VN đều là những ngân hàng lớn có bề dày kinh nghiệm trong hoạt động kinh doanh NHBL như HSBC, ANZ, Citibank… Nhờ ưu thế về năng lực tài chính, công nghệ, trình độ quản lý và hệ thống sản phẩm đa dạng và có chất lượng cao hơn, có thể đáp ứng nhu cầu đa dạng của khách hàng, các NHNNg triển khai nhiều sản phẩm NHBL hiện đại (như cho vay qua internet, qua điện thoại di động, tài trợ mua bất động sản và các sản phẩm thẻ tín dụng quốc tế...). Đối tượng khách hàng cá nhân mà các NH này hướng tới thường là nhóm khách hàng có thu nhập cao.

Các NHTM đang phát triển hoạt động NHBL thông qua việc mở rộng mạng lưới chi nhánh, phòng giao dịch, ứng dụng công nghệ thông tin vào các hoạt động NH (như chương trình core banking, lắp đặt hệ thống máy ATM, POS, E-banking, Mobile-banking, Phone-banking, Contactcenter...) và đa dạng hoá các sản phẩm dịch vụ, tăng cường các chương trình quảng cáo, khuyến mại... nhằm thu hút khách hàng. Tuy nhiên, ngoại trừ số ít các NHNNg với công nghệ NHBL hiện đại nhưng chủ yếu tập trung vào đối tượng khách hàng có thu nhập cao, thì nhìn chung dịch vụ NHBL của các NHTM VN đều còn nhiều tồn tại cần khắc phục. Đó là:

Hầu hết các ngân hàng Việt Nam chưa xây dựng được phương án phát triển dịch vụ NHBL đồng bộ; dịch vụ chưa phong phú chưa đáp ứng nhu cầu đa dạng của khách hàng; dịch vụ NHBL hiện đại còn nhiều hạn chế; phương pháp giao dịch truyền thống chưa được phát huy đầy đủ để lôi kéo khách hàng; công tác marketing và giới thiệu sản phẩm cũng chưa bài bản, chuyên nghiệp.

Sử dụng công nghệ hiện đại là công cụ để phát triển hoạt động NHBL nhưng còn thấp và chưa đạt kết quả như mong muốn: các ngân hàng đã đầu tư lắp đặt máy

ATM rất tốn kém nhưng để tỷ lệ rút tiền mặt chiếm gần 90% số tiền trên tài khoản; việc sử dụng để chuyển khoản hoặc thanh toán qua máy POS còn ít do đơn vị chấp nhận thẻ chưa nhiều; thanh toán séc được sử dụng hạn chế; sử dụng Core banking là một hệ thống phân hệ cơ bản của ngân hàng, khách hàng để phát triển thêm nhiều dịch vụ, sản phẩm và quản lý nội bộ chặt chẽ có hiệu quả hơn; nhưng việc vận hành core banking chưa mang lại hiệu quả như mong muốn, nguyên nhân là các quy trình nghiệp vụ do NHNN ban hành chưa tương thích như phân loại tài khoản, mẫu báo cáo thường thay đổi; Sử dụng internet banking chưa phổ biến, chất lượng của các nhà cung cấp mạng CNTT quốc gia chưa tốt; mức độ ứng dụng công nghệ của các ngân hàng còn nhiều bất cập, nền tảng công nghệ thấp, bảo mật thông tin chưa cao, trình độ cán bộ công nghệ chưa đáp ứng trước yêu cầu mở rộng, phát triển dịch vụ NHBL nhất là các sản phẩm mới.

Môi trường pháp lý còn nhiều bất cập đã lỗi thời nhưng chưa được thay đổi, khó mở rộng điểm chấp nhận thanh toán thẻ (máy POS), dịch vụ thanh toán séc, chuyển khoản bằng uỷ nhiệm chi, uỷ nhiệm thu, chuyển tiền để mở rộng thanh toán không dùng tiền mặt trong nền kinh tế; một số văn bản của cơ quan quản lý được xây dựng trên cơ sở giao dịch theo phương pháp thủ công không tương thích với quy trình xử lý bằng công nghệ.

2.2 Tổng quan về Ngân hàng TMCP Đầu tư và Phát triển Đông Sài Gòn:

2.2.1. Sơ lược quá trình hình thành và phát triển của BIDV Đông Sài Gòn:

BIDV Đông Sài Gòn được thành lập theo quyết định số 333/QĐ-HĐQT ngày 21/12/2004 của Hội đồng quản trị BIDV Việt Nam với tên gọi đầu tiên là BIDV Thủ Đức trên cơ sở nâng cấp hoạt động của Phòng giao dịch Thủ Đức thuộc BIDV Tp.Hồ Chí Minh và chính thức đi vào hoạt động kể từ ngày 15/01/2005 với tổng tài sản ban đầu là 132 tỷ đồng, dư nợ cho vay là 95 tỷ đồng cùng với đội ngũ cán bộ là 34 người.

Nhằm tạo điều kiện thuận lợi trong giao dịch, khẳng định và phát huy vai trò của các Chi nhánh thuộc BIDV trên địa bàn Tp.Hồ Chí Minh và miền Đông Nam Bộ, ngày 16/01/2008 BIDV Thủ Đức đã chính thức được đổi tên thành BIDV Đông Sài

Gòn. Trải qua hơn 8 năm hoạt động, đến cuối năm 2012 tổng tài sản của BIDV Đông Sài Gòn đạt 3.000 tỷ đồng, huy động vốn đạt 2.018 tỷ đồng, dư nợ cho vay đạt 1.347 tỷ đồng, lợi nhuận trước thuế đạt hơn 67.200 tỷ đồng với đội ngũ cán bộ 124 người.

2.2.2. Thực trạng phát triển dịch vụ ngân hàng bán lẻ tại BIDV Đông Sài Gòn

2.2.2.1. Thực trạng nền khách hàng dân cư

Số lượng khách hàng cá nhân tại Chi nhánh có sự tăng trưởng tương đối ổn định qua các năm với mức tăng trưởng bình quân là 33%/năm, đến cuối năm 2012 tổng số KH cá nhân của BIDV ĐSG đạt hơn 43.000 khách hàng. Tuy nhiên trong đó 65% là khách hàng mở thẻ ATM, thanh toán lương của công nhân của các khu công nghiệp. Tỷ trọng khách hàng cá nhân luôn chiếm tỷ trọng cao trong cơ cấu khách hàng của chi nhánh, hiện tại trên 70%.

2.2.2.2. Hoạt động huy động vốn dân cư.

Trong giai đoạn 2010-2012, cùng với sự khó khăn của thị trường tài chính, chi nhánh cũng gặp nhiều khó khăn trong việc duy trì và phát triển nền vốn dân cư. Tuy nhiên, hoạt động huy động vốn dân cư tại chi nhánh vẫn có sự tăng trưởng tốt, với tốc độ tăng là 28,5%.

Bảng 2.1 Kết quả huy động vốn bán lẻ 2010-2012 BIDV Đông Sài Gòn

(ĐVT: Tỷ đồng)

2010 | 2011 | 2012 | |

Huy động vốn dân cư Tỷ trọng/tổng huy động vốn | 890 59% | 1,115 68% | 1,473 72% |

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến lòng trung thành của khách hàng đối với dịch vụ ngân hàng bán lẻ tại Ngân hàng TMCP Đầu tư và Phát triển Việt Nam – Chi nhánh Đông Sài Gòn - 2

Các nhân tố ảnh hưởng đến lòng trung thành của khách hàng đối với dịch vụ ngân hàng bán lẻ tại Ngân hàng TMCP Đầu tư và Phát triển Việt Nam – Chi nhánh Đông Sài Gòn - 2 -

Nghiên Cứu Của Beerli, Martin & Quintana, 2004.a Model Of Customer Loyalty, European Journal Of Marketing.

Nghiên Cứu Của Beerli, Martin & Quintana, 2004.a Model Of Customer Loyalty, European Journal Of Marketing. -

Mô Hình Lòng Trung Thành Của Abdul Naveed Tariq Và Nadia Moussaoui (2009)

Mô Hình Lòng Trung Thành Của Abdul Naveed Tariq Và Nadia Moussaoui (2009) -

Số Liệu Dịch Vụ Bảo Hiểm Tại Bidv Đông Sài Gòn

Số Liệu Dịch Vụ Bảo Hiểm Tại Bidv Đông Sài Gòn -

Thang Đo Lòng Trung Thành Của Khách Hành Đối Với Dvnhbl

Thang Đo Lòng Trung Thành Của Khách Hành Đối Với Dvnhbl -

Kết Quả Phân Tích Efa Thang Đo Các Thành Phần Lòng Trung Thành

Kết Quả Phân Tích Efa Thang Đo Các Thành Phần Lòng Trung Thành

Xem toàn bộ 97 trang tài liệu này.

Nguồn : Báo cáo tổng kết hàng năm của Chi nhánh Đông Sài Gòn

Những năm trước đây, so với các NHTM trên địa bàn thì sản phẩm tiền gửi của Chi nhánh chưa đa dạng do các dịch vụ dành cho đối tượng khách hàng cá nhân còn hạn chế, chủ yếu tập trung vào các dịch vụ truyền thống. Tuy nhiên, kể từ năm 2010 đến nay, Chi nhánh đã triển khai nhiều sản phẩm tiết kiệm cạnh tranh và phù

hợp hơn với nhu cầu khách hàng nhằm thu hút nguồn vốn nhàn rỗi, mang tính ổn định cao. Các chương trình khuyến mãi triển khai đồng bộ, chính sách hợp lý và lãi suất tương đối cạnh tranh. Mặt bằng công nghệ đáp ứng được với các sản phẩm truyền thống và các sản phẩm mới. Việc gia tăng liên tục nguồn vốn từ nhóm khách hàng dân cư cho thấy công tác huy động vốn của Chi nhánh khá hiệu quả.

2.2.2.3. Hoạt động tín dụng bán lẻ

Bảng 2.2 : Kết quả hoạt động tín dụng bán lẻ của BIDV – CN Đông Sài Gòn

(ĐVT: Tỷ đồng)

2010 | 2011 | 2012 | |

Tổng dư nợ | 916 | 1,145 | 1,347 |

Dư nợ bán lẻ | 110 | 137 | 199 |

Tỷ lệ cho vay bán lẻ/Tổng dư nợ | 12% | 12% | 15% |

Nguồn: Báo cáo tổng kết hàng năm của BIDV Đông Sài Gòn

Nhìn chung, dư nợ cho vay bán lẻ tăng đều qua các năm, với tốc độ tăng trung bình khá cao là 35%, tăng nhanh hơn so với tốc độ tăng tổng dư nợ của chi nhánh (21%). BIDV ĐSG đã tăng 89 tỷ đồng dư nợ bán lẻ trong ba năm từ 2010 đến 2012, hiện nay con số này là 199 tỷ đồng. Tuy nhiên, dư nợ bán lẻ hiện chiếm tỷ trọng khá thấp trong tổng dư nợ của chi nhánh (bình quân khoảng 13,5%) . So với ngân hàng khác như ACB - một trong những ngân hàng tiên phong trong lĩnh vực bán lẻ, dư nợ cho vay bán lẻ bình quân trong tổng dư nợ đạt trên 50%.

Hiện nay, BIDV đã thực hiện đa đạng hóa các sản phẩm tín dụng bán lẻ, bao gồm 14 sản phẩm: cho vay bảo đảm bằng lương, cho vay hỗ trợ nhu cầu về nhà ở, cho vay mua ô tô, cho vay hộ kinh doanh, cho vay thấu chi, cho vay cầm cố giấy tờ có giá, chiết khấu giấy tờ có giá, cho vay hỗ trợ du học, cho vay đầu tư kinh doanh chứng khoán, cho vay ứng trước tiền bán chứng khoán, cho vay repo chứng khoán, cho vay cầm cố chứng khoán, cho vay người lao động đi làm việc ở nước ngoài, cho vay thẻ tín dụng. So sánh về số lượng các sản phẩm dịch vụ tín dụng bán lẻ tại Chi

nhánh (14 sản phẩm) so với VCB (9 sản phẩm), ACB (14 sản phẩm) và HSBC (7 sản phẩm), Chi nhánh đang cung cấp khá đầy đủ các sản phẩm tín dụng đáp ứng nhu cầu vay vốn của khách hàng cá nhân và hộ gia đình.

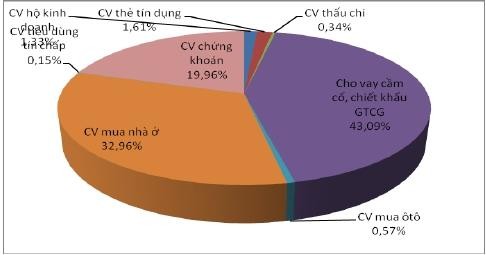

Hình 2.1 : Cơ cấu tín dụng bán lẻ năm 2012 của BIDV – CN Đông Sài Gòn

Dư nợ tín dụng bán lẻ năm 2012 là 199 tỷ đồng, chiếm tỷ trọng chủ yếu vẫn là các sản phẩm cho vay truyền thống như cho vay cầm cố (chiếm 43,12%), cho vay mua nhà ở (32,98%) và cho vay ứng trước chứng khoán (19,97%).

2.2.2.4. Hoạt động kinh doanh thẻ

Năm 2012, BIDV ở vị trí thứ năm về thị phần trên thị trường kinh doanh thẻ. BIDV ĐSG cũng có sự tăng trưởng đáng kể số lượng thẻ từ 14.102 thẻ năm 2010 tăng lên 26.174 thẻ năm 2012. Số lượng thẻ ATM tăng bình quân 37% trong 3 năm 2010-2012, do từ năm 2010, BIDV ĐSG tiếp tục tiếp thị khách hàng trả lương qua tài khoản theo chỉ thị 20 và tích cực phát hành thẻ cho sinh viên các trường Đại học, công nhân ở các khu công nghiệp, khu chế xuất trên địa bàn.

Bảng 2.3: Số liệu hoạt động kinh doanh thẻ tại BIDV Đông Sài Gòn

Đơn vị tính: Triệu đồng, thẻ

2010 | 2011 | 2012 | 12/11 | |

Thu ròng dịch vụ thẻ | 529 | 617 | 754 | 22% |

Số lượng thẻ ghi nợ nội địa | 14,013 | 18,225 | 26,041 | 43% |

Số lượng thẻ tín dụng quốc tế | 89 | 107 | 133 | 24% |

Nguồn: Báo cáo tổng kết hàng năm của BIDV Đông Sài Gòn

2.2.2.5. Hoạt động dịch vụ bán lẻ khác ٱDịch vụ Western Union

Từ năm 2006, BIDV trở thành một trong 6 đại lý chính thức của WU thực hiện dịch vụ chuyển tiền đi nước ngoài và chi trả các giao dịch chuyển tiền đến từ nước ngoài tại Việt Nam. Hoạt động chuyển tiền nhanh WU của BIDV ĐSG tăng nhẹ về số lượng giao dịch WU từ 1.000 món chi trả vào năm 2010 và tăng lên 1.090 món vào cuối năm 2012.

Bảng 2.4: Số liệu hoạt động dịch vụ WU tại BIDV Đông Sài Gòn

Đơn vị tính: Triệu đồng

2010 | 2011 | 2012 | 12/11 | |

Số giao dịch Tổng thu phí (triệu đồng) | 1,000 96 | 1,058 82 | 1,090 71 | 3% -13% |

Nguồn: Báo cáo tổng kết hàng năm của BIDV Đông Sài Gòn

Tuy nhiên, doanh thu phí giảm do khủng hoảng kinh tế toàn cầu, doanh số gửi từ các thị trường lớn như EU, Mỹ hoặc các khu vực có Việt kiều tập trung đều không đạt như kỳ vọng và mặc dù đã có chính sách giảm phí của WU.

ٱDịch vụ thanh toán hóa đơn

Dịch vụ thanh toán hóa đơn bước đầu đã đạt được một số kết quả nhất định, góp phần đa dạng hoá sản phẩm, dịch vụ cung cấp cho khách hàng, tạo chuyển biến