Ngư i tiêu dùng và độc giả của Th i báo Kinh tế Việt Nam, Tạp chí Tư v n & Tiêu dùng đã bình chọn và trao chứng nhận cho sản phẩm Thẻ tín dụng SeABank Visa nằm trong “ Top 100 sản phẩm/ dịch vụ được TIN & DÙNG n m 2013” với bình chọn “Ngân hàng có dịch vụ thẻ tín dụng thông minh nh t”.

SeABank đã vinh dự được Ngân hàng Wells Fargo – một trong bốn Ngân hàng lớn nh t của Mỹ trao giải thưởng về ch t lượng soạn điện thanh toán chuẩn 6 tháng đầu n m 2013.

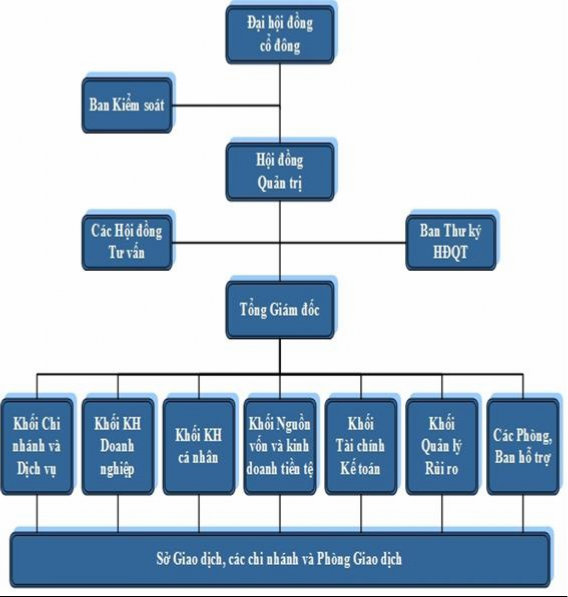

2.1.3. Sơ đồ tổ chức và chức năng của các bộ phận của NHTMCP Đông Nam Á

2.1.3.1. Cơ c u bộ máy tổ chức của NHTMCP ông Nam Á

ại hội đồng cổ đông ( H C ): Là cơ quan có thẩm quyền cao nh t của SeABank quyết định các v n đề thuộc nhiệm vụ và quyền hạn được pháp luật và điều lệ SeABank quy định.

Hội đồng quản trị (H QT) : Do H C bầu ra là cơ quan quản trị Ngân hàng, có toàn quyền nhân danh Ngân hàng để quyết định mọi v n đề liên quan đến mục đích, quyền lợi của Ngân hàng, trừ những v n đề thuộc thẩm quyền của

H C . H QT giữ vai trò định hướng chiến lược, kế hoạch hoạt động hàng n m, ch đạo và giám sát hoạt động của Ngân hàng thông qua Ban điều hành và các Hội đồng.

Ban kiểm soát: Do H C bầu ra,có nhiệm vụ kiểm tra hoạt động tài chính của Ngân hàng, giám sát việc ch p hành chế độ hạch toán, kế toán, hoạt động của hệ thống kiểm tra và kiểm toán nội bộ của Ngân hàng , thẩm định báo cáo tài chính hàng n m, báo cáo cho H C tính chính xác, trung thực, hợp pháp về báo cáo tài chính của Ngân hàng.

Các Hội đồng: Do H QT thành lập, làm tham mưu cho H QT trong việc quản trị ngân hàng, thực hiện chiến lược, kế hoạch kinh doanh, đảm bảo sự phát triển hiệu quả, an toàn và đúng mục tiêu đã đề ra .

Tổng Giám đốc: Là ngư i chịu trách nhiệm trước Pháp luật, trước H QT về hoạt động hàng ngày của Ngân hàng. Bên dưới Tổng Giám đốc là các Phó Tổng Giám ốc, Các Giám đốc khối, Giám đốc Tài chính, Trưởng phòng Kế toán và Bộ máy chuyên môn nghiệp vụ.

2.1.3.2. Sơ đồ bộ máy hoạt động của NHTMCP ông Nam Á

Sơ đồ 2.1. Sơ đồ bộ máy hoạt động của NHTMCP Đông Nam Á

(Nguồn Phòng Hành chính nhân sự NHTMCP Đông Nam Á)

2.1.3.3. Chức n ng hoạt động của các bộ phận a- Giám đốc phòng giao dịch:

Kiểm soát phê duyệt những khoản vay trong phạm vi được ủy quyền theo quy chế cho vay của NHNN và SeABank.

Kiểm soát các chứng từ, giao dịch chính xác, kịp th i và đầy đủ, kiểm tra kiểm soát séc trắng, sổ tiết kiệm trắng tại Ngân hàng.

Cập nhật biểu lãi su t, tham gia quản lý kho tiền, tư v n cho khách hàng.

Tham gia việc khởi kiện với các khoản tín dụng có tranh ch p mà không thể hòa giải.

Duy trì mối quan hệ với các tổ chức, cá nhân ngoài hệ thống Ngân hàng SeABank để tìm hiểu nhu cầu của khách hàng.

b- Bộ phận kế toán:

Kiểm soát viên :

Kiểm soát trước và sau khi hạch toán các chứng từ kế toán, tiết kiệm, chuyển khoản, thu đổi ngoại tệ, tài khoản (cá nhân, các tổ chức kinh tế), … phát sinh trong ngày.

Kiểm soát các chứng từ trên máy tính (duyệt máy).

Thực hiện các công việc kế toán cuối ngày, tháng, n m đối chiếu với sổ sách của bộ phận kho quỹ cân với số tiền mặt tồn tại thực tế để chuẩn bị cho việc khóa sổ sách kế toán.

Giải thích hướng d n thu thập thông tin từ khách hàng nâng cao ch t lượng công tác kế toán nói riêng và công việc của phòng nói chung.

Nhân viên giao dịch:

Tiếp đón, tìm hiểu nhu cầu, giới thiệu, tư v n và hỗ trợ kinh doanh khách hàng về các sản phẩm dịch vụ Ngân hàng .

Thực hiện các giao dịch với khách hàng về các sản phẩm tiết kiệm, tiền gửi thanh toán, thẻ,…

Nhận và chi trả tiền gửi theo quy định của SeABank.

Mở và quản lý tài khoản thanh toán.

Phong tỏa, giải tỏa, đóng tài khoản theo quy định.

Phát hành thẻ cho khách hàng và thực hiện các nghiệp vụ thanh toán thẻ theo quy định.

Thực hiện các lệnh thanh toán, chuyển tiền của khách hàng.

Chi trả kiều hối, thu đổi ngoại tệ.

Thực hiện các giao dịch liên quan đến tiền mặt (VND, ngoại tệ) với KH.

Xử lý các chứng từ kế toán, thu – chi tiền đúng quy định.

Kiểm tra phát hiện tiền giả, lập biên bảng thu giữ theo đúng biên bản hiện hành.

Chọn lọc tiền không đủ tiêu chuẩn lưu thông, kiểm đếm, đóng gói tiền theo quy định.

Thực hiện công tác hạch toán, kế toán :

+ Hạch toán các chứng từ liên quan phát sinh trong ngày.

+ Cân đối các khoản thu chi cuối ngày.

Thực hiện công tác báo cáo :

+ Lập báo cáo giao dịch hàng ngày theo quy định của Ngân hàng.

+ Tư v n, giải quyết thiếu nại của KH trong phạm vi thẩm quyền cho phép.

+ Báo cáo thư ng xuyên với cán bộ quản lý về các ý kiến phản hồi của KH và tiến độ công việc thực hiện.

Thực hiện các nghiệp vụ chuyên viên bán lẻ theo sự bố trí của Trưởng/Phó phòng khi cần thiết.

Thực hiện các công việc khác có liên quan theo quy định của SeABank và yêu cầu của Trưởng /Phó phòng.

Nhân viên kế toán giao dịch:

Thực hiện thanh toán hợp đồng các chi phí.

Kiểm tra số liệu kế toán tổng hợp ngày.

Giám sát nghiệp vụ kế toán các chi nhánh từ xa và tại chỗ.

Kế toán thuế, cổ đông, cổ tức, trích lập và sử dụng các quỹ của NH.

Thực hiện các báo cáo nghiệp vụ có liên quan.

Nhân viên kho quỹ:

Tham gia xây dựng các quy trình, v n bản hướng d n thực hiện nghiệp vụ liên quan đến tiền tệ, kho quỹ theo quy định của NHNN và của SeABank.

Trợ giúp kiểm tra, kiểm soát, việc ch p hành chế độ nghiệp vụ về kho quỹ, vận chuyển và tiếp nhận tài sản / tiền tệ tại các đơn vị trên toàn hệ thống.

Kiểm tra và phát hiện kịp th i các sự cố, các rủi ro tiềm ẩn ảnh hưởng đến an toàn kho quỹ của đơn vị, đề xu t các biện pháp đảm bảo an toàn kho quỹ. Phối hợp với các phòng nhân viên có liên quan kiểm tra, tổng hợp các vụ thiếu, m t tiền, nhận phiếu, tài sản đảm bảo và các tài sản quý khác để xác định nguyên nhân, kiến nghị và đề xu t các biện pháp xử lý, phòng ngừa.

Cung c p thông tin và hướng d n cho bộ phận kế toán giao dịch và quỹ tại các điểm giao dịch và đặc điểm nhận diện các loại m u, tiền giả, tiền hết th i hạn lưu hành, không đủ tiêu chuẩn lưu thông .

Tổng hợp phân tích số liệu liên quan đến tiền mặt tồn quỹ tại đơn vị để xây dựng hạn mức tồn quỹ phù hợp với hiệu quả cho đơn vị trên toàn hệ thống.

Lập báo cáo kiểm tra, kiểm soát các hoạt động, nghiệp vụ liên quan đến tiền tệ, kho quỹ.

c -Bộ phận tín dụng:

Nhân viên chuyên viên khách hàng:

Cung c p hướng d n cho khách hàng về các quy định, quy trình nghiệp vụ cho vay, biểu phí, lãi su t cho vay áp dụng cho từng loại nghiệp vụ cho vay.

Là đầu mối tư v n cung c p thông tin, hỗ trợ KH và tiếp nhận giải đáp, thắc mắc khiếu nại của KH qua điện thoại, thực hiện bán chéo sản phẩm, quảng bá uy tín của ngân hàng trong quá trình giao tiếp với khách hàng.

Thực hiện các chương trình ch m sóc khách hàng, truyền tải thông tin từ NH đến khách hàng qua điện thoại, email.

Thực hiện báo cáo kịp th i theo yêu cầu.

Thực hiện các công việc khác có liên quan theo yêu cầu của Trưởng/Phó phòng.

Nhân viên phân tích và hỗ trợ kinh doanh:

Hỗ trợ chuyên viên khách hàng trong quá trình phân tích và thẩm định dự án, thu thập thông tin từ các nguồn khác nhau có liên quan đến hoạt động sản xu t kinh doanh của khách hàng tính toán các chi tiêu tài chính dựa vào các báo cáo và dự án đầu tư của khách hàng.

Cùng với chuyên viên khách hàng thực hiện việc định giá, quản lý, giám sát tài sản đảm bảo, lập biên bản định giá tài sản đảm bảo.

Hỗ trợ chuyên viên khách hàng trong việc soạn thảo: H TD hạn mức, hợp đồng tín dụng, hợp đồng cầm cố, thế ch p, hợp đồng bảo lãnh bằng TSC của bên thứ ba với khách hàng, thông báo tín dụng cho khách hàng.

Hỗ trợ chuyên viên khách hàng trong việc chuyển giao hồ sơ giữa phòng và các phòng ban khác, phối hợp với chuyên viên khách hàng trong việc thực hiện các chính sách ch m sóc khách hàng theo quy định của SeABank, lưu trữ và quản lý hồ sơ của khách hàng.

Theo dõi dư nợ của khách hàng, định kỳ phối hợp với chuyên viên khách hàng thông báo cho khách hàng thực hiện các nghĩa vụ trả nợ gốc, nợ lãi và các nghĩa vụ có liên quan khác đối với Ngân hàng.

Nhân viên tín dụng bán lẻ :

Tiếp nhận, kiểm tra, thẩm định, trình c p có thẩm quyền phê duyệt hồ sơ tín dụng của KH do nhân viên Sales chuyển đến đảm bảo phù hợp với quy định của SeABank và của pháp luật hiện hành.

Thực hiện các thủ tục để hoàn thành khoản vay.

2.1.4. Tình hình hoạt động kinh doanh của NHTMCP Đông Nam Á từ năm 2011 – 2013

2.1.4.1. Về Tổng tài sản và Dư nợ tín dụng

Bảng 2.1. Tổng tài sản và Dư nợ tín dụng từ 2011 – 2013

ĐVT: Triệu đồng

2011 | 2012 | 2013 | 2012/2011 | 2013/2012 | ||||

Số tiền | Tỷ trọng | Số tiền | Tỷ trọng | Số tiền | Tỷ trọng | |||

Tổng tài sản | 101.093.000 | 100% | 75.067.000 | 100% | 79.865.000 | 100% | (25.74 %) | 6,39 % |

Dư nợ tín dụng | 19.641.000 | 100% | 16.694.000 | 100% | 20.929.000 | 100% | (15 %) | 25,37% |

Có thể bạn quan tâm!

-

Nâng cao hiệu quả hoạt động cho vay tiêu dùng tại Ngân hàng thương mại cổ phần Đông Nam Á - 2

Nâng cao hiệu quả hoạt động cho vay tiêu dùng tại Ngân hàng thương mại cổ phần Đông Nam Á - 2 -

Các Nhân Tố Ảnh Hưởng Đến Hoạt Động Cho Vay Tiêu Dùng

Các Nhân Tố Ảnh Hưởng Đến Hoạt Động Cho Vay Tiêu Dùng -

Các Chỉ Tiêu Đánh Giá Hiệu Quả Hoạt Động Cho Vay Tiêu Dung

Các Chỉ Tiêu Đánh Giá Hiệu Quả Hoạt Động Cho Vay Tiêu Dung -

Thực Trạng Hoạt Động Cho Vay Tiêu Dùng Của Nhtmcp Đông Nam Á Từ Năm 2010 - 2012

Thực Trạng Hoạt Động Cho Vay Tiêu Dùng Của Nhtmcp Đông Nam Á Từ Năm 2010 - 2012 -

Nợ Quá Hạn Cho Vay Tiêu Dùng Qua 3 Năm Từ 2011 - 2013

Nợ Quá Hạn Cho Vay Tiêu Dùng Qua 3 Năm Từ 2011 - 2013 -

Cơ Cấu Dư Nợ Cho Vay Tiêu Dùng Phân Theo Sản Phẩm Tín Dụng

Cơ Cấu Dư Nợ Cho Vay Tiêu Dùng Phân Theo Sản Phẩm Tín Dụng

Xem toàn bộ 82 trang tài liệu này.

(Nguồn Báo cáo thường niên của NHTMCP Đông Nam Á từ 2011 – 2013 )

Nhận xét:

Qua bảng 2.1 ta th y Tổng tài sản của SeABank trong 3 n m từ 2011-2013 t ng giảm không đều. N m 2012, tổng tài sản giảm 25.74 % so với n m 2011, nguyên nhân là do n m 2011 SeABank đã có nhiều thành tựu nổi bật, tiêu biểu là SeABank đã t ng gần 50 điểm giao dịch, nâng tổng số điểm giao dịch lên con số 150 tại 22 t nh thành phố trên toàn quốc; tiên phong phát triển dịch vụ Ngân hàng điện tử, đặc biệt là ra mắt dịch vụ Ngân hàng tự động đa dịch vụ nh t tại Việt Nam. Với những lí do trên SeABank đã thu hút được nhiều khách hàng giao dịch nâng tổng tài sản n m 2011 lên đến 101.093.000 triệu đồng. Tuy nhiên đến n m 2012 thì thị trư ng tiêu dùng bắt đầu bão hòa làm t t cả tài sản của SeABank như Tiền mặt, tiền gửi tại NHNN, TCTD và chứng khoán kinh doanh có chung xu hướng giảm đi, khiến tổng tài sản n m 2012 ch còn 75.067.000 triệu đồng. ến n m 2013, tổng tài sản của SeABank đã t ng trở lại, t ng 6.39 % so với n m 2012, đạt được kết quả này là do SeABank đã th y được v n đề ở n m 2012 và họ đã ra chủ trương chính sách mới nhằm cải thiện tình hình. Cụ thể SeABank đã hướng theo Nghị quyết 11/NQ – CP ngày 24/02/2011, tập trung tín dụng vào lĩnh vực ưu tiên như nông nghiệp, nông thôn, xu t khẩu, giảm tỷ trọng tín dụng vào chứng khoán và b t động sản. Kết quả là tín dụng đối với lĩnh vực ưu tiên n m 2013 t ng 10.06%, tổng tài sản của SeABank có d u hiệu phục hồi, t ng lên đạt 79.865.000 triệu đồng.

Dư nợ tín dụng của SeABank cũng có xu hướng t ng giảm không đều qua các n m từ 2011 – 2013. N m 2012, dư nợ tín dụng đạt 16.694.000, giảm 15% so với n m 2011, nguyên nhân là do chính sách thắt chặt tín dụng của NHNN trong nửa n m đầu 2012, lãi su t cho vay cao nên các doanh nghiệp khó tiếp cận được với nguồn vốn của Ngân hàng. Tuy nhiên nửa n m sau 2012 cho đến n m 2013, NHNN điều ch nh chính sách tín dụng hướng dòng vốn vào sản xu t kinh doanh, tạo điều

kiện cho các doanh nghiệp vay vốn của Ngân hàng, làm cho dư nợ tín dụng của SeABank n m 2012 t ng lên 25.37 %, đạt 20.929.000 triệu đồng so với n m 2012.

2.1.4.2. Về Nguồn vốn huy động

Bảng 2.2. Nguồn vốn huy động qua các năm từ 2011 -2013

ĐVT: Triệu đồng

2011 | 2012 | 2013 | 2012/2011 | 2013/2012 | ||||

Số tiền | Tỷ trọng | Số tiền | Tỷ trọng | Số tiền | Tỷ trọng | |||

NHẬN TIỀN GỬI | 81.617.000 | 100 % | 58.750.000 | 100 % | 45.615.000 | 100 % | (28.02 %) | (22.36 % ) |

Tiền gửi của KH | 34.353.000 | 42.09 % | 31.447.000 | 53.53 % | 36.184.000 | 79.32 % | (8.46 %) | 15.06 % |

Tiền gửi của TCTD | 47.264.000 | 57.91 % | 27.303.000 | 46.47 % | 9.431.000 | 20.68 % | (42.23 %) | (65.46 %) |

ĐI VAY | _ | 100 % | 4.068.000 | 100 % | 24.332.000 | 100 % | _ | 498.13 % |

TỔNG | 81.617.000 | 100 % | 62.818.000 | 100 % | 69.947.000 | 100 % | (23.03 %) | 11.35 % |

(Nguồn Báo cáo thường niên của NHTMCP Đông Nam Á từ 2011 – 2013)

Nhận xét:

Ngân hàng đã áp dụng đa dạng các hình thức huy động tiền gửi, các mức lãi su t theo quy định để thu hút tiền gửi từ các tầng lớp dân cư, từ các doanh nghiệp để đáp ứng đủ vốn cho Ngân hàng thực hiện tốt hoạt động kinh doanh của mình.

Qua bảng 2.2 ta có thể th y nguồn vốn huy động có xu hướng giảm qua các n m. Vốn huy động n m 2012 đạt 62.818.000 triệu đồng giảm 23,03% so với n m 2011 đạt tới 81.617.000 triệu đồng. Nguyên nhân là do n m 2011, SeABank đẩy mạnh phát triển dịch vụ Ngân hàng bán lẻ, SeABank còn là tiên phong phát triển dịch vụ Ngân hàng điện tử, khách hàng có thể dễ dàng thực hiện các hoạt động như truy v n và kiểm soát thông tin tài chính, chuyển tiền, mở tài khoản tiết kiệm thông qua những thiết bị điện tử quen thuộc. SeABank nhận giải thưởng "International Arch of Europe Award for Quality and Excellence (IAE)" về ch t lượng dịch vụ do Hội đồng Sáng kiến kinh doanh (Business Initiative Direction) của Liên bang ức bình chọn và trao tặng. ó chính là lý do tuy tình hình kinh tế Việt Nam 2011 v n khó kh n với lạm phát cao và nội tệ m t giá nhưng SeABank v n có khả n ng huy động vốn r t hiệu quả.

ến n m 2012 tổng vốn huy động giảm, nguyên nhân là do những tháng đầu n m lạm phát t ng cao, các Ngân hàng gặp khó kh n, nguồn vốn huy động toàn hệ

thống có xu hướng giảm. Tuy nhiên, sau khi có Ch thị 02 của Thống đốc Ngân hàng Nhà nước, với việc xử lý nghiêm các Ngân hàng vi phạm trần lãi su t huy động vốn, trần lãi su t huy động đã giảm 1% , tổng nguồn vốn huy động của hệ thống đã t ng 1,5% so với cuối n m 2011. Vì vậy tuy tình hình huy động vốn của SeABank có giảm nhưng v n trong tầm kiểm soát.

Sang n m 2013, vốn huy động của SeABank đã t ng trở lại đạt 69.947.000, t ng 11.35 % so với n m 2012. Tuy con số này có t ng nhưng không phải là do việc nhận tiền gửi từ khách hàng t ng mà do việc đi vay t ng lên. Qua đó ta th y rõ, trước tình hình kinh tế khó kh n, lãi su t không ổn định, lạm phát cao, khiến cho ngư i dân ch có xu hướng giữ tiền hoặc đầu tư vào vàng bạc chứ không đầu tư vào Ngân hàng.

Ngoài ra, ta cũng th y được SeABank kiểm soát nguồn vốn huy động r t tốt.

iển hình qua 3 n m từ 2011 – 2013, ta có thể th y n m 2011 tổng vốn huy động cao nh t trong đó số tiền gửi vào cao và việc đi vay số liệu không được thể hiện trong báo cáo, qua n m 2012 tuy tổng số vốn huy động giảm mạnh do số tiền gửi vào th p nhưng vốn huy động có sự phân bố đều bằng việc SeABank có đi vay một ít để bù đắp phần thiếu hụt. N m 2013, số tiền gửi vào tiếp tục giảm, và để không có sự chênh lệch vốn huy động quá lớn giữa các n m, SeABank đã đi vay một số tiền khá lớn là 24.332.000 triệu đồng. Qua đó, ta mới th y rằng dù ở b t cứ điều kiện kinh tế nào SeABank v n luôn có khả n ng kiểm soát nguồn vốn của mình.

2.1.4.3. Về Lợi nhuận

Bảng 2.3. Lợi nhuận qua các năm từ 2011 – 2013

ĐVT: Triệu đồng

2011 | 2012 | 2013 | 2012/2011 | 2013/2012 | |

Doanh thu | 813.718 | 1.168.277 | 1.074.799 | 43.57 % | (8 %) |

Chi phí | 687.639 | 1.115.533 | 923.102 | 62.23 % | (17.25 %) |

Lợi nhuận | 126.079 | 52.744 | 151.697 | (58.17 %) | 187.61 % |

(Nguồn Báo cáo tài chính hợp nhất của NHTMCP Đông Nam Á từ 2011 - 2013 )

Nhận xét:

Thông qua bảng 2.3 ta th y được các ch số trên và lợi nhuận của Ngân hàng biến động không đều, lợi nhuận n m 2012 của Ngân hàng cho th y r t th p ch có 52.744 triệu đồng, mặc dù doanh thu lúc đầu là cao nh t trong 3 n m đạt 1.168.277. Nguyên nhân là do trong n m 2012, với những khó kh n về lạm phát, tỷ giá t ng, đồng tiền m t giá, những thay đổi trong chính sách tín dụng của NHNN d n đến chi phí cho các hoạt động kinh doanh là khá lớn cho nên lợi nhuận của Ngân hàng sau khi trừ đi chi phí còn lại r t th p.