hiệu | động | |

CLCS | Chiến lược và Chính sách tín dụng | Nguyễn Thị Thu Đông (2012), Hà Thị Mai Anh (2015), Nguyễn Văn Tuấn (2015), Trần Văn Dự (2010), Nguyễn Văn Thanh (2015), A.Burak Guner (2007), Faiçal Belaid (2014), Laivi Laidroo, Kadri Mannasoo (2017) |

QTĐH | Tổ chức và quản trị điều hành tín dụng | Nguyễn Thị Thu Đông (2012), Nguyễn Văn Thanh (2015), Hà Thị Mai Anh (2015), Faiçal Belaid (2014), Nguyễn Văn Tuấn (2015) |

CNNH | Công nghệ | Nguyễn Thị Thu Đông (2012), Nguyễn Văn Tuấn (2015) |

TTTD | Thông tin tín dụng | Nguyễn Thị Thu Đông, Nguyễn Văn Thanh, Hà Thị Mai Anh |

QLRR | Quản lý rủi ro tín dụng | Tác giả đề xuất |

CBTD | Cán bộ tín dụng | Nguyễn Thị Thu Đông, Hà Thị Mai Anh, Nguyễn Văn Tuấn |

KSNB | Kiểm soát nội bộ | Nguyễn Thị Thu Đông, Nguyễn Văn Tuấn |

Có thể bạn quan tâm!

-

Thực Trạng Chất Lượng Tín Dụng Tại Các Ngân Hàng Thương Mại Cổ Phần Việt Nam

Thực Trạng Chất Lượng Tín Dụng Tại Các Ngân Hàng Thương Mại Cổ Phần Việt Nam -

Nim Của Nhtmcp Việt Nam Và Tỷ Lệ Tăng Trưởng Nim Từ 2014 2018

Nim Của Nhtmcp Việt Nam Và Tỷ Lệ Tăng Trưởng Nim Từ 2014 2018 -

Hệ Số Car Bình Quân Của Các Nhtmcp Việt Nam Từ Năm 2014 – 2018

Hệ Số Car Bình Quân Của Các Nhtmcp Việt Nam Từ Năm 2014 – 2018 -

Nhóm Các Nhân Tố Sau Khi Thực Hiện Phân Tích Nhân Tố Khám Phá

Nhóm Các Nhân Tố Sau Khi Thực Hiện Phân Tích Nhân Tố Khám Phá -

Nâng cao chất lượng tín dụng tại các ngân hàng thương mại cổ phần Việt Nam 1669220937 - 18

Nâng cao chất lượng tín dụng tại các ngân hàng thương mại cổ phần Việt Nam 1669220937 - 18 -

Nâng cao chất lượng tín dụng tại các ngân hàng thương mại cổ phần Việt Nam 1669220937 - 19

Nâng cao chất lượng tín dụng tại các ngân hàng thương mại cổ phần Việt Nam 1669220937 - 19

Xem toàn bộ 254 trang tài liệu này.

(Nguồn: tác giả tổng hợp từ các nghiên cứu trướ c)

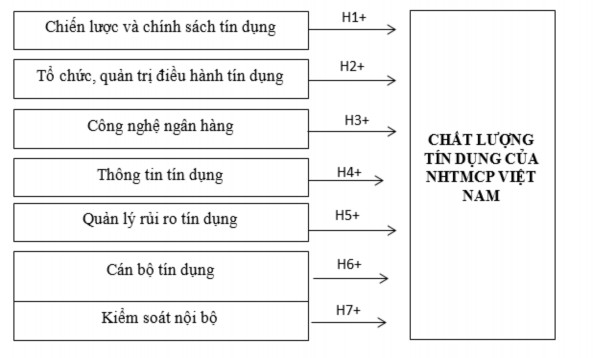

b. Mô hình nghiên cứu

Mô hình được sử dụng để kiểm tra giả thuyết về quan hệ giữa chất lượng

tín dụng của

ngân hàng TMCP với

các nhóm yếu

tố ảnh

hưởng

đến

chất lượng

tín dụng. Dựa vào mô hình nghiên cứu tác giả tiến hành chạy phần mềm SPSS 20.0

để tìm ra các yếu tốtác động đến chất lượng tıń

dụng, tìm ra mô hình nghiên cứu

phù hợp với thực trạng hiện nay. Tác giả đề xuất mô hình sau:

Hình 2.10: Mô hình các yếu tố ảnh hưởng đến CLTD tại NHTMCP Việt Nam

(Nguồn: Tác giả tổng hợp từ các nghiên cứu trướ c)

c. Xây dựng giả thuyết nghiên cứu

Dựa trên các lý thuyết kinh tế

liên quan và

kế thừa

các nghiên cứu thực

nghiệm đã công bố, cùng những phát hiện từ nghiên cứu định tính của tác giả, 7 giả thuyết đã được xây dựng nhằm kiểm định mối liên hệ giữa 7 nhân tố với CLTD tại các NHTMCP Việt Nam. Nội dung các giả thuyết nghiên cứu cụ thể như sau:

Các giả thuyết nghiên cứu cụ thể như sau:

H1+: Chiến lược và chính sách tín dụng được đánh giá càng cao thì hoạt

động

cho vay càng tốt

và ngược

lại.

Hay nói cách khác, nhân tố Chiến lược và

chính sách tín dụng và CLTD có quan hệ cùng chiều.

H2+: Công tác tổ chức và quản trị điều hành của ngân hàng phù hợp về mặt số lượng, chất lượng, tính chuyên môn hóa càng cao có tác động tích cực đến chất lượng tín dụng

H3+: Trang thiết bị công nghệ hiện đại, phần mềm đánh giá tín dụng ngân hàng an toàn và tin cậy tác động tích cực đến chất lượng tín dụng.

H4+: Nguồn thông tin tín dụng của ngân hàng đa dạng, có độ chính xác cao tác động tích cực đến chất lượng tín dụng

H5+: Quản lý rủi ro tín dụng được áp dụng theo các thông lệ quốc tế hướng đến mục tiêu an toàn, hiệu quả và bền vững càng làm tăng CLTD của ngân hàng

H6+: Cán bộ tín dụng được

đánh giá càng cao thì hoạt

động

cho vay càng

tốt. Hay nói cách khác, thành phần cán bộ tín dụng và hoạt động cho vay có quan hệ cùng chiều.

H7+: Quy trình kiểm tra, kiểm soát nội bộ chặt chẽ, khoa học, hoạt động

kiểm tra kiểm soát nội bộ CLTD

được thực hiện thường xuyên tác động tích cực đến

2.2.2.2 Thiết kế bảng khảo sát

Thiết kế bảng khảo sát được

thực

hiện

nhằm

xác định

các nhân tố cấu

thành CLTD tại các NHTMCP Việt Nam. Kết quả nghiên cứu giúp trả lời câu hỏi

– Các nhân tố cấu thành

CLTD tại

các NHTMCP Việt Nam

được

xác định như

thế nào? Tác giả thực hiện khảo sát dùng để điều chỉnh mô hình và bổ sung thang

đo sao cho phù hợp với nghiên cứu. Nghiên cứu được tiến hành nhằm kiểm tra mức độ rõ ràng của từ ngữ, khả năng hiểu các phát biểu của những người được phỏng vấn và tìm ra những phát biểu mới. Nội dung phỏng vấn sẽ được ghi chép lại làm cơ sở cho việc hiệu chỉnh và bổ sung các biến quan sát trong thang đo. Kết quả nghiên cứu định tính sẽ là bảng câu hỏi sẵn sàng cho nghiên cứu chính thức.

a. Tổ chức nhóm thảo luận và xây dựng thang đo

Để làm rõ hơn về vấn đề nghiên cứu trước khi đưa ra bảng hỏi, tác giả đã phỏng vấn 20 chuyên gia là các nhà quản lý tại các NHTMCP Việt Nam trên địa bàn Hà Nội, các chuyên gia này nắm vững nghiệp vụ tín dụng. Nhằm để có cơ sở đưa ra các câu hỏi về nhân tố ảnh hưởng có tác động đến CLTD. Qua đó có những nhận xét, đánh giá về thực trạng CLTD, mà cụ thể là xem xét mức độ tác động của các nhân tố đến CLTD. Từ những nhận xét, đóng góp của các chuyên gia, tác giả tiến hành công việc hiệu chỉnh và xây dựng thang đo sơ bộ. Tác giả dùng phương pháp thảo luận nhóm dựa trên dàn bài thảo luận do tác giả đã lập sẵn về tất cả các nhân tố có liên quan. Cụ thể như sau:

Tác giả thảo luận với các thành viên về một số câu hỏi mở có tính chất khám phá để xem họ nhận định như thế nào về các nhân tố ảnh hưởng chất lượng tín dụng ngân hàng.

Tác giả giới thiệu các nhân tố ảnh hưởng đến chất lượng tín dụng để họ thảo luận và bày tỏ quan điểm của mình. Các thang đo nhân tố và thang đo được giữ lại khi có 10 thành viên trong nhóm trở lên đồng ý.

b. Kết quả thảo luận

Thứ nhất, kết quả về các nhân tố ảnh hưởng đến chất lượng tín dụng nhóm

chuyên gia đồng ý với mô hình nghiên cứu gồm có 7 nhân tố lượng tín dụng của NHTM

tác động đến chất

Thứ hai, kết quả tổng hợp các ý kiến của nhóm chuyên gia tham gia cuộc nghiên cứu này cho thấy tập trung vào 7 nhân tố chính và sắp xếp theo trình tự từ rất quan trọng đến ít quan trọng như sau:

1. Chiến lược và chính sách tín dụng

2. Tổ chức và quản trị điều hành tín dụng

3. Quản lý rủi ro tín dụng

4. Kiểm soát nội bộ

5. Cán bộ tín dụng

6. Công nghệ ngân hàng

7. Thông tin tín dụng

Thứ ba, sau khi đồng thảo luận, các chuyên gia đồng ý về cách thức thiết lập

các nhân tố

ảnh hưởng đến CLTD và góp ý chỉnh sửa một số câu hỏi nhằm

phù

hợp với thực trạng hoạt động TD trong thực tế. Bên cạnh đó, theo ý kiến của các

chuyên gia, bảng hỏi cần được thiết kế rút gọn hơn, vì bảng hỏi mệt mỏi cho đối tượng khảo sát.

quá dài, sẽ gây

Nội dung thang đo và biến quan sát được thể hiện trong Phụ lục 2

c. Thiết kế bảng câu hỏi khảo sát

Sau khi đã hoàn tất việc hiệu chỉnh và xây dựng các thang đo phù hợp với nghiên cứu về các nhân tố ảnh hưởng đến chất lượng tín dụng, tác giả tiến hành thiết kế bảng khảo sát nhằm phục vụ cho việc thu thập dữ liệu khảo sát. Bảng khảo sát bao gồm 2 phần như sau:

Phần một: Các câu hỏi liên quan đến thông tin cá nhân của người trả lời như: giới tính, độ tuổi, thu nhập hàng tháng, chức vụ,...Phần câu hỏi này sử dụng để phân tích mô tả các nhóm cán bộ ngân hàng

Phần

hai: Bao gồm

4 8 biến

quan sát sử dụng

để khảo

sát mức

độ kỳ

vọng

và cảm

nhận

của

nhân viên ngân hàng đối

với

các nhân tố tác động đến

CLTD. Tác giả sử dụng thang đo Likert 5 mức độ:

1 Hoàn toàn không đồng ý 2 Không đồng ý

3 Không ý kiến

5 Hoàn toàn đồng ý

2.2.2.3 Phân tích mẫu khảo sát

a. Kích thước mẫu

4 – Đồng ý

Trong nghiên cứu này tác giả sử dụng kỹ thuật phân tích nhân tố khám phá (EFA), vì thế tác giả xác định kích thước mẫu nghiên cứu được chọn theo quy tắc thực nghiệm của Hair và ctg (1998)[57], đó là tối thiểu là 5 quan sát/biến đo lường. Mô hình lý thuyết gồm 8 khái niệm nghiên cứu (7 biến độc lập và 1 biến phụ thuộc) được đo lường bằng 48 biến đo lường, vì thế theo quy tắc thực nghiệm của

Hair và ctg (1998), kích thước mẫu tối thiểu là 240 (48 x 5). Ngoài ra, để bù đắp một tỉ lệ thông tin bị loại bỏ (các bảng câu hỏi có nhiều ô thiếu thông tin, hoặc nhiều hơn một ô trả lời, hoặc có cơ sở để xác định không đáng tin cậy, các phiếu thu về không hợp lệ), tác giả quyết định phỏng vấn 700 cán bộ quản lý và CBTD tại ngân hàng.

Do thời gian có hạn, tác giả không thể tiến hành phỏng vấn hết các CBTD ở tất cả các ngân hàng thương mại cổ phần. Tác giả chỉ tiến hành phỏng vấn các CBTD ở 15 ngân hàng có tính đại diện bao gồm: Vietcombank, BIDV, Vietinbank, Sacombank, Techcombank, ACB, SHB, MBBank, EximBank, Maritimebank, HDBank, Tienphongbank, LienVietpostbank, VPBank, VIB. Trong đó, số lượng cán

bộ ngân hàng để

lựa chọn phỏng vấn tại các ngân hàng được tác giả

sử dụng

phương pháp chọn mẫu thuận tiện kết hợp định mức (phi xác suất) theo tỉ lệ số lượng CBTD của các ngân hàng

b. Đối tượng khảo sát

Từ kinh nghiệm

nghiên cứu

các đề tài thuộc

lĩnh vực

Tài chính, ngân

hàng của

các công trình khoa học

đã triển

khai, luận

án phát hành 700 phiếu

khảo sát, phân bổ cho các cán bộ quản lý, cán bộ tín dụng thuộc các NHTMCP

Việt Nam. Phiếu khảo sát được

gửi

trực

tiếp hoặc qua mail

đến các cán bộ nhân

viên làm việc tại các chi nhánh của NHTMCP Việt Nam.

Chi tiết phiếu khảo sát được thể hiện trong phụ lục 3

c. Thu thập thông tin dữ liệu

Thông tin mẫu nghiên cứu được thu thập bằng kỹ thuật phỏng vấn dưới các hình thức là: phỏng vấn trực tiếp, phỏng vấn qua email các CBTD tại ngân hàng TMCP Việt Nam. Kết quả phỏng vấn, sau khi làm sạch (loại bỏ các bảng câu hỏi có nhiều ô thiếu thông tin, hoặc nhiều hơn một ô trả lời, hoặc có cơ sở để xác định không đáng tin cậy) được nhập vào ma trận dữ liệu trên phần mềm SPSS 20.0

d. Kết quả phân tích mẫu theo thông tin cán bộ tín dụng

Tác giả tiến hành phát ra 700 phiếu cho các đối tượng khảo sát là cán bộ thực hiện chỉ đạo công tác tín dụng tại Hội sở, các cán bộ quản lý tín dụng tại một số chi nhánh của ngân hàng và các cán bộ tín dụng của ngân hàng thương mại cổ

phần. Số lượng phiếu thu về hợp lệ 518 phiếu. Các phiếu thu về hợp lệ được mã hóa và nhập vào phần mềm SPSS để thực hiện các bước phân tích.

Sau khi tiến hành làm sạch dữ liệu được thu thập từ khảo sát ý kiến của CBNH thông qua phần mềm SPSS 20.0, kết quả phân tích mô tả mẫu thể hiện ở bảng dưới đây:

Bảng 2.15: Thống kê đặc điểm cán bộ tín dụng tham gia khảo sát

Đơn vị tính: người, %

Số người | Tỷ trọng | |

1. Độ tuổi | ||

Dưới 30 tuổi | 60 | 11,6 |

Từ 3040 tuổi | 236 | 45,6 |

Từ 4150 tuổi | 170 | 32,8 |

Trên 50 tuổi | 52 | 10 |

Tổng cộng | 518 | 100 |

2. Giới tính | ||

Nam | 356 | 68,7 |

Nữ | 162 | 31,3 |

Tổng cộng | 518 | 100 |

3. Số năm kinh nghiệm | ||

Dưới 5 năm | 43 | 8,3 |

Từ 5 10 năm | 220 | 42,5 |

Từ 11 20 năm | 199 | 38,4 |

Trên 20 năm | 56 | 10,8 |

Tổng cộng | 518 | 100 |

4. Vị trí công tác | ||

Chỉ đạo ở Hội sở | 23 | 4,4 |

Quản lý ở cơ sở | 80 | 15,5 |

Trực tiếp quản lý khách hàng | 415 | 80,1 |

Tổng cộng | 518 | 100 |

5. Trình độ học vấn | ||

Đại học | 397 | 76,64 |

Sau đại học | 121 | 23,36 |

Tổng cộng | 518 | 100 |

(Nguồn: Kết quả khảo sát từ phần

Từ bảng kết quả thống kê trên cho thấy cụ thể như sau:

Thứ nhất: Độ tuổi

mềm

SPSS 20.0)

Độ tuổi của các đối tượng được khảo sát tập trung chủ yếu ở độ tuổi từ 30

– 40 tuổi, với số lượng được khảo sát là 236 cán bộ, chiếm tỷ lệ 45,6%. Tiếp đó là

đến các đối tượng có độ tuổi từ 41 – 50 tuổi với số lượng là 170 cán bộ, chiếm tỷ lệ 32,8%. Đánh giá chung là đội ngũ cán bộ được khảo sát có độ tuổi ở mức trung

bình khá cao. Điều này là do đối tượng khảo sát mà tác giả muốn hướng tới là

những người có kinh nghiệm lâu năm trong hoạt động tín dụng để thu được những ý kiến xác đáng. Do đó, số lượng cán bộ có độ tuổi dưới 30 là khá thấp, chỉ có 60 cán bộ, chiếm tỷ lệ 11,6% chủ yếu là sinh viên mới ra trường hoặc các cộng tác viên hỗ trợ bán hàng và chăm sóc khách hàng. Số lượng cán bộ được khảo sát có độ tuổi từ 50 tuổi trở lên chỉ chiếm 10%.

Thứ hai: Giới tính

Số CBNH làm vị trí tín dụng của nam cao hơn của nữ, trong tổng số 518

phiếu khảo sát thu về hợp lệ thì có 68,7% là nam, nữ chỉ chiếm 31,3%. Đặc thù của vị trí nhân viên tín dụng thường phải tiếp xúc khách hàng, đi thực tế thẩm định tài sản tại cơ sở của khách, đi công trình, dự án, đi thu hồi, đòi nợ do đó yêu cầu tuyển dụng là nhân viên nam nhiều hơn nữ

Thứ ba: Số năm kinh nghiệm

Các đối tượng được khảo sát tác giả hướng tới là những đối tượng có kinh nghiệm quản lý, làm việc nhiều năm, trong đó, các đối tượng được khảo sát có kinh nghiệm tập trung nhiều nhất từ 5 – 10 năm với số lượng cán bộ là 220, chiếm tỷ lệ

42,5%. Tiếp đó là đến các cán bộ có kinh nghiệm từ 11 20 năm là 199 cán bộ,

chiếm tỷ lệ 38,4%. Chỉ có 43 cán bộ có kinh nghiệm dưới 5 năm, chiếm tỷ lệ 8,3% và 56 cán bộ có kinh nghiệm trên 20 năm, chiếm tỷ lệ 10,8%. Số liệu cụ thể được thể hiện qua hình dưới đây:

Thứ tư: Vị trí công tác

Vị trí công tác chủ yếu phát phiếu tập trung vào nhóm CBNH trực tiếp tiếp xúc và quản lý khách hàng chiếm tỷ lệ 80,1%. Nhóm cán bộ quản lý ở chi nhánh chiếm 15,5%. Cuối cùng là các cán bộ cấp cao tại Hội sở thường khó tiếp cận để khảo sát nên số phiếu phát ra ít nhất, nhóm cán bộ chỉ đạo ở Hội sở chỉ chiếm tỷ lệ 4,4%

Thứ năm: Trình độ học vấn

Trình độ học vấn của CBTD bắt buộc từ Đại học, do đó nhóm Đại học chiếm tỷ lệ nhiều nhất là 76,64%. Trình độ sau đại học chỉ là tiêu chí ưu tiên khi ngân hàng tuyển dụng, nhóm này chiếm tỷ lệ 23,36%.

Như vậy, từ kết quả thống kê mẫu trên cho thấy đối tượng CBNH tham gia trả lời có kinh nghiệm công tác nhiều năm, chủ yếu từ độ tuổi từ 3040 là độ tuổi trẻ, năng động, ham học hỏi, có sự hiểu biết về chuyên môn, nghiệp vụ cao nên đảm bảo được độ tin cậy về mẫu trong việc phân tích, đo lường CLTD các NHTMCP Việt Nam

2.2.2.4 Đánh giá độ tin cậy thang đo bằng hệ số Cronbach's Alpha

Hệ số Cronbach Alpha được

sử dụng

để loại biến

rác trước.

Các biến có

hệ số tương

quan biến

tổng

nhỏ hơn

0,3 sẽ bị loại

và thang đo phải

có độ tin

cậy alpha từ 0,60 trở lên.

Kết quả phân tích thang đo cho các nhân tố được thể hiện trong phụ lục 4

Tổng hợp từ kết quả chạy phân tích độ tin cậy của thang đo cho thấy độ tin cậy đạt 0,838 > 0,6 đạt yêu cầu. Tất cả các biến thành phần đều có tương quan với tổng > 0,3. Như vậy thang đo nhân tố CLTD với các biến quan sát: CLTD1, CLTD2, CLTD3, CLTD4, CLTD5 đạt độ tin cậy

2.2.2.5 Phân tích nhân tố khám phá EFA

a. Phân tích nhân tố khám phá EFA cho biến độc lập

Trong luận án này, phân tích nhân tố khám phá EFA để xem xét khả năng rút gọn số lượng 48 biến quan sát xuống còn một số ít các biến dùng để phản ánh một cách cụ thể sự tác động của các nhân tố đến CLTD.

Kết quả phân tích nhân tố được thể hiện trong phụ lục 5

Tổng hợp từ kết quả phân tích nhân tố khám phá cho thấy nhân tố CNNH và TTTD gộp thành 1 nhóm, ta rút ra được 6 nhân tố có ảnh hưởng đến nhân tố CLTD, 6 nhóm nhân tố được rút trích giải thích được 62,026% sự biến động của dữ liệu. Trong đó hai nhóm nhân tố là thông tin tín dụng (TTTD) và Công nghệ ngân hàng (CNNH) được rút trích vào cùng một nhóm nhân tố. Điều này khá phù hợp với thực tế khi một nền tảng công nghệ ngân hàng tốt thì vấn đề thông tin tín dụng cũng được cải thiện đáng kể. Hai nhân tố này được rút trích vào một nhân tố và gọi tên nhân tố mới là “Công nghệ thông tin” – Ký hiệu là CNTT.