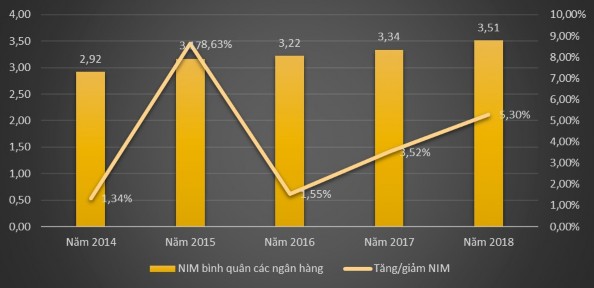

tư, tiền gửi tại NHNN,… Do đó, khi một ngân hàng có khả năng phân bố tài sản vào các tài sản sinh lãi tốt nhất, cho thu nhập ròng lãi vay trong kỳ tốt nhất sẽ cho chỉ số NIM cao. Cụ thể, NIM của các ngân hàng như bảng dưới đây:

Bảng 2.7: NIM của các NHTMCP Việt Nam từ năm 2014 – 2018

Đơn vị tính: %

Ngân hàng | Năm 2014 | Năm 2015 | Năm 2016 | Năm 2017 | Năm 2018 | Tăng/giảm 2018/2017 | |

1 | ACB | 3,01 | 3,17 | 3,09 | 3,5 | 3,55 | 1,43 |

2 | BIDV | 3,1 | 2,8 | 2,7 | 3 | 2,85 | 5,00 |

3 | Eximbank | 1,76 | 2,56 | 2,61 | 2,04 | 2,23 | 9,31 |

4 | HDBank | 2,08 | 3,63 | 4,04 | 4,1 | 4,03 | 1,71 |

5 | LienVietPostbank | 2,88 | 3,13 | 3,48 | 3,58 | 3,1 | 13,41 |

6 | Maritimebank | 1,38 | 1,81 | 2,67 | 1,86 | 2,7 | 45,16 |

7 | MBBank | 3,8 | 3,8 | 3,6 | 4,2 | 4,56 | 8,57 |

8 | Sacombank | 4,33 | 3,32 | 1,56 | 1,8 | 2,32 | 28,89 |

9 | SHB | 1,96 | 2,03 | 2,09 | 2,02 | 1,99 | 1,49 |

10 | Techcombank | 3,93 | 4,37 | 4,2 | 3,9 | 4,12 | 5,64 |

11 | TienPhongbank | 2,44 | 2,31 | 2,44 | 2,93 | 3,68 | 25,60 |

12 | VIB | 3,25 | 2,97 | 2,83 | 3,1 | 3,77 | 21,61 |

13 | Vietcombank | 2,4 | 2,57 | 2,64 | 2,5 | 2,94 | 17,60 |

14 | Vietinbank | 3,07 | 2,78 | 2,71 | 2,8 | 2,07 | 26,07 |

15 | VPBank | 4,42 | 6,34 | 7,67 | 8,7 | 8,77 | 0,80 |

NIM bình quân các NH | 2,92 | 3,17 | 3,22 | 3,34 | 3,51 | ||

Tỷ lệ tăng trưởng NIM | 1,34 | 8,63 | 1,55 | 3,52 | 5,30 | ||

Có thể bạn quan tâm!

-

Bài Học Rút Ra Trong Công Tác Nâng Cao Chất Lượng Tín Dụng Đối Với Các Ngân Hàng Thương Mại Cổ Phần Việt Nam

Bài Học Rút Ra Trong Công Tác Nâng Cao Chất Lượng Tín Dụng Đối Với Các Ngân Hàng Thương Mại Cổ Phần Việt Nam -

Số Điểm Giao Dịch Của Các Nhtmcp Việt Nam Tính Đến

Số Điểm Giao Dịch Của Các Nhtmcp Việt Nam Tính Đến -

Thực Trạng Chất Lượng Tín Dụng Tại Các Ngân Hàng Thương Mại Cổ Phần Việt Nam

Thực Trạng Chất Lượng Tín Dụng Tại Các Ngân Hàng Thương Mại Cổ Phần Việt Nam -

Hệ Số Car Bình Quân Của Các Nhtmcp Việt Nam Từ Năm 2014 – 2018

Hệ Số Car Bình Quân Của Các Nhtmcp Việt Nam Từ Năm 2014 – 2018 -

Mô Hình Các Yếu Tố Ảnh Hưởng Đến Cltd Tại Nhtmcp Việt Nam

Mô Hình Các Yếu Tố Ảnh Hưởng Đến Cltd Tại Nhtmcp Việt Nam -

Nhóm Các Nhân Tố Sau Khi Thực Hiện Phân Tích Nhân Tố Khám Phá

Nhóm Các Nhân Tố Sau Khi Thực Hiện Phân Tích Nhân Tố Khám Phá

Xem toàn bộ 254 trang tài liệu này.

(Nguồn:[27]) Đơn vị tính:%

Hình 2.12: NIM của NHTMCP Việt Nam và tỷ lệ tăng trưởng NIM từ 2014 2018

(Nguồn: [27])

Giai đoạn 2014 – 2018, NIM bình quân của các NHTMCP Việt Nam tăng đều qua các năm. Tính trên 15 NHTMCP đang nghiên cứu, chỉ duy nhất VPBank có tỷ lệ NIM trên 5% giai đoạn năm 2017 2018, đồng thời cũng là NHTMCP có tỷ lệ NIM cao nhất trong hệ thống, cụ thể năm 2017 là 8,7%, năm 2018 là 8,77%.

Năm 2018, 3 NHTMCP Nhà nước đều có tỷ lệ VietcomBank 2,94% và Vietinbank 2,07%

NIM dưới 3%: BIDV 2,85%,

Chỉ có 9/15 NHTMCP có tỷ lệ NIM năm 2018 tăng so với cùng kỳ năm 2017, còn lại là NIM giảm. Tỷ lệ NIM giảm tại các NHTMCP cho thấy cuộc đua huy động vốn tại các ngân hàng trong năm 2018 trong khi phải cho vay ra với lãi suất cạnh tranh khiến tỷ lệ thu nhập từ lãi của các ngân hàng có phần giảm sút. Theo TienPhongbank, ngân hàng đã đẩy mạnh cho vay bán lẻ từ năm 2017 bằng việc đề ra mức lãi suất ưu đãi trong 6 – 12 tháng đầu cho các khoản vay cá nhân. Do vậy, năm 2018, khi lãi suất của các khoản vay ưu đãi này chuyển về mức thông thường thì NIM của ngân hàng cũng tăng mạnh so với năm 2017.

Đối với MBBank, giai đoạn 2014 – 2018 NIM luôn duy trì ở mức cao và

ổn định so với các ngân hàng khác (3,8% năm 2014 đến 4,56% năm 2018).

Nguyên nhân chính đến từ cơ cấu

khách hàng đặc

thù là các Doanh nghiệp

trong lĩnh vực Quân đội, Quốc phòng với lượng tiền gửi không kỳ hạn rất dồi dào (Tỷ trọng tiền gửi không kỳ hạn trong cơ cấu nguồn vốn huy động của MBBank đạt xấp xỉ 30%). Đây là nguồn vốn có chi phí vốn rất thấp giúp cho

việc chủ động cơ cấu các khoản cho vay của MBBank đem lại hiệu quả và

nguồn thu nhập lãi thuần cao hơn. Ngoài ra MBBank đã mở rộng NIM thông qua việc tái cơ cấu danh mục tài sản theo hướng tập trung vào cho vay bán lẻ, doanh nghiệp vừa và nhỏ và tài chính tiêu dùng, tuy vậy mức độ cạnh tranh trong các lĩnh vực này hiện đang trở nên ngày càng gay gắt hơn.

BIDV và Vietinbank là hai ngân hàng có tỷ lệ NIM giảm năm 2018 so với năm 2017. Trong khi nhu cầu tăng vốn đang cấp bách và hệ số LDR đã ở mức rất cao 100%. BIDV đặt mục tăng trưởng huy động cao hơn tăng trưởng tín dụng trong giai đoạn tiếp theo 20192020, điều này cho thấy áp lực lên chi phí huy động của ngân hàng này có thể sẽ tiếp tục tăng lên. Còn đối với Vietinbank, để xử lý các khoản nợ xấu, ngân hàng hàng hạch toán một khoản lớn chi phí vào chi

phí tín dụng khác thay vì trích lập dự phòng, khiến cho thu nhập lãi ròng và NIM năm 2018 giảm đáng kể

b. ROA và ROE của các NHTMCP Việt Nam

Khả năng sinh lợi là thước đo CLTD bằng tiền, giúp đánh giá tình hình

hoạt động cũng như những rủi ro mà ngân hàng TMCP gặp phải, là một trong

những mục tiêu được nhà điều hành lẫn nhà đầu tư quan tâm vì lợi nhuận cao sẽ giúp các ngân hàng bảo toàn vốn, tăng thị phần và thu hút đầu tư. Tỷ suất sinh lợi trên vốn chủ sở hữu (ROE) và tỷ suất sinh lợi trên tổng tài sản (ROA) là 2 chỉ tiêu tiêu biểu dùng để đánh giá khả năng sinh lợi của các ngân hàng TMCP. Tỷ số ROE và ROA tùy thuộc vào thời vụ kinh doanh cũng như quy mô và mức độ rủi ro của ngân hàng,

Chỉ tiêu ROA cho biết

một

đồng

tài sản

Có tạo

ra bao nhiêu đồng lợi

nhuận

ròng, qua đó đánh giá chất

lượng

tài sản

trong ngân hàng, đồng thời

đánh giá được CLTD của ngân hàng đó vì tài sản trong ngân hàng có khả năng

tạo

ra thu nhập

chủ yếu

là khoản

cho vay khách hàng. Tài sản

sinh lời

càng

cao càng tạo

điều

kiện

để gia tăng thu nhập,

đây cũng là biện

pháp để nâng

cao chất lượng tín dụng trong ngân hàng. Ngân hàng nào có ROA cao chứng

tỏ ngân hàng đó có chính sách kinh doanh, đầu tư hiệu quả, CLTD được nâng

cao rõ rệt. ROA là chỉ số phản ánh khả năng sinh lời và dùng so sánh với nhau

giữa

các ngân hàng. Theo thống

kê kinh nghiệm về tỷ suất ROA của các ngân

hàng trên thế giới, ROA được phân chia theo bốn cấp độ sau đây:

kém

Nếu

ROA nhỏ hơn

0,5%: Hiệu

quả kinh doanh của

ngân hàng là yếu

Nếu ROA đạt từ 0,5% đến 1%: Hiệu quả kinh doanh của ngân hàng là

ở mức trung bình

Nếu ROA đạt từ 1% đến 2%: Hiệu quả kinh doanh của ngân hàng là tốt

Nếu ROA đạt trên 2,0%: Hiệu quả kinh doanh của ngân hàng rất tốt

Chỉ tiêu ROE cho biết

trong kỳ kinh doanh của

một

NHTM, một đồng

vốn chủ sở hữu tạo và hiệu quả sử dụng

ra bao nhiêu đồng lợi nhuận, đồng vốn trong NHTM.

qua đó đánh giá chất lượng

Nếu ROE từ khoảng dưới 10% thì hiệu quả sử dụng vốn thấp

Nếu ROE từ trên 10% đến 20% thì hiệu quả sử dụng vốn trung bình

Nếu ROE từ trên 20% đến 30% thì hiệu quả sử dụng vốn cao

Nếu ROE đạt trên 30% thì hiệu quả sử dụng vốn rất cao

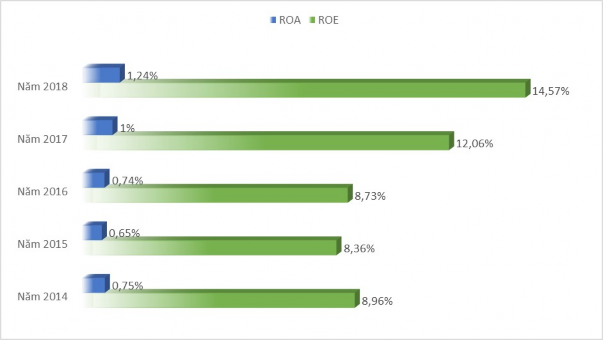

Hình 2.13: ROA, ROE bình quân tại các NHTMCP Việt Nam từ năm 2014 – 2018

(Nguồn: [27])

Đối với tỷ số ROA, giai đoạn từ năm 2014 – 2018 tốc độ tăng tổng tài sản và lợi nhuận của các NHTMCP Việt Nam còn chưa tương đồng nhau do đó một số ngân hàng có ROA cao là những ngân hàng có quy mô vừa và nhỏ. Năm 2018, các ngân hàng TMCP Nhà nước có hệ số ROA thấp hơn so với bình quân ngành, ngoại trừ ROA của Vietcombank đạt 1,39%, còn lại là BIDV 0,59% và VietinBank 0,48%

đều ở

mức khá thấp. Tỷ

số ROA cao nhất trong 15 ngân hàng năm 2018 là

Techcombank 2,9%, VPBank 2,45%. Với nhóm ngân hàng có chỉ số ROA từ 1% đến 2% cho thấy hoạt động kinh doanh của ngân hàng hiệu quả, tạo ra lợi nhuận cao, tuy nhiên hoạt động sinh lời quá cao sẽ đi kèm theo những rủi ro cao

Đối với tỷ số ROE cũng có xu hướng tăng và tốc độ tăng cao hơn so với tỷ số ROA, từ mức thấp nhất 8,36% năm 2015 lên mức 14,57% năm 2018. Ngược lại với ROA, tỷ số ROE bình quân ở các NHTMCP có quy mô lớn và vừa lại cao hơn

các ngân hàng có quy mô nhỏ. Năm 2018, tỷ số ROE cao nhất được ghi nhận ở

ACB với mức 27,73%, Vietcombank 25,18%. Trong khi đó, BIDV là 15,08% và Vietinbank chỉ 8,3%. Trong năm 2018, các NHTMCP tăng vốn chủ sở hữu nhằm đảm bảo tỷ lệ an toàn vốn theo Thông tư 41/2016/TTNHNN. Tuy nhiên, tốc độ tăng trưởng lợi nhuận sau thuế của các NHTMCP lại tăng nhanh hơn tốc độ tăng

trưởng vốn chủ sở hữu, do đó tỷ lệ ROE vẫn được duy trì ở mức cao, có 10/15 ngân hàng có tỷ lệ ROE từ trên 10%.

Theo thống kê những ngân hàng lớn có xu hướng giảm tỷ lệ ROE cụ thể

như: Vietinbank giảm từ 12% năm 2017 xuống còn 8,3% năm 2018; hay như

VPBank cũng giảm từ 27,5% năm 2016 xuống mức 22,8% năm 2018. Bên cạnh đó một số ngân hàng có vốn nhỏ hơn lại tăng trưởng đều liên tục và thậm chí là đột biến cụ thể như: HDBank, tỷ lệ ROE tăng qua các năm từ 5,46% 2014 lên cao ở mức 19,13%, Maritimebank tăng từ 0,89% năm 2017 lên 6,4% năm 2018.

2.2.1.3 Nhóm chỉ NHTM

tiêu phản ánh mức độ

an toàn về

hoạt động tín dụng của

a. Tỷ lệ đảm bảo an toàn vốn (CAR)

Lộ trình tuân thủ tiêu chuẩn Hiệp ước vốn Basel 2 tại NHTMCP Việt Nam

Theo yêu cầu của Thông tư 36/2014/TTNHNN, tỷ lệ an toàn vốn tối thiểu (CAR) của các NH phải đạt mức tối thiếu 9%. Trong đó, CAR được xác định bằng công thức:

CAR (%) = Vốn tự có / Tài sản có rủi ro * 100% >= 9%

Trong đó: Vốn tự có = Vốn cấp 1 + Vốn cấp 2 – Các khoản mục giảm trừ đánh giá lại tài sản cố định, góp vốn đầu tư dài hạn

Vốn cấp 1 = (Vốn điều lệ + Quỹ dự trữ bổ sung, đầu tư phát triển + Lợi

nhuận giữ lại + Thặng dư vốn cổ phần) – (Lợi thế thương mại + Lỗ lũy kế + Cổ

phiếu quỹ + Cấp tín dụng mua cổ phần tại TCTD khác)

Vốn cấp 2 = Quỹ dự phòng tài chính, dự phòng chung + Trái phiếu chuyển

đổi, công cụ nợ thỏa mãn điều kiện + Lợi ích cổ đông thiểu số

Tài sản có rủi ro = Tổng tài sản * Hệ số tài sản có rủi ro + Tổng nợ * Hệ

số khoản mục ngoài bảng cân đối

Bảng 2.10: Một số khoản mục tài sản chính và hệ số rủi ro tương ứng

Tiền và tương đương | 0% |

Nợ đảm bảo bằng giấy tờ có giá do TCTD trong và ngoài nước phát hành | 20% |

Nợ đảm bảo bằng nhà ở, quyền sử dụng đất | 50% |

100% | |

Đầu tư máy móc, thiết bị, tài sản cố định, bất động sản | 100% |

Cho vay công ty con, công ty liên kết | 150% |

Cho vay đầu tư, kinh doanh chứng khoán, kinh doanh bất động sản | 150% |

Góp vốn mua cổ phần

(Nguồn: [22])

Theo Thông tư 41/2016/TTNHNN, bắt đầu từ 1/1/2020, cách tính hệ số CAR sẽ tính theo tiêu chuẩn Basel 2, CAR tối thiểu là 8% và sẽ khiến cho CAR của các ngân hàng giảm mạnh. Công thức tính CAR theo chuẩn Basel 2

CAR (%) = Vốn tự có / (Tài sản có rủi ro + 12,5 * (Vốn yêu cầu rủi ro hoạt động + Vốn yêu cầu rủi ro thị trường)) * 100% >= 8%

Theo Basel 2 quy định vốn chủ sở hữu phải được phân bổ để bảo đảm an toàn cho các loại tài sản có rủi ro của một ngân hàng. Những tài sản đó phải được tính toán chặt chẽ, có những hệ số rủi ro cho từng loại tài sản. Chẳng hạn, một món nợ có hệ số rủi ro bằng 0 thì không đòi hỏi ngân hàng phải có vốn chủ sở hữu bảo đảm, nhưng một món nợ có hệ số rủi ro 100%, ngân hàng phải “trích lập” vốn chủ sở hữu tương đương với tối thiểu 8% của món nợ để bảo đảm ngân hàng hoạt động an toàn. Còn nếu một món nợ có hệ số rủi ro 200%, ngân hàng phải “trích lập” vốn chủ sở hữu tương đương với 16% giá trị sổ sách của món nợ. Như vậy, một ngân hàng phải có vốn chủ sở hữu tối thiểu 8% trên tổng tài sản có rủi ro.

NHNN Việt

Nam đã đưa

ra lộ trình triển

khai Basel 2 trong hệ thống

NHTMCP Việt Nam theo 2 giai đoạn cụ thể [47]

Giai đoạn 1:

Thí điểm

áp dụng

Basel 2 tại

10 ngân hàng bao gồm

Vietcombank, VietinBank, BIDV, MB, Sacombank, Techcombank, ACB, VPBank, VIB và Maritime Bank. Chương trình thí điểm bắt đầu từ tháng 2/2016, mục tiêu là đến cuối năm 2018 các ngân hàng này phải cơ bản đáp ứng các yêu cầu của Basel 2.

Giai đoạn 2:

Đến

năm 2020 cơ bản

các NHTM có mức

vốn

tự có theo

chuẩn mực của Basel 2, trong đó có ít nhất 1215 NHTM áp dụng thành công Basel

2 (theo nghị quyết của Quốc hội về Kế hoạch cơ cấu lại nền kinh tế giai đoạn 2016 2020 ngày 8/11/2016).

Tính đến cuối năm 2018 VIB chính thức trở thành ngân hàng thương mại cổ phần đầu tiên tại Việt Nam, đủ điều kiện áp dụng tỷ lệ an toàn vốn theo chuẩn

mực Basel 2. Việc đáp ứng các tiêu chuẩn khắt khe của Basel 2 cho thấy VIB có đủ khả năng hoạt động an toàn theo thông lệ tiên tiến của các nước phát triển trên thế giới để phòng ngừa các rủi ro tín dụng, rủi ro thị trường, rủi ro hoạt động có thể xảy ra.

Nhóm các NHTMCP tư nhân có khả năng đáp ứng tốt hơn theo tiêu chuẩn

Basel 2 do đã có hệ số CAR cao hơn

khá đáng kể so với mức

quy định

(8%).

Nhóm NHTMCP Nhà nước sẽ phải chịu áp lực tăng vốn rất lớn.

Hệ số CAR tính theo Thông tư 36 của một số Ngân hàng TMCP Việt Nam Bảng 2.11: Hệ số CAR của một số NHTMCP Việt Nam từ năm 2014 – 2018

(Đơn vị tính: %)

Ngân hàng | Năm 2014 | Năm 2015 | Năm 2016 | Năm 2017 | Năm 2018 | |

1 | ACB | 9,80 | 12,80 | 10,90 | 11,50 | 12,80 |

2 | BIDV | 9,27 | 9,81 | 9,00 | 9,00 | 10,30 |

3 | Eximbank | 11,33 | 17,03 | 17,12 | 15,98 | 11,80 |

5 | HDBank | 10,70 | 13,40 | 12,53 | 13,50 | 12,10 |

6 | LienVietPostbank | 17,70 | 18,00 | 18,32 | 14,50 | 12,90 |

7 | MBBank | 10,70 | 12,85 | 12,40 | 11,90 | 10,90 |

8 | Sacombank | 9,87 | 9,51 | 10,82 | 11,30 | 11,90 |

9 | SHB | 11,30 | 11,40 | 11,3 | 12,00 | 11,79 |

10 | Techcombank | 15,65 | 14,74 | 13,12 | 12,68 | 14,30 |

11 | Tienphongbank | 15,04 | 12,13 | 9,79 | 10,00 | 10,24 |

12 | VIB | 17,70 | 17,95 | 18,32 | 13,10 | 12,90 |

13 | Vietcombank | 11,61 | 11,04 | 10,29 | 11,60 | 12,10 |

14 | Vietinbank | 10,40 | 10,60 | 9,70 | 10,60 | 10,00 |

15 | VPBank | 11,40 | 12,20 | 13,23 | 14,60 | 12,30 |

CAR bình quân | 12,25 | 13,37 | 11,34 | 12,55 | 11,09 | |

(Nguồn: [27])