vào tổng thu lớn hơn nhiều so với tỷ trọng chung như VIB 21%, Sacombank 20%, MB 16%, Techcombank 15% [27]

2.2 Thực trạng chất lượng tín dụng tại các Ngân hàng thương mại cổ phần Việt Nam

2.2.1 Thực trạng chất lượng tín dụng của các phần Việt Nam qua các chỉ tiêu đánh giá

2.2.1.1 Nhóm chỉ tiêu về quy mô và tăng trưởng tín dụng

a. Dư nợ tín dụng Nam

và tăng trưởng

dư tín dụng

tại một số NHTMCP Việt

Tổng dư nợ tín dụng là một chỉ tiêu phản ánh khối lượng tiền các ngân

hàng TMCP Việt Nam cấp cho nền kinh tế tại một thời điểm. Tổng dư nợ bao gồm dư nợ cho vay ngắn hạn, trung hạn, dài hạn. Tổng dư nợ thấp chứng tỏ hoạt động tín dụng của ngân hàng yếu kém, không có khả năng mở rộng khách

hàng, khả

năng tiếp thị

của ngân hàng kém, trình độ

cán bộ

công nhân viên

thấp… Mặc dù vậy, chỉ tiêu này cao thì chưa hẳn chất lượng khoản vay tốt, dễ xảy ra nợ xấu. Song nếu tổng dư nợ tăng liên tục qua các năm thì lại cho thấy chiều hướng tăng lên của chất lượng tín dụng. Cụ thể dư nợ tín dụng của một số NHTMCP Việt Nam như hình dưới đây:

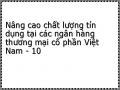

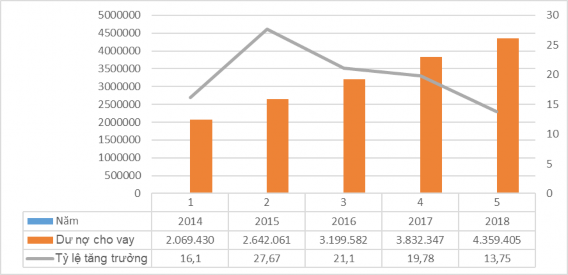

Bảng 2.5: Dư nợ tín dụng của 15 NHTMCP Việt Nam từ năm 20142018

Đơn vị tính: tỷ đồng

Ngân hàng | Năm 2014 | Năm 2015 | Năm 2016 | Năm 2017 | Năm 2018 | |

1 | ACB | 116.324 | 134.032 | 163.401 | 198.462 | 230.527 |

2 | BIDV | 445.693 | 598.434 | 723.697 | 866.885 | 988.739 |

3 | Eximbank | 87.146 | 84.759 | 86.891 | 101.324 | 104.242 |

4 | HDBank | 41.900 | 56.558 | 82.224 | 104.497 | 123.132 |

5 | LienVietPostbank | 51.667 | 64.784 | 84.908 | 100.621 | 119.193 |

6 | Maritimebank | 22.967 | 27.491 | 34.667 | 35.784 | 48.762 |

7 | MBBank | 100.569 | 121.349 | 150.738 | 184.188 | 159.942 |

8 | Sacombank | 124.576 | 180.593 | 193.098 | 222.947 | 256.623 |

9 | SHB | 104.096 | 131.428 | 162.376 | 196.131 | 216.989 |

10 | Techcombank | 94.894 | 124.032 | 142.616 | 160.849 | 217.138 |

11 | TienPhongbank | 19.839 | 28.240 | 47.325 | 64.007 | 78.458 |

12 | VIB | 18.179 | 47.777 | 60.180 | 79.864 | 96.139 |

13 | Vietcombank | 323.332 | 387.700 | 460.800 | 543.434 | 632.633 |

14 | Vietinbank | 439.869 | 538.080 | 661.988 | 790.688 | 864.926 |

Có thể bạn quan tâm!

-

Ý Nghĩa Của Việc Nâng Cao Chất Lượng Tín Dụng Của Ngân Hàng Thương Mại

Ý Nghĩa Của Việc Nâng Cao Chất Lượng Tín Dụng Của Ngân Hàng Thương Mại -

Bài Học Rút Ra Trong Công Tác Nâng Cao Chất Lượng Tín Dụng Đối Với Các Ngân Hàng Thương Mại Cổ Phần Việt Nam

Bài Học Rút Ra Trong Công Tác Nâng Cao Chất Lượng Tín Dụng Đối Với Các Ngân Hàng Thương Mại Cổ Phần Việt Nam -

Số Điểm Giao Dịch Của Các Nhtmcp Việt Nam Tính Đến

Số Điểm Giao Dịch Của Các Nhtmcp Việt Nam Tính Đến -

Nim Của Nhtmcp Việt Nam Và Tỷ Lệ Tăng Trưởng Nim Từ 2014 2018

Nim Của Nhtmcp Việt Nam Và Tỷ Lệ Tăng Trưởng Nim Từ 2014 2018 -

Hệ Số Car Bình Quân Của Các Nhtmcp Việt Nam Từ Năm 2014 – 2018

Hệ Số Car Bình Quân Của Các Nhtmcp Việt Nam Từ Năm 2014 – 2018 -

Mô Hình Các Yếu Tố Ảnh Hưởng Đến Cltd Tại Nhtmcp Việt Nam

Mô Hình Các Yếu Tố Ảnh Hưởng Đến Cltd Tại Nhtmcp Việt Nam

Xem toàn bộ 254 trang tài liệu này.

15 | VPBank | 78.379 | 116.804 | 144.673 | 182.666 | 221.962 |

Tổng | 2.069.43 0 | 2.642.06 1 | 3.199.58 2 | 3.832.34 7 | 4.359.405 | |

Tỷ lệ tăng trưởng | 16,10 | 27,67 | 21,10 | 19,78 | 13,75 | |

(Nguồn: [27])

Từ năm 2014 – 2018, dư nợ cho vay của các NHTMCP tăng hàng năm, cao hơn mức tăng trung bình của tăng trưởng tín dụng toàn hệ thống ngân hàng, cao nhất là năm 2015 tăng 27,67 % so với năm 2014. Một phần lý do đến từ việc sát nhập các ngân hàng giai đoạn 2014 – 2015. Năm 2018 tăng trưởng cho vay khách hàng thấp nhất trong 5 năm qua là 13,75% do NHNN thực hiện chính sách tiền tệ thắt chặt, giới hạn tăng trưởng tín dụng

Đơn vị tính: tỷ đồng, %

Hình 2.8: Dư nợ tín dụng của 15 NHTMCP Việt Nam từ năm 20142018

(Nguồn: [27])

b. Tốc độ tăng trưởng tín dụng của hệ thống NHTMCP Việt Nam

0,2

0,18

0,16

0,14

0,12

0,1

0,08

0,06

0,04

0,02

0

18,71%

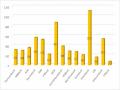

Trung bình tốc độ tăng trưởng tín dụng của các Ngân hàng thương mại cổ phần Việt Nam từ các Báo cáo tài chính qua các năm được thể hiện ở hình dưới đây:

17, | 29% | 18, | 17% | |||||||

14, | 16% | 14, | 00% | |||||||

1 | 2 | 3 | 4 | 5 | ||||||

Năm | 2014 | 2015 | 2016 | 2017 | 2018 | |||||

Tỷ lệ tăng trưởng | 14,16% | 17,29% | 18,71% | 18,17% | 14,00% | |||||

Hình 2.9: Tốc độ tăng trưởng tín dụng của các ngân hàng thương mại cổ phần Việt

Nam từ

năm 20142018

(Nguồn:[29])

Tốc độ tăng trưởng tín dụng tăng mạnh ở giai đoạn 20152017. Trong năm

2016, tín dụng tăng mạnh nhất là do chính sách tiền tệ được Ngân hàng Nhà

nước điều hành theo hướng nới lỏng thận trọng nhằm hỗ trợ tăng trưởng kinh tế và kiểm soát lạm phát. Tăng trưởng tín dụng năm 2016 đạt 18,71% so với cuối năm 2015

Năm 2018, tăng trưởng tín dụng của các NHTMCP Việt Nam tăng

khoảng 14% so với năm 2017 (18,17%), đây là tỷ lệ thấp nhất trong giai đoạn 5

năm từ 2014 – 2018. Lý do tín dụng tăng trưởng thấp vì để thực hiện song song được hai mục đích tạo điều kiện hỗ trợ vốn cho nền kinh tế và kiểm soát lạm phát là vấn đề được đặt ra trong năm 2018 cho việc điều hành chính sách tiền tệ của NHNN. Ngay từ đầu năm 2018, NHNN đã xây dựng và thực hiện các biện

pháp kiểm soát tăng trưởng tín dụng theo chỉ

tiêu định hướng cả

năm 2018.

NHNN chỉ đạo các NHTMCP tập trung kiểm soát chặt chẽ tốc độ và chất lượng tín dụng của toàn hệ thống. Đầu tháng 8, NHNN ra quyết định vào không xem xét, điều chỉnh tăng chỉ tiêu tăng trưởng tín dụng hay "khoá room tín dụng" trong

năm 2018 trừ trường hợp đặc biệt, như một số NHTM tham gia tái cơ cấu trong năm 2018 đối với các TCTD yếu kém. Cùng với đó, tiến hành kiểm tra các NH có tốc độ tăng trưởng tín dụng cao vào lĩnh vực bất động sản, chứng khoán, tiêu dùng, chiếm tỷ trọng lớn trong tổng dư nợ.

Ảnh hưởng của tốc độ tăng trưởng đến chất lượng tín dụng của các ngân hàng TMCP là rất lớn. Các ngân hàng phải kiểm soát tốc độ tăng trưởng tín dụng phù hợp với khả năng huy động vốn và chỉ tiêu tăng trưởng tín dụng đã được NHNN thông báo, đảm bảo tăng trưởng tín dụng an toàn, hiệu quả, tạo điều kiện thuận lợi trong việc tiếp cận vốn tín dụng của doanh nghiệp và người dân, đặc biệt là đối với doanh nghiệp được đánh giá có tình hình tài chính minh bạch, lành mạnh. Các ngân hàng kiểm soát tốc độ tăng trưởng tín dụng để không xảy ra các cuộc đua lãi suất, không đẩy mặt bằng lãi suất lên cao hơn mức chịu đựng của doanh nghiệp, giảm các rủi ro như: chất lượng tín dụng suy giảm, nợ xấu gia tăng.

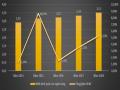

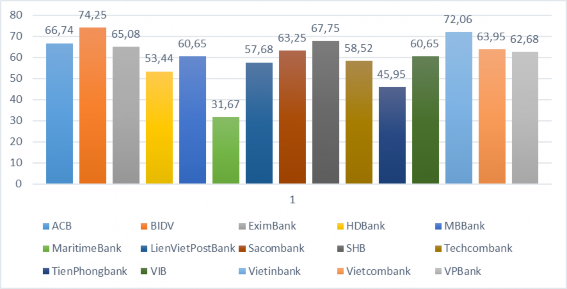

c. Tỷ lệ Dư nợ cho vay/Tài sản của các NHTMCP Việt Nam

Cho vay là hoạt động kinh doanh cốt lõi của mọi ngân hàng, tuy nhiên, mức độ phụ thuộc ở mỗi ngân hàng vào cho vay lại khác nhau, thể hiện qua tỷ lệ dư nợ cho vay khách hàng/Tài sản như bảng sau:

Bảng 2.6: Tỷ lệ Dư nợ cho vay khách hàng/Tài sản của các NHTMCP Việt Nam từ năm 2014 – 2018

Đơn vị tính: %

Ngân hàng | Năm 2014 | Năm 2015 | Năm 2016 | Năm 2017 | Năm 2018 | Giá trị trung bình | |

1 | ACB | 58,87 | 66,4 | 69,27 | 69,17 | 70,00 | 66,74 |

2 | BIDV | 72,15 | 73,91 | 74,34 | 75,55 | 75,3 | 74,25 |

3 | EximBank | 54,17 | 67,58 | 67,47 | 67,83 | 68,35 | 65,08 |

4 | HDBank | 42,98 | 54,23 | 55,86 | 56,36 | 57,79 | 53,44 |

5 | MBBank | 54,79 | 59,45 | 63,59 | 63,44 | 61,98 | 60,65 |

6 | MaritimeBank | 23,2 | 27,74 | 39,06 | 33,23 | 35,1 | 31,67 |

7 | LienVietPostBank | 46,37 | 53,44 | 57,55 | 62,44 | 68,59 | 57,68 |

8 | Sacombank | 67,12 | 64,69 | 60,54 | 60,63 | 63,29 | 63,25 |

9 | SHB | 65,17 | 65,79 | 69,37 | 71,31 | 67,12 | 67,75 |

10 | Techcombank | 48,53 | 61,81 | 64,03 | 64,87 | 53,38 | 58,52 |

11 | TienPhongbank | 39,04 | 37,52 | 44,61 | 51,42 | 57,16 | 45,95 |

12 | VIB | 49,27 | 58,93 | 59,89 | 65,57 | 69,58 | 60,65 |

13 | Vietinbank | 69,06 | 72,76 | 71,14 | 72,71 | 74,64 | 72,06 |

14 | Vietcombank | 63,67 | 65,23 | 66,44 | 59,63 | 64,78 | 63,95 |

15 | VPBank | 52,74 | 61,02 | 64,02 | 66,59 | 69,04 | 62,68 |

(Nguồn: [27]) Đơn vị tính: %

Hình 2.10: Tỷ lệ Dư nợ cho vay/Tài sản trung bình của các NHTMCP Việt Nam từ năm 2014 2018

(Nguồn: [27])

Thống kê giai đoạn 5 năm (từ 2014 – 2018) cho thấy, BIDV và VietinBank là hai ngân hàng phụ thuộc nhiều nhất vào hoạt động cho vay năm. Cụ thể, trung bình 5 năm dư nợ cho vay của BIDV chiếm tới 74,25% tổng tài sản, con số này ở VietinBank là 72,06%. Đây cũng là hai ngân hàng có dư nợ cho vay lớn nhất năm 2018, với BIDV là 988.739 tỷ đồng dư nợ trong khi ở VietinBank là 864.926 tỷ đồng. Nhìn chung, tỷ trọng cho vay trên tổng tài sản trung bình của các ngân hàng đa phần trên 60%. Năm 2018, Sacombank có tỷ lệ này là với 63,29%. Tuy nhiên trên thực tế, tỷ trọng cho vay của Sacombank thậm chí còn lớn hơn các ngân hàng trên, bởi còn một lượng lớn dư nợ ẩn mình trong các khoản phải thu và lãi dự thu

(tổng cộng lên tới trên 46.800 tỷ đồng, chiếm 18% tổng tài sản). Đặc biệt,

Vietcombank và Techcombank 2 ngân hàng có lợi nhuận lớn nhất hệ thống năm 2018 lại trong nhóm ít phụ thuộc vào hoạt động cho vay. Với Vietcombank, tỷ lệ

dư nợ cho vay trên tổng tài sản trung bình 5 năm ở mức 63,95%, trong khi của Techcombank chỉ 58,52%.

Thực tế cho thấy không phải ít phụ thuộc nhất vào hoạt động cho vay là

tốt mà cũng không phải phụ

thuộc nhiều là xấu và mức độ

phụ

thuộc không

quyết định lợi nhuận ngân hàng, bởi còn rất nhiều yếu tố chi phối khác như lợi nhuận, thu nhập ngoài cho vay, chi phí hoạt động, tỷ lệ trích lập dự phòng,...Với Techcombank, sở dĩ tỷ lệ dư nợ cho vay thấp là bởi ngân hàng này đã sử dụng phần lớn room dư nợ tín dụng được cấp (Ngân hàng Nhà nước giao được phép tăng tối đa 20% trong năm 2018) để mua trái phiếu doanh nghiệp, thay vì tăng dư nợ cho vay khách hàng. Tính đến hết năm 2018, lượng trái phiếu doanh nghiệp mà Techcombank nắm giữ lên tới khoảng 20.000 tỷ đồng [27]. Đây là hướng đi

đặc biệt của Techcombank, phần vì muốn giữ chân và hợp tác cộng sinh với

khách hàng lớn đang bán trái phiếu, phần vì lợi nhuận mảng trái phiếu doanh nghiệp thường lớn hơn cho vay khách hàng truyền thống, thêm vào đó là khoản lợi nhuận lớn từ hoạt động bảo lãnh phát hành trái phiếu.

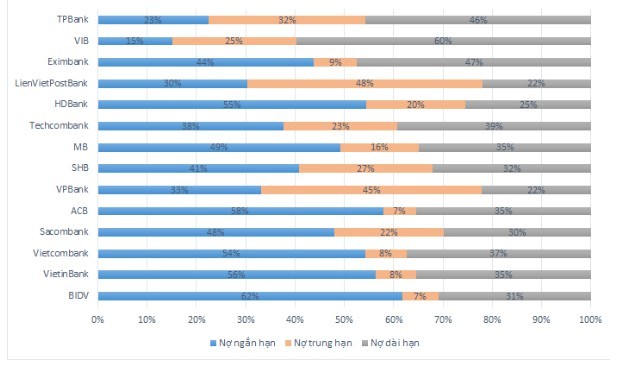

d. Cơ cấu tín dụng theo thời gian

Dư nợ tín dụng theo thời gian phản ánh nguồn vốn cho vay của NHTM

được

đầu

tư vào nền

kinh tế tại

thời

điểm

xác định.

Hiện

nay phân loại dư

nợ tín dụng

tại

mỗi thời điểm xác định được thể hiện ở nhiều tiêu thức khác

nhau như: theo thời gian, theo ngành sản xuất, thành phần kinh tế,.... Việc xác

định mức dư nợ ở thời điểm để xác định quy mô, mức độ đầu tư và đa dạng

trong hoạt động cho vay của ngân hàng, dư nợ xác định theo thời hạn vay phải

cân đối

nhằm

hạn

chế rủi

ro và phù hợp

với

quy mô huy động

vốn

và quy

định

NHNN, các ngân hàng có nguồn

huy động

trung dài hạn

thấp

không thể

lấy nhiều vốn ngắn hạn để cho vay trung dài hạn. Cơ cấu dư nợ cho vay theo

thời gian cũng ảnh hưởng đáng kể đến CLTD, nếu cơ cấu

cho vay hợp

lý sẽ

thúc đẩy hình sau:

tăng trưởng

tín dụng

và giảm thiểu

được

rủi

ro, được

thể hiện

qua

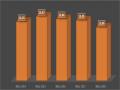

Hình 2.11: Cơ cấu tín dụng theo thời gian của các NHTMCP Việt Nam năm 2018

(Nguồn: [27])

Để đảm bảo hoạt động kinh doanh ổn định, các ngân hàng TMCP không

nên tập

trung cho vay trung dài hạn quá nhiều,

việc cho vay trung dài hạn phụ

thuộc vào mức độ tăng trưởng của nguồn vốn huy động đặc biệt là nguồn vốn

huy động trung dài hạn của khách hàng. Tại các ngân hàng nói chung, việc cho vay trung dài hạn thường hấp dẫn hơn so với cho vay ngắn hạn, do mang lại lãi cao hơn. Tuy nhiên, điều này cũng đồng nghĩa với việc rủi ro tiềm ẩn cho hệ thống trong tương lai lớn hơn kéo theo chất lượng tín dụng giảm sút, vì cho vay kỳ hạn càng dài thì rủi ro cân đối kỳ hạn càng cao, nhất là trong điều kiện tỷ trọng tiền gửi ngắn hạn vẫn chiếm chủ yếu trong cơ cấu nguồn vốn huy động nói chung, sức ép huy động theo đó càng lớn. Ngân hàng càng tập trung vào nợ ngắn hạn, càng ít rủi ro nhưng cũng phải chấp nhận lợi nhuận thấp hơn. Thời gian cho vay càng dài, lợi nhuận càng cao nhưng đi kèm là rủi ro cũng càng cao

Thống kê từ Báo cáo thường niên của các NHTMCP năm 2018 cho thấy, một số ngân hàng đang chọn hướng an toàn, đó là BIDV với tỷ trọng nợ ngắn hạn đạt 62%, VietinBank (56%), Vietcombank (54%), Sacombank (48%), ACB (58%), MB (49%). HDBank cũng lựa chọn hướng này với tỷ trọng nợ ngắn hạn khá cao là 55%. Trong khi đó, SHB và EximBank có phần trung tính với tỷ lệ lần

lượt là 41% và 44%. Techcombank và VPBank, chọn hướng thiên về lợi nhuận với tỷ trọng nợ ngắn hạn lần lượt 38% và 33%. Chấp nhận rủi ro nhiều hơn nữa là LienVietPostBank, TPBank và VIB với lần lượt 30%, 23% và 15%.

Từ năm 2014, để thúc đẩy

các tổ chức

tín dụng

tăng trưởng

dư nợ,

NHNN đã ban hành thông tư 36/2014/TTNHNN quy định

các giới

hạn,

tỷ lệ

bảo đảm an toàn trong hoạt động của các tổ chức tín dụng theo đó nới lỏng về mức cho phép tối đa nguồn vốn ngắn hạn được sử dụng cho vay trung dài hạn

lên đến

60% điều

này cũng giúp cho các tổ chức

tín dụng

đẩy

mạnh cho vay

trung dài hạn để có mức

lãi suất

cao đặc

biệt

là cho vay khách hàng cá nhân

và cho vay các doanh nghiệp

SME siêu nhỏ,

đây cũng là xu hướng

tốt

tăng

trưởng

được

hiệu

quả từ cho vay nếu

như ngân hàng đảm bảo

được

nguồn

vốn cho vay

ổn định.

Tuy nhiên để tránh việc

đầu tư vào các dự án trung dài

hạn

đặc

biệt

là các dự án bất

động

sản

và tránh lặp

lại

rủi

ro trong thời kỳ

trước đây, NHNN đã ban hành Thông tư 06/2016/TTNHNN để thay thế Thông tư 36 sau một thời gian lấy ý kiến phản hồi cho bản dự thảo sửa đổi theo đó nội dung của thông tư 06 có 2 điều chỉnh lớn; thứ nhất là quy định hệ số quy đổi rủi ro của các khoản phải đòi để kinh doanh bất động sản là 200% từ thời điểm 01/01/2017 thay vì 250% như trong dự thảo, thứ hai là tỷ lệ sử dụng vốn

ngắn hạn cho vay trung dài hạn được giảm theo lộ trình từ 60% xuống 50% từ

01/01/2017 và 40% từ 01/01/2018. Vậy từ giai đoạn 2017 2018 các ngân hàng

phải chủ động giảm tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn đồng

nghĩa với việc các ngân hàng cần phải giảm các khoản cho vay trung dài hạn xuống mức quy định theo lộ trình.

2.2.1.2 Nhóm chỉ tiêu thể hiện khả năng sinh lời từ hoạt động tín dụng

a. Tỷ lệ thu nhập lãi cận biên thuần (NIM)

Chỉ tiêu đánh giá khả năng sinh lời của ngân hàng TMCP Việt Nam chính là chỉ số Thu nhập lãi cận biên (NIM). Huy động vốn từ tiền gửi khách hàng và cho vay là hoạt động chính đem về doanh thu cho ngân hàng, tuy nhiên vẫn còn những hoạt động khác đem về lợi nhuận cho ngân hàng như: kinh doanh chứng khoán, công cụ phái sinh, ngoại hối, bảo lãnh,…Tài sản có sinh lời là những tài sản mang lại lợi nhuận cho ngân hàng như cho vay khách hàng, các khoản đầu