![]()

Các bước tính hệ số Beta điều chỉnh đòn bẩy

Bước 1. Ước tính hệ số beta của ngân hàng đã niêm yết: được xác định bằng phương pháp hồi qui TSSL giá cổ phiếu ngân hàng (Ri) theo TSSL thị trường (Rm) trong khoảng thởi gian cổ phiếu ngân hàng được niêm yết từ 5-10 năm. Từ đó xác định hệ số Beta thị trường (MBB)

Bước 2. Ước tính hệ số Beta không đòn bẩy bằng cách loại bỏ đòn bẩy tài chính khỏi Beta thị trường theo công thức:

PUBAV = MBB / ⌊𝟏 + 𝐃 (𝟏 − 𝐭)⌋ (7)

𝐄

Trong đó: (PUBAV ) là beta không đòn bẩy tài chính. D/E là hệ số đòn bẩy tài chính của ngân hàng, t là thuế suất thuế thu nhập.

Hệ số D/E và t được tính bình quân trong suốt khoảng thời gian cổ phiếu ngân hàng được niêm yết (xác định ở bước 1).

Bước 3. Ước tính beta của ngân hàng cần định giá theo công thức:

PLB = PUBAV * ⌊𝟏 + 𝐃 (𝟏 − 𝐭)⌋ (8)

𝐄

Trong đó: PLB là beta có điều chỉnh đòn bẩy tài chính. D/E là hệ số đòn bẩy tài chính của ngân hàng cần định giá, t là thuế suất thuế thu nhập (tại thời điểm cần định giá).

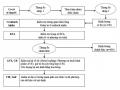

2.4.2 Vai trò của hệ số Beta thị trường trong mô hình định giá thương hiệuTrong mô hình định giá thương hiệu NHTM theo cách tiếp cận từ thu nhập, hệ số đo lường rủi ro hệ thống (Beta) được xác định từ phân tích dữ liệu thị trường. Từ đó, hệ số Beta thị trường sẽ giúp xác định chi phí sử dụng vốn bình quân gia quyền (WACC) và đưa ra suất chiết khấu tương ứng để dự tính dòng tiền từ tài sản hữu hình. Đây là bước tính quan trọng, quyết định giá trị của toàn bộ ngân hàng, từ đó ước tính giá trị tài sản vô hình, trong đó có giá trị thương hiệu. (Hình 2.11)

Dữ liệu tài chính

Dữ liệu thị trường

Hệ số Beta

Tài sản hữu

hình của NH

Chi phí vốn BQ

gia quyền

Dòng tiền tự

do của NH (FCFF)

Dòng tiền từ

TS hữu hình

DÒNG TIỀN TỪ TÀI SẢN VÔ HÌNH

(FBBE)

DÒNG TIỀN TỪ

THƯƠNG HIỆU

Hình 2.11 Vai trò của hệ số Beta trong qui trình định giá thương hiệu

Nguồn: Tổng hợp của tác giả từ Damodaran (2002, 2012) và Interbrand (2012)

Hệ số Beta thị trường giúp phản ánh được đầy đủ rủi ro hệ thống và phù hợp với NHTM là loại hình kinh doanh đặc biệt, chịu nhiều ảnh hưởng khi thị trường biến động. Mặt khác, hệ số Beta có điều chỉnh đòn bẩy tài chính sẽ phản ánh rõ nét tác động của đòn cân nợ lên rủi ro của hoạt động ngân hàng.

2.5 Cơ sở lý thuyết về “Chỉ số sức mạnh thương hiệu” trong mô hình định giá thương hiệu NHTM

Sức mạnh thương hiệu đánh giá khả năng của thương hiệu có thể tạo ra lòng trung thành với thương hiệu và từ đó tạo ra nhu cầu về sản phẩm và đem lại lợi nhuận trong tương lai. Thương hiệu mạnh được đánh giá trên thang điểm từ 0-100. Điểm số sức mạnh thương hiệu được đánh giá dựa vào việc đối chiếu các yếu tố tạo nên thương hiệu mạnh với các thương hiệu cùng ngành hoặc tương đồng trên thị trường.

2.5.1 “Chỉ số sức mạnh thương hiệu” trong mô hình của Interbrand

Theo Interbrand, có 7 yếu tố đánh giá một thương hiệu mạnh, theo thang điểm trong bảng 2.5. Năm 2012 Interbrand đã điều chỉnh thành 10 yếu tố, tuy nhiên không trình bày điểm cụ thể cho các yếu tố đánh giá mới.

Bảng 2.10 Các yếu tố tạo nên sức mạnh thương hiệu của Interbrand

Các yếu tố | ||||

Interbrand (1988, 1993) | Interbrand (2012) | |||

Yếu tố bên trong | Yếu tố bên ngoài | |||

1 | Tính dẫn đầu | 0-25 | Tính rõ ràng về giá trị đại diện | Tính xác thực |

2 | Địa lý | 0-25 | Các cam kết nội bộ | Tính phù hợp với các phân khúc thị trường |

3 | Tính ổn định | 0-15 | Khả năng thích ứng với biến động thị trường | Tính ổn định |

4 | Thị trường | 0-10 | Bảo hộ thương hiệu | Tính khác biệt |

5 | Xu hướng thương hiệu | 0-10 | Mức độ hiện diện trên các kênh truyền thông | |

6 | Hoạt động hỗ trợ | 0-10 | Mức độ hiểu biết của người tiêu dùng về thương hiệu | |

7 | Bảo hộ thương hiệu | 0-5 | ||

Có thể bạn quan tâm!

-

Cơ Sở Lý Thuyết Về “Tài Sản Thương Hiệu” (Brand Equity- Cbbe)

Cơ Sở Lý Thuyết Về “Tài Sản Thương Hiệu” (Brand Equity- Cbbe) -

Đề Xuất Mô Hình “Tài Sản Thương Hiệu” Của Nhtm Việt Nam

Đề Xuất Mô Hình “Tài Sản Thương Hiệu” Của Nhtm Việt Nam -

Thang Đo “Nhận Biết Về Thương Hiệu” (Brand Awareness)

Thang Đo “Nhận Biết Về Thương Hiệu” (Brand Awareness) -

Quy Trình Nghiên Cứu Định Lượng Dựa Trên Số Liệu Sơ Cấp

Quy Trình Nghiên Cứu Định Lượng Dựa Trên Số Liệu Sơ Cấp -

Mô Hình Đo Lường Tài Sản Thương Hiệu Nhtm Việt Nam Theo Cbbe.

Mô Hình Đo Lường Tài Sản Thương Hiệu Nhtm Việt Nam Theo Cbbe. -

Bảng Nhân Tố Khám Phá Efa Đánh Giá Giá Trị Hội Tụ Của Thang Đo

Bảng Nhân Tố Khám Phá Efa Đánh Giá Giá Trị Hội Tụ Của Thang Đo

Xem toàn bộ 187 trang tài liệu này.

Nguồn: Interbrand 2012

Trong bảng 2.5, các yếu tố trên được sắp xếp và cho điểm theo thứ tự giảm dần. Yếu tố “Tính dẫn đầu” và “Địa lý” được tính điểm cao nhất là 25 điểm. Đây là 2 yếu tố đóng vai trò quan trọng của một thương hiệu mạnh. Kế đến là “Tính ổn định” có số điểm tối đa là 15 điểm. Các yếu tố khác có điểm tối đa là 10 điểm. Riêng “Bảo hộ thương hiệu” là 5 điểm, do ngày nay các thương hiệu gần như đều thực hiện việc bảo hộ thương hiệu, nhất là các thương hiệu lớn.

STT | Các yếu tố (Brand Finance) | Điểm |

1 | Thâm niên trên thị trường | 0- 10 |

2 | Hệ thống phân phối | 0- 10 |

3 | Thị phần | 0- 10 |

4 | Vị trí trên thị trường | 0- 10 |

5 | Tốc độ tăng trưởng doanh thu | 0- 10 |

6 | Giá tiền trả thêm cho sản phẩm | 0- 10 |

7 | Độ co giãn của giá | 0- 10 |

8 | Hỗ trợ, chi phí cho marketing | 0- 10 |

9 | Sự nhận biết quảng cáo | 0- 10 |

10 | Sự nhận biết thương hiệu | 0- 10 |

Tổng | 100 |

2.5.2 “Chỉ số sức mạnh thương hiệu” trong mô hình của Brand Finance Theo Brand Finance, có 10 yếu tố đánh giá một thương hiệu mạnh (bảng 2.4) Bảng 2.11 Các yếu tố tạo nên thương hiệu mạnh của Brand Finance

Nguồn: Brand Finance (2000)

Các yếu tố trên có thang điểm đều nhau từ 1 đến 10, tổng số điểm của 10 yếu tố là 100 điểm là cao nhất, ứng với thương hiệu mạnh nhất trên thị trường so với các thương hiệu cùng loại tại thời điểm định giá. Như vậy, các yếu tố này được xem như có tầm ảnh hưởng bằng nhau, không có yếu tố nào đóng vai trò chủ đạo hay vượt trội.

2.5.3 Đề xuất hướng nghiên cứu “Chỉ số sức mạnh thương hiệu” trong mô hình định giá NHTM

Một số hạn chế khi xác định “Chỉ số sức mạnh thương hiệu” trong mô hình định giá thương hiệu của Brand Finance và Interbrand

- “Chỉ số sức mạnh thương hiệu” được đề xuất các yếu tố xác định khác nhau và đến nay vẫn chưa có sự thống nhất.

- Các tiêu chí và phương thức chấm điểm cho từng yếu tố không được công bố nên gây nhiều khó khăn cho các thẩm định viên khi xác định “Chỉ số sức mạnh thương hiệu”.

- Các yếu tố xác định “Chỉ số sức mạnh thương hiệu” của Brand Finance và Interband mang tính khái quát và phù hợp để đánh giá thương hiệu cho ngành sản xuất, kinh doanh, dịch vụ nói chung. Riêng đối với ngân hàng là ngành dịch vụ tài chính, lĩnh vực kinh doanh liên quan chủ yếu đến tiền tệ, thương hiệu phụ thuộc nhiều vào lòng tin và tín nhiệm của khách hàng và thương hiệu có những rủi ro khi cạnh tranh trên thị trường, chịu ảnh hưởng của một số những rủi ro trong ngành ngân hàng như rủi ro thanh khoản, rủi ro lãi suất, rủi ro tỉ giá, rủi ro hệ thống...

Vì vậy, để xác định một thương hiệu mạnh của NHTM cần thể hiện những yếu tố đặc trưng, riêng có của ngành dịch vụ liên quan đến tiền tệ, đồng thời cần có những tiêu chí đánh giá, thang điểm cụ thể để áp dụng vào mô hình định giá.

Trong nhiều cách tiếp cận của nghiên cứu định tính, phương pháp phỏng vấn sâu với các chuyên gia được tác giả lựa chọn. Phương pháp này được cho là thích hợp để đạt được một sự hiểu biết về ý nghĩa hiện tượng "mà các vấn đề, yếu tố sẽ được khám phá trong quá trình trao đổi, thảo luận và chia sẻ các ý kiến, làm nổi bật sự tương đồng và khác biệt, từ đó đưa ra các điều chỉnh, sửa đổi về nhận thức" (Carson & ctg, 2001). Các yếu tố xác định “Chỉ số sức mạnh thương hiệu” của NHTM Việt Nam sẽ được xây dựng dựa trên các yếu tố đề xuất của Brand Finance và Interbrand, đồng thời kết hợp với kết quả nghiên cứu định tính, đối tượng phỏng vấn là các nhà quản trị thương hiệu và quản lý rủi ro tại các NHTM Việt Nam.

2.6 Kết luận

Chương 2 tổng kết cơ sở lý thuyết các quan điểm về định giá thương hiệu nói chung và thương hiệu ngân hàng nói riêng theo các cách tiếp cận khác nhau, đồng thời đề xuất mô hình định giá thương hiệu NHTM theo cách tiếp cận từ thu nhập, qui trình thực hiện và trình bày những điểm mới của mô hình nghiên cứu. Lược khảo cơ sở lý thuyết phục vụ cho các mục tiêu nghiên cứu, bao gồm: (i) Cơ sở lý thuyết về CBBE

và các nghiên cứu thực nghiệm để đề xuất mô hình nghiên cứu “Tài sản thương hiệu” cho NHTM Việt Nam, từ đó xác định “Chỉ số vai trò thương hiệu”; (ii) Cơ sở lý thuyết và các nghiên cứu thực nghiệm về hệ số Beta thị trường và đề xuất nghiên cứu hệ số Beta có điều chỉnh đòn bẩy tài chính cho NHTM Việt Nam; (iii) Cơ sở lý thuyết về xác định “Chỉ số sức mạnh thương hiệu” trong mô hình định giá thương hiệu của Brand Finance và Interbrand, từ đó đề xuất hướng nghiên cứu “Chỉ số sức mạnh thương hiệu” của NHTM Việt Nam. Các chương 4, 5 sẽ phân tích chi tiết về kết quả nghiên cứu liên quan đến những mục tiêu nghiên cứu của luận án.

![]()

PHƯƠNG PHÁP NGHIÊN CỨU

3.1 Thiết kế nghiên cứu

Định giá thương hiệu NHTM Việt Nam theo hướng nghiên cứu FBBE kết hợp với CBBE là một đề tài liên quan đến nhiều lĩnh vực nên luận án sử dụng các phương pháp nghiên cứu sau:

3.1.1 Nghiên cứu định tính

Phương pháp nghiên cứu định tính được sử dụng để thực hiện hai mục tiêu:

- Xây dựng tập biến quan sát của thang đo các khái niệm thành phần “Tài sản thương hiệu”, xây dựng bảng câu hỏi khảo sát, để tiến hành nghiên cứu định lượng. Từ đó xác định “Chỉ số vai trò thương hiệu”.

- Xác định các yếu tố thành phần của “Chỉ số sức mạnh thương hiệu” trong mô hình định giá, từ đó tính được hệ số rủi ro thương hiệu.

Đối tượng nghiên cứu bao gồm:

- Các nhà quản lý thương hiệu, trưởng phòng quan hệ công chúng và quản trị rủi ro của một số NHTM.

- Các chuyên gia thẩm định giá đang làm việc tại các công ty tư vấn, định giá tài sản vô hình. Các đối tượng phỏng vấn là những người giữ chức vụ quản lý (thấp nhất là cấp trưởng phòng), các chuyên gia có chứng chỉ hành nghề thẩm định giá được Bộ Tài chính cấp.

Bước đầu tiên là lược khảo từ lý thuyết về tài sản vốn thương hiệu để xác định các khái niệm thang đo và mối liên hệ giữa các khái niệm trong mô hình. Tiếp đến thực hiện nghiên cứu định tính thông qua việc phỏng vấn sâu và thảo luận nhóm với các chuyên gia. Hai cách tiếp cận này được lựa chọn trong nhiều cách tiếp cận của nghiên cứu định tính và được cho là thích hợp để đạt được một sự hiểu biết về ý nghĩa hiện tượng "mà các vấn đề, yếu tố sẽ được khám phá trong quá trình trao đổi, thảo luận và

chia sẻ các ý kiến, làm nổi bật sự tương đồng và khác biệt, từ đó đưa ra các điều chỉnh, sửa đổi về nhận thức" (Carson & ctg, 2001).

Tác giả sẽ trực tiếp thực hiện việc thảo luận với các đối tượng nghiên cứu bằng kỹ thuật thảo luận tay đôi với công cụ thu thập dữ liệu là dàn bài thảo luận (Krueger, 1998) để tìm ra các yếu tố xác định “Chỉ số sức mạnh thương hiệu”, từ đó đo lường suất chiết khấu thương hiệu. Số lượng các chuyên gia được lựa chọn sẽ theo phương pháp chọn mẫu lý thuyết (Strauss & ctg, 1998). Người phỏng vấn hiểu về lĩnh vực nghiên cứu, có tương tác với đối tượng phỏng vấn. Sau khi phỏng vấn, tác giả thực hiện khoanh vùng đối tượng phỏng vấn và tìm hiểu vấn đề xuất hiện từ dữ liệu thu thập được trong quá trình phỏng vấn. Lý thuyết được xây dựng từ dữ liệu thực tiễn. Các câu hỏi phỏng vấn sẽ được lặp đi lặp lại với các đối tượng nghiên cứu tiếp theo cho đến khi kết quả phỏng vấn đạt điểm bảo hòa, không có nhân tố mới được phát hiện và số lượng đối tượng phỏng vấn sẽ được dừng lại.

3.1.2 Nghiên cứu định lượng

![]()

Nghiên cứu định lượng dựa trên số liệu sơ cấp

Phương pháp nghiên cứu định lượng được sử dụng để giải quyêt mục tiêu nghiên cứu thứ nhất dựa trên số liệu sơ cấp. Đó là khảo sát các khách hàng của NHTM được định giá thương hiệu, đã trải nghiệm dịch vụ ngân hàng ít nhất một năm để khám phá và khẳng định thang đo các khái niệm thành phần “Tài sản thương hiệu” của NHTM, tỷ trọng các thành phần, từ đó xác định “Chỉ số vai trò thương hiệu”.

Nghiên cứu định lượng được sử dụng gồm 2 bước: nghiên cứu sơ bộ và nghiên cứu chính thức.

- Nghiên cứu sơ bộ: Khảo sát sơ bộ khoảng 100 khách hàng của NHTM thông qua bảng câu hỏi khảo sát tại các điểm giao dịch. Dữ liệu khảo sát được xử lý thông qua hệ số tin cậy Cronbach alpha và phân tích nhân tố khám phá EFA để đánh giá sơ bộ thang đo lường các khái niệm nghiên cứu. Kết quả đánh giá sơ bộ giúp điều chỉnh thang đo các khái niệm nghiên cứu để sử dụng cho nghiên cứu chính thức.