nghiên cứu được thu thập thông qua bảng câu hỏi khảo sát được dùng phỏng vấn trực tiếp khách hàng đến giao dịch tại các chi nhánh lớn của ngân hàng ACB.

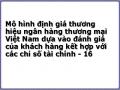

Từ cơ sở lý thuyết về các thành phần đo lường tài sản thương hiệu theo CBBE, mô hình đo lường tài sản thương hiệu của NHTM Việt Nam được xây dựng dựa trên mô hình “Tài sản thương hiệu” của Keller (1993), mô hình “Ấn tượng thương hiệu NHTM” của Pina (2009) và các nghiên cứu thực nghiệm khác. Mô hình có các thành phần chính: (1) Nhận biết thương hiệu; (2) Ấn tượng thương hiệu; (3) Lòng tin vào thương hiệu; (4) Mối quan hệ giữa ngân hàng và khách hàng. (Hình 4.1)

TÀI SẢN THƯƠNG HIỆU

ẤN

TƯỢNG THƯƠNG

HIỆU

SỰ TIN

TƯỞNG

MỐI QUAN

HỆ NH -KH

NHẬN BIẾT

THƯƠNG HIỆU

CUNG CẤP

DỊCH VỤ

GIÁ CẢ

DỊCH VỤ

TRÁCH

NHIỆM XÃ HỘI

UY TÍN

NGÂN HÀNG

MẠNG

LƯỚI

NHÂN

SỰ

NHẬN

BIẾT

HỒI

TƯỞNG

Hình 4.1 Mô hình đo lường tài sản thương hiệu NHTM Việt Nam theo CBBE.

Nguồn: đề xuất của tác giả

Các giả thuyết nghiên cứu sau được đặt ra:

1. Nhận biết thương hiệu là một thành phần tạo nên và đóng góp một tỷ trọng nhất định vào tài sản thương hiệu.

2. Ấn tượng thương hiệu là một thành phần tạo nên và đóng góp một tỷ trọng nhất định vào tài sản thương hiệu.

3. Lòng tin tưởng thương hiệu là một thành phần tạo nên và đóng góp một tỷ trọng nhất định vào tài sản thương hiệu.

4. Mối quan hệ ngân hàng-khách hàng là một thành phần tạo nên và đóng góp một tỷ trọng nhất định vào tài sản thương hiệu.

4.2 Thực hiện nghiên cứu sơ bộ

Khảo sát sơ bộ được thực hiện hai lần vào tháng 8 và tháng 10 năm 2016 tại chi nhánh TP Hồ Chí Minh, là chi nhánh lớn của ngân hàng Á Châu. Khảo sát lần đầu vào tháng 8/2016, bảng câu hỏi khảo sát có tất cả 38 câu hỏi, tương đương với 35 biến quan sát (3 câu hỏi cuối cùng chỉ để kiểm tra chất lượng của phiếu khảo sát). Kết quả thu được 110 phiếu hợp lệ. Tuy nhiên, đánh giá sơ bộ trên phần mềm SPSS về các thang đo thành phần chưa đem lại kết quả như dự kiến khi đánh giá giá trị hội tụ, giá trị phân biệt thang đo lường. (xem phụ lục- KS sơ bộ 8/2016).

Bảng câu hỏi khảo sát được điều chỉnh lại thông qua thảo luận nhóm và được thống nhất để tiến hành khảo sát sơ bộ lần thứ hai, tổng cộng có 45 câu hỏi, tương đương với 43 biến quan sát (2 câu hỏi cuối để kiểm tra chất lượng phiếu khảo sát). Số câu hỏi tăng lên do có hai thành phần kháí niệm là “Cung cấp dịch vụ” và “Khả năng tiếp cận dịch vụ” được tích hợp thành một thành phần là “Chất lượng dịch vụ”. Hai thành phần khác được bổ sung vào là “Sự hài lòng” và “Mối quan hệ ngân hàng-khách hàng”. Kết quả thu được 135 phiếu khảo sát hợp lệ, được nhập liệu vào phần mềm SmartPLS2 để xử lý dữ liệu. Kết quả phân tích cho thấy, các khái niệm nghiên cứu phần lớn đều có độ tin cậy Cronbach Alpha lớn hơn 0.7. Ngoài ra, tất cả các biến quan sát đo lường các khái niệm nghiên cứu đều có tương quan biến tổng lớn hơn 0.3. Như vậy, thang đo lường các khái niệm nghiên cứu đều đạt độ tin cậy. Toàn bộ các biến quan sát được sử dụng để tiếp tục đánh giá giá trị hội tụ và giá trị phân biệt thông qua phép phân tích nhân tố khám phá EFA. Phân tích này được thực hiện cho khái niệm đa hướng về ấn tượng thương hiệu và cả 4 khái niệm đơn hướng, bao gồm: nhận biết thương hiệu, sự hài lòng, mối quan hệ ngân hàng-khách hàng, tài sản thương hiệu. Kết quả phân tích EFA cho thấy các khái niệm nghiên cứu đều đạt giá trị hội tụ, giá trị phân biệt. Tuy nhiên, tác giả đã loại khái niệm “Sự hài lòng” ra khỏi mô hình vì khái niệm này trùng với cảm nhận của khách hàng trong khái niệm “Mối quan hệ ngân hàng-khách hàng”

(vì khách hàng có thể hài lòng hoặc không hài lòng trong mối quan hệ với ngân hàng). Khái niệm “Mối quan hệ ngân hàng-khách hàng” là một khái niệm rộng hơn, tổng quát hơn khái niệm “Sự hài lòng”. Bảng câu hỏi khảo sát vì vậy còn lại 41 biến quan sát, tương đương với 43 câu hỏi. (xem phụ lục- KS sơ bộ 10/2016)

Tóm lại, với hai lần thực hiện nghiên cứu sơ bộ, việc đánh giá sơ bộ thang đo thông qua Cronbach alpha, đánh giá giá trị hội tụ, giá trị phân biệt thông qua phân tích nhân tố EFA đã giúp kiểm tra độ tin cậy cũng như giá trị hội tụ thang đo lường các khái niệm nghiên cứu.

4.3 Thực hiện nghiên cứu chính thức

4.3.1 Dữ liệu nghiên cứu

Nghiên cứu chính thức được thực hiện trong hai tháng là tháng 12/2016 và tháng 1/2017, thông qua bảng câu hỏi khảo sát đã được điều chỉnh ở nghiên cứu sơ bộ để phỏng vấn trực tiếp khách hàng đến giao dịch tại các chi nhánh lớn của ngân hàng ACB. Đối tượng được phỏng vấn là mọi thành phần khách hàng cá nhân đến giao dịch tại ngân hàng, thời gian trả lời phỏng vấn từ 10-15 phút. Bảng khảo sát có một số câu hỏi theo suy luận logic, không sử dụng trong nghiên cứu, nhưng được dùng để kiểm tra mức độ nghiêm túc của các câu trả lời. Số phiếu phát ra là 600 phiếu, sau khi loại bỏ các phiếu không hợp lệ, còn 526 phiếu được dùng để tiến hành phân tích.

4.3.2 Kết quả nghiên cứu

Thống kê mô tả của mẫu chọn được trình bày trong Bảng 1. Xét về thông tin của khách hàng, tỉ lệ khách hàng nữ là 61%, nam là 38% do phần lớn đến ngân hàng giao dịch là nữ, người quản lý tài chính chủ yếu trong gia đình. Khách hàng chủ yếu tập trung ở lứa tuổi từ 20 đến 30 tuổi (49%) và từ 30 đến 40 tuổi (30%), là độ tuổi lao động chính và có thu nhập ổn định, quan tâm nhiều đến sản phẩm, dịch vụ thanh toán, tiết kiệm, đầu tư…Trong đó, cán bộ nhân viên văn phòng chiếm tỷ lệ cao (53.6%) và khách hàng có trình độ đại học chiếm 70.6%. Đây là những đối tượng khách hàng tiếp cận được với nhiều thông tin về sản phẩm dịch vụ của các ngân hàng trên thị

trường và đã có sự đánh giá, lựa chọn khi sử dụng sản phẩm, dịch vụ của ngân hàng ACB. Do đó, những nhận định của những đối tượng khách hàng này sẽ mang tính khách quan, am hiểu thị trường, chất lượng dịch vụ và thương hiệu ngân hàng ACB. Phần lớn họ là những khách hàng có thu nhập thấp và trung bình, khá; trong đó thu nhập dưới 10 triệu/tháng là 40.5%, thu nhập từ 10 triệu đến 20 triệu/ tháng là 40.3%, từ 20 triệu đến 50 triệu/ tháng là 13.5%. Như vậy, trả lời khảo sát về thương hiệu của những đối tượng này mang tính đại diện cho khách hàng của ngân hàng ACB, cũng như đại đa số người dân Việt Nam ở lứa tuổi lao động với dân số trẻ và thu nhập thấp, trung bình. Thời gian là khách hàng của ngân hàng chủ yếu là 1 đến 3 năm (38.3%), cũng là phù hợp với đối tượng khách hàng trẻ và thể hiện ngân hàng đã mở rộng mạng lưới khách hàng, tăng số lượng khách hàng.

Bảng 4.1 Tóm tắt thông tin mẫu chọn

Số lượng | Tỉ lệ (%) | Biến thông tin mẫu chọn (n = 526) | Số lượng | Tỉ lệ (%) | |

Giới tính | Nghề nghiệp | ||||

Nam | 203 | 38.6% | Sinh viên | 23 | 4.4% |

Nữ | 322 | 61.2% | Cán bộ, nhân viên VP | 281 | 53.6% |

Tuổi | Nhân viên kỹ thuật | 29 | 5.5% | ||

≤ 30 | 256 | 48.9% | Kinh doanh buôn bán | 123 | 23.5% |

Từ 31-40 | 157 | 30% | Giảng viên | 9 | 1.7% |

Từ 41-50 | 71 | 13.5% | Nghỉ hưu | 16 | 3.1% |

≥ 51 | 38 | 7.3% | Khác | 42 | 8% |

Trình độ học vấn | |||||

Tốt nghiệp phổ thông | 76 | 14.5% | |||

Đại học | 370 | 70.6% | |||

Trên đại học | 38 | 7.3% | |||

Khác | 39 | 7.4% | Thời gian là khách hàng của ngân hàng | ||

Thu nhập hàng tháng | Dưới 1 năm | 95 | 18.1% | ||

Dưới 10 triệu đồng | 212 | 40.5% | Từ 1 năm đến 3 năm | 201 | 38.3% |

Từ 10tr đến 20tr đồng | 211 | 40.3% | Từ 4 năm đến 6 năm | 115 | 21.9% |

Từ 20tr đến 50tr đồng | 71 | 13.5% | Từ 7 năm đến 9 năm | 46 | 8.8% |

Trên 50 triệu đồng | 30 | 5.7% | Trên 10 năm | 68 | 13% |

Có thể bạn quan tâm!

-

Thang Đo “Nhận Biết Về Thương Hiệu” (Brand Awareness)

Thang Đo “Nhận Biết Về Thương Hiệu” (Brand Awareness) -

Vai Trò Của Hệ Số Beta Trong Qui Trình Định Giá Thương Hiệu

Vai Trò Của Hệ Số Beta Trong Qui Trình Định Giá Thương Hiệu -

Quy Trình Nghiên Cứu Định Lượng Dựa Trên Số Liệu Sơ Cấp

Quy Trình Nghiên Cứu Định Lượng Dựa Trên Số Liệu Sơ Cấp -

Bảng Nhân Tố Khám Phá Efa Đánh Giá Giá Trị Hội Tụ Của Thang Đo

Bảng Nhân Tố Khám Phá Efa Đánh Giá Giá Trị Hội Tụ Của Thang Đo -

Kết Quả Nghiên Cứu “Chỉ Số Sức Mạnh Thương Hiệu”

Kết Quả Nghiên Cứu “Chỉ Số Sức Mạnh Thương Hiệu” -

Bảng Tính Điểm Yếu Tố “Thời Gian Trên Thị Trường”

Bảng Tính Điểm Yếu Tố “Thời Gian Trên Thị Trường”

Xem toàn bộ 187 trang tài liệu này.

![]()

Phân tích và đánh giá thang đo

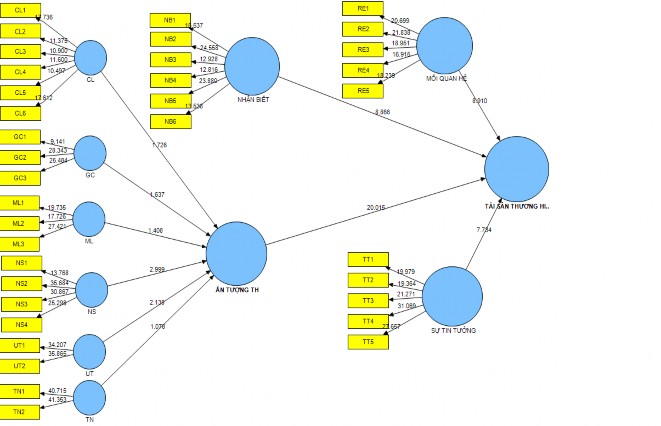

Dữ liệu khảo sát 526 khách hàng được đưa vào phần mềm SmartPLS2-3 để phân tích và đánh giá thang đo. Bảng 3.3 là kết quả phân tích hệ số tải (outer loading) và giá trị t (thực hiện bootrap 5000) của thang đo các thành phần tài sản thương hiệu.

Bảng 4.2 Thang đo và đánh giá thang đo

Ký

hiệu Thang đo “Ấn tượng thương hiệu)

Hệ số tải

Giá trị

t

Cung cấp dịch vụ (CR = 0,88; AVE = 0,56); (Cronbachs Alpha = 0.84)

Ngân hàng A có các dịch vụ phong phú, đa dạng, đúng yêu cầu | |||

của tôi | 0,79 | 18.1 | |

CL2 | Thủ tục, hồ sơ của ngân hàng A đơn giản, thuận tiện | 0.71 | 44.8 |

CL3 | Dịch vụ Internet của ngân hàng A có nhiều tiện ích, an toàn, dễ | ||

sử dụng | 0.74 | 10.8 | |

CL4 | Dịch vụ ATM của ngân hàng A sử dụng tốt, hoạt động 24/24, an | ||

toàn | 0.74 | 12 | |

CL5 | Dịch vụ ngân hàng di động (Mobile banking) của ngân hàng A | ||

dễ sử dụng | 0.70 | 10.3 | |

CL6 | Dịch vụ chuyển tiền thanh toán qua ngân hàng A nhanh chóng, | ||

an toàn | 0.78 | 17.5 | |

Giá cả dịch vụ (CR = 0,87; AVE = 0,7); (Cronbachs Alpha = 0.77) | |||

GC1 Phí dịch vụ của ngân hàng A thấp so với các ngân hàng khác.

GC2 Lãi suất tiền gởi của ngân hàng A hấp dẫn

GC3 Lãi suất tiền vay của ngân hàng A hợp lý, cạnh tranh so với ngân

0.73 9.2

0.89 28.6

hàng khác 0.87 25.7

Trách nhiệm xã hội (CR = 0,92; AVE = 0,86); (Cronbachs Alpha = 0.83)

TN1 Ngân hàng A có nhiều hoạt động đóng góp cho xã hội (học

bổng, quỹ từ thiện…). 0.93 41.9

TN2 ngân hàng A rất quan tâm đến vấn đề bảo vệ môi trường.

Uy tín ngân hàng(CR = 0,9; AVE = 0,82); (Cronbachs Alpha = 0.78)

UT1 Ngân hàng A có lịch sử hình thành và phát triển lâu đời.

UT2 Ngân hàng A có danh tiếng tốt trên thị trường.

0.92 41.7

0.90 33.8

0.91 34.7

Mạng lưới chi nhánh (CR = 0,88; AVE = 0,71); (Cronbachs Alpha = 0.80)

ML1 Ngân hàng A có nhiều chi nhánh, phòng giao dịch

ML2 Chi nhánh ngân hàng A gần nhà hoặc nơi làm việc của tôi.

0.83 19.7

0.84 17.7

Ký hiệu

Thang đo

Hệ số Giá trị tải t

Nhận biết thương hiệu (CR = 0,91; AVE = 0,64); (Cronbachs Alpha = 0.88)

Sự tin tưởng thương hiệu (CR = 0,93; AVE = 0,72);(Cronbachs Alpha = 0.90)

TT4

Tôi cảm thấy yên tâm khi sử dụng dịch vụ của ngân hàng A

Qua kinh nghiệm giao dịch với ngân hàng A, tôi tin rằng ngân hàng A luôn thực hiện các cam kết với khách hàng.

0.88

31.2

TT5

0.87

28.0

Mối quan hệ ngân hàng - khách hàng (CR = 0,9; AVE = 0,65); (Cronbachs Alpha = 0.87)

ML3 Phòng giao dịch của ngân hàng A thoải mái, bày trí đẹp mắt.

0.87

28.1

Nhân sự (CR = 0,92; AVE = 0,75); (Cronbachs Alpha = 0.89)

NS1 Tôi không phải chờ lâu khi giao dịch với ngân hàng A

0.78

13.6

NS2 Nhân viên ngân hàng A luôn thân thiện, cởi mở.

0.91

36.9

NS3 Nhân viên ngân hàng A có tác phong chuyên nghiệp.

0.90

29.9

NS4 Nhân viên ngân hàng A luôn quan tâm đến quyền lợi của khách

hàng. 0.88

24.8

Tôi nhận ra logo của ngân hàng A khi thấy logo xuất hiện ở bất cứ đâu | 0.81 | 16.38 | |

NB2 | Tôi dễ dàng nhận ra chi nhánh ngân hàng A, trong số các ngân hàng khác | 0.85 | 24.13 |

NB3 | Tôi nhận thấy chi nhánh ngân hàng A khác biệt, đẹp mắt hơn so với ngân hàng khác | 0.75 | 12.8 |

NB4 | Tôi có thể nhanh chóng nhớ được Logo hay các biểu tượng của | 0.77 | 12.6 |

NB5 | ngân hàng A Tôi dễ dàng liên tưởng đến thương hiệu ngân hàng A trong tâm trí của mình. | 0.84 0.76 | 23.6 13.4 |

Thông tin quảng cáo của ngân hàng A là trung | |||

thực, đáng tin cậy. | 0.83 | 10.8 | |

TT2 | Tôi tin rằng ngân hàng A sẽ giải quyết được những khó khăn tài | ||

chính của tôi. | 0.82 | 19.7 | |

TT3 | Tôi tin rằng ngân hàng A sẽ bồi thường thiệt hại cho tôi nếu có. | ||

0.85 | 21.7 | ||

Là một khách hàng lâu năm, Tôi nhận được từ ngân hàng A những dịch vụ mà các khách hàng khác không được nhận | 0.80 | 20.5 | |

RE2 Tôi quen thuộc với các nhân viên giao dịch trong ngân hàng A 0.84 | 21.6 | ||

RE3

Tôi thấy vui vẻ khi gặp các khách hàng khác tại ngân hàng A.

0.82

19.3

RE4

Nhân viên ngân hàng A biết tên tôi.

0.79

17.3

RE5

Tôi có niềm tin vào thương hiệu ACB

0.78

18.2

Tài sản thương hiệu ( *)

BE1

Tôi có thể mong đợi ngân hàng A luôn cung cấp những dịch vụ tốt nhất

Nếu các ngân hàng khác có dịch vụ tương tự, tôi vẫn chọn ngân hàng A

Lựa chọn ngân hàng A là hợp lý, dù cho các ngân hàng khác có dịch vụ tương tự

-

-

BE2

-

-

BE3

-

-

Note: (*) Do “Tài sản thương hiệu” là “Nhân tố tổng hợp” (Composite Factor) được cấu thành bởi 4 khái niệm thành phần (Formative Indicators) nên không có các hệ số Cronbachs Alpha, CR, AVE.

Theo Bảng 4.2, tất cả hệ số tải của các biến quan sát trong tất cả các thang đo mô hình nằm trong khoảng 0,71 đến 0,93, cao hơn ngưỡng tối thiểu đề xuất 0,5 (Hulland, 1999), từ đó cho thấy tất cả các biến quan sát và thang đo có đủ độ tin cậy. Phương sai trích bình quân (AVE) của tất cả các biến trừu tượng trong mô hình đều chấp nhận được bởi đều cao hơn 0,5 (dao động từ 0,56 đến 0,86). Ngoài ra, giá trị tin cậy tổng hợp (CR) của các biến trừu tượng nằm trong khoảng cao từ 0,87 đến 0,93, qua đó cho thấy các thang đo trong mô hình có độ tin cậy cao. Tất cả các giá trị t bootstrap liên quan của các biến quan sát cũng đều đạt yêu cầu vì đều > 1,96 để mang ý nghĩa thống kê (kết quả nằm trong khoảng từ 9,2 đến 44,8). Hình 3.4 thể hiện kết quả bootrap 5000 lần mẫu nghiên cứu.

Hình 4.2 Kết quả bootrap 5000 lần của mô hình nghiên cứu

Nguồn : SmartPLS 3

![]()

Giá trị hội tụ và giá trị phân biệt của thang đo

Phân tích nhân tố khám phá EFA được thực hiện nhằm đánh giá giá trị hội tụ thang đo lường các khái niệm nghiên cứu trong mô hình BE. Giá trị hội tụ EFA phù hợp về mặt thống kê khi: (i) Eigenvalues tối thiểu bằng 1 ở số lượng nhân tố dừng; (ii) TVE

≥50% (Gerbing và Anderson, 1988) và (iii) có thể loại bỏ các biến có trọng số nhân tố nhỏ hơn 0.5. Bảng 4.3 cho thấy kết quả EFA của các khái niệm thành phần cho ra 11 nhóm nhân tố ứng với các thành phần như thiết kế ban đầu của thang đo lường “Tài sản thương hiệu”.

Đánh giá giá trị phân biệt của các biến đo lường chính trong mô hình được dựa vào đề xuất của Fornell và Larcker (1981). Bảng 4.3 cho thấy căn bậc hai của phương sai trích bình quân (AVE) của tất cả các biến nằm trong khoảng 0,75 đến 0,92, đều cao hơn tất cả các hệ số tương quan giữa các biến (nằm trong khoảng từ 0,32 đến 0,67),