2 phần riêng biệt: bộ phận phục vụ thanh khoản và bộ phận tạo thu nhập.

- Bộ phận thanh khoản (dự trữ thứ cấp): chủ yếu bao gồm trái phiếu chính phủ ngắn hạn (trái phiếu do chính quyền liên bang, chính quyền bang và địa phương phát hành); trái phiếu trên thị trường tiền tệ như giấy nợ ngắn hạn. Phần dự trữ thứ cấp này nằm giữa tài sản tiền mặt và những khoản cho vay. Mặc dù có đem lại thu nhập nhưng phần dự trữ này được nắm giữ chủ yếu là để cho các ngân hàng có thể dễ dàng chuyển đổi thành tiền mặt phục vụ thanh khoản trong thời gian ngắn.

- Bộ phận tạo thu nhập: bao gồm các loại trái phiếu được ngân hàng nắm giữ vì tỷ lệ thu nhập mà chúng đem lại. Thông thường những trái phiếu này được chia làm 2 nhóm: nhóm chịu thuế (chủ yếu là trái phiếu chính phủ Mỹ, trái phiếu của các tổ chức liên bang khác, trái phiếu công ty v.v.) và nhóm miễn thuế (chủ yếu là các trái phiếu của chính quyền bang và địa phương).

Ngoài ra, cấu trúc danh mục đầu tư kinh doanh của các ngân hàng ở Mỹ với quy mô lớn và nhỏ là không giống nhau. Qua thống kê, các NHTM nhỏ ít có khả năng đối phó với rủi ro và chính vì vậy ngân hàng nhỏ có xu hướng dùng các trái phiếu an toàn để cân bằng mức độ rủi ro cao trong danh mục cho vay. Ngược lại, ngân hàng thương mại quy mô lớn có xu hướng đầu tư nhiều hơn vào các trái phiếu nước ngoài, trái phiếu doanh nghiệp v.v.

Bên cạnh đó, các nhà quản trị ngân hàng thường áp dụng một hệ thống các chỉ tiêu đánh giá tổng thể thực trạng hoạt động đầu tư kinh doanh trái phiếu của ngân hàng từng thời điểm hay trong một giai đoạn (tháng/quý/năm) để có thể nhận biết sớm được thực trạng của chất lượng hoạt động đầu tư kinh doanh trái phiếu của ngân hàng, và đưa ra các biện pháp hữu hiệu để phát triển và nâng cao chất lượng hoạt động. Đồng thời các nhà quản trị cũng áp dụng một hệ thống nội bộ tính điểm doanh thu cho bộ phận kinh doanh. Khi một giao dịch mua bán với đối tác thành công, bộ phận kinh doanh nhận được một số điểm doanh thu nhất định và đây là cơ sở để phân chia lợi nhuận nội bộ cũng như xác định lương thưởng cuối năm giữa các cán bộ.

Về cơ cấu tổ chức - nhân sự

Trong một ngân hàng thương mại của Mỹ, hoạt động đầu tư kinh doanh trái

phiếu được phân ra theo 03 bộ phận: kinh doanh (front office), kế hoạch&kiểm tra kiểm soát (middle office) và kế toán (back office). Bộ phận trực tiếp kinh doanh bao giờ cũng chiếm số đông nhất trên dưới 50% tổng số nhân viên, hầu hết là nhân viên có trình độ cao, có nghiệp vụ kinh doanh giỏi. Bộ phận kế toán kho quỹ thường chiếm từ 35% đến 40% tổng số nhân viên, làm các việc kế toán, thống kê, điện toán, thu phát tiền mặt, ngoại tệ, vàng bạc, chứng khoán, chứng từ có giá, kho quỹ... Bộ phận kế hoạch kiểm tra chiếm khoảng từ 10% đến 15% tổng số nhân viên, ở đây gồm những nhân viên có trình độ cao về nghiệp vụ, kỹ thuật nghiên cứu, quản lý, kiểm tra.

Hầu hết các ngân hàng lớn tại Mỹ, như New York Bank, thường tuyển chọn và bố trí những nhân viên tinh thông kỹ thuật nghiệp vụ, am hiểu rộng các quan hệ kinh tế, nhạy bén với sự biến đổi của tình hình, năng nổ, tháo vát, dám nghĩ, dám làm, thận trọng và quyết đoán... gánh vác sự nghiệp này. New York Bank tuyển vào vị trí này không chỉ các nhân viên có trình độ ngân hàng mà còn có cả những nhân viên thuộc các lĩnh vực kinh tế, marketing...

Về công nghệ

Các NHTM Mỹ áp dụng các công nghệ hiện đại như sử dụng các hệ thống công nghệ thông tin hiện đại như Bloomberg, Reuters để cập nhật thông tin và thực hiện giao dịch với đối tác, đồng thời sử dụng các phần mềm hiện đại giúp hoạt động kinh doanh nguồn vốn được chuyển tự động qua các bộ phận giao dịch trực tiếp (front office), kiểm soát rủi ro (middle office) và thanh quyết toán (back office), đồng thời tự động hóa các quy trình làm việc và thanh toán vốn nhờ đó mà giảm thiểu rủi ro hoạt động một cách đáng kể. Dữ liệu đầu vào từ front office được chuyển qua back office trong thời gian thực, được xác thực, đối chiếu, và xỷ lý. Các giao dịch được kiểm tra tự động bằng quy tắc được định trước. Nhiều loại tài sản được định giá nhanh chóng dựa trên giá trị hiện hành của thị trường. Ví dụ như công cụ phái sinh được định giá và định giá lại dựa trên một tập hợp phong phú các mô hình định giá. Các sản phẩm on-shore và off-shore cũng được định giá theo các điều kiện khác nhau của thị trường. Như vậy, hệ thống công nghệ giúp NHTM chỉ sử dụng 1 cơ sở dữ liệu thống nhất làm tăng tính chính xác và mức độ tin cậy

của quá trình định giá để các bộ phận front-office, middle-office, và back-office đều sử dụng các số liệu đánh giá giống nhau mà không mất nhiều thời gian và công sức.

Về đa dạng hóa sản phẩm, nghiệp vụ thực hiện

Ngoài các sản phẩm, nghiệp vụ truyền thống, hệ thống NHTM Mỹ còn thực hiện giao dịch thường xuyên các sản phẩm, nghiệp vụ cao cấp khác với các đối tác của mình. Cụ thể:

- Hợp đồng repo linh hoạt (Flex repo): là một loại repo mà hai bên ký kết hợp đồng khung trong thời hạn dài (vài năm), cho phép bên mua (cho vay) có quyền yêu cầu thu hồi vốn vay một cách linh hoạt trong thời hạn hiệu lực của hợp đồng.

- Hợp đồng repo 3 bên (Triparty Repo): Trong thời kỳ đầu của quá trình phát triển nghiệp vụ repo, bên đi vay thường nắm giữ trái phiếu cầm cố cho bên cho vay trong quá trình hiệu lực của hợp đồng. Tuy nhiên, điều này làm tăng rủi ro tín dụng đối với bên cho vay. Để khắc phục nhược điểm này, vai trò của một bên thứ ba độc lập ra đời hình thành mô hình hợp đồng repo 3 bên. Bên thứ 3 với vai trò lưu ký, thanh toán trái phiếu có trách nhiệm quản lý giao dịch, bao gồm phân bổ, định giá tài sản và thực hiện thay thế tài sản cầm cố. Một lý do khiến mô hình repo 3 bên phát triển là quyết định của Cục dự trữ Liên bang Mỹ vào năm 1994 quy định việc áp dụng phí phạt đối với các khoản thấu chi trong ngày đối với các ngân hàng thanh toán thông qua Fedwire. Các khoản phí này phát sinh do việc tất toán hợp đồng repo trực tiếp giữa các đối tác. Để tránh các khoản phí này, các ngân hàng dần từ bỏ phương thức thanh toán trực tiếp cho nhau mà thông qua mô hình repo 3 bên.

- Phương thức giao dịch trước khi phát hành (When issued): Đối với trái phiếu nói riêng và chứng khoán nợ nói chung của Chính phủ Mỹ, các giao dịch mua bán có thể thực hiện ngay khi có thông báo về đợt phát hành mà không cần đợi đến khi trái phiếu chính thức phát hành, và ngừng khi trái phiếu chính thức phát hành. Về bản chất, đây là hợp đồng mua bán có kỳ hạn được thanh toán vào ngày trái phiếu chính thức phát hành. Từ ngày thông báo đến ngày chính thức phát hành, báo giá giao dịch được thực hiện thông qua tỷ lệ lợi suất (tương tự như đấu thầu) do lãi suất Coupon chưa được xác định. Các NHTM giao dịch theo phương thức này tạo ra các trạng thái sản phẩm (trường hoặc đoản) và điều này ảnh hưởng cách thức họ

tham gia đấu thầu. NHTM bán trái phiếu theo phương thức này sẽ có “trạng thái

đoản” nên sẽ tham gia đầu thầu để cân bằng trạng thái đầu tư kinh doanh của mình.

Về quản trị rủi ro

Nhằm nâng cao quản trị rủi ro trong lĩnh vực đầu tư kinh doanh trái phiếu, các NHTM Mỹ thường xuyên thiết lập một hệ thống kiểm soát nội bộ đủ mạnh để hạn chế các rủi ro có thể phát sinh. Việc thiếp lập một hệ thống kiểm soát rủi ro như vậy được thể hiện trên một số nội dung cơ bản sau:

- Lập ra các hạn mức phù hợp cho từng loại rủi ro, từng dòng sản phẩm, từng sản phẩm, từng bộ phận kinh doanh và từng cán bộ giao dịch. Các hạn mức bao gồm: Hạn mức giao dịch với đối tác hoặc nhà phát hành trái phiếu; Hạn mức ngắt lỗ (stop loss); Hạn mức đầu tư (Hạn mức trạng thái).

- Sử dụng các mô hình toán thống kê để xây dựng các công cụ để đo lường rủi ro (sự biến động giá) của từng trái phiếu nói riêng và của danh mục đầu tư kinh doanh trái phiếu mà Ngân hàng nắm giữ nói chung khi có sự thay đổi của lãi suất. Các công cụ phổ biến bao gồm: Thời gian đáo hạn bình quân (Duration); Độ lồi (Convexity); Price Value of a Basic Point (DV01 hay PVBP); VaR (Value at Risk).

- Áp dụng các phân tích tình huống (scenario analysis) và phân tích thử nghiệm căng thẳng (stress test) nhằm giúp ngân hàng biết được mức độ rủi ro trong các điều kiện bất thường của thị trường

- Xây dựng hệ thống văn hóa doanh nghiệp đề cao tính chuyên nghiệp và tính chính trực nhằm hạn chế rủi ro hoạt động trong quá trình thực hiện.

1.2.2. Bài học kinh nghiệm cho các Ngân hàng thương mại Việt Nam

- Một là, mở rộng quy mô tổng thể và cần thiết phải xây dựng được tầm nhìn và xây dựng chiến lược đúng đắn, cụ thể về đầu tư kinh doanh trái phiếu tại hệ thống NHTM Việt Nam trong chiến lược kinh doanh chung và phù hợp với xu thế phát triển của nền kinh tế và biến động của thế giới. Cụ thể theo hướng tăng dần tỷ trọng đầu tư vào trái phiếu (tổi thiểu khoảng 15%-20%) trong tổng tài sản Có trên cơ sở mở rộng hoạt động đầu tư kinh doanh trái phiếu một cách vững chắc, an toàn, bền vững và phù hợp với việc cân đối nguồn vốn để trực tiếp cho vay nền kinh tế. Chiến lược này cũng hoàn toàn phù hợp với xu hướng đã và đang phát triển của hệ

thống NHTM hiện đại trên thế giới. Bên cạnh đó các cơ quan chức năng phải thường xuyên kiểm soát chiến lược đầu tư của các NHTM nhằm hạn chế tình trạng lũng đoạn, đầu cơ trong lĩnh vực này tại Việt Nam.

- Hai là, cơ cấu bộ máy hoạt động về lĩnh vực đầu tư kinh doanh trái phiếu theo hướng chuyên nghiệp, có đầy đủ các bộ phận thực hiện và hỗ trợ nghiệp vụ đầu tư kinh doanh trái phiếu (bao gồm các bộ phận front offices, bộ phận kiểm soát rủi ro, bộ phận nghiên cứu, và bộ phận xử lý giao dịch). Đồng thời phải tạo nên sự phối hợp giữa các bộ phận này phải nhịp nhàng thống nhất, và sử dụng các giải pháp tích hợp, cho phép quản lý toàn diện hoạt động giao dịch kinh doanh và đầu tư thông suốt từ Bộ phận kinh doanh trực tiếp (Front Office), qua bộ phận Quản trị rủi ro (Middle Office) cho đến bộ phận hỗ trợ (Back Office) theo luồng công việc tự động được xây dựng phù hợp với nhu cầu của ngân hàng.

Bên cạnh đó, ngân hàng cần tách biệt giữa 2 mảng hoạt động là bộ phận phục vụ hệ thống và bộ phận kinh doanh. Nếu có nhu cầu, cán bộ giao dịch tại bộ phận phục vụ hệ thống sẽ liên hệ với giao dịch viên tại bộ phận kinh doanh để hỏi giá và thực hiện đầu tư hoặc bán nếu thấy phù hợp, hoặc sẽ trực tiếp sử dụng trái phiếu tham gia vào các nghiệp vụ trái phiếu với NHNN hoặc với các TCTD như repo, cầm cố, chiết khấu. Về phần mình, giao dịch viên của bộ phận kinh doanh sẽ có trách nhiệm tìm hiểu, nắm bắt và phân tích tình hình thị trường, đánh giá đối tác, nắm bắt được xu thế biến động và giá cả thực tiễn đang giao dịch. Giao dịch viên có thể chủ động mua và bán ngay lập tức (thực hiện môi giới) hoặc giữ lại để đầu cơ khi giá lên.

- Ba là, hoàn thiện về cơ chế, chính sách, luật pháp có liên quan đến hoạt động đầu tư kinh doanh trái phiếu. Tăng cường bổ sung và hoàn thiện cơ sở pháp lý về hoạt động đầu tư kinh doanh trái phiếu của các NHTM.

- Bốn là, cần xây dựng chiến lược về nguồn nhân lực phục vụ hoạt động đầu tư kinh doanh trái phiếu. Đây cũng là một trong những yếu tố mang tính quyết định đến sự thành công trong hoạt động này của các ngân hàng.

- Năm là, phát triển hệ thống công nghệ thông tin, phần mềm, công cụ giao dịch hiện đại hoạt động trên cơ sở thời gian thực (real-time) và đáp ứng được các

yêu cầu của hoạt động đầu tư kinh doanh trái phiếu (quản trị rủi ro, quản lý danh mục trái phiếu v.v.) theo hướng chuyên nghiệp và hiện đại hóa, tự động hóa là điều kiện cần thiết trong giai đoạn cạnh tranh gay gắt này. Cụ thể:

+ Đối với một số NHTM Việt Nam đang sử dụng hệ thống công nghệ nghèo nàn, lạc hậu thì cần được khuyến nghị nâng cấp hoặc sử dụng các hệ thống công nghệ thông tin hiện đại như Bloomberg, Reuters. Bên cạnh đó, cũng cần thiết kết nối chương trình quản lý nội bộ của ngân hàng đang sử dụng với hệ thống thông tin Reuters hoặc Bloomberg nhằm mục đích cập nhật dữ liệu động (real-time) về sự biến động giá trái phiếu trên thị trường, các thông tin cơ bản đối với các loại trái phiếu mới phát hành (bao gồm kỳ hạn, khối lượng phát hành, kỳ hạn, Coupon...), từ đó cập nhật được sự biến động lỗ/lãi và đánh giá lại danh mục trái phiếu đang nắm giữ, giải phóng sức lao động của cán bộ giao dịch.

+ Ngoài ra, ngân hàng cũng có thể phát triển các chương trình thuật toán nội bộ để xây dựng phương án mua bán trái phiếu theo các chiến thuật khác nhau. Các phần mềm máy tính được xây dựng trên nhiều mô hình tài chính định lượng khác nhau, kết hợp giữa thuật toán tin học trong lập trình và các nghiên cứu tài chính thực nghiệm. Các thuật toán này cũng được phát triển cho từng thị trường và được điều chỉnh cho từng thời kỳ.

- Sáu là, xây dựng và áp dụng các chỉ tiêu cơ bản nhằm đánh giá chất lượng hoạt động đầu tư kinh doanh trái phiếu trong khoảng thời gian xác định. Việc áp dụng này cần phải thực hiện thường xuyên (theo tháng/quý/năm) để có thể nhận biết sớm được thực trạng của chất lượng hoạt động đầu tư kinh doanh trái phiếu của ngân hàng, và đưa ra các biện pháp hữu hiệu để phát triển và nâng cao chất lượng hoạt động.

- Bảy là, quản trị rủi ro cần phải tăng cường và có hiệu quả cùng với việc thiết lập đầy đủ các hạn mức cần thiết trong hoạt động đầu tư kinh doanh trái phiếu, bao gồm: Hạn mức cắt lỗ, hạn mức đầu tư, hạn mức giao dịch với đối tác...Thực tiễn hiện nay cho thấy, rất nhiều NHTM ở Việt Nam không thiết lập hoặc thiết lập chưa đầy đủ hệ thống các hạn mức trong hoạt động đầu tư kinh doanh trái phiếu. Yêu cầu ngân hàng phải sử dụng các công cụ phân tích đánh giá mức độ biến động

và rủi ro của từng trái phiếu và của cả danh mục trái phiếu đầu tư (Duration, Convexity, PV01…). Bên cạnh đó, ngân hàng cũng nên áp dụng các phân tích tình huống (scenario analysis) và phân tích thử nghiệm căng thẳng (stress test) nhằm giúp ngân hàng biết được mức độ rủi ro trong các điều kiện bất thường của thị trường, đồng thời xây dựng hệ thống văn hóa doanh nghiệp đề cao tính chuyên nghiệp và tính chính trực nhằm hạn chế rủi ro hoạt động trong quá trình thực hiện.

- Tám là, chủ động tìm tòi, nghiên cứu, phát triển các loại hình sản phẩm , nghiệp vụ mới liên quan đến hoạt động đầu tư kinh doanh trái phiếu như: Hợp đồng repo linh hoạt (Flex repo), Hợp đồng repo 03 bên (Triparty repo); Hợp đồng tương lai trái phiếu (Bond Future); Hợp đồng quyền chọn trái phiếu; Đầu tư kinh doanh trái phiếu quốc tế.

KẾT LUẬN CHƯƠNG 1

Trong chương 1, nhằm làm rõ cơ sở lý luận về hoạt động đầu tư kinh doanh trái phiếu của NHTM, luận án đã tập trung phân tích những khía cạnh sau:

Thứ nhất, làm rõ cơ sở khoa học về hoạt động đầu tư kinh doanh trái phiếu và hoạt động này tại NHTM. Cụ thể, luận án phân tích các khái niệm liên quan, về mục đích và đặc điểm cơ bản, mô hình hoạt động, phân loại và các loại hình, các chiến lược thực hiện khác nhau được áp dụng trong các điều kiện, giai đoạn hoạt động khác nhau của NHTM.

Thứ hai, luận án đưa ra phân tích về nội dung quản trị rủi ro hoạt động đầu tư kinh doanh trái phiếu của Ngân hàng thương mại. Luận án cũng nêu lên một số chỉ tiêu đánh giá cũng như các điều kiện cơ bản để thực hiện và nhân tố ảnh hưởng đến hoạt động này.

Thứ ba, luận án đã nghiên cứu kinh nghiệm của các NHTM Trung Quốc, Mỹ về hoạt động đầu tư kinh doanh trái phiếu nhằm rút ra một số bài học kinh nghiệm cho các NHTM và cơ quan quản lý nhà nước Việt Nam trong lĩnh vực này.

Cơ sở lý luận, kinh nghiệm quốc tế trong chương 1 sẽ là tiền đề quan trọng cho việc phân tích thực trạng hoạt động đầu tư kinh doanh trái phiếu của NHTM Việt Nam, trên cơ sở đó đề xuất một số giải pháp phù hợp với bối cảnh của nước ta hiện nay.

CHƯƠNG 2

THỰC TRẠNG HOẠT ĐỘNG ĐẦU TƯ KINH DOANH TRÁI PHIẾU CỦA NGÂN HÀNG THƯƠNG MẠI VIỆT NAM

2.1.TỔNG QUAN VỀ HỆ THỐNG NGÂN HÀNG THƯƠNG MẠI VIỆT NAM

2.1.1. Quá trình hình thành và phát triển của hệ thống NHTM Việt Nam

Ngày 06/05/1951, chủ tịch Hồ Chí Minh đã ký sắc lệnh số 15/SL thành lập Ngân hàng Quốc gia Việt Nam với các nhiệm vụ: phát hành giấy bạc, quản lý kho bạc, thực hiện chính sách tín dụng để phát triển sản xuất, phối hợp với mậu dịch để quản lý tiền tệ và đấu tranh tiền tệ với thực dân Pháp (đây cũng chính là ngày truyền thống hàng năm kỷ niệm thành lập của ngành ngân hàng Việt Nam).

Thời kỳ 1860-1990, ngành ngân hàng tách dần chức năng chức năng quản lý nhà nước ra khỏi chức năng kinh doanh tiền tệ và những định hướng cho hoạt đông ngân hàng hai cấp đã được hình thành.

Đặc biệt trong năm 1990, đánh dấu mốc quan trọng trong ngành ngân hàng là bốn ngân hàng thương mại quốc doanh đã được thành lập và hai pháp lệnh ngân hàng Nhà nước ra đời, chính thức chuyển cơ chế hoạt động của Ngân hàng Việt Nam thành hai cấp : Ngân hàng Nhà nước và hệ thống ngân hàng thương mại Việt Nam. Theo đó, Ngân hàng Nhà nước (NHNN) thực thi nhiệm vụ quản lý nhà nước về tiền tệ, tín dụng thanh toán, quản lý ngoại hối v.v. Các ngân hàng thương mại Việt Nam thực hiện hoạt động kinh doanh tiền tệ và dịch vụ ngân hàng.

Năm 1991-1992, với sự tham gia của các ngân hàng thương mại cổ phần, ngân hàng Liên doanh, các chi nhánh, văn phòng đại diện ngân hàng nước ngoài tại Việt Nam đã làm sự phát triển của ngành ngân hàng Việt Nam đa dạng hơn.

Qua số liệu thống kê của NHNN, số lượng ngân hàng tại Việt Nam tính đến thời điểm 30/06/2015 bao gồm 03 ngân hàng thương mại nhà nước (được Nhà nước sở hữu 100% vốn), 34 ngân hàng thương mại cổ phần, 02 ngân hàng chính sách, 01 ngân hàng hợp tác xã, 04 ngân hàng liên doanh, 05 ngân hàng 100% vốn nước ngoài và 49 chi nhánh ngân hàng nước ngoài tại Việt Nam. Ngân hàng thương mại lớn nhất xét trên tổng tài sản là Ngân hàng Nông nghiệp và phát triển nông thôn, xét trên tổng vốn điều lệ là Ngân hàng Công thương. Hơn một nửa trong tổng số các

NHTM cổ phần có quy mô nhỏ với tổng tài sản nhỏ hơn 50.000 tỷ đồng và vốn điều lệ nhỏ hơn 5.000 tỷ đồng. So với các ngân hàng trong khu vực, quy mô các ngân hàng Việt Nam còn khá khiêm tốn. (Xem phụ lục 3-8)

Trải qua nhiều thập kỷ ra đời và phát triển, các NHTM Việt Nam đã có những chuyển biến rất mạnh theo xu hướng hội nhập vào kinh tế quốc tế. Hoạt động ngân hàng đã có sự phát triển khá mạnh mẽ xét cả về mặt lượng lẫn mặt chất, đóng góp quan trọng vào sự nghiệp phát triển kinh tế xã hội của đất nước, cũng như góp phần xóa đói, giảm nghèo, ổn định trật tự xã hội. Những mặt đạt được của hệ thống ngân hàng này đã được Đảng, Nhà nước và xã hội ghi nhận. Bên cạnh đó, các NHTM cũng chịu sự chi phối rất mạnh mẽ từ những biến động của nền kinh tế trong và ngoài nước, đồng thời những bất cập trong hoạt động ngân hàng cũng chính là những tác nhân ảnh hưởng không tốt tới sự ổn định của nền kinh tế trong thời gian qua. Ngoài ra qua đánh giá sơ bộ, trong khoảng thời gian từ 2009-2014, hệ thống các NHTM Việt Nam đã có những chuyển biến đáng kể về quy mô tài sản, mạng lưới giao dịch, sản phẩm dịch vụ, cũng như hệ thống công nghệ ngân hàng. Tuy nhiên, bên cạnh những mặt đạt được thì hệ thống NHTM cũng đang bộc lộ nhiều hạn chế, yếu kém về khả năng cạnh tranh quốc tế, khả năng mở rộng quy mô hoạt động, nâng cao hiệu quả sử dụng vốn v.v. có ảnh hưởng lớn đến khả năng cạnh tranh của các NHTM này trong quá trình hội nhập quốc tế. Mặt khác, kể từ cuối năm 2008 đến nay, nền kinh tế phải đối mặt với một số bất cập. Đó là chất lượng tăng trưởng không cao, năng suất và hiệu quả đầu tư thấp, sức cạnh tranh của nền kinh tế yếu, lạm phát biến động bất thường. Trong bối cảnh kinh tế suy giảm, các chính sách kinh tế - tài chính – ngân hàng được điều chỉnh theo hướng kiểm soát được lạm phát, nhưng lại ảnh hưởng đến hoạt động của các NHTM, biểu hiện rõ nhất là chất lượng tín dụng thấp, nợ xấu tăng cao.

2.1.2. Tình hình hoạt động kinh doanh chung của hệ thống NHTM Việt Nam

Trong phạm vi luận án này, tác giả tập trung lựa chọn và phân tích 04 ngân hàng gồm Ngân hàng Nông nghiệp và phát triển nông thôn Việt Nam; Ngân hàng thương mại cổ phần Công thương Việt Nam; Ngân hàng thương mại cổ phần Ngoại thương Việt Nam; Ngân hàng thương mại cổ phần Đầu tư và phát triển Việt Nam.

Đây là những ngân hàng có tính đại diện cao trong hệ thống NHTM Việt Nam cùng với quy mô, mạng lưới hoạt động, tiềm năng về tài chính, thị phần hoạt động đầu tư kinh doanh trái phiếu v.v. là lớn nhất tại Việt Nam.

2.1.2.1. Tăng trưởng hoạt động huy động vốn

Huy động vốn là một hoạt động quan trọng, quyết định sự thành bại trong kinh doanh ngân hàng. Những ngân hàng huy động được lượng vốn lớn với chi phí hợp lý là bước đầu đạt được sự thành công. Chính vì vậy, tất cả các NHTM Việt Nam đều rất chú trọng tới hoạt động huy động vốn, điều này được thể hiện ở nguồn vốn huy động của các ngân hàng không ngừng tăng qua các năm. Xét riêng trong 04 NHTM được lựa chọn phân tích, quy mô hoạt động huy động vốn của các NHTM trong năm 2014 tăng khoảng 2-2.5 lần so với giai đoạn năm 2009.

Bảng 2.1 Huy động vốn của một số NHTM Việt Nam

Đơn vị tính : Tỷ VNĐ

2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

Agribank | 435,746 | 475,723 | 506,784 | 557,090 | 634,504 | 686,000 |

BIDV | 269,126 | 332,911 | 374,843 | 448,703 | 504,331 | 603,218 |

VCB | 231,994 | 278,845 | 318,795 | 346,263 | 412,310 | 519,532 |

Vietinbank | 220,525 | 319,108 | 408,610 | 451,951 | 495,513 | 571,182 |

Có thể bạn quan tâm!

-

Phân Lo Ạ I Theo K Ỳ H Ạ N Đ Áo H Ạ N Trái Phi Ế U

Phân Lo Ạ I Theo K Ỳ H Ạ N Đ Áo H Ạ N Trái Phi Ế U -

Các Ch Ỉ Tiêu Đ Ánh Giá Ho Ạ T Độ Ng Đầ U T Ư Kinh Doanh Trái Phi Ế U C Ủ A Ngân Hàng Th Ươ Ng M Ạ I

Các Ch Ỉ Tiêu Đ Ánh Giá Ho Ạ T Độ Ng Đầ U T Ư Kinh Doanh Trái Phi Ế U C Ủ A Ngân Hàng Th Ươ Ng M Ạ I -

Kinh Nghi Ệ M Ho Ạ T Độ Ng Đầ U T Ư Kinh Doanh Trái Phi Ế U C Ủ A Ngân Hàng Th Ươ Ng M Ạ I Trên Th Ế Gi Ớ I Và Bài H Ọ C Kinh Nghi Ệ M Đố I V Ớ I Ngân

Kinh Nghi Ệ M Ho Ạ T Độ Ng Đầ U T Ư Kinh Doanh Trái Phi Ế U C Ủ A Ngân Hàng Th Ươ Ng M Ạ I Trên Th Ế Gi Ớ I Và Bài H Ọ C Kinh Nghi Ệ M Đố I V Ớ I Ngân -

Th Ự C Tr Ạ Ng Ho Ạ T Độ Ng Đầ U T Ư Kinh Doanh Trái Phi Ế U C Ủ A Ngân Hàng Th Ươ Ng M Ạ I Vi Ệ T Nam

Th Ự C Tr Ạ Ng Ho Ạ T Độ Ng Đầ U T Ư Kinh Doanh Trái Phi Ế U C Ủ A Ngân Hàng Th Ươ Ng M Ạ I Vi Ệ T Nam -

Đ I Ề U Ki Ệ N V Ề V Ố N Và Ch Ấ T L Ượ Ng Ho Ạ T Độ Ng Ngân Hàng

Đ I Ề U Ki Ệ N V Ề V Ố N Và Ch Ấ T L Ượ Ng Ho Ạ T Độ Ng Ngân Hàng -

Phân Tích K Ế T Qu Ả Đ O L Ườ Ng Tác Độ Ng C Ủ A M Ộ T S Ố Nhân T Ố Đế N Ho Ạ T Độ Ng Đầ U T Ư Kinh Doanh Trái Phi Ế U C Ủ A Các Ngân Hàng Th Ươ Ng

Phân Tích K Ế T Qu Ả Đ O L Ườ Ng Tác Độ Ng C Ủ A M Ộ T S Ố Nhân T Ố Đế N Ho Ạ T Độ Ng Đầ U T Ư Kinh Doanh Trái Phi Ế U C Ủ A Các Ngân Hàng Th Ươ Ng

Xem toàn bộ 139 trang tài liệu này.

(Nguồn Báo cáo thường niên các NHTM Việt Nam 2009-2014)

Các NHTM Việt Nam chủ yếu huy động vốn từ nền kinh tế và thị trường liên ngân hàng. Đối với các ngân hàng thương mại ở Việt Nam hiện nay nguồn vốn huy động từ khách hàng luôn chiếm tỷ trọng lớn nhất bình quân trong thời kỳ 2009-2014 là khoảng 70%-80%. Sự tăng trưởng này có thể được giải thích là do sự cạnh tranh quyết liệt với nhau, các ngân hàng phải đưa ra các hình thức huy động tiết kiệm và trả lãi khá linh hoạt, phần nào đã phù hợp với nhu cầu khác nhau của công chúng, đồng thời các ngân hàng cũng mở rộng, nâng cao chất lượng các hoạt động thanh toán để có thể thu hút được nhiều hơn các nguồn tiền gửi từ các doanh nghiệp.

Ngoài nguồn vốn huy động từ khách hàng chiếm tỷ trọng lớn nhất, nguồn vốn của ngân hàng còn được huy động từ phát hành kỳ phiếu, trái phiếu; vay từ NHNN và các tổ chức tín dụng khác.

2.1.2.2. Chất lượng tín dụng thấp, nợ xấu tăng cao

Kể từ cuối năm 2008 đến nay, nền kinh tế phải đối mặt với một số bất cập. Đó là chất lượng tăng trưởng không cao, năng suất và hiệu quả đầu tư thấp, sức cạnh tranh của nền kinh tế yếu, lạm phát biến động bất thường.

Bảng 2.2: Tỷ lệ nợ xấu của một số NHTM giai đoạn 2009-2014 (loại trừ các khoản nợ xấu đã bán cho VAMC)

Ngân hàng | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

1 | Agribank | 2.6% | 3.75% | 6.1% | 5.8% | 4.8% | <5% |

2 | BIDV | 2.82% | <3% | 2.96% | 2.9% | 2.37% | 1.8% |

3 | Vietcombank | 2.47% | 2.83% | 2.03% | 2.4% | 2.73% | 2.3% |

4 | Vietinbank | 0.61% | 0.66% | 0.75% | 1.35% | 0.82% | 0.9% |

Nguồn: BCTC của các NHTM giai đoạn 2009-2014 và tác giả tổng hợp

Trong bối cảnh kinh tế suy giảm, các chính sách kinh tế - tài chính – ngân hàng được điều chỉnh theo hướng kiểm soát được lạm phát, nhưng lại ảnh hưởng đến hoạt động của các NHTM, biểu hiện rõ nhất là chất lượng tín dụng thấp, nợ xấu tăng cao.

Bảng 2.3: Tỷ lệ nợ xấu của một số NHTM giai đoạn 2009-2014 (bao gồm các khoản nợ xấu đã bán cho VAMC)

Ngân hàng | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

1 | Agribank | 2.6% | 3.75% | 6.1% | 5.8% | >6% | >8% |

2 | BIDV | 2.82% | <3% | 2.96% | 2.9% | >2.7% | >3.5% |

3 | Vietcombank | 2.47% | 2.83% | 2.03% | 2.4% | >3% | >3% |

4 | Vietinbank | 0.61% | 0.66% | 0.75% | 1.35% | 0.82% | >1.5% |

Nguồn: tác giả tổng hợp số liệu và tính toán

Tuy nhiên, những con số mà các ngân hàng đã công bố được rất nhiều chuyên gia kinh tế trong và ngoài nước đánh giá là chưa đáng tin cậy, con số thực còn cao hơn nhiều. Chẳng hạn, trong giai đoạn 2013-2014, các NHTM đã thực hiện giảm tỷ lệ nợ xấu trên cơ sở bán lại các khoản nợ xấu cho Công ty quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC). Như vậy, về thực chất tỷ lệ nợ xấu của các NHTM là cao hơn so với các con số đã công bố, đồng thời xu hướng tăng dần tỷ lệ nợ xấu của các NHTM này là khá rõ nét trong giai đoạn 2009-2014.

2.1.2.3. Tình hình thanh khoản và hiệu quả hoạt động kinh doanh của các ngân hàng thương mại

Qua đánh giá sơ bộ, trong khoảng thời gian từ 2009-2014, hệ thống các NHTM Việt Nam cũng đang bộc lộ nhiều hạn chế, yếu kém về khả năng cạnh tranh quốc tế, khả năng mở rộng quy mô hoạt động, nâng cao hiệu quả sử dụng vốn v.v. có ảnh hưởng lớn đến khả năng cạnh tranh của các ngân hàng thương mại này trong quá trình hội nhập quốc tế.

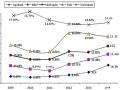

Bảng 2.4: Tỷ lệ ROA và ROE của các TCTD (%)

2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |||||||

Tỷ lệ | ROA | ROE | ROA | ROE | ROA | ROE | ROA | ROE | ROA | ROE | ROA | ROE |

NHTMNN | 0.88 | 19.27 | 0.92 | 17.84 | 1.00 | 18.01 | 0.79 | 10.34 | 0.67 | 7.93 | 0.53 | 6.92 |

NHTMCP | 1.45 | 14.94 | 1.40 | 15.75 | 1.22 | 14.85 | 0.49 | 5.10 | 0.31 | 3.60 | 0.40 | 4.64 |

Công ty TC | 0.60 | 3.81 | -1.59 | -11.02 | -0.30 | -2.36 | -0.76 | -13.8 | -2.07 | -22.21 | 2.33 | 8.25 |

Toàn hệ thống | 1.12 | 15.28 | 1.02 | 13.39 | 1.12 | 14.25 | 0.62 | 6.31 | 0.49 | 5.18 | 0.51 | 5.49 |

Nguồn: NHNN, UBGSTCQG

Theo số liệu của Ủy ban Giám sát tài chính quốc gia và NHNN, lợi nhuận của các ngân hàng đã sụt giảm đáng kể, hiệu quả hoạt động ngân hàng còn khiêm tốn. Tỷ lệ lợi nhuận trên vốn chủ sở hữu (ROE) trung bình đã giảm từ 15.28% năm 2009 xuống 5.49% vào năm 2014. Đây là kết quả tất yếu của việc tăng trưởng tín dụng thấp, ứ đọng vốn, chi phí trích lập dự phòng cao, giảm chênh lệch lãi suất cho vay và huy động. Xu hướng này được dự đoán sẽ còn tiếp diễn, ít nhất là trong thời gian tiếp theo.

Bên cạnh đó, tình hình thanh khoản của một số NHTM đôi lúc còn bấp bênh, đặc biệt trong một số thời điểm trong giai đoạn 2009-2010 huy động vốn ở mức thấp hơn so với tín dụng, khiến hệ thống NHTM luôn ở tình trạng thiếu thanh khoản. Sự phát triển nhanh và nóng của các ngân hàng thương mại, tiềm ẩn nhiều rủi ro xét trên góc độ toàn hệ thống và toàn bộ nền kinh tế, buộc Chính phủ và ngân hàng Nhà nước phải có những biện pháp can thiệp mạnh mẽ ở tầm vĩ mô. Hiện nay tình hình này đã được cải thiện, tỷ lệ sử dụng vốn dao động từ 93 - 96%, nhưng chưa chắc chắn. Tại các NHTM hàng đầu trên thế giới, tỷ lệ sử dụng vốn chỉ