Ngân hàng và với bên ngoài, tổng hợp kế hoạch kinh doanh tài chính của Chi nhánh, quản lý chi phí điều hành, quản lý tiền mặt.

2.3.1.2.5. Phòng hành chính nhân sự

Gồm 3 nhân viên, có trưởng phòng phụ trách, chức năng nhiệm vụ chính là: Tiếp nhận, phân phối, phát hành và lưu trữ văn thư, thực hiện mua sắm, tiếp nhận, quản lý, phân phối công cụ lao động, ấn chỉ, văn phòng phẩm theo quy định, thực hiện quản lý, bảo dưỡng cơ sở hạ tầng của Chi nhánh, chủ trì việc kiểm kê tài sản của Chi nhánh, tổ chức và theo dõi kiểm tra công tác bảo vệ an ninh, phòng cháy chữa cháy và bảo đảm tuyệt đối an toàn cơ sở trong và ngoài giờ làm việc.

2.3.1.2.6. Phòng kiểm soát nội bộ

Gồm 2 nhân viên có trưởng phòng phụ trách, chức năng nhiệm vụ: Là đầu mối tiếp nhận, liên hệ với các cơ quan kiểm tra, thanh tra, kiểm toán trong và ngoài Ngân hàng, thực hiện việc giám sát liên tục, kiểm soát sau toàn bộ các nghiệp vụ phát sinh nhằm phòng ngừa, phát hiện, khắc phục kịp thời các sai sót nghiệp vụ, kiểm soát tính tuân thủ việc thực hiện các quy chế, quy định, các văn bản nội bộ.

2.3.3. Hệ thống các tổ chức tín dụng trên địa bàn tỉnh Bà Rịa - Vũng Tàu

2.3.3.1. Hệ thống các tổ chức tín dụng

Tính đến ngày 31/12/2012, trên địa bàn tỉnh Bà Rịa- Vũng Tàu ngoài SeABank hiện có 01 chi nhánh ngân hàng chính sách xã hội, 01 chi nhánh Ngân hàng Phát triển Việt Nam, 08 chi nhánh NHTM Nhà nước, 24 chi nhánh NHTMCP, 01 chi nhánh ngân hàng liên doanh, 01 chi nhánh Công ty Tài chính cổ phần Dầu khí, 07 QTDND cơ sở và 146 điểm giao dịch ngân hàng dưới cấp chi nhánh. Với mạng lưới được trải đều khắp địa bàn dân cư, cụ thể như sau:

- Ngân hàng Ngoại thương Việt Nam: Có 1 Chi nhánh cấp I, 6 phòng giao dịch.

- Ngân hàng Nông nghiệp & Phát triển Nông thôn Việt Nam: Có 2 Chi nhánh cấp I, 7 Chi nhánh cấp II, 8 Chi nhánh cấp III, 14 phòng giao dịch.

- Ngân hàng Công thương Việt Nam: Có 3 Chi nhánh cấp I, 4 phòng giao dịch, 1 điểm giao dịch.

- Ngân hàng Đầu tư & Phát triển Việt Nam: Có 3 Chi nhánh cấp I, 2 phòng giao dịch.

- Ngân hàng Phát triển Việt Nam: Có 1 Chi nhánh cấp I, 2 phòng giao dịch.

- Ngân hàng phát triển nhà Đồng Bằng Sông Cửu Long: Có 1 Chi nhánh cấp I, 2 phòng giao dịch.

- Ngân hàng TMCP Đông Nam Á: Có 1 Chi nhánh và 5 phòng giao dịch.

- NHTMCP Ngân hàng Á Châu: Có 1 Chi nhánh cấp I, 2 phòng giao dịch.

- NHTMCP Sài Gòn Thương Tín: Có 1 Chi nhánh cấp I, 2 phòng giao dịch.

- NHTMCP Hàng Hải: Có 1 Chi nhánh cấp I, 5 phòng giao dịch.

- NHTMCP Kỹ Thương: Có 1 Chi nhánh cấp I, 4 phòng giao dịch.

- NHTMCP An Bình: Có 1 Chi nhánh cấp I, 3 phòng giao dịch.

- NHTMCP Quốc Tế: Có 1 Chi nhánh cấp I, 2 phòng giao dịch.

- NHTMCP Quân Đội: Có 1 Chi nhánh cấp I, 3 phòng giao dịch.

- NHTMCP Đông Á: Có 1 Chi nhánh cấp I, 4 phòng giao dịch.

- NHTMCP Phát triển TPHCM: Có 1 Chi nhánh cấp I, 2 phòng giao dịch.

- NHTMCP Dầu Khí Toàn Cầu: Có 1 Chi nhánh cấp I, 2 phòng giao dịch.

- NHTMCP Sài Gòn: Có 1 Chi nhánh cấp I, 2 phòng giao dịch.

- NHTMCP Đại Dương: Có 1 Chi nhánh cấp I, 3 phòng giao dịch.

- NHTMCP Xăng Dầu: Có 1 Chi nhánh cấp I, 3 phòng giao dịch.

- NHTMCP Đại Tín: Có 1 Chi nhánh cấp I, 1 phòng giao dịch.

- NHTMCP Nam Việt: Có 1 Chi nhánh cấp I, 2 phòng giao dịch.

- NHTMCP Bản Việt: Có 1 Chi nhánh cấp I, 1 phòng giao dịch.

- NHTMCP Phương Nam: Có 1 Chi nhánh cấp I, 2 phòng giao dịch.

- NHTMCP Đại Á: Có 1 Chi nhánh cấp I, 1 phòng giao dịch.

- NHTMCP Việt Nam Thịnh Vượng: Có 1 Chi nhánh cấp I, 1 phòng giao dịch.

- NHTMCP Sài Gòn Hà Nội: Có 1 Chi nhánh cấp I, 3 phòng giao dịch.

- NHTMCP Kiên Long: Có 1 Chi nhánh cấp I, 1 phòng giao dịch.

- NH Liên doanh Việt- Nga: Có 1 Chi nhánh cấp I, 3 phòng giao dịch.

- Chính sách- xã hội: Có 1 Chi nhánh cấp I, 8 phòng giao dịch.

- Công ty Cổ phần Tài chính Dầu khí: Có 1 Chi nhánh cấp I, 2 phòng giao dịch.

- Quỹ tín dụng nhân dân các huyện: Xuyên Mộc, Bình Châu, Châu Đức, liên phường Tp.Vũng Tàu, Phước Hải, Hòa Bình và Long Điền

2.3.3.2. Vài nét về hoạt động của các TCTD trên địa bàn tỉnh Bà Rịa- Vũng Tàu

Trong năm 2012, hệ thống ngân hàng phải đối mặt với rất nhiều khó khăn, thách thức do những diễn biến không thuận lợi và khó lường của kinh tế trong và ngoài nước, trong đó hoạt động huy động vốn là khó khăn, thách thức hàng đầu của hệ thống ngân hàng trong bối cảnh lạm phát tăng cao. Tuy vậy, với nhiều hình thức sản phẩm huy động hấp dẫn, các TCTD trên địa bàn tỉnh Bà Rịa - Vũng Tàu đã đạt được kết quả vượt bậc trong công tác huy động vốn, đồng thời tích cực sẻ chia nguồn vốn hỗ trợ các doanh nghiệp trên địa bàn vượt qua khó khăn, trở thành điểm tựa tài chính vững chắc.

Với sự phát triển đa dạng loại hình hoạt động kinh doanh tiền tệ - tín dụng -ngân hàng trên địa bàn tỉnh, tạo nên sự cạnh tranh sôi động, tạo động lực kích thích các tổ chức tín dụng tìm tòi, cải tiến đổi mới phong cách giao dịch, tung ra những sản phẩm dịch vụ mới để phục vụ nhu cầu đa dạng của nền kinh tế thị trường để nâng cao năng lực cạnh tranh của đơn vị mình.

- Tình hình huy động vốn các TCTD trên địa bàn tỉnh

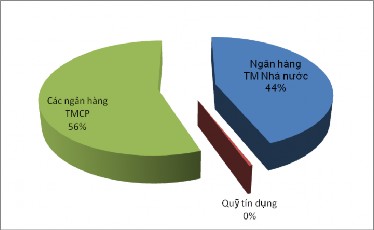

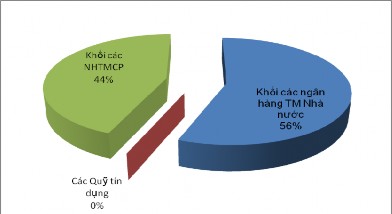

Tính đến cuối năm 2012, tổng nguồn vốn huy động trên địa bàn tỉnh đã đạt 59.728 tỷ đồng, tăng 22,8% so với cuối năm 2011 và 69% so với năm2010, trong đó tiền gửi dân cư chiếm 46,7%, tăng 39,7% so với đầu năm.

Để duy trì ổn định và ngày càng phát triển nguồn vốn huy động hiện có, các TCTD trên địa bàn tùy theo thế mạnh và định hướng phát triển của từng đơn vị đã tích cực chủ động đưa ra các chương trình khuyến mãi hấp dẫn, lôi cuốn khách hàng mới, giữ vững khách hàng truyền thống và năng cao chất lượng dịch vụ đi kèm. Đặc biệt các chi nhánh TCTD đã chủ động tuyên truyền, thông tin rộng rãi các chính sách ưu đãi về huy động vốn, các sản phẩm quà tặng để thu hút và phát triển nguồn tiền gửi trong dân cư.

ĐVT: Tỷ đồng

Năm 2010 | Năm 2011 | Năm 2012 | ||||

Số tiền | Tỷ trọng | Số tiền | Tỷ trọng | Số tiền | Tỷ trọng | |

Khối các ngân hàng TM Nhà nước | 12.175 | 34,5% | 22.021 | 45,3% | 26.244 | 43,9% |

Các Quỹ tín dụng | 282 | 0,8% | 729 | 1,5% | 267 | 0,4% |

Khối các NHTMCP | 22.833 | % | 25.861 | 45,3% | 33.217 | 55,6% |

CỘNG | 35.291 | 100% | 48.611 | 100% | 59.728 | 100% |

Có thể bạn quan tâm!

-

Các Yếu Tố Ảnh Hưởng Đến Năng Lực Cạnh Tranh Của Nhtm

Các Yếu Tố Ảnh Hưởng Đến Năng Lực Cạnh Tranh Của Nhtm -

Thực Trạng Năng Lực Cạnh Tranh Của Ngân Hàng Tmcp Đông Nam Á – Chi Nhánh Vũng Tàu

Thực Trạng Năng Lực Cạnh Tranh Của Ngân Hàng Tmcp Đông Nam Á – Chi Nhánh Vũng Tàu -

Thực Trạng Năng Lực Cạnh Tranh Của Seabank Vũng Tàu

Thực Trạng Năng Lực Cạnh Tranh Của Seabank Vũng Tàu -

Giải pháp nâng cao năng lực cạnh tranh cho Ngân hàng Thương mại Cổ phần Đông Nam Á - Chi nhánh Vũng Tàu - 8

Giải pháp nâng cao năng lực cạnh tranh cho Ngân hàng Thương mại Cổ phần Đông Nam Á - Chi nhánh Vũng Tàu - 8 -

Giải pháp nâng cao năng lực cạnh tranh cho Ngân hàng Thương mại Cổ phần Đông Nam Á - Chi nhánh Vũng Tàu - 9

Giải pháp nâng cao năng lực cạnh tranh cho Ngân hàng Thương mại Cổ phần Đông Nam Á - Chi nhánh Vũng Tàu - 9 -

Giải pháp nâng cao năng lực cạnh tranh cho Ngân hàng Thương mại Cổ phần Đông Nam Á - Chi nhánh Vũng Tàu - 10

Giải pháp nâng cao năng lực cạnh tranh cho Ngân hàng Thương mại Cổ phần Đông Nam Á - Chi nhánh Vũng Tàu - 10

Xem toàn bộ 151 trang tài liệu này.

Bảng 2.2: Tình hình huy động vốn của các khối TCTD trên địa bàn.

(Nguồn: Báo cáo năm 2010, năm 2011, năm 2012 của Ngân hàng Nhà nước Chi nhánh tỉnh Bà Rịa- Vũng Tàu).

Các nguồn vốn huy động ở khối ngân hàng thương mại nhà nước tập trung ở 4 NHTMQD: NH Ngoại Thương, NH Nông Nghiệp, NH Đầu Tư và Phát triển. NH Nông nghiệp và Phát triển Nông thôn có số dư vốn huy động bình quân cao nhất đạt 6,757 tỷ đồng năm 2012 chiếm tỷ trọng gần 12%, tiếp đó là Đầu tư và Phát triển ở mức 6.568 tỷ đồng chiếm gần 11%, Riêng Cty TCDK có nguồn vốn huy động tăng đáng kể chủ yếu là từ năm 2006 là 2.876 tỷ đồng đến năm 2010 đã lên đến 3.655 tỷ đây là lợi thế riêng của Công ty bởi là một thành viên của Tập đoàn Dầu khí quốc gia Việt Nam.

Biểu đồ 2.1: Tỷ trọng vốn huy động tại các TCTD năm 2012

Biểu đồ 2.2: Tình hình tăng trưởng vốn huy động tại các TCTD từ năm 2010- 2012

- Tình hình dư nợ các TCTD trên địa bàn tỉnh Bà Rịa – Vũng Tàu:

Những năm trước đây, hoạt động tín dụng tập trung chủ yếu ở các NHTM Nhà nước. Tuy nhiên, thời gian gần đây các NHTM liên tục áp dụng các chính sách cạnh tranh như: mở rộng đối tượng cho vay, ngành nghề cho vay, đa dạng hoá hoạt động tín dụng, giảm thiểu rủi ro kinh doanh, tập trung cho vay đồng tài trợ các Dự án lớn, quan tâm đến đối tượng khách hàng là DN vừa và nhỏ thực sự trở thành đối thủ cạnh tranh

của các ngân hàng lớn trong chiến lược thu hút khách hàng. Bên cạnh đó thực hiện Nghị quyết số 13/NQCP ngày 10/5/2012 của Chính phủ về một số giải pháp tháo gỡ khó khăn cho sản xuất kinh doanh, hỗ trợ thị trường và Chỉ thị số 12/CT-UBND ngày 31/5/2012 của UBND tỉnh, các NHTM trên địa bàn đã triển khai gói hỗ trợ vay vốn lãi suất thấp (12% và 13%) đối với các đối tượng ưu tiên: phục vụ sản xuất nông nghiệp – nông thôn, công nghiệp hỗ trợ, xuất khẩu và các doanh nghiệp nhỏ và vừa. Đồng thời để tháo gỡ khó khăn cho các doanh nghiệp, tạo điều kiện cho doanh nghiệp từng bước phục hồi, duy trì và mở rộng sản xuất kinh doanh, các chi nhánh TCTD trên địa bàn đã chủ động triển khai các cơ chế chính sách như: cơ cấu lại thời hạn trả nợ, giảm lãi suất vay vốn, giảm phí dịch vụ, phí chuyển tiền và khuyến mãi các sản phẩm dịch vụ của ngân hàng. Kết quả đến hết năm 2012, các chi nhánh TCTD trên địa bàn đã cơ cấu lại thời hạn trả nợ cho 1.950 khách hàng với dư nợ là 2.591 tỷ đồng, trong đó có 102 doanh nghiệp được cơ cấu lại với dư nợ 1.913 tỷ đồng. NHNN chi nhánh Bà Rịa - Vũng Tàu tổ chức theo dõi sát tình hình thực hiện giảm lãi suất các khoản nợ cũ xuống còn 15%/năm của các TCTD trên địa bàn. Đến thời điểm hiện nay có 32/37 chi nhánh TCTD đã thực hiện điều chỉnh giảm lãi suất các khoản nợ cũ xuống 15%/năm cho

16.348 doanh nghiệp và hộ dân với dư nợ được điều chỉnh là 9.269 tỷ đồng. Bên cạnh đó NHNN đã thành lập Đoàn công tác thường xuyên kiểm tra, đôn đốc các TCTD thực hiện nghiêm túc chỉ đạo của Thống đốc. Ông Nguyễn Xuân Minh - Phó Giám đốc NHNN Chi nhánh tỉnh Bà Rịa-Vũng Tàu cho biết, nhìn chung các NHTM nhà nước chấp hành nghiêm túc chỉ đạo của NHNN và một số chi nhánh NHTMCP thực hiện điều chỉnh giảm lãi suất các khoản nợ cũ về 15%/năm nhằm chia sẻ khó khăn với doanh nghiệp.

ĐVT: Tỷ đồng

Năm 2010 | Năm 2011 | Năm 2012 | ||||

Số tiền | Tỷ trọng | Số tiền | Tỷ trọng | Số tiền | Tỷ trọng | |

Khối các ngân hàng TM Nhà nước | 15.466 | 48% | 15.829 | 41,2% | 14.296 | 52,6% |

Các Quỹ tín dụng | 838 | 2,6% | 1.345 | 3,5% | 1.200 | 4,3% |

Khối các NHTMCP | 15.917 | 49,4% | 21.246 | 55,3% | 11.910 | 43,5% |

CỘNG | 32.221 | 100% | 38.421 | 100% | 27.406 | 100% |

Bảng 2.3: Dư nợ của các khối TCTD trên địa bàn tỉnh Bà Rịa- Vũng Tàu (Nguồn: Báo cáo năm 2010, năm 2011, năm 2012 của Ngân hàng Nhà nước Chi nhánh

tỉnh Bà Rịa - Vũng Tàu).

Như vậy ngược với xu hướng chung của các NHTM Nhà nước thì các NHTMCP trong những năm gần đây có sự sụt giảm rõ dệt về cả chỉ tiêu huy động và cho vay.

Biểu đồ 2.3: Dư nợ cho vay của ngành ngân hàng trên địa bàn tỉnh tỉnh Bà Rịa – Vũng Tàu năm 2012.

Biểu đồ 2.4: Tăng trưởng tín dụng của ngành ngân hàng trên địa bàn tỉnh Bà Rịa – Vũng Tàu giai đoạn 2010 - 2012

Đơn vị: tỷ đồng

Năm 2010 | Năm 2011 | Năm 2012 | ||||

Số tiền | Tỷ trọng | Số tiền | Tỷ trọng | Số tiền | Tỷ trọng | |

I- Cơ cấu theo thời gian | 32,221 | 100% | 38,421 | 100% | 27,406 | 100% |

-Ngắn hạn | 16,754 | 52% | 8,826 | 49% | 17,266 | 63% |

-Trung-Dài hạn | 15,466 | 48% | 19,595 | 51% | 10,140 | 37% |

II-Cơ cấu theo thành phần kinh tế | 32,221 | 100% | 38,421 | 100% | 27,406 | 100% |

-DNNN | 741 | 23% | 9,221 | 24% | 6,029 | 22% |

2,481 | 77% | 29,200 | 76% | 21,377 | 78% | |

III-Cơ cấu theo ngành | 32,221 | 100% | 38,421 | 100% | 27,406 | 100% |

- Nông, lâm, ngư nghiệp | 4,865 | 15.10% | 5,264 | 13.70% | 3,344 | 12.20% |

-Thủy sản | 4,189 | 13.00% | 3,458 | 9.00% | 1,918 | 7.00% |

-Công nghiệp | 7,089 | 22.00% | 9,221 | 24.00% | 7,866 | 28.70% |

-Xây dựng | 8,055 | 25.00% | 7,300 | 19.00% | 4,385 | 16.00% |

-Thương nghiệp, dịch vụ | 6,831 | 21.20% | 12,026 | 31.30% | 8,057 | 29.40% |

-Ngành khác | 1,224 | 3.80% | 1,153 | 3.00% | 1,864 | 6.80% |

-Thành phần khác

Bảng 2.4: Cơ cấu dư nợ theo thời gian, thành phần kinh tế và ngành trên địa bàn.

Qua số liệu hoạt động tín dụng trên địa bàn phân theo thời gian cho thấy, những năm 2010, 2011 tỷ lệ cho vay ngắn hạn, trung dài hạn là xấp xỉ nhau nhưng đến năm 2012, tỷ lệ cho vay trung dài hạn đã tăng nhanh, chủ yếu là cho vay các Dự án lớn, cho vay đồng tài trợ. Tuy nhiên, nguồn vốn huy động trên địa bàn chủ yếu là ngắn hạn, vốn huy động trung dài hạn chỉ chiếm hơn 1/3 tổng nguồn vốn thì việc tăng dư nợ tín dụng trung hạn dễ dẫn đến rủi ro về nguồn vốn. Thực trạng về vốn cho vay trung dài hạn trên địa bàn còn thiếu nhiều so với yêu cầu đầu tư phát triển của nền kinh tế, giải pháp tình thế NHNN cho phép các NHTM sử dụng 25- 30% vốn ngắn hạn để cho vay trung dài hạn, song cũng chỉ giải quyết một phần nhu cầu vốn đầu tư cho các dự án và các đối tượng cần vay vốn trung dài hạn. Về lâu dài nếu không có giải pháp tốt sẽ không có đủ vốn để phát triển kinh tế tỉnh nhà.

Xét cơ cấu dư nợ cho vay theo ngành kinh tế cho thấy: xu hướng các NHTM hạn chế cho vay ngành thủy sản thể hiện khá rõ, dư nợ cho vay ngành thủy sản giảm nhanh qua các năm. Năm 2012 giảm xuống còn 1.918 tỷ đồng, giảm tương đối là 2% năm 2011 và 6% so với năm 2010, nguyên nhân là trong những năm qua, ngành thủy sản mà cụ thể là đánh bắt xa bờ hoạt động kém hiệu quả, thua lỗ, khả năng trả các khoản nợ đến hạn thấp. Đây là điểm bất lợi khi Bà Rịa - Vũng Tàu phấn đấu trở thành tỉnh mạnh về kinh tế biển.

Biểu đồ 2.5: Tỷ lệ dư nợ cho vay theo ngành kinh tế.

2.3.4. Giới thiệu khái quát các đối thủ cạnh tranh của SeABank trên địa bàn tỉnh Bà Rịa – Vũng Tàu

2.3.4.1. Cạnh tranh với các định chế tài chính ngân hàng

Đến cuối năm 2012, trên địa bàn tỉnh Bà Rịa- Vũng Tàu ngoài SeABank hiện có 01 chi nhánh ngân hàng chính sách xã hội, 01 chi nhánh Ngân hàng Phát triển Việt Nam, 08 chi nhánh NHTM Nhà nước, 24 chi nhánh NHTMCP, 01 chi nhánh ngân hàng liên doanh, 01 chi nhánh Công ty Tài chính cổ phần Dầu khí, 07 QTDND cơ sở và 146 điểm giao dịch ngân hàng dưới cấp chi nhánh mạng lưới được trải đều khắp địa bàn.

Nhóm các NHTM Nhà nước:

Mỗi ngân hàng Nhà nước đều có những điểm mạnh riêng có và sức cạnh tranh vượt trội ở một số lĩnh vực: Vietcombank dẫn đầu trong thanh toán quốc tế, dịch vụ thẻ và dồi dào nguồn vốn ngoại tệ. Viettinbank có quan hệ mật thiết với khách hàng công nghiệp, thương mại, doanh nghiệp vừa và nhỏ đô thị; Agribank chi phối thị trường tài chính nông thôn. Những NHTM Nhà nước này hiện đang nắm giữ khoảng hơn 70% thị phần (cả tiền gửi và cho vay), thể hiện thị trường Ngân hàng có độ tập trung cao vào các NHTM Nhà nước. Tuy nhiên đây chưa phải là lợi thế của các NHTM Nhà nước thông qua nội lực từ sản phẩm dịch vụ, mà chỉ là kết quả tất yếu của sự bảo hộ trong suốt thời gian qua đối với các ngân hàng này về đối tượng khách hàng, số lượng và loại hình tiền tệ được phép huy động và mạng lưới hoạt động.