quả hoạt động cũng cao nhất, cho thấy chiến lược của BIDV dần dịch chuyển chú trọng vào các thành phần kinh tế hiệu quả, đây chính là chiến lược giúp BIDV hoạt động liên tục hiệu quả trong những năm gần đây với lợi nhuận sau thuế của BIDV tăng liên tục trong những năm qua.

Bảng 3.3: Cơ cấu cho vay của BIDV giai đoạn từ năm 2010-2016

Đơn vị tính: tỷ đồng

2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | |

Công ty cổ phần khác | 87.886 | 97.112 | 110.354 | 132.501 | 158.499 | 197.217 | 242.577 |

Công ty cổ phần nhà nước | 22.780 | 25.171 | 28.603 | 32.212 | 38.180 | 43.432 | 53.421 |

Kinh tế tập thể, hợp tác xã | 279 | 308 | 350 | 441 | 442 | 1.178 | 1.449 |

Công ty TNHH khác | 59.483 | 65.727 | 74.689 | 90.832 | 102.438 | 139.334 | 171.381 |

Công ty TNHH nhà nước >50% | 40 | 44 | 51 | 412 | 1.699 | 2.039 | 2.508 |

Công ty TNHH nhà nước 100% | 33.243 | 36.732 | 41.741 | 40.791 | 29.722 | 21.250 | |

Doanh nghiệp tư nhân | 5.023 | 5.550 | 6.307 | 6.626 | 6.870 | 8.572 | 10.543 |

Doanh nghiệp có vốn đầu tư nước ngoài | 6.683 | 7.384 | 8.391 | 7.000 | 7.836 | 15.207 | 18.704 |

Công ty hợp danh | 0 | 0 | 0 | 742 | 1 | 0 | |

Đơn vị hành chính sự nghiệp, đảng, đoàn thể, và hiệp hội | 730 | 806 | 916 | 561 | 878 | 892 | 1.097 |

Hộ kinh doanh- Kinh tế cá thể | 37.779 | 41.745 | 47.437 | 58.826 | 80.218 | 137.950 | 149.679 |

Công ty nhà nước | 16.790 | 18.553 | 21.083 | 20.087 | 18.910 | 52.418 | 64.475 |

Khác | 2 | 2 | 2 | 1 | 3 | 195 | 239 |

Tổng | 270.715 | 299.133 | 339.924 | 391.032 | 445.690 | 598.240 | 732.844 |

Có thể bạn quan tâm!

-

Quản Trị Rủi Ro Tín Dụng Tại Ngân Hàng Thương Mại Theo Hiệp Ước Basel Ii

Quản Trị Rủi Ro Tín Dụng Tại Ngân Hàng Thương Mại Theo Hiệp Ước Basel Ii -

Cách Tiếp Cận Dựa Trên Cơ Sở Đánh Giá Xếp Loại Nội Bộ Của Ngân Hàng

Cách Tiếp Cận Dựa Trên Cơ Sở Đánh Giá Xếp Loại Nội Bộ Của Ngân Hàng -

Thực Trạng Quản Trị Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam

Thực Trạng Quản Trị Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam -

Phân Loại Nợ Theo Nhóm Của Bidv Giai Đoạn Từ Năm 2010-2016

Phân Loại Nợ Theo Nhóm Của Bidv Giai Đoạn Từ Năm 2010-2016 -

Tỉ Lệ Nợ Xấu, Nợ Quá Hạn Một Số Nhóm Trong Tổng Dư Nợ Vẫn Ở Mức Khá Cao

Tỉ Lệ Nợ Xấu, Nợ Quá Hạn Một Số Nhóm Trong Tổng Dư Nợ Vẫn Ở Mức Khá Cao -

Thực Hiện Đúng Quy Trình Tín Dụng

Thực Hiện Đúng Quy Trình Tín Dụng

Xem toàn bộ 108 trang tài liệu này.

(Nguồn: Báo cáo kết quả thường niên của BIDV giai đoạn 2010-2016

Bảng 3.4: Cơ cấu tín dụng theo kỳ hạn

Đơn vị tính: tỷ đồng

2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | |

Nợ ngắn hạn | 151.344 | 167.230 | 190.035 | 220.539 | 256.607 | 340.815 | 435.129 |

Nợ trung hạn | 32.345 | 35.740 | 40.614 | 51.615 | 62.187 | 81.673 | 90.124 |

Nợ dài hạn | 87.027 | 96.162 | 109.275 | 118.882 | 126.899 | 175.947 | 210.821 |

Tổng | 270.715 | 299.133 | 339.924 | 391.036 | 445.693 | 598.434 | 736.074 |

(Nguồn: Báo cáo kết quả thường niên của BIDV giai đoạn 2010-2016)

Tín dụng tất cả các kỳ hạn đều tăng qua các năm, tỷ trọng các kỳ hạn tương đối ổn định, sau đây là tỷ trọng các cho vay các kỳ hạn giai đoạn 2010-2016:

2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | |

Nợ ngắn hạn | 56% | 56% | 56% | 56% | 58% | 57% | 59% |

Nợ trung hạn | 12% | 12% | 12% | 13% | 14% | 14% | 12% |

Nợ dài hạn | 32% | 32% | 32% | 30% | 28% | 29% | 29% |

Tổng | 100% | 100% | 100% | 100% | 100% | 100% | 100% |

(Nguồn: Báo cáo kết quả thường niên của BIDV giai đoạn 2010-2016)

3.2.4. Quy trình quản trị rủi ro tín dụng tại Ngân hàng TMCP Đầu tư và Phát triển Việt Nam

Trong những năm gần đây, trọng tâm của công tác quản trị rủi ro tín dụng tại BIDV là kiểm soát tăng trưởng tín dụng, tăng cường chất lượng tín dụng và xử lý nợ tồn đọng. Để thực hiện các mục tiêu này, BIDV đã thực hiện đổi mới cơ bản quản trị điều hành trong công tác tín dụng thông qua việc sửa đổi, bổ sung các quy chế, quy trình và áp dụng có hiệu quả các công cụ kế hoạch, giới hạn, cơ cấu tín dụng, cơ cấu

khách hàng hiệu quả. BIDV đã thực hiện đánh giá đúng thực trạng tín dụng theo các chuẩn mực mới của NHNN. Trên cơ sở đó, Ngân hàng đã có những biện pháp nhằm nâng cao năng lực thẩm định, thực hiện chỉnh sửa đổi mới phân cấp uỷ quyền, chuyển biến cơ cấu khách hàng, cơ cấu dư nợ nhằm mục đích hình thành hệ thống quản lý rủi ro tín dụng.

Để giảm thiểu rủi ro tín dụng, BIDV đã cơ cấu Ban Tín dụng theo hướng tách bạch chức năng tiếp cận và thẩm định khách hàng với chức năng phê duyệt các khoản cho vay. Ở cấp Hội sở chính, BIDV đã thành lập Khối Tín dụng, Khối Thẩm định Dự án, Khối Quản lý Tín dụng và Khối Quản lý Rủi ro. Ở cấp chi nhánh, có Bộ phận Thẩm định Dự án và Phòng Quản lý Tín dụng.

BIDV có sổ tay Tín dụng trong đó quy định chính sách tín dụng, các quy trình và thủ tục cho vay, mô hình chấm điểm và xếp hạng khách hàng và các quy định nội bộ liên quan đến quản lý rủi ro. Hồ sơ tín dụng được lập và lưu giữ một cách đầy đủ.

Theo đó Quyết định số 10546/BIDV-QLTD ngày 15/12/2016 đã được ban hành nhằm hướng dẫn triển khai Hệ thống xếp hạng tín dụng nội bộ đối với khách hàng tổ chức kinh tế và khách hàng cá nhân.

3.2.5. Quy trình chấm điểm khách hàng tổ chức kinh tế

Việc chấm điểm được thực hiện ngay tại thời điểm khách hàng đề xuất cấp tín dụng đối với tổ chức kinh tế mới quan hệ tín dụng với BIDV.

Đối với TCKT đã có quan hệ tín dụng với BIDV:

- Thông tin định kỳ: được cập nhật một năm hai lần vào 31/05 và 31/10 hàng năm, chậm nhất trong 05 ngày lam việc đầu tiên của tháng tiếp theo.

- Thông tin thường xuyên: Chậm nhất trong 05 ngày làm việc đầu tiên của tháng tiếp theo, thông tin thường xuyên được cập nhật cho tất cả các khách hàng có phát sinh hoặc thay đổi trong tháng trước.

Quy trình chấm điểm:

Bước 1: Xác định danh sách khách hàng chấm điểm

Định kỳ một năm hai lần (vào ngày 15/05 và 15/10 hàng năm). Bộ phận QLKH lập danh sách khách hàng đủ điều kiện chấm điểm và danh sách khách hàng không đủ điều kiện chấm điểm tại chi nhánh. Bộ phận QLRR kiểm tra, rà soát danh sách khách hàng theo đề nghị của bộ phận QLKH và gửi kết quả về Trụ sở chính (qua ban QLTD). Trên cơ sở danh sách chi nhánh gửi, Trụ sở chính thông báo danh sách khách hàng có quan hệ tại nhiều chi nhánh và chi nhánh đầu mối chấm điểm xếp hạng khách hàng. Trường hợp TCKT có quan hệ mới với BIDV, chưa có CIF trên hệ thống thì bộ phận QLKH sẽ tạo CIF trên hệ thống, sau đó thực hiện việc chấm điểm khách hàng.

Bước 2: Lựa chọn ngành

Bộ phận QLKH xác định ngành kinh doanh của khách hàng dựa trên hoạt động sản xuất kinh doanh chính của khách hàng (là hoạt động đem lại từ 50% doanh thu trở lên trong tổng doanh thu của khách hàng). Trường hợp khách hàng kinh doanh đa ngành nhưng không có ngành nào chiểm trên 50% tổng doanh thu, chi nhánh được lựa chọn ngành có tiềm năng phát triển nhất hoặc ngành chiếm tỷ trọng doanh thu cao nhất hoặc ngành theo mục đích sử dụng vốn vay của doanh nghiệp.

Bước 3: Nhập và duyệt thông tin xếp hạng khách hàng

Bộ phận QLKH: chịu trách nhiệm nhập thông tin định kỳ/thường xuyên của khách hàng

Bộ phận quản trị tín dụng: hỗ trợ cung cấp các thông tin về quan hệ tín dụng của khách hàng với BIDV

Bộ phận QLRR: nhập các thông tin đánh giá ngành. Chịu trách nhiệm rà soát độc lập các thông tin chấm điểm định kỳ của khách hàng

Hội đồng tín dụng chi nhánh hoặc phó Tổng giám đốc phụ trách QLRR: là cấp phê duyệt thông tin để xếp hạng khách hàng.

Kết quả xếp hạng của khách hàng TCKT dùng để thực hiện phân loại nợ, trích lập dự phòng rủi ro và áp dụng chính sách khách hàng.

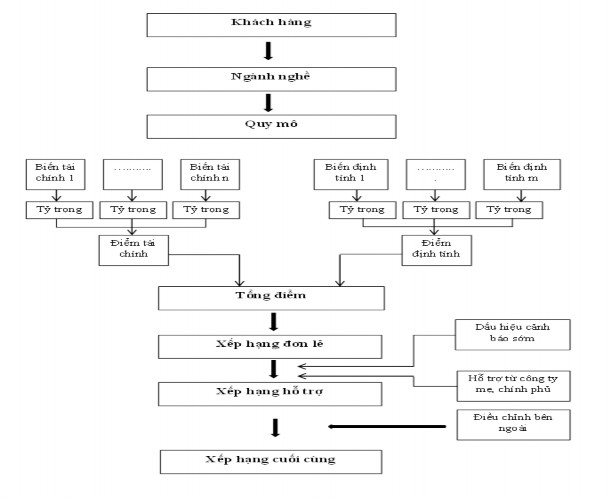

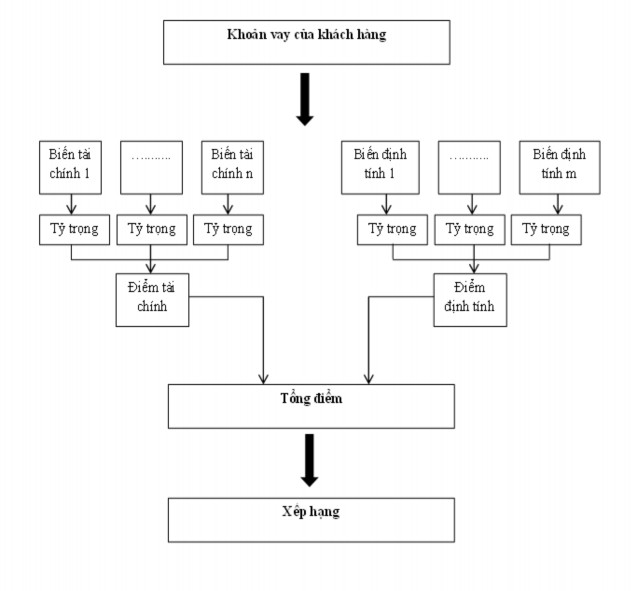

Biểu đồ 3.4: Mô hình chấm điểm và xếp hạng khách hàng TCKT

(Nguồn Quyết định 10546/BIDV-QLTD)

Hệ thống xếp hạng tín dụng nội bộ cho KH TCKT của BIDV sử dụng phương pháp chấm điểm các nhóm chỉ tiêu tài chính và phi tài chính của từng khách hàng; kết hợp với phương pháp chuyên gia và phương pháp thống kê để xếp hạng khách hàng.

Trên cơ sở tổng điểm, kết quả xếp hạng và nhóm nợ của khách hàng TCKT như

sau:

Bảng 3.5: Cơ chế phân loại nợ dựa trên xếp hạng khách hàng TCKT

Hạng | Nhóm nợ | |

1 | AAA | Nhóm 1 |

2 | AA+ | |

3 | AA | |

4 | AA- | |

5 | A+ | |

6 | A | |

7 | A- | |

8 | BBB | |

9 | BB+ | |

10 | BB | |

11 | BB- | Nhóm 2 |

12 | B | |

13 | D1 | Nhóm 3 |

14 | D2 | Nhóm 4 |

15 | D3 | Nhóm 5 |

(Nguồn Quyết định 10546/BIDV-QLTD)

3.2.6. Quy trình chấm điểm khách hàng cá nhân

Bộ phận QLKH thực hiện việc nhập và kiểm soát thông tin cho khoản vay. Cấp phê duyệt thông tin xếp hạng khách hàng là cấp có thẩm quyền phê duyệt khoản vay. Trên cơ sở các thông tin của khách hàng đã được cấp có thẩm quyề phê duyệt, bộ phận QLKH chịu trách nhiệm nhập các thông tin trên phần mềm hệ thống xếp hạng tín dụng nội bộ. Bộ phận QLRR chịu trách nhiệm thực hiện rà soát độc lập các thông tin xếp hạng khách hàng.

Hệ thống xếp hạng tín dụng nội bộ cho KH cá nhân của BIDV sử dụng kết hợp với phương pháp chuyên gia và phương pháp thống kê để xếp hạng khách hàng cụ thể được minh họa trong hình 3.5 dưới.

Biểu đồ 3.5: Mô hình chấm điểm và xếp hạng khách hàng cá nhân

(Nguồn Quyết định 10546/BIDV-QLTD)

Dựa vào số điểm đạt được, khách hàng được xếp loại vào một trong các hạng như bảng 3.6 sau:

Bảng 3.6: Cơ chế phân loại nợ dựa trên xếp hạng khách hàng cá nhân

Hạng | |

1 | AAA |

2 | AA+ |

3 | AA |

4 | AA- |

5 | A+ |

6 | A |

7 | A- |

8 | BBB |

9 | BB+ |

10 | BB |

(Nguồn Quyết định 10546/BIDV-QLTD)

Công tác phân loại, quản lý và xử lý nợ xấu được thực hiện thường xuyên theo thông tư số 02/2013/TT-NHNN ngày 21 tháng 01 năm 2013 (“Thông tư 02”) của Ngân hàng Nhà nước về việc quy định về phân loại tài sản Có, mức trích, phương pháp trích lập dự phòng rủi ro và việc sử dụng dự phòng rủi ro trong hoạt động của tổ chức tín dụng, chi nhánh Ngân hàng nước ngoài do Thống đốc Ngân hàng Nhà nước Việt Nam ban hành; và Thông tư số 09/2014/TTNHNN ngày 18 tháng 3 năm 2014 (“Thông tư 09”) về việc sửa đổi Thông tư 02 về phân loại tài sản có, mức trích, phương pháp trích lập dự phòng rủi ro và việc sử dụng dự phòng để xử lý rủi ro trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài do Thống đốc Ngân hàng Nhà nước Việt Nam ban hành, tổ chức tín dụng phải thực hiện phân loại nợ, trích lập dự phòng rủi ro tín dụng.

Ngân hàng thực hiện việc phân loại các khoản cho vay đồng thời theo phương pháp định lượng quy định tại Điều 10 của Thông tư 02 và phương pháp định tính quy định tại Điều 11 của Thông tư 02 bằng việc áp dụng hệ thống xếp hạng tín dụng nội bộ. Đối với các khách hàng không đủ điều kiện xếp hạng tín dụng nội bộ, Ngân hàng thực hiện việc phân loại các khoản cho vay theo phương pháp định lượng dựa trên các quy định tại Điều 10 của Thông tư 02. Theo đó, các khoản cho vay khách hàng được phân