Khi có một khoản tín dụng quá hạn, NH sẽ sử dụng khoản trích lập dự phòng để hạch toán ngoại bảng và tiếp tục theo dõi, thu hồi khoản tín dụng đó.

2.3. Quản trị rủi ro tín dụng tại ngân hàng thương mại theo hiệp ước Basel II

2.3.1. Sự ra đời của hiệp ước quốc tế Basel

Ủy ban Basel được thành lập vào năm 1974 bởi thống đốc ngân hàng trung ương của nhóm 10 nước (G10). Hiện nay, các thành viên ủy của Ủy ban này gồm các nước: Anh, Bỉ , Canada, Đức, Hà Lan, Hoa Kỳ, Luxemembourg, Nhật, Pháp, Tây Ban Nha, Thụy Điển, Thụy Sĩ và Ý. Các quốc gia được đại diện bởi ngân hàng trung ương hay cơ quan giám sát hoạt động ngân hàng của từng nước. Ủy ban được nhóm họp một năm 4 lần. Ủy ban có 25 nhóm kỹ thuật và một số bộ phận khác nhóm họp thường xuyên để thực hiện các nội dung công việc của Ủy ban.

Hội đồng thư ký Ủy ban Basel được đề xuất bởi Ngân hàng Thanh toán Quốc tế ở Basel. Hội đồng thư ký gồm 15 thành viên là những nhà giám sát hoạt động ngân hàng chuyên nghiệp được biệt phái tạm thời từ các tổ chức tài chính thành viên. Ủy ban Basel và các tiểu ban sẵn sàng đưa ra những lời tư vấn cho các cơ quan giám sát hoạt động ngân hàng ở tất cả các nước.

Ủy ban Basel không có bất kỳ một cơ quan giám sát nào và những kết luận của Ủy ban không có tính pháp lý hay yêu cầu tuân thủ về việc giám sát hoạt động ngân hàng. Thay vào đó, Ủy ban chỉ xây dựng, công bố những tiêu chuẩn và hướng dẫn giám sát hoạt động ngân hàng, đồng thời công bố các báo cáo thực tiễn hoạt động ngân hàng với kỳ vọng hướng các tổ chức ngân hàng áp dụng một cách phù hợp nhất với hệ thống quốc gia tại nước sở tại ngân hàng đó. Theo đó, Ủy ban khuyến khích áp dụng các tiêu chuẩn chung và không can thiệp kỹ thuật giám sát của các nước thành viên Ủy ban.

Ủy ban báo cáo cho thống đốc ngân hàng trung ương hay cơ quan giám sát hoạt động ngân hàng của nhóm G10. Từ đó tìm kiếm sự hậu thuẫn cho những sáng kiến của Ủy ban. Những tiêu chuẩn của Ủy ban đưa ra bao quát các vấn đề tài chính. Một trong những mục tiêu quan trọng của Ủy ban là thu hẹp khoảng cách giám sát quốc tế với nguyên lý: (1) không ngân hàng nào được thành lập mà không chịu sự giám sát của hệ thống; và (2) việc giám sát phải tương xứng. Để đạt được mục tiêu đề ra, từ năm 1975 đến nay, Ủy ban Basel đã ban hành rất nhiều văn bản, tài liệu liên quan đến vấn đề này.

Vào năm 1988, Ủy ban đã quyết định giới thiệu hệ thống đo lường vốn được coi như là Hiệp ước vốn Basel (the Basel Capital Accord) hay Basel I. Hệ thống này cung cấp khung đo lường rủi ro tín dụng với tiêu chuẩn vốn tối thiểu là 8%. Từ năm 1988, Basel I không chỉ được phổ biến một cách rộng rãi trong các quốc gia thành viên mà còn được thực hiện ở hầu hết các nước khác đối với các ngân hàng hoạt động quốc tế.

Tháng 06/1999, Ủy ban Basel đã ban hành đề xuất khung đo lường mới với 3 trụ cột chính: (1) yêu cầu vốn tối thiểu trên cơ sở kế thừa Basel I; (2) sự xem xét giám sát của quá trình đánh giá nội bộ về sự đủ vốn của các tổ chức tài chính; và (3) sử dụng hiệu quả của việc công bố thông tin nhằm làm mạnh kỷ luật thị trường. Sau những tương tác rộng rãi với các ngân hàng, các nhóm ngành và các cơ quan giám sát không phải thành viên của Ủy ban, Basel II được ban hành vào ngày 26/06/2004. Tài liệu này làm cơ sở cho các quá trình phê duyệt và xây dựng hệ thống quốc gia về giám sát hoạt động ngân hàng. (NHNN, 2014)

Sau cuộc họp ngày 12/09/2010 của Ủy ban giám sát ngân hàng Basel, các thành viên đã đạt được thỏa thuận về những chuẩn mới trong hiệp ước vốn Basel III. Với những kinh nghiệm rút ra từ cuộc khủng hoảng tài chính năm 2008, Basel III được xem là nền tảng để thiết lập trật tự thế giới tài chính mới. Hiệp ước Basel III về vốn và tính thanh khoản là tập hợp các biện pháp cải cách toàn diện do Ủy ban Basel đề ra nhằm

cải thiện khả năng chống đỡ lại các cú sốc phát sinh từ áp lực tài chính và kinh tế, đồng thời nâng cao kỹ năng quản lý rủi ro và đẩy mạnh tính minh bạch của khối ngân hàng.

2.3.2. Quản trị rủi ro tín dụng trong hiệp ước Basel II

Với sự ra đời của Basel II, ủy ban Basel đã từ bỏ phương pháp luận “một kích thước phù hợp với tất cả” của hiệp ước về vốn năm 1988 về việc tính toán yêu cầu vốn pháp định nhỏ nhất và giới thiệu khái niệm “3 trụ cột” để liên minh với các yêu cầu vốn pháp định với các nguyên tắc kinh tế của quản lý rủi ro.

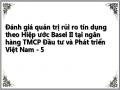

Basel I giới hạn bằng việc đo lượng rủi ro thị trường và đo lường cơ bản cho rủi ro tín dụng. Basel II giới thiệu một chuỗi các cách tiếp cận rủi ro tín dụng phức tạp và tập trung mới và rủi ro vận hành. Basel II bao gồm 3 trụ cột chính: (1) Yêu cầu vốn tối thiểu; (2) quy trình đánh giá hoạt động thanh tra, giám sát; (3) Tính kỷ luật thị trường.

Trụ cột thứ nhất liên quan đến việc duy trì vốn yêu cầu tối thiểu. Lượng vốn duy trì được tính toán theo ba yếu tố rủi ro chính đối với ngân hàng: rủi ro tín dụng, rủi ro hoạt động, rủi ro thị trường.

Để đánh giá rủi ro tín dụng từ đó xác định các hệ số rủi ro tài sản, Basel II cho phép thực hiện ba cách tiếp cận là: cách tiếp cận tiêu chuẩn hóa (SA), cách tiếp cận cơ bản dựa trên cơ xếp hạng nội bộ (FIRB) và cách tiếp cận nâng cao dựa trên xếp hạng tín dụng nội (AIRB).

Biểu đồ 2.2 sẽ cho thấy rõ hơn về cấu trúc của Hiệp ước Basel II.

Biểu đồ 2.2: Cấu trúc của hiệp ước Basel II

(Nguồn The new Basel Accord: A major advance at a turbulent time)

2.3.2.1. Vốn yêu cầu tối thiểu

Với trụ cột I, tỷ lệ vốn tối thiểu bằng 8% là không thay đổi so với Basel I. Tuy nhiên, rủi ro được tính toán theo ba yếu tố chính mà ngân hàng phải đối mặt: rủi ro tín dụng, rủi ro hoạt động và rủi ro thị trường. So với Basel I, cách tính chi phí vốn đối với rủi ro tín dụng có sự thay đổi lớn, đối với rủi ro thị trường có sự thay đổi nhỏ, nhưng hoàn toàn là phiên bản mới đối với rủi ro hoạt động.

Tỷ lệ vốn tối thiểu thể hiện mối quan hệ giữa các quy định về quỹ (vốn) của riêng ngân hàng và tài sản được điều chỉnh theo trọng số rủi ro, một cách tính toán khả năng gánh chịu rủi ro. Tài sản được điều chỉnh theo trọng số rủi ro được tính theo phương trình 2.2.

Phương trình 2.2: Tài sản có trọng số rủi ro

RWA (Risk Weighted Assets) = Tổng (Tài sản x Mức rủi ro phân định cho từng tài sản trong bảng cân đối kế toán) + Tổng (Nợ tương đương x Mức rủi ro ngoại bảng)

(Nguồn: NHNN)

Basel II đưa ra trọng số rủi ro gồm 4 mức: quốc gia 0%; ngân hàng 20%; doanh nghiệp 100%... Trọng số rủi ro không phản ánh độ nhạy cảm rủi ro trong mỗi loại này. Trọng số này không đổi so với Basel I.

Bảng 2.3: Trọng số rủi ro theo loại tài sản

Phân loại tài sản | |

0% | Tiền mặt và vàng nằm trong ngân hàng. Các nghĩa vụ trả nợ của Chính phủ và Bộ Tài chính. |

20% | Các khoản trả nợ của ngân hàng có quy mô lớn Chứng khoán phát hành bởi các cơ quan Nhà nước |

50% | Các khoản vay thế chấp nhà ở,… |

100% | Tất cả các khoản vay khác như trái phiếu của doanh nghiệp, các khoản nợ từ các nước kém phát triển, các khoản vay thế cấp cổ phiếu, bất động sản,… |

Có thể bạn quan tâm!

-

Đánh giá quản trị rủi ro tín dụng theo Hiệp ước Basel II tại ngân hàng TMCP Đầu tư và Phát triển Việt Nam - 1

Đánh giá quản trị rủi ro tín dụng theo Hiệp ước Basel II tại ngân hàng TMCP Đầu tư và Phát triển Việt Nam - 1 -

Đánh giá quản trị rủi ro tín dụng theo Hiệp ước Basel II tại ngân hàng TMCP Đầu tư và Phát triển Việt Nam - 2

Đánh giá quản trị rủi ro tín dụng theo Hiệp ước Basel II tại ngân hàng TMCP Đầu tư và Phát triển Việt Nam - 2 -

Quy Trình Quản Trị Rủi Ro Tín Dụng Trong Ngân Hàng Thương Mại

Quy Trình Quản Trị Rủi Ro Tín Dụng Trong Ngân Hàng Thương Mại -

Cách Tiếp Cận Dựa Trên Cơ Sở Đánh Giá Xếp Loại Nội Bộ Của Ngân Hàng

Cách Tiếp Cận Dựa Trên Cơ Sở Đánh Giá Xếp Loại Nội Bộ Của Ngân Hàng -

Thực Trạng Quản Trị Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam

Thực Trạng Quản Trị Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam -

Cơ Cấu Cho Vay Của Bidv Giai Đoạn Từ Năm 2010-2016

Cơ Cấu Cho Vay Của Bidv Giai Đoạn Từ Năm 2010-2016

Xem toàn bộ 108 trang tài liệu này.

(Nguồn: Tạp chí Hội nhập và Phát triển, số 25)

Với mẫu số là tài sản được điều chỉnh theo độ rủi ro, tỷ lệ vốn tối thiểu sẽ được tính bằng cách lấy vốn pháp định (vốn bắt buộc) chia cho mẫu số nêu trên. Tỷ lệ vốn

không được nhỏ hơn 8% tổng tài sản. Vốn Nhóm 2 không được vượt quá 100% Vốn Nhóm 1.

Phương trình 2.3: Tỷ lệ vốn yêu cầu tối thiểu

Tỷ lệ vốn yêu cầu tối thiểu (CAR) = Vốn bắt buộc / Tài sản tính theo độ rủi ro gia quyền (RWA)

Đối với các ngân hàng sử dụng một trong hai phương pháp: Tiếp cận dựa vào đánh giá nội bộ (IRB) để xác định rủi ro tín dụng hoặc Tiếp cận theo phương pháp đo lường tiên tiến (AMA) để xác định rủi ro thị trường, mức vốn sàn duy nhất sẽ được áp dụng cho hai năm đầu tiên triển khai Hiệp ước mới. Mức sàn này dựa trên các tính toán sử dụng các quy định của Hiệp ước hiện tại (International Convergence of Capital Measurement and Capital Standards, 2005).

Theo Basel II, vốn ngân hàng được chia thành ba cấp: vốn cấp 1, vốn cấp 2 và vốn cấp 3 (NHNN, 2010).

Vốn cấp 1: là lượng vốn dự trữ sẵn có và các nguồn dự phòng được công bố, như là khoản dự phòng cho các khoản vay, bao gồm: Vốn chủ sở hữu vĩnh viễn; Dự trữ công bố (Lợi nhuận giữ lại); Lợi ích thiểu số (minority interest) tại các công ty con, có hợp nhất báo cáo tài chính; Lợi thế kinh doanh (goodwill).

Vốn cấp 2: Lợi nhuận giữ lại không công bố; Dự phòng đánh giá lại tài sản; Dự phòng chung/dự phòng thất thu nợ chung; Công cụ vốn hỗn hợp; Vay với thời hạn ưu đãi; Đầu tư vào các công ty con tài chính và các tổ chức tài chính khác.

Vốn cấp 3 (dành cho rủi ro thị trường): Vay ngắn hạn

Các giới hạn: Tổng vốn cấp 2 được đưa vào tính toán tỷ lệ đủ vốn không được quá 100% vốn cấp 1; nợ thứ cấp tối đa bằng 50% vốn cấp 1; dự phòng chung tối đa bằng 1,25% tài sản có rủi ro; dự trữ tài sản đánh giá lại được chiết khấu 55%; thời gian đáo hạn còn lại của nợ thứ cấp tối thiểu là 5 năm (đối với vốn cấp 1); vốn ngân hàng không bao gồm vốn vô hình.

2.3.2.2. Cách tiếp cận chuẩn hóa đối với RRTD

Ủy ban cho phép các ngân hàng lựa chọn giữa hai phương pháp chung để tính toán yêu cầu về vốn đối với rủi ro tín dụng, đó là phương pháp thay thế sẽ được dùng để đo lường rủi ro tín dụng theo một cách thức chuẩn hóa (Cách tiếp cận chuẩn hóa), được hỗ trợ bởi các đánh giá tín dụng độc lập, và; Phương pháp sử dụng hệ thống đánh giá nội bộ (Cách tiếp cận dựa trên xếp hạng nội bộ - IRB), và phải được sự phê chuẩn chấp thuận của cơ quan giám sát chủ quản đối với việc thực hiện phương pháp này.

Phương pháp tiếp cận tiêu chuẩn hóa là các Ngân hàng phải phân loại các rủi ro tín dụng dựa trên những đặc điểm có thể quan sát được của rủi ro. Phương pháp chuẩn hóa sẽ xếp loại rủi ro cố định cho từng loại rủi ro một, được giám sát và căn cứ những đánh giá tín nhiệm của bên ngoài bởi các tổ chức đánh giá tín dụng độc lập để nâng cao độ nhạy của rủi ro. Trọng số rủi ro của các khoản tín dụng được thể hiện theo bảng 2.4 sau đây:

Bảng 2.4: Trọng số rủi ro các khoản tín dụng

AAA đến AA- | A+ đến A- | BBB+ đến BBB- | BB+ đến B- | Dưới B- | Không xếp hạng | |

Mức rủi ro đối với các khoản tín dụng Quốc gia | 0% | 20% | 50% | 100% | 150% | 100% |

Mức rủi ro đối với các khoản tín dụng ngân hàng | 20% | 50% | 100% | 100% | 150% | 100% |

Mức rủi ro đối với các khoản tín dụng cá nhân, tổ chức | 20% | 50% | 100% | 150% | 100% |

(Nguồn: International Convergence of Capital Measurement and Capital Standards)

Việc lựa chọn nguồn đánh giá tín dụng độc lập từ bên ngoài phải phù hợp để áp dụng cho các ngân hàng, phải được chấp thuận của cơ quan giám sát ngân hàng, từ ý kiến của các cán bộ kiểm tra giám sát theo sự hướng dẫn sử dụng của Ủy ban Basel. Một đổi mới quan trọng của phương pháp chuẩn hóa là yêu cầu những khoản cho vay phải coi là quá hạn nếu xếp loại rủi ro của chúng là 150%, trừ trường hợp Ngân hàng đã trích lập dự phòng rủi ro cho những khoản vay đó.

Khi các Ngân hàng mở rộng hàng loạt các sản phẩm phái sinh tín dụng như thế chấp, bảo lãnh, Basel II coi những công cụ này là những nhân tố làm giảm bớt rủi ro tín dụng. Phương pháp chuẩn hóa mở rộng phạm vi của tài sản thế chấp hợp thức vượt ra khỏi những vấn đề quốc gia, đồng thời đưa ra một số phương pháp đánh giá mức độ giảm vốn dựa trên rủi ro thị trường của công cụ thế chấp. Tương tự, phương pháp chuẩn hóa cũng mở rộng phạm vi những nhà bảo lãnh để bao gồm những hãng đáp ứng một mức xếp loại tín nhiệm nhất định ở bên ngoài.

Để giúp các ngân hàng và các giám sát viên trong trường hợp không có nhiều lựa chọn, Ủy ban Basel đã phát triển “phương pháp chuẩn hóa đơn giản” bao gồm những lựa chọn đơn giản nhất để tính toán các tài sản được xếp loại rủi ro. Các ngân hàng áp dụng các phương pháp chuẩn hóa đơn giản cần tuân thủ những yêu cầu kiểm tra, giám sát và kỷ luật thị trường tương ứng với hiệp ước mới của Basel.

Phương pháp tiếp cận toàn diện

Đối với phương pháp tiếp cận toàn diện, khi tiếp nhận một tài sản thế chấp, các ngân hàng cần phải tính dư nợ đã được điều chỉnh theo tác động của tài sản thế chấp để xác định mức yêu cầu về vốn. Khi đó, việc điều chỉnh dư nợ đối với khách hàng và giá trị của tài sản thế chấp mà khách hàng đó đưa ra cần phải tính đến các dao động trong tương lai đối với giá trị của cả dư nợ tín dụng và giá trị tài sản thế chấp, thường là do tác động của các xu hướng thị trường. Điều này sẽ tạo nên một giá trị điều chỉnh không