Bảng 2.1: Kết quả kinh doanh của Vietcombank qua các năm.

ĐVT: tỷ đồng

2009 | 2010 | 2011 | 2012 | 2013 | |

Tổng thu nhập hoạt động | 9.287 | 11.531 | 14.871 | 15.081 | 15.507 |

Tổng chi phí hoạt động | 3.494 | 4.578 | 5.700 | 6.013 | 6.244 |

Tổng lợi nhuận trước thuế | 5.004 | 5.479 | 5.697 | 5.763 | 5.743 |

Lợi nhuận sau thuế | 3.945 | 4.214 | 4.196 | 4.403 | 4.358 |

Có thể bạn quan tâm!

-

Cải tiến chất lượng dịch vụ đối với khách hàng cá nhân tại Ngân hàng TMCP Ngoại thương Việt Nam – Chi nhánh Hồ Chí Minh - 2

Cải tiến chất lượng dịch vụ đối với khách hàng cá nhân tại Ngân hàng TMCP Ngoại thương Việt Nam – Chi nhánh Hồ Chí Minh - 2 -

Các Nhân Tố Ảnh Hưởng Đến Chất Lượng Dịch Vụ Của Nhtm

Các Nhân Tố Ảnh Hưởng Đến Chất Lượng Dịch Vụ Của Nhtm -

Giới Thiệu Về Ngân Hàng Tmcp Ngoại Thương Việt Nam – Chi Nhánh Hcm

Giới Thiệu Về Ngân Hàng Tmcp Ngoại Thương Việt Nam – Chi Nhánh Hcm -

Đo Lường Sự Hài Lòng Của Khách Hàng Cá Nhân Về Chất Lượng Dịch Vụ Của Ngân Hàng Tmcp Ngoại Thương Việt Nam – Chi Nhánh Hồ Chí Minh Qua Khảo Sát

Đo Lường Sự Hài Lòng Của Khách Hàng Cá Nhân Về Chất Lượng Dịch Vụ Của Ngân Hàng Tmcp Ngoại Thương Việt Nam – Chi Nhánh Hồ Chí Minh Qua Khảo Sát -

Thống Kê Về Trình Độ Học Vấn Và Độ Tuổi Khách Hàng

Thống Kê Về Trình Độ Học Vấn Và Độ Tuổi Khách Hàng -

Các Nhân Tố Được Rút Trích Sau Khi Phân Tích Nhân Tố Efa

Các Nhân Tố Được Rút Trích Sau Khi Phân Tích Nhân Tố Efa

Xem toàn bộ 113 trang tài liệu này.

Nguồn: Báo cáo tài chính VCB

Huy động vốn từ nền kinh tế của Vietcombank tính đến hết quý đầu của năm 2014đạt 344.527 tỷ đồng, tăng 3,92% so với đầu năm, dư nợ tín dụng đạt 279.980 tỷ đồng, tăng 1,71% so với đầu năm, tỷ lệ nợ xấu ở mức 2,65%, trong mức khống chế kế hoạch (<3%). Dịch vụ chuyển tiền kiều hối đạt 0.32% tỷ USD, tăng 2,93% so với cùng kỳ, đạt 118,51% kế hoạch của quý I. Các chỉ tiêu kinh doanh thẻ và bán lẻ đều tăng trưởng tốt so với cùng kỳ 2013. Công tác phát triển khách hàng mới đã có một số chuyển biến tốt, đạt 679 khách hàng (bằng 28% kế hoạch cả năm). Đây là những tín hiệu phấn khởi cho kế hoạch và chiến lược phát triển của Vietcombank trong giai đoạn sắp tới.

Là chi nhánh cấp I lớn nhất của đơn vị, hoạt động tại khu vực kinh tế năng động nhất cả nước, VCB-HCM đã có những đóng góp tích cực vào kết quả hoạt động chung của toàn hệ thống.Với những thuận lợi mà chi nhánh có được phải kể đến là thu nhập và mức sống của người dân cao lên nên nhu cầu sử dụng dịch vụ ngân hàng tăng theo và đa dạng hơn. Chính sách thúc đẩy hoạt động ngân hàng bán lẻ được xuyên suốt trong toàn đơn vị, có sự phối hợp chặt chẽ giữa hội sở và chi nhánh trong thực hiện định hướng nên tỷ trọng đóng góp của chi nhánh luôn tăng trưởng qua các năm, đều chiếm hơn 15% của cả hệ thống, với lợi nhuận đạt trên 900 tỷ đồng trong năm 2013.

Trong thành quả đó của VCB-HCM có sự đóng góp không nhỏ từ hoạt động bán lẻ, phải kể đến tốc độ tăng trưởng tín dụng thể nhân tăng 29,3%; huy động vốn

thể nhân tăng gần 7% so với năm 2012. Lượng khách hàng cá nhân tiếp tục tăng trưởng ổn định với hơn 200 khách hàng mới trong năm 2013, nâng tổng số khách hàng cá nhân tại VCB lên đến 7,7 triệu người. Các dịch vụ khác như ngân hàng điện tử, kiều hối, phát triển khách hàng mới đều đạt và vượt so với kế hoạch.

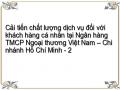

Bảng 2.2: Huy động và cho vay của VCB - HCMvà Vietcombank qua các năm.

ĐVT: tỷ đồng

2009 | 2010 | 2011 | 2012 | 2013 | ||

VCB | 141,621 | 176,814 | 209,418 | 241,163 | 274,314 | Dư nợ cho vay |

VCB-HCM | 21,452 | 27,385 | 32,452 | 37,968 | 43,473 | |

VCB | 169,458 | 208,320 | 241,700 | 303,942 | 334,259 | Huy động vốn |

VCB-HCM | 31,353 | 38,600 | 46,217 | 58,132 | 67,608 |

![]()

Nguồn: Báo cáo hoạt động VCB

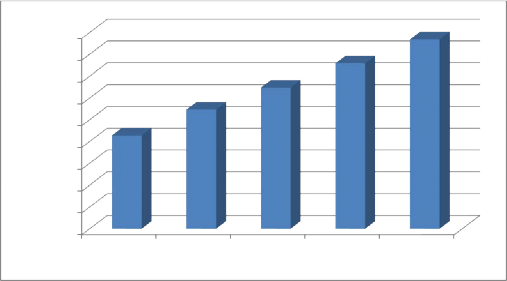

Phân loại theo nhóm khách hàng theo hình 2.2 cho thấy cơ cấu khoản vay đã thay đổi khá lớn với tỷ trọng cho vay khách hàng DNNN giảm đáng kể, chiếm 40% trong năm 2009 đã giảm xuống còn 28% vào thời điểm cuối năm 2013. Trong khi đó, cho vay khách hàng cá nhân cũng như doanh nghiệp vừa và nhỏ có điều kiện phát triển. Hình 2.1 thể hiện tỷ trọng tiền gửi từ khách hàng doanh nghiệp đã giảm dần từ 63% năm 2009 xuống còn 48% năm 2013, và ngược lại tỷ trọng tiền gửi từ khách hàng cá nhân đã tăng từ 37% lên 52% trong giai đoạn này. VCB-HCM cũng trong quá trình thực thi định hướng của toàn hệ thống nên sự dịch chuyển theo định hướng này là phù hợp với trọng tâm phát triển, giúp hiện thực hóa tầm nhìn của VCB trong việc trở thành ngân hàng bán lẻ hàng đầu.

Nguồn: Báo cáo tài chính VCB

Hình 2.1: Tỷ trọng tiền gửi theo nhóm khách hàng của Vietcombank

Nguồn: Báo cáo tài chính VCB

Hình 2.2 : Tỷ trọng cho vay theo nhóm khách hàng của Vietcombank

Lợi nhuận hoạt động bình quân tính trên mỗi nhân viên tăng trong giai đoạn 2009 đến 2011. Đến năm 2013, chỉ số này xấp xỉ bằng với năm 2012. Biểu đồ 2.3 cho thấy hiệu suất hoạt động trên mỗi nhân viên đã dao động trong khoảng từ 557 triệu đến 730 triệu đồng. Tuy nhiên, so với một số ngân hàng khác thì hiệu suất hoạt động của Vietcombank trong năm 2013 đạt mức tương đối tốt, đứng thứ hai sau MBB và cao hơn hai đối thủ cạnh tranh gần nhất là BID và CTG.

ĐVT: triệu đồng

Hình 2.3: Lợi nhuận thuần trên mỗi nhân viên của VCB và một số ngân hàng

(Nguồn: Báo cáo tài chính các ngân hàng)

Theo khảo sát của Nielsen & Cimigo, Vietcombank là ngân hàng dẫn đầu trong các ngân hàng đang hoạt động tại Việt Nam về chỉ số sức mạnh thương hiệu. Đây chính là một lợi thế cho Vietcombank trong bối cảnh cạnh tranh gay gắt hiện nay. Trong năm 2013, Vietcombank đã có những thay đổi lớn về công tác quản trị với một kế hoạch dài hạn nhằm có những bước tiến vững chắc cho hoạt động bán lẻ của ngân hàng. Với mạng lưới hơn 400 điểm giao dịch rộng khắp, VCB rất thuận lợi trong việc mở rộng hoạt động bán lẻ của mình.

2.2 Thực trạng dịch vụ dành cho khách hàng cá nhân của Vietcombank - Chi nhánh HCM

Dịch vụ huy động vốn

Công tác huy động vốn luôn là tiền đề để thực hiện các nghiệp vụ ngân hàng, là bước cơ bản đầu tiên trong suốt quá trình kinh doanh của ngân hàng nên việc thu hút tiền gửi khách hàng là vấn đề then chốt của bất cứ ngân hàng nào. VCB-HCM đã phát huy được thế mạnh của mình trong khâu huy động vốn với chính sách lãi suất rất nhạy bén, phương thức trả lãi linh hoạt… Tuy nhiên, để đạt được hiệu quả cao, đòi hỏi chi nhánh phải không ngừng hoàn thiện và mở rộng thêm địa bàn huy động, đẩy mạnh việc tuyên truyền quảng cáo, nâng cao chất lượng phục vụ, tạo tâm lý thoải mái cho khách hàng đến giao dịch.

ĐVT: tỷ đồng

70,000

60,000

50,000

40,000

30,000

20,000

10,000

-

31,353

38,600

46,217

58,132

67,608

2009 2010 2011 2012 2013

Hình 2.4: Tình hình huy động vốn của VCB – HCM giai đoạn 2009 – 2013

(Nguồn: Báo cáo hoạt động VCB – HCM)

Với lợi thế một ngân hàng gốc nhà nước có nhiều uy tín, Vietcombank thu hút được lượng tiền gửi ổn định từ các tổ chức kinh tế và dân cư, ít nhiều giảm được áp lực cạnh tranh huy động tiền gửi bằng lãi suất giữa các ngân hàng. Nhờ mạng lưới POS lớn nhất và mạng lưới ATM rộng rãi, Vietcombank có điều kiện thuận lợi để thu hút tiền gửi cá nhân.

Nhìn vào biểu đồ trên ta thấy được nguồn vốn huy động của VCB–HCM tăng trưởng đều qua các năm. Tốc độ tăng trưởng huy động năm 2012 ấn tượng nhất với mức tăng 25,8%, trong khi tốc độ tăng trưởng của năm 2009 chỉ đạt 17,5%. Trong đó, nguồn vốn huy động từ khách hàng cá nhân đóng góp đáng kể vào nguồn vốn huy động của toàn chi nhánh với tốc độ tăng trưởng hằng năm trong giai đoạn này đều trên 20%, nổi trội là năm 2012 với mức tăng đạt gần 35% so với năm 2011.

Trong năm 2013, VCB–HCM liên tục duy trì chính sách lãi suất huy động thấp, đảm bảo quản lý chi phí vốn hiệu quả, tạo tiền đề để ngân hàng giảm lãi suất cho vay, khơi thông nguồn vốn đến doanh nghiệp và cá nhân, góp phần tạo động lực kích thích các thành phần kinh tế và người dân tiêu dùng nhiều hơn.

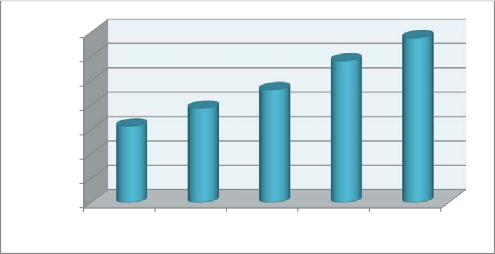

Dịch vụ cho vay

Các biến động kinh tế trong và ngoài nước đã tác động mạnh mẽ đến hoạt động sản xuất kinh doanh của các thành phần kinh tế và ảnh hưởng không ít đến tình hình dư nợ và nợ xấu tại các ngân hàng.

Năm 2010, với chính sách tín dụng hợp lý và hiệu quả nhằm hỗ trợ doanh nghiệp tái đầu tư sản xuất, tạo điều kiện cho cá nhân vay kinh doanh, mua nhà, nền kinh tế dần dần hồi phục sau những biến động của năm 2008 nên tăng trưởng tín dụng của chi nhánh vào năm này tăng mạnh. Các năm trở lại đây, tuy hoạt động cho vay gặp không ít khó khăn do cạnh tranh cam go trên thị trường nhưng tốc độ tăng trưởng tín dụng của VCB–HCM vẫn cao hơn so với mặt bằng tăng trưởng tín dụng chung của toàn ngành.

Cụ thể, năm 2011, tốc độ tăng trưởng tín dụng của chi nhánh ở mức 18.5%, đạt 32,452 tỷ đồng. Đến năm 2012, mức tăng trưởng tín dụng tuy chỉ có 17%, thấp hơn so với năm 2011 nhưng vẫn cao hơn so với mặt bằng chung của cả ngành ngân

hàng là 8,91%. Tính đến cuối năm 2013, trong khi tổng dư nợ của toàn bộ các TCTD trên địa bàn Tp.HCM chỉ tăng hơn 9% thì dư nợ của VCB–HCM tăng 14,5%, tương đương với mức vốn khoảng 43.473 tỷ đồng.

(Đơn vị tính: tỷ đồng)

45,000

40,000

35,000

30,000

25,000

20,000

15,000

10,000

5,000

-

21,452

27,385

32,452

37,968

43,473

2009 2010 2011 2012 2013

Hình 2.5: Tình hình dư nợ cho vay của VCB–HCM giai đoạn 2009 – 2013

(Nguồn: Báo cáo hoạt động VCB – HCM)

Tính thanh khoản của hệ thống ngân hàng được NHNN đánh giá là đang hết sức dồi dào trong hai tháng đầu năm 2014. Đến đầu tháng 6/2014, trong bối cảnh tình hình kinh tế cả nước còn đối mặt với nhiều khó khăn, sản xuất kinh doanh ở một số ngành, lĩnh vực chưa thực sự phục hồi khiến sự hấp thụ vốn ngân hàng vẫn đang trong tình trạng chững lại. Tín dụng tăng trưởng ở các ngân hàng trên địa bàn Tp.HCM từ đầu năm đến nay lại tập trung chủ yếu ở khối NHTM gốc nhà nước. Số liệu thống kê cho thấy trong 5 chi nhánh ngân hàng lớn này, tổng dư nợ đến cuối tháng 5 ở mức 270.000 tỷ đồng trên965.000 tỷ đồng của toàn hệ thống các TCTD trên địa bàn,trong đó phải kể đến tốc độ tăng trưởng tín dụng của VCB–HCM, tính đến cuối tháng 5/2014 tăng khoảng 6% so với cuối năm 2013. Đây là chi nhánh luôn có tổng dư nợ và tốc độ tăng trưởng cho vay cao hơn bình quân chung của Tp.HCM.

Nhằm giải quyết tình trạng đọng vốn, nhiều NHTM đã giảm lãi suất cho vay từ 0.5% - 1%/năm. Cụ thể tại VCB–HCM, nhiều chương trình hỗ trợ hoặc ưu đãi lãi

suất cho vay cũng được đưa ra khá hấp dẫn. Góp phần thực thi chương trình tín dụng 3.000 tỷ đồng của toàn hệ thống kéo dài đến hết năm 2014, chi nhánh cung cấp cho khách hàng có nhu cầu vay vốn mua nhà đất, xây/sửa nhà, mua ô tô hoặc bổ sung vốn kinh doanh ngắn hạn được hưởng mức lãi suất ưu đãi 7,99%/năm. Thời gian ưu đãi 6 tháng đối với khoản vay từ 24 tháng trở xuống, ưu đãi 12 tháng đối với khoản vay trên 24 tháng.

Xét về cơ cấu khách hàng , đối tượng mà VCB - HCM chủ yếu cho vay là các tổ chức kinh tế , chiếm khoảng 86% tổng dư nợ cho vay , trong đó đối tượng là DNNN chiếm 24%, công ty TNHH chiếm 20% và cho vay khác chiếm khoảng 35% tổng dư nợ. Đối tượng khách hàng cá nhân chiếm khoảng 14%. Trong thời gian qua,

Vietcombank HCM đã có sự chuyển dịch cơ cấu khách hàng từ cho vay DNNN sang hướng cho vay cá nhân và doanh nghiệp vừa và nhỏ . Đây là sự chuyển dịch

nhằm khai thác tiềm năng phát triển dịch vụ ngân hàng bán lẻ của thị trường Việt Nam, thực hiện mục tiêu của toàn hệ thống để trở thành ngân hàng bán lẻ số 1 Việt Nam vào năm 2018 thông qua một kế hoạch bán lẻ toàn diện trong, 5 năm tới.

Dịch vụ chuyển tiền đi và đến

VCB-HCM sẵn sàng đáp ứng nhu cầu chuyển tiền của khách hàng tới bất cứ nơi nào trên thế giới cho nhiều mục đích hợp pháp khác nhau. Với hơn 1.300 đại lý khắp nơi, Vietcombank tự hào trong việc giúp khách hàng giảm chi phí và thời gian chờ đợi khi chuyển tiền.

Hoạt động thanh toán xuất nhập khẩu luôn là thế mạnh của VCB-HCMvới kết quả khả quan, tăng hơn 7% so với năm 2012, đóng góp vào kết quả chung của toàn đơn vịnên doanh số thanh toán xuất nhập khẩu của Vietcombank chiếm gần 15,8% thị phần của cả nước. Dịch vụ chuyển tiền kiều hối của khách hàng cá nhân cũng như chuyển tiền du học sinh cũng rất sôi nổi và phát triển mạnh mẽ.

Thực hiện chủ trương thanh toán không dùng tiền mặt của Chính phủ, vào ngày 13/12/2013, VCB-HCM đã ký hợp đồng hợp tác toàn diện với trường Đại học Tôn Đức Thắng cung cấp dịch vụ chuyển lương tự động cho giảng viên, thu học phí

cho sinh viên, phát hành thẻ liên kết, lắp đặt máy ATM… góp phần đẩy mạnh hàng loạt tiện ích sau này mà VCB-HCM đang nỗ lực mang lại cho khách hàng.

Dịch vụ thẻ

Ngày 09/01/2014, Tổng giám đốc Vietcombank đã ký quyết định tặng danh hiệu “Đơn vị dẫn đầu nghiệp vụ năm 2013” cho các chi nhánh, trong đó VCB-HCM là chi nhánh dẫn đầu về dịch vụ thẻ và công tác kế toán.

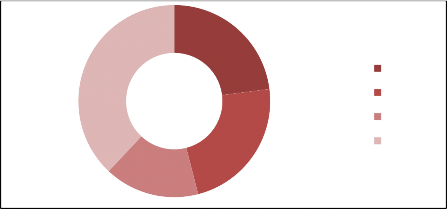

Đối với dịch vụ thẻ của Vietcombank, khách hàng có thể lựa chọn từ các thẻ ghi nợ nội địa cho đến các thẻ tín dụng cao cấp mang các thương hiệu nổi tiếng trên toàn thế giới như American Express, Visa, MasterCard, JCB, UnionPay. Hàng loạt chương trình khuyến mãi, ưu đãi đặc biệt cho chủ thẻ không ngừng được đưa ra nhằm thu hút khách hàng tiềm năng như chiết khấu 10% khi mua sắm tại Big C, ưu đãi tại Trung tâm Thể dục thẩm mỹ và Yoga…Trên phạm vi toàn quốc, với thị phần đạt trên 28% trong năm 2013, Vietcombank xác lập vị trí dẫn đầu trong lĩnh vực thẻ và các dịch vụ ngân hàng điện tử, trong khi Agribank chỉ đứng thứ hai với 17%. Riêng ở khu vực Tp Hồ Chí Minh, Vietcombank dẫn đầu về thị phần thẻ ngang với Ngân hàng Đông Á là 23%, kế tiếp là Agribank và còn lại là 38% thuộc về các ngân hàng khác.

23%

38% VCB

Đông Á Agribank

23%

Khác

16%

Hình 2.6: Vị trí về cung cấp dịch vụ thẻ thị trường Tp. Hồ Chí Minh

(Nguồn: Báo cáo nghiên cứu khảo sát tài chính cá nhân của Nielsen)

Theo số liệu do Hội thẻ Ngân hàng Việt Nam công bố tại hội nghị thường niên diễn ra tháng 4/2014 tại Nha Trang thì tổng doanh số thanh toán thẻ năm 2013 đạt hơn 1.206.704 tỷ đồng, tăng hơn 23,37% so với năm 2012 với hơn 66,2 triệu thẻ