được phát hành, tăng hơn 20% so với số lượng của năm 2012. Riêng VCB–HCM trong năm qua đã phát hành được hơn 400 ngàn thẻ các loại, gấp khoảng 1,3 lần so với chỉ tiêu kế hoạch. Doanh số sử dụng và thanh toán thẻ đều tăng trưởng rất mạnh. Trong đó doanh số thẻ thanh toán quốc tế tăng 26,1% so với cuối năm 2012, doanh số thanh toán thẻ nội địa tăng 73,5% so với cùng kỳ. Hiện nay, số khách hàng trả lương qua hệ thống ATM tại chi nhánh Tp.HCM có hơn 400 đơn vị, do đó những ngày lãnh lương cuối tháng, lượng tiền rút ra khoảng 20-22 tỷ đồng/ngày. Vào dịp lễ Tết, con số này có thể lên đến 30 tỷ đồng/ngày. Dù có mạng lưới ATM lớn nhất nước Vietcombank vẫn không tránh khỏi quá tải ở một vài trụ ATM.

Dịch vụ ngân hàng điện tử

Trong nhiều năm qua, Vietcombank luôn đứng đầu về phát triển công nghệ tiên tiến, cung cấp các dịch vụ ngân hàng hiện đại, đa tiện ích theo chuẩn quốc tế, nhờ đó khách hàng có thể sử dụng dịch vụ của Vietcombank mọi lúc mọi nơi như thẻ Connect 24, VCB-iB@nking, SMS-Banking… Khách hàng có thể thanh toán tiền điện, điện thoại, cước ADSL, học phí, vé máy bay, phí bảo hiểm… dễ dàng, thuận tiện.

Trong năm 2013, Vietcombank là ngân hàng đi đầu thu phí rút tiền ATM nội mạng. Và cũng từ giữa tháng 1/2014, Vietcombank cũng đi đầu thu phí 3.300 đồng đối với các giao dịch chuyển tiền tới cá nhân hoặc tổ chức trong cùng hệ thống qua kênh VCB-iB@nking thay vì miễn phí như trước đây. Tuy vậy, với những tiện ích đa dạng và nỗ lực không ngừng nâng cao chất lượng dịch vụ ngân hàng điện tử, Vietcombank mang đến cho khách hàng những trải nghiệm về một “ngân hàng ở nơi mình muốn”.

* Nhìn chung, kết quả đạt được cho thấy cả Vietcombank và chi nhánh HCM đã không ngừng nỗ lực hoạt động tốt nhất để xây dựng hình ảnh và uy tín trên thị trường. Các dịch vụ của Vietcombank gắn liền với ứng dụng công nghệ cao vượt trội về tính năng, đa dạng và tiện ích. Chi nhánh Hồ Chí Minh luôn đi đầu thí điểm thành công nhiều dịch vụ mới. Chiến dịch quảng bá dịch vụ thông qua các kênh truyền thông, các hoạt động tài trợ, poster, brochure… được thực hiện ngày một kỹ

càng, phát huy hiệu quả. Những thuận lợi mà chi nhánh có được phải kể đến là thu nhập và mức sống của người dân cao lên nên nhu cầu sử dụng dịch vụ ngân hàng tăng theo và đa dạng hơn. Chính sách thúc đẩy hoạt động ngân hàng bán lẻ được xuyên suốt trong toàn đơn vị, có sự phối hợp chặt chẽ giữa hội sở và chi nhánh trong thực hiện định hướng. Hình ảnh và vị thế Vietcombank xây dựng được trong thời gian qua ngày càng củng cố niềm tin của khách hàng, giúp họ yên tâm sử dụng dịch vụ và không ngần ngại giới thiệu khách hàng mới cho Chi nhánh.

Tuy nhiên, ngoài những thuận lợi nêu trên,Chi nhánh vẫn còn gặp nhiều khó khăn hạn chế. Do kinh tế khó khăn, khách hàng ít sử dụng vốn vay. Chính sách tiền tệ thay đổi thường xuyên tác động không ít đến khách hàng cũng như việc cân đối và sử dụng nguồn vốn của ngân hàng. Hơn nữa, cạnh tranh giữa các ngân hàng ngày càng gay gắtđể giành thị phần, nhất là xu hướng ngày càng phát triển mạnh mẽ hoạt động ngân hàng bán lẻ.

2.3 Đo lường sự hài lòng của khách hàng cá nhân về chất lượng dịch vụ của Ngân hàng TMCP Ngoại thương Việt Nam – Chi nhánh Hồ Chí Minh qua khảo sát khách hàng

2.3.1 Phương pháp nghiên cứu

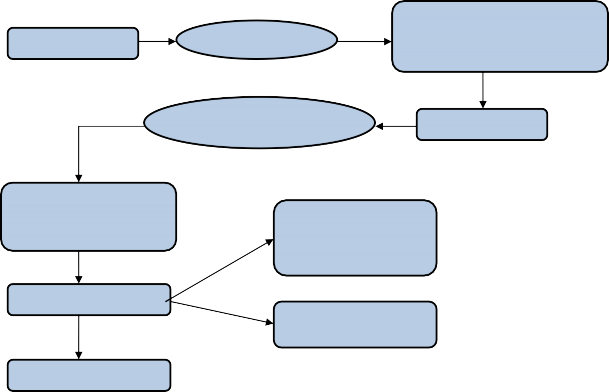

Dựa vào lý thuyết về chất lượng dịch vụ, sự hài lòng của khách hàng và nghiên cứu các mô hình như đã trình bày trong chương 1, tác giả sử dụng các phương pháp nghiên cứu định tính, định lượng, mô tả, phân tích hồi quy… để đánh giá mức độ hài lòng về chất lượng dịch vụ khách hàng cá nhân của VCB–HCM qua khảo sát khách hàng và đề xuất một số giải pháp nhằm cải tiến chất lượng dịch vụ của VCB-HCM. Quá trình nghiên cứu được trình bày cụ thể như sau:

2.3.1.1 Quy trình khảo sát nghiên cứu

Trong quá trình nghiên cứu, tác giả sử dụng hai nguồn dữ liệu: dữ liệu sơ cấp (kết quả thảo luận với nhân viên ngân hàng để nắm rò hơn về quan điểm và đánh giá của họ về đề tài nghiên cứu, và phiếu thăm dò ý kiến khách hàng) và dữ liệu thứ cấp (tham khảo từ các Luận văn về chất lượng dịch vụ, các bài báo, tạp chí Ngân hàng, từ báo cáo hoạt động của các ngân hàng, từ Internet…)

Cơ sở lý thuyết Thang đo nháp

Nghiên cứu định tính

- Thảo luận

- Phỏng vấn thử

Nghiên cứu chính thức

Điều chỉnh

Phương pháp khảo sát

-Thiết kế bảng câu hỏi

-Thu thập số liệu

-Phân tích độ tin cậy

-Phân tích nhân tố

-Phân tích hồi quy

Nghiên cứu định lượng

-Kiểm định giả thiết

-Kết quả nghiên cứu

Kết luận và kiến nghị

Hình 2.7: Quy trình khảo sát nghiên cứu

2.3.1.2 Nghiên cứu định tính

Đây là bước nghiên cứu sơ bộ để sàng lọc các biến và xây dựng bảng câu hỏi phục vụ cho việc thu thập dữ liệu. Dựa trên đóng góp của đồng nghiệp và 10 khách hàng ngẫu nhiên dưới hình thức thảo luận nhóm để ghi nhận ý kiến ban đầu của họ về chất lượng dịch vụ khách hàng, đồng thời sử dụng thêm tài liệu, sách báo từ nhiều nguồn, tác giả đã xem xét những mặt còn hạn chế, các câu hỏi có phù hợp với tình hình thực tế tại VCB–HCM hay chưa và hoàn thiện bảng câu hỏi khảo sát chính thức đối với khách hàng.

Cuối cùng, thang đo chính thức được đưa ra khảo sát gồm có 6 nhân tố ảnh hưởng đến sự hài lòng về chất lượng dịch vụ khách hàng cá nhân với 26 biến và thêm 3 thang đo cho việc đo lường mức độ hài lòng chung của khách hàng để phục vụ cho việc nghiên cứu định lượng tiếp theo. Cụ thể:

- Thành phần sự hữu hình: 4 biến

- Thành phần sự tin cậy: 5 biến

- Thành phần hiệu quả phục vụ: 4 biến

- Thành phần sự bảo đảm: 4 biến

- Thành phần sự cảm thông: 3 biến

- Thành phần hình ảnh doanh nghiệp: 6 biến

2.3.1.3 Nghiên cứu định lượng

Đây là bước kiểm định lại các thang đo trong mô hình để xác định sự phù hợp, sự tương quan của các nhân tố với nhau và từ đó đưa ra kết quả cụ thể. Sau khi xây dựng bảng câu hỏi, tác giả xác định số lượng mẫu cần thiết cho nghiên cứu và gửi phiếu điều tra. Các dữ liệu đã thu thập từ bảng khảo sát khách hàng sẽ được đưa vào xử lý với phần mềm SPSS để phân tích.

Thông tin thu thập từ bảng câu hỏi khảo sát đã gởi cho khách hàng cá nhân của VCB–HCM trong thời gian từ tháng 3 đến tháng 4 năm 2014 bằng cách gởi trực tiếp cho khách hàng cá nhân qua quầy giao dịch và nhờ nhân viên gửi hộ.

Theo nhiều nhà nghiên cứu, tính đại diện của số lượng mẫu cho khảo sát sẽ thích hợp nếu kích thước mẫu là 5 cho một ước lượng. Trong mô hình nghiên cứu của mình, tác giả đưa ra 29 mục hỏi (26 biến để đánh giá chất lượng dịch vụ và 3 biến về sự hài lòng chung) nên số lượng mẫu cần thiết cho nghiên cứu tối thiểu sẽ phải là 145 mẫu (n = 29 * 5 = 145). Sau gần hai tháng phát ra 200 bảng khảo sát cho khách hàng, tác giả thu về được 185 bảng nhưng chỉ có 175 bảng khảo sát hợp lệ với đầy đủ thông tin. Số lượng mẫu quan sát chính thức là 175 mẫu đại diện đảm bảo cho việc thực hiện nghiên cứu (n>145).

Một trong những hình thức đo lường được sử dụng phổ biến nhất trong nghiên cứu định lượng là thang đo do Rennis Likert (1932) giới thiệu gồm 5 cấp độ từ 1 đến 5 được đưa vào trong nghiên cứu này để khách hàng đánh giá theo ý kiến của chính mình với mức độ từ hoàn toàn không đồng ý cho đến hoàn toàn đồng ý về chất lượng dịch vụ dành cho khách hàng cá nhân của VCB–HCM.

Quá trình nghiên cứu định lượng được bắt đầu từ việc mã hóa các biến quan sát để đưa vào xử lý trong phần mềm SPSS 20.0 cụ thể như sau:

Bảng 2.3 Bảng tổng hợp mã hóa các thang đo

Mã hóa | Diễn giải | |

Thành phần sự hữu hình | ||

1 | HH1 | Ngân hàng có máy móc và trang thiết bị hiện đại (máy móc, phần mềm giao dịch, dịch vụ internet…) |

2 | HH2 | Cơ sở vật chất của ngân hàng khang trang và tiện nghi (trụ sở, quầy giao dịch, ghế chờ, nơi để xe…) |

3 | HH3 | Nhân viên ngân hàng mặc trang phục lịch sự |

4 | HH4 | Ngân hàng có chi nhánh, phòng giao dịch, ATM rộng khắp, địa điểm giao dịch thuận lợi |

Thành phần sự tin cậy | ||

5 | TIN1 | Ngân hàng chú trọng vào việc không để tạo ra lỗi hay sai sót nào trong quá trình giao dịch |

6 | TIN2 | Nhân viên giải quyết thỏa đáng các khiếu nại của khách hàng |

7 | TIN3 | Ngân hàng thực hiện dịch vụ chính xác ngay từ lần đầu |

8 | TIN4 | Ngân hàng cung cấp dịch vụ đúng thời gian như đã hứa |

9 | TIN5 | Hệ thống báo cáo lưu trữ của ngân hàng luôn bảo mật thông tin về tài khoản và giao dịch cuả khách hàng. |

Thành phần hiệu quả phục vụ | ||

10 | HQPV1 | Nhân viên trả lời chính xác, rò ràng mọi câu hỏi của khách hàng |

11 | HQPV2 | Nhân viên giao tiếp lịch thiệp, chu đáo, luôn tôn trọng khách hàng |

12 | HQPV3 | Nhân viên xử lý giao dịch nhanh chóng, thành thạo, không để khách hàng chờ lâu |

13 | HQPV4 | Nhân viên luôn sẵn sàng phục vụ, chào đón khách hàng rất nhiệt tình |

Thành phần sự bảo đảm | ||

14 | BDAM1 | Hoạt động của máy ATM, máy cà thẻ… ổn định và an toàn |

5 | BDAM2 | Anh/chị cảm thấy tin tưởng vào nhân viên ngân hàng |

16 | BDAM3 | Nhân viên có kiến thức chuyên môn đáp ứng nhu cầu của khách hàng |

17 | BDAM4 | Chứng từ giao dịch của ngân hàng chính xác, rò ràng và dễ hiểu |

Thành phần sự cảm thông | ||

18 | CAM1 | Ngân hàng có các chương trình thể hiện sự quan tâm với khách hàng |

19 | CAM2 | Giờ làm việc rất thuận tiện cho khách hàng giao dịch |

20 | CAM3 | Nhân viên hiểu rò nhu cầu của khách hàng |

Thành phần hình ảnh doanh nghiệp | ||

21 | HADN1 | Ngân hàng có các hoạt động marketing rất hiệu quả và ấn tượng |

Có thể bạn quan tâm!

-

Các Nhân Tố Ảnh Hưởng Đến Chất Lượng Dịch Vụ Của Nhtm

Các Nhân Tố Ảnh Hưởng Đến Chất Lượng Dịch Vụ Của Nhtm -

Giới Thiệu Về Ngân Hàng Tmcp Ngoại Thương Việt Nam – Chi Nhánh Hcm

Giới Thiệu Về Ngân Hàng Tmcp Ngoại Thương Việt Nam – Chi Nhánh Hcm -

Huy Động Và Cho Vay Của Vcb - Hcmvà Vietcombank Qua Các Năm.

Huy Động Và Cho Vay Của Vcb - Hcmvà Vietcombank Qua Các Năm. -

Thống Kê Về Trình Độ Học Vấn Và Độ Tuổi Khách Hàng

Thống Kê Về Trình Độ Học Vấn Và Độ Tuổi Khách Hàng -

Các Nhân Tố Được Rút Trích Sau Khi Phân Tích Nhân Tố Efa

Các Nhân Tố Được Rút Trích Sau Khi Phân Tích Nhân Tố Efa -

Mục Tiêu Và Định Hướng Phát Triển Của Ngân Hàng Tmcp Ngoại Thương Việt Nam Đến Năm 2020

Mục Tiêu Và Định Hướng Phát Triển Của Ngân Hàng Tmcp Ngoại Thương Việt Nam Đến Năm 2020

Xem toàn bộ 113 trang tài liệu này.

HADN2 | Ngân hàng luôn đặt lợi ích của khách hàng lên hàng đầu | |

23 | HADN3 | Ngân hàng luôn đi đầu trong các cải tiến nhằm tạo ra sự khác biệt |

24 | HADN4 | Ngân hàng có chiến lược phát triển bền vững |

25 | HADN5 | Ngân hàng luôn quan tâm đến hoạt động xã hội. |

26 | HADN6 | Ngân hàng luôn giữ chữ tin với khách hàng |

Thành phần sự hài lòng | ||

27 | HL1 | Anh / chị hoàn toàn hài lòng với chất lượng dịch vụ của ngân hàng |

28 | HL2 | Anh / chị có sẵn lòng giới thiệu dịch vụ của ngân hàng cho những người khác |

29 | HL3 | Trong thời gian tới, anh / chị vẫn tiếp tục sử dụng dịch vụ của ngân hàng |

Ngoài phần chính bao gồm các mục hỏi để khách hàng có thể đánh giá về các thành phần chất lượng dịch vụ và sự thỏa mãn của mình tại VCB–HCM, tác giả còn đưa ra thêm 5 câu hỏi để tìm hiểu một số thông tin về khách hàng cá nhân đang sử dụng dịch vụ bao gồm giới tính, độ tuổi, trình độ học vấn, thu nhập, thời gian sử dụng dịch vụ để thống kê mô tả mẫu đang quan sát.

2.3.2 Mô hình nghiên cứu và các giả thiết

2.3.2.1 Mô hình nghiên cứu

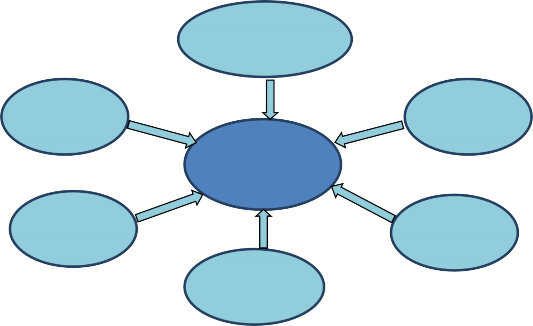

Mô hình SERVQUAL được sử dụng khá phổ biến trong nhiều lĩnh vực như dịch vụ chăm sóc sức khỏe, dịch vụ bán lẻ, dịch vụ siêu thị, dịch vụ ngân hàng. Mô hình này vẫn còn một số nhược điểm như tập trung chủ yếu đo lường đánh giá quá trình cung ứng chứ chưa chú trọng đến kết quả thực hiện ra sao, cũng như không xem xét đến các yếu tố bên ngoài hay hoạt động marketing mà chỉ chú trọng đến phần nội tại. Mô hình FTSQ có thể khắc phục được những nhược điểm đó do mô hình này xem xét đến cả chất lượng chức năng lẫn chất lượng kỹ thuật, tức là vừa xem xét việc ngân hàng cung cấp dịch vụ gì vừa xem xét cách thức cung cấp dịch vụ như thế nào.

Trên cơ sở tìm hiểu về đặc tính dịch vụ và các khảo sát về mô hình chất lượng dịch vụ cũng như tìm hiểu mối quan hệ giữa chất lượng dịch vụ với sự hài lòng của khách hàng(như đã trình bày trong mục 1.3 và 1.4), tác giả đưa ra mô hình nghiên cứu ban đầu với các thành phần như mô tả ở hình 2.8

Hình ảnh Doanh nghiệp

Sự hữu hình

SỰ HÀI LÒNG

Sự Cảm thông

Sự Tin cậy

Hiệu quả phục vụ

Sự Bảo đảm

Hình 2.8 Mô hình nghiên cứu các nhân tố tác động đến sự hài lòng

Mô hình hồi quy ban đầu có dạng:

SHL = β0 + β1HH + β2TIN + β3HQPV + β4BDAM + β5CAM + β6 HADN + εi

Trong đó:

* SHL: Sự hài lòng của khách hàng cá nhân về chất lượng dịch vụ của VCB-

HCM

* β0: Sự hài lòng của khách hàng cá nhân về chất lượng dịch vụ của VCB-

HCM khi các nhân tố khác bằng 0.

![]()

* βi (i = 1,6): Các hệ số góc của phương trình hồi quy.

* εi: Phần dư

* HH: Sự hữu hình

* TIN: Sự tin cậy

* HQPV: Hiệu quả phục vụ

* BDAM: Sự bảo đảm

* CAM: Sự cảm thông

* HADN: Hình ảnh Doanh nghiệp

2.3.2.2 Các giả thiết:

Các giả thiết được đặt ra cho mô hình nghiên cứu như sau:

- H1: Sự hữu hình được khách hàng đánh giá càng cao chứng tỏ sự hài lòng của khách hàng càng cao và ngược lại.

- H2: Độ tin cậy được khách hàng đánh giá càng cao chứng tỏ sự hài lòng của khách hàng càng cao và ngược lại.

- H3: Hiệu quả phục vụ mang lại cho khách hàng càng cao chứng tỏ sự hài lòng của khách hàng càng cao và ngược lại.

- H4: Sự bảo đảm của ngân hàng đối với khách hàng càng cao chứng tỏ sự hài lòng của khách hàng càng cao và ngược lại.

- H5: Sự cảm thông mà ngân hàng mang lại cho khách hàng càng cao chứng tỏ sự hài lòng của khách hàng càng cao và ngược lại.

- H6: Hình ảnh doanh nghiệp được khách hàng đánh giá càng cao chứng tỏ sự hài lòng của khách hàng càng cao và ngược lại.

Bảng 2.4 Kỳ vọng dấu của các biến trong mô hình hồi quy

Biến | Ký hiệu | Kỳ vọng dấu | |

Biến phụ thuộc | |||

1 | Sự hài lòng | SHL | |

Biến độc lập | |||

2 | Sự tin cậy | TIN | + |

3 | Sự hữu hình | HH | + |

4 | Hiệu quả phục vụ | HQPV | + |

5 | Sự bảo đảm | BDAM | + |

6 | Sự cảm thông | CAM | + |

7 | Hình ảnh Doanh nghiệp | HADN | + |

2.3.3 Kết quả nghiên cứu

2.3.3.1 Mô tả mẫu:

Mẫu khảo sát được lựa chọn ngẫu nhiên trong khoảng thời gian hơn một tháng nên đặc điểm của mẫu cũng mang tính ngẫu nhiên, độ phân tán của mẫu theo