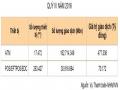

TÁC GIẢ | NGHIÊN CỨU | MÔ HÌNH | PHƯƠNG PHÁP | MẪU | NHÂN TỐ | Ý ĐINH, QUYẾT ĐINH | |

Văn Huy (2012) | dụng thẻ ATM của ngân hàng đầu tư & Phát triển tại địa bàn thành phố Nha Trang | đang sử dụng thẻ) | - Likert - Thuận tiện -Cronbach‟s alpha, EFA -KMO -Hồi quy tương quan -ANOVA | Trang | -Hạ tầng công nghệ -Độ an toàn -Nhân khẩu học | ||

4 | Nguyễn Mạnh Tú và Hồ Huy Tựu (2014) | Một số nhân tố tác động đến ý định sử dụng thẻ ATM nhận lương hưu của cán bộ hưu trí tại tp. Nha Trang | TPB, TRA, TAM | - spss - Đánh giá độ phù hợp của mô hình, - Độ tin cậy và độ giá trị của thang đo và kiểm định các mối quan hệ | 254 -Cán bộ hưu -Nha trang | -Ý định sử dụng -Thái độ -Cảm nhận rủi ro -Kiến thức về ATM -Hỗ trợ xã hội | Ý định |

5 | Nguyễn Duy Thanh và Cao Hào Thi (2014) | Structural model for adoption and usage of E-Banking in Viet Nam | TRA,TPB,ID T,ATAUT, E-BAM | SEM | Hiệu quả mong đợi -Khả năng tương thích -Nhận thức dễ dàng sử dụng -nhận thức kiểm soát | Ý định, Quyết định |

Có thể bạn quan tâm!

-

Các Yếu Tố Tạo Nên Ý Định Và Quyết Định Sử Dụng Thẻ Ngân Hàng

Các Yếu Tố Tạo Nên Ý Định Và Quyết Định Sử Dụng Thẻ Ngân Hàng -

Nhóm Yếu Tố Dự Đoán Bên Ngoài (External Variables)

Nhóm Yếu Tố Dự Đoán Bên Ngoài (External Variables) -

Nhóm Giả Thuyết Về Mối Quan Hệ Giữa Các Biến Sốbên Ngoài Với Ý Định Và Quyết Định Sử Dụng Thẻ Ngân Hàng

Nhóm Giả Thuyết Về Mối Quan Hệ Giữa Các Biến Sốbên Ngoài Với Ý Định Và Quyết Định Sử Dụng Thẻ Ngân Hàng -

Giao Dịch Qua Atm, Pos/eftpos/edc – Giá Trị Giao Dịch

Giao Dịch Qua Atm, Pos/eftpos/edc – Giá Trị Giao Dịch -

Tiến Độ Các Bước Nghiên Cứu

Tiến Độ Các Bước Nghiên Cứu -

Đánh Giá Thang Đo Bằng Hệ Số Tin Cậy Cronbach’S Alpha

Đánh Giá Thang Đo Bằng Hệ Số Tin Cậy Cronbach’S Alpha

Xem toàn bộ 235 trang tài liệu này.

TÁC GIẢ | NGHIÊN CỨU | MÔ HÌNH | PHƯƠNG PHÁP | MẪU | NHÂN TỐ | Ý ĐINH, QUYẾT ĐINH | |

hành vi -chuẩn chủ quan -Rủi ro trong giao dịch -Hình ảnh ngân hàng -Yếu tố pháp luật -Cảm nhận kiểm soát hành vi -Cảm nhận rủi ro | |||||||

6 | Cao Văn Hơn và Nguyễn Thanh Nguyên (2015) | Quyết định sử dụng thẻ ATM của Agribank đối với thành phố Long Xuyên, An Giang | Đang sử dụng thẻ | Hồi quy profit (Probit regression model). Thang đo Likert, Cronbach‟s alpha, EFA, KMO, | 130, - Long Xuyên (An Giang) - 1- 6/2014 | -Đội ngũ nhân viên, - sự tin cậy, -Khoa học công nghệ, -Thông tin quản cáo - Thu nhập bình quân | Quyết định |

Tóm tắt chương 1

Chương 1 đã tổng kết các lý thuyết về ý định và quyết định của người tiêu dùng đối với sản phẩm, dịch vụ của các nghiên cứu trên thế giới cũng như lược khảo các nhân tố có ảnh hưởng đến ý định và quyết định sử dụng sản phẩm, dịch vụ. Đồng thời, trên cơ sở phân tích, đánh giá các mô hình nghiên cứu của các học giả, tác đã phát triển các giả thuyết nghiên cứu. Từ đó hình thành mô hình nghiên cứu đề xuất về các nhân tố ảnh hưởng đến ý định và quyết định sử dụng thẻ ngân hàng của người tiêu dùng Việt Nam. Chín nhân tố có ảnh hưởng đến ý định là: (1) Cảm nhận hữu ích; (2) Cảm nhận dễ sử dụng; (3) Chính sách Marketing; (4) Yếu tố pháp luật; (5) Khoa học công nghệ; (6) Cảm nhận rủi ro; (7) Ảnh hưởng xã hội; (8) Cảm nhận kiểm soát hành vi; và (9) Chất lượng dịch vụ. Từ đó, ý định tác động đến quyết định sử dụng của người tiêu dùng Việt Nam. Phần tiếp theo trong Chương hai sẽ trình bày quá trình thiết kế nghiên cứu, xây dựng thang đo, cũng như các phương pháp xử lý thông tin.

CHƯƠNG 2. THIẾT KẾ NGHIÊN CỨU

2.1. Thực trạng thị trường thẻ ngân hàng

2.1.1. Thẻ ngân hàng

2.1.1.1. Khái niệm về thẻ ngân hàng

Có khá nhiều nhiều khái niệm khác nhau về thẻ ngân hàng.

Ngân hàng Nhà nước đã quy định “Thẻ ngân hàng” hay còn gọi là thẻ thanh toán (dưới đây gọi tắt là “thẻ”): Là công cụ thanh toán do ngân hàng phát hành thẻ cấp cho khách hàng sử dụng theo hợp đồng ký kết giữa ngân hàng phát hành thẻ và chủ thẻ theo quyết địnhsố 371/1999/ QĐ-NHNN.

Thẻ thanh toán: Là loại thẻ được chủ thẻ sử dụng để thanh toán tiền hàng hoá, dịch vụ, rút tiền mặt trong phạm vi số dư trên tài khoản tiền gửi của mình tại ngân hàng phát hành thẻ.

Thẻ là phương tiện thanh toán không dùng tiền mặt ứng dụng công nghệ điện tử, tin học kĩ thuật cao. Thẻ do ngân hàng phát hành theo yêu cầu và khả năng chi trả của khách hàng, giúp cho người sử dụng có thể thanh toán các khoản mua hàng hóa một cách nhanh chóng, thuận tiện, chính xác và an toàn” [5].

Thẻ là chìa khóa đa năng để chủ thẻ kết nối với các chủ thẻ khác tham gia hệ thống thanh toán thẻ phục vụ quá trình lưu chuyển hàng hóa, tiền tệ được thỏa thuận trước nhằm thực hiện các dịch vụ thỏa mãn nhu cầu của mình [26].

2.1.1.2. Phân loại thẻ ngân hàng

Dựa theo nhiều góc độ khác nhau thẻ được phân chia theo các tiêu thức sau: Theo tính năng kĩ thuật, cáchphát hành,thanh toán, hạng mức tín dụng.

Xét từ góc độ nhìn nhận nội dung bản chất kinh tế của nguồn thanh toán: người ta chia thẻ thành 4 loại chính [26]: Thẻ Ghi nợ (debit card); Thẻ Tín dụng (credit card); Thẻ du dịch và giải trí (travel and entertainment card – T&E card); và Thẻ thanh toán (charge card).

Với cách phân loại theo tính chất thanh toán của thẻ, thẻ ngân hàng được chia thành (1) thẻ tín dụng– credit card (như visa, master card); và (2) thẻ ghi nợ.

Phân chia theo địa lý thì có hai loại thẻ chính đó là thẻ nội địa và thẻ quốc tế: thẻ thanh toán quốc tế là phương tiện thanh toán không dùng tiền mặt được lưu hành trên toàn thế giới. Hiện nay các loại thẻ quốc tế tiêu biểu là: Thẻ Visa; Thẻ

MasterCard; Thẻ JCB; Thẻ American Express.

Như vậy có thể thấy một loại thẻ có nhiều chức năng có khi giống nhau và có khi khác nhau. Bảng 2.1 sẽ tổng hợp sau cho ta thấy rõ chức năng của từng loại thẻ.

Bảng 2.1. Phân loại thẻ ngân hàng

CHỨC NĂNG | |||||||||||||

Hạn mức | Giao dịch thanh toán | Phí giao dịch | Phí thẻ | Vay (45 ngày) | Ghi nợ | Tín dụng | Rút tiền (tính lãi cao) | Quốc tế | Nội địa | Tiền của chủ thẻ | Tiền vay ngân hàng | Ưu đãi | |

LOẠI THẺ | |||||||||||||

Ghi nợ (Debit) | x | x | x | x | x | x | x | x | x | ||||

Tín dụng (Credit) | x | x | x | x | x | x | x | x | x | ||||

ATM | x | x | x | x | x | x | x | ||||||

Nguồn: Tác giả tổng hợp,2017.

2.1.1.3. Vai trò của thẻ ngân hàng

Nhận biết được tầm quan trọng và vai trò của thẻ ngân hàng, Thủ tướng chính phủ và Ngân hàng nhà nước đã phát hành rất nhiều văn bản quy định về các hoạt động của thẻ. Quyết định số 2545/QĐ/TTg ngày 30 tháng 12 năm 2016 phê duyệt đề án phát triển thanh toán không dùng tiền mặt tại Việt Nam giai đoạn 2016- 2020 một lần nữa khẳng định vai trò của thẻ đối với nền kinh tế, đối với ngân hàng và đối với khách hàng sử dụng thẻ, đối với đơn vị chấp nhận thẻ.

(i) Đối với nền kinh tế

Thẻ ngân hàng khắc phục các nhược điểm của thanh toán bằng tiền mặtgóp phần tích cực vào việc thay đổi thói quen giao dịch thanh toán của công chúng, làm giảm khối lượng tiền mặt trong lưu thông, tăng tốc độ chu chuyển, thanh toán trong nền kinh tế vì vậy, thẻ ngân hàng đảm bảo được sự phát triển và hoạt động ổn định của thị trường tiền tệ giúp hòa nhập với sự hiện đại hóa của thế giới tạo sự lưu thông trên toàn cầu, cải thiện môi trường văn minh thương mại, thu hút khách du lịch và đầu tư nước ngoài. Thẻ ngân hàng còn là công cụ kích cầu bằng việc nới lỏng các chính sách phát hành như hạ lãi suất, giảm tiêu chí xét duyệt phát hành, phối hợp với các nhà cung cấp dịch vụ hàng hóa khuyến khích tiêu dùng.

Thẻ ngân hàng giúp nâng cao năng lực quản lí điều hành của ngân hàng

trung ương vàđiều hành của chính phủ, hầu hết mọi giao dịch thẻ đều được thực hiện qua hệ thống máy móc điện tử dưới sự kiểm soát của ngân hàng, vì vậy tạo điều kiện cho việc kiểm soát chất lượng giao dịch, thanh toán của dân cư và cả nền kinh tế cũng như tạo tiền đề cho việc tính toán lượng tiền cung ứng và điều hành việc thực thi chính sách tiền tệ của Ngân hàng Nhà nước.

Thẻ ngân hàng làm minh bạch thị trường tài chính nâng cao việc phòng chống tham nhũng để cho nền kinh tế tăng trưởng. Giúp minh bạch hóa các giao dịch kinh tế. Các giao dịch thông qua Ngân hàng có thể giúp ngân hàng Nhà nước cũng như các cơ quan tài chính có thể phòng chống tội phạm rửa tiền, lừa đảo, giao dịch ảo.

(ii) Đối với ngân hàng

Hiện đại hóa công nghệ ngân hàng. Khi triển khai dịch vụ thẻ các ngân hàng phải nâng cấp và hiện đại hóa hệ thống thanh toán của mình do đó các ngân hàng có điều kiện tiếp cận với những công nghệ tiên tiến trên thế giới rút ngắn khoảng cách chênh lệch về công nghệ khi hội nhập và góp phần nâng cao trình độ của nhân viên nghiệp vụ thẻ nói riêng và ngân hàng nói chung. Thẻ ngânhàng còn là một trong những yếu tố cạnh tranh giữa các ngân hàng.

Tăng kênh phân phối sản phẩm dịch vụ ngân hàng. Việc phát triển hệ thống máy ATM/POS là phát triển kênh phân phối cho ngân hàng. Kênh phân phối này không bị hạn chế giờ làm việc và có thể cung cấp dịch vụ ngân hàng 24/24h, giúp khách hàng giao dịch nhanh chóng, giảm bớt giao dịch tại quầy ngân hàng.

Trong thời kỳ công nghiệp 4.0 hiện nay, hiệu quả của hoạt động của ngân hàng sẽ được gia tăng rất nhanh chóng vì nhờ có công nghệ thông tin mà ngân hàng mở rộng thị trường, mở rộng dịch vụ đến tay khách hàng. Dịch vụ thanh toán thẻ ngân hàng là một ví dụ điển hình dịch vụ này ngày càng được mở rộng và đa dạng hóa, thu hút được những khách hàng mới làm quen với dịch vụ thẻ và các dịch vụ khác do ngân hàng cung cấp và từ đó góp phần tạo ra những đối tác lâu dài, mang tính ổn định cao vì khi hợp đồng thẻ được ký kết sẽ gắn kết ngân hàng với khách hàng sử dụng thẻ cũng như đơn vị chấp nhận thẻ.

Là nguồn thu nhập từ dịch vụ khi cung cấp dịch vụ thẻ, ngân hàng có nguồn thu từ các loại phí như phí phát hành, phí thường niên, phí giao dịch, phí cấp tín dụng, chuyển đổi ngoại tệ, lãi thu từ những khoản tín dụng của thẻ tín dụng hoặc thẻ nợ có thấu chi..v..v.

Tất cả còn tạo nên những giá trị vô hình cho ngân hàng như nâng cao vị thế,

uy tín ngân hàng, quảng bá hình ảnh thương hiệu, nâng cao mức độ nhận biết của khách hàng đối với sản phẩm dịch vụ thẻ cũng như tên tuổi ngân hàng.

(iii) Đối với khách hàng sử dụng thẻ

Thứ nhất, thẻ thanh toán đem lại sự tiện lợi trong thanh toán hàng hóa và dịch vụ cho người sử dụng thẻ ở cả trong và ngoài nước. Với một tấm thẻ nhỏ gọn và dễ dàng cất giữ, chủ thẻ có thể thanh toán tiền hàng hóa và dịch vụ ở cácđiểm chấp nhận thẻ trên phạm vi toàn cầu.

Thứ hai, thẻ ngân hàng đem lại an toàn trong thanh toán giao dịch. Việc mang theo một khối lượng tiền mặt lớn khi đi mua sắm, du lịch, công tác…đem lại nhiều rủi ro. Rủi ro về tiền giả trong thanh toán cũng không ít. Khi sử dụng thẻ thanh toán sẽ hạn chế được những rủi ro đó. Bên cạnh đó, việc ứng dụng công nghệ hiện đại vào việc sản xuất thẻ nên việc làm giả thẻ là rất khó. Chữ ký và các thông tin khác của chủ được mã hóa đã hạn chế được rất nhiều tình trạng thẻ bị chiếm dụng.

Thứ ba, thẻ ngân hàng giúp chủ thẻ tiết kiệm thời gian mua hàng.Việc đếm tiền, kiểm tra tiền khi thanh toán hàng hóa và dịch vụ có giá trị lớn tốn khá nhiều thời gian. Trong những dịp có đột biến về nhu cầu mua sắm như tết nguyên đán… thì phải xếp hàng chờ đến lượt thanh toán, nhưng khi sử dụng thẻ sẽ tiết kiệm đượcnhiều thời gian cho khách hàng và tạo được văn minh trong giao dịch thanh toán.

Thứ tư, thẻ ngân hàng giúp chủ thẻ kiểm soát được chi tiêu của mình. Ngân hàng sẽ gửi cho chủ thẻ bản sao kê chi tiết các giao dịch phát sinh trong tháng vào cuối mỗi tháng và các khoản lãi mà chủ thẻ phải trả.

Thứ năm, thẻ ngân hàng mang lại sự văn minh trong tiêu dùng. Thanh toán bằng thẻ tạo thêm vẻ văn minh lịch sự, sang trọng cho khách hàng khi thanh toán. Thanh toán bằng thẻ dường như trở thành một thứ mốt, một phong cách sống. Điều này có thể không mấy ý nghĩa với những người thực sự am hiểu về kinh tế nhưng đối với cộng đồng khách hàng, nó lại là một sức mạnh tâm lý không nhỏ. Mặt khác giúp khách hàng tiếp cận phương thức mua hàng gián tiếp hiện nay như đặt hàng qua điện thoại, mua hàng qua mạng…

(iv) Đối với đơn vị chấp nhận thẻ

Sự thuận tiện và linh hoạt trong thanh toán trong nước và ngoài nước. Thẻ

ngân hàng cho phép chủ thẻ mua hàng hóa dịch vụ thông qua mạng lưới rộng rãi các điểm chấp nhận thẻ, hay rút tiền mặt khi cần thiết và thực hiện các dịch vụ khác như vấn tin tài khoản, chuyển khoản…tại các máy ATM ở khắp nơi mà không bị hạn chế về thời gian giao dịch. Bất lợi chính của việc sử dụng thẻ là không phát huy được hiệu quả sử dụng đặc biệt là khu vực nông thôn vì số điểm chấp nhận thẻ không lớn (điều này đang diễn ra ở thị trường Việt Nam). Ngoài ra, chủ thẻ còn được hưởng nhiều lợi ích khác nữa…

Xét trên giác độ bảo mật, thẻ ngân hàng là phương tiện giao dịch thuận lợi và an toàn. Chủ thẻ là người duy nhất nắm giữ mã số có quyền sử dụng thẻ vì vậy chống việc làm giả ngăn chặn người khác sử dụng. Bên cạnh đó thẻ ngân hàng luôn được ứng dụng sản xuất dựa trên kỹ thuật công nghệ cao, tạo nên những chiếc thẻ thông minh với độ an toàn ngày càng được nâng cao.

Gọn nhẹ, nhanh chóng và hiệu quả. Khi mua sắm hàng hóa, dịch vụ người tiêu dùng không phải mang theo tiền mặt, không phải mất thời gian kiểm đếm tiền bởi đã có những chiếc thẻ với kích thước gọn nhẹ dễ dàng mang theo người, tạo cảm giác thỏa mái khi đi mua sắm thậm chí với khối lượng trả lớn.

Tiết kiệm được thời gian và công sức cho việc kiểm đếm, phân loại, lưu trữ và vận chuyển tiền mặt. Tiền thanh toán sẽ được ghi có vào tài khoản của đơn vị chấp nhận thẻ ngay khi ngân hàng nhận được chứng từ hoặc giao dịch tại đơn vị chấp nhận thẻ được gửi về ngân hàng. Tránh được việc nhầm lẫn trong kiểm đếm tiền, phân biệt tiền thật tiền giả và minh bạch hơn trong các giao dịch tài chính.

Thiết lập được mối quan hệ mật thiết với ngân hàng và khách hàng cho những giao dịch sau này sẽ được ưu đãi hơn. Tuy nhiên, một rào cản lớn trong việc mở rộng điểm chấp nhận thẻ là mức phí mà ngân hàng đặt ra cho các đơn vị này, đặc biệt ở những nước mà thẻ tín dụng còn là phương tiện thanh toán mới mẻ như ở Việt Nam.

2.1.2. Thị trường thẻ ngân hàng

2.1.2.1 Định nghĩa thị trường

Có rất nhiều định nghĩa về thị trường:

Trần Tuấn Anh [1] cho rằng “Thị trường là tập hợp tất cả những người mua hiện tại hay những người mua tiềm năng đối với một sản phẩm”.

Thị trường là một nhóm những người mua và người bán của một hàng hóa hay dịch vụ cụ thể. Người mua, với tư cách là một nhóm, quyết định cầu và nhóm