người bán quyết định cung của sản phẩm [92].

Một thị trường là tập hợp những người mua và những người bán mà thông qua sự tương tác thực tế hay tiềm năng của họ, xác định giá cả của một hàng hóa hay của một nhóm các hàng hóa [41].

Như vậy, thị trường là tập hợp những người mua và người bán tác động qua lại lẫn nhau, dẫn đến khả năng trao đổi.

Qua các định nghĩa trên ta thấy thị trường là nói chung và có rất nhiều loại thị trường khác nhau. Thẻ ngân hành cũng là một thị trường như bao thị trường khác đó là:

“Thị trường thẻ là tập hợp sự thỏa thuận, qua đó các hoạt động mua - bán hàng hóa và dịch vụ thẻ được thực hiện theo nguyên tắc thị trường nhằm giúp cho việc thanh toán hàng hóa, dịch vụ được thực hiện một cách nhanh chóng” [25]. Chính vì vậy thị trường thẻ cũng hoạt động theo nguyên tắc thị trường với mục đích giúp cho việc thanh toán hàng hóa, dịch vụ được thực hiện một cách nhanh chóng.

2.1.2.2. Nguyên tắc hoạt động của thị trường thẻ

Cũng như các thị trường hàng hóa khác, hoạt động của thị trường thẻ bao gồm 4 nguyên tắc [25] sau đây:

(i) Nguyên tắc về trung gian mua – bán. Các chủ thể tham gia hoạt động trên thị trường đều phải mở tài khoản tại ngân hàng. Việc thực hiện giao dịch mua, bán sản phẩm và dịch vụ thẻ đều được thông qua ngân hàng. Nguyên tắc trung gian mua, bán được thực hiện nhằm bảo vệ quyền lợi của các thủ thể tham gia trên thị trường, đảm bảo cho việc thanh toán tiền, hàng hóa, dịch vụ bằng thẻ trên thị trường được thực hiện một cách nhanh chóng và an toàn.

(ii) Nguyên tắc công khai, rõ ràng. Tất cả các hoạt động mua, bán hoặc thực hiện giao dịch thẻ trên thị trường đều được thực hiện một cách công khai, rõ ràng. Việc công khai, rõ ràng biểu hiện ở chỗ việc mua, bán các sản phẩm thẻ đều được thông báo cụ thể những thông tin cần thiết liên quan đến sản phẩm, dịch vụ thẻ như: các tiện ích sử dụng thẻ, các khoản phí dịch vụ mà các bên phải gánh chịu.

(iii) Nguyên tắc cạnh tranh. Nguyên tắc cạnh tranh trên thị trường thẻ được thể hiện qua việc mua-bán, thực hiện giao dịch thanh toán bằng thẻ được thực hiện dựa trên quan hệ cung-cầu hàng hóa, dịch vụ thẻ trên thị trường. Giá cả hàng hóa, dịch vụ được hình thành trên cơ sở quan hệ cung-cầu, không một người nào, hoặc tổ chức nào áp đặt một mức giá (phí dịch vụ) theo ý muốn chủ quan của mình.

(iv) Nguyên tắc pháp chế hóa mọi giao dịch mua - bán, thực hiện giao dịch bằng thẻ. Nguyên tắc này được thể hiện qua việc các giao dịch mua - bán, thực hiện giao dịch thẻ trên thị trường đều được quy định bằng các văn bản mang tính pháp luật cao nhằm bảo vệ lợi ích của các chủ thể tham gia hoạt động trên thị trường, hạn chế tối đa các trường hợp tranh chấp, gian lận, hoặc giả mạo trong quá trình mua - bán, hoặc thực hiện các giao dịch thẻ.

Như vậy thị trường thẻ cũng có những vấn đề cơ bản như bao thị trường khác đó là sự đảm bảo ngang bằng số lượng hàng hóa, dịch vụ mua với số lượng hàng hóa, dịch vụ bán.

2.1.2.3. Đơn vị phát hành thẻ

Hai tổ chức phát hành thẻ hàng đầu hiện nay là tổ chức thẻ Visa và Master. Ngoài ra còn có các thương hiệukhác như: American Express, Diners Club, JCB và các sản phẩm thẻ nội địa.

Vào năm 1996, Ngân hàng Ngoại thương Việt Nam (Nay là Ngân hàng thương mại cổ phần Ngoại thương Việt Nam – Vietcombank) là ngân hàng đầu tiên tại Việt Namphát hành sản phẩm thẻ ngân hàng [32]. Vào năm 2008, có 30 ngân hàng tham gia cung cấp dịch vụ thẻ nhưng đến tháng 3 năm 2013, có 52 ngân hàng thương mại trong nước và ngân hàng có vốn nước ngoài đăng kí phát hành thẻ [3].

2.1.2.4. Cơ sở pháp lý đối với các hoạt động trên thị trường thẻ

Thẻ được phát hành dựa trên cơ sở pháp lý của Nhà nước sở tại và theo quy định của các tổ chức thẻ quốc tế. Ngoài ra, còn được phát hành theo nguyên tắc mà ban giám đốc ngân hàng phát hành (Giám đốc- Tổng giám đốc) quy định.

Là một hình thức cấp tín dụng (nếu là thẻ tín dụng) nên thẻ phải được phát hành trên cơ sở có đảm bảo: khách hàng cần phải đáp ứng các yêu cầu về tín chấp và thế chấp. Nguồn vốn cho vay phải là nguồn vốn ngắn hạn.

Trong trường hợp thanh toán quốc tế, hạn mức thanh toán ngoại tệ vẫn phải tuân thủ theo chính sách ngoại hối và quản lý ngoại hối của Ngân hàng Trung ương mỗi nước về mức thanh toán, điều khoản thanh toán, mức được phép thanh toán tiền hàng hoá, dịch vụ ở nước ngoài.

Các quy định về đồng tiền phát hành, đồng tiền thanh toán, phải tuân thủ theo các điều kiện mà các Ngân hàng Trung ương quy định.

Sau khi phát hành, thẻ được gửi đến chủ thẻ, chi nhánh phát hành không

được làm lộ mã số cá nhân (PIN- Personal Identification Number) của chủ thẻ. Mọi rủi ro phát sinh trong khi chủ thẻ chưa nhận được thẻ đều do ngân hàng phát hành chịu trách nhiệm.

Việc in ấn, nạp thông tin vào thẻ được thực hiện đầy đủ theo đúng quy định về thẩm định và các thông tin thẻ cần thiết.

Hiện nay tại Việt Nam, ngân hàng Nhà nước có hai quyết định về việc thanh toán không dùng tiền mặt và sử dụng và thanh toán thẻ ngân hàng đó là quyết định số 22/QĐ-NH1 ngày 21/02/1994 và quyết định số 371/199/QĐ-NHNN1 ngày 19/10/1999. Hai quyết định này làm cơ sở pháp lí chặt chẻ đối với các hoạt động trên thị trường thẻ Việt Nam.

2.1.2.5. Thực trạng thị trường thẻ tại Việt Nam

Trong xu hướng toàn cầu hóa và tự do hóa tài chính, sự phát triển mạnh mẽ của công nghệ cùng các chính sách phát triển bền vững của Chính phủ đã tạo nền tảng vững chắc cho hiện đại hóa hệ thống thanh toán. Quy mô thị trường thương mại điện tử Việt Nam hơn 3 tỉ USD nhưng thanh toán điện tử mới chiếm 5% giá trị mua sắm hàng hóa dịch vụ. Thị trường thẻ cũng có đóng góp to lớn vào thị trường này.

Vào năm 2003, số lượng thẻ phát hành là 234.000 thẻ (bao gồm thẻ nội địa và thẻ [51]. Vào thời điểm này thì tốc độ tăng trưởng là 300%. Theo số liệu của Ngân hàng Nhà nước tỉ lệ sử dụng thẻ ngân hàng so với các phương tiện thanh toán không dùng tiền mặt khác đang có xu hướng tăng lên.

Mười năm sau, vào năm 2013, có 46 ngân hàng thương mại đã trang bị máy ATM và POS (máy thanh toán thẻ), có trên 14.300 ATM và hơn 101.400 POS [51].

Hội thẻ ngân hàng Việt Nam đã tổ chức hội nghị thường niên năm 2014 đã có báo cáo đánh giá kết quả hoạt động và lượng thẻ phát hành lũy kế đạt trên 79,2 triệu thẻ, tăng trưởng 22% so với năm 2013. Về cơ sở hạ tầng phục vụ khách hàng giao dịch thanh toán thẻ, các ngân hàng thành viên đã lắp đặt 15.669 ATM và 175.830 thiết bị EDC/POS. Nguyên nhân chính là do khách hàng ý thức được sự tiện lợi của việc sử dụng thẻ và số lượng máy ATM và máy POS cũng tăng lên.

Bảng 2.2. Số lượng thẻ ngân hàng

SỐ LƯỢNG THẺ NGÂN HÀNG(*)

(Tại thời điểm cuối Quý IV/2016)

Giá trị (Triệu thẻ) | |

Tổng số lượng thẻ đã phát hành lũy kế | 111 |

Có thể bạn quan tâm!

-

Nhóm Yếu Tố Dự Đoán Bên Ngoài (External Variables)

Nhóm Yếu Tố Dự Đoán Bên Ngoài (External Variables) -

Nhóm Giả Thuyết Về Mối Quan Hệ Giữa Các Biến Sốbên Ngoài Với Ý Định Và Quyết Định Sử Dụng Thẻ Ngân Hàng

Nhóm Giả Thuyết Về Mối Quan Hệ Giữa Các Biến Sốbên Ngoài Với Ý Định Và Quyết Định Sử Dụng Thẻ Ngân Hàng -

Thực Trạng Thị Trường Thẻ Ngân Hàng

Thực Trạng Thị Trường Thẻ Ngân Hàng -

Tiến Độ Các Bước Nghiên Cứu

Tiến Độ Các Bước Nghiên Cứu -

Đánh Giá Thang Đo Bằng Hệ Số Tin Cậy Cronbach’S Alpha

Đánh Giá Thang Đo Bằng Hệ Số Tin Cậy Cronbach’S Alpha -

Kiểm Định Sự Phù Hợp Của Mô Hình Lý Thuyết Bằng Mô Hình Sem

Kiểm Định Sự Phù Hợp Của Mô Hình Lý Thuyết Bằng Mô Hình Sem

Xem toàn bộ 235 trang tài liệu này.

Nguồn: Vụ thanh toán-NHNNVN, 2016.

Tỉ lệ tiền mặt trong tổng phương tiện thanh toán giảm từ 20,3% vào năm 2004 xuống 14% vào năm 2010 và đến 10/2013 chỉ còn 10,96% [3].

Thanh toán điện tử tại các điểm bán lẻ số lượng POS được lắp đặt đã tăng nhanh, dự kiến có thể đạt mục tiêu 250.000 POS vào cuối năm 2015 [45].

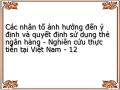

Bảng 2.3. Giao dịch qua ATM, POS/EFTPOS/EDC

Theo dự báo của Nielsen Việt Nam, tầng lớp trung lưu tại Việt Nam sẽ tăng trưởng cao gần gấp 3 lần từ 13 triệungười lên 33 triệu người vào năm 2020 đạt mức tăng trưởng cao nhất trong khu nực Đông Nam Á. Người tiêu dùng ở độ tuổi từ 25 – 34 tuổi. Trong 92 triệu dân có hơn 40 triệu người sử dụng internet [1].

Theo số liệu của công ty phát hành thẻ, giao dịch thương mại điện tử bằng sản phẩm Visa đạt mức tăng trưởng hàng năm lên đến 44%. Đây được xem một trong những con số tăng trưởng cao nhất khu vực. Khả năng thâm nhập thị trường của thương mại điện tử Việt Nam đạt 18% , vị trí cao nhất so với các đối thủ trong khu vực [42].

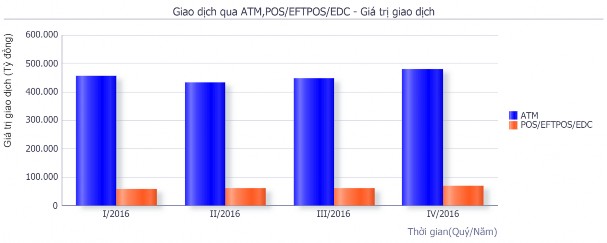

Hình 2.1. Giao dịch qua ATM, POS/EFTPOS/EDC – Giá trị giao dịch

Theo dự báo hơn 20% dân số Việt Nam đã có tài khoản ngân hàng, dự kiến tỉ lệ này sẽ khoảng 35 - 40% vào năm 2015 [24]. Tuy nhiên, trong quyết định 2425/QĐ-TTg về “Phê duyệt đề án phát triển thanh toán không dùng tiền mặt tại Việt Nam giai đoạn 2016-2020” trong phần d của phần mục tiêu có ghi rõ “… tăng mạnh số người dân được tiếp cận các dịch vụ thanh toán, nâng tỉ lệ người dân từ 15 tuổi trở lên có tài khoản tại ngân hàng lên mức ít nhất 70% vào cuối năm 2020”.

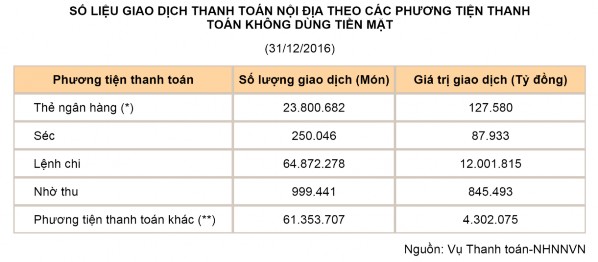

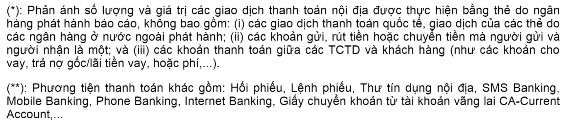

Bảng 2.4. Số liệu giao dịch thanh toán nội địa theo các phương tiện thanh toán không dùng tiền mặt

Một bộ phận không nhỏ góp phần vào tăng trưởng của thẻ đó là thẻ quốc tế. Theo số liệu thống kê đến 31/12/2015 có 40/51 ngân hàng phát hành thẻ quốc tế, trong đó có 32 ngân hàng phát hành thẻ ghi nợ quốc tế, 37 ngân hàng phát hành thẻ tín dụng quốc tế, và 29 ngân hàng phát hành cả 2 loại thẻ trên. Tổng số thẻ quốc tế tích lũy toàn thị trường đến 31/12/2015 đạt trên 9,24 triệu thẻ, tăng 16,23% so với năm 2014, trong đó nhóm ngân hàng nước ngoài phát hành hơn 645.000 thẻ, chiếm khoảng 6,97% thị phần.

Cùng với sự gia tăng số lượng thẻ là doanh số sử dụng và doanh số thanh toán thẻ cũng liên tục tăng trưởng không ngừng. Nếu năm 2011, doanh số sử dụng là 724.494 tỷ VND và doanh số thanh toán là 895.675 tỷ VND thì năm 2015 các con số này lần lượt là 1.637.730 tỷ VND và 1.685.320 tỷ VND, tăng trưởng lần lượt là 126% và 88%. Kênh giao dịch tự động ATM tăng trưởng nhẹ do các ngân hàng chuyển hướng tập trung phát triển mạng lưới đơn vị chấp nhận thẻ POS, đến 31/12/2015, toàn thị trường đã có 16.573 máy ATM và 217.470 máy POS, tăng trưởng lần lượt là 23% và 181% so với năm 2011.

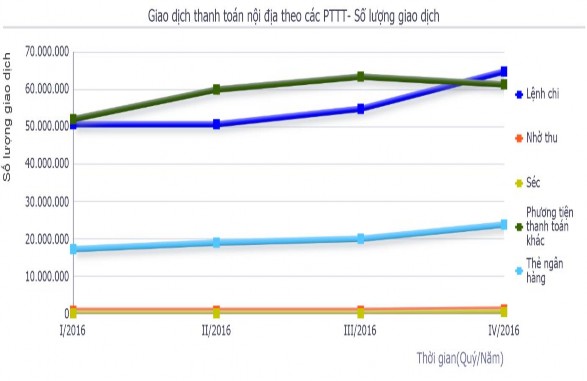

Hình 2.2. Giao dịch thanh toán nội địa theo các phương tiện thanh toán – số lượng giao dịch

Nguồn: Vụ thanh toán - NHNNVN

2.2.Thiết kế nghiên cứu

2.2.1. Phương pháp nghiên cứu

2.2.1.1 Nghiên cứu định tính

Nghiên cứu định tính được tiến hành nhằm kiểm tra độ phù hợp của mô hình lý thuyết, đồng thời giúp khám phá, điều chỉnh và bổ sung các biến quan sát dùng để đo lường các khái niệm nghiên cứu nhằm đảm bảo thang đo xây dựng phù hợp với lý thuyết nghiên cứu.

Ở nghiên cứu này, nghiên cứu định tính được thực hiện thông qua việc thảo luận xin ý kiến của các chuyên gia và thảo luận nhóm. Mục đích :

Thứ nhất là nhằm kiểm tra, sàng lọc các biến độc lập trong mô hình lý thuyết tác giả đã đề xuất và xác định sơ bộ mối quan hệ giữa các biến độc lập và biến phụ thuộc. Các mô hình tác giả đề xuất đã được nghiên cứu tại nhiều nơi trên thế giới nhưng có một số nhân tố chưa được nghiên cứu tại lĩnh vực dịch vụ ngân hàng và tại Việt Nam. Hơn nữa, sự khác biệt về vị trí địa lý, về văn hóa, phong tục tập quán, cũng như thể chế chính trị sẽ dẫn đến sự khác nhau trong hành vi của công dân mỗi nước. Vì vậy, những cuộc thảo luận, trao đổi với các chuyên gia là cần thiết, vì nó sẽ giúp tác giả khẳng định được những nhân tố phù hợp với bối cảnhViệt Nam và sơ bộ về mức độ ảnh hưởng của các nhân tố đó tới ý định và quyết định sử dụng dịch vụ thẻ ngân hàng.

Thứ hai là kiểm tra sự hợp lý của thang đo. Thang đo được tác giả đưa ra trong nghiên cứu là những thang đo đã được công nhận và sử dụng. Tuy nhiên trong điều kiện lĩnh vực nghiên cứu là ý định và quyết định sử dụng thẻ ngân hàng Việt Nam, những thang đo này cũng cần phải được lượt dịch và xem xét để điều chỉnh và bổ sung cho phù hợp.

Bên cạnh đó trong quá trình thảo luận, các chuyên gia cho ý kiến hoàn thiện về nội dung câu hỏi, từ ngữ dùng trong những câu hỏi sẽ được sử dụng trong phiếu điều tra định lượng sau này. Trước khi thảo luận, tác giả tiếp xúc và thăm dò khả năng tham gia, sau đó gửi thư mời chính thức gặp mặt để thực hiện thảo luận nhóm nhằm đảm bảo đạt được hiệu quả mong muốn.

2.2.1.2 Nghiên cứu định lượng

Số liệu sơ cấp được thu thập đánh giá ý định và quyết định sử dụng dịch vụ thẻ ngân hàng quacuộc phỏng vấn trực tiếp khách hàng theo câu hỏi trên bản hỏi đã được thiết kế trước.

Các thông tin được thu thập bao gồm:

(1) Thông tin về các yếu tố tác động đến ý định và quyết định sử dụng thẻ ngân hàng.

(2) Các Thông tin về nhân khẩu học, như tuổi, giới tính, trình độ văn hóa vàthu nhập của khách hàng.

Sau khi thu thập thông tin của các khách hàng, sẽ sử dụng phần mềm SPSS, và AMOS để thực hiện phân tích dữ liệu qua các bước:

- Thống kê mô tả: dùng để thống kê các đặc điểm nhân khẩu học của đối tượng được khảo sát như: giới tính, tuổi tác, nghề nghiệp, thu nhập… để rút ra kết luận đối tượng khách hàng cần hướng tới khi đưa ra giải pháp.

- Kiểm định độ tin cậy thang đo Cronbach’s alpha: Đánh giá sơ bộ độ tin cậy và giá trị thang đo. Đây là kiểm định nhằm phân tích tìm hiểu xem các biến quan sát có đo lường cho một khái niệm cần đo, giá trị đóng góp nhiều hay ít được phản ánh thông qua hệ số tương quan biến tổng (chính là một phép kiểm định thống kê về mức độ chặt chẽ mà các mục hỏi trong thang đo tương quan với nhau). Theo Nguyễn Đình Thọ [47], để tính Cronbach‟s Alpha cho một thang đo thì thang đo phải có ít nhất ba biến đo lường. Kiểm định Cronbach‟s alpha sử dụng để nhằm loại biến có hệ số tương quan với biến tổng nhỏ sẽ cho phép loại bỏ những biến không phù hợp trong mô hình nghiên cứu. Theo Hair và cộng sự [95], Kline [113] thông thường sử dụng hai chỉ số thống kê là: (i) hệ số Cronbach‟s alpha, và (ii) hệ số tương quan biến tổng để kiểm định. Giá trị của hệ số Cronbach‟s alpha đạt từ 0,6 – 0,8 là thang đo lường tốt (nếu lớn hơn 0,95 không tốt vì các biến đo lường hầu như là một). Trong khi đó, hệ số tương quan biến tổng phải lớn hơn 0,3 (nếu nhỏ hơn 0,3 được xem là biến rác, cần loại bỏ ra khỏi thang đo) [113].

- Phân tích nhân tố khám phá (Exploratory Factor Analysis – EFA): Đánh giá các giá trị của thang đo (tính đơn hướng, giá trị hội tụ, và giá trị phân biệt). Đây làphương pháp phân tích thống kê dùng để rút gọn một tập hợp gồm nhiều biến quan sát phụ thuộc lẫn nhau thành một tập biến ít hơn nhưng chúng có ý nghĩa hơn và vẫn chứa đựng hầu hết các nội dung thông tin của tập biến ban đầu mà vẫn đảm bảo mối quan hệ phụ thuộc lẫn nhau. Phần mềm SPSS cũng sẽ được sử dụng để phân tích nhân tố khám phá (EFA). Trong phân tích EFA thông thường cần phải đáp ứng các điều kiện: Factor loading > 0,5 (các biến có hệ số tải nhỏ hơn 0,5 sẽ bị loại vì không giải thích cho khái niệm nghiên cứu); hệ số KMO có giá trị trong