Về cho vay: danh mục cho vay, loại hình và phương thức cho vay cũng rất phong phú, từ cho vay có tài sản đảm bảo đến tín chấp phục vụ tiêu dùng như cho vay trả góp mua nhà, nền nhà, sửa chữa nhà; cho vay sinh hoạt tiêu dùng; cho vay tín chấp dựa trên thu nhập người vay, cho vay du học... đến cho vay bổ sung vốn lưu động, đầu tư dự án của doanh nghiệp.

Về kinh doanh ngoại hối và nghiệp vụ phái sinh: các NHTM đều mở rộng kinh doanh ngoại hối với các loại hình như mua bán ngoại tệ giao ngay hoặc có kỳ hạn, quyền chọn mua - bán ngoại tệ; cho vay ứng trước chứng khoán, cầm cố chứng khoán; liên kết phát triển sản phẩm bacasurance.

Về dịch vụ, e-banking trở thành xu thế chung để tăng tiện ích giao dịch cho khách hàng. Nhờ hệ thống công nghệ thông tin tiên tiến, các dịch vụ thanh toán thẻ ngày càng mở rộng, quốc tế hóa như thẻ visa debit, visa credit, master card; dịch vụ chuyển tiền được xử lý nhanh chóng, chính xác, an toàn và tiết kiệm.

Cho đến nay, các NHTM trong nước tuy đã thực hiện được hơn 100 sản phẩm dịch vụ khác nhau, nhưng hoạt động tín dụng vẫn là hoạt động chủ yếu và chiếm tỷ trọng lớn trong thu nhập, thu từ những dịch vụ khác chỉ đạt trên dưới 10% -15%, nhiều mảng dịch vụ quan trọng còn bỏ trống và chưa được quan tâm khai thác. Do những hạn chế nhất định về năng lực và công cụ kiểm soát tín dụng mà các NHTM CP Việt Nam nghiêng về cho vay từng lần, từng dự án dựa trên giá trị tài sản đảm bảo là chủ yếu với thủ tục khá rườm rà, gây lãng phí không cần thiết cho khác hàng lẫn ngân hàng (xem bảng 2.9)

Bảng 2.9: thống kế số lượng sản phẩm dịch vụ chủ yếu của NHTM CP

Ngân hàng | Số lượng sản phẩm dịch vụ | |||

Huy động vốn | Cho vay | Dịch vụ | ||

1 | ACB | 28 | 38 | 90 |

2 | EAB | 10 | 26 | 38 |

3 | Eximbank | 19 | 16 | 51 |

4 | Sacombank | 21 | 26 | 62 |

5 | Saigonbank | 8 | 16 | 27 |

Có thể bạn quan tâm!

-

Số Lượng Công Ty Trực Thuộc Nhtm Cp Đến Năm 2011

Số Lượng Công Ty Trực Thuộc Nhtm Cp Đến Năm 2011 -

Xu Thế Toàn Cầu Hóa Kinh Tế Sau Khi Việt Nam Gia Nhập Wto

Xu Thế Toàn Cầu Hóa Kinh Tế Sau Khi Việt Nam Gia Nhập Wto -

Tình Hình Nhân Sự Một Số Nhtm Cp Trên Địa Bàn Đến 2011

Tình Hình Nhân Sự Một Số Nhtm Cp Trên Địa Bàn Đến 2011 -

Tăng Trưởng Vốn Và Lợi Nhuận Một Số Nhtm Cp Tại Tp. Hcm

Tăng Trưởng Vốn Và Lợi Nhuận Một Số Nhtm Cp Tại Tp. Hcm -

Hạn Chế Về Hệ Thống Mạng Lưới Và Hợp Tác Quốc Tế

Hạn Chế Về Hệ Thống Mạng Lưới Và Hợp Tác Quốc Tế -

Chiến Lược Phát Triển Ngành Ngân Hàng Việt Nam Đến Năm 2020

Chiến Lược Phát Triển Ngành Ngân Hàng Việt Nam Đến Năm 2020

Xem toàn bộ 233 trang tài liệu này.

(Nguồn: tổng hợp của tác giả) [61] Trong khi đó, sản phẩm và dịch vụ do các NHNNg cung cấp rất đa dạng,

các NHNNg thường cho vay dựa trên các loại giấy tờ có giá, thương hiệu, uy tín

công ty, hoặc có sự bảo lãnh của công ty mẹ, khách hàng của các NHNNg có độ an toàn cao hơn. Các NHNNg rất linh hoạt trong việc cung cấp sản phẩm và tiện ích ngân hàng như cho vay hạn mức, cho vay thấu chi, cho thuê tài chính, chiết khấu thương phiếu, tài trợ thương mại, hoạt động cho vay và thu nợ được tiến hành dựa trên kết quả đánh giá tổng thể tình hình hoạt động của doanh nghiệp. Các NHNNg thường cho vay các dự án lớn với khoản tín dụng khá lớn, kế hoạch giải ngân được xem xét trước khi ký hợp đồng tín dụng. Vì thế, hoạt động của NHNNg có mức độ an toàn cao hơn, nên chi phí thấp hơn, góp phần đảm bảo thu nhập cho người lao động và thu hút lao động có trình độ từ các ngân hàng trong nước. Vì vậy để tăng tính cạnh tranh với các ngân hàng trong nước cũng như nước ngoài thì yếu tố về sản phẩm dịch vụ đóng vai trò hết sức quan trọng, quyết định sự thành công hay thất bại không chỉ của NHTM CP mà liên quan đến các thành viên tập đoàn [22,31].

2.2.2.5. Về ứng dụng hệ thống công nghệ thông tin tiến tiến

Sự phát triển của công nghệ thông tin cũng là yếu tố và điều kiện bổ trợ để NHTM có thể phát triển thành tập đoàn TC-NH. Vì chính công nghệ thông tin sẽ

hỗ trợ tích cực để nâng tầm quản trị và kiểm soát, là cơ sở hình thành các sản phẩm dịch vụ tài chính ngân hàng hiện đại.

Nhận thức được yếu tố then chốt này nên ngay từ những năm thập kỷ 90 của thế kỷ trước, các NHTM CP đã hoạch định chiến lược xây dựng dự án đổi mới hệ thống công nghệ thông tin hiện đại trước hết nhằm phát triển sản phẩm dịch vụ hiện đại trên nền tảng công nghệ cao. Tiếp đến nhằm nâng cao khả năng quản lý tập trung để khai thác hết thế mạnh toàn hệ thống cũng như tập trung vào khách hàng, khai thác mọi góc độ, mọi khía cạnh khách hàng, xây dựng hệ thống dữ liệu tích hợp và phòng ngừa rủi ro từ xa.

Hay từ năm 2009, ACB đã triển khai dự án áp dụng hệ quản trị nghiệp vụ ngân hàng bán lẻ có tên là TCBS. Đặc điểm của hệ chương trình này là hệ thống mạng diện rộng, trực tuyến, có tính an toàn và năng lực tích hợp cao, xử lý các giao dịch tại bất kỳ đơn vị nào khi cần thiết. Hệ thống TCBS cũng cho phép ngân hàng thiết kế được nhiều sản phẩm và tạo ra nhiều tiện ích hơn để phục vụ khách hàng. Tất cả chi nhánh và phòng giao dịch đều được nối mạng với toàn hệ thống và khách hàng có thể gửi tiền nhiều nơi rút tiền nhiều nơi. Hệ thống này cho phép Hội sở có thể kiểm tra kiểm soát hoạt động của từng nhân viên giao dịch, tra soát số liệu của hệ thống nhanh chóng phục vụ công tác quản lý rủi ro.

Các NHTM CP khác như EAB, Sacombank, Eximbank cũng đầu tư corebanking mới và thường xuyên nâng cấp máy chủ để thay thế phần mềm xử lý giao dịch thẻ ngân hàng bằng một phần mềm mới có khả năng tích hợp với nền công nghệ tin học và ứng dụng CNTT vào việc phát triển hệ thống máy ATM trên cả nước (xem bảng 2.10).

Bảng 2.10 : Hệ thống phần mềm các NHTM Việt Nam áp dụng

Ngân hàng | Hệ thống phần mềm áp dụng | Giá trị đầu tư ước tính | |

1 | BIDV, VCB, Vietinbank, MSB | SIBS (silverlake Intergrate Banking Solution) | Chưa xác định |

2 | Sacombank, Techcombank, Vpbank, ... | Temenos T24 | Trên 4 triệu USD |

3 | Habubank, Lienvietbank, tienphongbank, ABB, MB... | Symbol System Access | Trên 2 triệu USD |

4 | ACB | TCBS | Chưa xác định |

(Nguồn: tổng hợp của tác giả) [31,61] Bên cạnh đó các NHTM CP ở TP. HCM còn là thành viên của Hiệp hội SWIFT (Society for Worldwide Interbank Financial Telecommunication), sử

dụng công cụ viễn thông bảo đảm phục vụ khách hàng trên toàn thế giới trong

suốt 24 giờ mỗi ngày. Đồng thời sử dụng các thiết bị chuyên dùng của Reuteurs, gồm có Reuteurs Monitor dùng để xem thông tin tài chính, Reuteurs Dealing System dùng để thực hiện giao dịch mua bán ngoại tệ với các tổ chức tài chính.

2.2.2.6. Về hệ thống mạng lưới các điểm giao dịch

Hiện nay bên cạnh các yếu tố kỹ thuật và nghiệp vụ thì hệ thống mạng lưới các điểm giao dịch đóng vai trò cực kỳ quan trọng để phát triển hoạt động ngân hàng. Qua khảo sát cho thấy giai đoạn những năm mới thành lập, các NHTM CP chủ yếu tập trung phát triển nghiệp vụ và khách hàng, chưa chú ý mở rộng mạng lưới bởi vốn tự có hạn chế, khối lượng khách hàng ít, giao dịch tập trung tại một vài thành phố lớn như Hà Nội, Đà Nẵng, TP. HCM và Cần Thơ.

Tuy nhiên sau 10 năm hoạt động thì các NHTM CP nhận ra rằng bắt buộc phải mở rộng mạng lưới để mở rộng thị trường. Hơn nữa khả năng cạnh tranh tại các đô thị lớn luôn luôn gay gắt nên phải chuyển sang các thị trường tỉnh lẻ để phát triển khách hàng mới. Vì vậy bắt đầu từ những năm 2000 gần như các

NHTM CP tại TP. HCM tập trung mở rộng hệ thống mạng lưới đến tất cả các tỉnh thành và đa số đều thành công vì thời điểm này mạng lưới ngân hàng tại các địa phương khác rất ít, địa phương nào cũng ưu đãi đầu tư.

Mặt khác đây cũng là thời điểm các NHTM CP bán cổ phiếu cho nhà đầu tư nước ngoài với thị giá cao hơn nhiều lần so mệnh giá nên có điều kiện đầu tư mua sắm tài sản, mở rộng mạng lưới, xây mới trụ sở giao dịch. Đi đầu là Sacombank, ACB và ĐongAbank và Eximbank. Cũng dễ hiểu vì đây là những ngân hàng có tiềm lực lớn về vốn, khách hàng và thị trường.

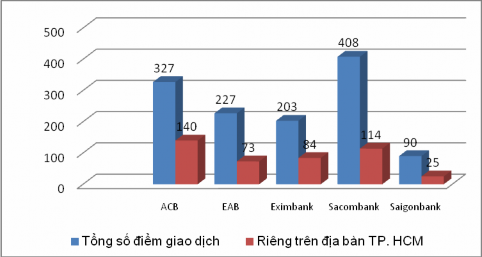

Theo NHNN chi nhánh TP. HCM, hiện trên địa bàn có hơn 1.800 điểm giao dịch của NHTM. Ngoài Agribank là NHTM NN có hơn 200 điểm giao dịch thì các NHTM CP còn lại có số lượng điểm giao dịch khá nhiều. Tính đến hết năm 2011, ACB có 327 điểm giao dịch trên toàn quốc, trong đó tại TP. HCM là 140 điểm. Tương tự Sacombank lần lượt là 408 và 114. Eximbank là 203 và 84, hay ít như Saigonbank lần lượt là 90 và 25 (xem biểu đồ 2.1).

Biểu đồ 2.1: Số lượng điểm giao dịch các NHTM CP

(Nguồn: tổng hợp của tác giả) [31,61]

2.2.2.7. Các điều kiện khác ảnh hưởng đến việc hình thành tập đoàn TC-NH

Trước hết là công tác quản lý rủi ro. Hoạt động ngân hàng liên quan đến tất cả các chủ thể kinh tế nên rủi ro phát sinh từ mọi biến động từ nền kinh tế. Vì

vậy hoạt động ngân hàng càng phát triển thì công tác quản lý rủi ro càng được nâng cao, từ việc thành lập ủy ban phòng chống rủi ro đến ban hành các quy trình, quy định khắc phục, phòng ngừa từ xa. Công tác quản lý rủi ro được quan tâm nhiều hơn và công cụ quản lý rủi ro được thiết lập đánh giá thường xuyên có ảnh hưởng rất lớn đến đến việc hình thành cũng như hoạt động của tập đoàn TC- NH, vì khi hoạt động theo mô hình tập đoàn thì điều quan trọng nhất là cơ chế giám sát và kiểm soát ở tất cả các quá trình hoạt động từ công ty mẹ.

Một điều kiện khác ảnh hưởng đến việc hình thành tập đoàn TC-NH chính là sự liên kết đan xen với các tập đoàn kinh tế, định chế ngân hàng và phi ngân hàng với nhau, thể hiện qua hình thức góp vốn đầu tư và trở thành đối tác chiến lược. Cụ thể năm 2007 Eximbank và Kinh Đô Group đã ký kết thỏa thuận hợp tác chiến lược, theo đó Kinh Đô sẽ đầu tư 90 triệu USD vào Eximbank, trở thành một trong những đối tác chiến lược của Eximbank. Hay năm 2008 công ty Toàn Thịnh Phát gia nhập vào tập đoàn Sacombank để trở thành đối tác chiến lược trên cơ sở tự nguyện, đôi bên cùng có lợi. Nếu tính riêng đầu tư của các tập đoàn, tổng công ty nhà nước thì đến cuối năm 2011 đã đầu tư vào lĩnh vực ngân hàng đến 10.128 tỷ đồng.

Bên cạnh đó là đầu tư chéo lẫn nhau giữa các NHTM CP với nhau. Thời gian qua các ngân hàng đầu tư lẫn nhau khá nhiều, góp vốn mua cổ phần để trở thành cổ đông chiến lược và có những ảnh hưởng nhất định. Cụ thể như ACB năm 2011 quyết định duy trì tỷ lệ góp vốn 5% -1 1% vào ba ngân hàng Việt Á, Đại Á và Kiên Long. Eximbank góp vốn sở hữu 0,03% vốn của Saigonbank.

Việc đầu tư sở hữu chéo giữa các ngân hàng thật ra cũng có những hạn chế nhất định, nhất là khi thông tin thiếu minh bạch trong hoạt động, liêt kết thỏa thuận “ngầm” hoặc can thiệp sâu vào quản lý có thể làm biến dạng bản chất ngân hàng nhưng cũng dễ dàng cho việc sáp nhập hay hợp nhất vì tất cả đều có cùng chủ sở hữu, mọi mâu thuẫn nhờ đó cũng ít phức tạp hơn.

2.3. MỘT SỐ HẠN CHẾ VÀ NGUYÊN NHÂN HẠN CHẾ ẢNH HƯỞNG ĐẾN VIỆC HÌNH THÀNH TẬP ĐOÀN TC-NH

Để xây dựng thành công mô hình tập đoàn TC-NH phát triển ổn định và đủ sức cạnh tranh thì điều cần thiết, bên cạnh việc phát huy các điểm mạnh vốn có, là phải nhận thức được những điểm yếu, những tồn tại so với các định chế tài chính ngân hàng trên trong khu vực và trên thế giới để khắc phục. Bài học kinh nghiệm trên thế giới đã chỉ ra các giai đoạn phát triển ngân hàng, dù ở mức “megabank” hay “too big to fail” nhưng vẫn sụp đổ do đánh đu với rủi ro, do thiếu cơ chế giám sát hữu hiệu, và cuối cùng phải nhờ đến sự hổ trợ của chính phủ để tồn tại. Qua khảo sát cho thấy một số hạn chế nhất định của các NHTM CP tại thành phố Hồ Chí Minh có ảnh hưởng đến việc hình thành tập đoàn TC- NH như sau:

2.3.1. Hạn chế từ yếu tố pháp lý

Một trong những hạn chế khách quan là sự hạn chế xuất phát từ các yếu tố pháp lý hay sự thừa nhận của pháp luật. Mặc dù hiện nay một số NHTM CP lớn trên địa bàn đều định hướng phát triển thành tập đoàn TC-NH hàng đầu Việt Nam và khu vực trong những năm sắp tới nhưng các yếu tố pháp lý vẫn chưa hoàn chỉnh. Năm 2007 Sacombank tuyên bố thành lập tập đoàn TC-NH bằng một buổi lễ chính thức long trọng, quảng bá rộng rãi với công chúng, còn lại các NHTM CP khác như ACB cũng mới định hướng đến năm 2015 sẽ là một trong ba tập đoàn tài chính ngân hàng hàng đầu Việt Nam với quy mô tổng tài sản trên

300.000 tỷ đồng. Vốn chủ sở hữu trên 15.000 tỷ đồng và lợi nhuận trên 7.000 tỷ đồng. Eximbank cũng định hướng sau năm 2010 trở thành tập đoàn TC-NH cỡ trung bình trong khu vực. Tương tự tại Đại hội cổ đông lần thứ 19 năm 2011, EAB cũng định hướng phát triển thành tập đoàn tài chính tốt nhất Việt Nam năm 2015.

Chính phủ nhiều lần kêu gọi các ngành kinh tế cơ bản hình thành nhiều tập đoàn, yêu cầu các NHTM NN như Ngân hàng Đầu tư, Ngân hàng Nông

nghiệp phát triển thành các tập đoàn TC-NH vững mạnh, đủ sức cạnh tranh với các tập đoàn TC-NH khác trong khu vực và trên thế giới nhưng như thế nào là tập đoàn TC-NH, thì đến nay vẫn chưa có quy chuẩn cụ thể [9,24]. Nhà nước vẫn chưa ban hành bất kỳ văn bản hay hướng dẫn nào để khái niệm hoặc đề xuất về tập đoàn TC-NH, vì vậy gần như các NHTM CP dù có định hướng trở thành một ngân hàng thương mại lớn hơn, một tập đoàn TC-NH mạnh hơn cũng chưa biết nên bắt đầu từ đâu. Gần nhất là quyết định 254/QĐ-TTg thông qua đề án tái cơ cấu hệ thống tổ chức tín dụng cũng chỉ nhắm đến vai trò nòng cốt của NHTM NN, xây dựng 1 -2 NHTM NN tầm cỡ khu vực về quy mô, công nghệ, quản trị và khả năng cạnh tranh mà không đặt nặng trọng tâm vào NHTM CP.

Điểm lại quá trình hoạt động của một số NHTM CP trên địa bàn mà điển hình như ACB hay Sacombank, cho thấy khả năng tự vận động của họ là chủ yếu. Những ngân hàng này có khả năng thích nghi nhanh và được đánh giá là năng động hơn các NHTM NN. Lịch sử hình thành và quá trình hoạt động của Sacombank cho thấy có những nét tương đồng với HSBC hay OCBC, tức là trong quá trình phát triển cũng trải qua sáp nhập, hợp nhất, mở rộng mạng lưới, tăng nhanh vốn điều lệ, thành lập công ty con hoạt động chứng khoán, bảo hiểm, góp vốn vào bất động sản, tuy nhiên chỉ dừng lại ở quy mô nhỏ và mô hình hoạt động chưa rỏ ràng như các tập đoàn tài chính trên thế giới.

2.3.2. Hạn chế về thị trường tài chính tiền tệ

Mặc dù nhà nước rất nổ lực để xây dựng thị trường tài chính tiền tệ hoàn chỉnh làm bệ phóng cho nền kinh tế nhưng vẫn còn nhiều hạn chế nhất định. Trước hết là hệ thống văn bản pháp lý, kế đến là trình độ phát triển, tính chuyên nghiệp, công tác dự báo của NHNN. Công cụ quản lý thị trường chứng khoán chưa đủ sức răn đe hoặc kiểm soát chặt chẻ. Cụ thể:

- Hệ thống văn bản pháp quy tạo nền tảng hoạt động cho thị trường tiền tệ, tài chính chưa đồng bộ, còn bất cập.