- Thị trường tài chính tiền tệ Việt Nam và thành phố Hồ Chí Minh nói riêng còn hạn chế về quy mô, hàng hóa và nghiệp vụ thực hiện. Các thị trường bộ phận và thành viên tham gia phát triển manh mún.

- Hoạt động của thị trường tiền tệ vẫn chưa mang tính chuyên nghiệp nên

tính lưu thông chưa cao, dễ dẫn đến những ách tắc cục bộ hoặc thừa, hoặc thiếu vốn khả dụng.

- ![]()

![]()

![]()

![]()

![]() , các giải pháp tình thế sử dụng thường xuyên hơn.

, các giải pháp tình thế sử dụng thường xuyên hơn.

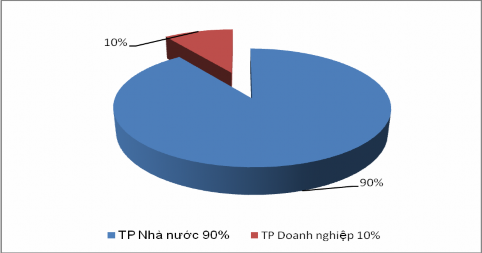

Thị trường trái phiếu chính phủ và trái phiếu công ty còn nhiều sơ khai, quy mô nhỏ với trái phiếu chính phủ khoảng 2% GDP (xem biểu đồ 2.2). Hiện nay thị trường tài chính tuy đã hình thành với các cấu thành cơ bản nhưng vẫn thiếu một số định chế tài chính quan trọng như: quỹ đầu tư hỗ trợ, quỹ đầu tư mạo hiểm, công ty định mức tín nhiệm… và các công cụ tài chính phái sinh chưa phát triển mạnh mẽ (Swaps, forward, future, option)[1,61]

Biểu đồ 2.2: Thị phần trái phiếu Việt Nam đến năm 2011

(Nguồn: tổng hợp của tác giả) [61]

Đặc biệt trong thời gian gần đây thị trường tiền tệ xảy ra nhiều bất ổn khi đồng vốn không đi vào sản xuất hàng hóa mà lưu thông chủ yếu trên thị trường liên ngân hàng. Thị trường tiền tệ bị ảnh hưởng sâu sắc bởi sự suy yếu từ thị trường chứng khoán và bất động sản. Chính sách và quy định NHNN không được các NHTM thực hiện nghiêm túc nhất là về lãi suất, tỷ giá, tín dụng và kể cả ủy thác đầu tư. Chức năng giám sát của cơ quan quản lý nhà nước chưa được hoàn chỉnh đã làm cho thị trường tiền tệ phát triển lệch lạc, ảnh hưởng nghiêm trọng đến tăng trưởng kinh tế nói chung và hệ thống tài chính ngân hàng nói riêng.

2.3.3. Hạn chế về cơ cấu tổ chức, nhân sự

Nhân lực và cơ cấu tổ chức của các NHTM CP trên địa bàn vẫn còn những vấn đề cần điều chỉnh ở các góc độ khác nhau, mà trước hết bắt nguồn từ các nhà quản trị ngân hàng. Do có sự đan xen thôn tính lẫn nhau nên về nhân sự thường gặp phải các tình huống như:

- HĐQT có khá nhiều các thành viên kiêm nhiệm. Họ vừa là thành viên HĐQT vừa là Chủ tịch HĐQT hoặc Tổng giám đốc các NHTM khác, vì vậy khó tập trung hết cho công tác quản trị ngân hàng.

- Không phải nhà quản trị nào cũng được đào tạo một cách đầy đủ, bài bản, có kinh nghiệm và am hiểu thấu đáo về hoạt động ngân hàng.

- Sự xung đột giữa các nhà quản trị ngân hàng với các cổ đông khác xuất phát từ lợi ích nhóm, trình độ nhận thức, nghiệp vụ có thể dẫn đến suy yếu năng lực hoạt động và mất lòng tin với khách hàng.

- Một vấn đề nữa là đến nay hệ thống ngân hàng vẫn chưa có bất kỳ một chuẩn mực đạo đức, nghề nghiệp nào cho đội ngũ nhân sự trong khi rủi ro từ nhân sự ngày càng nghiêm trọng.

Về cơ cấu tổ chức, đa số các NHTM Việt Nam có cơ cấu tổ chức theo mô hình truyền thống. Theo đó, việc phân định các phòng ban theo loại hình nghiệp

vụ như: phòng tín dụng, phòng kinh doanh ngoại hối, phòng thanh toán quốc tế, phòng kế toán, trong khi theo mô hình của các tập đoàn TC-NH trên thế giới, mô hình tổ chức được cấu trúc theo đối tượng khách hàng, lấy khách hàng làm trung tâm phục vụ. Mô hình tổ chức phân loại phòng ban theo chức năng tỏ ra khá hiệu quả trong điều kiện quy mô hoạt động của các NHTM còn nhỏ bé nhưng với tốc độ tăng trưởng nhanh, quy mô ngày càng lớn, khối lượng và tính chất công việc ngày càng phức tạp thì mô hình trên dần biểu hiện những điểm bất hợp lý, kiểm soát nội bộ mang tính đối phó và quản trị rủi ro chưa hiệu quả.

Về năng lực quản lý thì theo đánh giá của cơ quan quản lý nhà nước là hiện nay có nhiều lãnh đạo ngân hàng không nắm được chính xác con số tỷ lệ nợ xấu của ngân hàng mình (tỷ lệ nợ xấu là chỉ tiêu thể hiện mức độ an toàn hay phản ánh rủi ro tín dụng của ngân hàng). Không nắm được chính xác nợ xấu là biểu hiện nguy cơ rủi ro rất cao vì ngay cả chính ngân hàng mình mà cũng không thể kiểm soát nổi tình trạng nợ xấu tới mức nào thì không thể xử lý dứt điểm. Nguyên nhân của sự yếu kém là do kinh nghiệm và nhận thức của các cấp quản lý. Điều này cũng không khó để giải thích vì NHTM Việt Nam ra đời hơn 20 năm, kinh tế Việt Nam chỉ mới vừa gia nhập WTO và mức độ kinh tế thị trường chưa hoàn chỉnh thì các NHTM CP khó có thể có một đội ngũ xuất sắc, am hiểu sâu sắc ngân hàng cũng như không thể có được năng lực quản lý rủi ro hiệu quả. Nhìn chung, mô hình quản trị điều hành của các NHTM còn nhiều vấn đề cần cải tổ, sắp xếp lại cho khoa học và tiệm cận cách thức quản lý khoa học của các ngân hàng lớn trên thế giới.

2.3.4. Hạn chế về năng lực tài chính của các NHTM CP

Năng lực tài chính của các NHTM Việt Nam nói chung và NHTM CP tại thành phố Hồ Chí Minh nói riêng thời gian qua tăng trưởng khá tốt nhưng vẫn còn nhiều hạn chế thể hiện qua các chỉ số về vốn tự có cũng khả năng sinh lời của từng NHTM CP.

Trước hết về vốn, với quy mô vốn nhỏ, mức vốn tự có trung bình của một NHTM CP khoảng 5.000 – 10.000 tỷ đồng, tức là tương đương khoảng 500 triệu USD. Sacombank sau nhiều lần tăng vốn, kể cả bán cổ phần cho nhà đầu tư nước ngoài, cho cổ đông đại chúng trong nước thì đến cuối năm 2011 chỉ khoảng 500 triệu USD, ACB gần tương tự và Eximbank cũng chỉ khoảng 600 triệu USD. Tổng số vốn điều lệ của hệ thống NHTM CP tại thành phố Hồ Chí Minh tương đương 8 tỷ USD, trong khi đó riêng Maybank của Malaysia có vốn khoảng 4 tỷ USD, Bangkok Thai lan khoảng 9 tỷ USD hay ngân hàng DBS của Singapore cũng hơn 9 tỷ USD.

Nếu xét theo tổng tài sản thì tổng tài sản của của hệ thống ngân hàng Việt Nam trên GDP chỉ khoảng 70%, thấp xa so với Thái Lan (145,8%), Malaixia (193,5%) và chỉ bằng 1/3 của Trung Quốc (211,1%)[59]

Nếu lấy NHTM làm hạt nhân nòng cốt thì khi hình thành tập đoàn TC- NH, khả năng vốn tự có của cả tập đoàn cộng lại vẫn chưa thể đủ sức cạnh tranh với các tập đoàn ngân hàng trong khu vực bởi Việt Nam chưa có các công ty, tổng công ty có vốn hàng chục nghìn, hàng trăm nghìn tỷ đồng, ngoại trừ các tổng công ty nhà nước như Vinashin, Bưu chính viễn thông, Điện lực… Nếu các thành viên do chính NHTM góp vốn sáng lập thì số vốn càng ít hơn bởi giới hạn quyền góp vốn vào các ngân hàng do ràng buộc bởi các quy định nhà nước.

Bảng 2.11: Tăng trưởng vốn và lợi nhuận một số NHTM CP tại TP. HCM

Đơn vị tính: %

Ngân hàng | Tỷ lệ tăng so năm 2008 | Tỉ lệ tăng so năm 2009 | Tỉ lệ tăng So năm 2010 | ||||

Vốn điều lệ | Lợi nhuận | Vốn điều lệ | Lợi nhuận | Vốn điều lệ | Lợi nhuận | ||

1 | ACB | 22,7 | 10,8 | 20 | 9,3 | - | 35 |

2 | EAB | 186 | 12 | 32 | 8,9 | - | 46,3 |

3 | Eximbank | 21,8 | 58,2 | 20 | 55 | 17 | 70 |

4 | Sacombank | 31 | 74 | 37 | 27,6 | 17 | 15 |

5 | SaigonBank | 47 | 28 | 64 | 216 | 23,3 | -0,5 |

Có thể bạn quan tâm!

-

Xu Thế Toàn Cầu Hóa Kinh Tế Sau Khi Việt Nam Gia Nhập Wto

Xu Thế Toàn Cầu Hóa Kinh Tế Sau Khi Việt Nam Gia Nhập Wto -

Tình Hình Nhân Sự Một Số Nhtm Cp Trên Địa Bàn Đến 2011

Tình Hình Nhân Sự Một Số Nhtm Cp Trên Địa Bàn Đến 2011 -

Thống Kế Số Lượng Sản Phẩm Dịch Vụ Chủ Yếu Của Nhtm Cp

Thống Kế Số Lượng Sản Phẩm Dịch Vụ Chủ Yếu Của Nhtm Cp -

Hạn Chế Về Hệ Thống Mạng Lưới Và Hợp Tác Quốc Tế

Hạn Chế Về Hệ Thống Mạng Lưới Và Hợp Tác Quốc Tế -

Chiến Lược Phát Triển Ngành Ngân Hàng Việt Nam Đến Năm 2020

Chiến Lược Phát Triển Ngành Ngân Hàng Việt Nam Đến Năm 2020 -

Hội Đồng Quản Trị Tập Đoàn Và Các Hội Đồng/ Ủy Ban Trực Thuộc

Hội Đồng Quản Trị Tập Đoàn Và Các Hội Đồng/ Ủy Ban Trực Thuộc

Xem toàn bộ 233 trang tài liệu này.

(Nguồn: NHNN chi nhánh TP. HCM, Báo cáo tổng kết 2000-2011 và tổng hợp

của tác giả) [22,61]

Quy mô vốn nhỏ làm hạn chế các vấn đề sau:

- Thứ nhất, quy mô vốn ảnh hưởng rất lớn đến hoạt động chung của ngân hàng. Hạn chế khả năng mở rộng mạng lưới ra quốc tế, cũng như khả năng đầu tư phát triển công nghệ ngân hàng hiện đại.

- Thứ hai, bởi quy mô vốn còn nhỏ, hạn chế khả năng cung ứng vốn của ngân hàng cho khách hàng và nền kinh tế. Với điều kiện cho vay với một khách hàng không vượt quá 15% vốn tự có theo quy định thì toàn bộ 5 NHTM CP có vốn lớn nhất trên địa bàn cũng chỉ cho vay hợp vốn cho một khách hàng tối đa khoảng 5.000 – 7.000 tỷ đồng - một con số không nhiều cho các công trình trọng điểm của nền kinh tế.

- Thứ ba, quy mô vốn nhỏ bé còn tạo ra rủi ro cao hơn trong hoạt động kinh doanh của ngân hàng vì khó đảm bảo an toàn hoạt động theo hệ số CAR.

Về khả năng sinh lời, như mục 2.2.2.2 đã nêu hiệu quả kinh doanh của hệ thống ngân hàng chưa cao. Khả năng sinh lời thấp, tỷ lệ lãi ròng sau thuế trên tổng tài sản (ROA) bình quân chỉ đạt 1%. Trên địa bàn thành phố Hồ Chí Minh từ năm 2011, ROA có dấu hiệu đi xuống vì nợ xấu tăng cao mà chưa xử lý được, các ngân hàng phải trích dự phòng rủi ro tín dụng nhiều hơn.

Trong khi đó, tỷ lệ ROA của các nước Đông Nam Á là 1,5%. Nếu so sánh ROA trung bình với ROA thế giới, ở Việt Nam chỉ đạt 88%. Tỷ lệ sinh lời bình quân trên vốn tự có (ROE) của các NHTM Việt Nam chỉ đạt 11.86% so với chuẩn quốc tế (trung bình từ 12% - 15%) [59]

2.3.5. Hạn chế về sản phẩm dịch vụ ngân hàng

So với trước đây, hệ thống sản phẩm dịch vụ ngân hàng ngày càng tăng cả chất lượng lẫn số lượng nhưng chưa thể so sánh với sản phẩm dịch vụ của các nước trong khu vực và các nước phát triển khác.

Sản phẩm dịch vụ ngân hàng còn nặng về hình thức giao dịch, rườm rà thủ tục là điểm yếu của các NHTM CP hiện nay. Về số lượng thì một số ngân hàng lớn như ACB, Sacombank chỉ có hơn 100 sản phẩm dịch vụ ngân hàng, vừa truyền thống lẫn phái sinh. Với số lượng như vậy vẫn chưa đủ đáp ứng nhu cầu trong nước cũng như đủ khả năng để cạnh tranh với NHNNg vì bản thân các ngân hàng này có đến hơn 1.000 sản phẩm dịch vụ khác nhau [30] (xem bảng 2.9)

Các NHTM Việt Nam vẫn còn tập trung vào việc cung cấp các sản phẩm truyền thống như: huy động vốn dưới dạng tiền gửi (chiếm 94% tổng nguồn vốn huy động) và cấp tín dụng (thu tín dụng chiếm trên 80% tổng thu nhập).

Các sản phẩm ngân hàng hiện đại liên quan đến chứng khoán (cho vay cổ phần hóa doanh nghiệp, cho vay kinh doanh chứng khoán, cho vay ứng trước chứng khoán, các quyền chọn và hợp đồng tương lai), liên quan đến bảo hiểm (bảo hiểm tín dụng xuất khẩu, bảo hiểm hàng hóa, tài sản, bảo lãnh, thu chi hộ

phí bảo hiểm…), hay liên quan đến hoạt động đầu tư (tư vấn, ủy thác, môi giới, quản lý đầu tư, nghiên cứu, ngân hàng bán buôn..)…chưa phát triển mạnh do hướng dẫn chưa hoàn chỉnh. Doanh thu và lợi nhuận trên các nghiệp vụ này chiếm tỷ trọng nhỏ trên doanh thu và lợi nhuận ngân hàng.

Về chất lượng dịch vụ ngân hàng, tiêu chuẩn cơ bản để đánh giá chính là sự hài lòng khách hàng thì đa số chưa làm được. Tốc độ thực hiện dịch vụ có tốt hơn nhưng vẫn chưa thể so sánh với NHNNg. Đây cũng là một nguyên nhân khiến cho khách hàng bắt đầu tìm đến các NHNNg ngày một nhiều hơn. Theo kết quả điều tra của Chương trình Phát triển Liên hợp quốc, có 45% khách hàng sẽ chuyển sang vay vốn NHNNg, 50% chọn dịch vụ NHNNg, 50% chọn NHNNg để gửi tiền [21,61].

Các ngân hàng trong nước chưa có sự liên kết chặt chẽ trong việc cung ứng các sản phẩm, dịch vụ ngân hàng bán lẻ, đặc biệt là các sản phẩm thẻ. Mặc dù gần đây các ngân hàng đã tham gia banknet, smartline để sử dụng hệ thống thanh toán thẻ chung nhưng trước đó thì bất cập bởi phần mềm và dữ liệu chưa tương thích.

2.3.6. Hạn chế về chất lượng tài sản

Chất lượng tài sản ngân hàng ảnh hưởng năng lực và hiệu quả hoạt động NHTM, bao gồm cả tài sản có và tài sản nợ của NHTM

Đối với tài sản có, chất lượng tài sản có các NHTM CP trên địa bàn phần lớn phụ thuộc ở chất lượng tín dụng, bảo lãnh và các khoản đầu tư. Theo báo cáo của NHNN thì trong các năm vừa qua tỷ lệ tăng trưởng tín dụng của NHTM CP tại thành phố Hồ Chí Minh luôn trên 25%, riêng trong năm 2011 có giảm theo chỉ đạo NHNN. Tín dụng ngân hàng thời gian qua góp phần thúc đẩy tăng trưởng kinh tế, tăng thu nhập ngân hàng nhưng cũng bộc lộ những rủi ro nguy hiểm, đó chính là sự tập trung quá mức cho bất động sản, chứng khoán và đặc biệt là sự lệch lạc trong cấp tín dụng không đúng đối tượng, ưu tiên cho “sân

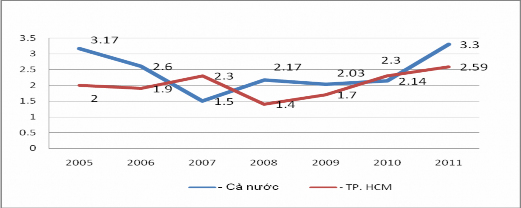

sau” của cổ đông nên đã làm gia tăng các rủi ro hệ thống. Điều đó thể hiện ở tỉ lệ nợ quá hạn của các NHTM CP trên địa bàn có xu hướng tăng, làm suy yếu chất lượng tài sản có của chính các NHTM CP (xem đồ thị 2.1).

Đồ thị 2.1: Tỷ lệ nợ xấu ngành ngân hàng 2005 – 2011 (%)

(Nguồn: NHNN chi nhánh TP. HCM, Báo cáo tổng kết 2000-2011) [22] Báo cáo của NHNN Việt Nam, cuối năm 2011 nợ xấu ngân hàng chiếm

3,3% tính theo phân loại tín dụng và chuẩn mực kế toán Việt Nam, tuy nhiên

việc phân loại tín dụng chưa phản ánh hết thực trạng chất lượng tín dụng vì còn NHTM lo ngại ảnh hưởng đến hoạt động và cổ đông, vì vậy theo ước tính của nhiều chuyên gia cũng như Fitch Rating thì nợ xấu cả hệ thống khoảng 11% trên tổngg dư nợ, tức là khoảng 270.000 tỷ đồng, gấp hơn 3 lần so tỷ lệ công bố. Tương tự trên địa bàn thành phố Hồ Chí Minh có thể dự đoán nợ xấu của các NHTM CP cũng chiếm tỷ lệ không dưới 10%, đó là hệ quả tất yếu của quá trình tăng trưởng tín dụng quá nóng trong những năm trước đó, cộng với cơn sốt cho vay bất động sản, chứng khoán ồ ạt thời kỳ 2006-2007.

Đối với tài sản nợ, phần lớn phụ thuộc vào các khoản tiền gửi dân cư trong nền kinh tế. Hầu hết các NHTM CP đều tập trung huy động tiền gửi từ dân cư, doanh nghiệp và chưa mạnh dạn phát hành kỳ phiếu ngân hàng hay tài sản nợ khác để tăng thêm vốn.