Các ngành khác cũng tính tương tự.

Chỉ tiêu này xem xét đánh giá tỷ trọng dư nợ ngành nghề trong nội bộ ngành KTNo bao gồm: Nông nghiệp (Trồng trọt, chăn nuôi); xây dựng cơ sở vật chất trong nông nghiệp; thương mại – dịch vụ nông nghiệp (lưu thông, chế biến nông sản); dư nợ khác trong KTNo. Qua đó tín dụng tập trung cho ngành nào, có đúng định hướng phát triển và lợi thế so sánh không. Theo đó nếu quy Tổng dư nợ trong KTNo là 100% thì mỗi ngành như vậy chiếm tỷ trọng dư nợ bao nhiêu trong 100% đó, so sánh qua từng năm để thấy rõ hơn sự chú trọng đầu tư vào ngành nào trong nội bộ KTNo để có những điều chỉnh phù hợp nhằm phát huy tối đa sự tăng cường tín dụng cho KTNo.

Theo đó cách tính đối với cơ cấu dư nợ tín dụng phân theo thời hạn cho vay, cơ cấu dư nợ tín dụng phân theo thành phần kinh tế, cơ cấu dư nợ tín dụng phân theo đối tượng khách hàng cũng tương tự.

(vi) Cơ cấu dư nợ tín dụng phân theo thời hạn cho vay:

Cơ cấu dư nợ tín dụng phân theo thời hạn cho vay cũng được tính bằng tỷ lệ

Có thể bạn quan tâm!

-

Lý Luận Cơ Bản Về Phát Triển Kinh Tế Nông Nghiệp Vùng Kinh Tế Trọng Điểm

Lý Luận Cơ Bản Về Phát Triển Kinh Tế Nông Nghiệp Vùng Kinh Tế Trọng Điểm -

Đặc Điểm Kinh Tế Nông Nghiệp Và Những Tác Động Đến Tín Dụng Ngân Hàng

Đặc Điểm Kinh Tế Nông Nghiệp Và Những Tác Động Đến Tín Dụng Ngân Hàng -

Lý Luận Cơ Bản Về Tăng Cường Tín Dụng Phát Triển Kinh Tế Nông Nghiệp

Lý Luận Cơ Bản Về Tăng Cường Tín Dụng Phát Triển Kinh Tế Nông Nghiệp -

Hạn Chế Rủi Ro Đối Với Tăng Cường Tín Dụng Ngân Hàng Phát Triển Kinh Tế Nông Nghiệp

Hạn Chế Rủi Ro Đối Với Tăng Cường Tín Dụng Ngân Hàng Phát Triển Kinh Tế Nông Nghiệp -

Thực Trạng Kinh Tế - Xã Hội Vùng Kinh Tế Trọng Điểm Vùng Đồng Bằng Sông Cửu Long – Những Tác Động Ảnh Hưởng Đến Tăng Cường Tín Dụng Ngân Hàng

Thực Trạng Kinh Tế - Xã Hội Vùng Kinh Tế Trọng Điểm Vùng Đồng Bằng Sông Cửu Long – Những Tác Động Ảnh Hưởng Đến Tăng Cường Tín Dụng Ngân Hàng -

Thực Trạng Mức Độ Ảnh Hưởng Của Các Yếu Tố Kinh Tế - Xã Hội Đến Tín Dụng Ngân Hàng Phát Triển Nông Nghiệp Vùng Kinh Tế Trọng Điểm

Thực Trạng Mức Độ Ảnh Hưởng Của Các Yếu Tố Kinh Tế - Xã Hội Đến Tín Dụng Ngân Hàng Phát Triển Nông Nghiệp Vùng Kinh Tế Trọng Điểm

Xem toàn bộ 270 trang tài liệu này.

% giữa số tiền cho vay theo từng thời hạn cho vay (ngắn hạn, trung dài hạn) với tổng dư nợ cùng kỳ. Theo đó:

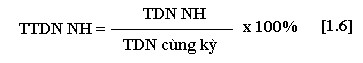

Tỷ trọng dư nợ ngắn hạn (TTDN NH) bằng tỷ lệ % giữa tổng dư nợ ngắn hạn (TDN NH) chia cho tổng dư nợ (TDN) cùng kỳ. Ta có:

Tỷ trọng dư nợ trung dài hạn (TTDN TDH) bằng tỷ lệ % giữa tổng dư nợ trung dài hạn (TDN TDH) chia cho tổng dư nợ (TDN) cùng kỳ. Ta có:

(vii) Cơ cấu dư nợ tín dụng phân theo thành phần kinh tế:

Cơ cấu dư nợ phân theo thành phần kinh tế cũng được tính bằng tỷ lệ % giữa số tiền cho vay từng thành phần kinh tế với tổng dư nợ cùng kỳ. Theo đó có thể tính dư nợ từng thành phần kinh tế: thành phần kinh tế Nhà nước; thành phần kinh tế tập thể (kể cả cổ phần); thành phần kinh tế tư nhân, cá thể; thành phần kinh tế có vốn đầu tư nước ngoài. Chẳng hạn:

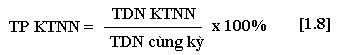

Tỷ trọng dư nợ thành phần kinh tế Nhà nước (TP KTNN) là tỷ lệ % giữa tổng dư nợ TP KTNN (TDN KTNN) chia cho tổng dư nợ (TDN) cùng kỳ. Ta có:

Tỷ trọng dư nợ các thành phần kinh tế khác cũng được tính tương tự theo công thức [1.8]. Chỉ tiêu này phản ánh mức độ tín dụng tập trung cho ngành nghề trong nền kinh tế và cả trong nội bộ ngành KTNo, tùy vào mục đích cần xem xét.

(viii) Cơ cấu dư nợ tín dụng phân theo đối tượng khách hàng:

Cơ cấu dư nợ phân theo đối tượng khách hàng cũng được tính bằng tỷ lệ % giữa số tiền cho vay từng đối tượng khách hàng với tổng dư nợ cùng kỳ. Theo đó có thể tính dư nợ từng đối tượng khách hàng: khách hàng cá nhân, khách hàng hộ gia đình, khách hàng là chủ trang trại, khách hàng hợp tác xã, khách hàng doanh nghiệp. Chẳng hạn:

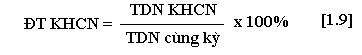

Tỷ trọng dư nợ đối tượng khách hàng Cá nhân (ĐT KHCN) là tỷ lệ % giữa tổng dư nợ ĐT KHCN (TDN KHCN) chia cho tổng dư nợ (TDN) cùng kỳ. Ta có:

Tỷ trọng dư nợ các đối tượng khách hàng khác cũng được tính tương tự theo công thức [1.9]. Chỉ tiêu này phản ánh mức độ tín dụng tập trung cho chủ thể đi vay trong nền kinh tế và cả trong nội bộ ngành KTNo, tùy vào mục đích cần xem xét.

1.2.5.3. Nhóm các chỉ tiêu phản ánh chất lượng tín dụng

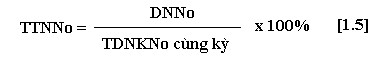

(ix) Chỉ tiêu tỷ lệ nợ xấu:

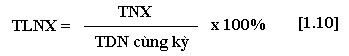

Tỷ lệ nợ xấu (TLNX) là tỷ lệ phần trăm giữa Tổng nợ xấu (TNX) với Tổng dư nợ (TDN) cùng kỳ. (Chỉ các khoản nợ vay đã quá hạn trả lãi và/hoặc gốc trên 90 ngày). Theo đó:

Chỉ tiêu này phản ánh tình trạng nợ và khả năng thu hồi nợ của ngân hàng, tỷ lệ nợ xấu càng cao cho thấy khả năng thu hồi nợ của ngân hàng càng thấp, khả năng mất vốn cao; ngược lại cho thấy tăng cường TDNH có sự chặt chẽ hợp lý, có hiệu quả. (Ở Việt Nam tỷ lệ nợ xấu dưới 3% nằm trong sự cho phép của NHNN).

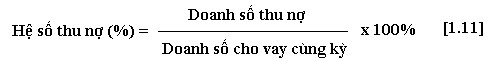

(x) Chỉ tiêu hệ số thu nợ:

Hệ số thu nợ tính bằng tỷ lệ phần trăm giữa Doanh số thu nợ và Doanh số cho vay trong cùng kỳ. Theo đó:

Chỉ tiêu này phản ảnh hiệu quả trong việc thu nợ của ngân hàng, phản ánh trong một thời kỳ nhất định nào đó (cùng kỳ), với doanh số cho vay nhất định ngân hàng sẽ thu về bao nhiều đồng vốn, hệ số thu nợ càng cao sẽ càng tốt.

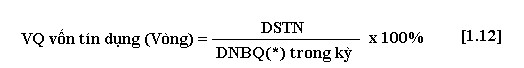

(xi) Chỉ tiêu vòng quay vốn tín dụng:

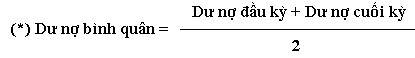

Vòng quay (VQ) vốn tín dụng tính bằng tỷ lệ giữa Doanh số thu nợ (DSTN) và Dư nợ bình quân (*) (DNBQ) trong kỳ. Theo đó:

Chỉ tiêu này cho biết tốc độ luân chuyển vốn tín dụng và thời gian thu hồi nợ của ngân hàng nhanh hay chậm. Chỉ tiêu này càng cao càng tốt, phản ánh việc đầu tư an toàn vì khả năng thu hồi nợ của ngân hàng tốt, cũng có nghĩa là chất lượng và tăng cường TDNH đạt kết quả tốt.

1.2.6. Thông tin bất cân xứng và những yếu tố ảnh hưởng đến tăng cường tín dụng phát triển kinh tế nông nghiệp

1.2.6.1. Vận dụng Lý thuyết thông tin bất cân xứng trên thị trường tín dụng

Các tác giả nổi tiếng với Lý thuyết thông tin bất cân xứng gồm có George Akerlof, Michael Spence và Joseph Stiglitz. Cốt lõi thông tin bất cân xứng nằm trong chính nội hàm của khái niệm này, đó là: Thông tin bất cân xứng là khái niệm mô tả các tình huống trong đó những người tham gia tương tác trên thị trường nắm được thông tin khác nhau về giá trị hoặc chất lượng của một tài sản đang được giao dịch trên thị trường đó. Như vậy thông tin bất cân xứng xảy ra khi một bên giao dịch có ít thông tin hơn bên đối tác hoặc có thông tin nhưng thông tin không chính xác. Điều này khiến cho bên có ít thông tin hơn có những quyết định không chính xác khi thực hiện giao dịch, đồng thời bên có nhiều thông tin hơn cũng sẽ có những hành vi gây bất lợi cho bên kia khi thực hiện nghĩa vụ giao dịch. Lý thuyết thông tin bất cân xứng chỉ ra hai hành vi phổ biến nhất xảy ra do thông tin bất cân xứng, đó là: [i] lựa chọn bất lợi (adverse selection), lựa chọn bất lợi là hành động xảy ra trước khi ký kết hợp đồng của bên có nhiều thông tin có thể gây tổn hại cho bên ít thông tin hơn; [ii] là tâm lý ỷ lại (moral hazard), tâm lý ỷ lại là hành động của bên có nhiều thông tin hơn thực hiện sau ký kết hợp đồng có thể gây tổn hại cho bên có ít thông tin hơn.

Thông tin bất cân xứng tồn tại ở hầu hết trong các thị trường và các lĩnh vực KTXH, trong đó có thị trường TDNH. Thực tế trên thị trường tín dụng xảy ra trong các giao dịch một bên là người vay và một bên là người đi vay. Người đi vay thường che giấu những thông tin xấu có những bất lợi về mình, thậm chí tô hồng những ưu điểm, kể cả các báo cáo tài chính nhằm mục đích để được duyệt cho vay. Trong khi đó người cho vay lại có ít hơn thông tin về người vay cho dù có cố gắng

tìm hiểu đến đâu cũng không thể nắm bắt hết được những thông tin cần thiết, do vậy khó tránh khỏi những phán quyết sai lệch khi cho vay. Như vậy rõ ràng bên cho vay nằm trong tình trạng bất lợi về thông tin.

Trên thị trường tín dụng, theo Stiglitz và Weiss (1981), không thể dựa hoàn toàn vào lãi suất trên thị trường để lý giải những yếu tố ảnh hưởng đến khả năng tiếp cận tín dụng của người vay vốn, bởi vì quyết định cho hay không cho vay không ảnh hưởng đến lãi suất trên thị trường mà phụ thuộc vào cách người cho vay lựa chọn người đi vay để cho vay. Người cho vay sẽ lựa chọn người đi vay dựa trên thông tin của người đó để đưa ra quyết định cho vay hay không cho vay. Vấn đề là cho dù là có lựa chọn nhưng người cho vay cũng khó mà biết được người đi vay nào ít rủi ro hơn người nào. Theo đó các ông cho rằng, hoạt động trên thị trường tín dụng có thể được giải thích bởi lý thuyết về thông tin bất cân xứng. Trong hoạt động tín dụng, các ngân hàng luôn là người có ít thông tin về dự án, về mục đích sử dụng khoản tín dụng hơn khách hàng [130]. Còn Bencivenga và Smith (1993) nhấn mạnh, những nghiên cứu gần đây của các nhà kinh tế về vấn đề thông tin bất cân xứng và ảnh hưởng của nó đối với thị trường tín dụng đều chỉ ra rằng, sự tồn tại của vấn đề thông tin bất cân xứng đã bóp méo thị trường tín dụng, một lượng vốn lớn đã được tài trợ sai từ những người cho vay tới những người đi vay trong trạng thái đó. Trên thị trường tín dụng, thông tin bất cân xứng diễn ra ở hai giai đoạn: (i) trước khi ký hợp đồng, tổ chức cung ứng tín dụng thường có ít thông tin về người đi vay, thường dẫn đến việc bị sai lệch trong các quyết định cấp tín dụng. Điều tra của ngân hàng trước khi cho vay chủ yếu bao gồm các thông tin về cá nhân người đi vay, lĩnh vực sản xuất kinh doanh, hiện trạng sản xuất kinh doanh đặc biệt là tình hình tài chính..., mà đây đều là những ưu thế thông tin của người đi vay. Người đi vay sẽ cung cấp cho ngân hàng những thông tin về bản thân mình chủ yếu thông qua các số liệu tính toán doanh thu, chi phí và lợi nhuận. Để đạt được mục đích vay vốn ngân hàng, rất nhiều người đi vay đã cố che giấu các thông tin bất lợi về hoạt động sản xuất kinh doanh đang gặp khó khăn, đang phải cạnh tranh. Cho dù ngân hàng có cố gắng tiến hành kiểm tra lại cũng không thể nắm hết được thông tin của người đi vay. Do đó, khi người đi vay che giấu thông tin để lừa gạt ngân hàng thì việc vay

vốn vẫn được thực hiện. (ii) sau khi ký hợp đồng, tâm lý ỷ lại hay rủi ro đạo đức có thể xuất hiện do người đi vay không thực hiện các điều khoản cam kết làm cho việc giám sát và thực thi sau cho vay của ngân hàng gặp nhiều khó khăn. Chẳng hạn: Người đi vay tự ý thay đổi mục đích sử dụng vốn vay mà ngân hàng không thể biết trước được, bởi người đi vay vì lý do nào đó hoặc cố tình sử dụng vốn vay không đúng mục đích. Đây là tình trạng rủi ro đạo đức do bên đi vay không thực hiện đúng theo cam kết trong hợp đồng vay, điều này có nghĩa những rủi ro và lợi tức kỳ vọng cũng sẽ thay đổi. Một rủi ro đạo đức khác trong quan hệ tín dụng là, khi người đi vay sau khi đã nhận được vốn vay nhưng họ không có thiện chí hoặc hoặc tìm cách né tránh, thậm chí từ chối thực hiện nghĩa vụ của người vay vốn theo cam kết với ngân hàng đã được ghi trong hợp đồng tín dụng, những trường hợp như vậy việc xử lý thường bị kéo dài, khi đó ngân hàng sẽ gánh chịu rủi ro [106]. Trong đề tài này Lý thuyết thông tin bất cân xứng được đề cập với vai trò chủ yếu (không phải là tất cả) trong việc trả lời câu hỏi nghiên cứu những yếu tố nào hạn chế tiếp cận TDNH trong lĩnh vực KTNo. Những yếu tố đó sẽ được sử dụng trong thiết lập bảng câu hỏi điều tra dùng cho nghiên cứu thống kê mô tả theo tỷ lệ.

1.2.6.2. Những yếu tố hạn chế khả năng tiếp cận tín dụng và ảnh hưởng tăng cường tín dụng ngân hàng

Ngân hàng muốn tăng cường tín dụng phát triển KTNo nhưng bị không ít những rào cản hạn chế khả năng tiếp cận TDNH như chính sách tín dụng, những yếu tố từ chính bản thân người vay vốn như thu nhập và khả năng tài chính, những hiểu biết về tài chính, tài sản và sở hữu tài sản, những hoạt động và mối quan hệ xã hội, những yếu tố từ chính sách quản lý vĩ mô, vai trò chính phủ, hiệp hội đoàn thể, cạnh tranh và cung cầu tín dụng, có thể đề cập đến những nhóm yếu tố chủ yếu sau:

- Một. Nhóm yếu tố về chính sách tín dụng của ngân hàng

Chính sách tín dụng của một ngân hàng có những định hướng nhằm đem lại hiệu quả cao nhất về kinh tế. Tuy nhiên nếu trong chính sách đó chứa đựng những điều không phù hợp thì có khi lại là rào cản đối với việc tài trợ tín dụng như, lãi suất cao, điều kiện, hồ sơ tín dụng chưa phù hợp,… Về vấn đề này trong nghiên cứu của

Mpuga và Paul (2008) xác nhận rằng, các thuộc tính của các tổ chức tài chính có thể tác động đến nhu cầu tín dụng của các cá nhân, hộ gia đình bao gồm mức lãi suất, điều kiện cho vay và phạm vi hoạt động của tổ chức đó. Trong các điều kiện khác không thay đổi, lãi suất cao hơn sẽ khiến cho nhu cầu tín dụng thấp hơn và ngược lại. Như vậy, khi thay đổi lãi suất cho vay hoặc điều kiện cho vay sẽ góp phần kích thích hoặc hạn chế khả năng tiếp cận nguồn vốn tín dụng của các hộ gia đình, doanh nghiệp [123]. Trong nghiên cứu của Nguyễn Thị Kim Thanh (2011) nhận định rằng, xu hướng tăng lãi suất ngân hàng sẽ luôn đi liền với xu hướng cắt giảm, thu hẹp quy mô và phạm vi của các hoạt động sản xuất kinh doanh của doanh nghiệp, ngược lại lãi suất vay vốn thấp luôn là động lực khuyến khích các doanh nghiệp mở rộng đầu tư, phát triển các hoạt động sản xuất kinh doanh và qua đó kích thích tăng trưởng trong toàn bộ nền kinh tế [81].

- Hai. Nhóm yếu tố về tài sản và sở hữu tài sản

Tài sản được coi là một yếu tố ảnh hưởng đến khả năng tiếp cận TDNH. Theo đó, tài sản có giá trị càng cao thì khả năng người đi vay có khả năng tiếp cận vốn vay càng cao và lượng vốn vay được càng lớn. Ở các nước đang phát triển tình trạng thông tin bất cân xứng giữa bên cho vay và bên đi vay khá phổ biến cho nên tài sản thế chấp được xem là yếu tố quan trọng ảnh hưởng đến khả năng vay của người đi vay. Về vấn đề này, Ackah & Vuvor (2011) khi nghiên cứu ở Ghana cho biết, việc thiếu tài sản thế chấp, vay mượn chi phí cao và không có báo cáo tài chính đã kiểm toán làm cho việc vay vốn ngân hàng rất khó khăn [102]. Còn Abi Kedir (2002) trong nghiên cứu đánh giá ảnh hưởng của các yếu tố đến khả năng tiếp cận vốn tín dụng của các hộ nông nghiệp ở Ethiopia cho thấy, tổng mức chi tiêu, giá trị TSĐB có ảnh hưởng tích cực đến khả năng tiếp cận của hộ [101]. Nghiên cứu của SakprachaWut và Jourdain (2016) về quyền sử dụng đất và các đặc tính của nông dân khi tham gia vào thị trường tín dụng chính thức trong cuộc cải cách ruộng đất ở Thái Lan đã chỉ ra rằng tài sản đất đai có ảnh hưởng đáng kể đến khả năng vay vốn cũng như số tiền vay [128].

- Ba. Nhóm yếu tố về thu nhập hay khả năng tài chính

Thu nhập hay khả năng tài chính là yếu tố quan trọng để tiếp cận tín dụng, nó chứng minh khả năng thanh toán nợ vay của người đi vay. Nguồn thu từ các hoạt động phi nông nghiệp cũng được chú trọng vì đó cũng là nguồn trả nợ vay khi hoạt động nông nghiệp gặp rủi ro. Bên cạnh đó, chi tiêu và tích lũy cũng là các yếu tố chứng minh khả năng tài chính của người đi vay, vì tích lũy là nền tảng để thực hiện tái đầu tư cho hoạt động sản xuất kinh doanh.

Về vấn đề này, theo Mohamed (2003) cho rằng, những người có thu nhập càng cao thì sẽ có khả năng tiếp cận tín dụng cao hơn và lượng vốn tín dụng tiếp cận được sẽ càng lớn hơn [122]. Wangai và Omboi (2011) cho thấy những cá nhân giàu có (những người có tài sản thế chấp tích lũy) có nhiều khả năng thành công trong việc có được tín dụng từ một tổ chức tài chính chính thức [125]. Với Tsukada, K., T. Higashikata và T. Kazushi (2010), trong nghiên cứu về Thâm hụt tài chính vi mô và ảnh hưởng của nó đối với sự lựa chọn tín dụng tại Indonesia: Bằng chứng từ cuộc điều tra hộ gia đình, chỉ ra rằng, ở Indonesia khả năng tiếp cận vốn tín dụng chịu ảnh hưởng mạnh bởi mức độ giàu có của hộ gia đình, nhưng ít phụ thuộc vào TSĐB [134]. Còn Robert (2006) cho rằng, ở các nước đang phát triển, tình trạng thông tin bất cân xứng giữa bên cho vay và bên đi vay khá phổ biến. Do đó, tài sản thế chấp được xem là yếu tố quan trọng ảnh hưởng đến khả năng vay của người đi vay. Ngoài ra, các yếu tố giáo dục, địa vị của chủ hộ, diện tích đất canh tác, thu nhập hộ cũng đóng vai trò quan trọng đối với khả năng tiếp cận vốn của hộ sản xuất nông nghiệp [127].

- Bốn. Vốn xã hội hay mối quan hệ và tham gia công tác xã hội

Thực tế cho thấy các khách hàng có mối liên hệ và tham gia công tác xã hội càng nhiều sẽ có nhiều nguồn thông tin trong đó có những thông tin liên quan đến kinh tế, tài chính, ngân hàng. Những nhóm người có nhiều nguồn thông tin giúp họ tăng khả năng năng hiểu biết và do đó tăng khả năng tiếp cận tín dụng và ngược lại. Như vậy các mối quan hệ xã hội ảnh hưởng đối với tiếp cận TDNH. Về vấn đề này Mohamed (2003) cho rằng, yếu tố thông tin về các nguồn tín dụng có ảnh hưởng