thương mại. Đây là thời hạn quy định bên bán phải chuyển giao hàng cho bên mua kể từ khi thư tín dụng có hiệu lực. Thời hạn giao hàng liên quan chặt chẽ với thời hạn hiệu lực của thư tín dụng. Nếu hai bên thoả thuận kéo dài thời hạn giao hàng một số ngày thì đương nhiên ngân hàng mở thư tín dụng cũng phải hiểu rằng thời hạn hiệu lực của thư tín dụng cũng được kéo dài thêm tương ứng. Trong thực tế có nhiều trường hợp gia hạn thời hạn giao hàng nhưng giữ nguyên thời hạn hiệu lực.

h) Điều khoản về hàng hóa:

Điều khoản về hàng hóa chỉ ra những quy định liên quan đến hàng hóa, bao gồm tên hàng, số lượng và trọng lượng, giá cả, quy cách phẩm chất, bao bì, ký hiệu, ….

i) Những nội dung về vận tải, giao nhận hàng hóa:

Điều kiện giao hàng (FOB,CIF,C&F…), nơi gửi hàng, nơi giao hàng, cách vận chuyển và cách giao hàng… được ghi vào L/C. Thông thường điều kiện giao hàng tuỳ thuộc vào khả năng cung ứng của nhà xuất khẩu, khả năng nhận của nhà nhập khẩu, khả năng vận chuyển của phương tiện vận tải, hàng hóa phải được giao trên boong tàu. Nếu nhận thấy những điều kiện giao hàng trong L/C không thể thực hiện được thì nhà xuất khẩu có thể đề nghị điều chỉnh L/C.

Các bên thường chọn điều kiện chuẩn theo Incoterms và phải chỉ rõ là Incoterms 1990, 2000 hay 2010.

j) Các chứng từ mà nhà xuất khẩu phải xuất trình:

Yêu cầu về việc lập và xuất trình các loại chứng từ cần phải được nêu cụ thể và chặt chẽ trong L/C, xuất phát từ đặc điểm của hàng hóa, của phương tức vận tải, của công tác thanh toán và tín dụng, của tính chất hợp đồng và các nguồn pháp lý có liên quan đến việc thực hiện hợp đồng đó.

k) Cam kết trả tiền của ngân hàng mở thư tín dụng:

Cam kết của ngân hàng mở L/C là nội dung cuối cùng của L/C, ràng buộc trách nhiệm của ngân hàng mở L/C đối với người hưởng L/C này. Cam kết trả tiền của ngân hàng mở L/C trong các mẫu L/C đều giống nhau.

l) Những điều kiện đặc biệt khác:

Những điều kiện khác có thể liệt kê như phí ngân hàng được tính cho bên nào, điều kiện đặc biệt hướng dẫn đối với ngân hàng chiết khấu, dẫn chiếu số UCP áp dụng….

m) Chữ ký của ngân hàng mở L/C:

L/C thực chất là một khế ước dân sự. Do vậy người ký L/C cũng phải là người có năng lực hành vi, năng lực pháp lý để tham gia và thực hiện một quan hệ pháp luật. Nếu gửi bằng telex, swift thì không có chữ ký, chỉ căn cứ vào mã khóa (testkey) của L/C.

1.5.4.3 Phân loại thư tín dụng.

(i) Thư tín dụng không thể huỷ ngang:

Là một loại thư tín dụng mà ngân hàng mở L/C phải chịu trách nhiệm thanh toán tiền cho nhà xuất khẩu trong thời gian hiệu lực của L/C, không có quyền tự ý sửa đổi hay huỷ bỏ thư tín dụng đó. Loại L/C không thể huỷ ngang bảo đảm quyền lợi cho bên xuất khẩu và hiện nay đang được sử dụng phổ biến. Nếu L/C không ghi rõ thì mặc định là không thể huỷ ngang.

(ii) Thư tín dụng không huỷ ngang có xác nhận:

Là loại thư tín dụng không huỷ ngang và được một ngân hàng khác uy tín hơn đứng ra đảm bảo việc trả tiền theo thư tín dụng đó cùng với ngân hàng mở L/C, tức là ngân hàng xác nhận chịu trách nhiệm thanh toán tiền cho nhà xuất khẩu nếu như ngân hàng mở thư tín dụng không trả tiền được. Với L/C này quyền lợi của nhà xuất khẩu được đảm bảo hơn. Khi nhà xuất khẩu không hoàn toàn tin tưởng vào ngân hàng mở L/C, đặc biệt khi giá trị L/C tương đối lớn, để đảm bảo, có khi ngân hàng xác nhận yêu cầu

ngân hàng mở L/C phải ký quỹ trước (có trường hợp phải ký quỹ 100% giá trị L/C) và phải trả phí cho ngân hàng xác nhận. Thông thường ngân hàng mở L/C sẽ nhờ ngân hàng thông báo xác nhận luôn L/C (xem Sơ đồ 1.4).

NH thông báo L/C

Sơ đồ 1.4: Thư tín dụng không hủy ngang có xác nhận

NH mở L/C

Người NK

Người XK

Đơn mở L/C (1)

L/C (2) Xác nhận

Nh xác nhận

L/C (3)

Hợp đồng ngoại thương

L/C (4)

(iii) Thư tín dụng không thể huỷ ngang và không được truy đòi:

Là loại L/C không thể huỷ bỏ trong đó quy định ngân hàng mở L/C sau khi đã thanh toán cho nhà xuất khẩu thì không được quyền truy đòi lại tiền trong bất cứ trường hợp nào. Khi sử dụng loại L/C này, nhà xuất khẩu khi ký phát hối phiếu phải ghi câu “không được truy đòi tiền người ký phát”.

(iv) Thư tín dụng tuần hoàn:

Là loại L/C không hủy ngang trong đó quy định rằng khi L/C sử dụng hết hạn mức hoặc sau khi hết hạn giao hàng của L/C thì nó tự động phục hồi giá trị như cũ và cứ tuần hoàn như vậy đến khi hoàn tất giá trị hợp đồng. Loại L/C tuần hoàn này được áp dụng trong trường hợp bên xuất khẩu và bên nhập khẩu có quan hệ thường xuyên và đối tượng mua bán không thay đổi. Khi áp dụng L/C tuần hoàn, nhà nhập khẩu có lợi ở hai điểm lớn: không bị đọng vốn, giảm được phí tổn mở L/C. Thư tín dụng tuần hoàn được chia làm hai loại:

+ Loại có tích luỹ: cho phép chuyển hạn mức ở vòng trước vào vòng sau và cứ như vậy cho đến vòng cuối cùng, nghĩa là trong thời hạn hiệu lực của L/C, nhà xuất khẩu nếu vì lý do nào đó, không giao đủ số lượng, giá trị trên L/C thì qua vòng kế tiếp được giao hàng bù cho phần còn thiếu trước đó.

+ Loại không tích luỹ: không cho phép chuyển số dư của vòng trước vào vòng sau.

Ngoài ra L/C tuần hoàn có thể chia làm ba phương thức tuần hoàn: L/C tuần hoàn tự động, L/C tuần hoàn không tự động, L/C tuần hoàn bán tự động.

(v) Thư tín dụng giáp lưng:

Là loại thư tín dụng không hủy ngang được mở căn cứ vào một L/C khác làm đảm bảo. Theo L/C này, nhà xuất khẩu căn cứ vào L/C của nhà nhập khẩu mở, yêu cầu ngân hàng mở một thư tín dụng cho nhà xuất khẩu khác hưởng. Thư tín dụng giáp lưng thường được sử dụng trong trường hợp L/C gốc không cho phép chuyển nhượng hay khi các chứng từ cần có theo L/C gốc không trùng hợp với các chứng từ của L/C thứ hai và người trung gian muốn giữ bí mật một số thông tin.

Khi áp dụng L/C giáp lưng cần phải thỏa mãn những điều kiện sau:

+ Hai thư tín dụng gốc và giáp lưng phải thông qua một ngân hàng trực tiếp phục vụ nhà xuất khẩu.

+ Giá trị L/C gốc phải lớn hơn hoặc bằng giá trị L/C giáp lưng. Nhà XNK trung gian hưởng chênh lệch này.

+ L/C gốc phải được mở sớm hơn L/C giáp lưng.

(vi) Thư tín dụng đối ứng:

Là loại L/C không hủy ngang trong đó quy định nó chỉ có giá trị hiệu lực khi L/C khác đối ứng với nó được phát hành, tức là nhà xuất khẩu khi nhận được L/C do nhà nhập khẩu phát hành thì phải phát hành lại L/C tương ứng thì cà hai L/C mới có giá trị.

Loại L/C đối ứng được sử dụng khi giữa hai bên XNK có quan hệ mua bán hàng đổi hàng hoặc gia công, nguyên liệu bao tiêu thành phẩm. Trong gia công, L/C nhập thành phẩm sẽ là L/C trả ngay, L/C nhập nguyên liệu là L/C trả chậm.

(vii) Thư tín dụng thanh toán chậm (Deferred payment):

Là loại L/C không hủy ngang trong đó quy định ngân hàng mở L/C hay ngân hàng xác nhận L/C cam kết với người hưởng lợi sẽ thanh toán toàn bộ số tiền L/C vào thời hạn cụ thể ghi trên L/C sau khi nhận được chứng từ và không cần có hối phiếu.

(viii) Thư tín dụng với điều khoản đỏ:

Là loại thư tín dụng có điều khoản đặc biệt, trước đây được ghi bằng mực đỏ, theo đó, người mở L/C cho phép nhà xuất khẩu được quyền tháo khoán một số tiền nhất định trước khi giao hàng. Vì thế thư tín dụng này còn gọi là thư tín dụng ứng trước.

(ix) Thư tín dụng dự phòng:

Để đảm bảo quyền lợi cho nhà nhập khẩu, trong trường hợp nhà xuất khẩu không giao hàng đúng theo hợp đồng, nhà nhập khẩu yêu cầu nhà xuất khẩu mở một thư tín dụng dự phòng trong đó quy định rằng nếu nhà xuất khẩu không thực hiện hợp đồng, ngân hàng mở thư tín dụng dự phòng sẽ thanh toán tiền đền bù thiệt hại cho nhà nhập khẩu. Loại thư tín dụng này cũng được thực hiện đúng quy định trong UCP600 và ISP98.

(x) Thư tín dụng có điều khoản T/TR:

Là loại thư tín dụng thông thường nhưng có quy định cho phép ngân hàng phục vụ người hưởng lợi sau khi kiểm tra thấy bộ chứng từ phù hợp với những điều kiện đã quy định trong L/C thì được phép điện đòi tiền ngân hàng mở L/C hay một ngân hàng được chỉ định trong thư tín dụng. Nó được áp dụng trong trường hợp hai ngân hàng có quan hệ đại lý với nhau.

(xi) Thư tín dụng có thể chuyển nhượng:

Là loại L/C không huỷ ngang trong đó quy định quyền được chuyển nhượng một phần hoặc toàn bộ trị giá L/C cho một hay nhiều người theo lệnh của người hưởng lợi đầu tiên. Tuy nhiên việc chuyển nhượng chỉ được phép tiến hành một lần, không thể chuyển nhượng theo yêu cầu của người hưởng lợi thứ hai cho bất kỳ người hưởng lợi tiếp theo nào khác, nghĩa là chỉ được phép tái chuyển nhượng cho người khác khi L/C có quy định không hạn chế chuyển nhượng. Trong trường hợp người thứ hai không giao hàng hoặc không giao đúng hàng hay chứng từ không hoàn hảo thì người hưởng lợi thứ nhất phải chịu trách nhiệm về phía bên xuất khẩu theo hợp đồng đã ký. Chi phí chuyển nhượng do người hưởng lợi đầu tiên thanh toán. L/C này được sử dụng khi mua hàng qua các đại lý, qua trung gian. L/C chuyển nhượng phải ghi chữ “có thể chuyển nhượng (transferrable)” trên L/C.

1.5.5 Quy trình vận hành của phương thức tín dụng chứng từ.

(Xem phần Phụ lục)

1.6 Ưu nhược điểm của phương thức tin dụng chứng từ.

(Xem phần Phụ lục)

1.7 Bài học kinh nghiệm của Việt Nam.

Từ thập niên 1980 trở về trước, ở nước ta, Vietcombank nắm độc quyền thanh toán ngoại thương. Các ngân hàng thương mại khác có thể đã tài trợ việc thu mua, dự trữ, chế biến nguyên vật liệu để làm hàng xuất khẩu; sau khi xuất hàng, bộ chứng liên quan phải được xuất trình tại Vietcombank để lập lệnh đòi tiền nước ngoài. Ngoại tệ thu về được quản lý và kết hối tại Vietcombank theo chế độ quản lý ngoại hối và tỷ giá kết hối, phát sinh thêm cái được gọi là “quyền sử dụng ngoại tệ” để nhập khẩu hàng đối lưu về bán giá cao lấy chênh lệch bù trừ khoản lỗ do kết hối doanh thu xuất khẩu theo tỷ giá chính thức.

Hậu quả của chính sách này là doanh nghiệp XNK nhận doanh thu xuất bán hàng tại Vietcombank nên dễ sử dụng vào việc khác (sai mục đích ban đầu). doanh nghiệp XNK rất khó quyết toán công nợ treo liên tục ở “khoản phải thu phải trả” về “quyền sử dụng ngoại tệ”, đồng thời khó trả nợ vay các tổ chức tín dụng trong nước về chi phí sản xuất hàng hóa đã sử dụng vốn sai mục đích có thể dẫn đến kinh doanh thua lỗ ở các chu kỳ tiếp theo. Các tổ chức tín dụng trong nước tài trợ làm hàng xuất khẩu, không thể khép kín vòng quay tín dụng khi không quản lý được doanh thu xuất khẩu (nằm ở Vietcombank) nên khó tránh khỏi nợ xấu dây dưa.

Đầu thập niên 1990, khi hội đủ các điều kiện quy định, từng ngân hàng thương mại trong nước lần lượt được cấp phép thực hiện thanh toán quốc tế, chấm dứt thế độc quyền của Vietcombank đồng thời chấm dứt nghịch lý trong chu chuyển vốn tín dụng ngân hàng, trả lại hoạt động bình thường cho các ngân hàng thương mại.

Kết luận chương 1.

Giao dịch giữa các nhà xuất khẩu và nhập khẩu được tiến hành thông qua ngân hàng bằng những nhiều phương thức thanh toán khác nhau như phương thức chuyển tiền, phương thức nhờ thu và phương thức tín dụng chứng từ. Việc áp dụng phương thức thanh toán phụ thuộc vào thương lượng giữa hai bên và phù hợp tập quán cũng như luật lệ trong thanh toán và kinh doanh quốc tế.

Hiện nay, phương thức thanh toán tín dụng chứng từ ngày càng được sử dụng rộng rãi với những ưu điểm nổi bật là bảo vệ quyền lợi của cả nhà nhập khẩu và nhà xuất khẩu. Theo đó, nội chung chương này giới thiệu những kiến thức cơ bản về phương thức thanh toán tín dụng chứng từ như khái niệm, đặc trưng, nội dung và vai trò của phương thức tín dụng chứng từ; cơ sở pháp lý của thanh toán tín dụng chứng từ; các loại tín dụng thư, quy trình thanh toán tín dụng chứng từ. Ngoài ra, các ưu nhược điểm của phương thức tín dụng chứng từ cũng được đề cập để các bên liên quan có thể cân nhắc trong việc lựa chọn phương thức thanh toán phù hợp.

Trên cơ sở lý luận về phương thức tín dụng chứng từ, phần tiếp theo của luận văn trình bày việc thực hiện phương thức này tại Ngân hàng TMCP Ngoại thương Việt nam - Chi nhánh Vũng Tàu (Vietcombank Vũng Tàu) và những thuận lợi, khó khăn cũng như các vấn đề còn tồn tại cần được giải quyết.

CHƯƠNG 2: THỰC TRẠNG HOẠT ĐỘNG THANH TOÁN QUỐC TẾ THEO PHƯƠNG THỨC TÍN DỤNG CHỨNG TỪ TẠI NGÂN HÀNG TMCP NGOẠI THƯƠNG VIỆT NAM - CHI NHÁNH VŨNG TÀU

2.1 Tổng quan về Vietcombank

2.1.1 Giới thiệu chung

- Tên tiếng Việt: Ngân hàng TMCP Ngoại thương Việt Nam;

- Tên tiếng Anh: Joint Stock Commercial Bank for Foreign Trade of Viet Nam.

- Tên giao dịch: Vietcombank.

- Tên viết tắt: VCB.

- Trụ sở chính: 198 Trần Quang Khải, Quận Hoàn Kiếm, Hà Nội

- Mạng lưới:

- 1 Hội sở chính tại Hà Nội;

- 1 Sở giao dịch; 71 chi nhánh và 269 phòng giao dịch trên toàn quốc;

- 1 Trung tâm đào tạo tại Hà Nội;

- 3 Công ty trực thuộc tại Việt Nam, 1 Công ty Tài chính tại Hồng Kông;

- 4 Công ty liên doanh, 2 Công ty liên kết;

- Website: http://www.vietcombank.com.vn/

- Biểu trưng – Logo:

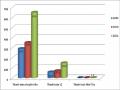

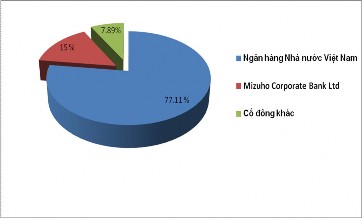

- Vốn điều lệ: 23,174,170,760,000 VND (ngày 31/12/2011), trong đó, cổ đông lớn nhất của VCB là Ngân hàng Nhà nước Việt Nam (đại diện

phần vốn Nhà nước tại VCB), nắm giữ 77,11% vốn điều lệ. Cổ đông chiến lược là Mizuho Corporate Bank Ltd. nắm giữ 15% vốn điều lệ. Các cổ đông khác (bao gồm tổ chức và cá nhân trong nước, tổ chức và cá nhân nước ngoài) nắm giữ 7,89% vốn điều lệ của VCB (biểu đồ 2.1)

Biểu đồ 2.1: Cơ cấu cổ đông Vietcombank

(Nguồn: Website http://vietcombank.com.vn/Investors/CCCD.aspx)

2.1.2 Quá trình hình thành, phát triển và những thành tựu đã đạt được.

Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) chính thức hoạt động từ ngày 02/06/2008 (theo giấy phép thành lập và hoạt động ngân hàng TMCP ngày 23/5/2008 của Ngân hàng Nhà nước Việt Nam và giấy chứng nhận đăng ký kinh doanh do Sở Kế hoạch và Đầu tư Thành phố Hà Nội cấp lần đầu vào ngày 2/6/2008) sau khi phát hành cổ phiếu lần đầu ra công chúng vào ngày 26/12/2007.

Trải qua gần 50 năm xây dựng và phát triển, Vietcombank luôn là nhà cung cấp đầy đủ các dịch vụ tài chính hàng đầu trong thương mại quốc tế; trong các hoạt động truyền thống như kinh doanh vốn, huy động vốn, tín dụng, tài trợ dự án… cũng như dịch vụ ngân hàng hiện đại như kinh doanh ngoại tệ và các giao dịch phái sinh, dịch vụ thẻ, ngân hàng điện tử….

Vietcombank đang chiếm lĩnh thị phần đáng kể tại Việt Nam trong nhiều lĩnh vực kinh doanh khác nhau như: cho vay (khoảng 10%), tiền gửi (khoảng 12%), thanh toán quốc tế (khoảng 23%), thanh toán thẻ (khoảng 55%)….Vietcombank còn là ngân hàng tiên phong trong việc ứng dụng công nghệ hiện đại vào xử lý tự động các dịch vụ ngân hàng và không ngừng đưa ra các dịch vụ điện tử nhằm “đưa ngân hàng tới gần khách hàng” như: dịch vụ Internet banking, VCB - Money (Home banking), SMS Banking, Phone banking….

Từ một ngân hàng chuyên doanh phục vụ kinh tế đối ngoại, Vietcombank ngày nay phát triển rộng khắp cả nước, phát triển một hệ thống Autobank với 11,183 máy rút tiền tự động ATM và điểm chấp nhận thanh toán thẻ (POS) trên toàn quốc, quan hệ với 1,300 ngân hàng đại lý tại 100 quốc gia và vùng lãnh thổ, mở tài khoản NOSTRO cho các loại ngoại tệ chính như USD, EUR, GBP, JPY, CAD, AUD,…tại các định chế tài chính lớn. Với bề dày kinh nghiệm và đội ngũ cán bộ tinh thông nghiệp vụ, được đào tạo bài bản về tài chính, ngân hàng, về kinh tế thị trường, về ngoại ngữ, có khả năng thích nghi nhạy bén với môi trường kinh doanh hiện đại và mang tính hội nhập cao, Vietcombank vẫn luôn là lựa chọn hàng đầu của các tập đoàn lớn, các doanh nghiệp lớn trong và ngoài nước cũng như của hơn 4 triệu khách hàng cá nhân.

2.2 Giới thiệu về Vietcombank Vũng Tàu.

2.2.1 Quá trình hình thành và phát triển.

Vietcombank Vũng Tàu được thành lập ngày 06/11/1982 và là một trong 5 chi nhánh cấp 1 đầu tiên trực thuộc Ngân hàng TMCP Ngoại thương Việt Nam ngày nay.

Vietcombank Vũng Tàu kế tục nhiệm vụ của Phòng Ngoại hối Vũng Tàu (được thành lập vào tháng 08/1977) trực thuộc Ngân hàng Nhà Nước Tỉnh

Đồng Nai chỉ gồm 12 cán bộ. Đến năm 1979, Phòng Ngoại hối Vũng Tàu trở thành Phòng Thanh toán quốc tế trực thuộc Ngân hàng Nhà nước Đặc khu Vũng Tàu - Côn Đảo (cũ), khi Xí nghiệp Liên doanh Dầu khí Việt - Xô được thành lập và hoạt động trên cơ sở Hiệp định Liên Chính phủ với Liên Xô cũ (nay là Liên bang Nga) vào tháng 06/1981.

Trước tình hình phát triển mạnh của công tác thăm dò và khai thác dầu khí tại thềm lục địa phía Nam, công việc của Phòng Thanh toán quốc tế ngày càng nhiều, nghiệp vụ thanh toán đối ngoại ngày càng mở rộng dẫn đến sự ra đời của Vietcombank Vũng Tàu vào ngày 06/11/1982 với số lượng 30 cán bộ ban đầu tại trụ sở chính.

Trong thời kỳ độc quyền hoạt động đối ngoại, là NH đối ngoại duy nhất trên địa bàn, Vietcombank Vũng Tàu nắm giữ hầu như toàn bộ thị phần dịch vụ NH quốc tế. Trong bối cảnh bị cấm vận kinh tế, thanh toán quốc tế gặp rất nhiều khó khăn, song nhờ biết vận dụng các nghiệp vụ thanh toán qua NH và tổ chức tài chính quốc tế trung gian ở nước ngoài mà toàn bộ nguồn thu ngoại tệ từ xuất khẩu với doanh số hàng triệu USD mỗi năm và mua sắm thiết bị chuyên ngành dầu khí, phục vụ nhu cầu thanh toán XNK cần thiết khác của các đơn vị tại địa phương luôn đảm bảo an toàn cao, không để bị chậm hoặc mất mát.

Từ chỗ chỉ thanh toán quốc tế liên quan đến dầu khí, đến nay Chi nhánh là một ngân hàng lớn của Tỉnh Bà Rịa – Vũng Tàu với nhiều dịch vụ đa dạng. Vietcombank Vũng Tàu phát huy lợi thế của Vietcombank về các dịch vụ ngân hàng hiện đại trên nền tảng công nghệ tiên tiến. Liên tục trong 30 năm kể từ ngày thành lập, nguồn vốn của Chi nhánh luôn tăng với tốc độ cao. Bên cạnh công tác thanh toán XNK, Vietcombank Vũng Tàu đã triển khai các dịch vụ hỗ trợ như kinh doanh ngoại tệ, chiết khấu chứng từ… vừa đáp ứng nhu cầu của các đơn vị kinh doanh vừa mang lại lợi nhuận nhiều hơn cho ngân hàng.

Những năm gần đây, hàng loạt Ngân hàng nước ngoài vào Việt Nam cộng thêm hàng chục cơ sở Ngân hàng TMCP trên địa bàn tạo nên môi trường cạnh tranh gay gắt làm giảm sút thị phần của Vietcombank.

Thực tế đòi hỏi Vietcombank và Vietcombank Vũng Tàu phải có chiến lược khách hàng, đa dạng hóa dịch vụ, nâng cao chất lượng dịch vụ đặc biệt là dịch vụ thanh toán quốc tế, nhằm phát huy lợi thế và hạn chế bất lợi.

Đội ngũ cán bộ công nhân viên Vietcombank Vũng Tàu vẫn duy trì sự phát triển đều mỗi năm. Đặc biệt, giai đoạn từ năm 2002 đến nay, bằng việc tiếp thị các sản phẩm mới đa dạng của Vietcombank, áp dụng chính sách khách hàng mềm dẻo và linh hoạt như mở thư tín dụng không ký quỹ, lãi suất ưu đãi hấp dẫn, thủ tục nhanh gọn, tài trợ kịp thời cho khách hàng. Vietcombank Vũng Tàu không ngừng mở rộng quy mô và đối tượng quan hệ tín dụng sang các vùng lân cận, thực hiện tốt công tác thanh toán quốc tế, đem lại hiệu quả thiết thực.

Đến nay Chi nhánh có 168 cán bộ công nhân viên. Không chỉ tăng về số lượng, đội ngũ lao động của Chi nhánh còn trưởng thành về nghiệp vụ, nhất là kinh nghiệm hoạt động quốc tế, có trình độ, đảm bảo tiếp thu kịp thời các phương tiện kỹ thuật hiện đại trong hoạt động dịch vụ NH, đặc biệt là các công cụ hỗ trợ trong hệ thống dịch vụ NH quốc tế của Vietcombank như: hệ thống thanh toán SWIFT, hệ thống NH bán lẻ, hệ thống thanh toán điện tử, thanh toán thẻ tín dụng, thẻ ATM. Chi nhánh ứng dụng công nghệ để triển khai nhiều phần mềm quản lý như: chương trình quản lý và kinh doanh vốn, tài trợ thương mại,... đáp ứng tốt hơn nhu cầu ngày càng cao của khách hàng, đem lại hiệu quả đầu tư tốt nhất.

Vietcombank Vũng Tàu trở thành trung tâm giao dịch có uy tín trên địa bàn, góp phần không nhỏ vào sự nghiệp xây dựng, phát triển kinh tế - xã hội của tỉnh nhà. Với những thành tích đã đạt được Vietcombank Vũng Tàu đã

nhận được rất nhiều giấy khen, bằng khen của NHNN, Uỷ Ban nhân dân tỉnh Bà Rịa -Vũng Tàu, Ngân hàng TMCP Ngoại thương Việt Nam, Thủ tướng Chính phủ. Đặc biệt, vào năm 2002 Vietcombank Vũng Tàu vinh dự đón nhận Huân chương Lao động Hạng Ba. Năm 2007, nhân kỷ niệm 25 năm xây dựng và trưởng thành, tập thể Chi nhánh Vietcombank Vũng Tàu được Chủ tịch Nước tặng Huân chương Lao động Hạng Nhì.

Ngày 01/06/2008, NHNT Việt Nam chính thức chuyển đổi từ Doanh nghiệp nhà nước sang doanh nghiệp cổ phần với tên gọi Ngân hàng TMCP Ngoại thương Việt Nam (VCB Việt Nam). Theo đó, Chi nhánh Ngân hàng Ngoại thương Vũng Tàu cũng thay đổi hoạt động theo mô hình Ngân hàng TMCP với tên gọi “Ngân hàng TMCP Ngoại thương Việt Nam – Chi nhánh Vũng Tàu” (Vietcombank Vũng Tàu).

2.2.2 Mạng lưới hoạt động và cơ cấu tổ chức của Vietcombank Vũng Tàu.Vietcombank Vũng Tàu có 1 trụ sở chính, 4 phòng giao dịch (PGD) và 1 quỹ tiết kiệm:

- Trụ sở chính: số 27 Trần Hưng Đạo, Phường 1, TP. Vũng Tàu;

- Phòng Giao dịch số 01: số 30 Phạm Hồng Thái, Phường 6, TP. Vũng Tàu;

- Phòng Giao dịch số 02: số 1 Lý Thường Kiệt, P.Phước Trung, TP. Bà Rịa;

- Phòng Giao dịch số 03: Thị trấn Phú Mỹ, Huyện Tân Thành;

- Phòng Giao dịch Lê Lợi: số 27 Lê Lợi, Phường 4, TP. Vũng Tàu;

- Quầy tiết kiệm (trực thuộc Phòng Kinh doanh dịch vụ - Trụ sở chính): số 169 Nguyễn Văn Trỗi, Phường 4, TP. Vũng Tàu.

Cơ cấu tổ chức của Vietcombank Vũng Tàu gồm 01 Giám đốc, 02 Phó Giám đốc và 10 phòng chức năng với nhiệm vụ chính như sau:

+ Giám đốc chịu trách nhiệm điều hành, quản lý chung toàn bộ hoạt động Ngân hàng theo pháp luật, trực tiếp quản lý mảng hành chính nhân sự, khách hàng, kiểm tra nội bộ, vốn và kinh doanh ngoại tệ, …

+ Phó Giám đốc 1: phụ trách kế toán tài vụ, vi tính, kinh doanh dịch vụ, các phòng giao dịch…

+ Phó Giám đốc 2: phụ trách quản lý nợ, quản lý rủi ro, thanh toán quốc tế, ngân quỹ, công tác hành chính quản trị

Sơ đồ 2.1: Mô hình tổ chức của Vietcombank Vũng Tàu

P. Quản lý nợ

P. Thanh toán Quốc Tế

P. Ngân quỹ

Giám đốc

Phó Giám đốc 2

(Nguồn: Phòng Hành chính Nhân sự - Vietcombank Vũng Tàu)

Phó Giám đốc 1 | |||||

Kiểm tra nội bộ | P.Vốn và KDNT | P.Hành Chính Nhân sự | P. Khách hàng | ||

Có thể bạn quan tâm!

-

Giải pháp hoàn thiện hoạt động thanh toán quốc tế theo phương thức tín dụng chứng từ tại Ngân hàng TMCP Ngoại Thương Việt Nam, chi nhánh Vũng Tàu - 1

Giải pháp hoàn thiện hoạt động thanh toán quốc tế theo phương thức tín dụng chứng từ tại Ngân hàng TMCP Ngoại Thương Việt Nam, chi nhánh Vũng Tàu - 1 -

Giải pháp hoàn thiện hoạt động thanh toán quốc tế theo phương thức tín dụng chứng từ tại Ngân hàng TMCP Ngoại Thương Việt Nam, chi nhánh Vũng Tàu - 2

Giải pháp hoàn thiện hoạt động thanh toán quốc tế theo phương thức tín dụng chứng từ tại Ngân hàng TMCP Ngoại Thương Việt Nam, chi nhánh Vũng Tàu - 2 -

Giải pháp hoàn thiện hoạt động thanh toán quốc tế theo phương thức tín dụng chứng từ tại Ngân hàng TMCP Ngoại Thương Việt Nam, chi nhánh Vũng Tàu - 4

Giải pháp hoàn thiện hoạt động thanh toán quốc tế theo phương thức tín dụng chứng từ tại Ngân hàng TMCP Ngoại Thương Việt Nam, chi nhánh Vũng Tàu - 4 -

Giải pháp hoàn thiện hoạt động thanh toán quốc tế theo phương thức tín dụng chứng từ tại Ngân hàng TMCP Ngoại Thương Việt Nam, chi nhánh Vũng Tàu - 5

Giải pháp hoàn thiện hoạt động thanh toán quốc tế theo phương thức tín dụng chứng từ tại Ngân hàng TMCP Ngoại Thương Việt Nam, chi nhánh Vũng Tàu - 5 -

Giải pháp hoàn thiện hoạt động thanh toán quốc tế theo phương thức tín dụng chứng từ tại Ngân hàng TMCP Ngoại Thương Việt Nam, chi nhánh Vũng Tàu - 6

Giải pháp hoàn thiện hoạt động thanh toán quốc tế theo phương thức tín dụng chứng từ tại Ngân hàng TMCP Ngoại Thương Việt Nam, chi nhánh Vũng Tàu - 6 -

Giải pháp hoàn thiện hoạt động thanh toán quốc tế theo phương thức tín dụng chứng từ tại Ngân hàng TMCP Ngoại Thương Việt Nam, chi nhánh Vũng Tàu - 7

Giải pháp hoàn thiện hoạt động thanh toán quốc tế theo phương thức tín dụng chứng từ tại Ngân hàng TMCP Ngoại Thương Việt Nam, chi nhánh Vũng Tàu - 7

Xem toàn bộ 59 trang tài liệu này.

P. Kế | P.Kinh | PGD | PGD | PGD | PGD | P. Vi | |||||

toán | doanh | số 1 | số 2 | số 3 | Lê | tính | |||||

Tài vụ | dịch vụ | Lợi |

Quầy Tiết Kiệm

Đến cuối năm 2011, Vietcombank Vũng Tàu có 168 nhân viên, trong đó có 98 nữ - chiếm 58.33% và 70 nam - chiếm 41.67% với độ tuổi bình quân là 33 tuổi, được đào tạo về lý luận, nhận thức, chuyên môn nghiệp vụ để hoàn thành tốt nhiệm vụ, phù hợp với xu hướng hội nhập hiện nay.